就提取價值的規模來看,MEV 機器人已悄然成為 AMM 社區中不容忽視的組成部分之一。

作者: EigenPhi(contact@eigenphi.com)

編譯: angelilu,Foresight News

封面: Uniswap

MEV(最大可提取價值)距離最初的概念被提出不久,已然成為 2022 年的一個核心話題,MEV 也被視為區塊鏈中的無許可激勵措施,用戶可在先到先得的基礎上提取。然而,黑暗森林中誘人的財富機會也很難發現,而是需要專門的能力。這些現像也引起了人們對以太坊生態系統中公共問題的擔憂,從優先 gas 拍賣 (PGA)引起的區塊擁塞問題到驗證者和區塊構建者之間可能存在的更嚴重的漏洞安全問題。

在 MEV 的提取過程中,AMM 就算不是最重要的組件也是最相關的組件之一,由於內存池的透明性,AMM 的用戶不可避免地會連接到 MEV 機器人。這條推文直接反映了用戶可能面臨的麻煩。

從另一個角度來看,套利機器人在提高 AMM 市場的價格發現效率方面發揮著至關重要的作用。在探索 MEV 如何影響 Uniswap 上的用戶時,利益相關者可能認為以下兩點非常重要:

- 對 Uniswap 社區及其用戶的影響有多大?

- 哪些 Uniswap 用戶和流動性池更有可能參與?

在這份報告中,我們發現了一些有趣且令人振奮的結論,並基於觀察樣本和數據分析闡明了這些結論。雖然很難計算黑暗森林的最大可提取價值,但我們可以通過觀察提取的資產價值來校準 MEV 市場及其影響。在下文中,我們將針對 Uniswap V3 流動性池的三種類型的 MEV 機器人活動進行分析。

概述

MEV 機器人活動收入

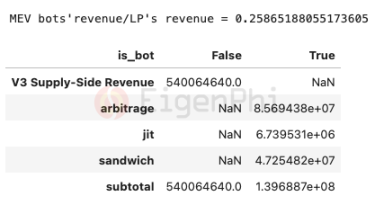

總收入規模比較

MEV 機器人的一部分收入來自於降低市場價差時的套利收益,這也體現在流動性提供者(LP)的無常損失和掉期用戶的滑點損失上。而另一部分收入來自搶先用戶的掉期交易並導致他們承擔額外的滑點損失。JIT 機器人在 Uniswap V3 的新功能——集中流動性方面是獨一無二的。他們扮演高度活躍的 LP 的角色,並從其他被動 LP 那裡提取掉期費收入。

我們直觀地衡量了這些機器人提取的收入規模,並將其與 Uniswap V3 的通常定義的供應方收入進行了比較。

讓我們看看不同類型的 MEV 機器人在 2022 年 1 月 1 日至 10 月 31 日期間的表現:

- 套利機器人從涉及 Uniswap V3 流動性池的市場價格不對稱中提取了至少 8500 萬美元。

- 三明治機器人從 Uniswap V3 流動性池的交換用戶中提取了至少 4700 萬美元。

- JIT 機器人從 Uniswap V3 的交換費收入中提取了 600 萬美元。

- 這三種類型的總提取價值已經超過了供應方收入的 25%(即 LP 的掉期費收入),即 5.4 億美元。

在黑暗森林和 MEV 機器人進入公眾視野之前,LP、交易所用戶和治理代幣持有者在 AMM 社區中發揮了重要作用。TVL、交易量、費率、滑點、流動性挖礦收益率是重要的指標。如今,從提取價值的規模來看,MEV 機器人是這個社區中不容忽視的組成部分之一。

隨著社區變得更加多樣化,並演變成更複雜的價值轉移網絡。鑑於這種模式,MEV 數據已成為增強決策的寶貴資產。本報告和未來工作的目標之一是透明地概述該網絡。並且不時跟踪其演變可以幫助相關方更好地了解 MEV 如何長期影響 Uniswap 社區。

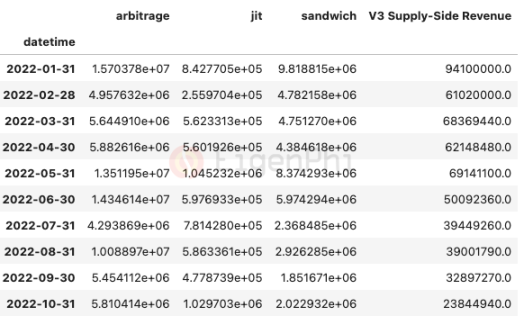

月收入趨勢

讓我們從今年的月度收入數據開始看:

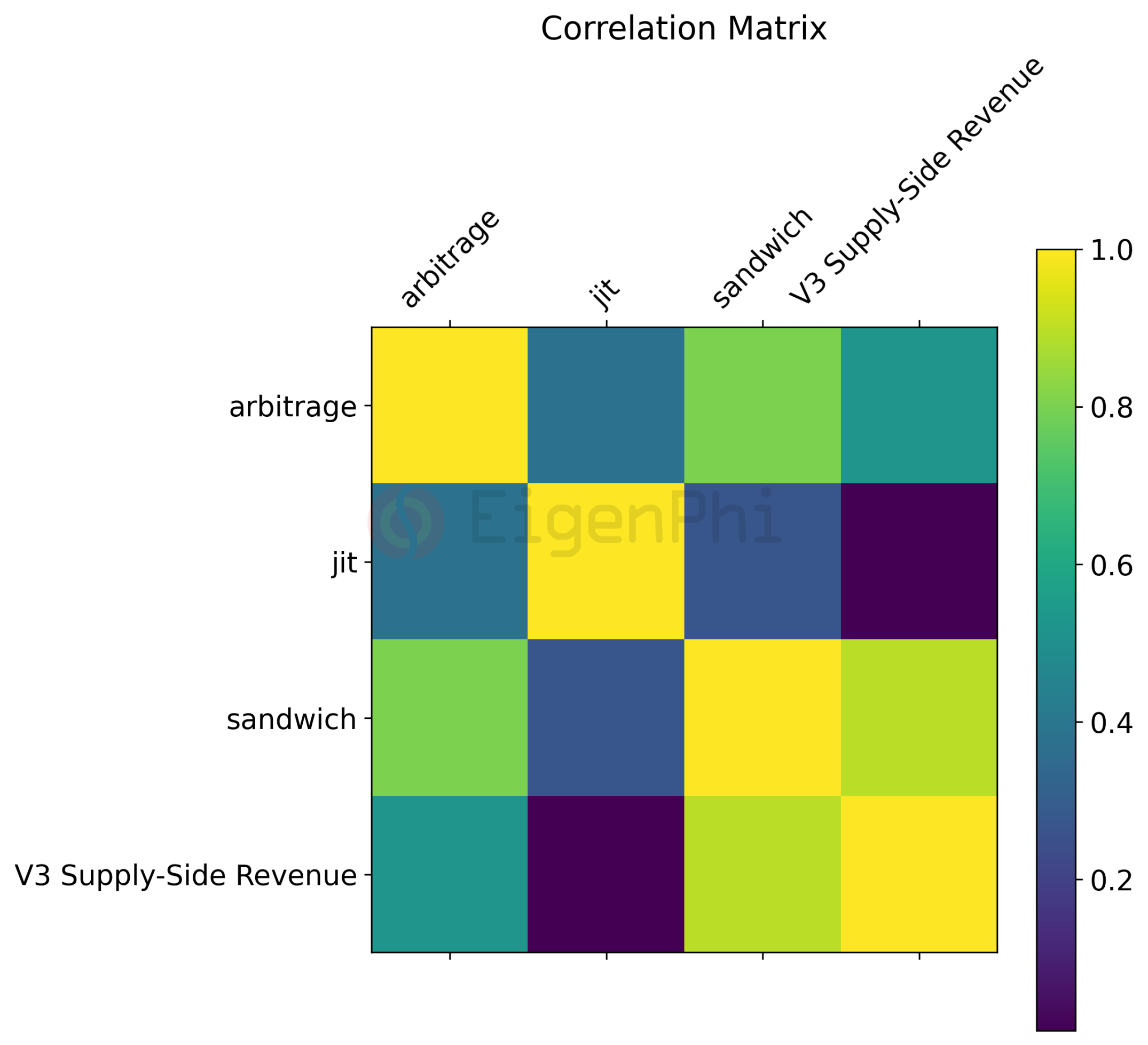

從下面的相關係數來看,套利機器人和三明治機器人的收入與 LP 的收入之間沒有負相關(來源:Dune,@messari / Messari:Uniswap Macro Financial Statements),這意味著它們之間沒有明顯的利益衝突代理。然而,最近幾個月,他們的收入更有可能隨著整個市場而波動。

比較不同類型的 MEV 機器人的收益,我們發現套利機器人比其他類型的機器人可以提取更多的價值。JIT 機器人的月收入比其他兩種類型小一個數量級,並且尚未呈現出明顯的趨勢,這也與此類機會剛剛出現有關。

交易量貢獻

這些 MEV 機器人對 Uniswap 的交易量貢獻也是另一種校準宏觀層面影響的方法。

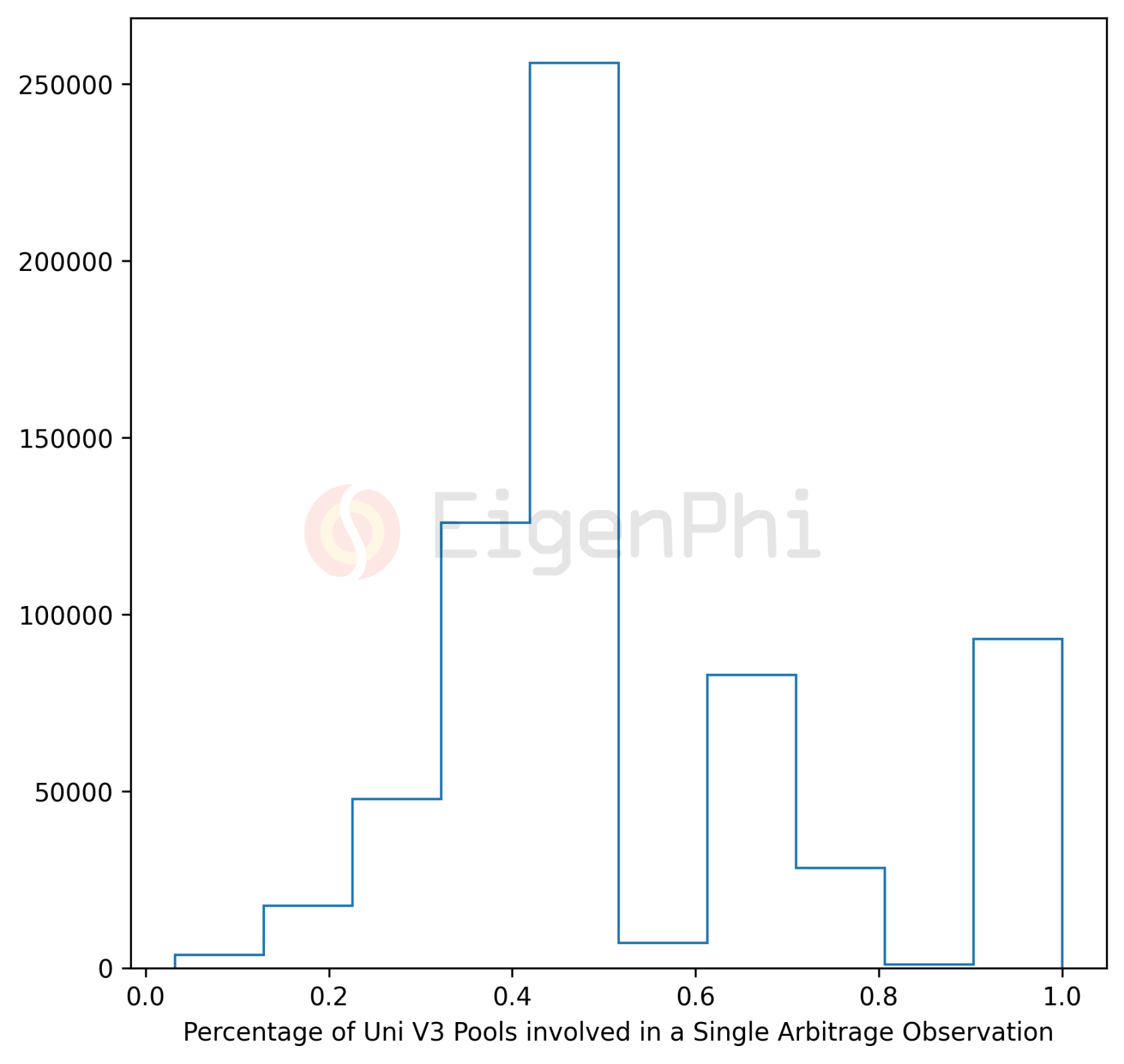

從下面的直方圖中,我們可以看到大多數套利觀察:代幣在 Uniswap V3 池和其他場所之間交易。

因此,要考察套利事件的交易量貢獻,不能簡單地總結套利交易量並與 Uniswap V3 的總交易量進行比較,其中對其他場所的貢獻量也會被計算在內。相反,更可信的方法是考慮將套利交易量和直接發生在 Uniswap V3 池的交易量進行比較。同樣的邏輯也適用於計算三明治機器人的交易量貢獻。

JIT 機器人不需要發出掉期交易;他們增加和消除流動性以提取費用。但是,我們可以測量 JIT 事件中目標互換交易的數量,以研究對互換用戶的影響。我們將在以後的報告中對此進行探討。

頻率分析

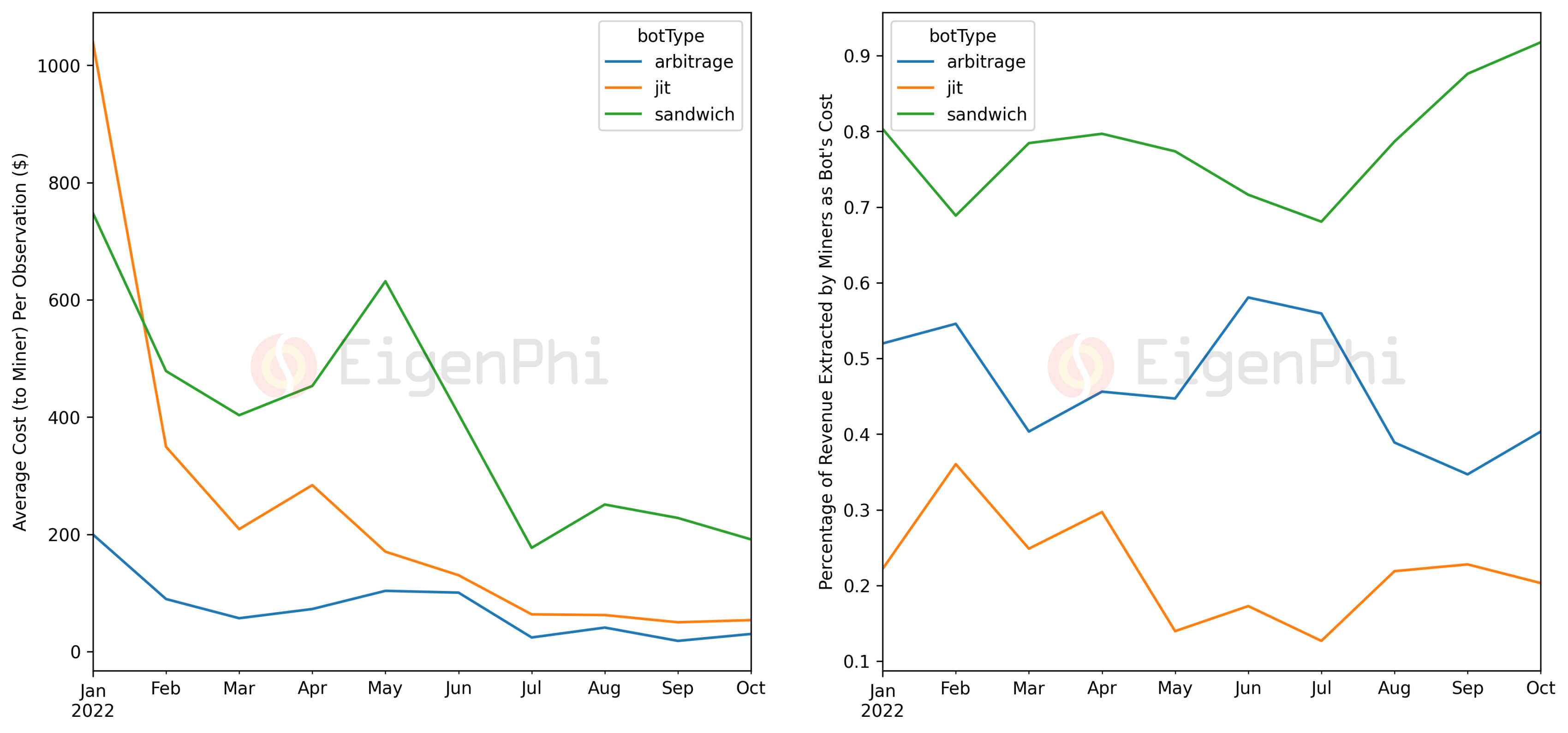

每日觀察次數

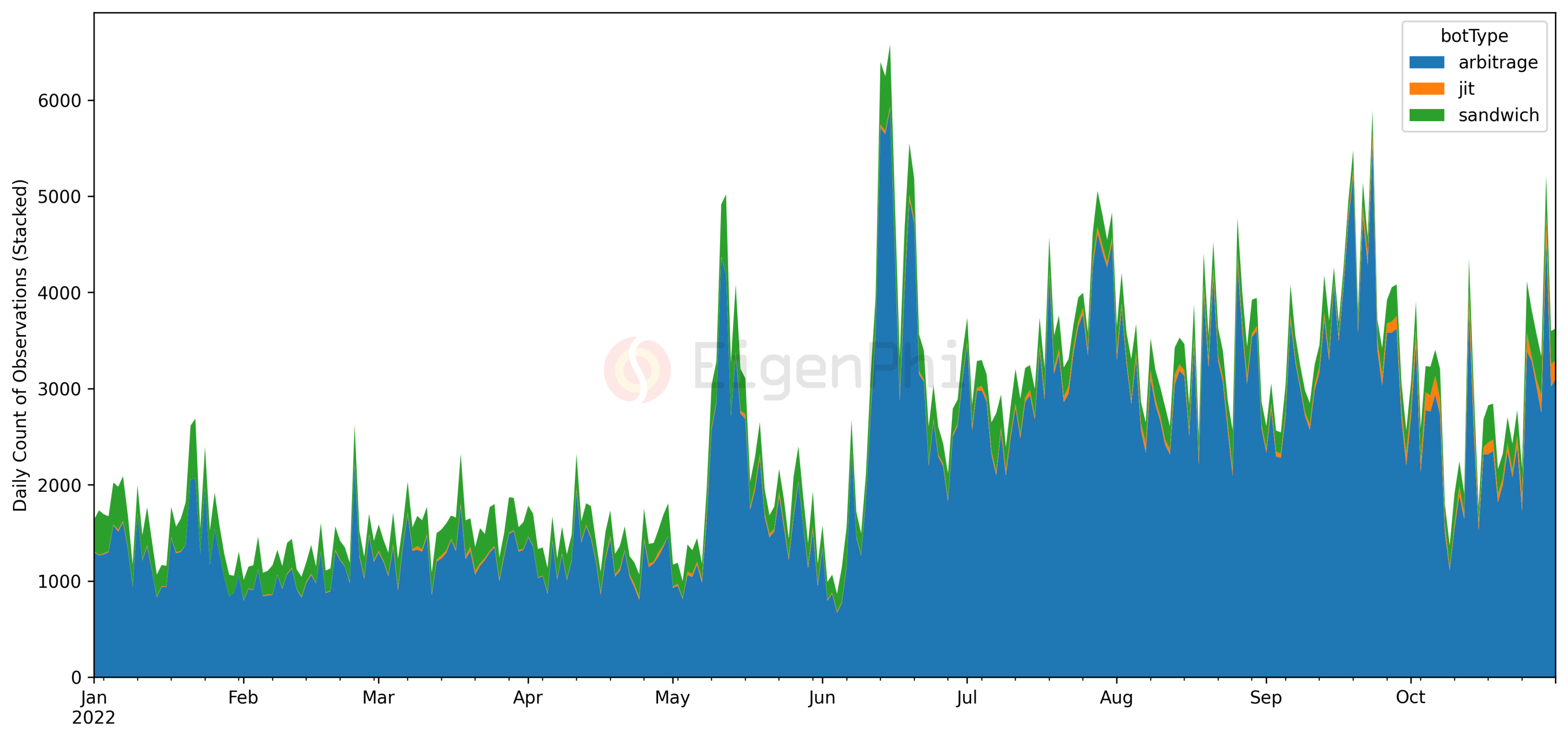

我們還可以通過觀察每日觀察次數來檢測這些機器人發現 MEV 機會的頻率。儘管以下結果顯示了觀察到的最小集,但沿時間線或機器人類型比較數據仍然是合理的。

下圖顯示,從今年 5 月開始,套利機器人的活動顯著增加。相比之下,三明治機器人的觀察頻率保持在一個穩定的水平。顯然,套利機器人比其他機器人更有可能找到 MEV 機會。

每日計數波動和趨勢

觀察頻率的波動與代表性加密資產在套利和三明治活動方面的絕對價格變化呈正相關。在這裡,我們展示了 ETH 7 天價格變化百分比的示例(絕對值的移動平均結果,來源:來自 coinmarketcap.com 的歷史收盤價)。套利機器人的移動平均線之間的相關係數約為 0.43,三明治機器人的相關係數約為 0.60。結果在一定程度上表明,交易機會的發生與市場價格波動的強度有關,這是相當合理的。自 5 月以來套利機器人活動的結構性增長也可能與其他因素有關,例如最近幾個月平均 Gas 價格的下降,這不是本報告的重點。

與此同時,近幾個月來,JIT 機器人有發現越來越多機會的趨勢。

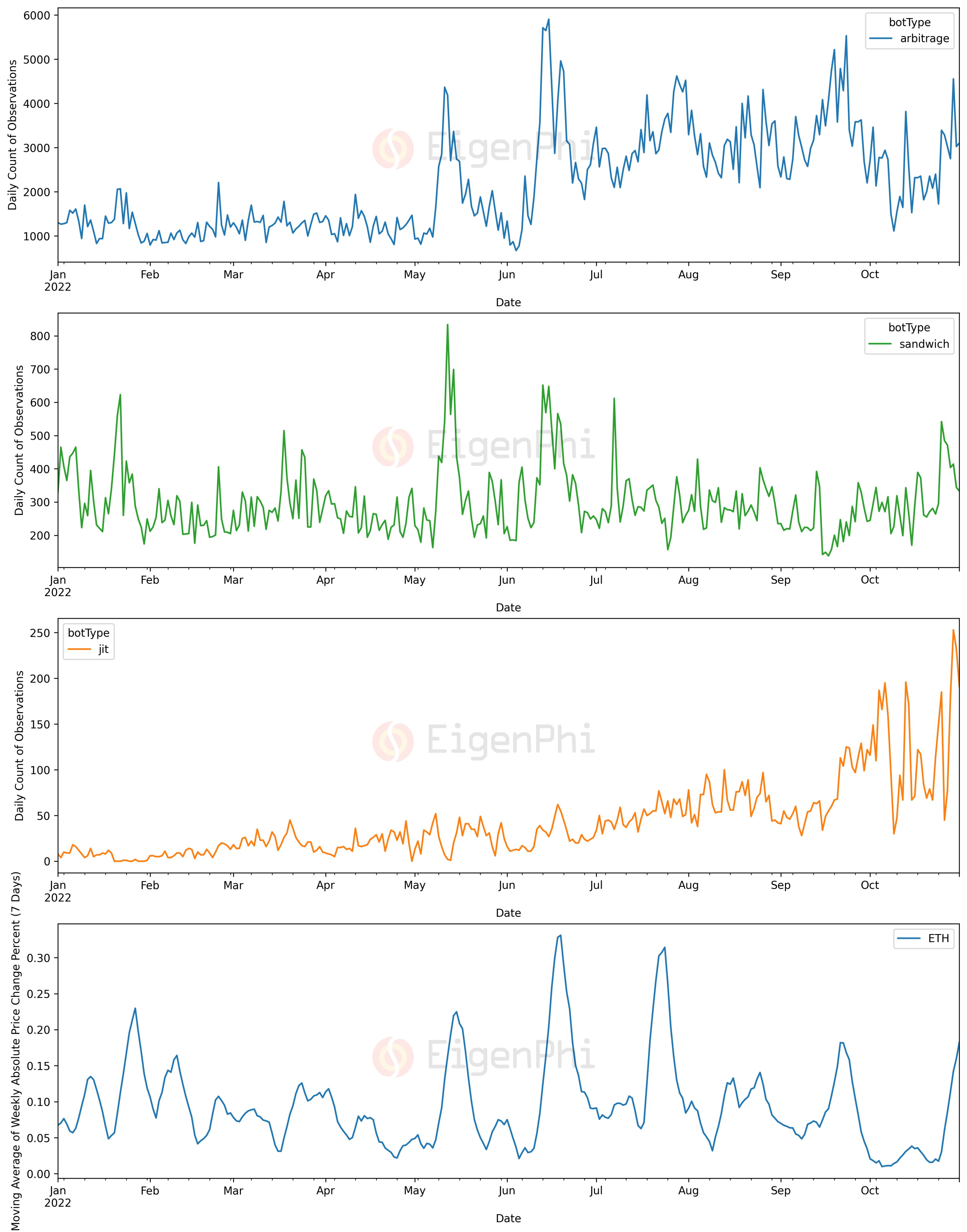

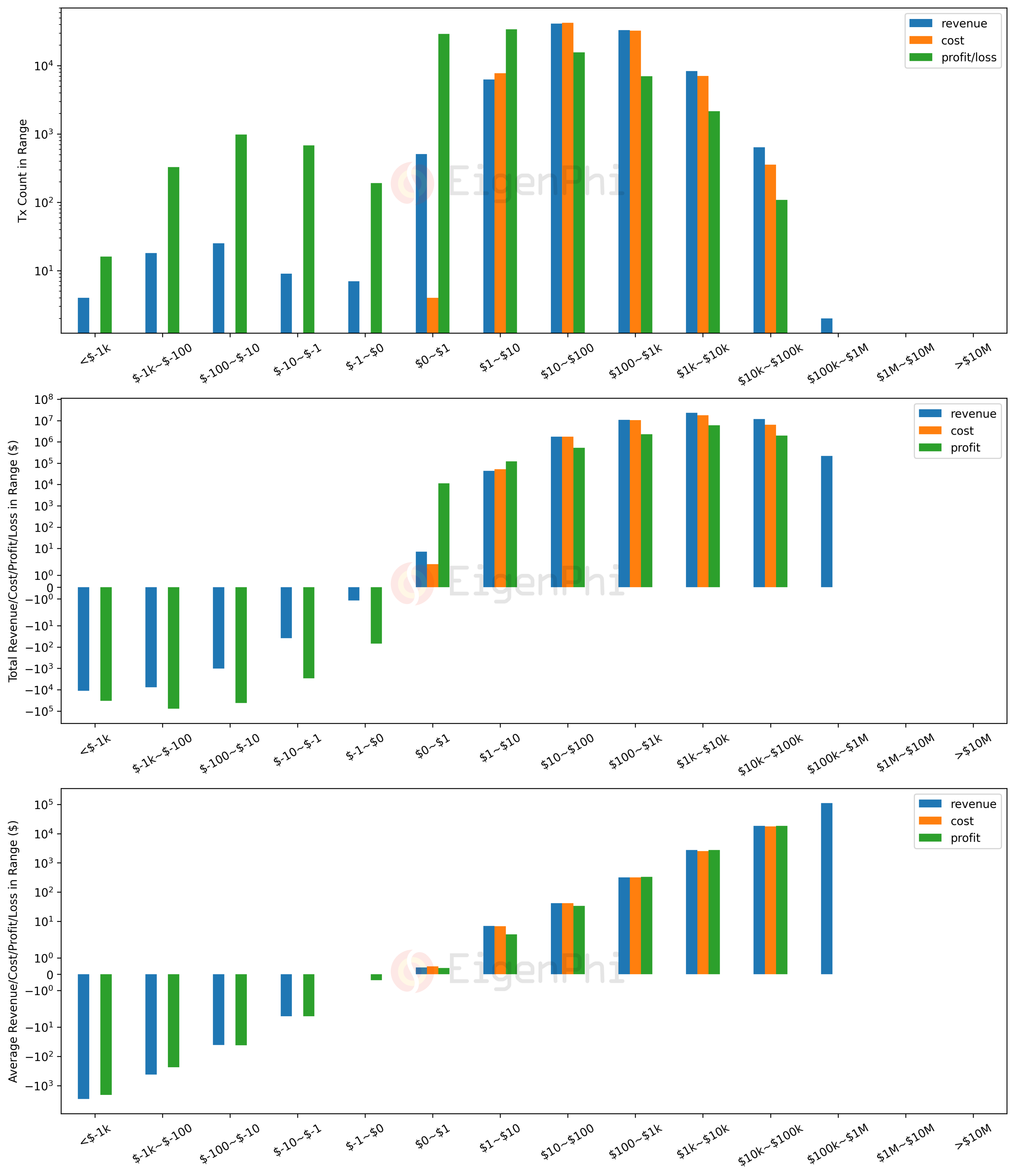

觀察利潤

MEV 機器人口袋裡的實際利潤是預測未來 MEV 市場對外界的吸引力的另一個參數。這方面的評估需要對數據進行更仔細和更精細的處理,原因有兩個:

- 僅僅依靠鏈上數據來獲得準確的答案是不夠的,因為存在倖存者偏差。例如,一個看起來從鏈上交易中獲利的機器人可能仍然遭受許多失敗的交易成本或其他鏈下對沖成本的影響。

- 將代幣價格轉換為美元的過程可能會強烈影響機器人盈利能力的評估。這是因為當價格誤差接近收入和成本之間的差異時,每一分錢都算數,這就是我們想要的利潤數據。此外,長尾資產的可實現流動性也是需要考慮的因素。

我們正在努力優化代幣價格的計算,以下結果基於我們最新版本的價格指數。

從每日的利潤分佈我們可以看出,套利和三明治機器人在大多數日子裡獲得平均利潤,並有幾個幸運的日子賺取的資金超過平均利潤。例如,8 月 1 日,套利機器人的每日利潤達到 447 萬美元以上。當天,簡單的空間套利貢獻了 71.6%(320 萬美元)。從 JIT 機器人的每日利潤百分比來看,它們有時似乎比套利機器人賺的錢更多。

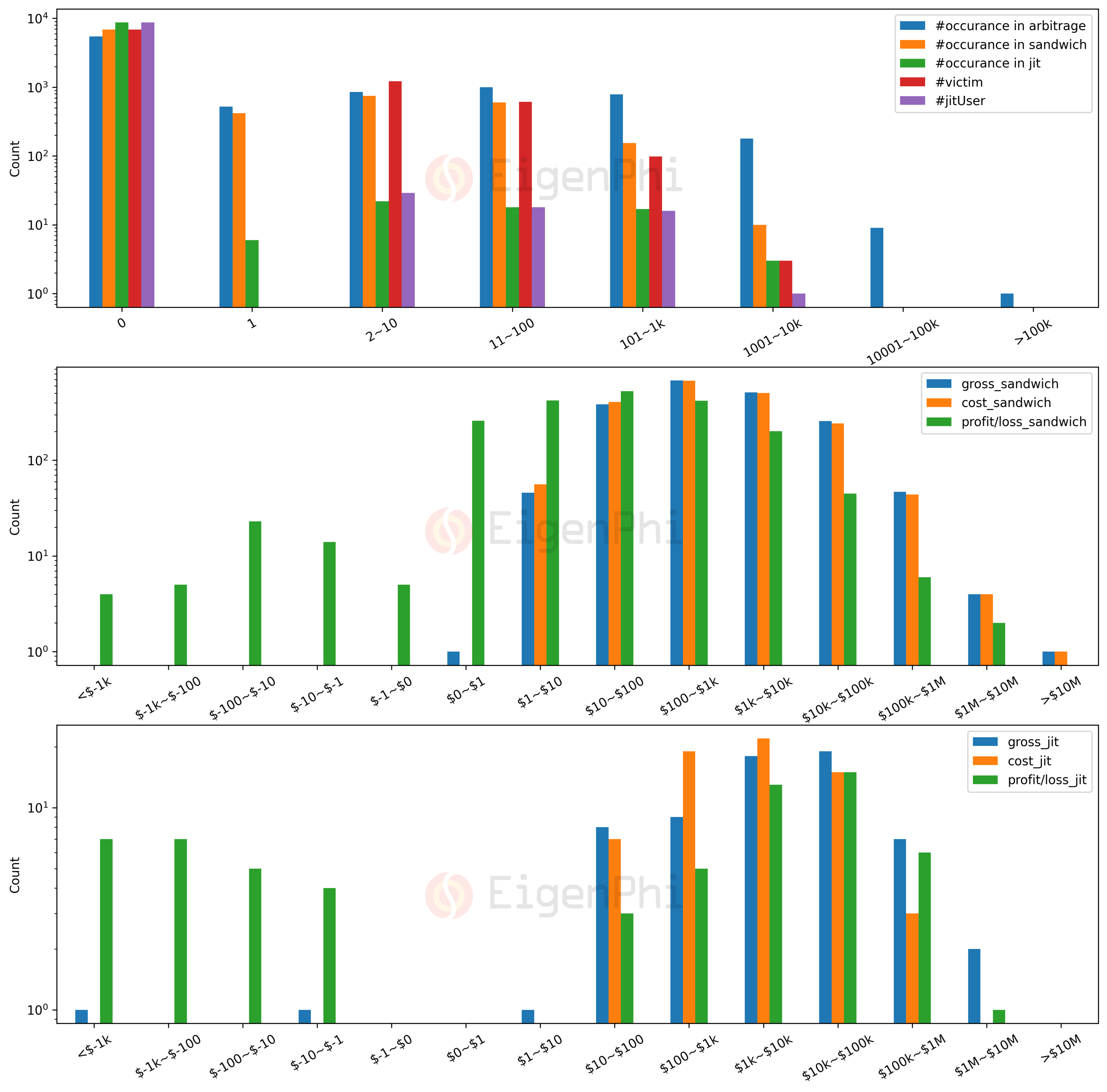

單次觀察的盈虧都符合肥尾分佈。與套利機器人的盈利能力相比,三明治機器人和 JIT 機器人遵循相同的分佈屬性,但它們可以提取的單個觀察中的最大利潤至少小一個數量級。MEV 機器人在一次行動中也會遭受相當大的損失。

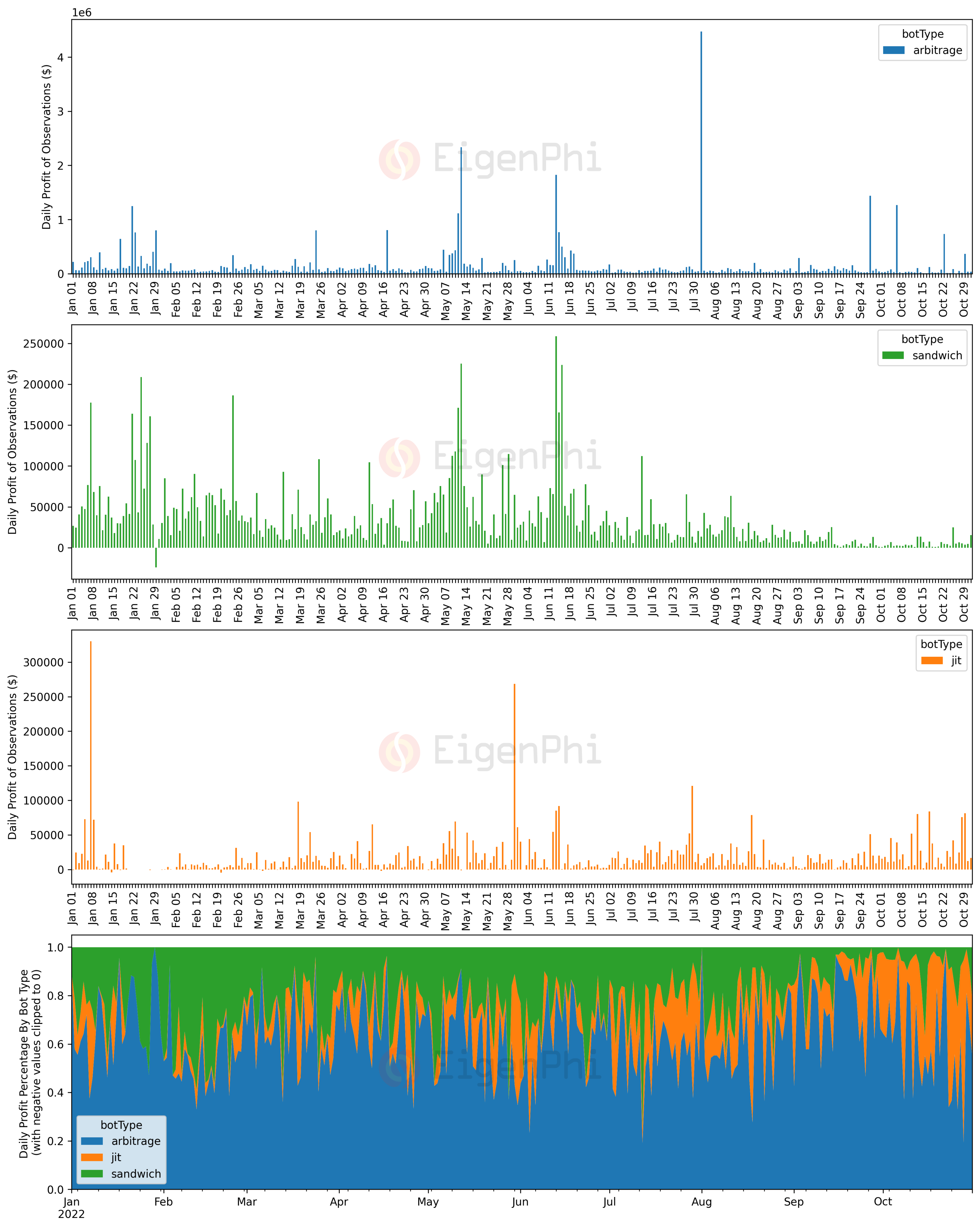

觀察成本和礦工提取價值

為了讓礦工及時打包交易,MEV 機器人參與到 gas 費拍賣市場,激烈的競爭將 gas 費的成本推得非常高。Flash 機器人等機構已經推出了鏈下拍賣市場,其中一些拍賣成本以 coinbase.transfer() 的形式轉換為礦工小費。這兩部分成本構成了 MEV 機器人參與 MEV 市場的主要顯性成本。將其作為收入的百分比,我們可以了解機器人的利潤率水平,以及礦工提取的 MEV 價值有多少。

機器人的平均交易成本(gas 費和礦工小費)總體呈下降趨勢。但三明治機器人的成本高於其他兩種,分配給礦工的收入比例大幅增長,10 月份接近 90%。

收入套利機器人支付礦工的比例呈下降趨勢,10 月份低於 50%。礦工從 JIT 機器人中提取價值的百分比是最低的,這與他們目前所從事的競爭較少的情況是一致的。

總的來說,超過一半的提取價值實際上流入了礦工的口袋。

對池的影響

我們還可以觀察到哪些流動資金池更有可能參與 MEV 活動。讓我們將這個問題分解為特徵分析和相關性分析任務。在本報告中,首先我們提出了一個一般的結果。

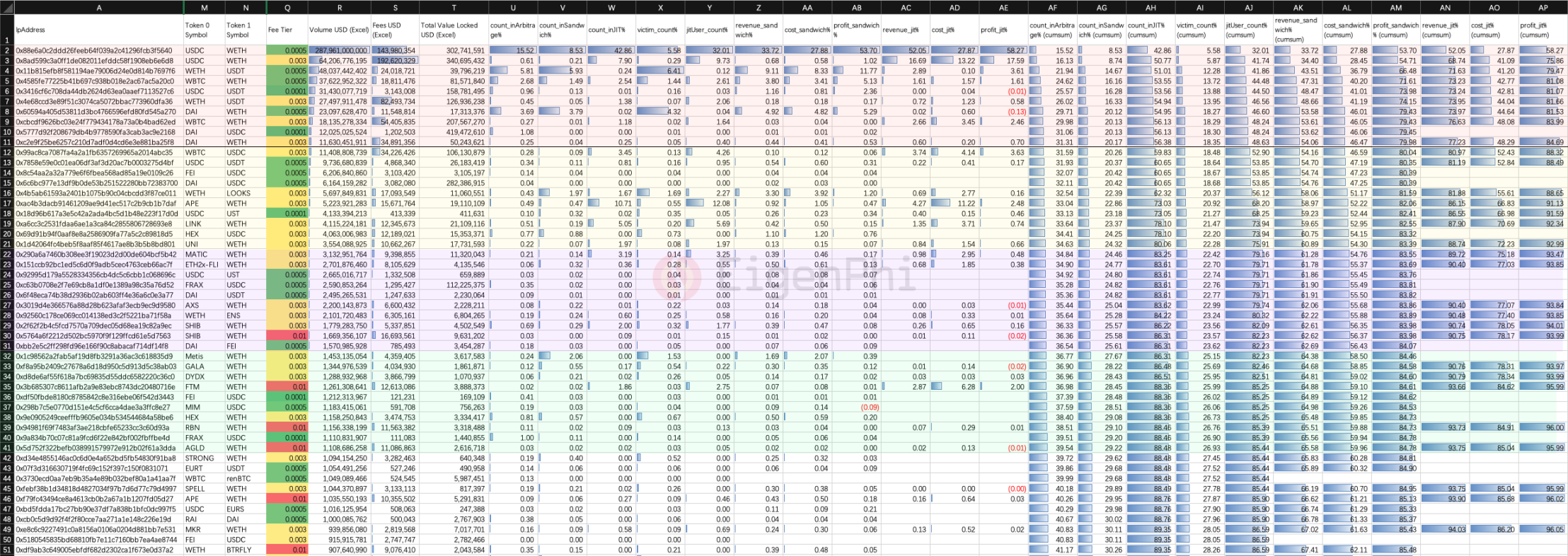

我們合併 Uniswap V3 流動性池的元數據和按流動性池地址分組的 MEV 活動參數,如下圖所示。由於套利機器人的盈利能力參數涉及 Uniswap V3 流動性池和其他場所,我們將其放在一邊,重點關注機器人活動的頻率、三明治機器人和 JIT 機器人的盈利能力以及所涉及的交易用戶的情況。

結果顯示,三明治機器人 80% 以上的利潤來自按交易量排序的前 10 名流動性池。然而,只有 20% 的三明治活動發生在這些流動性池中,這意味著交易量大的流動性池更容易被三明治機器人從中提取價值,但其他流動性池的交易用戶仍可能經常被夾在中間。這一事實也通過每個池中遭受三明治活動的唯一交易用戶數量的分佈得到驗證。在我們觀察到的時間範圍內,一些流動性池也沒有參與三明治活動。

至於 JIT 機器人,他們似乎更關注按交易量排序的前 10 個流動性池,84% 的利潤是從這些池中提取的, 56% JIT 活動也發生在這裡。

就套利機器人在這些池中的平均活動頻率而言,費用等級等於 0.0005 或 0.0001 的池更有可能被提取。費用等級為 0.0005 的池主要受三明治活動的影響。JIT 活動也主要發生在費用等級為 0.0005 的池中。

我們還展示了按池地址分組的幾個參數的直方圖。結果也服從肥尾分佈,這意味著一小群池的參與程度遠高於平均水平。

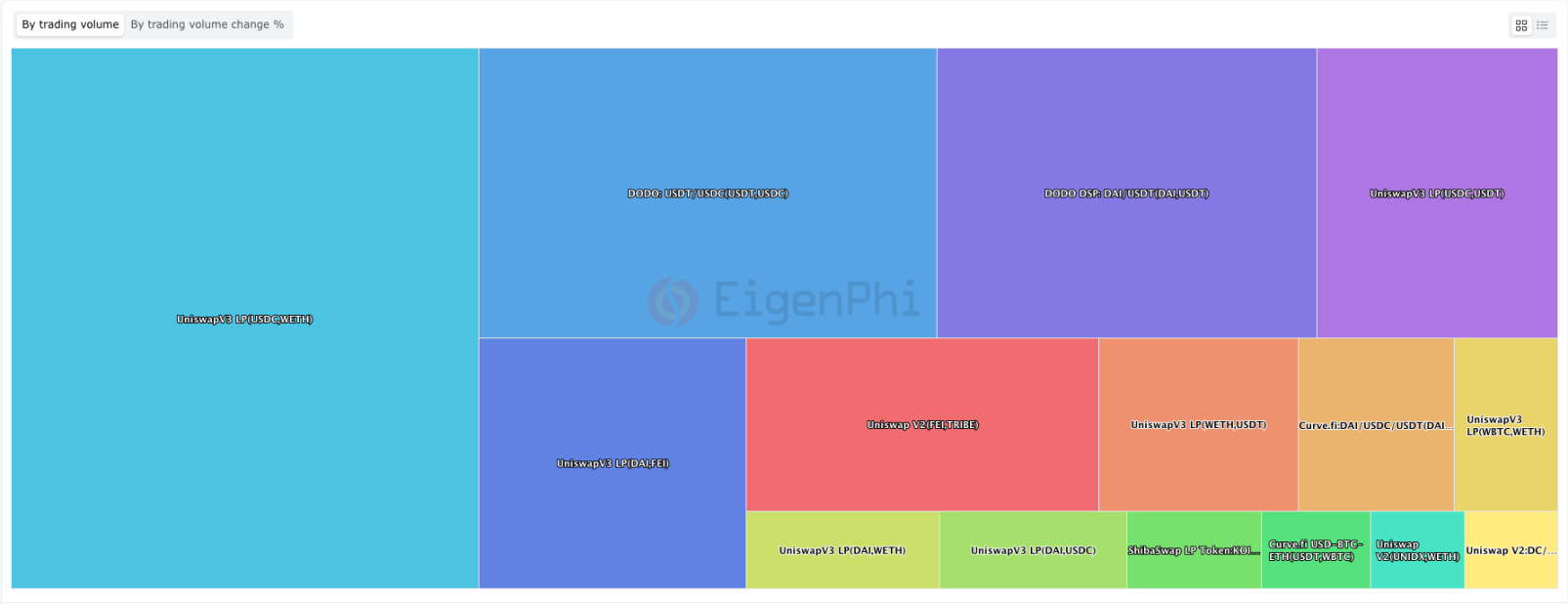

與其他場所相比,與加密資產、USDC、WETH 和 USDT 相關的 Uniswap V3 流動性池是 MEV 機器人最喜歡與之交互的流動性池。您可以在我們的網站上實時查看 MEV 活動中按交易量或交易量變化百分比排序的熱門流動性池統計數據。

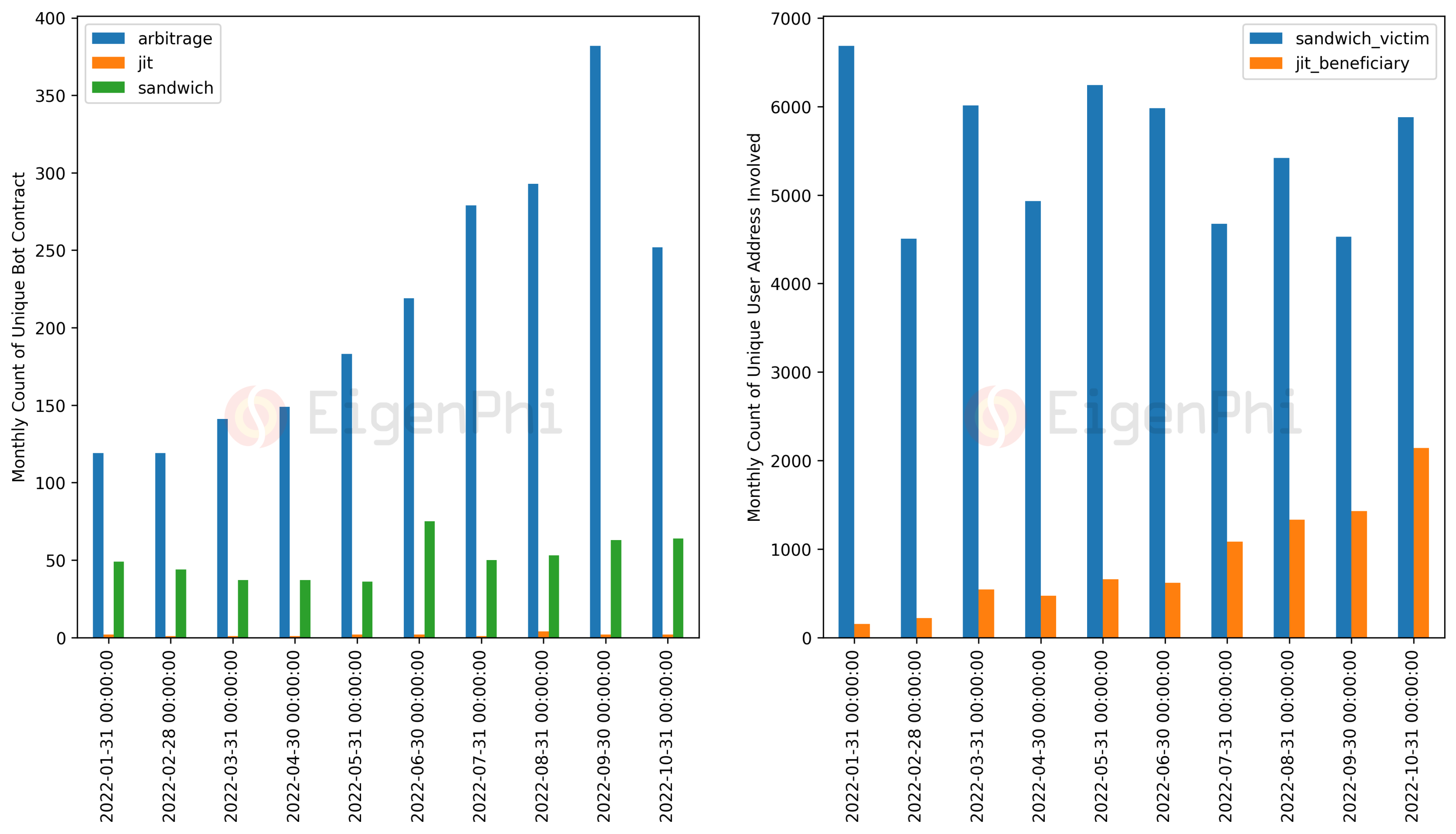

參與者

MEV 機器人與其他用戶之間的交互關係也是一個吸引人的話題。下表和圖比較了我們觀察範圍內參與 MEV 活動的不同代理類型的數量。從下表中,我們看到可以從 JIT 活動中受益的唯一交易用戶地址的增長趨勢。

但是,通過計算唯一機器人合約的數量和涉及的用戶地址,很難評論這些地址背後有多少實體,因為不同的地址可能屬於一個實體。繪製這些地址的交易關係的生動的互動網絡可以幫助更好地理解這個問題,這在本報告中沒有涉及。

套利機器人

套利機器人排行榜(前 20 名)

下圖分別顯示了按總利潤和總活動計數排序的前 20 個套利合約地址。總利潤和總活動計數之間的關係與機器人可以最大程度地提取的利潤上限呈正相關。

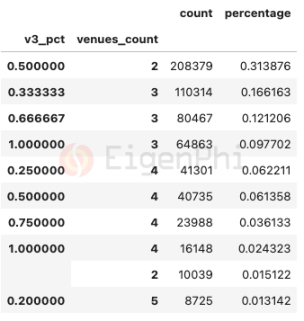

套利模式的頻率

我們可以通過計算涉及的場所數量和涉及的 Uniswap V3 池的百分比來觀察套利交易的結構。前 10 種可能的組合表明,涉及一個 Uniswap V3 池和另一個場所的空間套利是最常見的模式。隨後的兩種常見模式是涉及一個或兩個 Uniswap V3 池的三角形套利。

另一個有趣的發現是,僅 Uniswap V3 流動性池中也有很多套利機會。單筆套利交易也可能涉及 100 多個場所(例如):

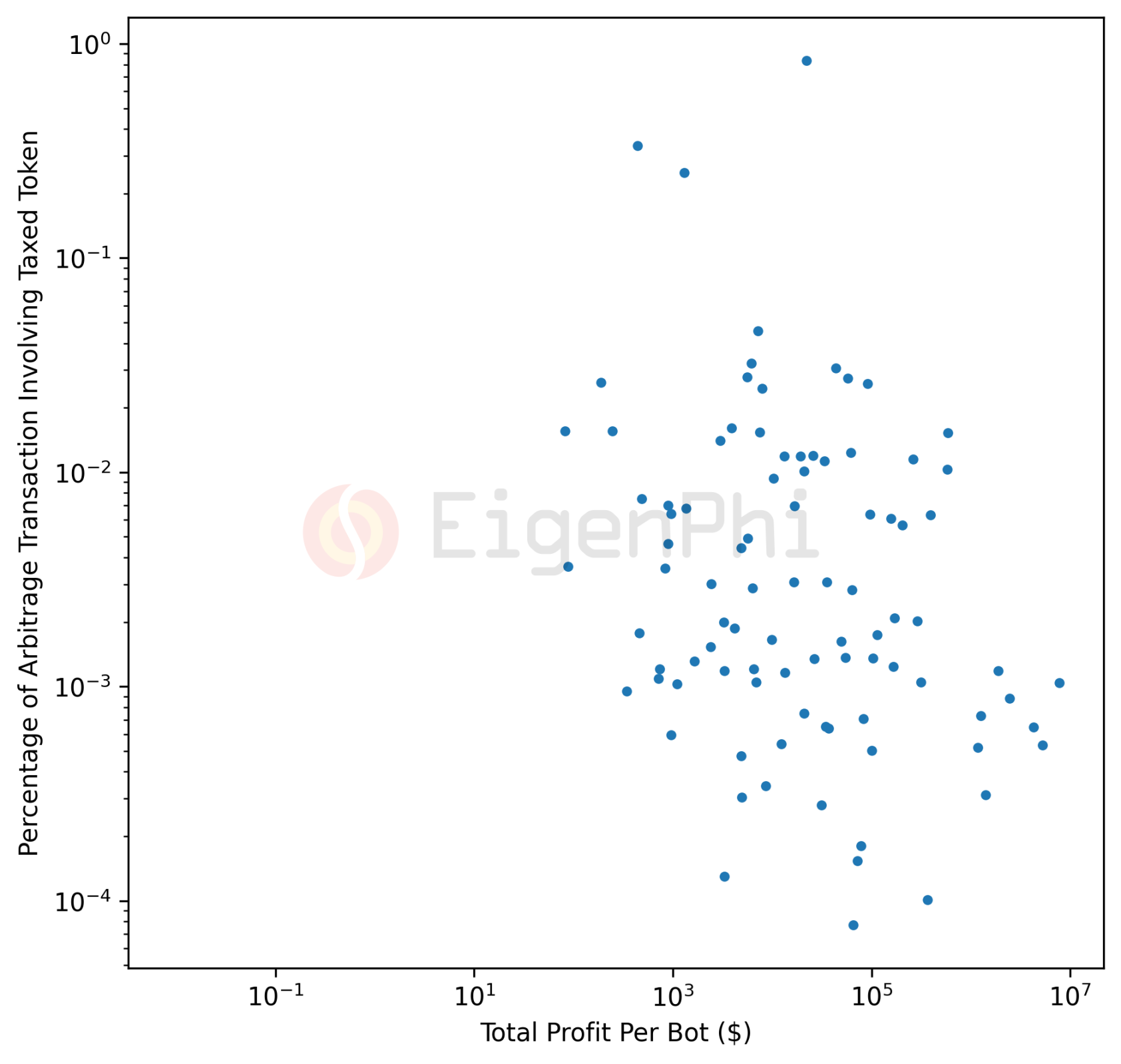

用戶本身作為套利機器人

套利機器人,也是 AMM 的一種交易用戶,除了嚴重的 gas 費活動外,還受到徵稅的代幣合約的影響。下面的數據和圖表顯示,雖然大多數有利可圖的套利交易不涉及徵稅代幣,但不排除一些特別優秀的機器人可以在徵稅代幣中找到財富。有一個微妙的趨勢是,更有利可圖的套利機器人可能參與較少百分比的徵稅代幣。

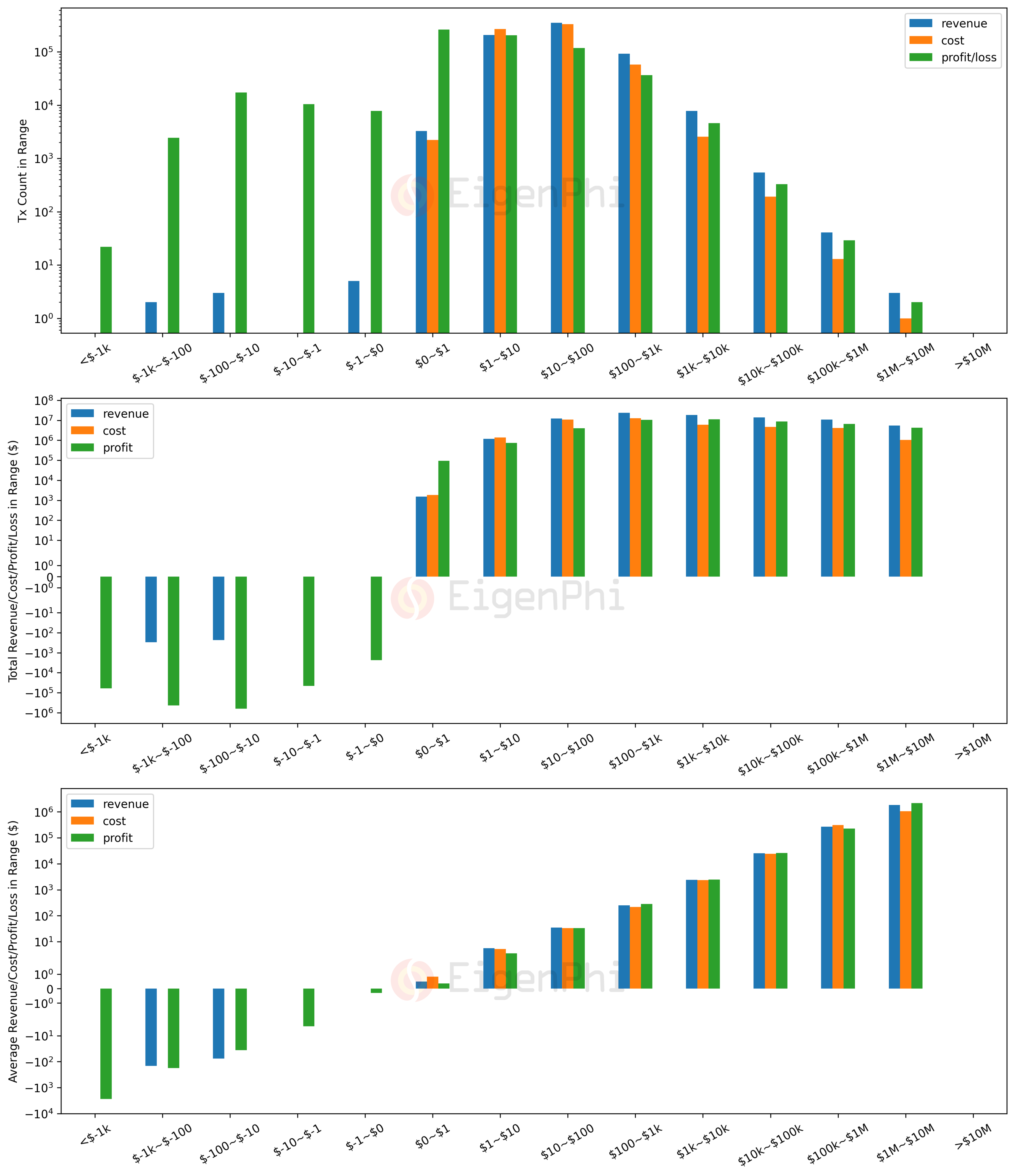

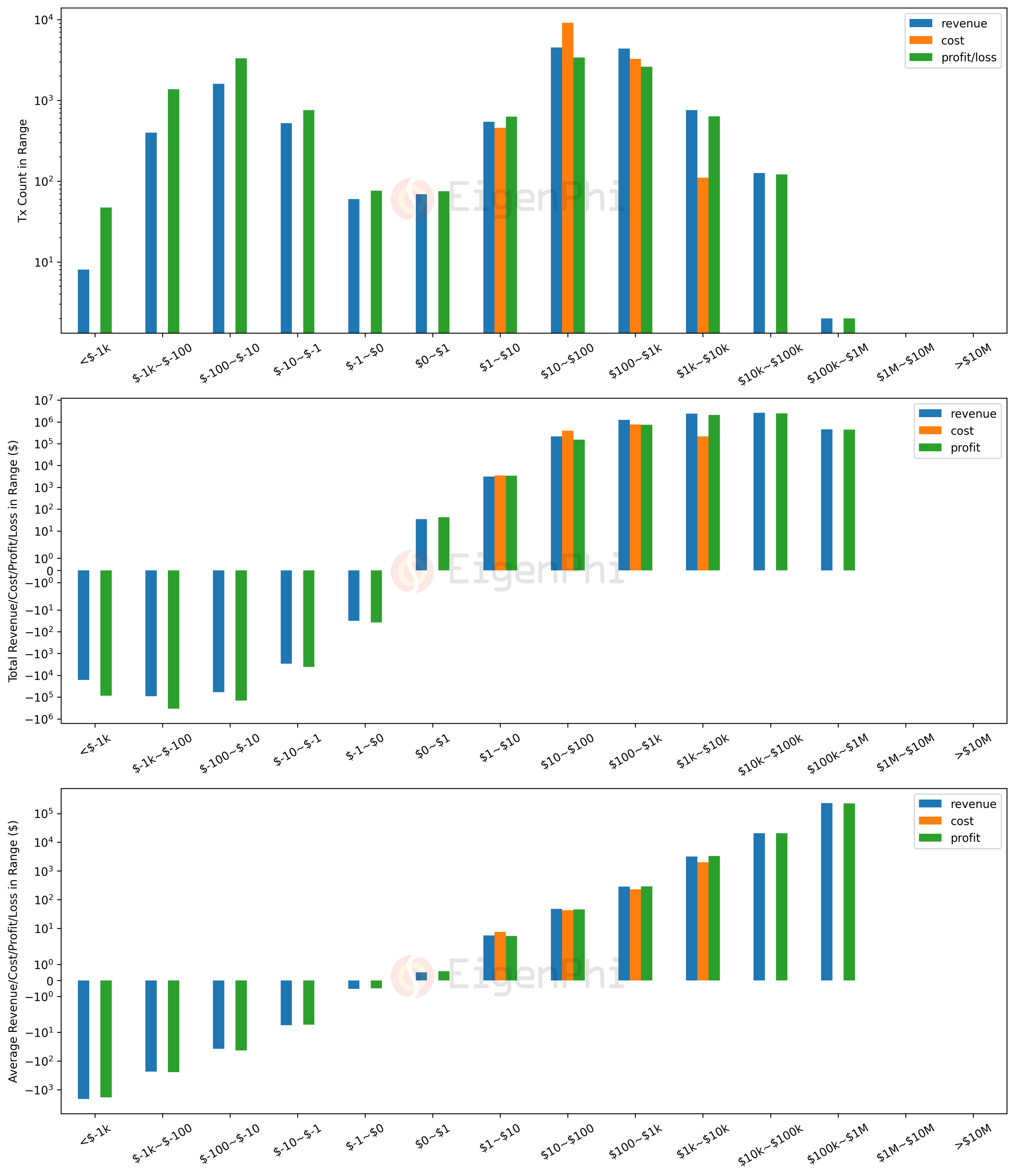

盈利能力的細分

我們還將盈利能力參數的分佈放在下面,以供相關方參考。

三明治機器人

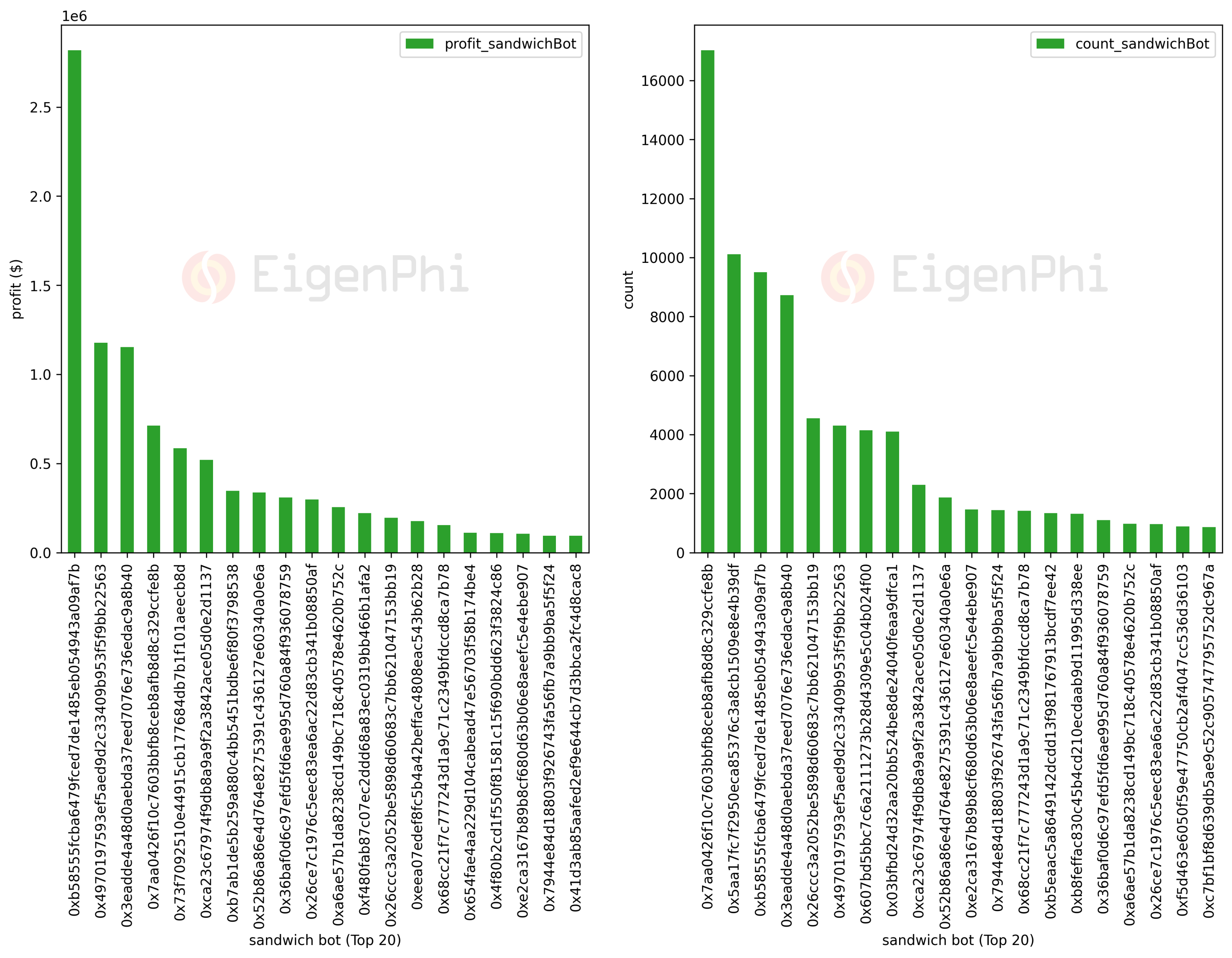

三明治機器人排行榜(前 20 名)

以下面板分別顯示了按總利潤或總活動頻率排序的前 20 個三明治合約的地址。總利潤和總活動計數之間的關係表明,大多數盈利機器人今年更有能力成功提交超過 100 次交易。

交易用戶被夾在中間

在大多數情況下,只有一個交易用戶夾在一個三明治活動中。但有時,三明治機器人可以在我們的觀察範圍內一次性搶先運行多達 4 個交易用戶的交換交易。

從下面的前 20 名三明治受害者數據中,最痛苦的交換用戶今年參與了 300 多筆三明治交易。

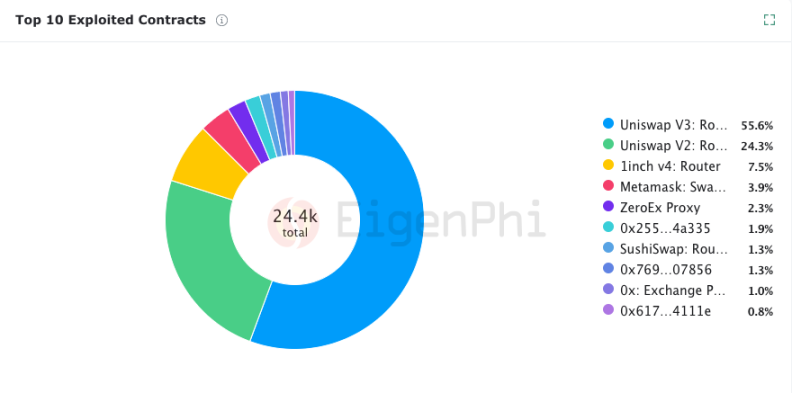

Uniswap 流動性池的三明治活動

從可以在我們的網站上實時查看的前 10 個被利用的合約中,我們看到與其他場所相比 Uniswap 流動性池主要參與三明治活動。這部分是由於這些 Uniswap 池的巨大交易量,這對三明治機器人來說是一個優勢。

盈利能力的細分

我們還將盈利能力參數的分佈放在下面,以供相關方參考。

JIT 機器人

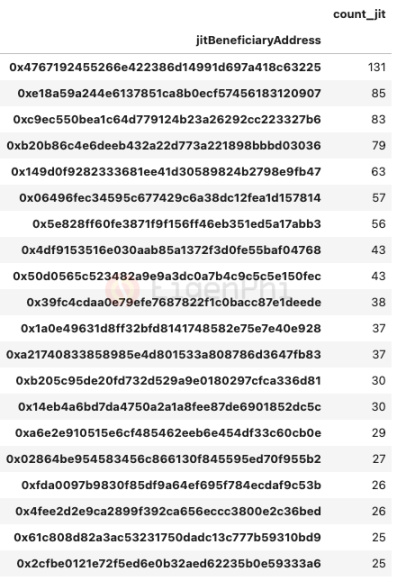

JIT 機器人排行榜(前 20 名)

我們僅通過檢測 JIT 機器人添加流動性交易中的唯一「地址」來觀察 6 個 JIT 機器人。其中兩家尚未盈利。

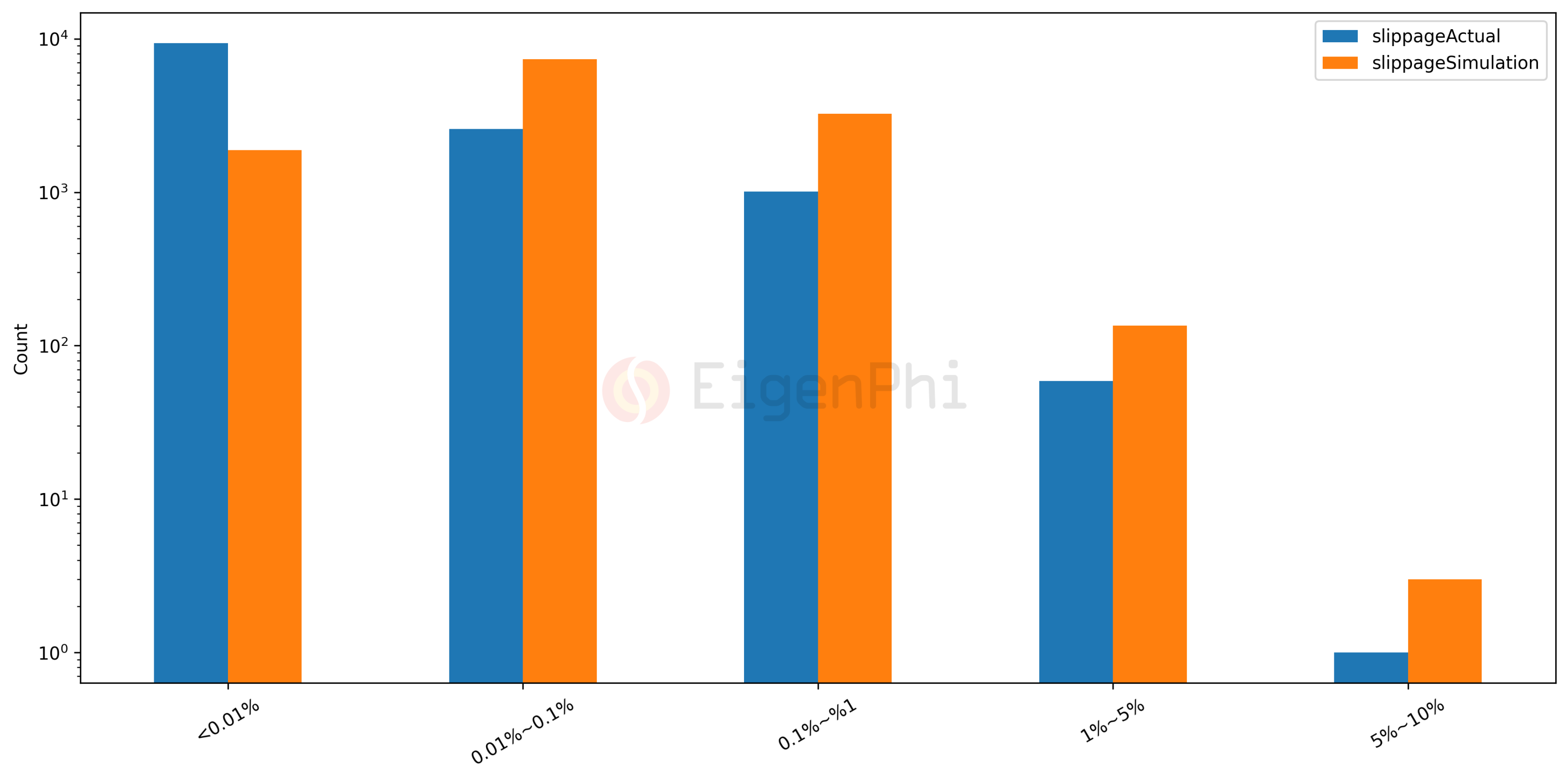

交易用戶從 JIT 中受益

JIT 機器人可以為目標交易用戶提供大量的流動性,使其具有較小的滑點損失的優勢。從下面的前 20 名受益者數據中,許多交易用戶都在頻繁地使用這一新功能,並能享受到其帶來的好處。我們通過在每次觀察中模擬交易用戶在沒有 JIT 機器人活動的情況下可能承受的滑點來校準收益。從如下所示的模擬滑點和實際滑點的直方圖可以看出,從較大的滑點率明顯轉變為較小的滑點率。在計算過程中,我們還發現在少數情況下存在負滑點值。通過人工查看原因,我們發現在一些增加流動性的 JIT 機器人交易中,出於某種原因,它們會進行反向互換交易,從而為下一個互換用戶帶來了更優惠的價格。

從下面的前 20 名受益者列表中,我們看到相當多的掉期用戶已經在頻繁地享受這一新功能。

盈利能力的細分

我們還將盈利能力參數的分佈放在下面,以供相關方參考。

結論

從以上分析可以看出,機器人已經成為 AMM 社區不可忽視的重要組成部分。了解 MEV 機器人與其他實體之間的交易關係,可以幫助利益相關者更好地了解 MEV 對 AMM 的長期影響。

在本報告中,我們從不同的角度描述了上述關係,並基於可靠的數據源和數據分析得出了一些有趣的結論:

- 收入——從機器人提取的收入規模來看,我們看到套利機器人從涉及 Uniswap V3 流動性池的市場價格不對稱中提取了至少 8500 萬美元。三明治機器人以滑點損失的形式從掉期用戶那裡提取了至少 4700 萬美元。JIT 機器人從 Uniswap V3 的交換費收入中提取了 600 萬美元。機器人的總收入佔 LP 收入的 25%。但是,套利機器人、三明治機器人和 LP 之間沒有明顯的利益衝突。最近幾個月,他們的收入更有可能跟隨市場波動。JIT 機器人的月收入比其他兩種類型小一個數量級,並且還沒有呈現出明顯的趨勢。

- 頻率- 與其他機器人相比,套利機器人更有可能找到交易機會。從今年 5 月開始,套利機器人的活動明顯增加,而三明治機器人的觀察頻率保持穩定。交易機會與市場價格波動的強度正相關。近幾個月來,JIT 機器人的交易機會呈上升趨勢。

- 盈利能力- MEV 機器人在大多數日子裡獲得平均利潤,並且有幾個幸運的日子可以賺很多錢。單次觀察的盈虧都符合肥尾分佈。三明治機器人可以獲得的最大利潤比套利機器人小一個數量級,這是由於交易機會更少,成本更高,機器人之間的競爭更加激烈。JIT 機器人仍處於早期階段。

- 成本- 機器人的平均交易成本在最近幾個月呈下降趨勢。三明治機器人的成本高於套利機器人,分配給礦工的收入比例顯著增長,10 月份接近 90%,而套利機器人則下降到 30% 以下。總的來說,超過一半的提取價值流入了礦工的口袋。

- 池- 三明治機器人 80% 以上的利潤來自按交易量排序的前 10 個池。然而,只有 20% 的三明治活動發生在這些池中。在我們觀察到的時間範圍內,一些游泳池也沒有參與三明治活動。JIT 機器人似乎更關注按交易量排序的前 10 個池,其中 84% 的利潤來自這些池,56% 的 JIT 活動也發生在這裡。費用等級等於 0.0005 或 0.0001 的流動性池更有可能被套利機器人提取。費用等級為 0.0005 的流動性池主要受到三明治活動和 JIT 活動的影響。按池分組的參數的肥尾分佈也表明,少數池的參與程度遠高於平均水平。

- 參與者- 可以從 JIT 活動中受益的唯一交換用戶似乎有增加的趨勢。來自實際掉期交易和模擬的滑點數據也驗證了這一點。還有其他協議也提供戰略流動性,為尋求更多收益的 LP 提供機器人服務。他們的策略主要是在窄幅範圍內分配流動性,並根據布林帶等量化指標調整刻度間隔以跟踪市場價格。與這些策略相比,JIT 機器人正試圖以一種創新的、更具資本效率的方式來解決相同的問題。值得考慮的是,AMM 協議設計者等相關方直接提供類似的功能,可以在提升用戶體驗和增加 LP 收益的同時,以一種全新的方式連接 swap 用戶和 LP。

- 機器人- 我們還分別列出了按總利潤和活動計數排序的前 20 個機器人合約地址。總利潤和總活動計數之間的關係與機器人可以最大程度地提取的利潤上限呈正相關。關於套利機器人如何處理徵稅代幣,大多數有利可圖的套利交易不涉及徵稅代幣。但不排除有一些特別優秀的機器人可以在徵稅代幣中找到財富。在大多數情況下,只有一個交換用戶夾在一個三明治活動中。但在某些情況下,三明治機器人可以在我們的觀察範圍內一次性運行多達 4 個交換用戶的交換交易。今年最痛苦的掉期用戶參與了 300 多筆三明治交易。

- 交易模式- 通過觀察套利交易的結構,我們發現涉及一個 Uniswap V3 池和另一個場所的空間套利是最常見的模式。以下兩種常見模式是涉及一個或兩個 Uniswap V3 流動性池的三角形套利。僅 Uniswap V3 流動性池中也有很多套利機會。而單筆涉及 100 多個場館的套利交易也可以獲利。

方法

數據源

上述分析基於從我們構建的完整以太坊節點獲取的原始區塊數據。涵蓋的數據范圍是從塊號 13916166(包括)到 15871479(包括)。我們解碼原始數據以獲得我們需要的細粒度數據字段。

為了將某些參數與整體市場情況和 Uniswap V3 的宏觀參數進行比較,我們採用了以下第三方數據:

- ETH 來自 coinmarketcap 的歷史收盤價。

- Uniswap V3 的每日元數據來自 dune@messari / Messari:Uniswap 宏觀財務報表。

- Uniswap V3 的元數據來自 https://www.uniswap.shippooor.xyz/。(鏈:以太坊,數據集:流動性池)

我們如何識別機器人?

- 我們將交易視為資產轉移的集合,我們使用一組規則通過評估這些轉移的結果來查看是否發生了 MEV 活動。經驗法則是交易中存在不止一次的轉賬(或掉期),交易者最終會出現盈餘。

- 為了識別不同類型的 MEV 活動,我們在當前階段收集遵守我們的啟發式規則的觀察結果,並且我們通過每天將樣本結果與 MEV-inspect 的樣本結果進行比較來根據檢測到的假陰性或假陽性繼續增強我們的算法.

- 在本報告中,我們確定了涉及 Uniswap V3 池的三種類型的 MEV 活動。我們涵蓋的 Uniswap V3 流動性池地址總數為 8837 個,其中包括來自工廠交易失敗的地址,而第三方數據源中列出的流動性池為 8767 個。套利、三明治和 JIT 觀察的總數分別為 663889、90291 和 13020。

我們如何計算利潤和成本?

- 我們不斷優化我們的價格指數算法。目前,我們直接將 USDT、USDC、DAI 等同於 1 美元。對於流動性較好的主流資產(ETH、WETH、WBTC),AMM 和鏈上預言機可以提供相對可靠的報價來源。隨著這些主流資產的價格穩定下來,我們進一步根據計算時的掉期比率計算其他代幣的價格。

- 我們只考慮檢測到的每筆交易的鏈上成本。計算過程是對每筆交易的 gas 費用和 coinbase.transfer() 值(如果有的話)求和,然後根據 ETH 的價格將結果轉換為美元。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。文章內的信息僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。