探討五大 Token 標準的特點與適用場景,與香港的 web3 虛擬資產的應用場景

作者:十四君

封面: Photo by Shubham Dhage on Unsplash

港府於 10 月 31 日發布的《有關香港虛擬資產發展的政策宣言》重點提及了資產支持代幣 (asset-backed token,或 ABT),意味著作為國際金融中心的香港今後將重點發展此類虛擬資產產品。誠然這是利好,本文嘗試研究點現實問題

- 香港的 web3 虛擬資產的應用場景

- 五大 Token 標準的特點與適用場景

本文 4200 字,閱讀需 8 分鐘

1、背景

1.1 香港虛擬資產監管政策的時間線

大致上可以分為兩個時期

- 第一階段:2017 年-2018 年,主要由證監會出面規範 ICO 行為

- 第二階段:2018 年末-至今,監管思路轉變,從 ICO 擴張到了整個虛擬資產活動的監管,逐步建立了 “沙盒式發牌監管”框架體系

從實際效果上,可以說沙盒式發牌幾乎沒有發出去啥牌。4 年僅 8 家公司獲批香港加密業務牌照,而現如今僅有兩家虛擬資產交易平台成功取得交易牌照

- 2020 年發給某科技集團旗下成員公司 OSL

- 今年上半年剛取得牌照的 Hashkey Group

而參與門檻,也集中在"專業投資者"級別,即

- 個人投資者,金融資產達 800 萬港幣或 100 萬美元

- 機構投資者,金融資產達 4k 萬港幣或 500 萬美元

而變革就在在 2022 年 10 月 31 日的香港金融科技週上,香港特區政府正式發表《有關虛擬資產在港發展的政策宣言》,闡明政府為在香港發展具活力的虛擬資產行業和生態系統而製定的政策立場和方針。重點提及了資產支持代幣 (asset-backed token,或 ABT),意味著作為國際金融中心的香港今後將重點發展此類虛擬資產產品

1.2 資產支持代幣-ABT 是什麼?

常規而言,代幣區分 4 大類型,區分的方式是通過代幣的用途和價值來源界定的

其實資產支持代幣與證券代幣是有一定的重疊的概念。因為證券本身也是一種資產,由證券類權益所支持的代幣其實也可劃為資產支持代幣

為了更好區分證券代幣和功能代幣,筆者再舉個易於混淆的栗子

經典 Defi 借貸平台 AAVE 計劃發行的 GHO 穩定幣,其概念中出現的 GHO 就屬於” 功能代幣 “而非 “資產支持代幣”,因為 GHO 會和 DAI 類似基於鏈上資產超額抵押,非鏈下實物資產,而 GHO 與 DAI 是能夠兌換穩定幣使用手續費收入的,所以是功能代幣

可拓展閱讀:一文講清-DeFI 王者 AAVE 最新的穩定幣 GHO 提案

1.3 ABT 的應用場景

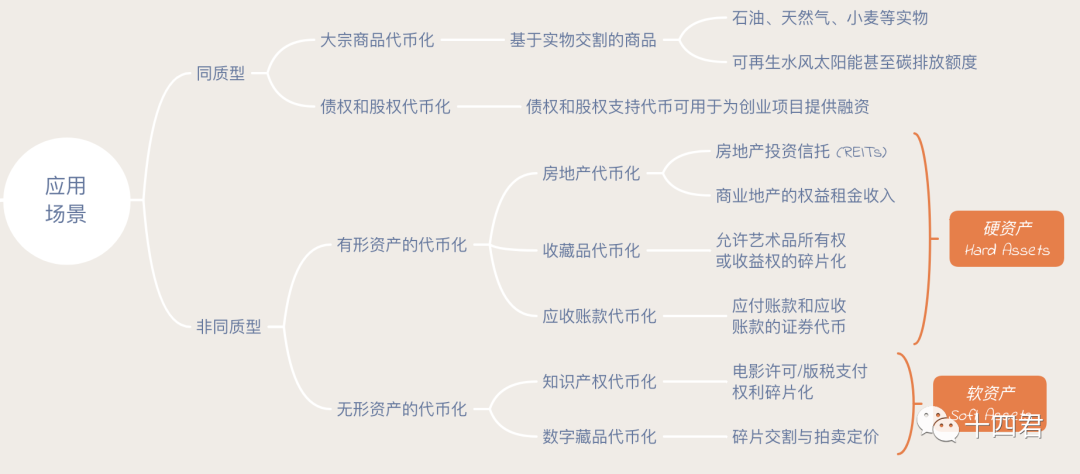

ABT 的核心是必然有鏈下實物資產或權益做價值標的,也同樣可以用同質與否來做區分,按常見的實物交割可做代幣化的場景來簡單羅列下應用場景如下

可以看到,基於現實映射幾乎可以在方方面面都有所應用,而為什麼要應用,就要結合哪些場景可以用區塊鏈的技術帶給他更好的收益,從而將中間商的價差轉換到用戶的收益中去

1.4 代幣化的價值是什麼?

區塊鏈結合智能合約作為一套世界狀態機,是高效率、高流動性、可定制性、平等參與的代名詞,結合起來的綜合收益方面如下

- 碎片化:指為了出售的目的將產權分割成若干小塊,更易於交易定價流通

- 流動性:流動性是由資產轉換為現金的速度來定義的,訂單庫鏈上廣播共享

- 成本效益:基於區塊鏈的智能合約交易時,這些外部第三方的成本將被消除或大幅降低

- 自動化:基於區塊鏈的智能合約無需進行這些人工交互,具有可信任技術基礎

- 透明度:鏈上交易最顯著的特徵之一就是不可篡改的記錄保存

從受眾角度出發

- 對於機構而言,大訂單的拆分轉換帶來碎片化流動性的效率與成本的收益

- 對於用戶而言,擁有透明度和自動化的可信任環境來確保自己的權益

1.4 代幣化的價值是什麼?

筆者認為政策並非是走向了鬆動,而是堅定地在既有路線上做更深入的嘗試

也無需對 ABT 嗤之以鼻,因為凡是能帶來真正效率發展的都是不可阻擋的應用趨勢,並且最終會形成互補,正如曾經電商的發展會衝擊線下實體行業,也會為無數擁抱變化的人帶來機遇。最終實體與線上電商都有恰到好處的目標對象,實現觸感體驗與效率需求的結合

因此,香港政策的風是吹起來了至於 ABT 的響聲如何,讓我們來梳理一下目前區塊鏈上的 Token 標準,看看哪些能為 ABT 所用的

2、五大 Token 標準

2.1、現實資產的映射是如何表示的?

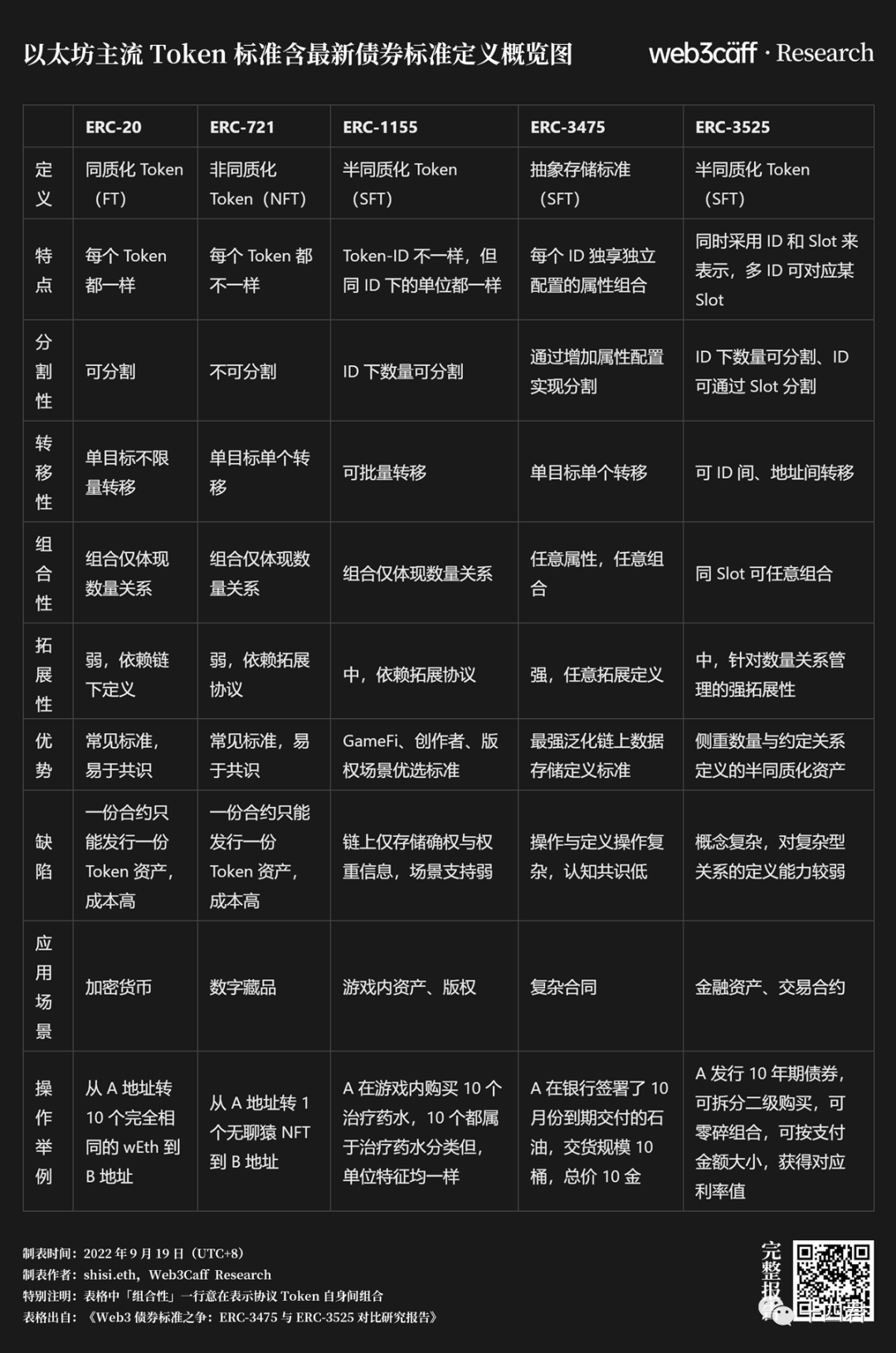

這半年以來接連通過的兩個 Token 標準 ERC-3475 & ERC-3525,讓原先採用 ERC20 和 721 來混合替代的 Token 標準應用場景有了更合理的表達方式

我們可以通過對現實世界中資產類型來對比之前標準(ERC20/721/1155)的局限程度

這樣的局限性實在太大了

可以看到,合同、債券與現實金融關聯緊密的場景都是處於用 ERC-20/721 替代的狀態

此前合同類型的資產應用(例如房地產合同的現實映射,投融資合同的映射),使用替代標準時總需要各種組合,一份合同=權利所有+權利大小+權利規定

- 權力所有上:各種土地要依賴於 ERC-721 的 ID 做確權,例如

otherside遊戲中的地塊。 - 權力大小上:依賴於 ERC-20 來數量管理,例如

aave治理 Token 依據份額對投票權不同。 - 權力規定上:更是僅僅依賴於鏈下文檔,或者

Ipfs中各種文字描述難以統一的 URI 數據。

因此,雖然用 ERC-20/721/1155 可以替代一定程度合同債券等現實常規應用,但是「有標準」才能結束眾說紛紜的亂局

2.2、五大 Token 標準概覽對比圖

咱們用一張圖來對比概述如下:鏈接見文末附錄

而 ABT 很有可能將會全面應用以上五種 Token 標準,來因地制宜的設計資產與現實的映射關係。因為每一種標準都有其優缺點,利弊結合

2.3、常規 ERC 標準(20、721、1155)

可拓展閱讀往期解讀文章:

- NFT 標準:【源碼解讀】你買的 NFT 到底是什麼?

- NFT 鼻祖:【合約解讀】CryptoPunk 世界上最早的去中心化 NFT 交易市場

- NFT 租賃:【源碼解讀】以太坊新標準 EIP-4907 是怎樣實現 NFT 租賃的?

- ERC1155 標準:NFT 租賃提案 EIP-5006 步入最後審核!讓海外大型遊戲的鏈改成為可能

- ERC1155 應用:【解密】OpenSea 免費創造的 NFT 都沒上鍊竟能出現在我的錢包裡?

2.4、ERC-3525 與 ERC-3475 對比

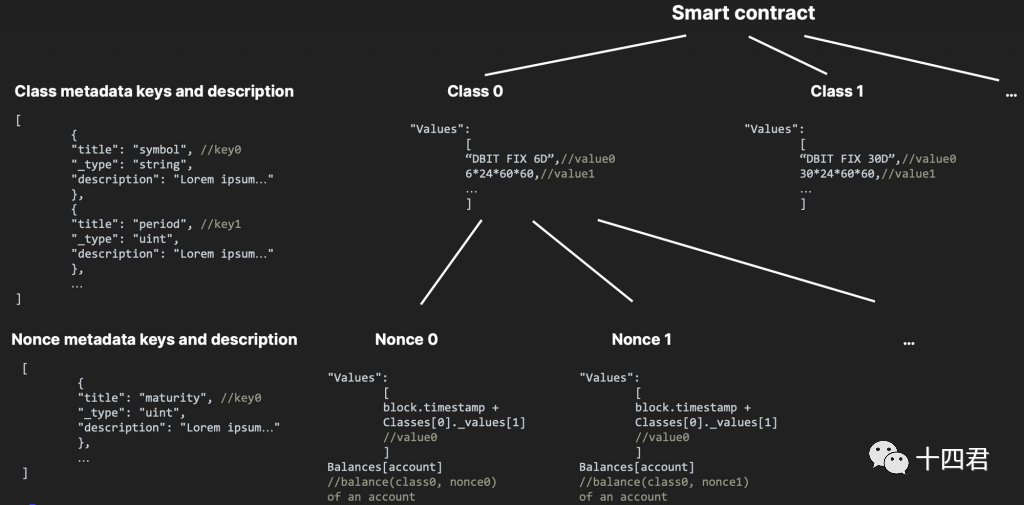

2.4.1、ERC-3475 的核心邏輯

咱們從其存儲數據的結構出發,舉個用 3475 開發債務合同的例子來形容

在 3475 中每個債務合同就是一個 Class 0,一個合約可以發行多個合同,類似 NFT 的 ID,每個 class 都管理有多個數據,記錄合同的名字、縮寫、說明等文本化信息,每個信息還能進一步拆分出類型以及數值,比如合同金額、合同時間、交割人、交割物、公證機構單位、營業執照編號等

其實 ERC-3475 是一個非常高度自定義的,能夠支持幾乎任意信息表示的一種標準集合,而他的主要功績也是對這樣鏈上存儲高度自定義合同之下,如何更好的節約 Gas 和支持批量轉移等常規功能上做了優化。他與 4907 類似只是做了數據協議的定義,並未承擔其中交割金額的管理、存儲租賃的強制限制。只是定義了很完善的類型讓任何人都可以出具合約的一套標準

其特點匯總而言是:

- 專為合同定義的標準,且鏈上去中心化存儲

- 高度優化存儲與鏈上轉移成本,易於拓展 AMM 等債務關係轉移

2.4.2、ERC-3525 的核心邏輯

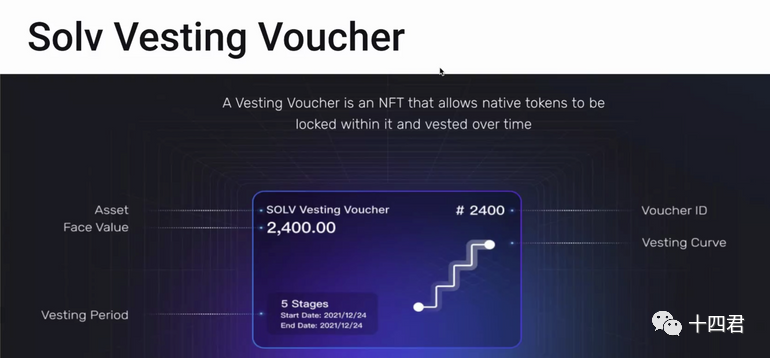

ERC-3525 與 ERC-1155 高度相似,但有了 slot 的新概念

如果說 ERC-1155 是地址→ID→數量,那 ERC-3525 則是讓每個 ID 與 ID 之間,在上層再包裹了一層名為 Slot 的關係,比如我在發行 1 號 Token、2 號 Token 的時候,可以設置他們為一個 Slot,並對這個 Slot 取名為:周杰倫親筆簽名,那麼相對於 ERC-1155 而言,則這 1,2 號 NFT 就比其他 3,4,5 號有了不同的意義

所以,3525 是 Slot→ID→(數量,持有地址),其中地址只是 id 下的一個屬性而已

應用在債券上如上圖:Slot 就是資產名,旗下有多個 Id

- Asset(資產名):SOLV Vestion Voucher

- Face Value(面值):2400.00

- Voucher ID(編號):#2400

- Vesting Period(歸屬期):開始於 2021/12/24 結束於 2021/12/24

- Vesting Curve(歸屬曲線):歸屬收益計算利率等曲線函數

而 ERC-3525 標準還提供了多種轉移方式,並優化了 Gas 消耗,讓傳統債券等交易在鏈上可以更順滑

2.5、如何評價 ERC-3525、ERC-3475?

- ERC-3525 側重於半同質化 Token 的管理,對資產的組合拆分在數值層面的完善,可以認為是傳統金融資產上鍊的優質標準。

- ERC-3475 側重於半同質化 Token 的定義,對標準度低的合約合同的定義更規範,可以認為是傳統商業約定上鍊的優質標準。

筆者也認為,ERC-3525 標準也不一定只會在債券上發揮作用,而 GameFi 中也同樣更需要遠比 ERC-1155 更強大的 ERC-3525。現在大量的鏈遊其實本質上就是礦遊,而 SFT 可以將游戲邏輯內嵌到道具本身中,從而增強遊戲的可玩性,它將會是大型 3A 級遊戲在 2 年後爆發的首選標準

3、總結

- 五大 Token 標準足以支持香港 Web3 試點嗎?

回溯本文邏輯,通過梳理香港歷史政策時間線,從目前政策側重點 ABT 出發,分析其應用場景與鏈上結合的價值點,再梳理目前主流五大 Token 標準,其中新出的兩個均是易於在債務債券金融,商業訂單合同場景上發揮其核心價值

- 那如何證明這些標準真能發揮價值呢?

很簡單,鏈上金融試點已經是真金白銀的在開展了

10 月 24 日,去中心化債券交易與 DeFi 做市平台 D/Bond 官方宣布與巴西金融科技公司 a55 合作發行價值 5000 萬美元符合監管規則的鏈上債券,該鏈上債券將通過 ERC-3475 標準發行,並已在巴西證券監管局 (CVM) 註冊

其實鏈下資產在鏈上的映射與結合是可以打破目前 Defi 的局限性的

DeFi 一直以來都是當舖思維,核心模式是通過超額抵押來計算可貸規模,這樣無論是基於怎樣的恆積曲線來計算兌換價值,還是基於動態利率去得出存貸收益,本質上都是經濟內循環,在超額抵押的當舖思維下,更是阻礙了金融價值的應用與放大空間

結合新 Token 標準的應用,讓 Token 在金融證券合同上有了更強的處理能力,不僅可以定義利率、金額、交割條款,且高度優化的 gas 成本,讓分批次售賣的同檔債券可以輕鬆地合併拆分、二次銷售

- 如果用制度經濟學視角來看 Web3 的價值

Web3 是一種新的經濟基礎設施,用於協調和交換。它從根本的產權制度開始,將對複雜制度的信任從單個組織轉移到分散化的節點和可驗證的代碼上。它具有獨特的經濟特徵,使它有可能補充,並在某些情況下直接與現有機制競爭

智能合約是用代碼保證自動實施的契約。隨著產權制度的細分和完善,經濟活動中很多組成部分,包括生產和交易中重複機械性的部分、計算性規則和秩序,可能都將被機器和智能合約取代

其核心價值是是信任&自由,在這兩個的基礎以上,智能合約用可驗證的代碼構建了一個新的製度,轉移了信任的主體,對複雜制度的信任從單個組織轉移到分散化的節點和可驗證的代碼

監管與技術本身也就不是絕對的矛盾

世界的兩大國在該賽道上選擇了不同的兩個方向,我們選擇了元宇宙走硬件實體賦能方向,而美國選擇了 web3.0 走軟件創作方向,方向也就決定了政策,相信在不久的未來,香港試點的 ABT 上,更多的應用將會看到與區塊鏈可信任技術力量結合的價值

附錄

Web3 債券標準之爭:ERC-3475 與 ERC-3525 對比研究報告

以太坊新標準 ERC-3475 研究報告:為何比 ERC-20 更適合做債券?

全面解析香港虛擬資產監管規範:對內地有何影響?

https://www.odaily.news/post/5182805

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。文章內的信息僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。