NFT 作為流動性較低的標的物,是否可以通過提高 NFT 流動性或將其金融化發揮利益最大化?

— 導讀(Web3Caff 編輯部注)

原文:Show me the Liquidity: Evaluating NFT Financialization Methods

作者: Nichanan Kesonpat,1kxnetwork

編譯:白泽研究院(已獲授權轉載)

原用標題: NFT 金融化:持有者如何讓利益最大化?

封面: Photo by Richard Horvath on Unsplash

雖然 NFT 自 2017 年以來一直存在,但它們最初被用於加密社區內的邊緣用例(收集加密貓)。然而四年後,我們見證了藝術家、設計師、遊戲開發者、音樂家和作家對這項技術的採用。

在 DeFi 出現之前,用戶獲取加密貨幣的唯一途徑是通過 ICO、場外交易或具有嚴格上市要求的中心化交易所。對於大多數在 ICO 熱潮中推出的可替代 Token(ERC-20)而言,市場缺乏流動性。隨後出現了 DeFi 協議,並減少了這些 Token 獲得流動性的時間,這使得我們今天在加密市場中看到的充滿活力的交易、借貸和槓桿活動。

就像過去的可替代 Token 一樣,我們可以預期 DeFi 協議也可以為 NFT 解鎖流動性。我們之前寫過為什麼 NFT 金融化很重要,並概述了將 NFT 與 DeFi 交叉的早期協議。不到一年後,NFT 市場中已經有了一套金融化協議可供使用。更重要的是,我們現在還可以開發一個用於評估每種流動性機製針對不同 “類型”NFT 的框架。

每種流動性機制都需要權衡取捨,使其更適合具有某些屬性的 NFT。NFT 的獨特性和多樣化特性給尋找流動性帶來了新的挑戰。一些有實際用途,一些只是 “身份的象徵”。一些是 “稀有” 的物品,一些則是完全獨特的。在評估如何最好地找到特定 NFT 的流動性時,值得定義屬性,在這些屬性下對不同的 NFT 進行分類,並將這些屬性與最有意義的流動性方法進行匹配。

NFT 的定價屬性及其價格等級比它所屬的 NFT“類別” 更能洞察適當的流動性方法。對 NFT 進行分類的一種常用方法,例如可以分為虛擬土地、PFP、遊戲資產、域名、音樂和藝術品。然而,在評估流動性方法時,用類別可能比較單一。

在本文中,我將:

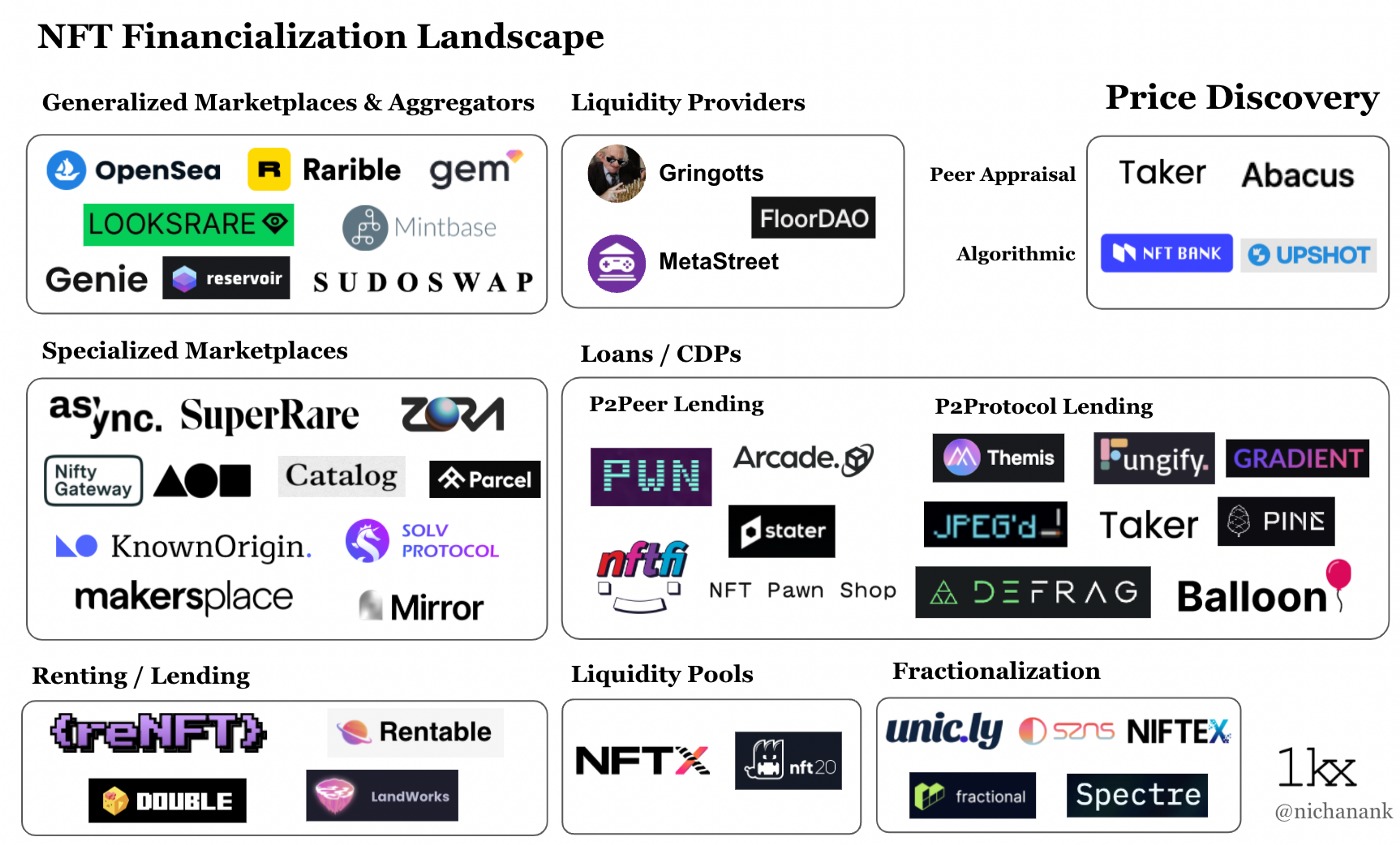

- 繪製當前 NFT 金融化格局

- 討論現有 NFT 流動性方法的優勢和局限性

- 定義 NFT 價格等級,以及這些等級的典型特徵

- 用戶如何讓持有的 NFT 利益最大化?

現有的 NFT 流動性方法及其權衡

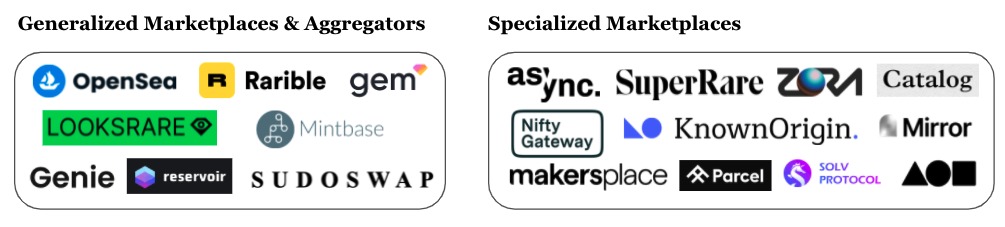

市場

NFT 市場允許用戶通過訂單簿和簡單的銷售或拍賣機制找到買家和賣家。它們可以是廣義的(Opensea、Rarible)或專門的(例如 SuperRare 用於藝術、Catalog 用於音樂、Pracel 用於虛擬土地)。NFT 市場擁有大量的買賣列表和出價訂單,是用戶交易 NFT 最直觀的方式。然而,如果沒有活躍的參與者,市場最終會缺乏流動性。

同時,銷售機制也是進行 NFT 估值的一種資本效率相對較低的方法。用戶必須花費 100% 的價值來實現價格發現,並且持有者必須賣出對應的 NFT。

拍賣

拍賣為創作者帶來了豐厚的利潤,並且是為藝術品或收藏品中的稀有物品等資產獲得流動性的好方法。雖然備受矚目的拍賣活動在將 NFT 推向主流方面發揮了不小的作用,但作為價格發現手段的拍賣,其資本效率甚至低於市場銷售,因為它們要求競標者鎖定資金。多個競標者之間的資本鎖定總是超過或等於資產最終出售的價格。

從賣家方面來看,拍賣通常需要與潛在買家進行預先談判或進行廣泛的營銷工作。如果沒有潛在買家爭奪該 NFT,那麼獲取流動性的時間最終可能需要很久。

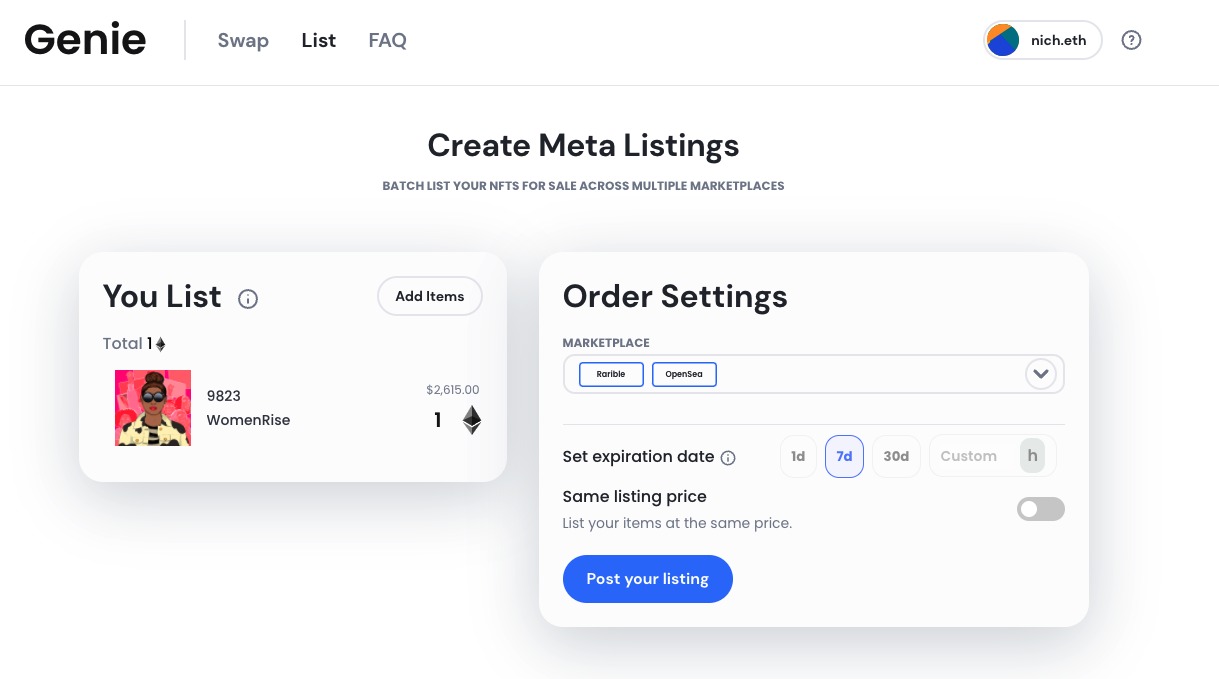

聚合器

Genie 和 Gem 等聚合器從不同的 NFT 市場獲取流動性,並擁有更大的訂單簿,因此可能比單個孤立的市場提供更好的流動性。用戶還可以批量跨市場交易。

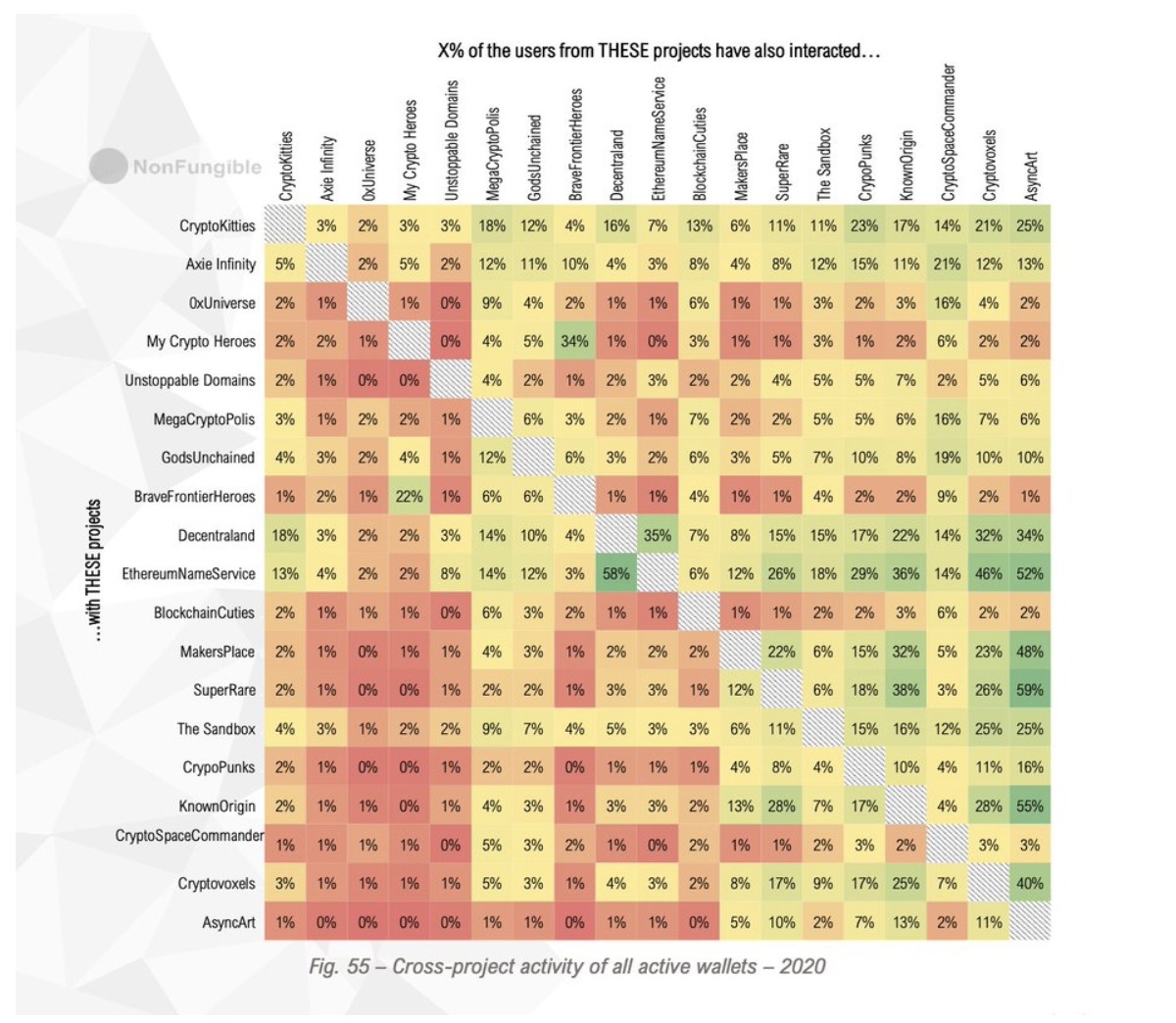

聚合器對於流動性在不同市場上分散的 NFT 項目最有用。例如,加密藝術家通常會將藝術品掛在多個藝術市場。事實上,與其他 NFT 類別相比,藝術品擁有最高的用戶跨錢包活動,這表明儘管有 NFT 市場,但用戶仍會關注藝術家(與平台無關)。而聚合器可以允許用戶瀏覽不同藝術市場的藝術家作品。

貸款/CDP

NFT 抵押貸款協議有兩種主要風格,具有互補的權衡。

在 NFTfi 和 Arcade 等 P2P 借貸市場中,貸方和借方以點對點的方式就貸款條款(期限、貸款價值比和 APR)達成協議。由於匹配過程是手動的(各方需要就條款達成一致,借款人需要批准貸款提議),所以獲取流動性的時間可能會很慢。而這類協議的優勢是貸款條款可以根據每個用戶進行定制,而無需依賴價格預言機。這對於沒有可靠價格饋送的物品很有用,並且需要專業知識來進行估價。

也有讓具有估值能力的承銷商或 DAO 進來提供信息的貸款條款。Gringotts 是一個由 NFT 收藏家、交易員和分析師組成的社區,他們匯集資金並通過 NFTfi 發放貸款。MetaStreet 正在貸款協議之上構建基礎設施,以實現更有效的資本匯集和風險分檔,並從傳統證券化市場中汲取靈感。

在 JPEG'd 和 DeFrag 等 P2P 借貸協議解決方案中,貸方可以直接向協議提供流動性,然後協議自動將資金分配給抵押了 NFT 的借款人。

與 P2P 借貸市場不同,P2P 借貸協議可以提供即時的流動性,因為協議負責匹配過程。然而,這意味著他們必須依靠價格預言機來將貸款條款自動化。因此,合格的 NFT 抵押品將僅限於具有可靠價格饋送(那些已經具有流動性)或能夠通過算法確定估值的具有可量化屬性的。

Taker 採用混合方法並將同行評估納入他們的協議。流動性提供者可以在 Taker 上組建或加入 “Curator DAO”,以集體評估某個 NFT。這是一種定價機制,可用於借貸活動,為資產評估值最高的借款人提供即時流動性。

將 NFT 作為抵押品的貸款的好處在於,債務頭寸也可以表示為 NFT,然後可以再次插入到其他金融化協議中。例如,可以在對沖策略中進一步利用 NFTfi 期票。

但重要的是要考慮貸款與價值的比率始終低於 100%(通常為 50%),並且 APR 可能會很高,具體取決於貸方或協議確定的抵押品的風險狀況(高風險資產的利率為 60-80%),而 NFTfi 藍籌股的風險資產為 18-25%)。

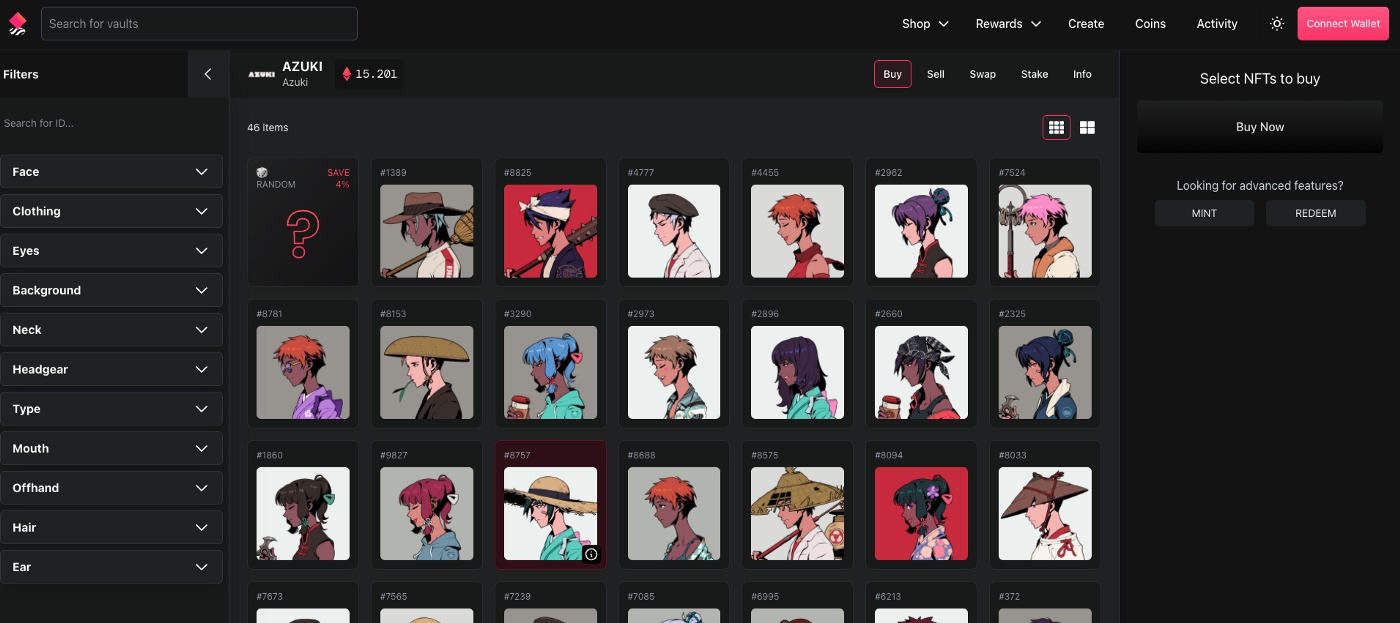

流動資金池

流動性池允許用戶將類似的 NFT 存入池中,鑄造一種衍生品 Token,可在任何時間贖回池中的資產。像 NFTX 和 NFT20 這樣的 NFT-LP 協議有效地成為建立在 “類似” 資產組的流動性池之上的市場。

Floor items 是此類協議的候選者,理論上可以根據集合的某些特徵創建流動性池,其中非底價的 NFT 可以分組為同一類。只要有足夠的供應,一個類別中的 NFT 項目都被視為可以相互替代。買家可以提議購買任何具有該特定特徵的資產。任何非底價或定價過高的資產都將被套利出池,從而實現價格發現。

流動性協議不必為特定的 NFT 尋找買家,而是向那些想要購買任何同類 NFT 的用戶開放買家池,提供比普通市場更好的流動性。此外,雖然具有代表性的 ERC-20 衍生品 Token(例如 NFTX 的 vTokens)可以以任意數量進行交易,但單個 NFT 實際上並沒有被分割,只要擁有完整的 vToken 就可以從池中贖回一個 NFT。

與借貸協議一樣,在 NFT-AMM 上也有構建服務的空間。FloorDAO 是 NFTX 之上的去中心化做市商。它 “掃蕩” 了社區投票的藍籌項目,為很多收藏品創造了深厚的流動性。這種流動性允許交易者即時購買、出售和交換資產,而 DEX 的交易費用和 NFTX 保險庫費用則流回 DAO 國庫。

碎片化

碎片化涉及將 NFT “拆分” 為多個部分,然後可以作為可替代 Token 進行交易(例如,1 個 NFT 變為 10,000 個 Token)。通過購買 NFT “碎片”,更多買家可以接觸到該資產及其上漲空間,而無需購買完整的。“碎片” 可以與其他 DeFi 協議進行組合,並且可以通過買斷條款獲得高於公平市場價值的溢價。

這種方法的局限性在於需要為每個 NFT 創建新市場和提供流動性。這增加了所有權和治理權的複雜性。這種方法更適合高價值的 NFT,而對低價值/底層資產的用處不大。

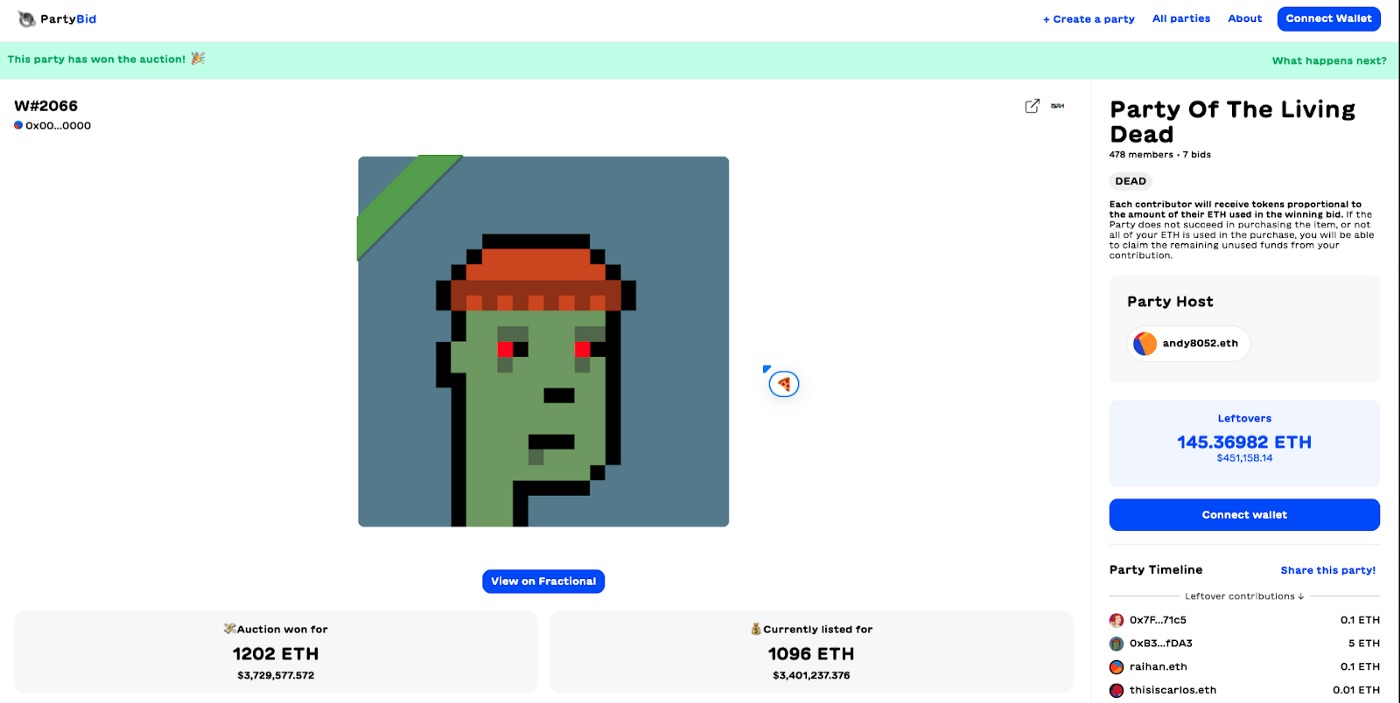

可組合性再次允許在 NFT 之上構建應用程序。PartyBid - 使用 Fractional.Art 智能合約構建- 是一個眾籌平台,使用戶們能夠集中資金並集體投標 NFT。如果拍賣獲勝,出資人將按其出資額的比例獲得分權 Token。

Szns 採用另一種方法,使社區能夠創建輕量級的管理式 DAO,這些 DAO 共同管理分散的 NFT。Album DAO 為每個社區使用相似的參數啟動,並且可以定義自己的買斷、NFT 管理、Token 分發和任意操作的流程。

租賃/借貸

租賃/借貸協議允許用戶出租他們的 NFT 以換取穩定費用(Twitter PFP 租賃)或未來收入(YGG 將 AXIE Token 借給新玩家以換取未來在 Axie Infinity 中獲得的 SLP)。雖然 reNFT 和 RenTable 更為通用,但也有針對特定 NFT 類別的專用租賃平台(例如,用於遊戲資產的 Double,用於虛擬土地的 Landworks),以支持特定類別的用例,虛擬土地使租戶能夠將資金集中在一起,以租用相鄰的虛擬地塊以舉辦大型活動。

雖然通常只能讓 NFT 持有者獲得其資產價值的一小部分,但對於不想放棄資產以從閒置 NFT 中賺取收益的收藏家來說,這是一個不錯的選擇。對於低價值和高價值的 NFT,租賃都是一個有價值的額外需求和流動性來源。

其他的價格發現解決方案

在我們將 NFT 帶入到屬於它們的流動性方法之前,有必要討論 2 個用於價格發現的新興解決方案並將它們映射到 NFT 價格屬性。

算法

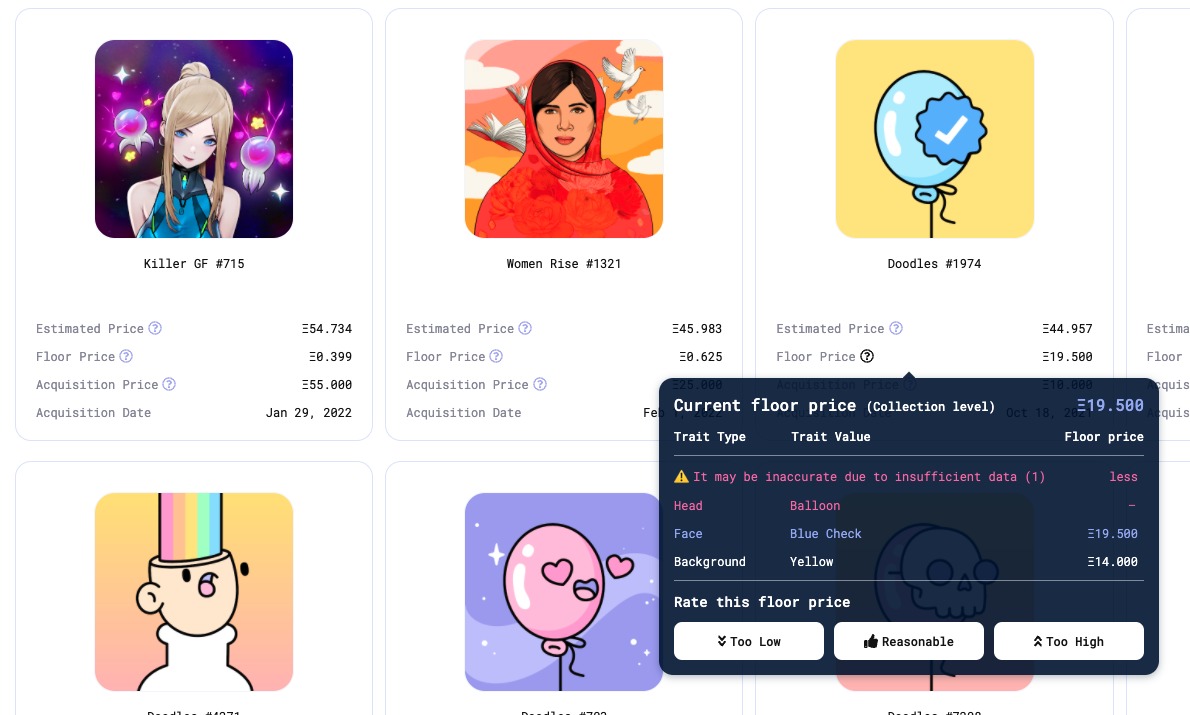

儘管 NFT 經常被認為具有獨特性,但收藏品市場通常以可量化的屬性定價,例如特質稀有性(Alien Punks)。在這些情況下,我們可以根據歷史銷售數據來簡單的計算定價。NFTbank 使用算法根據過去類似資產的定價來預測某一資產的價格。

這是一種更具資本效率的定價方法,因為開發定價模型的固定成本會隨著時間的推移在用戶交易資產中攤平。然而,鑑於頂級項目的可用數據量相對較少,在可預見的未來,這種方法可能對低級、中級項目的估值最有用。數據驅動的方法對於主觀定價的物品也不太有用,比如 1/1 的藝術品 NFT,加密經濟激勵的評估協議可能更適合這些物品。

同行預測

同行預測激勵參與者誠實地回答有關資產估值的問題。Upshot 激勵用戶使用眾包的方法對 NFT 進行估值。Abacus 為賣家提供了另一種方式來發現其 NFT 的現貨價格,它為交易者創造了一個流動市場來推測 NFT 池的價值。

與算法方法一樣,通過同行預測的估值成本在大量資產交易中進行攤平。

考慮到這些權衡,我們可以推導出一個簡單的心智模型,用於具有某些價格屬性的 NFT 的價格發現方法。

定義價格等級

考慮 NFT 價格的粗略框架是它們所屬的價格 “等級”。通過設置價格範圍,我們可以繪製出價格分佈:

低級:大部分錶現同質,使其特別適合流動性池,這些流動性池有效地充當 “場內 AMM”,用戶可以通過場內資產的交易活動賺取收益,並享受與其他級別相比最深的流動性. 我們在這裡將低級價格項目定義價格介於底價 和 底價* 1.4

中級:中級 NFT 可能具有使其比其他級別更有價值的屬性,但不是最有價值的項目。我們將此組定義為價格介於底價* 1.4 和底價* 2.5 之間。

頂級:頂級項目可以包括一般的藍籌收藏品(例如 Fidenzas、Autoglyphs、CryptoPunks),或著名加密藝術家的作品(例如 XCOPY、Beeple、Hackatao)。但就我們的目的而言,它們是任何收藏品中最稀有、通常最受追捧的物品。例如,Alien Punks、Black Suit Board Apes 和 Matrix CrypToadz。我們在這裡將頂級定義為價格在底價* 2.5 及以上。

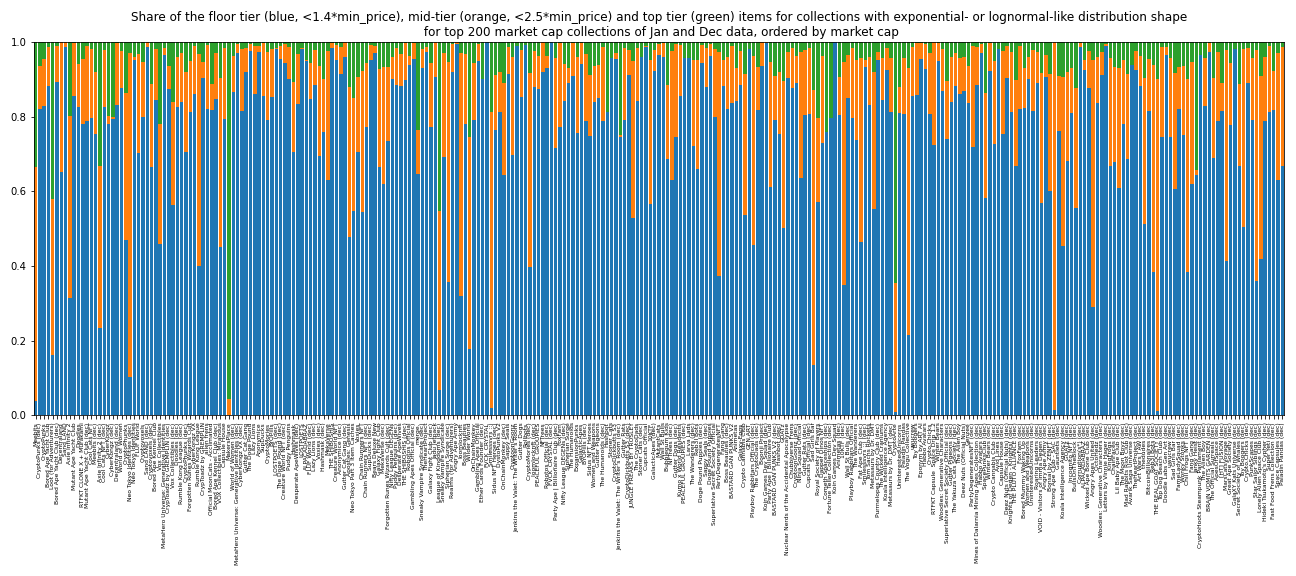

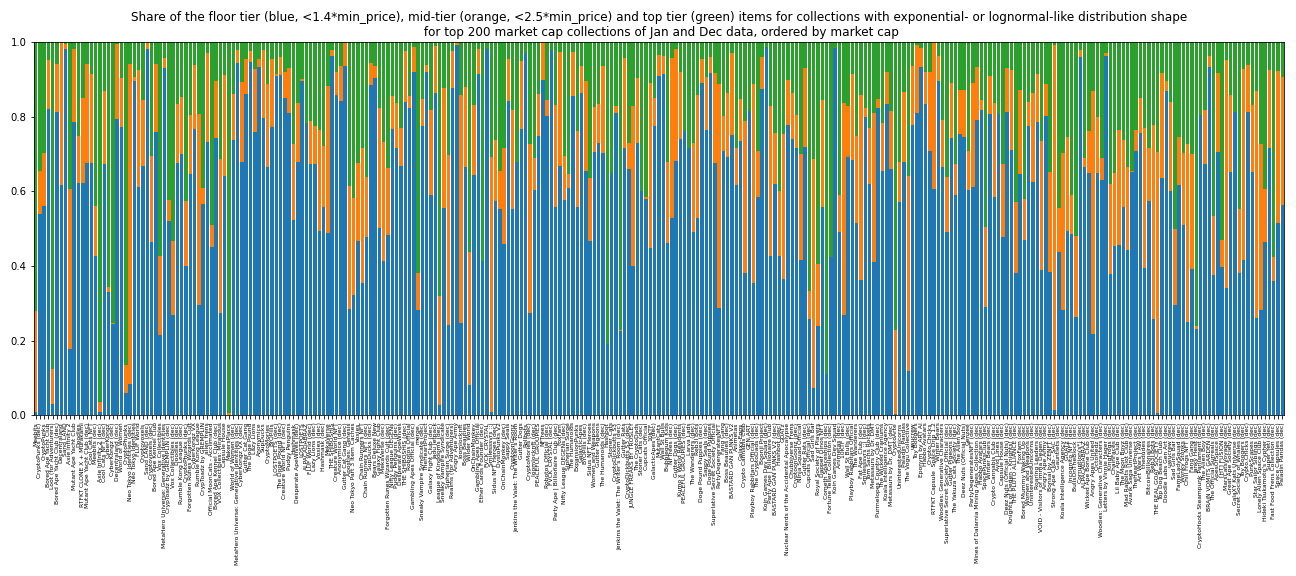

以下基於 NFTbank 2021 年 12 月 15 日和 2022 年 1 月 15 日的數據:前者包含 279 個項目,總計約 240 萬個 NFT,評估為 370 萬個 ETH 市值。後者包含了 540 個項目,總計約 1420 萬個 NFT,估計為 890 萬個 ETH。

在整個系列中,我們可以看到低級(藍色)構成了大部分項目。

當我們查看每個價格組的市場份額時,可以看到頂級項目通常會在低級項目高出 10 到 1000 倍,從而蠶食 NFT 的市值。

乍一看,針對低級項目的金融化協議似乎在市場中佔有最大份額,但在為中級和頂級項目尋找流動性解決方案方面還有很多尚未開發的價值。

將 NFT 價格等級映射到流動性方法

綜上所述,我們得出了一個矩陣,該矩陣提供了一個粗略的心智模型,用戶可以根據 NFT 的價格等級、供應和效用,選擇不同的流動性方案,讓持有的 NFT 利益最大化。

未來

除了本文介紹的 NFT 金融化項目的開發和採用之外,我還要注意以下幾點:

- 專業化:就像今天有通用和專業市場一樣,看到其他針對特定 NFT 類別的金融化產品出現也就不足為奇了——例如,我們開始看到虛擬土地租賃平台。NFT 項目跨類別應用的快速增長很快會使將 “NFT” 視為一個單一的生態系統是徒勞的。相反,用於虛擬土地、藝術品、遊戲資產等的 NFT 和金融化產品將是獨立的生態系統,每個垂直領域都會有專門的協議作為其基礎設施。

- 可組合性:協議可以相互利用以進一步利用閒置資產。例如,NFT 流動性池可以重複使用 AMM 內的資產,將其出租或用作貸款抵押品。或者,用作貸款抵押品的 NFT 也可以租用相同的期限。鎖定的 NFT 可用於槓桿流動性或抵消貸款償還。

- 服務 DAO:分析師、評估師、承銷商和流動性提供者社區將繼續湧現,以推動對金融化協議的需求。這些可以在協議本身的社區內形成,也可以在 NFT 收藏者社區中形成。服務 DAO 將在幫助協議引導採用、提高估值能力和快速增加 NFT 流動性方面發揮關鍵作用。

- 新的 NFT 衍生品:例如,Putty 是一個看跌期權市場,允許用戶在任何一籃子 NFT 或 ERC-20 Token 上交易看跌合約。NFT 持有者可以通過購買看跌合約來對沖下行風險。

在本文中,我們定義了價格等級並提供了一些有關其市場份額的數據,以便用戶將 NFT 應用到最合適的流動性方法中。

儘管過去一個月,NFT 市場交易量有些下滑,但 NFT 的潛力仍未完全釋放。許多人仍然將 NFT 視為非流動性資產類別。但正如我們在之前的創新浪潮中看到的那樣,隨著應用程序的激增,很快就會出現一波 “基礎設施構建浪潮”,這些基礎設施可以增強這些應用程序並解鎖 NFT 更複雜的用例。

如果 2020-2021 年是 NFT 的繁榮時期,那麼我們現在將通過解決流動性問題來駕馭即將到來的基礎設施浪潮——這將極大地增強 NFT 的能力。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。文章內的信息僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。