本文涵蓋了 ATOM 現狀不佳的原因,ATOM 2.0 會帶來什麼,以及其對 DeFi 的影響。

原文:Why ATOM 2.0 Is a Gamechanger(banklesshq)

作者:Longsolitude ,ZeePrime Capital 投資人

編譯:白澤研究院

Cosmos,一個按照自己的規則和邏輯運作的區塊鏈生態系統,它的敘事一直是主權。

但是,每個在 Cosmos 上啟動的區塊鏈都可以使用自己的代幣、驗證器集等,這種方法的問題是 Cosmos 的原生代幣 ATOM 被 “忽視” 了。ATOM 並不是 Cosmos 不斷擴展的生態系統中的主要代幣。

然而,Cosmos 2.0 改變了這一點。上個月在哥倫比亞舉行的 Cosmoverse 會議上,Cosmos 團隊制定了未來三年的變革路線圖。本次活動的關鍵主題是 “ATOM 2.0”,這是 Cosmos 核心貢獻者長久以來的願景,即如何為 ATOM 代幣和 Cosmos Hub 帶來額外的效用和價值。

如果在治理中通過這項改革,則會將 Cosmos Hub 重新定位為生態系統的中心,並將 ATOM 重新定位為主要代幣和首選抵押品。

ATOM 淪為模因幣?

ATOM 作為一種代幣已經存在了很長時間,但與一些同時代的代幣相比,並沒有衰落到無關緊要的地步。

Cosmos 生態系統為應用程序開發人員提供一流的工具來啟動他們自己的應用鏈 ( appchains ),有助於啟動許多知名項目,例如 Osmosis、Thorchain、命運多舛的 Terra 等等。關鍵工具包括用於開發區塊鏈邏輯執行層的 Cosmos SDK、用於快速部署確定性共識引擎的 Tendermint 和用於區塊鏈互操作性的 IBC。

代表 Cosmos Hub 的 ATOM 代幣目前面臨的主要問題是它缺乏實用性和未充分利用的潛力。在 Cosmos 生態系統中啟動的任何應用鏈都可以不用 ATOM 代幣。這是因為費用的支付是每個應用鏈的原生代幣,並且每個應用鏈都有自己的驗證器集。

Cosmos 提倡主權和可定制區塊鏈,所以只有 ATOM 不是通過強制集成才有意義,對吧?簡而言之,Cosmos “無價值積累” 的模因誕生了。

雖然有些人會爭辯說,向 ATOM 質押者空投的應用鏈代幣實際上是一種增值形式,但讓我們在理智上誠實地對待它——空投既不是可持續的,也不是對應用鏈代幣的良好利用。空投不應該是廣泛的和沒有目標的——它們應該吸引特定的用戶,並激勵對應用鏈有益的特定行為。

ATOM 目前有一個較高的質押 APR(大約 20%)來激勵和補償 Cosmos Hub 驗證者的工作。雖然人們傾向於忽視牛市中的通脹,但在熊市期間它會造成損失,給代幣帶來額外的拋售壓力。這是 ATOM 表現不佳的另一個原因。

所以,我們現在有了 “ATOM 質押者困境”。你是為了 20% 的收益質押 ATOM,還是在 Cosmos 生態系統中的 DeFi 產品中使用它,因為在 DeFi 中很難找到有競爭力的收益?

這個問題也直接導致了 ATOM 在 DeFi 中的利用率很低,並且只有在應用鏈以自己的原生代幣提供大量流動性挖礦激勵的情況下才變得切實可行。更多地使用 ATOM 作為抵押品,以及增加更深層次的流動性,不僅有利於 ATOM 本身,也有利於更廣泛的生態系統。

這些是 Cosmos 2.0 希望在未來幾年解決的一些問題。

讓 ATOM 與生態系統相關

為了解決上述問題,Cosmos 開發人員引入了四個關鍵支柱:

- 鏈間安全性或 ICS

- 流動質押

- 鏈間調度器

- 鏈間分配器

1. 跨鏈安全(ICS)

目前,Cosmos 中的任何應用程序開發人員都負責自己相應的應用鏈,引導和維護應用鏈的驗證器集,並負責經濟安全。這就是 Cosmos 的重點:主權。不過,同時構建應用程序和區塊鏈並非易事。Cosmos 社區已經認識到這一點,並提出了新的安全概念來解決這個問題。

ICS 的想法很簡單。為什麼不讓應用程序開發人員簡單地從本身更強大的 Cosmos Hub (ATOM) “租用” 這種安全性,而是與自己的驗證器和經濟安全性作鬥爭呢?開發人員可以專注於構建應用程序,並且仍然享受應用鏈的可定制優勢。

ICS 會將 Cosmos Hub 變成 “供應商鏈”,將應用鏈變成 “消費者鏈”。它們之間的交換很簡單——供應商鍊為消費者鏈生成區塊,而消費者鏈向供應商鍊及其驗證者發放區塊獎勵。以這種方式獲得的經濟安全水平取決於有多少供應商鏈驗證者選擇為給定的消費者鏈生產區塊。目前,Cosmos Hub 已經確定了從 2023 年開始支持的五個消費者鏈。

跨鏈安全將是一個重大變化,但不是解決 Cosmos 應用鏈安全需求的唯一方法。

2. 流動性質押

Cosmos Hub 希望通過不同流動性質押服務商之間的競爭過程,促進用戶採用流動質押產品。有像 Quicksilver、Persistence、Stride 和 Lido 這樣的團隊,他們不僅會為 ATOM 提供流動性質押,還會為 Cosmos 生態系統中的其他代幣提供流動性質押。

從 Cosmos Hub 的角度來看,目標是確保信任最小化和安全,因此其驗證者與流動質押提供者保持一致是有意義的。

Quicksilver 將通過 ICS 獲得 Cosmos Hub 的全部經濟安全性,這可能意味著這將成為 ATOM 的首選流動質押提供商(但不對質押者強制執行)。

在使用流動性質押代替質押獎勵的情況下,應該注意的是,流動性質押本質上是要求質押者通過 DeFi 活動承擔更多風險。因此,Cosmos 2.0 中質押者的收益將具有與現狀不同且更高的風險狀況。

3. 鏈間調度器

Cosmos 生態系統是一組異步區塊鏈。這意味著有機會為跨由 ICS 保護的應用鏈的區塊空間建立鏈上市場。

這是建立一種更加平等的方式來分配 MEV(最大可提取價值)的方法之一,否則它可能會完全集中在驗證者手中,而不是交易發起者。

ICS 中的消費者鏈將自願選擇在調度程序模塊啟用的市場上出售他們的區塊空間。然後,交易者可以同時競標獲得兩條消費者鏈上的區塊空間,並為其跨應用鏈套利提供強有力的執行保證。

出售的收益將在出售其區塊空間的消費者鍊和啟用它的鏈間調度程序之間分配。但是,後者的收益不會直接歸屬於 ATOM 代幣持有者,而是用於資助鏈間調度器和發展 Cosmos 生態系統。這種設計使訂購交易的權利實現了不可替代的標記化,並且還可以將其二次出售給其他願意的市場參與者。

Cosmos 中的 MEV 有多種設計方法。除了跨鏈調度程序之外,還有 Skip(應用鏈的鏈上模塊,用於捕獲自己的本地 MEV,例如套利)和 Mekatek(用於鏈下市場,類似於 Flashbots 所做的)。

從本質上講,每個應用鏈都必須決定如何處理 MEV 並將其貨幣化,以造福於自己的生態系統。

4. 鏈間分配器

與其他生態系統不同,例如 Solana 或 Ethereum,它們直接投資於生態系統項目或為公共產品提供資金,Cosmos Hub 並沒有發揮如此積極的作用。

鏈間分配器改變了這一點。它的作用是為 Cosmos 生態系統中的鏈上新項目提供資金,並以激勵的方式提供支持。這是為了加快生態系統中新項目的速度,並增加 Cosmos Hub 可以提供的服務的相關性(其中一些是 ICS 和跨鏈調度程序)。

鏈間分配器可以採取許多不同的方式,包括代幣交換、幫助引導流動性、資金管理、參與彼此的治理過程、資助不足的融資等。這些方式將通過鏈上契約的形式,簡化鏈間的協調。

在我看來,與鏈間分配器相關的最有趣的問題是,參與 ATOM 治理的人將如何被組織起來,以成功地部署和管理跨不同鏈的不斷增加的資本,將建立什麼樣的製衡機制等。

以今天的 ATOM 價格計算,預計國庫將持有約 5500 萬個 ATOM,即 7 億美元。專注於 Cosmos 的 “VC” 將會發揮何等作用?我們暫且拭目以待。

降低 ATOM 通脹

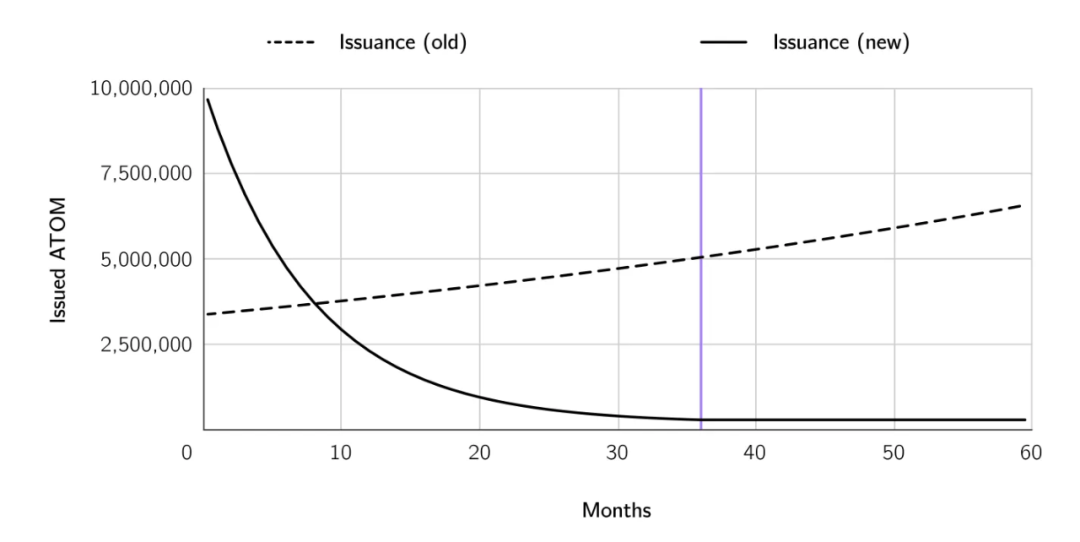

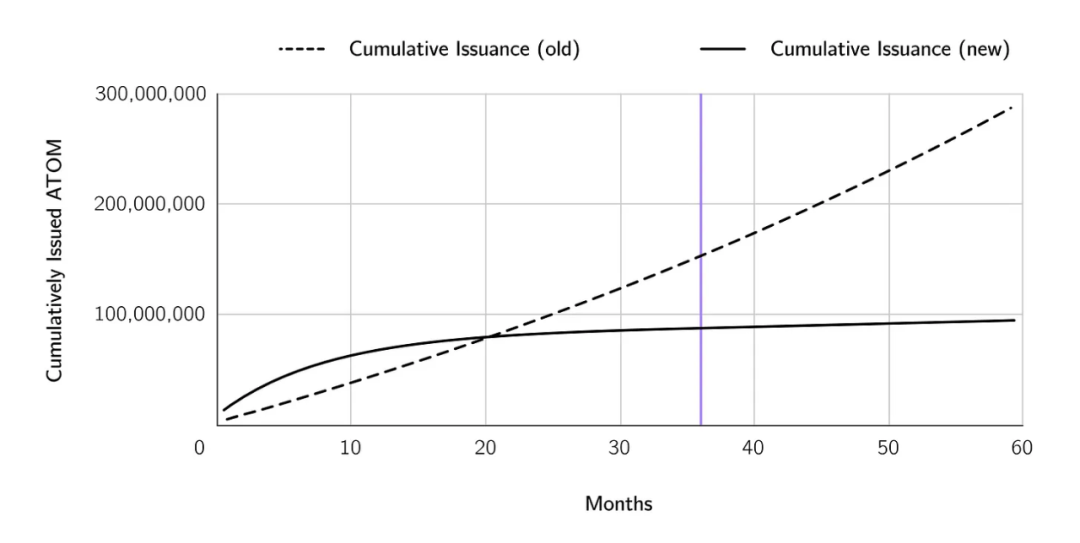

上述四項舉措的結合——尤其是 ICS 和流動性質押——將降低 ATOM 的長期通脹,並用其他收益來源取代它。驗證者獎勵將不再在 ATOM 中發放。這就是流動性質押以及從 ICS 消費者鏈獲得代幣獎勵變得重要的地方。ATOM 將在 36 個月內完成新的通脹計劃,最有可能從 2023 年底開始。

這個想法是在最初幾個月加強通貨膨脹,以幫助引導 Cosmos Hub 資金庫,以便跨鏈分配器能夠正常工作。實際上,這是以 ATOM 持有者為代價的,因為適用於他們的通脹獎勵不會按比例增加。在前 9 個月內,ATOM 通脹預計將比現狀高出 3 倍,但隨後會因 ICS 消費者鏈的流動性質押和通脹獎勵而迅速下降。

通脹的暫時上升不會成為擔憂的根源。相反,問題變成了誰能確保國庫的 ATOM 獲得良好的經濟回報,如何以及需要多少時間?預計會有多個 sub-DAO 負責分配?他們還可以根據實現 Cosmos Hub 目標的能力,逐步獲利。

從長遠來看,預計這將導致未償付的 ATOM 低得多(將不再向驗證者發放安全補貼),但圍繞 ICS 的收入和流動性質押產品的收益存在許多經濟假設,可能導致通脹高於當前預期。預計在 36 個月後 ATOM 的發行量每年將略低於 1%(而現在超過 10% ),這將只針對 Cosmos Hub 資金。

Cosmos 中的 DeFi

UST 和 LUNA 的崩盤給 Cosmos DeFi 蒙上了長長的陰影。UST 不僅在 Terra 應用鏈上被採用,而且在 Cosmos 最大的 DEX 和其他地方也被採用。沒有穩定幣的 DeFi 是徒勞的。

這種情況現在正在好轉,Circle 將於 2023 年初從通過 ICS 保護的消費者鏈發行 USDC——這證明了共享安全設計的實用性。此外,Agoric 鏈上正在構建一個去中心化的穩定幣 IST,它是一種多抵押資產,就像以太坊上的 DAI,計劃於今年 10 月推出。

目前正在通過多家流動性質押服務商推出的流動性質押從本質上釋放了資本效率,並允許更多資本流入貨幣市場和 DEX。ATOM 應該是主要受益者,但這也適用於應用鏈代幣。

潛在問題之一可能是流動性的碎片化——例如,可能有許多不同版本的 ATOM 質押池。話雖如此,這可以通過穩定交換池或 “包裹”ATOM 來解決。

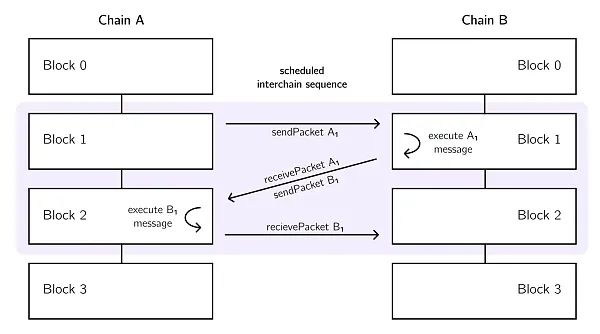

由於 Cosmos 上的每個應用程序都是自己的應用鏈,因此存在跨不同 DeFi 環境的異步執行方面。為了解決這個問題,Cosmos 正在使用 IBC (跨鏈通信協議) 和跨鏈賬戶來發送跨鏈消息並執行智能合約調用。

舉個例子,Mars 協議可以被認為是一個帶有信用賬戶的槓桿應用,它將擁有自己的用於治理和協調的應用鏈,但通過 “前哨” 可以在每個受支持的應用鏈上部署智能合約。

然後,IBC 將流動性從一個應用鏈轉移到另一個應用鏈,並將賺取的費用重定向回 Mars 應用鏈。

IBC 也非常適合擁有鏈上預言機。Osmosis DEX 的價格預言機可以在整個 Cosmos 生態系統中使用,而不是依賴於鏈下系統。

Cosmos 2.0,或者 ATOM 2.0 即將到來

Cosmos 2.0 的一切都以 ICS 為重心——它被採用得越多,ATOM 就越具有經濟吸引力。流動性質押在這方面有所幫助,因為它收緊了通脹並加強了 ATOM 作為抵押品的作用。

ATOM 2.0 是一項多年的努力,具有高度的複雜性。考慮到通脹時間表需要多長時間才能適應,它的成敗不會在未來一兩年內就顯現。我們也還不太相信這些變化會為 ATOM 代幣創造巨大的價格增值。

話雖如此,Cosmos 生態系統似乎最有可能將 “應用鏈” 這個概念帶入現實,社區將參與其中,並在未來之路上糾正錯誤。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。文章內的信息僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。