關於 NFT-Fi 方向,會有新敘事發生?

作者: Bryan,IOSG Ventures

編輯: Olivia,IOSG Ventures

封面: Photo by Milad Fakurian on Unsplash

本文為 IOSG 原創內容,僅做行業學習交流之用,不構成任何投資參考。如需引用,請註明來源,轉載請聯繫 IOSG 團隊獲取授權及轉載須知。

本文將討論 NFT-FI 方向中圍繞 NFT 抵押借貸以及衍生品的一些有意思的細分賽道/協議,以及目前的瓶頸和未來可能的發展。

NFT AMM

NFT AMM 的應用場景主要是分為藍籌 NFT 以及長尾 NFT。針對藍籌 NFT,進入 AMM 前的一個步驟是先將其碎片化。

NFTx

NFTx 是老牌的 NFT 碎片化協議,參考的主要還是老 defi 的那套玩法,也就是用 amm 的機制可以碎片化之後提供流動性挖礦,同時 Floor Dao 為碎片化的 NFT 提供了一定的流動性解決方案,允許用戶將 erc-20 NFT 兌換成 floor token, 以高 apy 作為獎勵,基本邏輯和 defi2.0 的 olympus dao 一致。確實是一種增加 erc 20 NFT 的 use case,但並不 sustainable。碎片化 NFT 會有利於價格發現,比如 NFT 二級市場上的地板價格與在 amm 中流通的 NFT 碎片的價格趨於一致。如碎片 NFT 如果交易價格低於二級交易市場比如 opensea,套利者可以從 amm 中購買一個完整的 NFT 碎片並從金庫中贖回 NFT,再在二級交易市場賣出從而做到無風險套利。

sudoswap

因為本身交易的直接是整個 NFT,其定位更接近於 opensea, superRare 這樣的二級市場。區別點在於其能夠提供二級市場所不具備的即時流動性,通過 linear/exponential 的 bonding curve 設定 (未來會介紹更多的 curve 匹配不同的交易需求)確保 trader 可以獲知既定的交易利潤,並且有即時的交易體驗。同一個 NFT 系列的定價方式有所不同,可以做到協議內的無風險套利。目前的 traction 挺不錯,平台目前已經達到了 10 萬的 NFT 交易量,並且 TVL 呈現不錯的上升趨勢。一個 concern 主要是 UX, 因為是 permissionless, 目前同一個 NFT 系列可以有多達 200+個池子,並且每個池子的深度不一,有的深度只有個位數,這樣的流動性分散也許是阻礙該協議進一步發展的可能的瓶頸。另外,該平台交易的 NFT 大部分是長尾資產,對於藍籌這類准入門檻較高的系列普及率較低。

註釋:

- 我們認為 nft 碎片化協議的主要應用場景在有較高地板價的藍籌 nft 中,通過碎片化的方式降低用戶入場門檻並提高流動性。而對於長尾非藍籌 nft 來說,其地板價相對更低,並不需要再進行一步碎片化,可以直接進行交易。雖然兩者的交易模式都是 AMM,但是目標 NFT 並不相同。

- Constant product Amm 是一種合適的交易模型嗎?constant product(x*y=k) 在 erc-20 swap 中是一種常見的模型 (Uniswap, Bancor),但是 LP 的無償損失與其提供流動性的資產的波動性成正比,也就是說資產價格波動越大,LP 的 IL 越高。對於碎片化 nft 來說,其價格波動性與現貨 nft 成正比,所以對於 LP 來說其 IL 也是一個不小的風險敞口。(nftx 在這個場景設計了新的一種減小 IL 的質押模式— inventory staking, 但從本質上並不能改善依舊存在 IL 的問題)。目前市場上的創新比較主流的是 sudoswap 這樣的 bonding curve,確保了同一個池子裡的價格的波動是與池子裡的 nft 數量無關的,將價格滑點固定,促進更好的交易體驗。

作者個人的觀點是,AMM 是一種提高流動性/資本效率的方式之一(主要是促進地板價附近 NFT 的價格發現),但是 AMM 並不是一個適合的交易模式。

NFT 作為抵押貸款

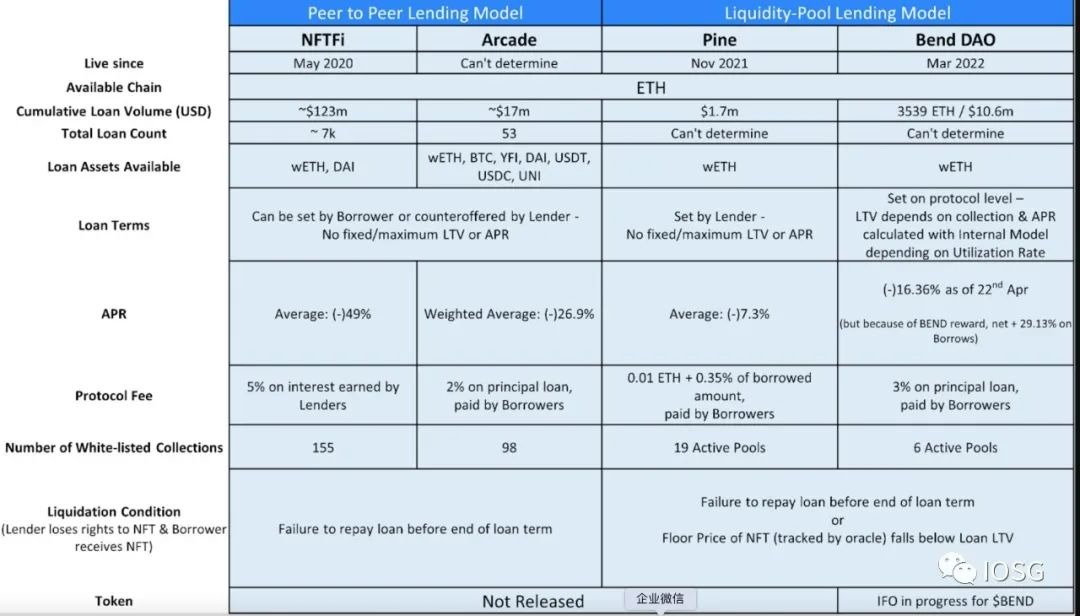

除了直接交易 NFT 外,以 NFT 為抵押品的借貸協議也是促進 NFT 流動性的手段之一。NFT 借貸主要分為兩種模式:P2P/P2pool。P2P 就是所謂的點對點交易,一個 borrower 對於一個 lender。P2Pool 的模式是多個 lender 提供資產,並不針對單獨一個 borrower。

P2P:P2P 借貸中比較有特色的玩法。

- 流暢:

在 flow 鏈上的借貸協議,主打的是區別於其他鏈上的 pfp NFT 抵押品,主要有 NBA Top Shot、Ballerz. co-founder 都是 nba top shot 的早期參與者,該平台也是更專注於體育類 NFT 的戲份賽道的借貸項目。有一個區別點在於其抵押品—nba top shot 本身的品牌效力/活動,比如 nba top shot 定期舉辦 challenges, 參與者可以用手中的 NFT 組合參與挑戰並獲得獎勵,flowty 可以幫助參與者解鎖額外的資金同時去購買所需要的 NFT。同時,flow 鏈上還有一系列第三方的平台參考,比如說剛提到的 ranking system Moment RANKS,還有其他的一些分析類平台如 Own the Moment(包含歷史銷售數據、價格預測、走勢)等等,幫助 lender 進行更好的判斷是否為 borrower 提供貸款。總的來說,玩法比較多但是 scalability 有限,天花板依賴於 flow/nba top shot 生態。

- NFTfi:

NFT P2P 借貸的祖師爺,也是目前市面上 pfp 系列 Nft P2P 借貸深度最高、用戶體驗最好的平台。在今年四月份的開放貸款倉位達到了 2k+,遠超其他同類競品。一些有意思的發現:高價值的 NFT,如 BAYC/Punk,一般 duration 較長- 30/90 天不等。這些高價值的 NFT 系列的 LTV 也相對較高- (past month: BAYC-77%, Punk-53%, MAYC-58%,抵押品價格依照過去 30 天的平均成交價算)。對於一般 pawn shop 25-30% 的 LTV,可以得出的結論是藍籌 Nft 在藉貸市場中的 bargin power 還是相對較高的。對 lender 比較友好的是,borrower 的借貸歷史會顯示(如曾經借出的金額量,以及是否有過違約記錄等),並且其他的參考數據包括該 NFT 系列的地板價以及該 Nft 由 upshot/NFTBank 給出的價值估測,都是幫助 lender 進行合理判斷的根據。

探索 P2P 借貸模式時候產生的一些 comments:

- P2P 基本 terms 模式: ntf P2P 借貸的標準 LTV 與現實生活中的 pawn shop 接近,在 [25-50%] 之間波動。並且 Duration 越長,lender 的風險越高,所以短期+低 LTV 是比較適合 NFT P2P 的選擇。

- 有兩個有趣的發現:

a. 總的來說所以違約率較低,數量上大約是 10%。藍籌 NFT 中的違約率也有層級的差異。比如借貸量最高的 bayc, punk 以及 mayc 舉例,違約比例分別是 1%,3%,5% 左右。而價格波動較大的藍籌,如 azuki,違約比例達到了 30%。不過這更多說明,對於藍籌 Nft 借貸來說,borrower 更多的是持有,而不是違約(即利用該平台套現)。

b. APY 和 duration 兩個數據也能解釋 lender 眼中對於不同藍籌 NFT 系列之間的保值度的差異。比如 punk 的 apr 相對其他 NFT 較低(平均 14%,即使在波動較劇烈的近期也在 10% 左右,而相對來說 BAYC 的 apy 達到了 40%),並且 duration utilised (真實還款時間/規定還款時間),說明 punk 的 lender 與 borrower 對於 punk 這個資產的保值的認可度較高- 即使 bayc 的歷史地板價較 punk 來說更穩定。 - 發展瓶頸:

a. terms-目前的 P2P 協議之所以效率低,其原因在於達成一個 deal 的過程是多次出價/還價的過程(一個 offer 的有效期為 7 天),如何更準確/更快速的製定 terms 將是 P2P 協議需要思考的

b. 對於一些高淨值的 NFT 來說,因本身風險較高,需要借助一些流動性方案提供者比如 metastreet,來完成借貸。

P2Pool:

BendDAO: 是市面上主流的 NFT P2Pool 借貸協議。玩法簡單明了,lender 借出 eth,borrower 抵押藍籌 NFT。發展非常快,已經有 830 個 borrowers (NFT-fi 有 1200+),考慮到這樣的數字是其上線僅僅幾個月。發展原因快的原因也很簡單- P2Pool 的流動性較 P2P 高,抵押的 NFT 接近於地板價,並且協議在初期冷啟動補貼:6% 的 deposit apr 以及負 16% 的 borrowing apr。抵押品的數據也不錯- 近兩個月 mayc/bayc 穩定在 300+以及 250+。協議目前除 azuki 外沒有出現其他 NFT 的清算。近期有大量的 bayc 存在清算風險。比較有創新的協議:

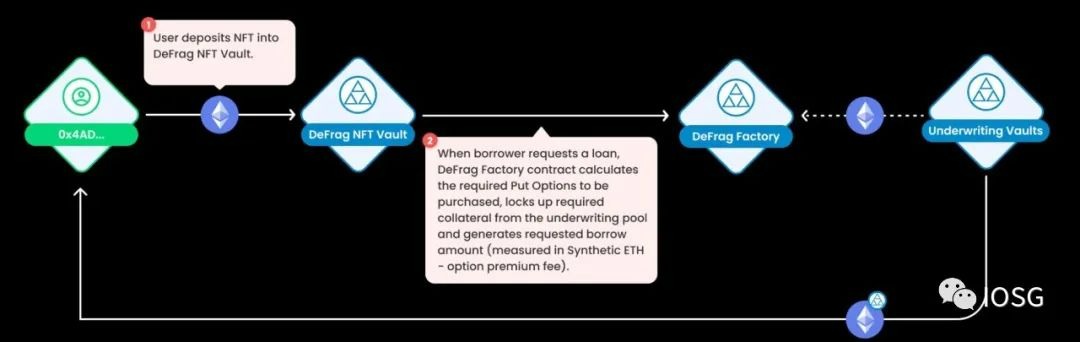

- Defrag: 在風險控制做出嘗試的借貸協議。

Borrower 在抵押 NFT 的時候,會購買一個 put option(如果抵押品價格低下降,underwritting pool 需要 Lock 一定量的 eth 去贖回這個 Nft), underwriting pool 裡的 eth 用法- 1. 轉成 udtc 借給用戶 2. 贖回 NFT。underwriting pool 的利潤:put option 的 premium fees。如果 put option strike price 100,現在價值 80,那這個 put option 值 20。清算價格是 70,用戶還沒有被清算,所以不會 execute put option(清算即 execute option)。如果價格下降到了 60,那麼 exectue, underwriting pool 買回 NFT, 用戶獲得 100-60=40+borrowing amount。underwritter 相當於將 lender 和 option seller 的角色混合在了一起,但實際上兩者的角色並不一致 - 作為 borrower 的對手方,lender 是 short 抵押品的,但是作為 option seller(short put), 又是 long 抵押品的,這是一種衝突的設定。

- 阿斯塔利亞:

剛剛宣布融資 8m,前 sushi cto 出來做的一個 NFT P2Pool lending 的項目,目前沒有具體的協議設計出來。根據現有的資料,其模式類似於 maple finance,有一個中間人(delegate/appraiser) 規定池子的 terms-price/amount/rate 等等,具備 last resort 的功能。

對於 P2Pool 協議的 comment:

- 目前 tvl 較高的 NFT P2Pool 協議相較於 defi 的 erc20 的 P2Pool 來說缺乏創新創新,我們預計該領域還會出現更多有意思的協議設計。

- 區分不同 P2Pool 協議的點主要包括幾點- 清算機制,LTV,風險控制。

清算機制主要有兩種,時間-based, 價格-based,時間-based 對於 borrower 來說更友好,允許其在規定時間內還款即不受到清算的風險,LTV 潛在上是一個 Trade-off。

並且,P2Pool 中,liquidator 充當的是確保協議的風險控制的關鍵的一環,但同時也是相對於協議本身以及借貸雙方相對獨立的參與者,其存在的意義以及要求:1. 有利可圖 2. 對於抵押品有一定的定價認知。關於有利可圖這個點,在 NFT 本身流動性不足的情況下,尤其是極端的市場行情中,抵押品價格的下降速度過快也可能會導致這些獨立的清算者選擇不參與清算,導致對於抵押品的定價認知確保了其不會以一個 irrational 的價格將 NFT 出掉,這需要一些更合理的定價機制。(第三方估值系統不夠成熟,即使是藍籌 NFT 也存在對於同一個 NFT 標價差異很大的情況)風險控制主要是對於 borrower 違約的情況下(如出現黑天鵝事件),lender 是否能及時被償付的情況下的協議機制。

結束的想法

- 很多人說 NFT 像房地產,我不太認同。NFT 是一種鏈上的產物,自帶房地產不具有的流動性屬性。雖然目前的 NFT 協議主要都是關於 NFT 作為抵押品的方向(與房地產的低流動性雷同),未來有意思的一個方向是是否存在 lending/borrowing 標的都是 NFT 的借貸協議 (比如抵押 bayc, 借出 crypto punk) 。一個在這個方向比較積極的信號是 opensea 推出的 seaport 協議為 NFT trades NFT 打開了先河。不難暢想未來抵押 NFT, 借出 NFT 的情況的出現。一個高效的資本市場上,如 btc 借貸市場上,btc 多空雙方的力量是勢均力敵的。而目前的 NFT 協議都是在做 NFT 為抵押品的協議(也就是 Long NFT),本質上促進的還是 erc-20 的流動性(借出來的是 erc-20)。同時,NFT 目前的發展形式還是以 pfp 為主,而 pfp 本身並不具有生息的特質,所以藉方的需求非常模糊,這也是在這個方向的一個非常亟需思考的問題,也許對於 gaming NFT 這樣有實際落地場景/生產活動需求的 NFT 形式是更合適的。

無論如何,屬於 NFT 借貸的 next cycle 一定是與大的 crypto/NFT market 的牛/熊有很大的相關性,在牛市中這樣的借貸協議是一種天然的加槓桿手段,會極大的促進協議的發展。 - P2P 還是 P2Pool?

邏輯上來講,P2P 更適合淨值相對地板價更高的 NFT, p2pool 更適合淨值相對低,接近地板價的 NFT。P2P 更強調 borrower 的體驗(定制條款),而 p2pool 更強調 lender 的體驗(多個 lender 分散風險,同時降低入場門檻)。

P2P 不存在抵押品價格波動的清算風險,只需要按時還款。而 P2Pool 中 borrower 可能經常會收到 margin call。

P2P LTV 是有一個 bar(即使是 bayc 平均下來 80% 左右),但是 p2pool 的 LTV 比較高-BendDAO 的最高 LTV 可以達到 90%。資本利用率 P2Pool 更高。

接下來是什麼?

Defi 借貸巨頭 aave 大約一年前表示想要進軍 NFT as collateral lending 市場,但一直沒有推出新的進展。並且相比於傳統金融,NFT 借貸依然是風險係數較高的行為,需要風險對沖手段來分散風險,有且並且不限於 NFT 保險,期貨,期權,甚至是結構化產品。

NFT 期貨

NFTperp 是一個基於 vAMM 模式的 NFT 期貨交易市場,vAmm 這個模式是由 perpetual protocol 設計的,相比於 amm 來說需要 lp 注入流動性以及 pool size 的限制,有 funding rate 的機制確保期貨價格與標的資產價格的 converage - vAmm 的價格類比 perp 的價格,其價格與預言機的現貨價格餵送價格差為 funding rate 的計算基礎。但是這種 vAmm 機制與 amm 機制一樣,需要有交易量冷啟動,同時有沒有 LP 獎勵,所以在早期項目啟動會遇到一些阻力。

Synfutures 推出的 NFTures 也是一個 NFT 期貨合約交易市場,目前支持四個 NFT 的合約交易- PUNK, UJENNY, NFD, The Doge NFT。其標的資產價格餵送來源於 unicly/NFTx。Synfutures 的 sAMM 也是 battle-tested, 交易量與 perpetual protocol/dydx 不相上下。

對於 NFT 期貨來說,有幾個瓶頸:

- 標的資產的價格。對標 btc futures, 如 dydx/perpetual protocol,標的資產的價格是通過預言機進行現貨價格餵送(dydx 用的是 makerDAO 的 oracle, perpetual protocol 用的是 chainlink) 。而對於 NFT 來說,缺少一個適合可靠的價格餵送- 本質上還是流動性不足。也許當承接更高 Nft 交易量的交易平台如 blur/sudoswap 有了一定流動性後,其交易價格可以作為價格餵送的選擇。

- 需求。如果拿 btc futures 舉例,其需求之一是作為 btc 礦工的對沖手段,而很多的 NFT holders 並沒有這樣的需求。這個對於 gaming NFT 是個機會- gamer 在遊戲中升級的過程不斷地獲得 NFT,存在對沖的需求。

NFT 期權 NFT

Option 中主要的方向還是以 Nft holder 的角度出發的,也就是對沖持有 NFT 的風險,以通過買入 Put option 的方式。

Putty 是一個提供 ntf put option 的平台,目前有 11 個 orders 成交 (其中有 3 個 BAYC 的 put option),平台發展相對早期,也沒有什麼活躍度。支持定制化的 option(想要 issue put option 的用戶提供 NFT, premium, strike price, duration),但是這種 option 的流動性/成交量從本質上來講就不高。

Nifty options 也是一個提供 NFT put option 的平台,NFT 持有者可以把 NFT 鎖在該平台或者其他抵押借貸協議如 NFTfi 上,同時發起一個 put option,對手方需要將 strike price 的 eth 同樣鎖住,option issuer 可以隨時選擇 exercise/cancel,exercise 的話就相當於賣掉 NFT 獲得 strike price,cancel 的話會拿回原來的 NFT,對手方無論如何都會獲得一定的利率的獎勵。這邊的利率最低需要高於 aave/compound 等主流借貸協議的利率,因為作為對手方承擔了更多的風險。Traction 方面與 putty 類似,還在早期的探索中,沒有什麼使用量。有一個類似於 defrag 的一樣的方案是,在抵押 Nft 的同時買入這個期權,保證了即使清算,lender 無論如何都可以拿到一定價值的資產。相對於 defrag 來說,option seller 和 lender 並不是一個群體,這樣的設計會更合理。

Jpex.finance 是一個不同於以上兩個的 option 平台,NFT holder 賣出 call option,而不是買 put option。相當於一個 covered call 的策略。但是流動性是一個問題- 1. 對手方入池就需要付錢 2. European option 僅在交割日兌付,對手方無法在 in-the-money 的情況下就收利。

對於 NFT option 來說,有幾個瓶頸

- 低流動性。無論是 ftx, 還是 binance, 其 option 的設定機制都很簡單(strike price, expiration date, premium) - ftx 上 strike price 有固定幾個選擇,binance 則直接將 futures price 作為 strike price,ftx 與 binance 都是自動算出 premium。而對於是 NFT options,都完全由 NFT holder 進行填寫,並且 premium 也都是拍腦袋寫的,自然願意交易的對手方也少得可憐。並且 UI/UX 方面相比於專業的交易平台要差強人意很多。

- Option 價格。option 定價主要由兩個因素決定- intrinsic value 和 time value。time value 是 NFT option 價格比較高的原因- 因為 volatility (historical & implied) 高。可以考慮降低 premiuem 價格的一個方法是縮小行權的時間窗口,促進更小時間窗口內投機者對於 Nft 價格的 bet。

- NFT collection 數量。尤其在牛市中,對於 call 的需求比較高,而 call 的 seller 是相對較少的(對比 btc holders),並不能很好的承接牛市中的槓桿需求。

NFT 保險

對於一些高淨值/高稀缺度的 NFT holder 來說,除了相對間接性的對沖手段外,更直接的是進行投保。相對來說借貸成本會提高,但是部分風險也轉移了。甚至用戶當選擇 P2P/P2Pool 平台時,如果該協議有內部的保險/與第三方保險進行合作時,這很有可能會成為吸引用戶的一點。

NFT 結構化產品

NFT20 有一款 NFT index 追踪一系列 NFT 的地板價,類似於 tradfi 中的 s&p500。

在 metaverse 中,土地作為生息資產 NFT(比如用戶需要付租金才可以在土地上生產活動),可以參考現實生活中的房貸作為一種金融衍生品,如 CDS。

一些基於現金流的結構化產品,類似於 defi 中的 element finance/solv,可以允許 lender 將手中的未來現金流以債券的形式出售。類似的事 metastreet 在做。其次是一些先買後付的產品,類似於房貸,定期還款,如 Cyan/Ape Now,有潛在的套利機會- stake 在 NFTx 等 NFT 碎片化協議的利率 pay off 定期還款的利率,除此之外同樣的類似 promissary notes 也是一種玩法。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。本文內容僅用於信息分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。