隨著新的模式和應用的出現,穩定幣的未來會更有趣。

原文:The Rise of Protocol Native Stablecoins(substack)

作者: easonw.eth

編譯: Zion

責編: karen

封面: Photo by Milad Fakurian on Unsplash

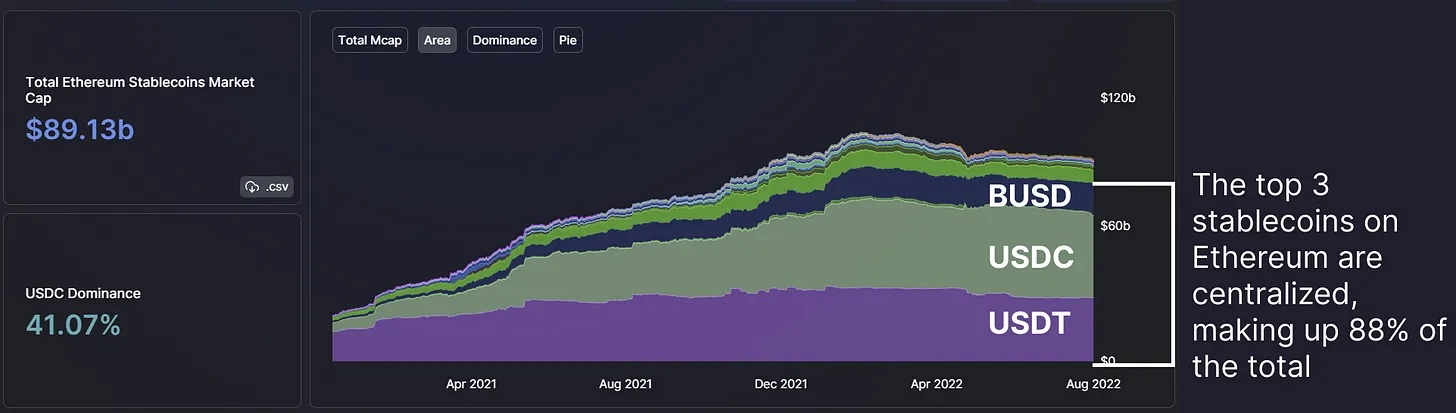

USDC 幾乎一直是以太坊上占主導地位的穩定幣,是大多數 DeFi 協議的首選穩定幣。在過去的一年裡,以太坊上 USDC 的市值已經從 220 億上升到 360 億(漲幅 64%)。在一個去中心化的生態系統中,將中心化的穩定幣作為主要資產的風險,隨著其採用的增加,基本上被忽略了。即使是最受歡迎的去中心化穩定幣 DAI,也有超過三分之一的抵押品是 USDC。

然而,最近,中心化穩定幣的風險變得更加緊迫,導致了協議原生穩定幣的興起。

什麼是協議原生穩定幣?

雖然沒有"協議原生穩定幣"的官方定義,但我將其歸類為最近看到的 DeFi 協議創建自己的穩定幣的趨勢,而這並不是他們的主要應用。其他協議發行的穩定幣,如 DAI、FRAX 和 MIM,不會被視為協議原生穩定幣,因為它們的快速應用是其穩定幣。USDC 等中心化穩定幣不是由協議發行的,因此不被視為協議原生穩定幣。

sUSD

sUSD 是一種協議原生穩定幣,目前已經存在了很長時間,其供應量為 1.7 億枚,是市值排名第 15 的穩定幣。sUSD 是 Synthetix 的協議原生穩定幣,Synthetix 是一個合成資產衍生品平台,sUSD 是一種完全抵押的穩定幣,可以使用 SNX 在該協議上鑄造出來。SNX 質押者也可以通過協議產生的費用獲得 sUSD 形式的收益。

DPXUSD

另一個協議原生穩定幣目前正在開發中,稱為 DPXUSD,是期權衍生品平台 Dopex 計劃推出的穩定幣。DPXUSD 將由該協議原生資產 DPX 和 rDPX 的 LP 頭寸全額抵押。這種協議原生穩定幣於 2022 年 3 月首次宣布,最近 Tetranode 在 NIA 播客上表示即將推出

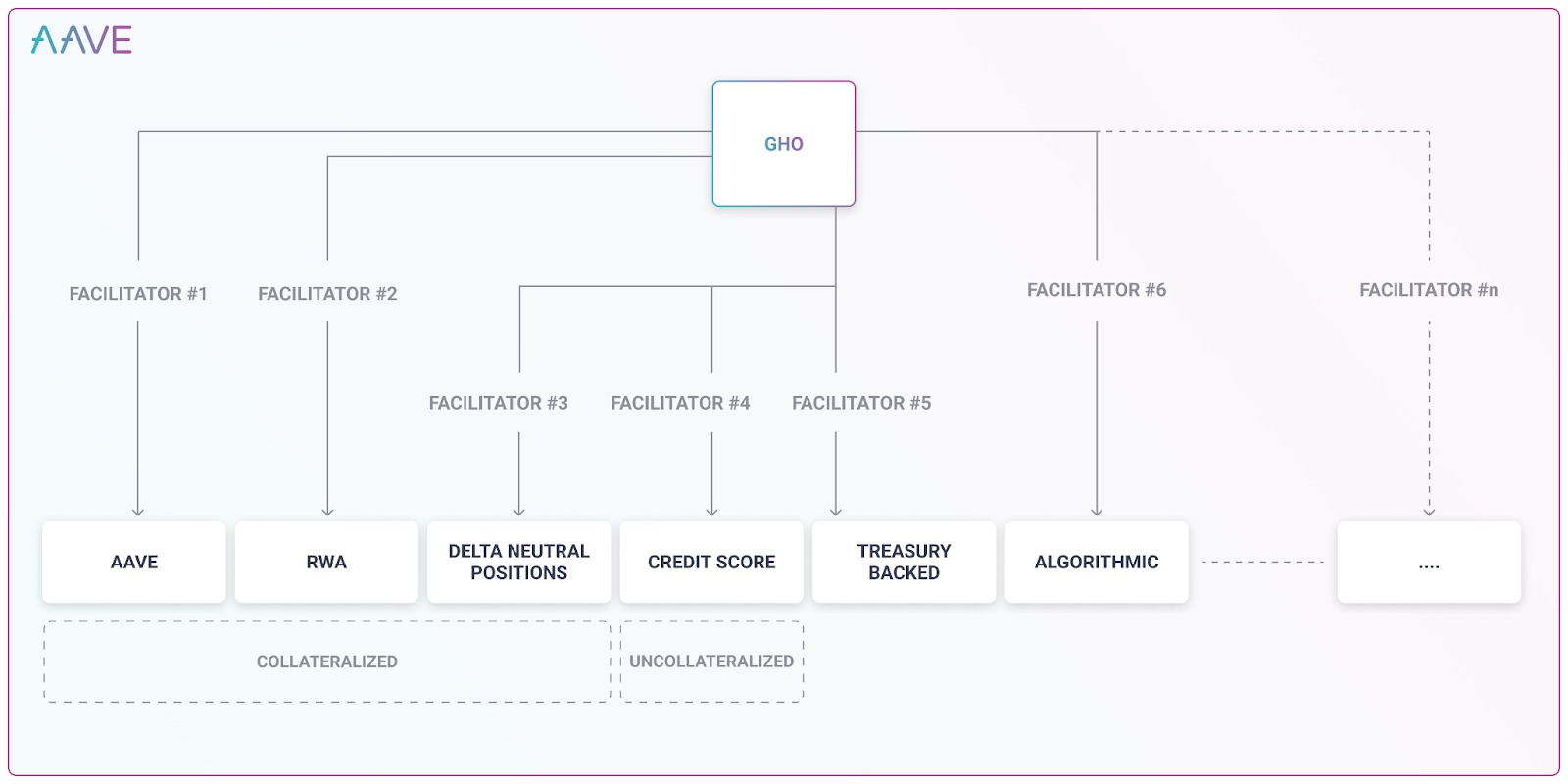

Curve、AAVE 和 GHO

最近,兩個最大的 DeFi 協議 Curve (57 億美元 TVL) 和 AAVE (63 億美元 TVL) 也於 7 月宣布推出自己的協議原生穩定幣。Curve 的穩定幣計劃進行超額抵押,但沒有提供太多關於它的額外信息。AAVE 的穩定幣 GHO 已經進行了討論和投票,獲得了 99.99% 的讚成票。GHO 計劃由幾個不同的 “促進者” 抵押,這些 “促進者” 能夠鑄造或銷毀 (贖回抵押品)GHO。其中一些促進者包括 AAVE、現實世界資產,甚至允許無抵押鑄造 GHO 的潛在信用評分。

為什麼推出協議原生穩定幣?

這些協議原生穩定幣的崛起既可以歸因於使用中心化穩定幣的弊端,也可以歸因於擁有原生穩定幣的好處,以及在不斷增長的市場中佔據份額的能力。

中心化穩定幣的弊端

對中心化穩定幣 (如 USDC) 的依賴對 DeFi 來說是極其危險的,因為它們具有被凍結的能力,並給予這些中心化各方大量的權力。對這些穩定幣的依賴使得 DeFi 很容易受到審查。例如,由於不再被聯邦政府接受,大型協議的 USDC 抵押品突然被凍結,整個生態系統可能會因為抵押品突然失效而崩潰。通過遠離中心化穩定幣,協議可以實現更高水平的安全性和去中心化。

協議原生穩定幣的好處

協議原生穩定幣可以為協議帶來很多好處,這取決於它們的設計方式。Dopex 的 DPXUSD 為協議創造了更強的流動性,因為穩定幣是從 LP 頭寸中鑄造的。它還可以通過在生態系統中賦予它更多的效用,為協議的原生代幣創建更好的代幣經濟學。最終,協議可以根據自己的需求和效用來設計自己的穩定幣,同時也提高了去中心化程度。

不斷增長的穩定幣市場

目前,穩定幣佔加密貨幣總市值的 15%,隨著更廣泛的行業和 DeFi 生態系統的發展,穩定幣可能會繼續增長。這使得擁有自己的穩定幣成為了在不斷增長的市場中搶占份額的有利機會。

穩定幣的未來

回顧一下到目前為止的情況:

目前,中心化穩定幣在 DeFi 穩定幣中佔有很大份額。

協議原生穩定幣已經存在 (如 sUSD),並且越來越受歡迎 (如 DPXUSD、crvUSD、GHO) 來自中心化穩定幣的審查風險,擁有原生穩定幣的好處,以及在不斷增長的市場中奪取市場份額的機會,是這種上升趨勢的潛在原因。

很難肯定地說,但我相信協議原生穩定幣的趨勢會持續下去,並且未來在 DeFi 協議更占主導。整個生態系統依賴於單一的穩定幣有很大的風險,無論是審查的風險,甚至是崩潰的風險 (例如 UST 脫鉤後的 Terra 生態系統)。

然而,由於擁有多種穩定幣,流動性分散仍然會帶來一些問題。當出現大額交換時,流動性減少會降低穩定幣的可靠性,並使它們更容易脫鉤。這將需要協議進行投資 (直接投資或通過激勵措施),為其穩定幣創造深度流動性。無論如何,隨著新的模式和應用的出現,穩定幣的未來肯定會很有趣。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。本文內容僅用於信息分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。