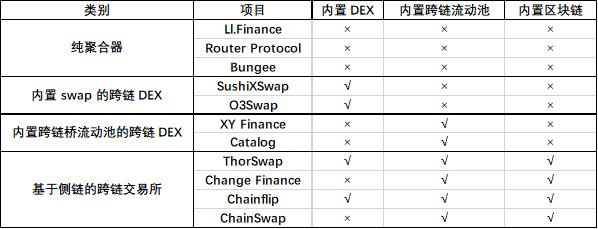

內含四類、11 個項目的介紹與對比。

原文:Fundamental Insights: An Overview of Mainstream Cross-chain DeFi Exchanges(Fundamental Labs)

作者: King Tuts and 0xPhillan

編譯: Maxlion,Odaily 星球日報

封面: Photo by Batyrkhan Shalgimbekov on Unsplash

TL;DR

- 純粹的聚合器項目設計得非常輕巧。他們沒有自己的 swap 和 跨鏈橋,從而降低了風險。此外,這些協議不受集成交換和橋接的限制,具有最大的靈活性,可以為用戶搜索最佳路由路徑,並且可以共享所有路徑信息。但是,這些協議很難收取費用。增加費用意味著增加用戶的交易成本,並可能將用戶推開。

- 內置 swap 的跨鏈 DEX 在每個連接的區塊鏈之上都有自己的交易流動性,這對它們自己來說是一條強大的商業護城河。然而,交易池的建立極其困難,流動性的分割可能導致高滑點。這種類型的 DEX 更適合現有的多鏈 DEX(如 SushiSwap)希望將業務擴展到跨鏈交易所。

- 內置跨鏈橋流動性池的跨鏈 DEX 可以被認為是一種很好的商業模式,因為跨鏈橋是產品中最重要的部分,並且 DEX 可以保持對資金流動的完全控制。憑藉成熟的跨鏈橋和流動性池,該協議可以輕鬆幫助客戶在多鏈生態系統中交換代幣。然而,最大的問題是,跨鏈橋仍然是區塊鏈行業最脆弱的部分之一。跨鏈流動性池的安全性難以保證。

- 基於側鏈的跨鏈 DEX 也是一個很好的商業模式。代幣可以被賦予多種功能,例如 Layer 1 區塊鏈的 Gas 費、MEV 的提取、交易費和過橋費。問題是構建第 1 層區塊鏈比構建應用程序要困難得多。困難不僅在於技術,還在於生態系統、社區和開發者的發展。

一、背景

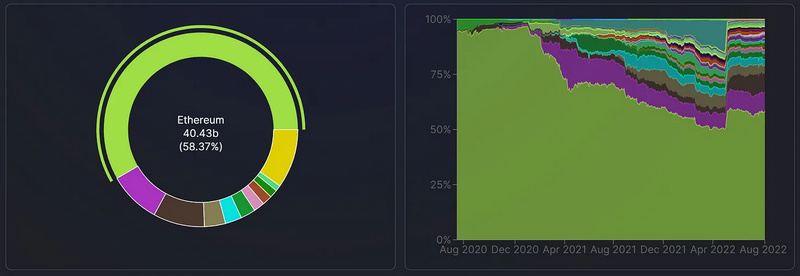

加密行業已進入跨鏈時代。根據 Defillama 的數據,以太坊總鎖倉價值(TVL)的份額自去年年初以來一直在下降,從超過 95% 下降到僅 58.37%。

隨著 Web3 中公鍊和匯總層的不斷增加,許多應用都構建在不同的孤立生態上。儘管其中一些應用部署在多個區塊鍊和匯總層上,但它們的流動性不可避免地碎片化,給用戶帶來不便。此外,用戶通過中心化交易所或笨拙的跨鏈橋將資產轉移到不同的生態系統是很麻煩的。為了解決這個問題,去中心化交易所可能不得不接受向跨鏈生態系統的轉變。從去年開始,很多跨鏈交易所陸續上線。甚至 SushiSwap 和 Ren Project 也發布了自己的跨鏈交易所應用。

跨鏈交易所應用是非常複雜的產品,它將 DEX、跨鏈橋和路由集成到一個應用程序中。在這篇文章中,我們將仔細研究各種跨鏈 DEX 產品。

二、項目

一些跨鏈橋只支持穩定幣之間的交換。例如,Stargate Finance 可以幫助用戶將以太坊主網上的 USDT 轉移到 Polygon 上的 USDC 。這些類型的跨鏈橋不是本文的主題。相反,本文專注於那些能夠使用戶在不同的區塊鍊和代幣之間無縫移動他們的資產。根據項目方是否構建自己的 DEX、跨鏈橋或區塊鏈,我們將產品分為以下 4 類:

2.1 純聚合器

純聚合器是一種跨鏈 DEX,它沒有自己的區塊鏈、橋接或交換功能。與 1inch 不同的是,該產品不僅聚合了 Uniswap 、PancakeSwap 或 SushiSwap 等 DEX,還聚合了 Connext 、Hop 和 ThorChain 等跨鏈流動性池。它通過其路由算法為用戶搜索最佳路徑,並通過調用路徑中的協議來執行交易。

2.1.1 Li.Finance

Li.Finance 是一個跨鏈橋和 DEX 聚合器。提供 “bridge&DEX” SDK 和 Widget,幫助開發者基於 Li.Fi 構建自己的跨鏈應用。它還發布了自己的跨鏈 DEX:TransferTo.xyz。該產品聚合了 10 個橋接器、18 個交易所和 16 個 EVM 鍊或匯總。

交易功能使用戶能夠將任何代幣從任何區塊鏈交換或匯總到另一個。所有路由路徑的詳細信息都會顯示給用戶,例如使用的跨鏈橋和交換路由、預期的時間和氣體成本以及估計的結果。此外,該協議還提供了多種路徑選項供用戶選擇。更高級的用戶甚至可以排除他們認為有風險的協議。

儀表板清楚地顯示了用戶在 Li.Fi 支持的所有 EVM 區塊鍊和匯總中的投資組合。此功能非常方便,因為有時用戶可能會忘記他們在各種區塊鍊網絡中持有的資產。

Li.Fi 於去年底推出,獲得 Gitcoin 資助,並獲得 Coinbase 、Dragonfly Capital 、1k(x) 等多家機構的投資。截至撰寫本文時,該工具可免費使用,並已實現 2.5 億美元的交易量。儘管 Li.Fi 團隊在 Github 上發布了代幣合約,但代幣尚未發行。

2.1.2 Bungee

Bungee (以前稱為 FundMovr),與 Li.Fi 非常相似。Bungee 由 Socket 提供支持,這是一種用於跨鏈傳輸安全高效的數據和資產的互操作性協議。Socket 不是跨鏈橋,也不是跨鏈應用。它是一種基礎設施工具,允許開發人員輕鬆構建可互操作的應用程序。開發人員可以使用 Socket 構建具有互操作性的應用程序,作為應用程序基礎架構的核心部分。SocketLL 和 SocketDL 是 Socket 的主要產品。

SocketLL 實現了跨鏈的高效資產轉移。它統一了跨橋和 DEX 的流動性,並根據用戶偏好(如費用、速度或安全性)通過它們路由資金。SocketDL 支持跨鏈的數據傳輸。截至上個月,SocketLL 處理了超過 40 萬筆交易和超過 4 億美元的交易量。稍後將推出通過 SocketDL 進行的數據傳輸。

Bungee 通過插入 Socket Liquidity Meta-Layer 在鏈之間移動資產。它允許用戶通過其路線無縫地在任何鏈上交換和轉移資金。

與 Li.Fi 一樣,Bungee 為用戶提供了多種選擇並顯示了所有詳細信息。蹦極也可以免費使用。不同的是,在 Bungee 中,用戶無法選擇使用哪個網橋或 DEX,他們只能選擇一個路由路徑來執行。此外,Bungee 允許用戶在與發起交換的地址不同的另一個地址上接收資產。Refuel 是一個方便的工具,也是 Bungee 的一部分。當用戶設置一個沒有任何代幣來支付 gas 費用的新地址時,他們可以通過 Bungee 輕鬆地用他們在其他區塊鏈上持有的資產購買所需的代幣。

Socket 獲得了 Framework Capital、Nascent 和 Lightspeed 等公司的投資。根據 DappRader 的數據,Bungee 僅處理了 565 萬美元的交易量。截至撰寫本文(8.16)時,Bungee 和 Socket 都沒有發布代幣。

2.1.3 Router Protocol

Router Protocol 是一個與 Li.Fi 和 Bungee 非常不同的跨鏈橋。它是一個可擴展的多向橋樑,連接當前和新興的第 1 層和第 2 層區塊鏈,以允許合約級數據或代幣在它們之間流動。Router 的 XCLP(跨鏈流動性協議)提供跨鏈的無縫流動性遷移,加上智能訂單路由,可根據可定制的參數高效執行。

Voyager 是一個由路由器協議驅動的跨鏈 DEX。Router Protocol 沒有建立自己的跨鏈流動性池,這就是為什麼 Voyager 只能使用 Router Protocol 傳輸消息而必須與其他跨鏈池集成才能執行交易的原因。

Voyager 的 UI 與 Li.Fi 和 Bungee 非常不同:它不顯示任何有關路由路徑的信息,而是更類似於 Uniswap 的交換界面。

Router Protocol 獲得了 Coinbase Ventures 、QCP Capital 和 Alameda Research 的投資。它連接了 9 個區塊鏈,自推出以來累計交易量超過 3 億美元。它發行了代幣 ROUTE,市值約為 3000 萬美元,FDV 為 7800 萬美元。

2.2 內置 swap 的跨鏈 DEX

與純粹的聚合器不同,具有內部交換功能的跨鏈 DEX 擁有自己的交換應用程序。他們首先在多條鏈上建立交易所,然後與外部跨鏈流動性池集成以處理交易。

2.2.1 SushiXSwap

SushiSwap 是最著名的 Uniswap 分叉 項目之一。如今,SushiSwap 遠不止是 Uniswap 的一個分支。在 Uniswap 深入挖掘 AMM 功能的同時,SushiSwap 正在積極部署不同的區塊鍊或匯總並擴展其業務。現在它已部署在 14 個區塊鏈上,截至撰寫本文時,這些鏈上的 TVL 已累積約 7.5 億美元。儘管 SushiSwap 的 TVL 從峰值下降了 90%,但他們的 TVL 仍然是所有 DEX 的前 10 名。

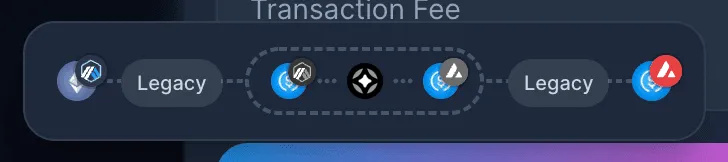

基於這些區塊鏈的流動性,SushiSwap 推出了其跨鏈產品 SushiXSwap 。SushiXSwap 與充當跨鏈橋的 Stargate Finance 集成。而 Stargate Finance 僅支持穩定幣的跨鏈交易。因此,SushiXSwap 首先將客戶的資產兌換成穩定幣,然後將其轉移到目標鏈,然後再將這些資產兌換成客戶的目標資產。

SushiXSwap 於 7 月 21 日推出,到 8 月 8 日交易量達到 50 萬美元,看起來數據不高,但時間很短。我們可以期待它隨著時間的推移會表現得更好。

2.2.2 O3Swap

儘管 O3Swap 和 SushiXSwap 都是具有內部交換功能的 DEX,但它們實際上在底層有很大不同。一般來說,O3Swap 項目中的內部交換更像是一個跨鏈流動性池,而不是一個交換池。

O3Swap 與 Poly Network 集成為跨鏈橋。Poly Network 是領先的跨鏈橋接器,它將客戶端的資產鎖定在源鏈中,並將目標鏈上對應的封裝好的 ptoken 發給客戶端。O3Swap 為了保證客戶能夠獲得原生代幣而不是 ptoken,在每條區塊鏈上建立了穩定的 swap(即 O3 Hub),幫助用戶在 ptoken 和原生代幣之間進行交換。但是,穩定交換不一定支持用戶將其代幣兌換成目標資產。這意味著 O3Swap 需要與至少一個外部交換平台集成,以處理其 O3 Hub 無法覆蓋的最後一段交易。

例如,當用戶想要將他在 Polygon 上的 USDC 兌換成以太坊主網上的 ETH 時,該協議將首先發行與要兌換的 USDC 相等數量的 pUSDC,然後將 pUSDC 橋接到以太坊主網上,然後再兌換回來 USDC,最後與 Uniswap 或 1inch 集成,將 USDC 兌換成 ETH。

據 DefiLlama 稱,O3Swap 的 TVL 僅為 1000 萬美元左右,不足以支撐龐大的交易量。O3Swap 構建了一個路由算法來與其他 DEX 集成以增加流動性。O3Swap V1 支持源鏈的路由交換,V2 支持源鍊和目標鏈的路由交換,為用戶提供了更多的選擇來降低交易成本。

O3Swap 和 Poly Network 的團隊均來自 Ontology 生態。他們在加密行業擁有良好的商業經驗。O3Swap 與許多區塊鍊和匯總建立了合作夥伴關係,以促進他們的 TVL。然而,Poly Network 的重大黑客攻擊嚴重傷害了 O3Swap。O3 Swap 的 TVL 在短短一個月內從 7 億美元左右下降到 2 億美元,並且還在繼續下降。目前 TVL 僅為 1000 萬美元。

該項目發行了 O3 代幣,其市值約為 500 萬美元,FDV 約為 1380 萬美元。

2.3 內置跨鏈流動性池的跨鏈 DEX

如果跨鏈 DEX 通過外部跨鏈流動性池執行交易,它必須為此服務付費。一些產品決定建立自己的流動資金池來消除這種成本。此外,大型內部流動資金池可以幫助維持協議的經濟護城河,以保持相對於競爭對手的競爭優勢。

2.3.1 XY Finance

XY Finance 是 DeFi 和元宇宙的一站式跨鏈聚合器。XY Finance 由 X Swap 和 Y Pool 兩部分組成,以促進跨鏈互換和獎勵流動性。

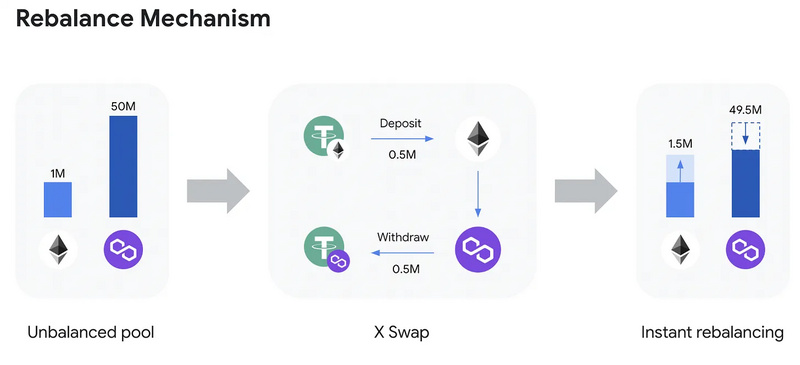

X Swap 是一個 DEX 聚合器,而 Y Pool 通過鏈之間的交換費用激勵所有流動性提供者。發行的 XY 治理代幣用於激勵在特定池中部署流動性的流動性提供者。在 Y Pool 中,有時會出現某個池支持的代幣被換上並用完的情況,而這個代幣不斷地被換到另一個中,這導致了該鏈上出現稱為 “” 不平衡池 “”(unbalanced pool)的情況。以下流程圖顯示了由於某種加密貨幣短缺而出現不平衡池的場景。再平衡算法將 XY 代幣獎勵給通過 X Swap 恢復再平衡池的用戶。

XY Finance 獲得 Animoca Brands 、YGG 和 Circle 的投資。代幣 XY 已發行,市值為 250 萬美元,FDV 為 2800 萬美元。Y Pool 的 TVL 僅為 330 萬美元左右,這意味著 XY Finance 必須通過外部橋池來結算大部分交易。自推出以來,XY Finance 已處理 1.52 億美元的交易量,而 24 小時交易量約為 55.8 萬美元。

2.3.2 Catalog

Catalog 是一個去中心化的網關,供用戶跨多個鏈發現和交易加密資產。Catalog 基於最安全的跨鏈協議之一 Ren 構建,它使用了有史以來第一個無限流動性機制,允許用戶在 DeFi 元界中簡單地交易資產。這是 Ren Labs 開發的第一個基於 Ren 協議的消費者應用程序。

Ren 是業內最成功的跨鏈橋之一。自推出以來,它已處理了約 120 億美元的交易量,為 Catalog 提供了極強的流動性支持。

目錄與上面提到的項目有很大不同。在目錄中,用戶必須在交易前將資產存入他們的賬戶,然後可以提取它們。這與中心化交易所的工作方式非常相似。好處是入金後可以立即進行交易,但出入金過程仍然需要時間。

該產品仍在測試中,技術細節尚未披露。我們將不得不等到產品正式推出才能獲得更多信息。但是,Catalog 和 SushiXSwap 最大的區別在於 Catalog 會有自己的 token。Catalog 在 2 月份宣布籌款 750 萬美元,參與方包括 Amber Group 、Multicoin Capital 和 Cumberland DRW。

2.4 基於側鏈的跨鏈 DEX

與 DEX 聚合器 1inch 類似,目前大多數跨鏈 DEX 都是免費使用的,這使其難以支持其代幣的內在價值。由於過橋費低且風險高,即使是內部流動資金池也無法產生良好的利潤。在這種情況下,一些項目會構建自己的側鏈,以增強其產品的安全性和代幣的價值。

2.4.1 ThorSwap

ThorChain 是一種基於 Tendermint 和 Cosmos -SDK 的去中心化跨鏈流動性協議,它利用閾值簽名方案 (TSS) 技術來保護資產。它不固定或包裝資產,它只是確定如何移動它們以響應用戶操作。ThorChain 觀察進入金庫的用戶存款,執行業務邏輯(交換,添加/刪除流動性),並處理相關的對外交易。

在 ThorChain 之上構建了許多接口。ThorSwap 是最常用的功能,不需要 KYC。

基於 Tendermint,ThorChain 不僅可以支持 EVM 鏈之間的交互,還可以支持非 EVM 鏈之間的交互。因此,為了獲得最佳的用戶體驗,應該使用 xDEFI 等全鏈錢包來代替 Metamask 等 EVM 錢包。

ThorSwap 沒有匯總來自外部 DEX 的流動性,而是在 ThorChain 之上建立了自己的交易所。流動性 TVL 約為 1.71 億美元。和 Bancor 一樣,在 ThorSwap 中,所有的流動性池都應該建立在 RUNE(ThorChain 的原生代幣)和其他代幣之間的交易對。這種機制增加了 RUNE 的需求和內在價值,但限制了流動性 TVL 的規模。

ThorChain 代幣 RUNE 的市值為 8.73 億美元,FDV 為 14.5 億美元。自推出以來,ThorSwap 已處理超過 68 億美元的交易量,目前日交易量約為 5100 萬美元。

2.4.2 Chainflip

Chainflip 是一種去中心化、去信任的協議,可以實現不同區塊鏈之間的跨鏈交換,這與 ThorSwap 非常相似。不同之處在於,Chainflip 建立在 Polkadot 生態系統中的 Substrate 之上,而 ThorSwap 建立在 Cosmos 生態系統中的 Tendermint 之上。根據白皮書,Chainflip 正在每個主要的區塊鏈生態系統上建立自己的流動性池,並且也在建立自己的基於 AMM 的交換。白皮書顯示,Chainflip AMM 將基於 Uniswap V3 設計。

Chainflip 獲得了 Coinbase Ventures、Mechanism Capital 和 ParaFi 的投資。Chainflip 的代幣 FLIP 被驗證者用作抵押品,為網絡提供經濟安全性。該協議對每次交換收取 0.10% 到 0.20% 的費用。該費用用於直接從 Chainflip AMM 購買和銷毀 FLIP 代幣。

與 Catalog 一樣,Chainflip 的用戶體驗似乎類似於中心化交易所,要求用戶在交易前存入資產,然後讓他們取出這些資產。但是,Chainflip 尚未啟動公開測試,因此我們沒有足夠的信息來發表更多評論。

2.4.3 Chainge Finance

Chainge Finance 是一個有趣的項目,由 DJ Qian 創立,他也是 Anyswap 和 Fusion 的聯合創始人 。與 Anyswap 類似,Chainge Finance 建立在 Fusion 區塊鏈之上,但使用的機制與其他擁有自己側鏈的跨鏈 DEX 完全不同。

首先,Chainge Finance 本身就是一個移動錢包。用戶必須直接使用 Chainge Finance 應用程序,而不是通過 Metamask 等其他區塊鏈錢包。

其次,當 Osmosis 等中心化交易所或項目收到用戶的存款時,他們會鎖定資產並在用戶賬戶中放入一個包裹的代幣,或者只是在用戶賬戶中添加一個數字,而不實際讓用戶對其資產進行託管。然後用戶可以開始使用這些數字進行交易。因此,來自 Polygon 或來自以太坊主網的 ETH 在這種系統中將顯示完全相同。但是,在 Chainge Finance 中,代幣將準確顯示代幣在哪個鏈上。而且,用戶可以一鍵將多條鏈上的代幣交易到一條目標鏈上,非常方便。

第三,Chainge Finance 在 Fusion 區塊鏈上沒有內部交換,但它在每個連接的區塊鏈上建立了流動資金池。當用戶進行交易時,項目將從目標鏈上的 DEX 中獲取流動性供應並完成交易。這類似於 DEX 聚合器。

2.4.4 ChainSwap

ChainSwap 於 2021 年 3 月推出,雄心勃勃。ChainSwap 與 Li.Fi 非常相似:它沒有自己的流動資金池或橋樑。相反,它與 AnySwap、PolyNetwork 和 cBridge 等集成,為用戶執行跨鏈交換。但是,該產品只顯示了一個無法調整的單一路由路徑。截至撰寫本文時,支持的資產也有限。例如,ChainSwap 上沒有 ETH 交易對。然而,ChainSwap 使用戶能夠跨鏈移動 NFT 。

根據 Gitbook 的說法,ChainSwap 團隊希望建立一個跨鏈橋和應用程序中心,允許項目在區塊鏈之間無縫橋接。他們正計劃在其上建立一個內部側鍊和一個跨鏈橋流動性池。有了這個基礎設施,它不僅可以支持跨鏈 DEX,還可以支持借貸、NFT 市場和實時統計。

ChainSwap 獲得了 Alameda Research、CMS 和 NGC 的投資。它發行了代幣 $ASAP,目前市值為 55.4 萬美元,FDV 為 270 萬美元。該協議的累計交易量為 1.85 億美元。然而,它在 7 月份遭到黑客攻擊,給用戶造成了約 80 萬美元的損失,嚴重損害了用戶對該平台的信心。

三、市場格局

跨鏈 DEX 通常建立在現有的 DeFi 和多鏈生態系統之上。由於這些生態系統最近才成熟,最新的跨鏈 DEX 還很年輕。大多數 web3 用戶仍然習慣於使用中心化交易所或跨鏈橋來轉移他們的資產。然而,隨著越來越多的用戶進入 web3 以及越來越多的加密資產分佈在多鏈生態系統中,跨鏈 DEX 的需求將會增加。

3.1 市場數據

從下面的市值數據來看,RUNE 的表現非常好,市值在 8.6 億美元左右。作為領先的 DEX 之一,SUSHI 的市值約為 2.7 億美元。其他協議代幣的市值均低於 3000 萬美元。

在交易量上,ThorSwap 佔據了跨鏈 DEX 業務的最大份額。它已經處理了超過 68 億美元的交易量,其日交易量約為 5100 萬美元。Router Protocol、Li.Finance、ChainSwap 和 XY Finance 的總交易量累計達到 150 至 3 億美元。Bungee 的總成交量只有約 565 萬美元。SushiXSwap 於 7 月 21 日上線,截至 8 月 8 日交易量僅為 50 萬美元。最後,O3Swap 和 Chainge Finance 均未披露此信息。

但是,跨鏈 DEX 行業的交易量與其他 DEX 協議相比仍然很小:Uniswap 處理的日交易量約為 12 億美元,約為所有跨鏈 DEX 日總交易量總和的 10 倍。

四、結論

跨鏈 DEX 是 DeFi 加密領域的新興業務領域。自 2022 年年中以來,多鏈生態變得越來越流行。大多數跨鏈 DEX 在 2021 年或 2022 年推出,發展歷史非常短,因此它們的交易量仍然非常小,代幣估值還沒有表現得相當好。儘管如此,隨著新網絡和生態系統的增加,對跨鏈功能的需求也在增加,從而為跨鏈 DEX 創建了一個有效且強大的需求場景。目前,跨鏈 DEX 估值仍然很低,但上行空間非常大。

以下是上述四類跨鏈 DEX 的總結:

- 純粹的聚合器項目設計得非常輕巧。他們沒有自己的 swap 和跨鏈橋,從而降低了風險。此外,這些協議不受集成交換和橋接的限制,具有最大的靈活性,可以為用戶搜索最佳路由路徑,並且可以共享所有路徑信息。但是,這些協議很難收取費用。增加費用意味著增加用戶的交易成本,並可能將用戶推開。

- 內置 swap 的跨鏈 DEX 在每個連接的區塊鏈之上都有自己的交易流動性,這對它們自己來說是一條強大的商業護城河。然而,交易池的建立極其困難,流動性的分割可能導致高滑點。這種類型的 DEX 更適合現有的多鏈 DEX(如 SushiSwap)希望將業務擴展到跨鏈交易所。

- 內置跨鏈橋流動性池的跨鏈 DEX 可以被認為是一種很好的商業模式,因為跨鏈橋是產品中最重要的部分,並且 DEX 可以保持對資金流動的完全控制。除了本文提到的協議外,Swim 協議、Stargate Finance 等一些跨鏈橋也在探索這項業務。本文沒有具體介紹這些協議,因為它們目前只支持穩定幣之間的跨鏈交易。憑藉成熟的跨鏈橋和流動性池,該協議可以輕鬆幫助客戶在多鏈生態系統中交換代幣。然而,最大的問題是,跨鏈橋仍然是區塊鏈行業最脆弱的部分之一。跨鏈流動性池的安全性難以保證。

- 基於側鏈的跨鏈 DEX 也是一個很好的商業模式。代幣可以被賦予多種功能,例如 Layer 1 區塊鏈的 Gas 費、MEV 的提取、交易費和過橋費。問題是構建第 1 層區塊鏈比構建應用程序要困難得多。困難不僅在於技術,還在於生態系統、社區和開發者的發展。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。本文內容僅用於信息分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。