作者:程天一

編輯:penny

排版:海外獨角獸團隊

Paradigm 的含義是范式,這一名稱源於它的兩位創始人 Matt 和 Fred 深信區塊鍊和數字貨幣代表著一次範式轉移。Matt 和 Fred 分別來自紅杉和 Coinbase,經歷過加密貨幣的多個週期,而且擁有契合和互補的加密世界觀。他們在 2018 年的熊市中創立了加密貨幣投資機構 Paradigm。

在 2019 年 3 月,我講述了 Matt Huang 和他的父親如何在字節跳動最艱難的輪次對它進行投資。如果你還不了解這段往事和黃奇輔的傳奇故事,建議先閱讀這篇文章:《他 24 歲從矽谷來北京旅遊,認識了張一鳴,投資頭條現在賺了 2000 倍》。

Matt 和 Fred 在那時已經成立了 Paradigm,但我當時顯然想像不到這一機構在未來幾年取得的成績。Paradigm 的首期 4 億美元規模的基金吸引了哈佛、斯坦福和耶魯的捐贈基金,這是加密貨幣投資機構第一次獲得頭部捐贈基金的認可。

在過去的 3 年裡,他們完美抄底了比特幣,捕獲了 FTX、Fireblocks 和 BlockFi 等大型獨角獸。更重要的是,Paradigm 是市場上最深度參與項目建設的機構,在 Uniswap 只有一個人的時候就下注,幾乎是跟創始人一起把協議做起來。Paradigm 並不官方對外披露業績,但是根據 Financial Times 的消息,截止至 2021 年上半年,Paradigm 第一期基金實現了 200% 的 IRR,資產價值在當時達到 100 億美元,回報超過 20 倍。

Matt 和 Fred 是如何做到這一切的?我從他們的加密世界觀和個性中找到了一些答案,Matt 對於經濟學和金融系統有深刻的理解,Fred 真實從業者的視角和對加密貨幣商業模式的理解也至關重要。

他們共同構成了加密貨幣投資領域最強的一對創始人:完美抄底 4000 美元的比特幣是 Paradigm 的成名作,然而 Matt 和 Fred 並非熊市的孤膽英雄,也絕非靠運氣。他們向價值投資大師 Seth Karman 學習,傾聽了市場告訴他們買入的聲音。項目共建和研究優先已經成為 Paradigm 鮮明的特點,但這也不是 Matt 和 Fred 預先規劃的戰略,更多是他們 crypto native 人才優先的策略和樂於助人性格的自然延伸。

敢於在高估值時下注往往是一家機構管理規模大的優勢,也是它能擴大管理規模的原因。在 2021 年,Paradigm 超額完成其新一期基金的募集,單支基金規模達到 25 億美元,超越 a16z 那支 22 億美元的加密基金,成為管理規模最大的加密投資機構。Paradigm 在挖掘早期點子並幫助共建的同時,也正走在這條投資後期公司路上。在競爭陡然升級的 2022 年,Paradigm 好的投資品味、機構化作戰的能力和持之以恆的加密世界觀仍將使它保持領先。

以下為本文目錄,建議結合下方要點進行針對性閱讀。

01. 起源

- 尋找殺手級應用

- 契合與互補的加密世界觀

- 正在轉移的範式

02. 成名

- 市場會告訴你何時買入

- 用團隊創造 Alpha

- 同時投資點子和巨獸

03. 下一步

- 好的品味至關重要

- 走向機構化作戰

- 聰明的頭腦仍在質疑

01 . 起源

尋找殺手級應用

2014 年 2 月 19 日,Forbes 報導了一個獨家消息,稱紅杉資本從高盛和 Twitter “偷取” 了人才,引入了一對年輕的合夥人。

來自高盛的是 Andrew Reed,海外獨角獸寫過的 Robinhood、Figma、Loom、Zapier 和 SourceGraphe 等公司都是他在紅杉的投資案例。

來自 Twitter 的就是 Matt Huang。他在自己創辦的媒體廣告分析創業公司 Hotspots 被 Twitter 收購後,留在 Twitter 負責廣告產品。

面試紅杉美國的候選人通常需要提交一份模擬投資備忘錄,Matt 選擇了撰寫 Coinbase。雖然 Matt 成功入選,但他無法阻止紅杉兩度否決掉 Coinbase。這家價值數百億美金的公司被 Matt 以另一種方式捕獲,成為了他父親黃奇輔退休後創立的 Starling Ventures 投資組合的一員。

儘管如此,Matt Huang 直到 2017 年才開始跟他日後的聯創 Fred Ehrsam 擁有更深的私交。在 2012 年離開高盛後,Fred Ehrsam 成為了 Coinbase 的聯合創始人,又在 2017 年 2 月選擇辭去總裁職務,退出這家 16 億美元公司的經營。

在 2017 年 2 月的一個週末,Fred 跟 EA、Unity 和動視等 VR 相關大公司的 10 位高管討論了 Metaverse 這一概念,並達成了一致結論:Metaverse 的根源在數據層面,VR 可以把物理世界的資產數字化帶進 Metaverse,而可以被廣泛認可的數據層一定是區塊鍊和加密貨幣。

很快,Fred 在個人博客上發表了文章 VR is a Killer App for Blockchains(VR 是區塊鏈的殺手級應用),向大眾傳播這一共識。

Matt Huang 看到了這篇文章,並做出了投資人的典型行為—— 發郵件約 Fred 聊聊他的 VR 創業點子。在交談過後,Matt 意識到對方的奇特之處,願意投資他的下一家公司或是在未來和他一起工作。後續兩個人還保持郵件往來,持續討論加密貨幣相關的創業機會。

兩個人的契合絲毫不令人意外—— “ VR 是區塊鏈的殺手級應用” 幾乎完美地概括了 Matt 在紅杉最後一年的投資主題。

首先是 “VR” 這個殺手級應用,Matt 在 17 年年中出手了 VR 心理諮詢項目 Limbix,領投了其 700 萬美元的 A 輪融資。當時紅杉整個辦公室似乎也陷入 VR 的狂潮之中。

然後是 “區塊鏈”,Matt Huang 在紅杉推動了對 MetaStable 和 Polychain Capital 兩家加密貨幣對沖基金的投資。而 Fred 正是 Polychain Capital 的第一批投資者之一。

ICO 讓每個人都能成為一家 “加密貨幣對沖基金”,那麼為什麼還要讓別人收管理費和 Carry?Matt 在 17 年就有了對這一問題的答案:

"這種說法沒錯。但就像在股票市場,(管理股票資產超過 1 億美金的)投資機構也得提交 13F 持倉報告。(但你沒法抄作業,因為)倉位大小和入場時間很重要。 "

最後是 “殺手級應用”,在 VR 的熱潮一定程度上退散後,Matt 和紅杉在當年 10 月底參與了 Orchid Labs 470 萬美元的種子輪投資,其 Orchid Protocol 旨在建立一個減少互聯網監控和審查的開源區塊鏈項目。Matt 將這一項目描述為 “在比特幣之外可以獲得廣泛影響力的第一批殺手級應用”。

他出手的另一個殺手級應用是 Filecoin,一個分佈式的雲存儲網絡,目前其代幣總市值已經接近 180 億美元。

這兩筆投資都以未來代幣協議的方式進行,而非傳統的股權投資。哪怕在 17 年牛市的最頂點,紅杉的合夥人以這種方式投資都略顯出格。

但 Matt 有充足的自信這樣做——催生了比特幣的直接原因是 2008 年的全球金融危機,這場危機摧毀了黃奇輔的長期資管,我們有理由相信 Matt 在加密貨幣的早期就意識到其獨特性並進入這一領域。因此他有足夠的經驗來辨別信號與噪音:

“一旦你在加密貨幣領域花的時間足夠久,就會發現在前沿出現了許多真實的進展。很多強大的團隊正致力於解決有趣的問題,我認為這是一個非常有前景的投資空間。”

有大量人才正在離開谷歌和 Facebook 來進入加密貨幣領域,我認為這是非常積極的信號。”

整個加密貨幣的市場很少有人完整經歷 2011、2013、2017 和 2020 的 4 個週期,而 Matt 和 Fred 幸運地成為了少數人。

契合與互補的加密世界觀

在 19 年那篇文章中,我指出 Matt Huang 的成長經歷可以看出其家學的指導:

“Matt 在 MIT 取得了數學學士學位,而他老爸在台灣大學拿的是經濟學學士——黃奇輔去斯坦福後發現台灣大學的數學教育非常差,只在大一修過微積分,於是在斯坦福念研究生時跟著本科生一起修數學,在第三年時又把全部時間都花在數學系。

當然,數學系的背景也會有一些缺點,黃奇輔的回憶是:'Stanford 改變了我的命運,在很短的時間把很艱深的數學學成了,而且能用它解決很困難的問題。因為我首先問的是一個經濟學上的問題,再去找工具。而數學係出身的人手上有很多工具,但是不知道問什麼問題。'

所以 Matt Huang 在大學期間也有很多時間是在和好的問題打交道。

大二的暑假,Matt 在高盛實習,做實時債權價格預測(Real-time bond price prediction)的相關工作。

大三的暑假,Matt 在 MIT 的擔任經濟學院的研究員,研究 Financial crises(金融危機),Knightian Uncertainty(奈特氏不確定性)和 Flight-to-Quality(安全投資轉移)。而他父親的基金剛剛在一年前遭遇了金融危機。

在區塊鍊和加密貨幣的世界裡,Matt Huang 也慣於使用經濟學來理解問題。

如何理解 ICO 所發行的代幣?刨去其中投機者助推的泡沫,Matt Huang 認為可以用費雪公式來分析某個 ICO 代幣的純粹效用價值:

通過 ICO 發行的代幣更類似商品貨幣(比如黃金、白銀和布雷頓森林體系下的美元),它們和商品(比如一桶油、一頭豬)的核心差異在於可以被再次使用,因此貨幣流通速度是關鍵,就像費雪公式所說的那樣。這種框架僅適用於所謂的效用代幣(比如以太坊),不適用於價值儲存的貨幣。假設有 1 億個代幣創造了 1 年 10 億美元的經濟價值,如果每個代幣全年僅流通一次,則對應貨幣價格為 10 美元,如果每天都流通一次,則對應貨幣價格為 0.03 美元。

注:

- 費雪公式為 MV = PQ,其中 M(Money)為貨幣供應量,V(Velocity)為貨幣流通速度,P(Price)為商品價格,Q(Quantity)為商品數量。

- 這裡的經濟價值可以直接理解為商品價值,即 1 億個代幣兌換了價值 10 億美元的商品。

比特幣和其他代幣的區別是什麼?這通常是個有趣的問題,比如 Twitter 和 Block 的創始人 Jack Dorsey 已經是社區公認的比特幣極端主義者,多次公開反對以太坊。而 Matt 似乎仍然願意從經濟學的角度理解它們的區別:

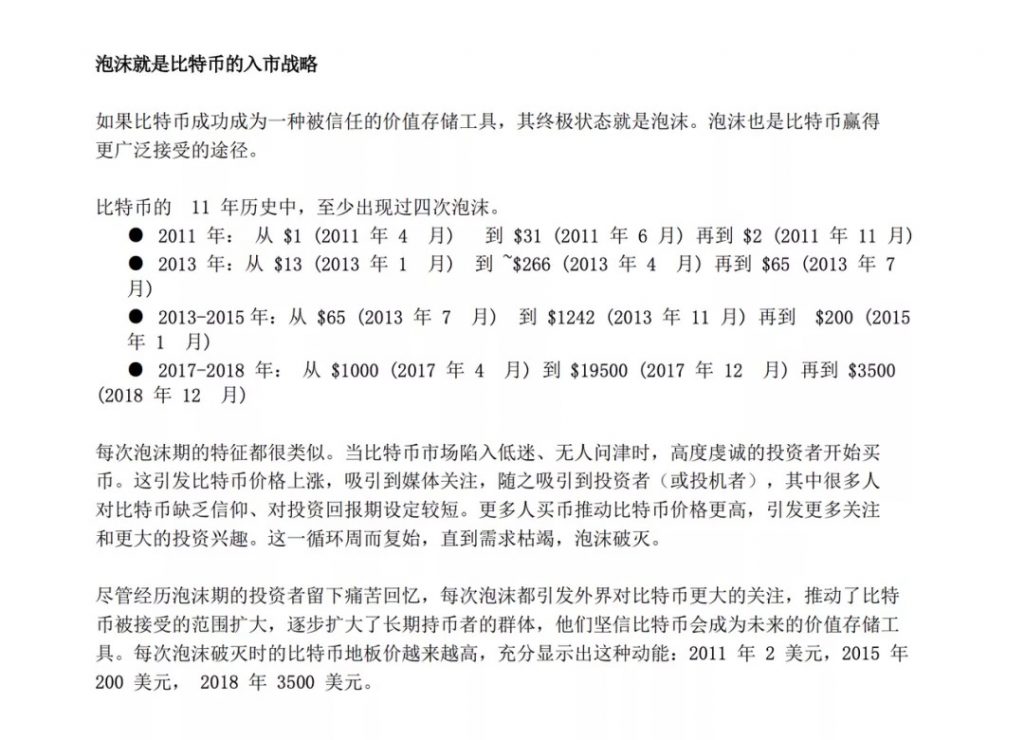

比特幣被視作一種價值存儲的手段。Matt 強調這樣一個 “許多人還沒有意識到的同義反復真理”:一種貨幣要有價值,人們必須願意持有它,這就是價值存儲。

當理解差異時,傳統商品貨幣的發展史值得參考。黃金常被視作是典型的價值存儲手段,但是價值存儲的需求也流入了白銀。同時馬爾薩斯恐慌的幾次前奏(和布雷頓森林體系的崩潰)推動了石油和磷酸鹽等門格爾中間商品也承擔價值存儲的需求。因此 Matt 認為,“那些為大型去中心化計算平台提供動力的加密資產可能也具備同樣的價值”。

注:

- 馬爾薩斯恐慌是英國政治經濟學家馬爾薩斯的預言,他在 19 世界初斷言,人口的增長會比糧食供應增長更快。當這種局面出現,飢餓或戰爭也就伴隨出現。

- 門格爾中間商品即奧地利學派經濟學的創始人門格爾提出的 “二階、三階、四階商品”。一階商品直接滿足需求,比如麵包,它需要二階商品麵粉、三階商品小麥才能生產。

為什麼人們願意購買藝術品,特別是數字藝術?2021 年的 NFT 熱潮讓這一問題更加應景,Matt 的思考更早,同樣也引入了一些經濟學概念:

同樣可以進行價值存儲,比特幣和梵高的真跡這種稀有藝術品顯然存在區別,Matt 認為在後加密貨幣時代,藝術的剩餘需求在於財富展示。

在區分真跡及其仿作的價值時,Matt 的觀點是藝術具備一定的效用性,但其價值還在於稀缺性和財富的存儲與展示。同時這裡有一個反饋循環:文化共鳴有助於提升價格,反之亦然。這解釋了為什麼在 Crypto Punks 的圖片可以直接右鍵保存時,而人們仍然願意購買和持有它。

更稀有、編號更吉利的 NFT 更昂貴似乎是一種常識。但是 Matt 在研究 Crypto Kitty 時認為這代表著一種購買並持有 “謝林點” 來獲利的策略。

注:謝林點是一個博弈論概念,指人們在沒有溝通的清下的選擇傾向,做出這一選擇可能因為它看起來自然、特別或者與選擇者相關。

……

在 17 年未到 18 年初瘋狂的牛市中,Matt 理解新鮮事物的框架表現出獨特的一致性。而 Fred 則和他達成了巧妙的契合和互補。

Fred 同樣認為費雪公式是衡量代幣價值的最佳理論—— 這輪 ICO 中發行的代幣不是股票,它們不代表未來的現金流;也不是商品,因為雖然很多項目聲稱有代幣燒毀機制,但是卻很少落實。

相比 Matt,Fred 對於實操性的問題更加積極,以下是他在那輪牛市期間發表的博客:

他關心以太坊的擴容、治理和開發者生態,還更積極地探索分叉、去中心化交易協議和區塊鏈交易平台等創業點子。

這種契合和互補的加密世界觀對於創建一家投資機構來說至關重要。

同時,Matt 和 Fred 聯手還能撬動一些實際的 “朋友圈” 力量—— Matt 擁有 MIT 的校友網絡和金融界的資源,Fred 則代表著 Coinbase 生態。

Paradigm 的第三號員工 Charlie Noyes,就是 Matt 通過 MIT 的本科生校友渠道認識的,而 Paradigm 投資的 DeFi 衍生品交易所 dYdX、NFT 交易平台協議 Zora 等公司都由前 Coinbase 員工創辦,一些甚至是直接由 Fred 招聘進 Coinbase 的。

正在轉移的範式

Matt 和 Fred 在聊天時很喜歡使用 Paradigm(代際或範式)這個詞,以至於它被徵用作為其機構的名稱。

在 2021 年 11 月 Bloomberg 的播客節目上,Matt Huang 認為自己機構最大的問題在於如何成為新範式下更好的 native 玩家,因為把現存的商業模式搬運到新平台可能並非好的方式,真正的創新是由新範式下 native 的玩家帶來的。

這個觀點並不新奇,而且很可能不是 Matt 的原創—— 他的搭檔 Fred 在 2017 年 8 月第一次完整論述這一觀點:

- 技術範式轉變中最偉大的想法是由新範式來實現落地的,而不是由舊範式玩家硬塞進來;

- 在當今互聯網排名前 50 的網站中,只有 2 家來自互聯網時代以前(MSN 和 Microsoft);

- 人類是 “再組合” 的機器,我們擅長從世界中汲取知識並將其套用到新的場景;

- 當範式轉移開始時,我們能知道的只有當前的世界。因此我們會很自然地從中汲取靈感;

- 只能被新範式支持的想法通常是前所未有,我們先得重新組合現階段的各種想法;

- 在新的技術範式中,最有趣的想法構建過程緩慢,通常需要很多年;

- 在互聯網的範式轉移中,我們能觀察到許多案例:

- 搜索引擎(Google, 1998 年)在黃頁這一想法之前可能無法被想到(Yahoo, 1994 年);

- 在搬運百科全書(Encarta, 2000)之前不太可能有眾包知識庫(Wikipedia 2001)

- p2p 的匯款網絡(比特幣, 2008)在中心化的金融報文網絡(SWIFT,1974)之前也不可能,然後又出現了 p2p 的計算網絡(以太坊,2014)

- 我們都站在巨人的肩膀上;

- 因此在評估區塊鏈的點子時,我問自己的最大問題是:這是新範式所獨有的嗎

這套論述有許多值得深入思考的地方。比如為什麼 Fred 這麼確信區塊鍊和數字貨幣就是一場範式轉移呢?

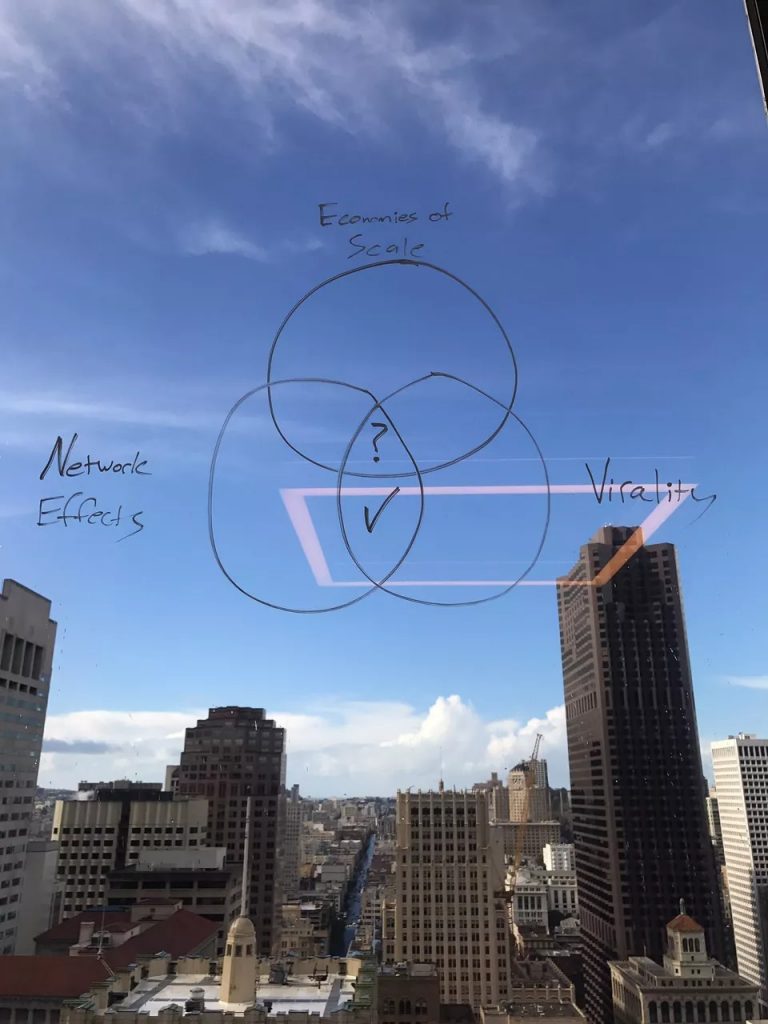

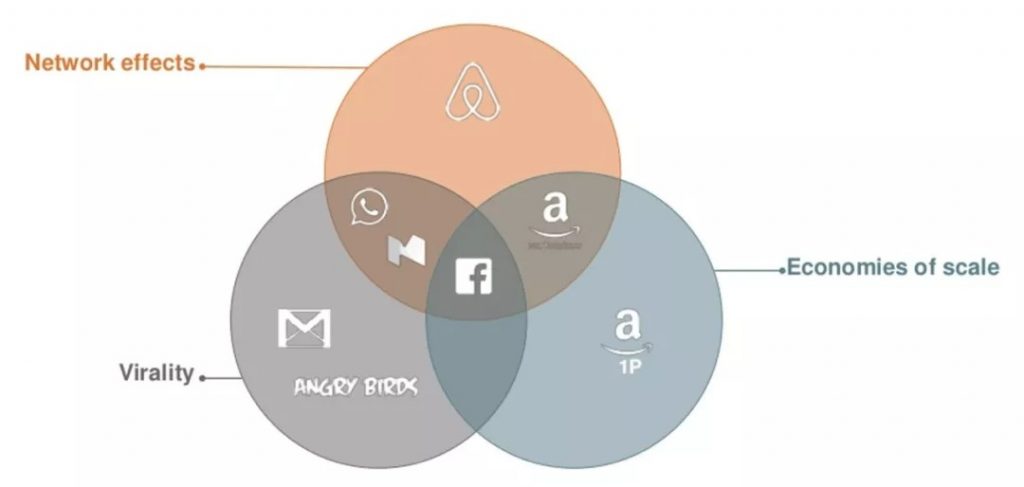

僅僅作為技術的區塊鏈可能並不能代表範式的轉移,但是加密貨幣的玩法提供了一套能挑戰 Google 和 Facebook 等萬億美元公司的可能性。網絡效應是這些互聯網平台公司最強的護城河,由於雙邊平台 “先有雞還是先有蛋” 的問題,幾乎沒有新興的平台能撼動它們。

而加密貨幣生態提供了 “唯一有真正潛力的解決方案”,能夠解決冷啟動的問題—— 哪怕平台上的內容和商品都很不齊全,但是用戶知道自己將會通過代幣擁有平台的所有權,他們只要在早期使用和貢獻就能獲得巨大的潛在經濟回報。這套模式的代價是投機者的湧入和 Product-Market-Fit 驗證的推遲,但是對於打破網絡效應的壟斷而言,這些犧牲似乎是可接受的。

Fred 這樣總結中本聰的世界觀:“給激勵,人們就會來。”

當認識到這一點,在加密貨幣領域的投資方式似乎應該是代幣和股權的結合—— 那些符合上述模式的公司顯然需要發行代幣,而投資這些代幣是比投資其實體股權更有效的手段。

在 2018 年 10 月,Matt 和 Fred 終於完成了 Paradigm 首期基金的募集。他們募到了 4 億美元,不僅得到了紅杉的支持,還吸引到了哈佛、斯坦福和耶魯的捐贈基金。

這只基金的架構針對加密貨幣領域的投資特點進行了定制,Paradigm 的第一期基金是開放式的,它的普通合夥人和有限合夥人之間並沒有約定固定的投資期和退出期。同時 Paradigm 可投資的資產也很靈活,大約 60% 會分配在數字資產上,剩下的 40% 可以選擇投資到早期企業的股權中。

專注於加密貨幣投資的基金並不是新鮮事,Paradigm 的獨特之處在於它第一次募集到了主流捐贈基金的錢。在 Forbes 的特稿中,Coinbase 的早期投資人 Garry Tan 認為背後的原因是:

“加密貨幣充滿了魯莽的人。Fred 和 Matt 和他們之間有「壁」,他們非常冷靜和鎮定。”

頂級大學的捐贈基金觀察到了數字貨幣市場的騷動,但是它們需要尋找更穩的風險投資人來幫助它們進入這一領域。

Paradigm 的兩位創始人的履歷是紅杉和 Coinbase,這讓它顯得非常安全。但同時打動這些有限合夥人的可能還在於 Matt 和 Fred 特有的加密世界觀和他們出人意料的坦誠—— 他們計劃將 4 億美元中的大部分用於購買比特幣和以太坊。

02 . 成名

市場會告訴你何時買入

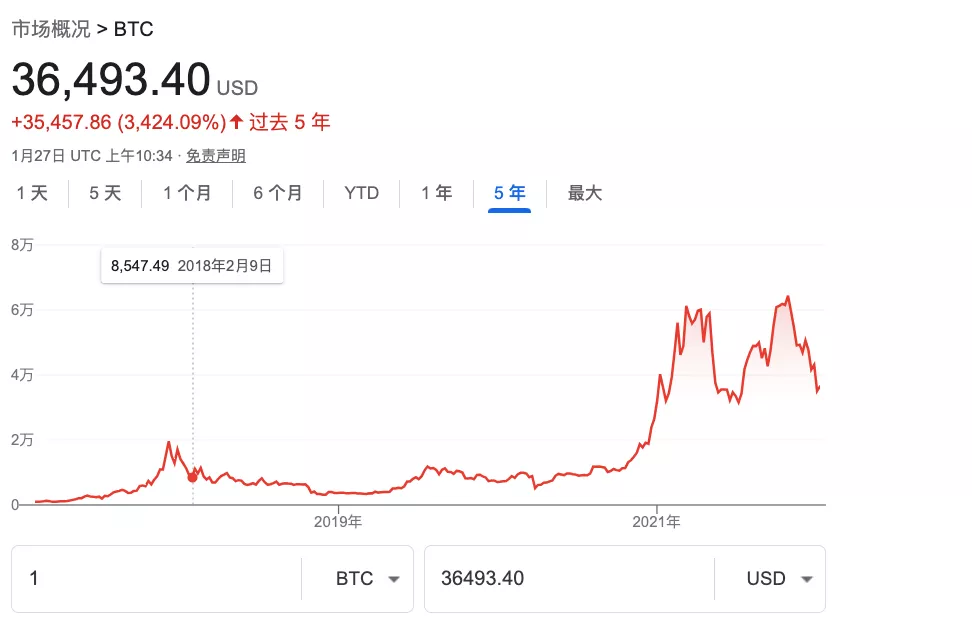

為什麼要在 2018 年的第二季度著手創辦一個加密貨幣投資基金?要知道比特幣的價格在 2018 年 1 月末就跌破了 1 萬美元,較高點將近腰斬。

一些人將這個時間點解讀為悲情故事,Matt 和 Fred 被描繪為對抗熊市和悲觀預期的孤膽英雄。另一些人則認為 Paradigm 好運撞上了好時機,一創立就碰上了熊市,可以完美抄底。

真相是:這是 Matt 和 Fred 主動選擇的時間點。

他們並沒有那麼喜歡 2017 年下半年的牛市。Fred 並不看好當時層出不窮、無法盡調的 ICO,他認為一個項目在開始時就預測到其所有未來融資需求顯然是荒謬的。當比特幣的價格在 2017 年 12 月突破 1.9 萬美元,他和 Coinbase 的董事們感到的是困惑和驚訝。

Baupost 是美國回報淨值最高的對沖基金之一,雖然它 “只” 管理 300 億美元。它的創始人 Seth Karman 幾乎是價值投資的代言人,他寫作的《安全邊際》更是價值投資的經典著作。在黃奇輔的長期資管鼎盛的日子裡,他拒絕入股,並且認為 “長期資管不考慮意外事件、拼命加槓桿的做法相當冒險,只要犯一次嚴重錯誤就會灰飛煙滅”。

可能是由於這一原因,Seth Karman 在這輪牛市中成為了 Matt 和 Fred 的學習對象和信仰寄託。

17 年 10 月,比特幣突破 6000 美元大關,同時 ICO 愈演愈烈。Fred 分享了 Seth Karman 在其股東信裡描寫 “.com” 泡沫的情形:

- 恪守價值投資的紀律是產生持續良好投資回報的唯一方法。

- “你把.com 放在公司結尾,投資者就會買下股票”,一位分析師在評論痴迷於互聯網投資者的行為時說。

- 數以百計的互聯網公司已經上市,估值達到數十億,所擁有的不過是一份商業計劃書。

- 價格波動如此劇烈,投資者必須為按市價計算的損失做好準備,那些自律的人將獲得豐厚的回報。

- Baupost 會定期持有 20% 以上的現金:我們隨時準備好擁有充足的現金儲備,以買入可能出現的任何便宜貨。

18 年 1 月,第一波回撤開始,那麼將比特幣換成現金的加密貨幣對沖基金經理洋洋得意,這引來了批評的聲音—— 傳統的基金經理通常會因為持有太多現金而無法向有限合夥人交差。

Matt Huang 則認為這些撤出的人做了對的事情,他引用了 Seth Klarman 的一段話來表達這一觀點:

“我認為現代世界有一股趨勢,人們希望他們的錢能努力工作賺錢。而我則打趣說,我們的錢對比來看像是宅男。在我看來,市場會告訴你什麼時候要買入。”

當比特幣的價格在 2018 年 2 月腰斬時,市場發出了它的聲音。

Matt 和 Fred 鬆了口氣,開始著手創辦其基金。Fred 在 Twitter 上表示:

“就像過去 3 次加密貨 “崩盤” 一樣,看著價格下跌的感覺出奇的好。這讓我們更容易關注實質問題。”

2018 年 10 月,比特幣回到了 6000 美元,Paradigm 的資金也到賬了。然後 Paradigm 做了個相當大膽的舉動—— 在比特幣價格到達 4000 美元時,他們將 4 億美元的大部分直接換成了比特幣和以太坊。這個舉動看似瘋狂,但是其實風險並不高:

Matt 和 Fred 都經歷過上幾次週期,他們清楚泡沫來臨和破裂的信號。

同時,他們仍然保留了投資的靈活性—— 以太坊可以直接用來投資項目。哪怕有一些資產只能用美元投資,Paradigm 可以通過它已經入股的交易所 Tagomi 來低成本地出金。所以在進行上述舉動的時候,Paradigm 仍然設法用美元投資了區塊鏈隱私解決方案 StarkWare,和一群加密天才科學家建立了聯繫。

對於大學捐贈基金和紅杉來說,讓 Paradigm 直接投資比特幣和以太坊也是它們樂見的。這些機構被自己已有的投資章程限制,無法直接購買太多的比特幣。而一旦 Paradigm 的這一投資策略導致虧損,它們仍然可以進行責任的分割和對這種投資策略的否認。

這筆投資並沒有虧損,而是成了 Paradigm 的成名作—— Paradigm 成為了那家 “在熊市抄底比特幣” 的機構。4000 美元的比特幣迅速成為了往事,它在 2020 年 1 月的價格是 8000 美元,2021 年 1 月到了 3.2 萬美元,在經歷過 6.4 萬美元的高峰後又在 2022 年 1 月回落到 3.6 萬美元。

機構們喜歡 Paradigm 的策略,它們在這個過程中又為 Paradigm 注入了 3.5 億美元,讓 Fred 和 Matt 的管理規模幾乎翻倍。

Paradigm 並不官方對外披露業績。在 2021 年上半年,Financial Times 了解到 Paradigm 第一期基金實現了 200% 的 IRR,資產價值在當時達到 100 億美元,回報超過 20 倍。

用團隊創造 Alpha

在 Fred 籌備 Paradigm 的途中,他接受了 Wall Street Journal 的邀請,評論了 Polychain Capital 這樣的加密貨幣對沖基金。他的回答在那篇特稿中只保留下來了一句話:“(這些加密貨幣對沖基金的投資業績中)有多少是運氣,有多少是技巧,又有多少是偽裝的運氣?”

當沒有底可抄時,Paradigm 需要更多的技巧。

在官網上,Paradigm 這樣描述自己的投資方法:

“我們採取深入實踐的方式,幫助項目充分發揮其潛力,從技術(機制設計、智能合約安全、開發)到經營(招聘、監管策略)。”

這已經成為外界對於 Paradigm 的印象,即它通常會直接參與項目的早期建設,還會採取研究為先的策略等。

不過令人的意外的是,這種投資方法的形成並非預先設定好的,而是 Matt 和 Fred 希望打造一個 Crypto Native 的基金,因此他們希望招募到那些 Crypto Native 的人才,而人才加入後很自然地改變了 Paradigm 的投資形態。

Matt 和 Fred 在作客播客 UpOnly 時講述了這個過程:

"Crypto 領域的頂尖人才跟 Google 的工程師這類 Web2 世界的人才不一樣—— 他們通常是匿名或者代號化的,因此 Paradigm 這種模式的核心前提是得讓這幫獨特的人願意跟它打交道。

……

從零起步做一家基金的好處就在於此。Paradigm 希望盡力幫助那些參與 Crypto 領域野心勃勃計劃的人。這是革命性的,我們去傾聽和了解他們到底需要什麼,然後給優秀人才創造崗位。

有才華的年輕人想去哪裡?20 年前可能是高盛或是麥肯錫,過去的幾年是 Google,現在變成了 Crypto。Paradigm 團隊中不少人在 12 歲就進入 Crypto 世界了。"

事實上,Matt 曾經表示 “坦率來說,願意招聘青少年是 Paradigm alpha 的一部分”。

Paradigm 的第一位員工和投資合夥人 Charlie Noyes 就是個 “青少年”,在 MIT 只待了 1 年就退學,加入 Paradigm 時不到 20 歲,而他在 11 歲的時候就開始使用比特幣了。

Matt 很善於將身邊認識的人拉入夥:Charlie 是以 MIT 校友的身份認識的 Matt,而 Paradigm 研究側的靈魂人物 Dan Robinson 則跟 Matt 已經相識 20 多年。因此 Paradigm 並非是決定補強研究團隊而招聘了 Dan,而是 Matt 希望 Dan 能夠加入,因此為他創造了一個崗位—— 為開源的協議和項目的研究和開發做出貢獻。

在投資機構內部安插一個協議研究員聽起來是一場奇怪的實驗。但是很快就起到了效果,Uniswap 是這種化學反應的最佳案例。

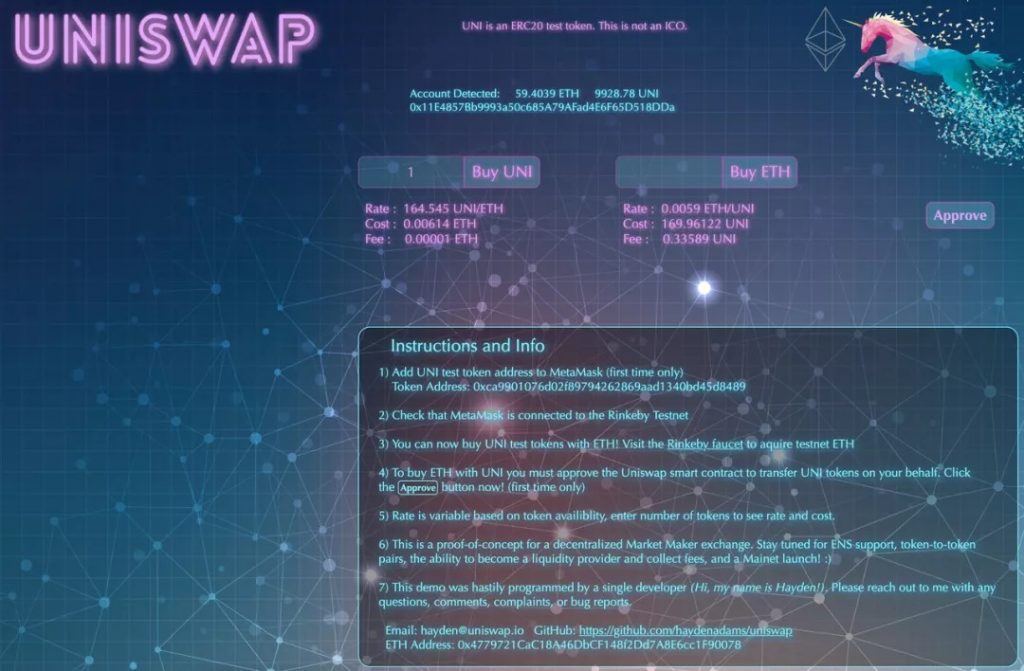

在 2019 年 4 月,Paradigm 以以種子輪領投者的身份向 Uniswap 投資了 100 萬美元。Uniswap 是一個去中心化的代幣交易協議,協議完全以以太坊鏈上智能合約的形式存在,礦工負責匹配和執行。

Uniswap 的特別之處在於它是作為創始人的副業被開啟—— 創始人 Hayden 本來是被西門子裁掉的機械工程師,在 2017 年才開始自學智能合約開發的 Solidity 語言。在 Paradigm 決定投資時,Uniswap 並沒有成立公司,開發者和僱員也只有 Hayden 一人。

Paradigm 的資金和投後服務幫助 Hayden 建立了公司並且僱傭了最初的兩名員工。在 20 年 8 月的 A 輪,Uniswap 的年化交易量從 18 個月前的 2000 萬美元增長到 200 億美元,VersionOne 等新的股東也是通過 Paradigm 了解到 Uniswap 的價值。

但更重要的是,Paradigm 的研究團隊保持著對 Uniswap 協議開發和使用的深度參與。

Dan 幾乎始終潛伏在 Uniswap Discord 的 #support(求助)頻道,幫助 Uniswap 解決流動性和智能合約的諸多問題。

無常損失始終是 Uniswap 這類使用自動化做市商的協議的一個大問題。Paradigm 內部沒有人能深入解決這一問題,因此 Charlie 在 2020 年 9 月把問題公開發表以尋求答案。3 個月後,David White 為 Paradigm 帶來了解決方案。再 1 個月後,Dave 正式加入 Paradigm 的研究團隊。

開源協議面臨的分叉問題是 Uniswap 面臨的又一大挑戰。當 Sushiswap 橫空出世,Uniswap v1 和 v2 一度在資金利用率和社區建設上都顯得缺少競爭力。2021 年 3 月,Uniswap v3 的推出是一場漂亮的翻身仗,它保留了 Uniswap 無需許可、始終可用、點對點聚合流動性的特點,同時還引入了集中流動性的設計,允許流動性提供者模擬任意的自動做市商曲線,在體驗上跟傳統訂單薄模式已經非常接近。

Uniswap 的開發負責人 Noah 在 Twitter 上表示 Paradigm 的 Dan 正是 Uniswap v3 這套機制設計的核心貢獻者:“他是整個升級的始作俑者,沒有他不可能做到這一切”。

……

在 Paradigm 發展的過程中,這樣的案例還有很多。目前 Uniswap 已經是 Paradigm 最成功的投資案例之一。2021 年 2 月,Uniswap 協議下的累計交易量超過 1000 億美元。在 2022 年初加密市場的暴跌後,Uniswap 發行的 UNI 代幣的總市值仍超過 64 億美元。

如果說比特幣代表著 Paradigm 的第一次勝利,那麼 Uniswap 驗證了 Paradigm 的另一項重要能力,即成為項目的最早的投資人,然後用自己的團隊創造 alpha。

Matt 曾經這樣描述他們的思考:

"Crypto 項目的估值始終是個難題。因此進入項目的階段就很重要了。我們希望我們可以成為項目最早的投資人。這在一定程度上是因為我們相信我們已經建立了一個可以從最早期就給項目提供幫助的團隊。相比一個網站或者一個 app,協議的更新頻率要慢得多,因此我們認為在前期把事兒做好是非常重要的,所以我們希望從最早期的時候就參與進來。"

這樣一支團隊已然被建立起來,2021 年 7 月,Matt 宣布擴大 Paradigm 的研究團隊,Dan 則開始擔任研究負責人,Matt 還在同一篇文章中揭示了各個團隊成員加入團隊的歷程:

- 在 Dan 之後,Georgios Konstantopoulos 加入了我們。Georgios 是一位來自希臘的工程師和研究員,在我們的許多投資組合項目中一直以明星工程顧問的身份出現。

- 當一個化名的動漫角色開始發現各種安全漏洞(包括 0x V2、Livepeer 協議、Authereum 協議等)時,我們知道我們必須追查傳說中的 samczsun(這位加密天才白帽子在 2020 年 10 月加入 Paradigm,負責其投資協議和項目的安全問題,他的代號由加密貨幣領域最有名的 3 個名字構成)

- 當我們有一個沒人能解決的 Uniswap 研究問題時,我們把它作為開放問題公之於眾。Dave White 帶著解決方案來找我們,並在此後不久加入團隊。

- 我們最新招聘的研究員 Anish Agnihotri 在多倫多長大,並且在 11 歲時就擁有了他的第一個加密錢包。在加入 Paradigm 前,Anish 開發上線新產品的速度比大多數公司還要快。

同時投資點子和巨獸

在頭條的融資故事中,我總結過紅杉中國的特點:

"由於沈南鵬的飢餓感,紅杉既有始終走在最前端的魄力,又有靠管理規模打撈頭條這種案子的能力,即能去投市場上最受歡迎的那些案子,又敢於去投大多數人看不懂的案子。

這種敢於在價格比較高的情況下進入的策略,不僅在頭條上成功了,在其他案子上也屢屢得到驗證,這是紅杉管理規模大的優勢,也是它管理規模大的原因。"

Matt 和 Fred 在投資操作上也體現出類似的觀念,在他們看來投資能付出的最昂貴代價是 “疏忽之罪”,而非 “干犯之罪”。因此 Paradigm 除了能夠在早期進入還處在點子階段的 Uniswap 和 StarkWare,還很願意在後期參與那些他們曾經錯過的大傢伙。

全球最大的加密衍生品交易所 FTX 就是一個案例。Paradigm 沒有在它 19 年 5 月推出時將其捕獲,又錯過了它在 2020 年中的 A 輪,但是在 2021 年 7 月高確定性的 B 輪參與了對 FTX 的投資。

當時 FTX 的估值已經達到 180 億美元,Paradigm 和紅杉、軟銀、Ribbit Capital 等 60 多位投資者共計投資 9 億美元。在 2022 年 1 月末,Paradigm 再次參與對 FTX US 的投資,這個單一國家的分拆產品估值為 80 億美元。

OpenSea 是另一個案例,它是 NFT 交易平台賽道的絕對第一名。在 2021 年上半年,OpenSea 的估值還僅為十幾億美元。但是在瘋狂的 NFT 之夏過後,它的業務價值飆升。

2022 年 1 月,OpenSea 宣布完成由 Paradigm 和 Coatue 領投的 3 億美元 C 輪融資,估值高達 133 億美元。

最新的案例是 Citadel Securities —— 它很好地說明了年僅 3 歲的 Paradigm 為什麼可以投進這些巨獸。Citadel Securities 已經有 20 年的歷史,以證券做市商而聲名顯赫。在 2022 年 1 月,Paradigm 和紅杉以 220 億美元估值共同向 Citadel Securities 投資了 11.5 億美元。

The Information 這樣描述這筆交易對 Paradigm 和 Citadel 雙方的戰略意義:

"與 Paradigm 和紅杉合作,Citadel 可以獲得深入研究加密貨幣所需的專業知識。Paradigm 和紅杉還可以將 Citadel 與其他戰略合作夥伴聯繫起來,以幫助其搭建加密業務。比如兩家機構都投資了交易所 FTX,以及可以為做市商提供數字資產自託管服務的初創公司 Fireblocks。

而如果 SEC 認可數字貨幣,Paradigm 和紅杉資本可以為其投資組合爭取到一個新的強大合作夥伴,還可以從投資這家有可能成為加密交易生態主要參與者的公司中獲得收益回報。"

就像我曾經總結的那樣,這種在高估值下敢於進入的策略是 “管理規模大的優勢,也是管理規模大的原因”。

在 2021 年 11 月,Paradigm 宣布完成其新一期基金 25 億美元的募集。這是加密貨幣領域最高的募集金額,甚至超過了 a16z 在 2021 年中推出的那支 22 億美元規模的加密基金。

Matt 和 Fred 不太可能再把這支基金投入到比特幣中,他們選擇投資兩類公司—— 那些 Paradigm 能夠參與創造 alpha 的公司和高確定性的後期公司,就像 Matt Huang 所表示的:

"該基金將投資於「只有一點點想法」的初創公司以及處於後期階段的公司。"

03 . 下一步

好的品味至關重要

“「好的」和「值得投資的」公司是可以分開的兩類公司”,Charlie 在作客 Bankless 的節目時這樣描述 Paradigm 的投資品味。

那麼好的投資是什麼樣的?Charlie 認為 Uniswap 和 Maker 就是典型的好投資。如果你還記得 2017 年混亂的 ICO 時代的話,可以從 Charlie 的這段話裡找到共鳴:

"(當時的情況)類似你開了一家糖果店,然後自己打印了一個代幣,然後聲稱只接受這個代幣付款。市場上的人可以用其他貨幣兌換你的代幣,但是你的代幣沒有流動性。然而不管你的糖果店有多成功,這個代幣的貨幣屬性並不會變強,也沒法被普遍接受。現在已經沒有人做這種代幣了。"

而 Uniswap 是基於一個只能由區塊鍊和加密貨幣來實現的想法之上(用 X*Y=K 這樣一個函數來完成自動化做市),團隊的想法很長期,而且可以想像讓人想像到一個創新的未來。

這些協議下的代幣也更具價值,它們真的可以產生收益,Uniswap 每筆交易的手續費都有一部分會分給 UNI 代幣的持有者,這些代幣的價格一定程度上變成了協議未來收益的折現。

算法穩定幣項目 Ampleforth 則被 Charlie 解讀為典型的 “壞投資”。他認為這個項目是個會計的把戲—— 大多數的資產是供給固定而價格可變,而 Ampleforth 恰恰相反,它靠擴大或收縮供給來保持兌換美元的匯率不變。

對於 Matt 和 Fred 來說,他們選擇 “好投資” 的方式是挑選正確的人來建設那些 10 年後會爆發的項目。這在加密貨幣領域尤其困難,因為加密貨幣天然具備流動性,但那些真正重要的事情可能確實需要 10 年時間去構建。

在商業模式的選擇上,Fred 仍保有他在 2017 年時的信條,只投資那些新範式所獨有的創意。

根據 98KDAO 整理的這份數據,Paradigm 目前投資的項目超過 30 個,其中 10 個項目在 2021 年保持發幣上市狀態,其中去中心化金融項目為 7 個,佔比 63.6%,在基礎設施、公鍊和 Web3 上 Paradigm 也有涉足:

這 4 個方向非常明顯地體現了 Matt 和 Fred 的投資品味:

- DeFi:他們在 17 年 2 月 0x 協議剛發佈白皮書時就成為其生態關注和支持者,並且預言未來 5 年內每天會有 100 萬倍的鏈上交易量,高效的去中心化交易機制對未來的區塊鏈生態非常重要

- 公鏈:他們對以太坊感到興奮,但也對其他公鏈持續保有積極的態度,Fred 在 2017 年就開始關注 Tezos 等其他公鏈,並且認為區塊鏈的生態發展的確需要不同的公鏈被嘗試

- 基礎設施:Fred 在熊市和極度欠缺基礎設施的情況下構建了 Coinbase,因此他很容易理解 FTX 的重要性,也知道 Fireblocks 和 Chainalysis 這樣的基礎設施對於新入局者有多重要—— 如果在 Coinbase 創業時就有 Fireblocks,他們會直接採購而非自建一套自託管希望

- Web3 :Fred 在 2006 年以 2500 美元賣掉了他的高端魔獸世界遊戲賬戶,在此之前他投入了 3000 個小時在這個遊戲上,折合時薪為 0.87 美元,因此 Web3 的 “所有權” 和 “流動性” 特點顯然讓他願意下注

在 Paradigm 完成 25 億美元的新基金募集後,The Information 總結了它透露的下一步投資方向:

"Paradigm 宣布將繼續投資去中心化金融 (DeFi) 和 Web3,這是區塊鏈技術大放異彩的兩個領域。去中心化金融使用區塊鏈技術在沒有金融中介參與的情況下實現自動化的交易,而 Web3 是指不受大型科技公司主導的、基於區塊鏈的、去中心化的新版互聯網。如果 DeFi 和 Web3 都繼續增長,那麼加密貨幣也將保持勢頭。 "

走向機構化作戰

一家投資機構的成功要素不光是投資眼光,a16z 已經充分證明了這一點,Paradigm 也正在嘗試將自己變得更加機構化。

Matt、Fred、Charlie 和 Dan 可能是這家機構對外的明星人物,但是支撐機構內部運轉的重要角色是其 COO Alana Palmedo。她在接受 The Block 的採訪時表示:

"Matt 和 Fred 提出了更宏大的戰略願景,一切都基於 Paradigm 並非一家傳統的風險投資機構。Paradigm 一直認為與建設者並肩作戰至關重要。"

截至目前,Paradigm 的各個重要職能崗位負責人已經陸續補齊:

2020 年 12 月,Paradigm 聘請了 Dan McCarthy 擔任其人才合夥人。他此前在 Lime 負責舊金山和深圳的高管招聘。他的加入讓 Paradigm 有能力幫助其成員企業建立世界級的團隊。

Jim Prosser 於 2021 年中加入 Paradigm,負責其公共關係和傳播。他此前在全球知名的 PR 機構 Edleman 擔任董事總經理,隨後在 Google、Twitter 和 SoFi 都擔任過傳播方向的業務管理者。

Prosser 的加入拓展了 Paradigm 投後服務的範圍,讓其成員企業的故事可以贏得媒體的支持,他認為:

"Paradigm 關心那些支持加密貨幣發展的創始人。我還會花時間建立 Paradigm 自己的傳播策略—— 這家機構很年輕,它需要確立自己的地位,並且向世界展示我們採用了創新的方法來支持自己的成員企業。"

此外,和 Prosser 同期加入 Paradigm 的 Kevin Pang 角色則更有意思,他目前擔任 Paradigm 的交易負責人。他之前在 Jump Trading 工作了 9 年,負責期權相關的交易操作和戰略。

COO Palmedo 這樣解釋這個對於風險投資機構略顯罕見的招聘:

"我們希望成為市場的積極參與者,但是市面上的交易服務供應商沒法為我們提供想要的服務。因此我們正在自己搭建交易工具。"

Pang 在 Paradigm 構建起了一套內部專用的交易工具,從而使團隊能夠深度參與到去中心化金融市場中,可以直接參加項目的投票、治理,還能幫助引導新代幣的流動性。

根據官網的團隊數據,Paradigm 目前的人才梯隊已經非常充裕:

Matt 和 Fred 是兩位創始人,下面有 4 位 CXO 級別的高級管理者。然後是 5 名投資合夥人,5 名研究團隊成員。其投資和研究之外的支持團隊已經達到 20 人的規模,涵蓋了人才、傳播、工程開發、運營、法務、財務和行政。

儘管 Paradigm 始終強調它更關注自己的成員企業而非競爭對手,但是它的人才組建顯然有 a16z 這樣的潛在對手作為對標。

a16z 下重註的另一條賽道是監管關係。Paradigm 在這方面似乎缺少與之匹配的聲量,它招聘的首席政策官 Gus Coldebella 在入職 1 年後就離職。但是 Paradigm 仍然擁有 Matt Huang 在金融界的關係和 Fred 在 Coinbase 的網絡—— Coinbase 已經可以算是全球範圍內最善於和監管溝通的加密貨幣公司了。

此外,在 2021 年 4 月,Gus Coldebella 在 Paradigm 推動了 Crypto Council for Innovation 組織的成立,召集了 Coinbase、Block 及 Fidelity 成為首期成員。該組織的目的是找到加密貨幣領域在政策上的優先事項,然後和政策制定者進行溝通,並且向全球公眾進行教育。儘管最近新聞並不多,我們有理由相信這一組織還在繼續運營當中。

聰明的頭腦仍在質疑

仍然有一批最聰明的人在質疑加密貨幣的前景。

查理芒格是傳統投資者中的典型代表。在 2021 年 5 月的伯克希爾哈撒韋年度股東大會上,芒格猛烈抨擊了比特幣,他認為比特幣是 “憑空捏造出來的金融產品”,並且認為當前的熱潮 “令人作嘔,而且違背了文明利益”。

Matt 和 Fred 應對這類保守者的心態非常輕鬆—— 芒格也錯過了互聯網。

他們認為,由於加密貨幣領域的特點(用代幣激勵撬動網絡效應所需要付出的投機者代價),聰明人應該提出好的問題,而不是聲稱整件事情都是騙局。

Signal Foundation 的 Moxie Marlinspike 被他們視作後者。Moxie 是非常有經驗的密碼學家,他最近寫作的那篇《我對 Web 3 的第一印象》在 2022 年 1 月引發了中文互聯網的許多討論。在此之前,他對於去中心化交易也表達過類似的擔憂,認為中心化的方式仍然有更快的速度、更好的用戶體驗。

這是 Fred 在 17 年推導加密貨幣與網絡效應的關係時已經考慮到的問題。在傳統互聯網世界,除了網絡效應之外,還有規模效益—— 服務器在前期是巨大的固定成本,但是在後期的邊際成本卻可以忽略,而且服務會越來越穩定和快速。

區塊鍊和數字貨幣可以擁有網絡效應(越多人使用會讓它們更可用)和病毒傳播(代幣激勵帶來一大佈道者),但是它無法實現規模效益,越多人使用區塊鍊網絡只會讓它更加擁堵。

因此從業者和投資者爭辯的焦點在於去中心化和中心化的解決方案究竟應該在多大程度上融合。

除了這兩類人,那些充分了解數字貨幣但仍然不願意入場的人忌憚的是監管風險。

儘管有這些質疑的聲音存在,old money 和 new money 都在瘋狂湧入加密貨幣賽道,它們看到加密貨幣相關資產的回報在過去幾年已經跑贏了其他另類投資,因此樂意進行配置。

- a16z 募集了 22 億美元的新一期加密貨幣基金,保留了其高於業界平均水平的收費方式,即 2.5% 的管理費和 25% 的 Carry

- 紅杉資本也將架構轉變為開放式基金,並且表現出參與加密貨幣領域的強烈興趣

- 加密貨幣對沖基金 Multicoin Capital 的第三期基金管理規模達到 2.5 億美元

- ……

以 5 到 10 年的周期看,當前的資本湧入並不算擁擠。在 2017 年的牛市裡,Fred 認為當時的加密貨幣市場是一個 “骯髒的大賭場”,他所展望的 2027 年的市場則是 “利用群眾的智慧,提供最純粹的數據,所有人都離不開的地方”。

這個 10 年願景正在慢慢實現。在 2021 年,已經有 16% 的美國人擁有數字資產,而 55% 美國人持有股票。由於數字資產的範圍已經超越了硬核的財務票據,未來每個人都擁有數字資產的社會出現是可以預期的,那個時候加密世界的用戶數可以達到十億級別。

此外,人們在數字世界花的世界也越來越長,在 Twitter 和 Discord 中社交,在 Warcraft 和堡壘之夜中娛樂和消費。Fred 仍然對於他在 17 年 2 月的觀點持積極態度,認為區塊鍊是唯一能確保數字資產所有權的方式,而一旦人們意識到自己數字物權在當今互聯網是多麼的受限,他們會加速進入所謂 Web3 的世界。

基金之間的競爭會阻礙 Paradigm 的表現嗎?

Paradigm 面臨過更嚴峻的競爭,在 18 年開始的那輪熊市中,氣候變化和醫療健康等行業吸引走了優質人才,加密領域嚴重缺少高質量的人才流入。2021 年改變了一切,加密貨幣本身是個低門檻的創業領域,來自加密原生、傳統互聯網、金融科技等各個領域的人才正在不斷進入加密領域,每個基金所面對的創業者群體數量也已經提升了一個量級。

回到基金之間的競爭,Matt 和 Fred 獨特的加密世界觀、投資觀和個性仍然會成為他們吸引投資者的殺手鐧。

Spencer 是 Amplitude 的 CEO,這家客戶行為分析公司目前已經上市並擁有 40 億美元的市值。他講述的一個故事很好地闡釋了 Matt 一貫的個性:

"當時我還沒有入選 YC ,還在想法階段。但是我在 MIT 有一個同學,他叫做 Matt Huang。他剛剛成立了一家創業公司,給了我一大堆建議。這些建議對他來說沒有任何回報,只是為了幫助我進行定位和了解如何建立一個企業。

如果沒有他的幫助,我的試錯階段可能會拉得更長,甚至永遠都無法走出去。在此後大約 1 年裡,他每週都給我打幾次電話,儘管我當時還是無名之輩。他的這種做法令人難以置信,我覺得能從中受益非常幸運。"

當了解 Matt 這種樂於幫助創業者的個性後,Paradigm 和項目一起寫合約的做法顯得非常自然。

外界也有理由相信 Paradigm 可以持續做出類似的創新舉措,在競爭陡然激烈的加密貨幣領域鎖定住最優質的創始人。

Reference

Twitter@matthuang

Twitter@FEhrsam

paradigm.xyz

https://www.youtube.com/watch?v=u6pyyqFjxl8

https://posts.careerengine.us/p/61c2963ff5603f06179fee3c

https://mirror.xyz/98kdao.eth/1dFRMu6eFLQCkeGC5QJT99usSOn8WGYHLiJ-lnO4LyQ

免責聲明:作為區塊鏈信息平臺,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。文章內的信息僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。