熊市來了,Top50 巨鯨們的錢都去了哪兒?

— 導讀/ 原用標題

作者: Joyce

出品:白話區塊鏈(ID:hellobtc)

封面: Photo by Abigail Lynn on Unsplash

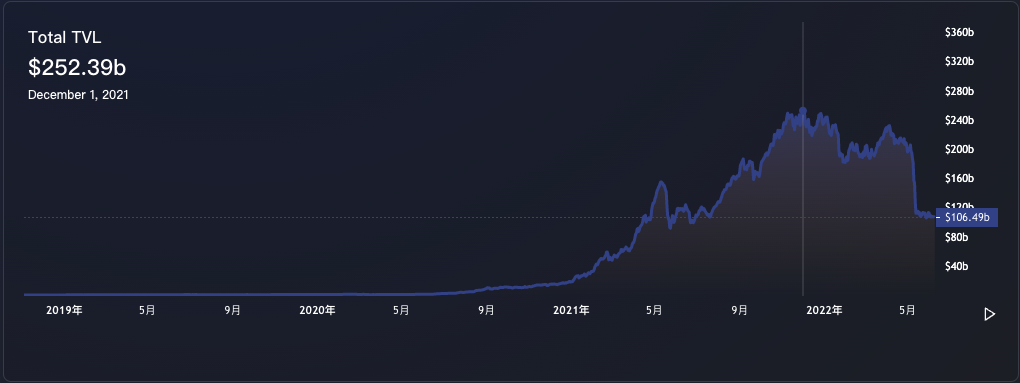

從 2021 年 12 月的 2500 億美金,到如今的 1060 億美金,短短半年時間,整個行業所有鏈上生態的 TVL(Total Value Locked)跌了將近 60%。

加上近期 Luna 生態、StepN 兩個市場上最大的熱點崩盤,妥妥的熊市節奏無疑。

熊市了,市場上的錢都在哪兒?我們分析了 DeBank 上排名前 50 的錢包地址,查看這些巨鯨的資產動向,找出了目前熊市階段,這 50 個巨鯨質押或流動性挖礦偏好的 Top8 DeFi 平台。

Convex

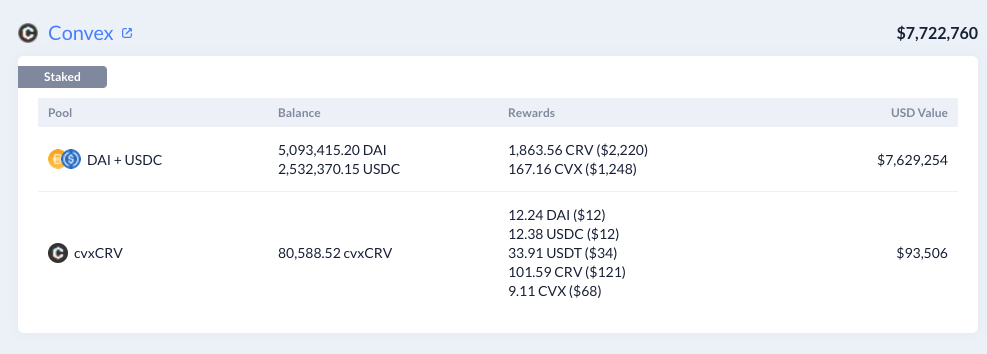

Convex 是目前最受巨鯨們歡迎的 DeFi 協議。

Convex 是一個機槍池,主要幫助 Curve(DeFi 最大的 DEX 之一)的流動性提供者以及 CRV 持有者收益最大化。

目前 Convex 上線將近 100 個池子,除了各種類型的穩定幣之外,還有 BTC 錨定幣、ETH 以及其他小幣等,但是對於巨鯨們來說,更偏好的還是穩定幣、主流幣的挖礦。

當然,CRV 的抵押也不少,畢竟,為了提昇在 Curve 流動性之爭中的話語權,Convex 使盡各種辦法吸引用戶抵押 CRV。

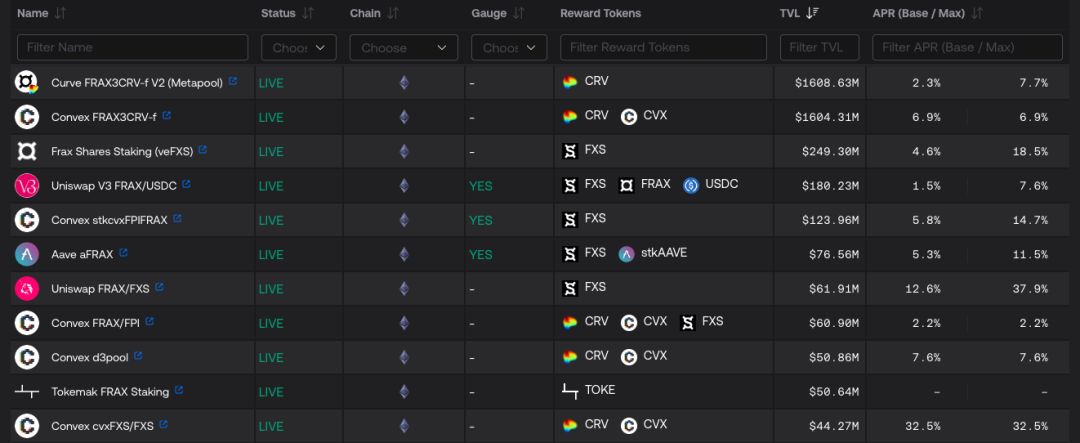

從目前 Convex 官網上的收益率數據看,隨著市場走熊,整體收益率低了很多,穩定幣組合的收益率在 0.07%-11.23% 不等,其他小幣的收益率會高很多,不過風險也更大,以下為兩個巨鯨在 Convex 上面挖礦的案例。

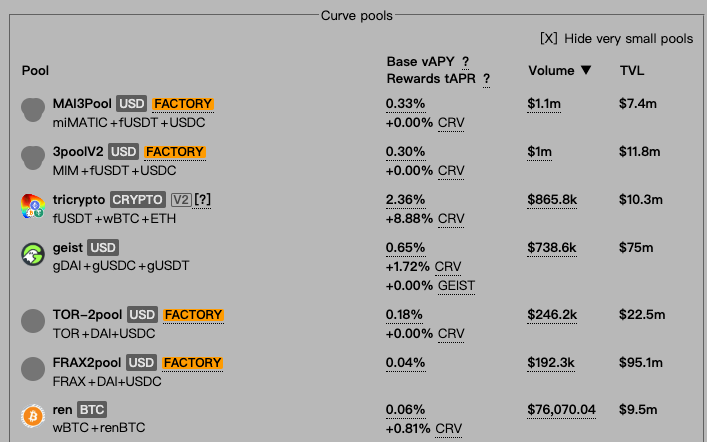

Curve

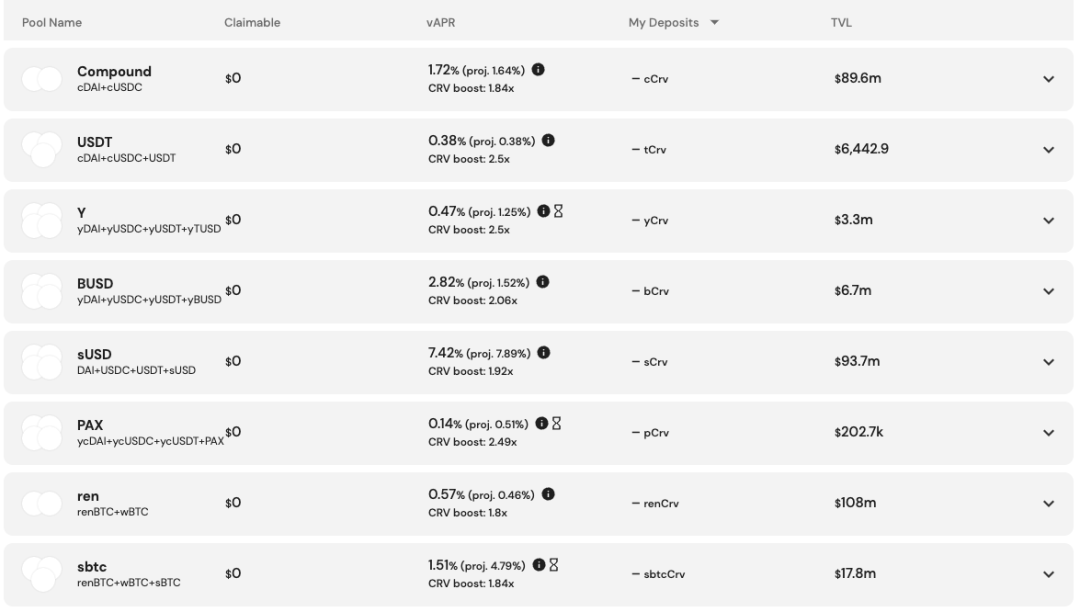

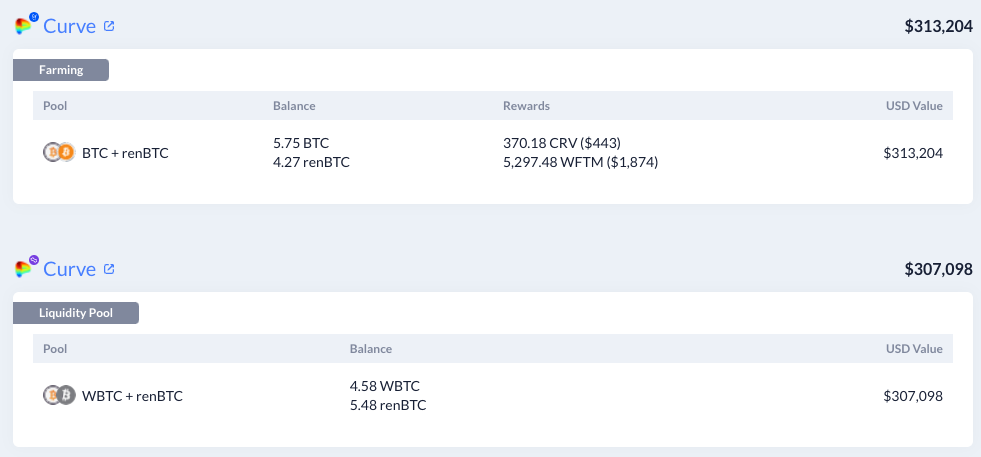

前面也提到,Curve 是 DeFi 最大的 DEX 之一,尤其以提供穩定幣流動性著稱。

雖然 Curve 的 TVL 遠遠超過 Convex,僅次於 MakerDAO 排名第二,但是從這些巨鯨們的個人挖礦選擇來看,在 Curve 上面挖礦的熱情遠不如 Convex,挖礦投入的資金量也相對比較低,畢竟,收益率確實不高。

在 Curve 上挖礦的巨鯨,要么是質押 CRV,要么用 BTC 的錨定幣組合挖礦,熊市的收益怎麼說呢,當放銀行活期吧。

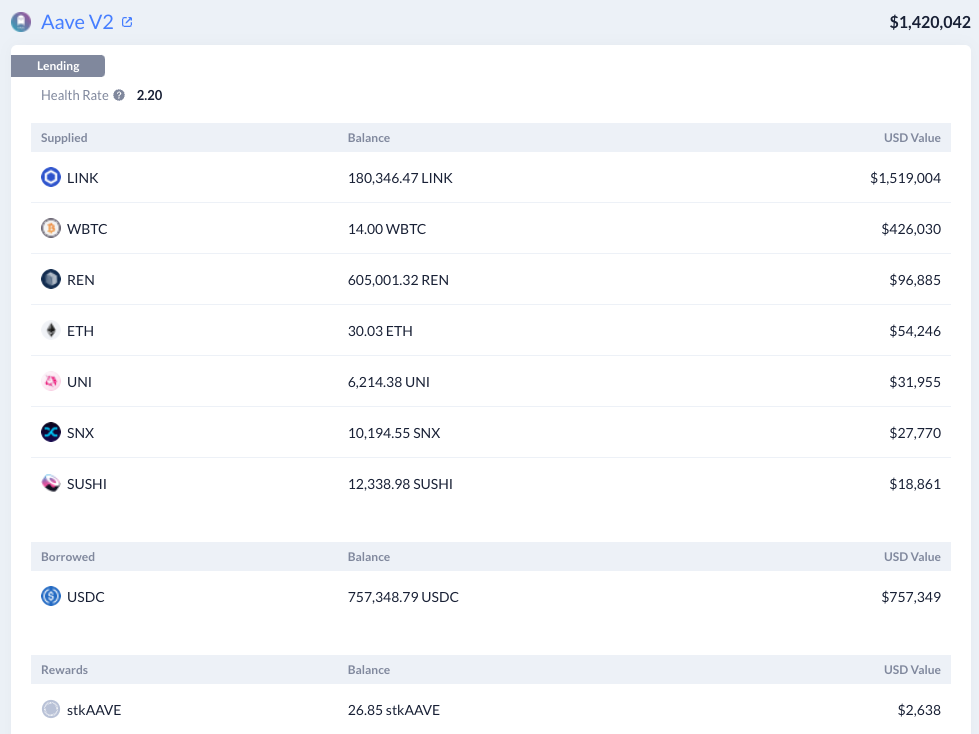

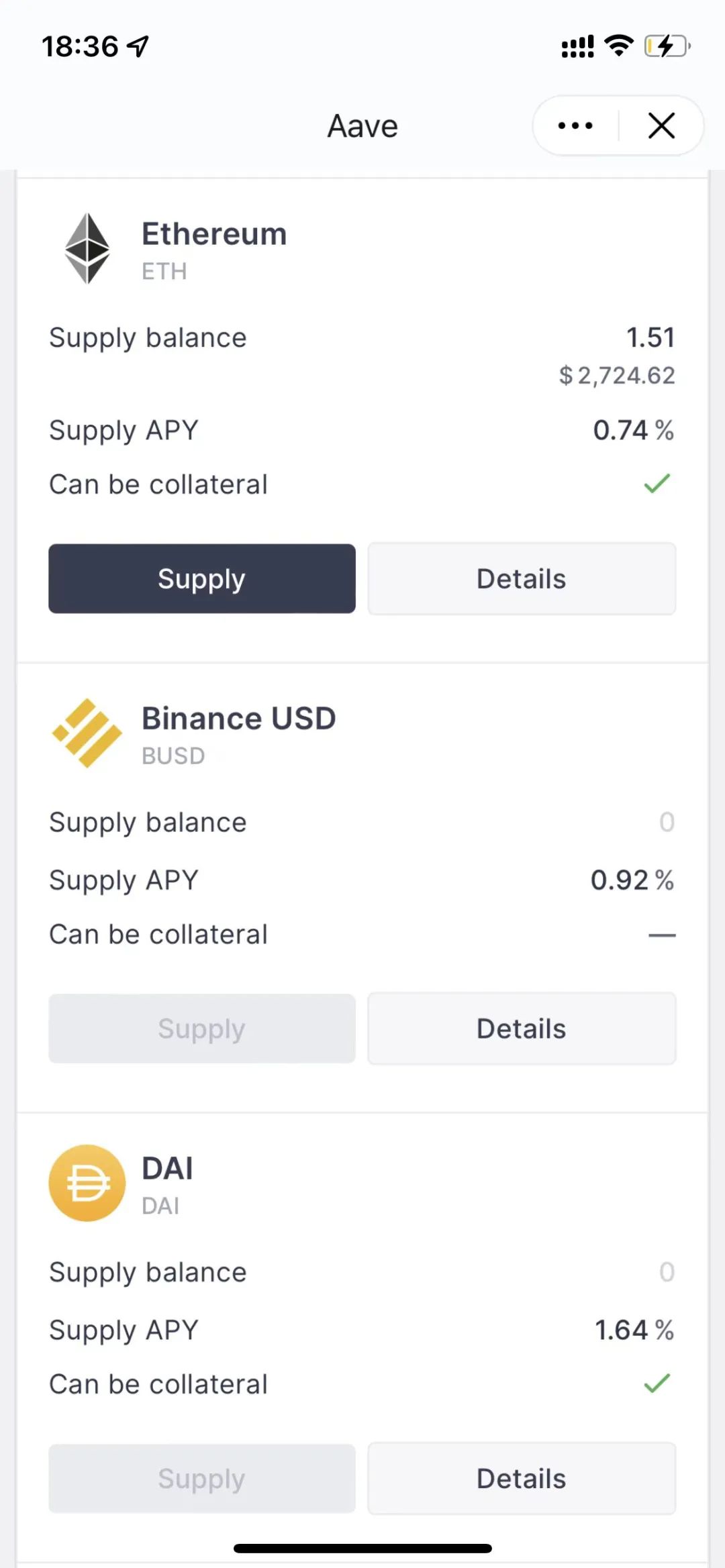

Aave

Aave 是 DeFi 借代的扛把子,一個健全的金融市場,借代是其中非常重要的一環。

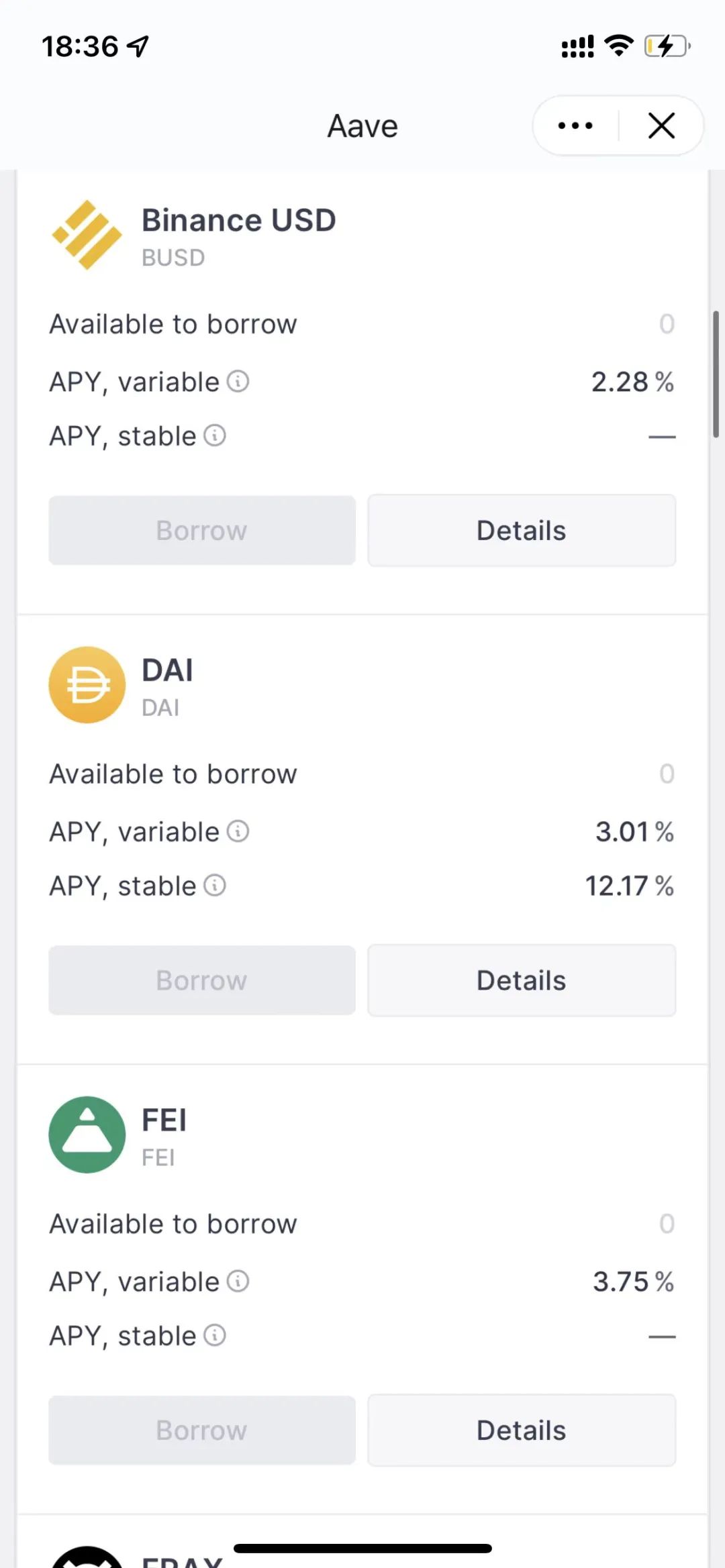

儘管已經進入熊市,巨鯨們還是會選擇把資產放到 Aave 裡面,一方面抵押資產獲得利息,另一方面,借出需要的資產去其他 DeFi Dapp 中挖礦,畢竟,能賺取利息差就是好生意。

Aave 抵押資產的利息不高,也就相當於銀行活期的利率水平,不過好在藉款利率也不高,有好的套利機會時,還是非常能提升資金的使用效率的。

不過,利率也是浮動的,目前利率低說明對貸出的資金需求不高,當極端行情或者有非常好的套利機會出現時,貸出的利息以及抵押借入的利息都會相應提升。

比如極端抄底行情出現時,穩定幣利息可能會急劇上升。比如 BNB 每次打新之際,貸出 BNB 的利息也會變高。

資金的需求變多了,資金的使用費率自然就高了。

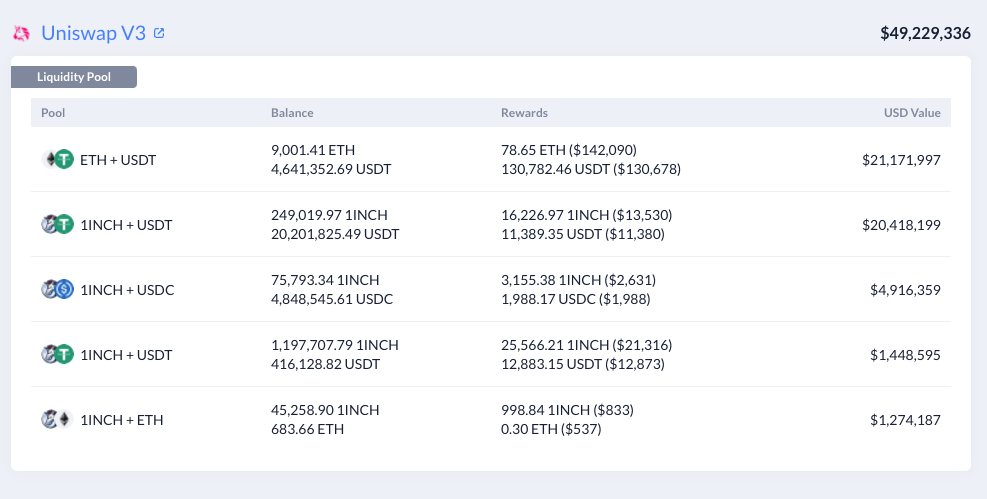

Uniswap

Uniswap 作為 DeFi 藍籌項目,DEX 的頭牌,自然是很多巨鯨的不二之選,但是,從 Top50 的巨鯨參與程度來看,對 Uniswap 的流動性挖礦的熱情遠不如牛市,畢竟,以目前的市場行情去挖礦,流動性損失太大,不如去 Convex 或 Curve 上參與穩定幣挖礦來的安全靠譜。

再加上熊市 Uniswap 成交量縮水不少,而流動性挖礦的收益,主要來自成交用戶手續費的一部分,所以,當成交量不足時,挖礦收益自然會低很多。

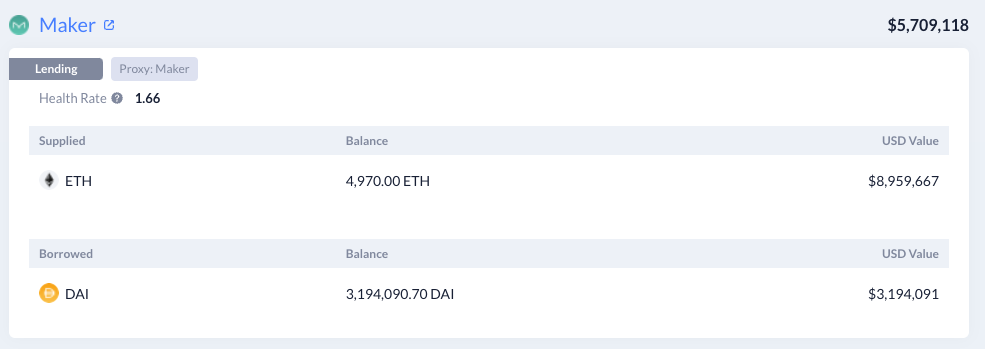

Maker

雖然 DAI 只是 Maker 的一個應用,但現在的 DAI,基本上已經發展成為 Maker 的代名詞了。

目前 DAI 已經成為加密世界中最重要的由加密貨幣作為抵押物的穩定幣。

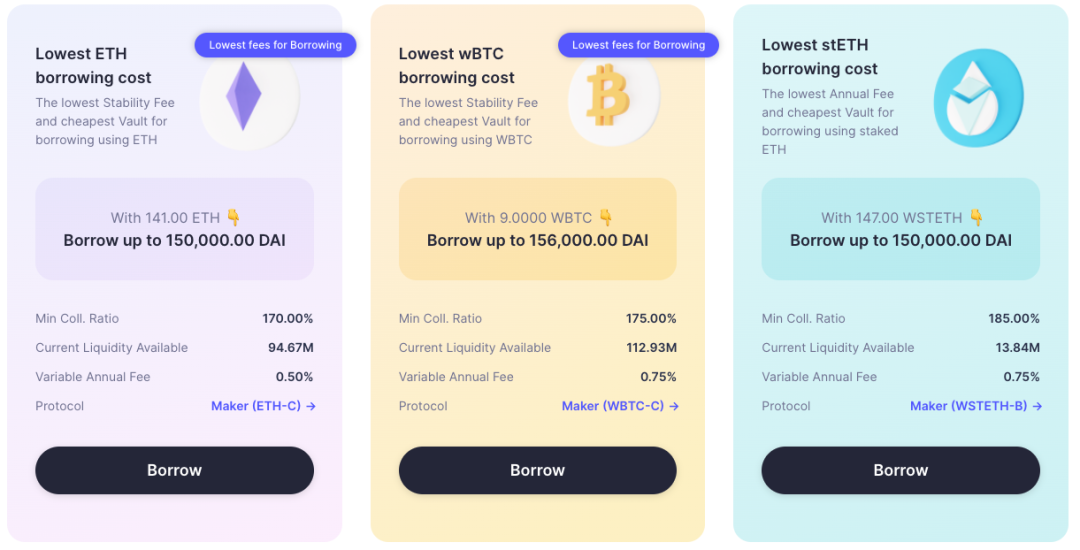

作為 DAI 的抵押物可以是以太坊等 20 多種主流 Token。當你需要一筆流動性資金,但是又不想賣掉你手裡的以太坊時,可以把以太坊作為擔保物抵押在 Maker 中,生成 DAI,用 DAI 去購買你所需要的資產。

聽起來和借代似乎有點像,但是穩定幣的意義遠不止於此,對於加密世界中的所有的定價以及大多數支付場景,使用穩定幣會比使用波動劇烈的加密貨幣少很多衝突。而 Maker 的穩定幣 DAI,是一種完全構建在區塊鏈上的穩定幣,不需要依賴於法律制度或者任何其他可信第三方。

對於巨鯨來說,選擇 Maker,主要用來鑄造 DAI 穩定幣,這個過程中贖回抵押物 ETH 的手續費是極低的,使用以太坊抵押鑄造 DAI 的年利息才 0.5%,所以資金成本是相當低的了。

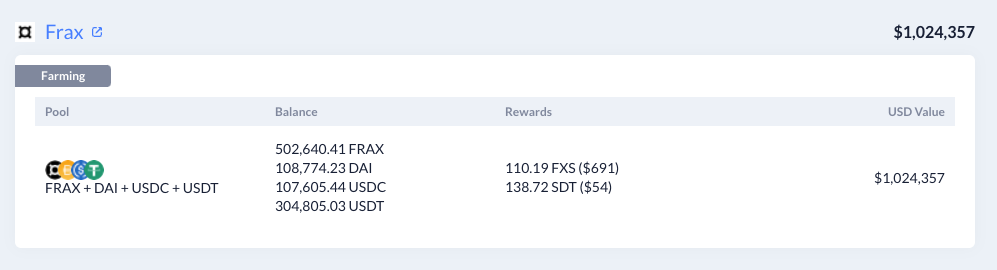

Frax

經常看白話文章的朋友應該熟悉 Frax,在 「DeFi2.0 的代表作,或許就在 Curve War 這極大選手」當中,我們就提到了算法穩定幣的龍頭 Frax。

ESD、BAS、UST 等純算法穩定幣相繼崩盤,部分抵押的算法穩定幣 Frax,一躍成為算法穩定幣龍頭項目。而且 Frax 在 Curve 流動性之戰中似乎越戰越勇,目前已經成為了 CVX 的最大持有者。

CVX 的最大持有者意味著什麼?

CVX 是 Curve 的 Token,鎖倉 CVX 可以獲得 veCRV,持有 veCVX 意味著治理權、Curve 協議成交費的 50%、以及提升 CRV 獎勵的倍數。

所以,每個參與到 Curve 流動性之戰中的協議都會盡可能多地獲取 CRV,從而為存儲用戶獲得最大可能的提升倍數,即意味著更多的收益,從而吸引更多的 TVL。

目前 Frax 各流動性池收益相對來說還不錯,相比其他協議池子,收益明顯要高出一截,也算是熊市行情下對穩定幣組合來說比較不錯的收益了。

GMX

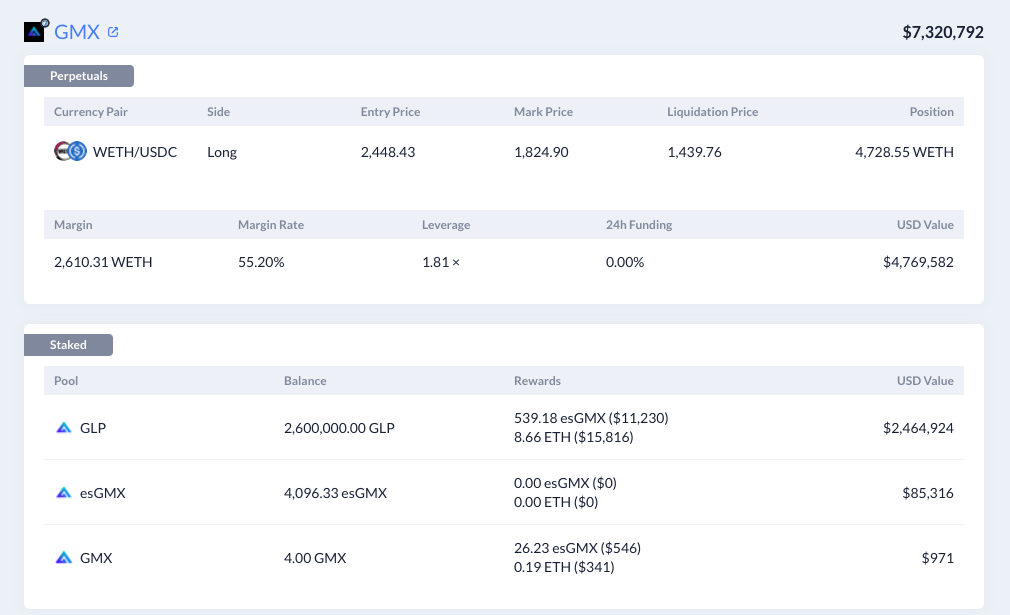

GMX 是一個去中心化的永續 DEX 平台,目前巨鯨在 GMX 中的操作更多的是低杠桿的套期保值,或者抵押 GMX、GLP 等平台 token 獲取收益。

目前在 GMX 中抵押 GMX 和 GLP 收益率還不錯,分別達到 24.6% 和 39.1%,在目前的市場行情下算不錯的收益了,所以,在 Top50 的巨鯨中,不少巨鯨都選擇參與 GMX Token 質押獲取收益。

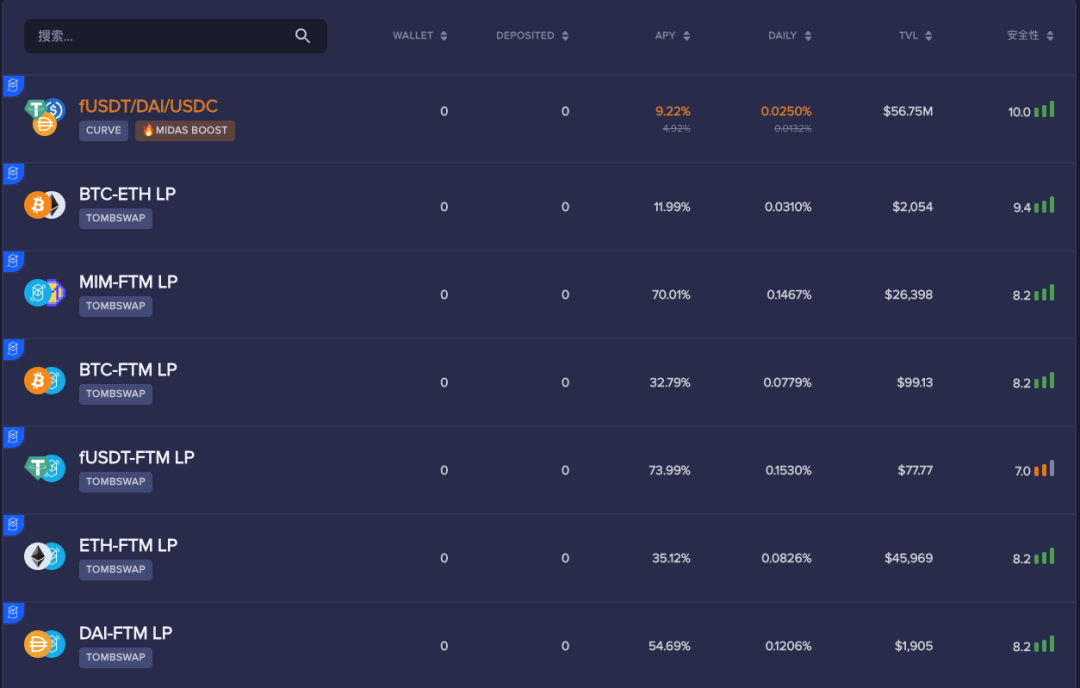

Beefy

Beefy 也是一個機槍池,去中心化的多鏈收益優化平台,上面各池的收益比起其他 DeFi 協議確實挺誇張的,尤其是一些小幣種的流動性池,收益可以達到數百倍,不過,估計在這種行情下高收益也很難持續。

目前看到的巨鯨在 Beefy 中的操作,更多的是穩定幣組合,或者穩定幣+主流幣的組合,在這種行情下還是比較謹慎參與流動性池的挖礦操作。

不過,就算是穩定幣挖礦,看起來 Beefy 的收益似乎也是要高很多的,這也是 Beefy 作為一個新平台短短幾個月之內能快速崛起的原因吧。

小結

當然,上面的八個協議平台只是列舉了 DeBank 上排名 Top50 的巨鯨用戶對 DeFi 協議的偏好,樣本量不太多,不一定很全面地反應事實。

但是,從這些巨鯨行動上,我們多少能看出目前比較受歡迎的挖礦平台,同時,也能篩選出一些比較有價值的 DeFi 挖礦信息。

然而,熊市漫漫,最聰明的錢也許早就換成了穩定幣或主流幣囤在冷錢包裡,等待市場最熊的時候慢慢抄底,然後等待下一個牛市的到來。

不管怎麼樣,在理財的過程中進行資產配置是必不可少的,在盡可能保障資產安全的情況下,去參與穩定幣或主流幣挖礦,讓自己的資產能緩慢增值,何樂而不為呢~

免責聲明:本文內容僅用於信息分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。