做加密量化,選擇很重要

作者:曼昆律師,曼昆區塊鏈法律服務

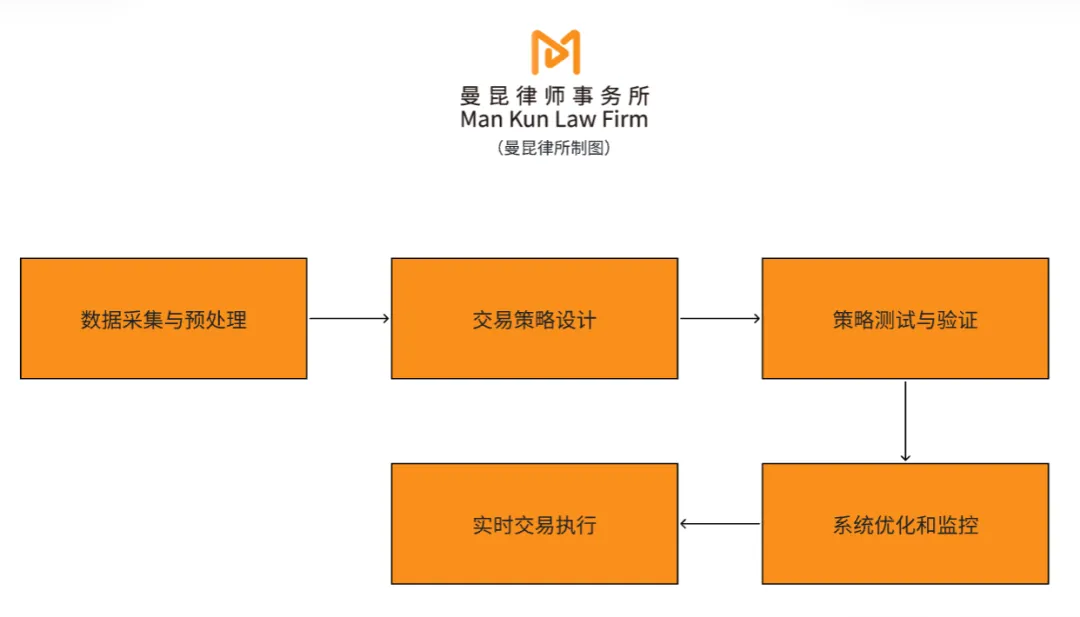

「那些加密市場的投資大佬們,不靠運氣僅憑實力,他們是如何做到引領加密市場的?加密量化投資,是指透過數學建模、數據分析和自動化交易策略來實現加密貨幣投資收益。

2017 年香港證監會(SFC)發布《關於首次代幣發行的宣告》,明確首次代幣發行(ICO)中涉及的數位代幣可能屬於 “證券”,從事相關活動需申請牌照;以及《致持牌法團和註冊機構的比特幣期貨合約和加密貨幣相關投資產品的通函》的釋出,都代表香港已經開始對加密貨幣進行監管。

2023 年,虛擬資產服務提供者(VASP)發牌制度開始實施,所有在香港經營業務或向香港投資者推廣服務的中心化虛擬資產交易所,都必須獲香港證監會發牌並受其監管。

這些政策的更迭為投資者提供了一個穩定的市場基礎,讓香港成為全球幣圈和區塊鏈技術發展的首選陣地。

這幾個名字,或許很多人都耳熟能詳:HashKey Group、OSL、MaiCapital,而這些亞洲領先的虛擬貨幣交易所和基金的成功,背後都離不開量化團隊。

在這個潛力無窮的城市裡,加密投資市場或許將迎接前所未有的機會與挑戰。

接下來,就讓曼昆律師帶你深入了解一下,為什麼香港能成為加密投資量化團隊的首選。

常見量化交易方式

加密資產量化交易根據其不同特點,有著特定的結構和適用性,逐漸成為加密市場的重要組成部分。這些交易策略透過演算法驅動,減少了人為情緒對交易的影響,從而提高交易效率和準確性。以下是幾種主要的量化交易方式:

一、避險交易:指的是投資人同時進行兩筆品種相關、方向相反、部位相當的交易。簡單來說,就是在不同市場上同時買入和賣出相關性較高的數位貨幣,交易風險較小,新創公司進行創投或私募股權投資較為常用,以維持資產組合的多元化。

法律與合規考量:由於避險交易涉及多個市場和交易平台,基金管理人需確保交易平台的資格和安全性,尤其在跨境交易中遵循反洗錢(AML)和了解客戶(KYC)要求。

二、趨勢交易:利用市場行情與趨勢指標,透過電腦程式自動判斷買賣時機。當市場出現明顯趨勢時,自動發出買進或賣出訊號。這種交易策略相對複雜,但可以幫助投資者捕捉市場上漲或下跌的機會。

法律與合規考量:趨勢交易涉及高頻交易(HFT),香港證監會對 HFT 的監管主要集中在傳統金融市場,對於加密資產交易的具體規定較少。然而,基金管理人需確保演算法交易系統有充分的風險管理和審計機制,以減少操作失誤帶來的潛在合規風險。

三、混合模式: 結合了多種模式的特點,既包括對加密貨幣及其衍生品的交易,也包括對相關企業的股權投資。香港基金管理公司建立了嚴格的投資分配和贖回機制,並定期進行審計,確保基金的安全性和公平性。這種結構為管理人提供了靈活性,可以根據市場條件和投資機會在不同的投資策略之間進行切換。

法律與合規考量:混合模式涉及不同類型的資產與交易方式,管理人需遵守相關基金類型的監管要求。例如,股權投資需符合證券及期貨條例(SFO)要求,而加密資產交易需符合反洗錢(AML)及了解客戶(KYC)相關規定。

在確定香港基金經理人適用的法律法規時,我們還必須考慮基金工具是否為私人基金或 SFC 授權基金。例如,對於 SFC 授權的對沖基金,有一些特定的對沖基金指南必須遵循。根據這些指南,某些類型的授權對沖基金要求最低認購金額,例如,基金中的基金為 10,000 美元,單一對沖基金為 50,000 美元,而具有 100% 資本擔保特性的對沖基金則沒有認購金額限制。此外,SFC 對授權對沖基金的風險管理和內部控制系統制定了更高的標準。

資金來源類型及合規要求

在 SFC 的監管下,來源不同的資金需要滿足不同的合規要求,確保合法、透明的交易,保護營運者和投資者:

1. 自有資金:資金可能來自團隊成員的個人資產、團隊的內部累積或團隊本身的獲利累積。這種類型不涉及外部投資者的資金,因此合規要求相對較低,但仍需遵守內部的風險管理和內部控制流程。

2. 私募資金:私募資金通常來自高淨值個人、公司專業投資者或機構投資者。相較於授權零售基金,這類資金通常有較高的投資門檻,並且受到相對寬鬆的監管要求。如果基金管理活動在香港開展,則無論基金的性質如何,都需要申請 Type 9 牌照。在香港的開放式基金公司(OFC)框架下,這些基金需要在香港 SFC 註冊。私募基金可以是封閉式或開放式基金,這取決於整體投資結構和投資資產。私募基金需配備持牌基金經理,並且要有外部基金行政和審計師。對於這類基金的合規要求,包括遵守 AML 和 KYC 程序,以及定期的合規審計和風險管理報告等其他要求。

3. 公募資金:一些資金可能來自加密貨幣 ETFs,這些基金面向公眾投資者,監管更為嚴格,多採用被動策略,由第三方託管,並在二級市場流動。它們的合規要求涉及基金的公開發行和交易,包括資訊揭露、投資者保護以及市場行為規範。

不管哪種類型,都需要遵循香港 SFC 的監管要求,例如客戶資金的獨立存放、反洗錢和反恐融資合規、風險管理和網路安全措施,那麼,香港的監管框架是怎麼樣的?

監理框架

1. 中國香港、新加坡、瑞士、美國的合規要求

在全球華人圈中,比較熱門的幾個國家和地區對加密基金的監管框架有一些差異:

新加坡:2024 年新加坡金融管理局(MAS)推出了更嚴格的加密貨幣與數位支付代幣(DPT)服務監管法規,涵蓋託管服務和跨國資金轉移等領域,在 11 月發布了兩項新的行業框架,旨在推動基金與固定收益工具的代幣化進程。

瑞士:瑞士金融市場監理局(FINMA)是全球最早為加密貨幣和區塊鏈技術制定明確監管框架的金融監管機構之一。 FINMA 透過其「瑞士區塊鏈法」和「金融市場基礎設施法(FMIA)」確保加密貨幣業務的合法性和透明度。

美國:美國證券交易委員會(SEC)和商品期貨交易委員會(CFTC)在監管加密活動方面發揮重要作用。但由於美國各州的分權式監管,仍需分地區展開討論。

中國香港:香港證監會(SFC)提供了透明且穩定的監管環境,根據其從事的業務申請不同的牌照,至少需要申請 9 號牌,主要對基金管理人及基金產品進行規管。

總而言之,香港的加密政策偏向靈活,具有穩定的監管環境和友好的稅收政策,鼓勵市場創新並加強與傳統金融機構的合作;新加坡更吸引數位資產公司,政策偏向穩健,注重合規性和風險管理;瑞士監管層面發展較早,是全球加密貨幣市場的先驅和推動者;而在美國,由於監管的不統一,加密基金管理人也受到了相對的限制。

2. 香港證監會(SFC)的角色

為了提高公眾對加密基金的運作及功能的了解,向投資或持有加密貨幣產品的公眾提供保障,減少業內違法犯罪行為,香港監管部門對加密基金團隊提出一系列的合規要求。

香港證券及期貨事務監察委員會(SFC),是香港證券及期貨市場的主要監管機構,同時也是加密貨幣的主要監管機構。 SFC 透過制定和實施相關法規來規範加密貨幣市場,包括《證券及期貨條例》等,確保加密貨幣基金在監管下運作,提高市場的透明度和規範性。

3.SFC 的規制原則

選擇在香港做加密量化,SFC 對此提出了至少四點要求:

合規運作: SFC 透過制定和實施《證券及期貨條例》以及其他有關虛擬資產的指引、通函來規範加密貨幣市場,確保整個加密市場都在 SFC 的監管下運作。

牌照制度:所有在香港營運的加密貨幣交易所和加密貨幣平台業者都需要取得執照,提高這些平台的安全穩健門檻。

盡職調查:所有加密貨幣相關企業遵守香港的反洗錢和打擊恐怖主義融資法規(AML/CTF),實施客戶盡職調查(KYC),並報告可疑的交易活動。

監管沙盒: SFC 與香港金融管理局(HKMA)共同設立了金融科技監管沙盒,加密相關企業可以在受控的環境下測試其產品和服務,提前進行風險判斷。

合規和風險管理

那麼,如果想要經營加密基金,需要注重哪些方面的風險管理?

1. 合規架構:必須建立完善的合規架構和有效的風險管理策略,包括反洗錢(AML)和反恐怖主義融資(CFT)措施,降低虛擬資產投資風險。

2. 資產分離:確保資產獨立於管理人和其他關聯方的資產,維護投資者的財產安全。

3. 客戶盡職調查(KYC):所有加密貨幣相關企業,包括交易所和錢包服務提供商,都必須實行客戶盡職調查,並報告可疑的交易活動。

4. 內部控制和監控機制:需要設立內部控制和監控機制,定期審計和報告相關活動,確保合規性。

5. 冷儲存解決方案:為了防止駭客攻擊和資產被盜,應使用冷儲存(離線儲存)。

6. 定期報告:託管人需要向管理公司和投資者提供定期資產報告,以確保資訊的及時性和透明性。因此,想要規避這些風險並順利建立起一支加密量化隊伍並非一件小事,有合理的規劃和專業團隊的支持非常重要。

曼昆律師總結

風險與機會並存,加密資產市場活動複雜、波動性較大,開發維護具有一定的技術複雜性,一定程度上增加了量化團隊風險管理的難度。香港成功經營的團隊和平台,得益於香港促進的監管環境和不斷完善的法律框架,為加密貨幣投資者提供了安全和合規的投資管道。隨著港府將加密資產科技創新作為發展重點,我們可以預見,未來香港的監管將在全球加密貨幣領域扮演更重要的角色,站在國際前沿引領產業的發展。

免責聲明:作為區塊鏈資訊平台,本站所發布文章僅代表作者及來賓個人觀點,與 Web3Caff 立場無關。文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。