Crypto 具有價值的商業模式包括三類:企業、協定、貨幣本身。

作者:IOSG Ventures

封面:Photo by Shubham Dhage on Unsplash

本文僅供學習交流使用,不構成任何投資建議。 轉載請註明出處,並與 IOSG 團隊聯繫獲取授權及轉載須知。 文章中提及的所有項目並非推薦或投資建議。

1. Crypto 的商業模式

最近有許多對於乙太坊和 L2 價值積累的批評,乙太坊和 L2 日新月異的探索式發展,為其價值評估帶來了難題。 本文嘗試給出一些思考方向。 在聊如何具體看待乙太坊和 L2 的商業模式之前,我們先來看一下整個 Crypto 存在的商業模式。

1.1“企業” 類

核心:控制+壟斷(許可)、價格歧視帶來利潤

這一類模式的重點在於,通過對服務和協定的高度掌控,達到提高收入的目標,與傳統公司經營準則無異。 這裡去中心化是高度可捨棄的,只需要做到讓使用者接受的程度即可。 本質作為盈利導向的公司,需要確保高效運行,就不應發生控制權外交的情況。

對於此類項目,競爭的是商業模式即價格歧視能力,是滿足使用者需求的反應快速程度,是帶來用戶增長的能力,Token 主要是獲客和資產化的手段。

以 Solana Foundation 為例,其對生態高度的掌控,可以說甚至擁有關機權的程度。 Solana 自稱為 Global Onchain Nasdaq, 一直非常強調基本面,尤其是商業模式和利潤,構成了這個故事的核心價值。 Solana 的收入較多來自於 MEV 收入,即壟斷區塊空間後產生的價格歧視,SOL 資產本身則是集中持有的資產化工具。

1.2“協定” 類

核心:無許可參與(資產發行、經商)、開放且相對固定的收費標準

這一類的重點在於,創造的是開放、幾乎不會更改的協定標準,背後有 DAO、基金會的治理但插手較小,更多讓協定自治運行。 協定的使用是 Permissionless 的,盈利模式是開放且難以更改的,誰都可以來使用協定創建市場、資產以獲得自己的業務或利潤。 “協定” 往往都會又一個自治程度的評估,即去中心化程度有個範圍,最低是團隊掌握協定更新權,並受市場監督; 最甚者銷毀掉自己的更新權,將產品交由市場處置,中間有著不同程度的或硬性或軟性的去中心化治理差異。 代幣在這裡更多充當著分紅和治理作用。

對於此類項目,考驗的是產品運轉的可持續性,需求的可持續性,入場時間帶來的網路效應,往往找到 PMF 的先行者有顯著的競爭優勢。

1.3“資產” 類

核心:關注資產本身的價值

包括 BTC,Memecoin、去中心化演演算法穩定幣等。 資產本身基於其特性得到共識,資產的賦能基於此持續完成。 資產本身的屬性又包括三個方面,一是由於在特定場景下「最早採用」帶來的共識和網路效應,如 BTC 作為價值存儲,USDT 作為支付媒介,ETH 做資產發行; 二是資產機制屬性,包括稀有度、通縮機制、價格錨定等; 三是由於本身象徵意義帶來的廣泛接受度和傳播度,如廣泛理解的 BTC 作為「數字黃金」、ETH」可程式設計信用貨幣”

對於此類項目,考驗的是共識的強大,資產的採用和延續能力。

在 Crypto 世界中,不同的專案、資產都對應了上述商業模式或模式的組合,我們也可以嘗試用這樣的視角對目前的乙太坊和 L2 做一個評估。

2.L2 是什麼商業模式?

2.1 L2 目前的定位

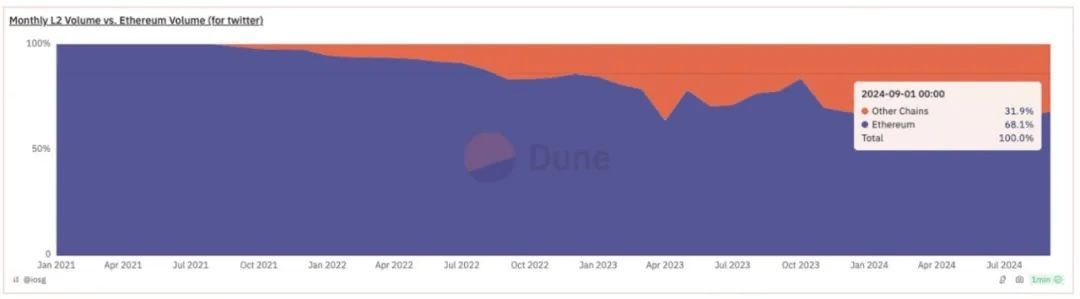

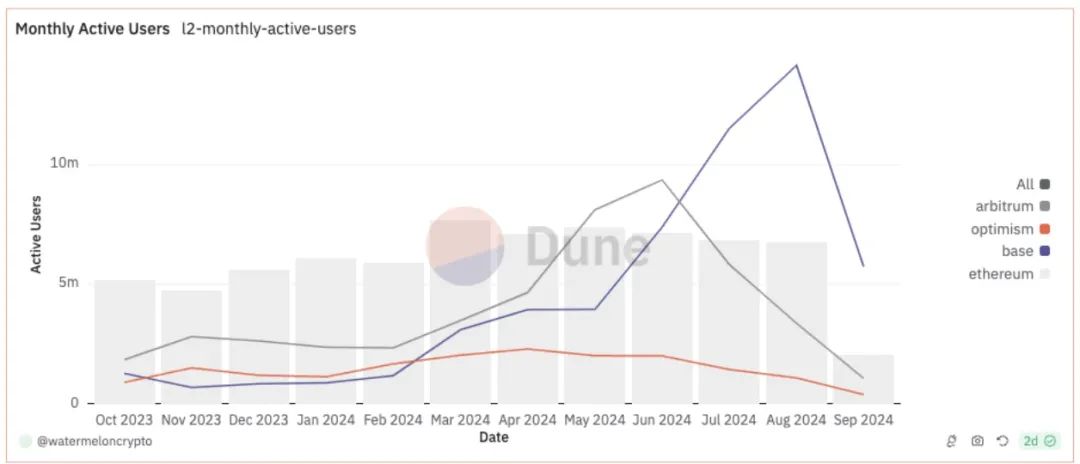

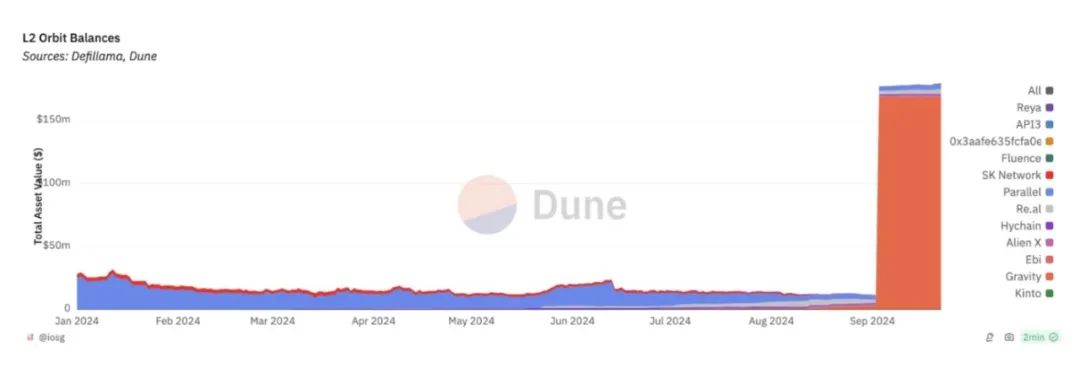

L2 最初的定位是以太坊的 Scaling,規模化承載乙太坊的交易。 這樣的目的實際上已經被一定程度上實現了。 從分流乙太坊交易和帶來增量的角度來看,是比較成功的。 目前,L2 已經成為乙太坊生態中重要的一部分,交易筆數佔總量的 85%,交易量佔 31%,成為乙太坊基本面的重要組成部分。

活躍地址數量在乙太坊的 3-4 倍

由於 L2 交易成本便宜,實際的對於乙太坊整體交易數據的提高會虛高一些,但仍然能看到 L2 採用帶來的影響。

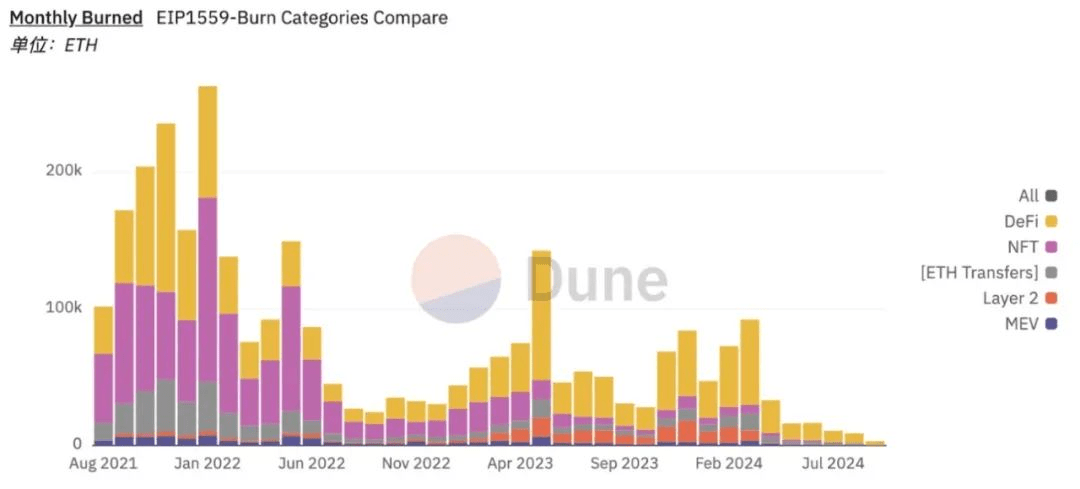

然而,L2 並未在如此交易下,為乙太坊帶來收入同比例的提高。 L2 帶來的收入主要分為兩個方面,第一個是 DA 費用,在 EIP4844 前是交易的數據費,在 EIP4844 后是 Blob 的費用。 第二個是 MEV,除了目前 Based Rollup,L2 已經將這塊收入完全吞入自己的囊中,並且短期來看,回饋乙太坊的預期較低。 這也實際上讓乙太坊目前進入通脹,超聲波貨幣的概念逐漸式微。

這裏解釋一下為什麼 DA 費用無法成為 L2 向 L1 的收入貢獻。

- DA 只有到飽和狀態,才會產生優先費用,即壟斷定價能力

- DA 在不飽和狀態下是大宗商品,長期看來,用戶可以對沖、尋找平替

- DA 的需求增長速度和供給增長速度不成比例。 L2 存在大量比例的機器人交易,這些交易並不像真實使用者交易一樣存在必要性。 如果 DA 費用帶來的 C 端成本太高,這部分交易自然會放緩。 因此所謂的交易數量再提高數倍 Blob 會飽和並不是合理的論斷。

從本質上來說,擴容本身就和 DA 收費相悖,在持續擴容的追求下,賺錢不應從交易的擁擠程度來設計,乙太坊 L2 的架構也天生參照了這一點。 此前被視為 ETH 的 Beta 資產,在敘事上仍是的,L2 仍自冠自己「乙太坊 L2」的稱號。 在基本面上已經越走越遠。 未來,L2 的收入,不再意味著乙太坊的收入。 兩者應該有各自的估值體系。

2.2 不同的 L2 是什麼樣的商業模式?

2.2.1Universal L2

Universal L2,指通用型的 L2,更追求自身成為一個應用生態。 早期的 Universal Rollup 很多都走向了聯盟形式,目前的表現較好的 Universal Rollup 大多是在利益分配的機制上有所創新,以更好的激勵開發者創新和留存,使用者的積极參與。 L2 的趨勢是逐漸不再過於依賴乙太坊,通過一些模組化的方案最大化自己的可定製程度。

Universal L2 的管理方式,是由各個團隊為核心向外拓展,Universal L2 面臨的競爭,是直接來自於外部 L1 的競爭,Universal L2 的收入獲取,是在其利益分配機制下,幾乎 100% 的收入囊中。

這樣的定位更符合我們所述的「企業」模式,適合通過類似 Alt L1 的方式進行估值,這意味著其價值是對其生態,基本面尤其是收入的評估。 相較於 Alt L1,其優勢在於可以充足利用乙太坊的社區和生態,以及 ETH 的流動性。 劣勢在於 Token 資產化能力較為欠缺,獲客能力對比 Alt L1 略顯不足。

2.2.2 聯盟 L2

聯盟 L2 和乙太坊類似,都有自己的一層和二層(L2/L3),聯盟和乙太坊的區別在於,聯盟內發 L2/L3 是需要許可的,這保證了聯盟 L2 的商業模式。

早期的 Universal L2 都走向了聯盟 L2,這也意味著在取得一定市場關注度后,聯盟 L2 往往是更好的生意。 在轉型前的 Arbitrum、Optimism,近期的 zkSync、Initia 都在往這個方向努力。 對於聯盟類型的 L2,本質上是已經在發展自己的 L1 生態,不過仍背靠乙太坊的安全性和通過 ETH 做結算貨幣。 聯盟 L2 的特點在於,通過自己的管理能力,改變生態內部的商業模式、參與者。 因此將聯盟 L2 視為中心化程度較高的「協定」看待較為契合。

聯盟 L2 更多被視為一個有控制權的乙太坊,類似於 Optimism 這樣的生態仍是將應用開發的任務下放。 和乙太坊的區別在於,這樣的下放更具有戰略意義。 通過許可模式、中心化管理模式,能夠集中資源,擴大協同效應,讓優秀的資源進來共用流動性和生態,在新生態啟動後通過營收閘口反哺原有生態。 這也是為什麼 Coinbase, Sony 都會選擇 Optimism 的原因。 借助 L2“企業” 化的能力,期望能有更多破局應用的誕生。

此前我們講到,“協定” 類的模式有不同的去中心化範圍。 在協定去中心化的探索過程中,也常會誕生鏈或應用出逃的情況,比如 Arbitrum 生態中早先的 DyDx,後來的 TreasureDAO。 如何在平衡好協定去中心化程度下,發展並鞏固自己的生態,是衡量聯盟 L2 的價值核心。

2.2.3Appchain L2

Appchain L2,更多是一個有新的商業模式和價值捕獲的 App,其估值,更應回到應用本身加上 L2 商業模式帶給應用新的價值,無論其應用本身更貼合「企業」還是「協定」模式。 大多數 App Rollup 會選擇依附於聯盟 L2 之下,更低的啟動成本的同時有更強的生態輻射效應可以依賴。

Appchain 目前較多依附於聯盟 L2 及 RaaS,搭建一條鏈的成本很低。 但在鏈適配性的設計,配套的基礎設施(比如數據瀏覽器等)仍需要投入。 對於 Appchain 來說,肉眼可見的好處是通過對於 Token 的更有效利用和對於 MEV 的捕獲等,放棄的則是在一條鏈上的樂高效應和更強大流動性。 只論投入產出,並非所有應用都適合成為 Appchain,適合的應用具有很強的內生迴圈,比如 Perp DEX, Gamefi 等。 長期來看,失去了轉型 L2 的敘事熱度,如何合理的評估 ROI 則更為重要。

3. L2 如何影響乙太坊的商業模式?

乙太坊在 Merge 後,尤其是在 EIP1559 後,在獲得大量 L2 擴容和 EIP4844 前,依然靠著有限的區塊空間中的交易量捕獲著較高的優先費用和 MEV。 在 L2 擴容后,實則放棄了擴容這部分交易的 MEV,也減少 L1 原生交易帶來的優先費用。 在 EIP4844 后,又放棄了作為 DA 的這部分收入。 對於此類收益的主動放棄,並不是一個典型企業的做法。 實際上乙太坊也從未向我們所定義的「企業」模式發展。 對於這部分利潤的讓出,實際上是在讓 DA 和結算層堅持高度去中心化、自治的前提下,最大程度地給出空間,讓 L2 能夠在最小的經濟負擔下,犧牲一定的去中心化,發展盡可能大的生態和盡可能多的應用。

3.1 乙太坊作為 L2 發行協定

自確立 Rollup Centric 的路徑,乙太坊便朝著更偏「協定」而非「企業」的方向前進。 雖然提出了一些對 Rollup 的要求,如 L2beat Rollup stages,但並未有實際的干涉。 目前 Vitalik 提出了一些 Ethereum Alignment 的要求,會讓乙太坊 “協定” 的治理模式往更有凝聚力的方向靠攏一些。 但整體仍是自治程度極高的「協定」,長期的作用是發行乙太坊 L2。

目前乙太坊 L1 仍承載著整個生態超過一半的交易量。 而長期來看,乙太坊更類似提供了一種高度去中心化自治、抗審查、安全性最高的無許可發行 L2 的平臺(結算層)。

一般來說,無許可發行平臺的模型,都是從新資產發行和交易中抽水一定的比例,如 Uniswap 抽取使用者手續費、Pumpdotfun 早期收取用戶發幣費、預測市場抽取使用者交易費用等等。

因此乙太坊雖是 L2 發行協定,但並沒有在早期設定通過 L2 的盈利閘口。 這導致誕生了大量依附於乙太坊流動性和社區但並未向乙太坊貢獻收入的 L2 生態,這意味著乙太坊是 “協定” 模式中最追求去中心化自治的一類。 縱觀發展較為成功的非許可協定,比如 Uniswap,在一些擁有絕對壟斷地位和網路效應的池子上,開啟了費用開關,在協定取得網路效應后,在使用者能接受的尺度下,嘗試性的獲取費用,這是中心化管理帶來的優勢。 目前對於乙太坊來說,一方面在通過 Based Rollup 等做些許嘗試費用閘口的嘗試,一方面也並不強求對於利潤的追求,在讓原先沒有盈利閘口的 L2 生態繼續高速發展。

3.2 乙太坊作為價值存儲資產&可程式設計信任貨幣

ETH 長期難以通過「企業」、」協定」的模式來估值,因為早期 L1 的商業模式在擴容后不再成立。 畢竟,一個願意捨讓自己利潤的企業,一個願意永久關閉掉費用開關的協定,也不應再以傳統的企業&協定基本面視角進行估值。

乙太坊捨棄掉基本面的初衷,是為了給整體生態發展更多的空間。 隨著生態的繁榮,乙太坊的價值,最終也將落在 ETH 的貨幣價值上。 那麼,潛在的繁榮乙太坊生態能和 ETH 互相帶來什麼價值呢?

部分人認為是 ETH 帶來的安全屬性。 但同時一些信仰分散式網路價值同時 Anti-crypto 的技術派認為,P2P 網路不應與特定且具有投機屬性的貨幣綁定以提供節點的激勵手段,一些人認為應以更去投機的模式,比如穩定幣或早期的 PoW 挖礦形式提供激勵。 分散式網路所追求的去中心化和不斷降低成本追求資本密集的 PoS 挖礦並非天然適配,需要很多治理方式改進。 同時 ETH 本身的安全價值受本身價格影響,具有相當的反身性。 這兩點我們在此前討論經濟安全的文章中提到過。 目前無論是激勵還是安全模型,ETH 目前都做得很好,但長期來看並非其最擅長的。

那麼 ETH 相對於乙太坊網路最重要,且會被市場認同的價值是什麼呢?

我們或許可以從乙太坊的發展歷程找到一些頭緒,乙太坊歷史目前為止有五個高光:

- 直接的 Token 發行

- DeFi Summer 流動性挖礦

- 流動性質押

- L2 挖礦

- 再質押 AVS 挖礦

最早期直接通過乙太坊發行代幣資產,打開了資產發行的新世界,也讓乙太坊找到了最初的 PMF。 從此以後,ETH 的主要發展節點都和資產發行息息相關。

DeFi Summer 時代,資產發行模式演變成了流動性挖礦,不僅讓 ETH 作為支撐資產發行的資產,還讓其成為具有計價能力的流動性標的。 於是 ETH 找到了第二個 PMF——流動性計價資產。 從此以後,乙太坊生態的資產發行都會附帶對於流動性改善的思考。

流動性質押,在解決質押需求的同時引對流動性計價價值的增強。 從此之後,資產發行都逐漸引入 ETH 時間機會成本挖礦的屬性,也即質押,這是乙太坊的第三個 PMF。

L2 挖礦是此類資產發行 + 流動性計價 + 時間成本挖礦的一種表現。 通過將 ETH 橋接到 L2,質押並挖取原生 Token/DeFi 協定 Token,同時提供流動性,這份流動性又通過 L2 上的流動性引擎流到各個協定。 ETH 的三個 PMF 合一。

再質押和 AVS 挖礦又是三者合一的另一種實現。 流動性再質押協定釋放流動性,類似於 EigenLayer 的再質押協定提供質押,無限期的通過時間成本挖礦 AVS 原生 Token。

乙太坊不斷重複並改善著這樣的模式,在資產發行和 Defi 用例中,為 ETH 本身不斷創造需求和價值。 也不斷強化著 ETH 在無論是生息資產,資產發行、流動性提供環節的第一選擇,或是資產的曝光度及作為 gas 的需求,無一不讓 ETH 分發到協定和使用者的手中,成為乙太坊生態中基礎設施、協定所關注的首要目標和使用者心智中的價值貨幣第一選擇。

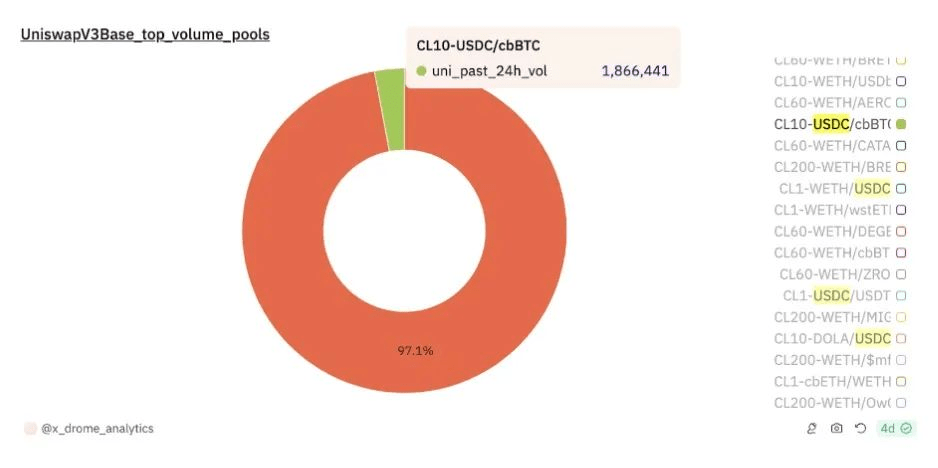

目前對這份價值的競爭並不激烈,如 Uniswap 主流池子中以 ETH 為結算單位的貨幣對佔到了 80% 以上。 但 ETH 還是面臨一些潛在競爭。 包括 L2 原生資產和衍生資產在價值存儲上的競爭,比如 Base 上的 $cbBTC,以及意圖網路帶來的鏈下流動性的競爭。

但長期來看,圍繞 ETH 建設帶來的網路效應,經濟活動的增量市場帶來需求增長,將會如 Myles 所說,一切價值都會變的更有價值。

4. 總結

Crypto 具有價值的商業模式包括三類:企業、協定、貨幣本身,前兩者差別主要在協定的中心化控制、壟斷、調整和價格歧視能力,協定本身也有對於不同程度自治的追求。 貨幣本身在於某一具有 Traction 的場景早期使用產生的網路效應。

由於乙太坊及其 L2 戰略的早期定位,將乙太坊的價值往無許可「協定」和 ETH“貨幣” 的層面推動。 又由於乙太坊的願景、領導架構和早期 L2 戰略,乙太坊半主動半被動地放棄了來自 L2 的營收,降低 L2 負擔為 L2 打開增長空間。 儘管目前來自乙太坊基金會的 Ethereum Alignment 的標準越來越清晰,但整體開放自治的定位也讓乙太坊不再定位為一個單純的 “企業”。

強大的早期 L2 生態演變成聯盟 L2,本質上是更具中心化領導,有許可的 L2 發行 “協定”,以更中心化的模式延續了乙太坊的使命。 Universal L2 回歸了 L1 層面作為「企業」的競爭,相比於乙太坊生態外的 L1 有啟動層面的優勢和代幣層面的劣勢。 Appchain 的價值則應該回歸商業模式有了改進後的 “應用” 本身(更偏 “企業” 或是中心化程度較高的 “協定”),更需要考慮起鏈的 ROI。 L2 較為中心化的蓬勃發展,基於的是以太坊高度去中心化模式下,捨棄收入帶來扶持和空間。

乙太坊,在 DA 已被證明不是合適的商業模式的前提下,逐漸定位為捨棄了盈利閘口的無許可 L2 發行協定。 其主動捨棄了在存量市場下的壟斷能力,希望能夠換來的是增量市場下的造血能力。 L2 聯盟及一些企業性質極強的 L2,在沒有向乙太坊納稅的負擔下,如何帶來新的增量,是以太坊最大的賭注。

乙太坊作為貨幣的價值,來自於乙太坊上不斷的資產發行和流動性遊戲。 五次 PMF Moment,不斷給 ETH 資產本身帶來價值和使用慣性。 隨著乙太坊整體生態的擴張,ETH 作為生態內最具有價值的資產,在新生態啟動到運行的每個環節都起著至關重要的作用,這仰仗於 ETH 強大的網路效應。 隨生態穩定下來,固然會有部分原生資產/Wrap 資產起到補充作用,但難以影響 ETH 的絕對份額。

如果有未來 L2 生態繁榮的一天,作為具有網路效應的 ETH,即使不一定具有壟斷效應,仍能獲得增量帶來的採用上的巨額回報,屆時乙太坊將逐漸奠定以 ETH 資產為主導的價值形式。

在理解乙太坊為生態的取捨和 ETH 以及 L2 的價值定位后,我們更加相信 L2 作為乙太坊生態的生力軍,將以商業利益驅動的模式輕裝前進,以豐富的技術架構選擇,多方向發展,內部垂直整合的優勢快速打開用例的天花板。 而 ETH 將作為一種最具有網路效應的資產,隨整個生態的蓬勃而得到價值發現。

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。