LRT 作为 DeFi 套利循环的一环, 可能只有少数项目能成功, 它仍将是未来一个值得关注的利基市场。

原文:Cancun upgrade completed, LRT (Liquid Restaking) track catalyzes Ethereum ecosystem?

作者:HTX Ventures

编译:白话区块链

随着坎昆升级的完成,以太坊及其相关生态系统 Token 的价格最近表现出色。与此同时,模块化概念项目和以太坊 Layer2 项目的主网发布进一步提振了市场对以太坊生态系统的乐观情绪。由于 EigenLayer 项目的普及,Liquid Restaking 的概念也开始吸引资本关注。

然而,从 ETH 到 LST 再到 LRT 的过渡引发了一个问题:它是以太坊生态系统的催化剂,还是像许多人所说的,只是一个套娃?

本报告深入探讨了 LRT 生态系统的发展情况、机遇和未来,详细介绍了当前状态。目前,许多 LRT 协议尚未发行 Token,并且项目同质性问题比较突出。然而,像 KelpDAO、Puffer Finance 和 Ion Protocol 等协议被乐观地看待,因为它们与其他 LRT 协议有着不同的发展路径。LRT 轨道的未来仍然是一个快速增长的利基市场,火币研究院预测未来只会出现少数几个领先项目。

1、背景

随着 Dencun 升级的临近,以太坊及其相关生态系统 Token 表现强劲。此外,模块化项目和以太坊 Layer-2 的主网发布进一步增强了市场对以太坊生态系统的信心。

尽管液态质押项目在以太坊生态系统中占据重要地位,但另一个名为"重新质押"的概念已经开始吸引资本流入,随着 EigenLayer 项目的激增。

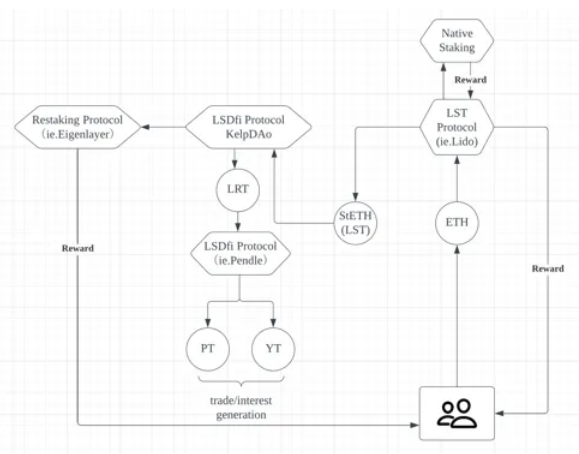

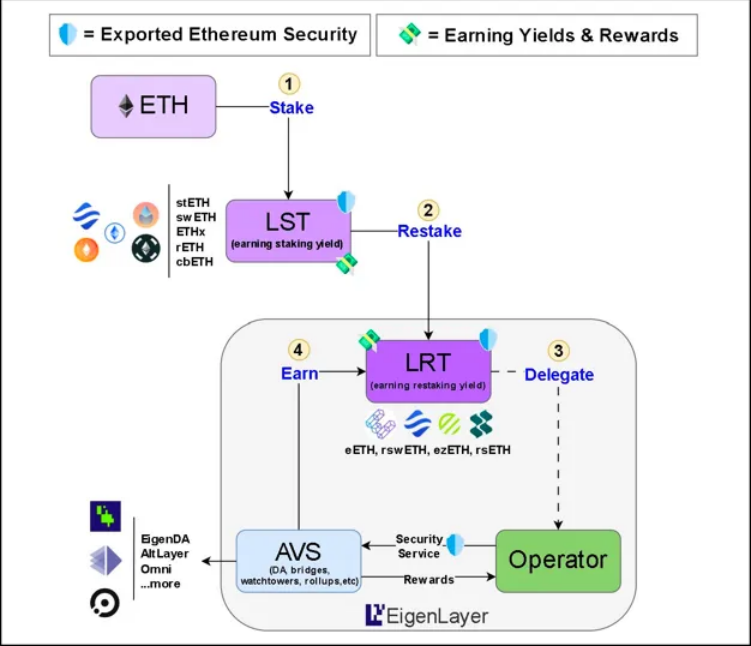

重新质押是 EigenLayer 于 2023 年 6 月引入的概念,它允许用户将已经质押的 ETH 或液态质押 Token(LST)重新质押,以增强以太坊上的去中心化服务的安全性并获得额外的奖励。基于 EigenLayer 的重新质押服务,涉及液态重新质押 Token(LRT)的项目应运而生。

2、LRTs 是通过流动性质押 Token(LST)获得的"重新质押证书"

因此,

1)LRT 是如何产生的?

2)ETH -> LST -> LRT 的路径是否像套娃一样,常常被描述为套娃的形式?

让我们来探讨 LRT 是如何演变的。

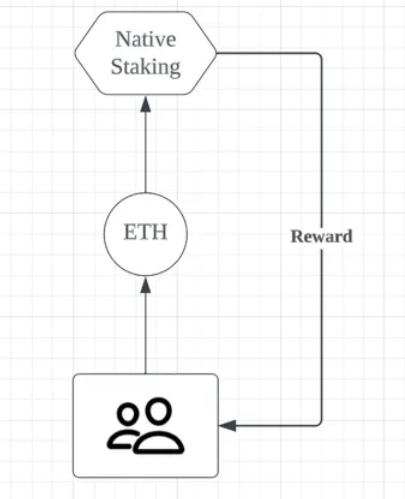

第一阶段:以太坊原生质押

在以太坊升级为 PoS(权益证明)之后,矿工成为了验证者,以维护网络的安全性。他们存储数据、处理交易并向网络添加新的区块,作为回报会获得奖励。成为验证者需要在以太坊上质押至少 32 个 ETH,并使用一台专用的连接互联网的计算机全年运行。

第二阶段:液态质押Token(LST)协议的诞生

由于要求至少质押 32 个 ETH 并锁定流动性一段相当长的时间,质押平台应运而生,以达到以下目的:

1)降低门槛。例如,Lido 允许任意数量的 ETH 进行质押,没有技术障碍。

2)解锁流动性:例如,在 Lido 上质押 ETH 会生成 stETH,可以在 DeFi 中使用,或者按照大致等值的比例转换回 ETH。

简单来说,这就像是团购。

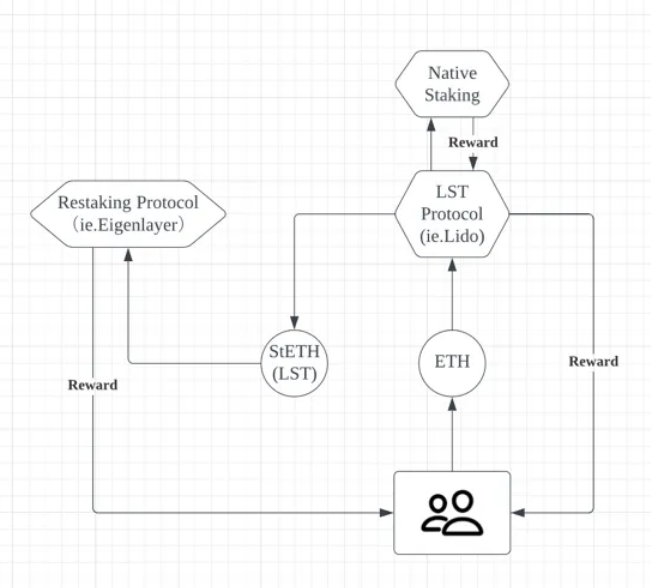

第三阶段:重新质押协议的诞生

随着以太坊生态系统的蓬勃发展,用户可以在其他网络和区块链上质押液态质押 Token(LST),以获得更高的奖励,并为网络的安全性和去中心化做出贡献。

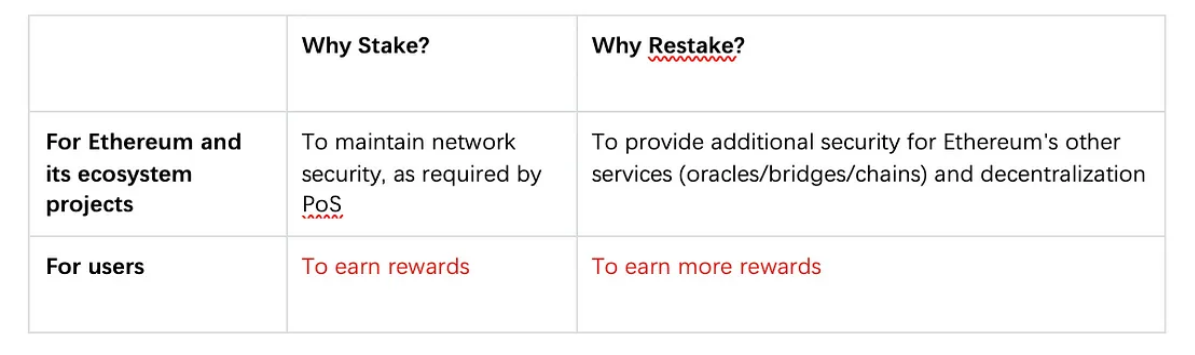

在这方面,最具代表性的项目是 EigenLayer,重新质押具有两个主要目的:在以太坊生态系统内共享安全性,满足用户对更高回报的需求。

· 重新质押可以与侧链、中间件(如 DA Layer)、桥接和预言机等共享安全性,进一步确保以太坊的安全性。这种共享安全性使得区块链能够通过共享另一个区块链的验证者节点的价值来增强其安全性。

· 对于用户来说,质押是为了获得奖励,而重新质押则是为了获得更多的奖励。

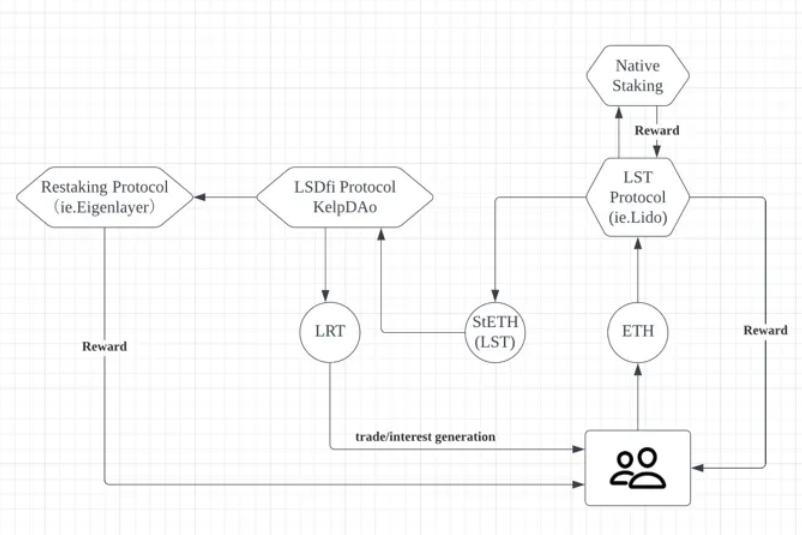

第四阶段:液态重新质押Token(LRT)的诞生

重新质押协议允许用户将流动性质押 Token(LST)重新质押以获取利息。然而,一旦重新质押,它们的流动性就会被锁定起来。为了解决这个问题,一些项目帮助用户将他们的 LST 放入重新质押协议中以获得奖励,并提供给他们重新质押证书。用户可以将这些证书用于各种金融活动,如抵押和借代,从而解锁流动性。这些证书被称为液态重新质押 Token(LRT)。

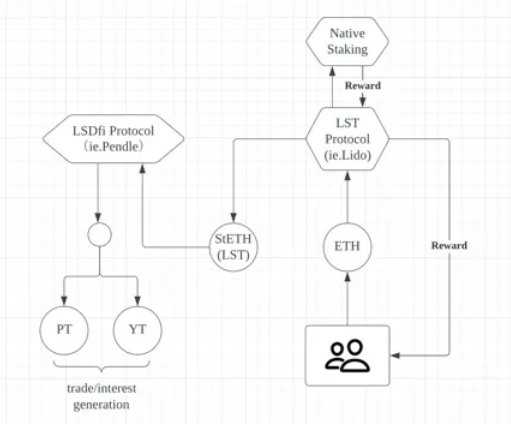

第五阶段:Pendle 协议推动了流动性重新质押Token(LRT)的发展

现在的问题是:用户应该如何利用他们的流动性重新质押 Token(LRT)?Pendle 提供了一个优雅的解决方案。

Pendle 是一个去中心化的利率市场,促进了主要 Token(PT)和收益 Token(YT)的交易。

随着收益美元和液态重新质押 Token 的出现,收益 Token 的类型也增加了,Pendle 不断升级自身以支持这些 Token 的收益交易。Pendle 的流动性重新质押 Token 市场非常成功,因为它们允许用户预售或长期质押以获取空投机会,包括来自 EigenLayer 的机会。这些市场迅速成为 Pendle 上最大的市场,并引领着潮流:

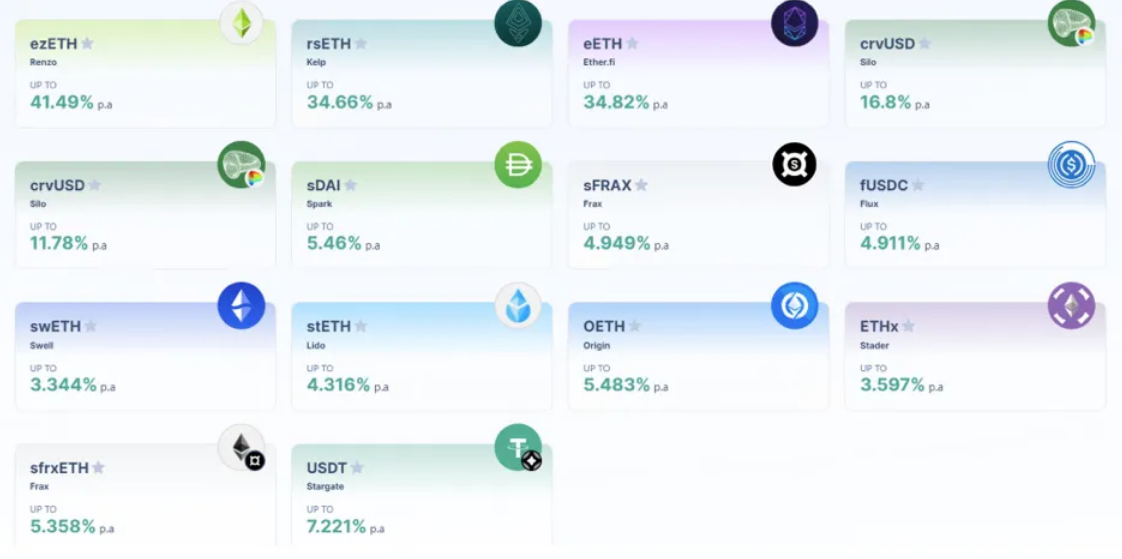

通过定制化整合流动性重新质押 Token(LRT),Pendle 允许主要 Token(PT)锁定底层的 ETH 奖励、EigenLayer 空投以及发行 LRT 的重新质押协议所关联的任何空投。这为 PT 买家创造了超过 30% 的年收益率。

由于 LRT 在 Pendle 中的整合方式,收益 Token(YT)使某种形式的杠杆点 farming 成为可能。Pendle 用户可以将 1 个 eETH 兑换为 9.6 个 YT eETH,从而获得 EigenLayer 和 Ether.fi 的积分,就好像他们持有 9.6 个 eETH 一样。

通过 eETH,YT 买家可以从 Ether.fi 获得双倍积分,这本质上是杠杆空投 farming。

通过 Pendle,用户可以锁定空投奖励(基于对 EigenLayer 和发行 LRT 的重新质押协议的空投预期),并进行杠杆流动性挖矿。考虑到今年关于向 LRT 持有者空投 AVS 的猜测,预计 Pendle 将在这个市场领域保持主导地位。从这个意义上说,$PENDLE 为 LRT 和 EigenLayer 的成功提供了出色的风险敞口。

总的来说,我们已经讨论了 LRT 的产生过程,那么,ETH -> LST -> LRT 的路径,如常描述的那样,类似于套娃吗?

这要视情况而定。

在 DeFi 生态系统中,质押 LST 会生成重新质押证书,然后再次进行质押,并发行治理 Token 来"锁定流动性",推动对二级市场上重新质押价值的猜测。如果这种情景成立,它类似于套娃的概念。这是因为利用下层资金来造福上层资产,会让市场对 Token 的预期价值膨胀,而没有创造实质价值。

现在,让我们来审视以 EigenLayer 和 Pendle 为中心的经典重新质押模型。

通过 EigenLayer,

- 用户将他们的 LSDs 质押在 EigenLayer 上。

- 重新质押的资产获得了用于保护的主动验证服务(AVS)。

- AVS 为应用链提供验证服务。

- 应用链支付服务费用,这些费用随后分配给质押者、AVS 和 EigenLayer,作为质押奖励、服务收入和协议收入。

通过 Pendle,

- 用户可以锁定空投奖励,基于对 EigenLayer 和 LRT 协议的空投预期。

- 促进了杠杆流动性挖矿。

- LRT 作为带有利息的资产,提供了出色的使用案例。

从本质上讲,该模型旨在共享以太坊的安全性,而从这种共享安全性中受益的项目需要为此付费。因此,正向资金流入生态系统,使其成为一个合理的经济模型,而不是套娃。

简单来说,LRT 叙事的崛起依赖于两个条件:

1)LRT 的底层资产具有带息能力

2)LRT 的使用案例

EigenLayer 通过其空投和实际服务收入满足了第一个条件,稍后将对此进行详细阐述,Pendle 满足了第二个条件。

接下来,我们将重点关注最重要的重新质押项目 EigenLayer,并回顾其他 LRT 项目。

3、深入探究 LRT 领域

EigenLayer:一个重新质押的中间件

1)什么是 EigenLayer?

EigenLayer 是一个重新质押的以太坊集合,同时也是以太坊上的智能合约中间件。它允许共识层以太坊的质押者对构建在以太坊生态系统上的新软件模块进行验证。

EigenLayer 为利益相关者提供了一个经济的质押平台,以为 PoS 网络做出贡献。通过降低成本和复杂性,EigenLayer 为 L2 挖矿 Cosmos 堆栈中的富有表达力的创新铺平了道路。使用 EigenLayer 的协议可以从现有的以太坊质押者那里 “租用” 经济安全性,重复使用 ETH 为多个应用提供安全性。

总而言之,EigenLayer 允许重新质押者通过一系列智能合约验证不同的网络和服务,为第三方协议节省成本,同时提供以太坊的安全性。这为重新质押者带来了多重好处和灵活性。

2)EigenLayer 是如何工作的?

对于中间件项目,EigenLayer 帮助它们快速启动其网络,并在发行 Token 后,这些 Token 可以驱动它们的网络。EigenLayer 充当了安全提供者的角色。对于 DeFi 来说,可以基于 EigenLayer 构建衍生品。

· EigenLayer 如何创建 LRTs

一个用户在 EigenLayer 中的旅程

3)了解 EigenLayer 的 AVS

EigenLayer 中的另一个重要新概念是 AVS。

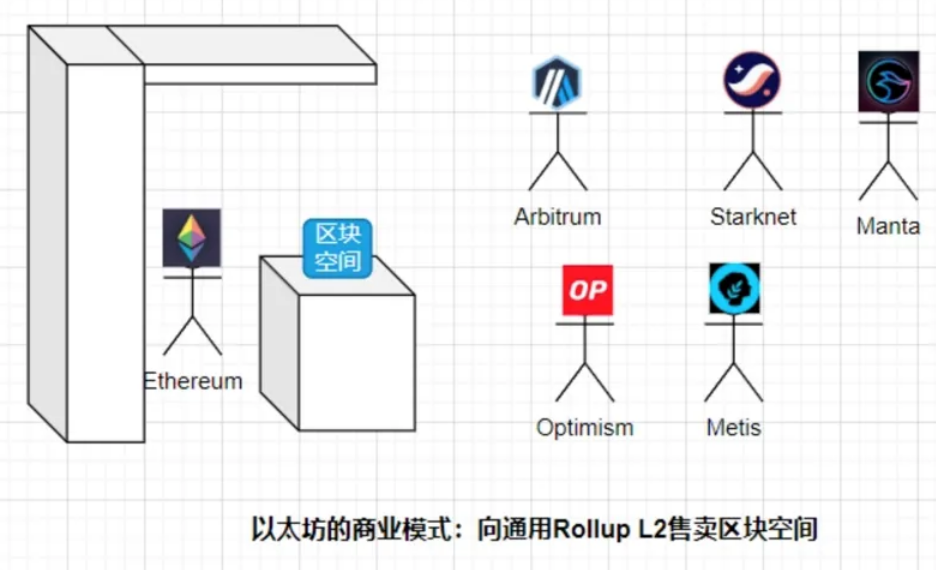

与重新质押相比,AVS 的理解稍微复杂一些。我们需要首先了解以太坊的商业模式——以太坊向一般的 Rollup L2 提供区块空间。

来源:Twitter 0xNing0x

一般的 Rollup L2 通过支付燃气费用,将 L2 的状态数据和交易打包到它们在以太坊主网上部署的智能合约中,以进行可用性验证。这些数据和交易随后以 calldata 的格式保存在以太坊主网上,并最终由以太坊共识层排序并包含在区块中。实质上,这个过程是以太坊验证 Rollup L2 的状态数据的一致性。

4)EigenLayer 的 AVS 将这个过程简化为一个新概念:AVS。

接下来,让我们看一下 EigenLayer 的商业模式。通过重新质押,EigenLayer 将以太坊的 PoS 共识的经济安全性封装成一个基本版本(低成本模型)。这削弱了共识安全性,但降低了成本。

由于它是 AVS 的基本版本,它的目标受众不是需要高共识安全性的一般 Rollup L2,而是具有较低共识安全性要求的项目,例如 DApp Rollup、预言机网络、跨链桥接、MPC 多重签名网络和可信执行环境。这难道不是一个完美的产品市场匹配吗?

来源:Twitter 0xNing0x

5)AVS 提供者

EigenLayer 包括大约 13 个 AVS 项目,并且更多的 AVS 提供者通过 EigenLayer 的开发文档加入其中。这些 AVS 提供者与 Rollup 作为服务(RaaS)的概念密切相关,它们大多致力于为 Rollup 项目提供安全性、可扩展性、互操作性和去中心化。有些 AVS 提供者还将其服务扩展到 Cosmos 生态系统中。

以下是一些AVS项目的特点,其中一些项目与 EigenDA、AltLayer 和 Near 等相当著名。

· Ethos:将以太坊的经济安全性和流动性与 Cosmos 进行桥接。通常,Cosmos 的消费链通过质押本地 Token 来保护网络的安全性。尽管 ATOM 质押提供了一定的跨链安全性(ICS),但 Ethos 将以太坊的经济安全性和流动性与 Cosmos 相连接。受到 Mesh Security 的启发,可以在一条链上使用另一条链上的质押 Token,Ethos 在不需要额外节点的情况下增强了经济安全性。这种结构的一个优势是 Ethos 很可能会从合作链上获得 Token 空投(和收入)。与此同时,ETHOSToken 将会空投给 EigenLayer 上的 ETH 重新质押者。

· AltLayer:与 EigenLayer 合作推出的重新质押 Rollup 项目,具备三个 AVS 特性:快速的最终性、去中心化的排序和去中心化的验证。ALT 采用了巧妙的 Token 经济模型,ALT 和重新质押的 ETH 需要同时进行质押,以保护这三个 AVS。

· Espresso:是一个专注于去中心化 Layer 2 的序列器。通过 AltLayer 与 Espresso 的集成,开发人员可以在 AltLayer 堆栈上部署时使用 AltLayer 的去中心化验证解决方案和 Espresso 序列器。

· Omni:旨在整合以太坊上的所有 Rollup。它引入了由 EigenLayer 的重新质押保护的统一全局状态层。这一层实现了应用程序的跨领域管理。

· Hyperlane:旨在连接所有 Layer 1 和 Layer 2 网络。借助 Hyperlane,开发人员可以构建跨链应用程序。Hyperlane 的无许可互操作性允许 Rollup 连接到 Hyperlane,而无需繁琐的治理批准。

· Blockless:采用网络中立应用程序(nnApp),允许用户在使用应用程序的同时运行节点,为网络贡献资源。Blockless 为基于 EigenLayer 的应用程序提供网络,以最小化意外减持。

其他值得注意的 AVS 项目:

· Lagrange:与 LayerZero、Omni 和 Hyperlane 竞争,其跨链基础设施可以在所有主要区块链上创建通用状态证明。

· Drosera:是用于遏制漏洞的事件响应协议。当发生攻击时,Drosera 的 Tap 会检测到并采取措施来减轻漏洞。

· Witness Chain:使用重新质押进行勤勉证明,以确保 Rollup 的安全性,并进行位置证明以去中心化物理节点。

EigenLayer 产品的特点总结如下:

· EigenLayer 是一个超级连接器,连接了质押、基础设施中间件和 DeFi。

· EigenLayer 在以太坊的重新质押中充当桥梁,并扩展了网络的加密经济安全性。EigenLayer 具有强大的市场需求和供应。

· EigenDA 是 Danksharding 的探索性版本,Danksharding 是以太坊 Rollup 为中心的可扩展性解决方案路线图下的一部分。简单来说,它是分片存储的青年版。

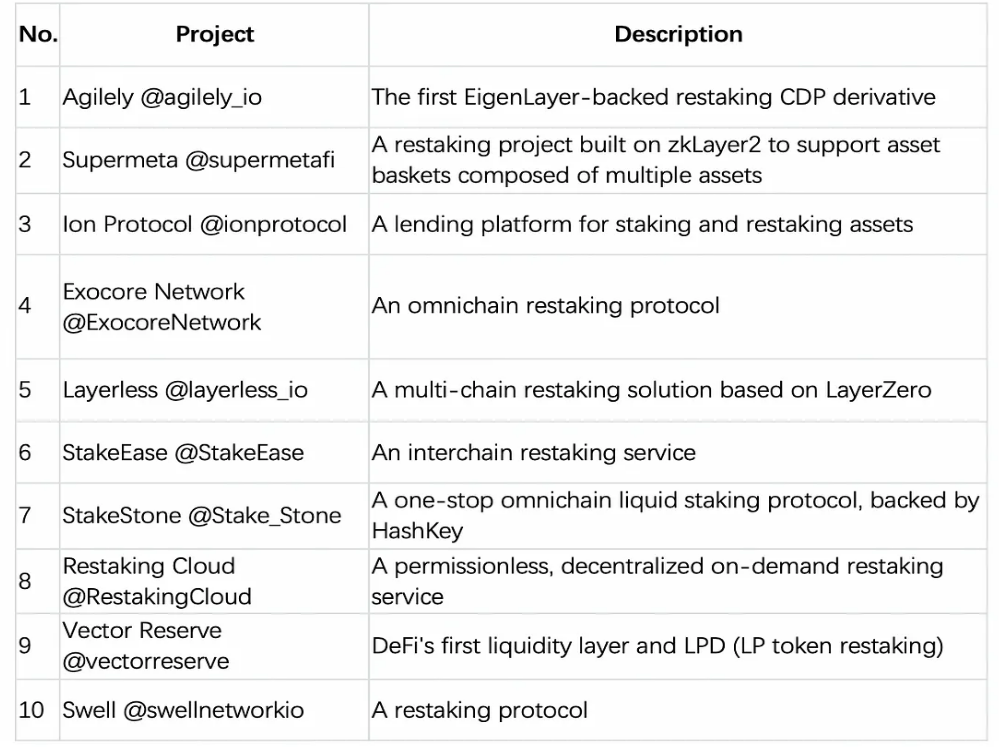

与 EigenLayer 相关的项目有:

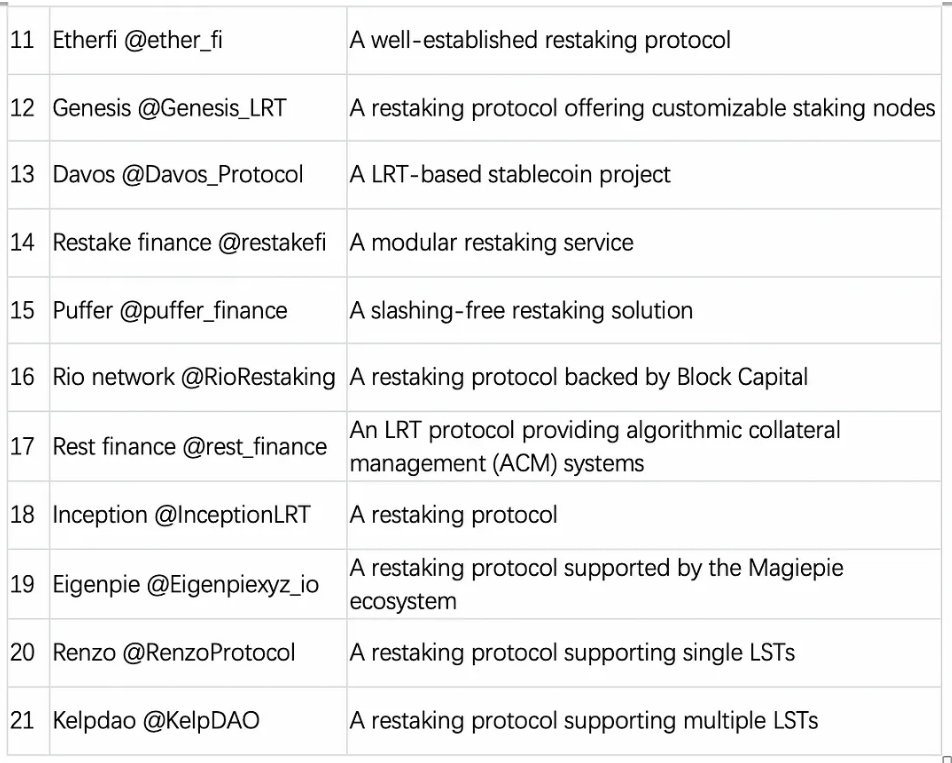

4、以太坊 LRT 项目概述

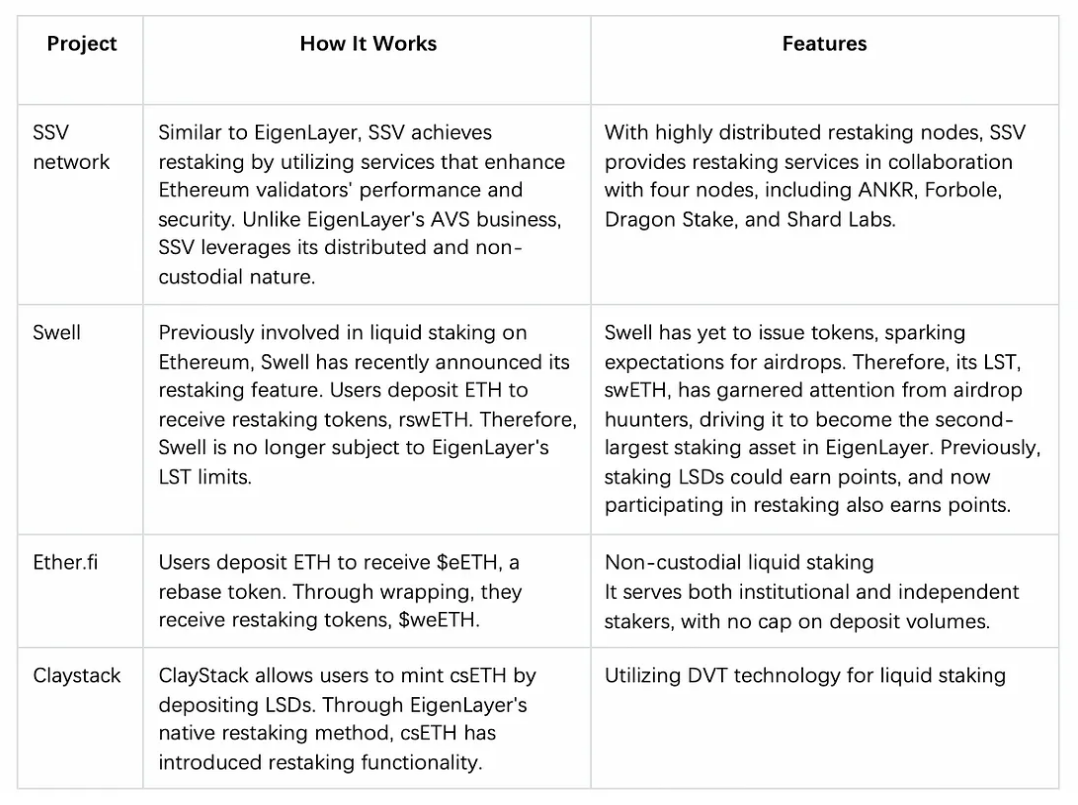

目前,在以太坊上有 15 个 LRT 协议,其中有 9 个已经推出,6 个仍处于测试阶段。它们大多依赖于 EigenLayer 来生成重新质押奖励,并可以分为三类:

· 流动性 LSD 重新质押:这涉及将用户质押的 LST 整合到像 EigenLayer 这样的外部重新质押协议中。作为回报,用户会获得 LRT。例如,KelpDAO、Restake Finance 和 Renzo 等项目。然而,这些协议存在同质性和创新有限的问题。

· 流动性本地重新质押:项目如 etherf.fi 或 Puffer Finance 提供小额 ETH 节点服务。节点中的 ETH 被提供给 EigenLayer 进行重新质押。

· 基于 EigenLayer 进行优化的协议,在进行 LRT 操作的同时提供安全性和验证服务。例如,SSV。作为 EigenLayer 的竞争对手,它们需要突破来吸引节点。

大多数 LRT 协议从以下三个方面进行创新:

A、提供比 EigenLayer 更高程度的安全性。

B、优化 EigenLayer 的分配策略:随着 AVS 数量的增长,重新质押者需要选择和管理操作员的分配策略,这可能会很复杂。LRT 协议为用户提供最佳的分配策略。

C、解除 EigenLayer 对 LST 存款的限制:尽管本机 ETH 存款没有上限,但由于需要拥有 32 个 ETH 和运行 EigenLayer 集成的以太坊节点来进行 EigenPods,大多数用户难以访问。一些 LRT 协议已经解除了这些限制。

接下来我们来看一些 LRT 项目:

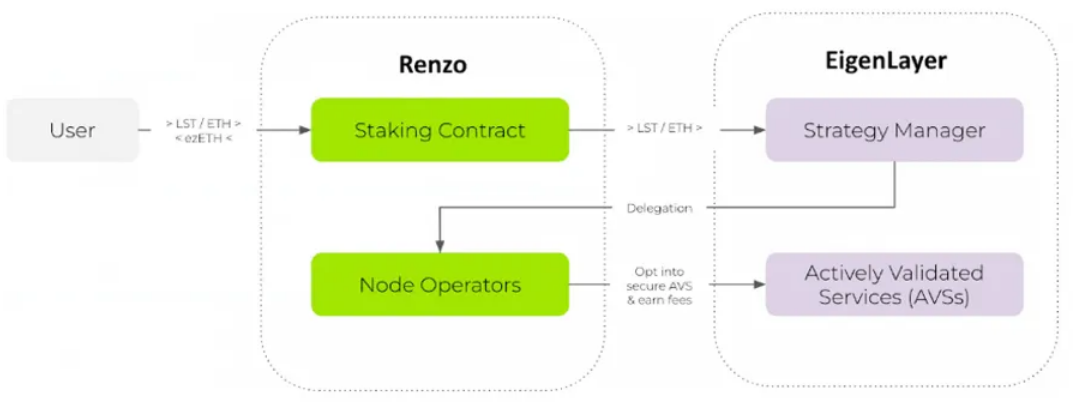

1)Renzo

Renzo 是基于 EigenLayer 进行优化的项目,它简化了重新质押过程,使最终用户无需选择和管理操作员和奖励策略。它帮助用户构建投资于高收益 AVS 分配策略的投资组合。此外,Renzo 对 Token 存款没有限制,这是推动其总锁定价值(TVL)激增的关键因素。

资金:Renzo 在一月份宣布获得 320 万美元的种子轮融资,由 Maven 11、SevenX Ventures、IOSG Ventures 和 OKX Ventures 等领投。

工作原理:

· 用户在 Renzo 上质押 ETH 或 LST,以获得相应金额的 $ezETH。

· Renzo 将 LST 重新质押在 EigenLayer 的 AVS 节点上,并调整 LST 权重以优化奖励。

当前状态:Renzo 尚未发布其本地 Token,$ezETH 用作其 LRTToken。由于重新质押奖励的原因,$ezETH 的价格高于 ETH。总共铸造了 217,817 个 Token,TVL 为 7.777 亿美元。交易费基于重新质押奖励进行收取。目前,Renzo 在 Twitter 上有 51,700 名关注者。

2)KelpDAO

KelpDAO 是由 Stader Labs 支持的 LRT 项目,其商业模式类似于 Renzo。它们在 rsETH 提取过程上有所不同:Renzo 需要至少七天的时间,而 KelpDAO 提供了一个自动化做市商(AMM)流动性池,可以随时提取。

工作原理:

· 用户将诸如 stETH 之类的 LST 存入 Kelp Protocol 以获得 reETH。然后,Node Delegator 合约将这些 LST 抵押在 EigenLayer 的 Strategy Manager 合约上。

· 通过 KelpDAO 与 EigenLayer 的合作,重新质押者在利用流动性生成 LRT 利息的同时,也可以获得 EigenLayer 点数。

当前状态:KelpDAO 尚未推出其 Token,但其锁定的总价值(TVL)为 7.1876 亿美元,表现优于 Restaking Finance。一个显着的优势是它不收取任何费用。KelpDAO 目前在 Twitter 上有 23,600 个关注者,但参与度较低。

3)Restake Finance ($RSTK)

RSTK 是 EigenLayer 上第一个模块化的流动性重新质押协议,旨在帮助用户将他们的 LST 抵押在 EigenLayer 项目上。然而,它的商业模式缺乏创新或竞争力,其 Token 经济学提供的新颖性很少。尽管 $RSTK 的价格最初因重新质押和 EigenLayer 项目的受欢迎而大幅上涨,但最近的表现不佳。

工作原理:

· 用户将通过流动性重新质押生成的 LST 存入 Restake Finance。

· 该项目帮助将这些 LST 抵押在 EigenLayer 上,并允许用户生成重新质押的 ETH(rstETH)作为重新质押证书。

· 使用 rstETH,用户可以在 DeFi 平台上获得奖励,并从 EigenLayer 获得点数(前提是 EigenLayer 尚未发行 Token)。

Token 可用于:

· 治理

· 质押以获得协议收入的分红

当前状态:RSTK 的 TVL 为 1550 万美元,流通中的 rstETH 为 4090 个,有 2500 多个唯一地址和 750 多个用户。它在 Twitter 上有 12,800 个关注者,但参与度较低。

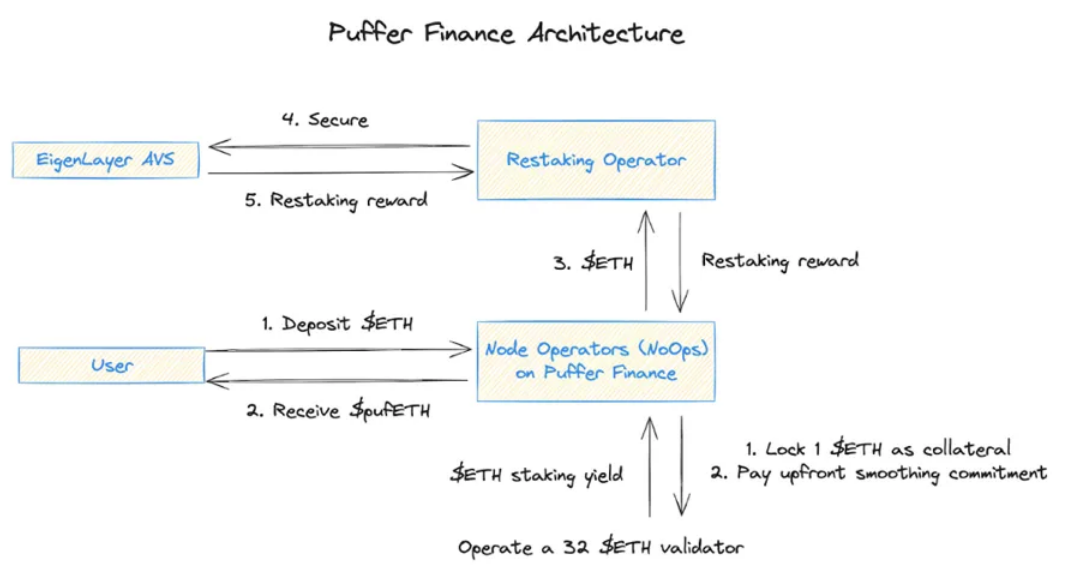

4)Puffer Finance

Puffer Finance 因得到币安实验室的投资而受到关注。它是一种反减持的流动性重新质押协议,属于 Liquid Native Restaking 类别。它通过由 Jump Crypto 领导的种子融资筹集了 615 万美元。Puffer 还将开发一个 Layer 2 网络。

优势:

· 与 EigenLayer 要求 32 个 ETH 相比,Puffer 将门槛降低到 2 个 ETH,旨在吸引小型节点。

· 安全功能包括链上的安全签名和远程验证(RAVe)。

工作原理:

· 用户质押 $ETH 以获得 $pufETH。Puffer 的节点操作员将 $ETH 分为两部分:一部分抵押给以太坊验证者,另一部分参与 EigenLayer 的重新质押。

当前状态:Puffer 已经开发了其质押功能,并铸造了 365,432 个 pufETH,总锁定价值(TVL)为 14 亿美元。它是 LRT 项目中在 Twitter 上拥有最多关注者的项目,拥有 21.37 万名关注者。

5、流动性质押+重新质押服务

这些项目在流动性质押领域已经建立了良好的地位,并已转向重新质押。它们的优势包括:1. 现有的大量质押 ETH 可以轻松转换为重新质押 Token;2. 提供给用户现有的 LRT 协议。目前,Swell 和 Ether.fi 是基于 EigenLayer 的 LRT 项目中的领先者,基于它们的存款量。

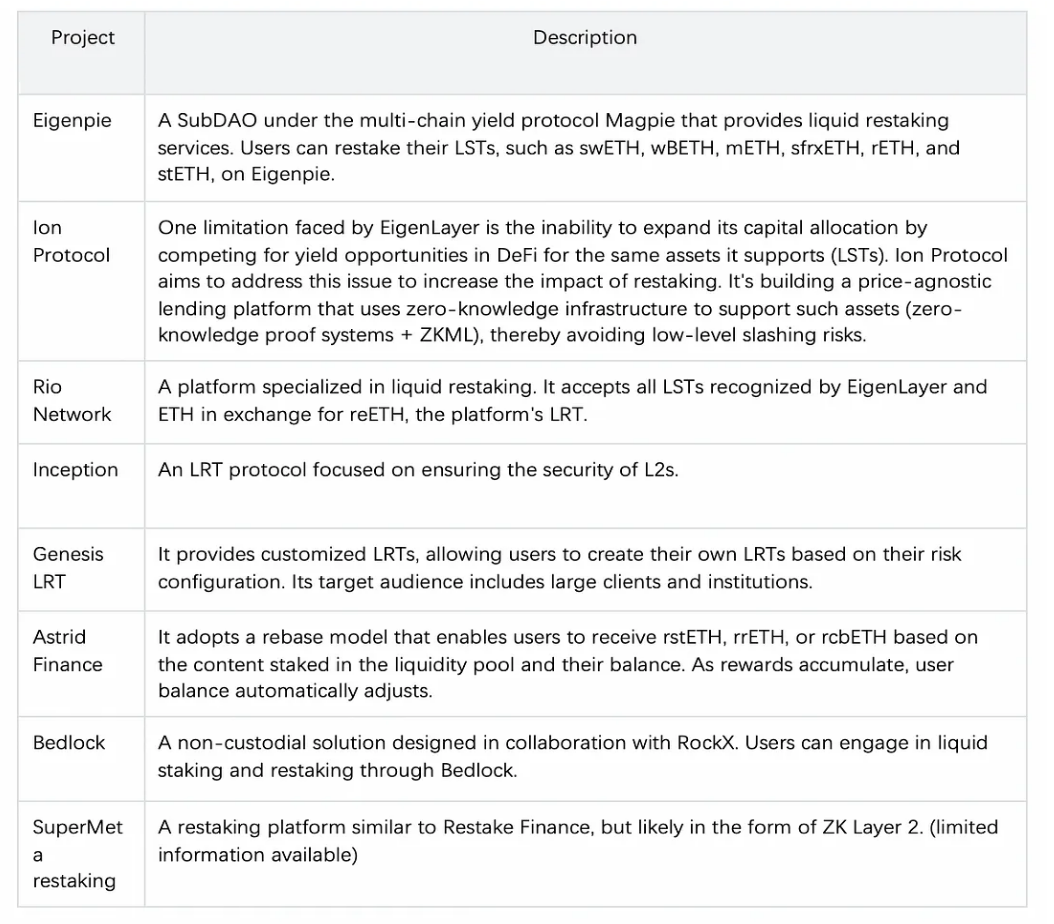

6、其他 LRT 协议

7、总结

许多 LRT 协议尚未发行 Token,并且存在同质化的问题。然而,有一些有前景的项目包括 KelpDAO、Puffer Finance 和 Ion Protocol,它们具有独特的发展路径。

在 Token 发行方面,ether.fi 拥有最多的 Token,其次是 Puffer Finance 和 Renzo。

从实际角度来看,LRT 更像是用于流动性的投机杠杆,虽然只有一个基础资产,但通过 Token 映射和权益锁定,可以使用这种资产生成多个衍生证书。

这些衍生证书在有利条件下显著释放了流动性,鼓励投机行为。然而,由于流动性的互连,发行协议之间存在互动关系——持有 A 可以借给 B,借给 B 可以激活 C。如果像 A 这样的大型协议遇到问题,可能会构成系统性风险。

LRT 的未来

LRT 空间是一个快速增长的利基市场。它在熊市中提供了约 5% 的稳定回报,这相当具有吸引力。LRT 的盈利能力取决于像 EigenLayer 这样的重新质押项目的能力,只有具有吸引力的盈利能力才能维持持续的兴趣和投资。LRT 项目仍处于初级阶段,但存在同质化和有限的资金能力的问题。因此,预计只有少数几家龙头企业将在未来蓬勃发展。

风险:

· 减持风险:由于恶意活动的增加,丢失质押的 ETH 的风险增加。

· 中心化:过多的质押者转向 EigenLayer 或其他协议可能对以太坊构成系统性风险。

· 合约:协议的智能合约可能存在漏洞。

· 复合风险:重新质押的一个关键问题是它将现有的质押风险与额外的风险结合起来,从而导致复合风险。

机会:

· 将 LRT 与其他 DeFi 协议(如借代)进行多种组合。

· 增强安全性:利用 DVT 技术有助于减少节点操作风险。例如 SSV 和 Obel。

· 多链扩展:LRT 协议可以在多个 Layer-2 或 PoS 链上进行开发。例如 @RenzoProtocol 和 @Stake_Stone。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。文章内的信息仅供参考,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。