Defi 生态中的收益生成机会正在逐步向可持续方向发展。

作者:Kyle Liu,Bing Ventures 投资经理

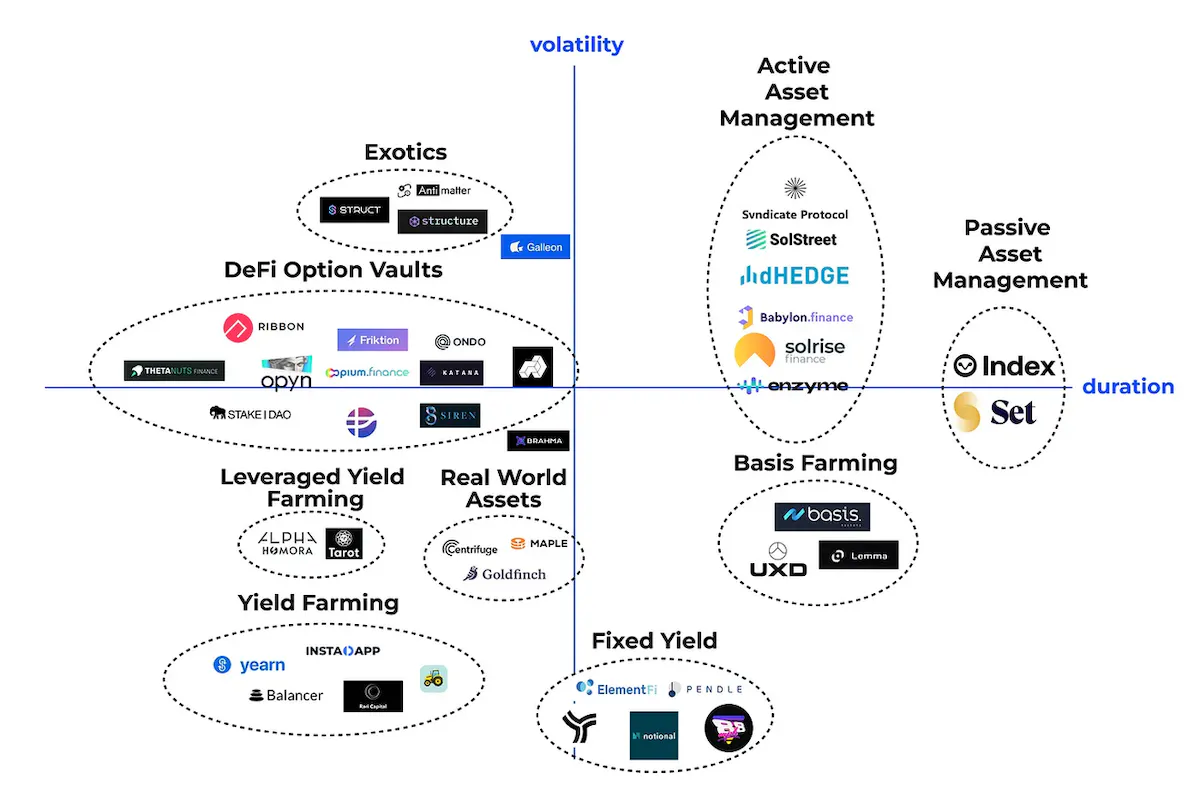

导读:随着时间的推移,加密行业正在发展其自己的结构化产品。这些产品大多出现在 DeFi 领域,这意味着投资者利用智能合约代表他们进行投资策略,而无需连接到任何中心化交易所。

DeFi 结构化产品是一种基于区块链和加密货币的新型金融工具,类似于传统金融领域中的结构化产品。这些产品可以由多种加密资产和衍生品组合而成,具有预定义的到期日、不同的收益率曲线和回报曲线,如资本保护产品、收益增强产品和杠杆产品。在 Defi 领域,结构化产品主要由期权产品主导。与传统结构化产品不同的是,Defi 结构化产品的基础资产是加密货币。这使得 Defi 结构化产品具有更高的灵活性和创新性,同时也面临着更高的风险和不确定性。

DeFi 的结构化产品趋势

DeFi 结构化产品是为投资者提供一种简化的投资方式,让更多人参与加密资产的投资。这种产品的出现是因为加密资产市场中的项目数量和收益的复杂度不断增加,需要推出更简化的投资方式。DeFi 结构化产品的设计基于已有的金融产品和策略,并借助区块链和智能合约等技术进行创新和改良。这些产品通常基于 DOV 和 PPV 模式。

DOV 模式

最初的加密结构化产品是所谓的 DeFi 期权库(DOVs)中。DOV(Decentralized Option Vaults)是链上期权库,用户可以在其中买卖期权。用户必须将代币锁定在库中,以防止他们的交易对手决定行权期权,以确保库的资金始终充足。DOV 运行的最初策略是简单的看涨看跌期权策略,但投资者仍然面临 ETH 本身的价值下降的风险。DOV 协议的发展方向是提供更多高级的金融衍生品,最终发展成为私人银行类产品的完整解决方案。

PPV 模式

Principal Protected Vaults 可以理解为一种保本型投资工具,类似于传统金融市场中的结构化产品。它的工作方式是基于智能合约,为用户提供了一种低风险的投资机会,同时保证其投资本金的安全性。Principal Protected Vaults 的基本结构包括三个部分:抵押物、资产锁定和保证金。用户可以通过将加密货币或其他数字资产存入抵押物中,来购买这种投资工具。这些加密货币或数字资产将被锁定在智能合约中,直到合约到期。资产锁定的过程中,用户可以获得一定的收益,而保证金则是用于保护投资本金的安全。

以 “Principal Protected Vaults” 为主题的产品备受关注。Principal-Protection Vaults 是 DOV 问题的延伸,有望成为下一个创新点,为风险规避型投资者提供了一些生成低风险高回报的方法。这些产品虽然在一定程度上保护了投资者的本金,但仍然存在一定的风险,特别是针对稳定币的汇率风险。此外,这些产品的收益主要来自于治理代币奖励,加大治理代币的奖励可能有助于提高收益,但这种收益是有限的。

结构化产品的未来演进方向

随着加密资产市场的发展,DeFi 结构化产品的数量和类型也在不断增加。这些产品的设计旨在为投资者提供更简化的投资方式,吸引更多人参与加密资产的投资。DOV 和 PPV 是目前最为常见的 DeFi 结构化产品,它们基于已有的金融产品和策略,并利用区块链和智能合约等技术进行改进。虽然 DOV 存在一些问题,但随着市场的发展和技术的进步,DeFi 结构化产品的未来将更加多样化和创新。我们认为,Defi 结构化产品将会朝着以下方向进行演进:

更加普及化

随着 DeFi 市场的不断扩大和用户数量的增长,DeFi 结构化产品将会越来越受到投资者的关注和认可。未来,这类产品将会变得更加普及化,成为投资者进行资产配置和风险管理的重要工具之一。未来,这类产品将会涵盖更多种类别、更多领域,并且针对不同类型的投资者提供不同类型的服务。例如,在借贷领域中,未来可能会出现更多种类别、更多形式的借贷协议;在交易领域中,则可能出现更多种类别、更多形式的交易策略。

随着市场竞争的加剧,DeFi 结构化产品将会变得更加专业化,如流动性质押、合成资产等。未来,这类产品需要更高水平的技术和专业知识,以满足投资者对于风险控制、收益率优化等方面的需求。例如,在量化交易领域中,未来可能会出现更多基于机器学习和人工智能技术的交易策略。

Tranched Lending

Tranched Lending 是 Defi 结构化产品中的一种重要形式。这是一种将债务投资机会切割成不同部分的投资工具,每个部分都有自己的风险/回报比例。投资者可以选择不同的投资部分来获取不同的风险和回报。例如,在 Tranched Lending 中,投资者可以通过投资较高级别的债务部分来获取更稳定的回报,同时也可以通过投资较低级别的债务部分来获取更高的回报。这种形式的产品在传统金融市场上非常受欢迎。

然而,目前 Defi 市场上对于较高级别的债务部分的需求并不是很大,这使得较低级别的债务部分的回报率相对较低。但是,这也为机构投资者进入 Defi 市场提供了机会。随着技术的不断发展和市场的不断成熟,Defi 结构化产品将会成为机构投资者进入 Defi 市场的重要手段。

可持续的收益生成机会

Defi 生态中的收益生成机会正在逐步向可持续方向发展。通过提供金融保险或向借款人提供资本来获取稳定的回报已经成为了 Defi 结构化产品的一种重要形式。在未来,Defi 结构化产品将会更加注重提供有价值的产品和服务,以更好地满足用户的需求,实现 Defi 生态的可持续发展。

保本在 DeFi 结构化产品中非常重要。人们对能够在去中心化环境下进行交易和投资的产品需求越来越大。越来越多的 Defi 结构化产品通过利用外部 DeFi 协议提供基础收益,并使用链上/链下混合方法创建衍生品结构,为用户提供了安全、高效、透明的投资方式。

随着 DeFi 行业的快速发展,我们认为,未来优秀的 DeFi 结构化产品需要具备以下几个方面的特点,以适应行业的演进方向:

- DeFi 结构化产品应该具备更有吸引力的回报率。结构化产品设计者需要深入了解 DeFi 行业并使用规则化的投资策略,从而有效地捕捉行业发展趋势,获得更好的投资回报率。

- DeFi 结构化产品应该能够提供丰富多样的资产配置。未来的 DeFi 结构化产品应该涵盖行业主要领域的资产,并能够根据市场变化及时地调整资产配置,以保证资产组合的多样性和灵活性。此外,可以考虑加入一些非标准化的资产类型,以扩大市场参与者的范围。

- DeFi 结构化产品应该能够提供相对较低的风险水平。结构化产品应该使用科学的风险控制方法,降低整个产品组合的风险水平,以保证产品的稳定性。

- DeFi 结构化产品应该能够满足不同的客户需求。未来的 DeFi 结构化产品应该提供不同的投资门槛和不同的收益水平,以满足机构和专业投资者的需求。同时,产品的灵活性和可定制性也是未来优秀 DeFi 结构化产品的重要特点之一。

- 未来的 DeFi 结构化产品需要更好地融入传统金融体系。加强对 DeFi 产品的风险控制,例如加强合规审核、建立风控系统、加强资金安全管理等,可以有效提高 DeFi 产品的稳定性,并更好地服务机构和专业投资者。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。文章内的信息仅供参考,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。