《全球区块链监管政策研究》之欧美篇梳理了三个国家关于区块链的监管政策,它们分别是美国、英国和加拿大。从金融属性的角度看,欧美篇覆盖的国家拥有世界上最发达最成熟的资本市场,这和区块链分布式账本的金融属性有天然的契合。

作者:Will 阿望

校对:云从龙

编排:黑羽小斗

出品方:Buidler DAO,LegalDAO

封面:Photo by Donovan Reeves on Unsplash

导读

《全球区块链监管政策研究》之欧美篇梳理了三个国家关于区块链的监管政策,它们分别是美国、英国和加拿大。从金融属性的角度看,欧美篇覆盖的国家拥有世界上最发达最成熟的资本市场,这和区块链分布式账本的金融属性有天然的契合。美国是全球 Web3 行业的领导者,其对科技创新的包容及鼓励无疑也是催生无数 Web3 领域龙头项目的重要原因。从法律体系的角度看,美国、英国、加拿大属于英美法系,判例是法律渊源的一种重要形式,因此每次备受关注的热点事件引起的监管机构或是司法机构的反应,对后续类似情况进行了 “立法”,很可能产生有法律约束力级的影响。

本报告的欧美篇正文梳理了相关国家在区块链监管领域的监管架构,并结合一些项目或案例进行讨论展开。

全球区块链监管政策研究项目主理人 —— 云从龙

前言

美国无疑是全球 Web3 行业的领导者,其对科技创新的包容及鼓励诞生了无数 Web3 领域的龙头项目。根据 a16z 的报告 “Introducing the 2022 State of Crypto Report”[1]:“尽管目前市场进入寒冬,但是我们依然处于 Web3 行业的常规发展周期中,一旦虚拟资产的价值重新被发现,便会引起各路市场玩家的关注及兴趣,无数 Web3 创新创业项目也将随之拔地而起。” 美国 Web3 的各界人士也都在相互奔走,目前逐渐形成了对 Web3 虚拟资产及科技创新的统一态度:加速监管创新,不错过任何一次革命性的机会,确保 Web3 革命发生在美国!

由于 Web3 项目基于区块链的匿名性、去中心化及不可篡改等特性,再加上目前 Web3 项目的应用场景主要在集中在金融领域或带有金融属性,那么就非常容易造成项目方与投资者之间的信息不对等,从而引发欺诈、操纵市场等行为。更严重的是,一些 Web3 项目的交易(跨境交易)能够轻松绕过客户验证(KYC)以及反洗钱(AML)规定,为犯罪分子、恐怖主义提供融资通道。这些问题都对美国政府的监管提出了前所未有的挑战。

美国政府有必要出于(i)保护投资者及消费者的利益;(ii)规范 Web3 行业长远健康发展,这两个基本立场对虚拟资产进行监管。目前,美国政府部门目前主要针对各种类别的虚拟资产(Digital Assets)进行监管(包括但不限于虚拟货币 Cryptocurrency、Non-Fungible Tokens(NFT)、稳定币等),并对由虚拟资产衍生出来的服务及服务商提出合规资质要求,如交易所、支付、托管、质押等业务,以及对去中心化的 DeFi 协议、DAO 等进行监管探索。

一、美国 Web3 虚拟资产行业监管架构

截至目前,美国针对 Web3 虚拟资产行业尚未形成统一的监管架构,呈现 “多头监管” 的态势,由美国联邦和州这两个层面共同监管,并由以 SEC 为代表的监管机构,通过 “Regulation by Enforcement” 的形式对市场进行规范(美国是判例法国家,判例法是美国最主要的法律渊源)。

现任 SEC 主席 Gary Gensler 在 2021 年的 Aspen 证券论坛上谈到,目前的市场现状有点类似 “狂野西部” 时期 [2],呼吁国会赋予 SEC 更多的监管权限以规范市场。总的来看,造成目前监管现状的主要原因还是由于 Web3 行业本身的复杂性,可以概括为以下几个方面:

1、虚拟资产的种类众多,各部门对其定义不统一。以对比特币、以太坊以及其他虚拟货币为例,这里就涉及了商品(CFTC)、证券(SEC)、货币(FinCEN)、财产(IRS)等不同领域的监管主体。

2、虚拟资产的生命周期涉及诸多阶段,如采矿、质押、发行、托管、交易、转移、支付、借贷、衍生品、套利等,并且虚拟资产的应用场景也不尽相同,如消费支付、投资理财、黑客活动、洗钱、恐怖主义融资等,这些都无法全部归类到统一的监管架构中。

3、Web3 行业还处于早期阶段,随着科技不断发展,所诞生的新兴事物也会不断增多,涉及的领域也会不断增多,这就造成了创新始终领先,监管相对滞后。

目前可以说是处于 “狂野西部” 时代的末期,美国金融监管部门早已过了投鼠忌器的阶段,它们完全可以通过 case by case 的形式对高风险项目依次排雷。2023 年 2 月 7 日,SEC 的 Division of Examinations 宣布了其 2023 年的工作目标 [3],其中就包括将新兴技术及加密货币(Emerging Technologies and Crypto-Assets)作为 2023 年首要监管任务之一。随后,SEC 就马不停蹄地对虚拟资产市场进行新一轮 “Regulation by Enforcement” 式的监管,首当其冲的是 Kraken,及其 ETH 质押产品,以及 Binance-peged BUSD。

与此同时,统一的监管架构也正在美国国会酝酿,但依然处于初步阶段。在这样的背景下,在进入 Web3 虚拟资产监管大时代之前,本文试图综述美国主要的虚拟资产监管机构对于 Web3 行业的态度及其各自的监管职责,以供参考学习。所谓 “他山之石,可以攻玉”,欢迎大家交流指正。

二、美国 Web3 虚拟资产行业主要监管部门

SEC

美国证券交易委员会(United States Securities and Exchange Commission, SEC)是根据美国 1934 年《证券交易法》(Securities Exchange Act of 1934)设立而成、直属美国联邦政府的独立机关、准司法机构,负责美国的证券监督和管理工作,旨在保护投资者利益、促进资本的形成,并维护证券市场的公平有序运作。

现任证监会主席 Gary Gensler 曾多次在公开场合表示,除了比特币这类绝对去中心化的虚拟货币外,其他大多数项目发行的虚拟货币都应被视为 “证券”,从而需要在 SEC 申请注册或申请豁免。这样严格监管的目的并不在于维护机构的权威,而是保护投资者,而是使这个行业能够长远地良性发展。SEC 要求发行方必须向投资者披露完整的,且不具有重大误导性的项目信息,以减少发行方与投资者之间的信息差,保护投资者以供其作出投资决策。信息披露制度是《证券法》的核心之一。

在这样的背景下,SEC 于 2019 年 4 月 3 日发布了一份名为 “虚拟资产是否属于投资合同的分析框架(Framework for“Investment Contract”Analysis of Digital Assets)”[4] 的指导文件,旨在帮助从事虚拟资产业务的发行方或其他主体,分析其虚拟资产是否属于 “投资合同” 而应被纳入 “证券” 的定义,从而需要遵守 SEC 的相关规定并履行合规义务。

SEC 有非常大的管辖权限,其定义的虚拟资产不仅限于虚拟货币,还包括 NFT、稳定币等其他形式的虚拟资产以及由虚拟资产衍生出来的金融产品,更甚至是,SEC 的管辖范围不只限于美国。在 SEC v. Telegram Group Inc. 案件中 [5],SEC 在将 Telegram 发行的虚拟货币 Gram 认定为 “证券” 之后,在 Telegram 发行前紧急向法院申请了禁令。尽管 Telegram 是注册在英国并在迪拜运营的实体,由于其针对部分美国人发行虚拟货币,并且没有向公众披露关键的信息,SEC 就以保护美国投资者的利益为由对 Telegram 的发行采取了监管执法。

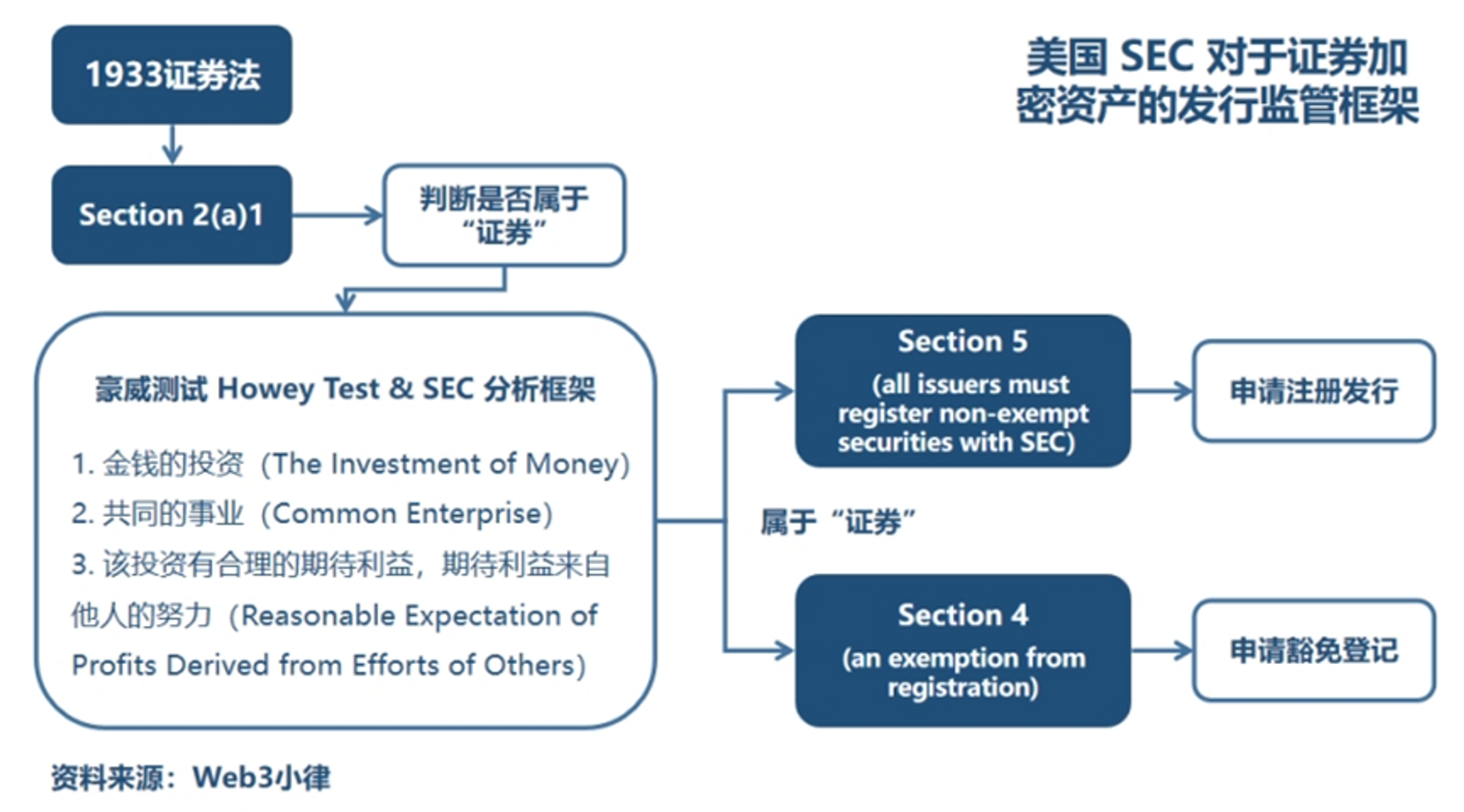

判断是否属于 “证券”

就虚拟资产而言,至关重要的是:厘清虚拟资产的发行以及销售是否属于 “投资合同(Investment Contract)”,从而被归入 “证券(Securities)” 的定义,并被纳入 SEC 的监管范围。提到 “证券”,就必然绕不开 “豪威测试(Howey Test)”。豪威测试是美国最高法院在 1946 年案件 SEC v. W.J. Howey Co. [6] 判决中使用的一种判断特定交易是否构成 “投资协议” 的标准。美国 1933 年《证券法》第 2 条定义了什么是 “证券”,其定义非常宽泛,包括股票、债券和其他形式的利润分享协议,它还包括 “投资协议”。所以,如果特定交易满足豪威测试的标准,那么该交易将被视为美国法律体系下的 “证券”,需要遵守美国 1933 年《证券法》和 1934 年《证券交易法》的相关规定。

在 SEC v. W.J. Howey Co. 案件中,豪威公司设计出一种商业模式,即向买家出售柑橘园土地之后,又从买家手上租回出售的土地,豪威公司负责柑橘园土地的经营,买家不需要自己打理土地,被动地通过豪威公司的经营分享收益。随后 SEC 起诉了豪威公司,认为该交易构成了一种投资协议,该投资协议属于美国《证券法》定义的 “证券” 的范畴。法院通过具有里程碑意义的 “豪威测试” 标准来判断该交易是否构成证券。

简而言之,证券就是投资人通过金钱的投资这一种形式被动地参与他人的事业,并期望通过他人的努力获得利益,如果没有他人的努力或他人的努力失败了,那么投资人将面临投资金额损失的风险(there is the investment of money in a common enterprise with a reasonable expectation of profits to be derived from the efforts of others)。判断虚拟货币的发行或销售是否满足 “豪威测试” 的标准,SEC 在其 “分析框架” 中也给出了同样的三个条件:

- 金钱的投资(The Investment of Money)。除了我们能够理解 “金钱(通常指货币)” 的常规定义之外,SEC 特别指明 “金钱(Money)” 的其他定义还包括但不限于:(i)投资者通过完成特定任务(Bounty Program)的方式而获得的虚拟货币奖励,因为发行人旨在通过这种方式促进其经济利益并培育其虚拟货币交易的市场;(ii)投资者通过空投(Air Drop)的方式而获得虚拟货币的奖励,因为发行人旨在通过这种方式促进其虚拟货币的流通。这里可以看出 SEC 扩大解释了 “金钱(Money)” 的定义来满足虚拟货币发行和流通的不同场景。

- 共同的事业(Common Enterprise)。通常来讲,发行方都会发布白皮书阐述其筹资的目的,比如建设一条 Layer One 的公链,这就是投资者与发行方共同的事业。但是对于比特币这种没有特定明确目的(共同事业)的项目,SEC 则不将其归类为 “证券”。

- 该投资有合理的期待利益,期待利益来自他人的努力(Reasonable Expectation of Profits Derived from Efforts of Others)。这一直是最有争议的点,SEC 在其 “分析框架” 中给出以下解释帮助分析:

(i)依赖他人的努力(Reliance on the Efforts of Others)。这里的 “他人” 指为项目的成功提供了重要管理、经营作用的项目方、推广方或核心贡献者?(Active Participant),并且该努力将直接影响共同事业的成败,而投资者仅需付出金钱的投资,并不实际参与项目的运营和管理。所幸 SEC 对于 Active Participant 的解释更接近中心化的项目方,而非去中心化组织中的核心贡献者,否则就太可怕了!

(ii)合理的期待利益(Reasonable Expectation of Profits)。SEC 在分析框架指出,如果存在以下行为,很可能符合 “合理的期待利益” 的定义:虚拟货币的资本增值,或者持有虚拟货币可以享受类似于股息、利润分配,或者持有的虚拟货币大大超出了投资者合理使用范围的,或者项目方/AP 能够通过持有虚拟货币获利的(可以参考后续 SEC V. LBRY 案件),或者项目方/AP 能够通过直接或间接的市场推广使虚拟货币增值的行为。

(iii)其他考虑因素(Other Relevant Considerations)。联邦法院通常会考虑虚拟货币的经济模型(Economic Reality)或项目的商业模式,如果虚拟货币是有很强消费属性的,那么就有可能不会构成 “投资合同”。举个不恰当的例子,投资人期望在一个成熟的电商平台使用其虚拟货币来购买一辆特斯拉以作代步(虚拟货币的消费属性),区别于投资者期望通过项目方/AP 的积极建设,使早期公链项目能够不断完善并投入使用,从而使自己持有的虚拟货币增值(虚拟货币的投资属性)。

SEC 和联邦法院都强调豪威测试是灵活的,它能够适应那些以利润承诺为前提,试图利用他人资金而设计的各种商业模式。换句话说,SEC 和法院很可能会对事实进行宽泛地解释,以确保交易可能满足豪威测试以及分析框架的每个方面的要求。就像法院在 SEC v. W.J. Howey Co. 案件中讲的:“对于事实基础来说,形式是可以忽略的,重点是关注项目的经济模型及商业模式。”

“证券” 的注册或豁免

根据美国《证券法》,所有证券的发行或销售只有两种合规方式:(i)在 SEC 进行证券的登记注册;或(ii)向 SEC 申请证券的豁免注册。对于通过豪威测试(Howey test)的虚拟货币项目来说,SEC 的证券注册并不适合,因为这种形式会带来巨额成本以及严格的披露要求。所以 SEC 的注册豁免,就成了虚拟货币项目的理想合规路径。目前,项目方可以根据 Regulation D、Regulation A+、Regulation S 等相关规定注册豁免 [7]。

Reg D:针对美国合格投资者的私募发行。项目方最常申请的是 Reg D 下的豁免,Rule504、506(b)、506(c)各有各的优势。最主要的是这三种条例均无需先行向 SEC 申请,只需要项目方在 ICO 后的 15 日内提交一份销售通知,即 Form D。可以看出,Reg D 比较适合早期私募阶段的 Crypto 项目,由于投资者以及融资金额相对可控,所以 SEC 的监管也相对比较宽松。

Reg S:针对美国境外发行,其一是在美国境外进行发行与交易;其二是发行受众必须不属于美国公民。

Reg A+:针对美国社会公众。这就相当于一个小型 IPO 了,有了更加严格的信息披露要求以及监管合规要求,以保护美国中小投资者的利益为核心诉求。

总的来说,其实 SEC 已经为虚拟货币的项目方提供了一条类似于 Web2 企业的合规融资的路径,比如在早期阶段适用于私募合格投资者的 Regulation D(类似于天使轮、A 轮 B 轮阶段),以及适用于美国以外投资者的 Regulation S(类似于海外投资者战略投资),以及后期适合社会公众的 Regulation A+(类似于 IPO)。但是从经济效益角度考虑到注册流程的复杂以及合规的成本,这条合规路径并不划算。

那么针对 SEC 可以给出的合规建议是:对于想要进行 ICO 的 Web3 项目方应该假设 SEC 会将其视为 “证券”,从而采取对应的整体合规策略。这样的合规建议的后果是:合规压力迫使众多初创 Web3 项目撤出美国(属地),更有甚至有些项目将美国投资者(属人)排除在外。

CFTC

美国商品期货交易委员会(Commodity Futures Trading Commission, CFTC)是美国政府于 1974 年设立的独立机构。美国国会授权 CFTC 管理和执行美国 1936 年《商品交易法》(Commodity Exchange Act of 1936,CEA)及其颁布的法规,主要负责监管美国商品期货、期权和金融期货、期权市场,旨在为了促进公众利益和金融市场的健全,以保护市场参与者及公众不受欺诈、市场操纵和其他破坏市场秩序行为的侵害。

早在 2015 年的一次针对 Coinflip, Inc. 的执法行动 [8] 中,CFTC 就将比特币定义为 CEA 下的 “商品”(CEA Section 1 a (9) of the Act defines "commodity" to include, among other things, "all services, rights, and interests in which contracts for future delivery are presently or in the future dealt in." The definition of a“commodity”is broad […] Bitcoin and other virtual currencies are encompassed in the definition and properly defined as commodities.”)。Coinflip, Inc. 运营着一家名为 Derivabit 的比特币金融交易平台,为投资者撮合比特币期权合约,在运营期间未遵守 CEA 及 CFTC 监管规定履行合规义务,从而受到 CFTC 的监管执法处罚。

此外,现任 CFTC 主席 Rostin Behnam 也表示 CFTC 的监管框架已经具备监管虚拟资产市场大部分虚拟货币的能力,包含比特币和以太坊以内。在 CFTC 官网 Digital Assets 的专栏里也专门发布了关于虚拟资产(主要涉及虚拟货币)的信息,明确告诉公众:虚拟资产,包括所有虚拟货币,属于 “商品”[9],这将使 CFTC 有能力监管虚拟资产市场上的欺诈和市场操纵等行为,但是,CFTC 没有资格对不涉及保证金、杠杆或融资的现货市场的虚拟资产交易进行监管。不过随着目前国会正在审议的多部立法提案都将赋予 CFTC 对更大的权力,相信目前 CFTC 这一尴尬的局面很快能够得到改善。

“商品” 期货交易的监管合规

根据 CEA 第 1 a(9)项的规定,CEA 项下的商品是一个非常宽泛的定义,其不仅包括实体商品,还可以包括无形商品,以及类似于碳排放权的权利与利益等(…all other goods and articles…and all services, rights, and interests…in which contracts for future delivery are presently or in the future dealt in)。此外,美国多个司法判例也认定虚拟货币是 CEA 定义下的 “商品”,必须遵守 CEA 及相关法律规定并接受 CFTC 的监管。

在此基础上,如果虚拟资产的交易满足:(i)交易对象必须是 CEA 所定义的 “非合格合约参与者”(non-eligible contract participant);(ii)交易是以保证金或杠杆的方式进行的(on a leveraged or margined basis);且(iii)商品在 28 天内并未 “实际交付(actual delivery)”,那么该种交易将被定义为 CEA 第 2(c)2 D 项下的 “期货交易(a contract of sale of a commodity for future delivery)”,那么结果是提供交易的平台及从事交易的机构必须遵守 CEA 及相关法律规定并接受 CFTC 的监管。

在最近的一个 CFTC v. Ooki DAO 的执法案件中 [10],CFTC 不仅仅在其固有管辖范围内进行监管,还意图将责任主体拓展到 DAO 的成员。Ooki DAO 是一个去中心化自治组织,DAO 组织成员通过提案、投票等手段运营管理着一个名为 bZx 的去中心化 DeFi 协议。CFTC 认为,bZx 协议交易的虚拟资产(虚拟货币)属于 CEA 项下的 “商品”,此外,bZx 协议从事的交易属于 CEA 定义的 “期货交易”,那么 bZx 协议的实际控制人以及运营者就必须遵守 CEA 及相关法律规定并接受 CFTC 的监管。由于 Ooki DAO 从未在 CFTC 登记注册,CFTC 就指控 Ooki DAO 通过向美国居民提供非法的杠杆和保证金交易,从而违反 CEA 以及 CFTC 的相关法律规定。

对 DAO 的监管探索

CFTC 在这个案件中对于违反期货交易资质的指控并不新奇。值得注意的是,CFTC 还要求参与 Ooki DAO 投票治理的成员承担个人责任。CFTC 的监管逻辑如下: 首先,据联邦法律,Ooki DAO 符合非法人组织(unincorporated association)的定义,其由以下四个方面构成:(1)一个自愿的个人团体(voluntary group of persons);(2)没有组织性文件(without a charter);(3)由各方共识组成(formed by mutual consent);(4)以促进共同目标为目的(for the purpose of promoting a common objective)。

其次,CFTC 根据相关联邦法律以及一系列州有关合伙法的判例,认定盈利性(for profit)非法人组织的成员需要对组织的行为承担个人责任。这区别于 LLC 或 Corp 等法律实体能够将实体责任与个人责任区分开来,这对于 DAO 来说是致命的。CFTC 将中心化实体与 Ooki DAO 组织进行类比,即 LLC 与 DAO 同样控制着 bZx 协议,LLC 通过成员投票对 bZx 协议进行治理,而 Ooki DAO 同样通过成员投票对 bZx 协议进行治理。因此,CFTC 表示:一旦 OOKI 虚拟货币持有者通过治理货币投票来影响 Ooki DAO 治理提案的结果,那么该 Ooki 虚拟货币持有者就可以被认定为自愿参与 Ooki DAO 治理而需要对 DAO 的行为承担个人责任。

案件更多的细节还需要等到开完听证会后才能确认。但是无疑,这次 CFTC 的监管行动在 Web3 行业里引起了相当大的震动,最主要的原因是通过 DAO 投票参与治理的成员可能需要直接承担法律责任。虽然美国监管机构一直在扩大对虚拟资产方面的影响力,但令许多人惊讶的是,第一个对 DAO 出手的会是 CFTC,而不是 SEC。可能是因为 CFTC 发现这个案件的性质比较恶劣,因为创始人公开承认他们创建一个 DAO 是为了逃避美国的监管。

FinCEN

美国金融犯罪执法局(Financial Crimes Enforcement Network,FinCEN)成立于 1990 年,在 2001 年 9.11 事件后,因《美国爱国者法案》的要求被纳入美国财政部,成为其下属机构。FinCEN 的权利来自美国《银行保密法》(Bank Secrecy Act, BSA),该法明确规定了如果虚拟货币业务涉及虚拟货币的产生(获取)、转移、交易等行为,则应当受到《银行保密法》的规制。FinCEN 主要负责 BSA 的监督和管理工作,从事防范洗钱(Anti-Money Laundering, AML)、打击恐怖主义融资(Combating the Financing of Terrorism, CFT)和客户尽调(Know-Your-Customer, KYC)等方面具体工作,一方面,负责防范和惩罚国内外洗钱活动、打击恐怖主义融资和其他金融犯罪,另一方面负责收集和分析金融交易信息,通过研究金融机构的强制性披露信息,追踪可疑人员和活动。

FinCEN 将虚拟货币视为 “货币(value that substitute for currency and are therefore“monetary instruments”under the BSA)”[11]。根据 FinCEN 于 2019 年 5 月 9 日发布的 “Application of FinCEN’s Regulations to Certain Business Models Involving Convertible Virtual Currencies”[12],明确了向美国人提供服务的虚拟货币 “管理方”(如虚拟货币发行方,ICO 相关项目方)和 “兑换方”(如 CEX、DEX 这些虚拟货币交易所),如满足 “资金传输者”(Money Transmitter)的定义,则属于 BSA 下的货币服务企业(Money Service Business,MSB)。所以,所有从事虚拟货币交易业务的主体都需要遵守 BSA 以及相关金融监管的规定并履行合规义务。FinCEN 的合规义务包括要根据 BSA 向 FinCEN 进行登记、报告、接受 FinCEN 的监管、建立相应的反洗钱合规体系、收集客户信息并报告可疑的金融活动等一系列要求。

早在 2015 年,CFTC 就对 Ripple Labs Inc. 进行了 70 万美元的监管处罚 [13],原因是 Ripple Labs Inc. 及其子公司 XRP II, LLC 故意违反 BSA 的规定,在未向 FinCEN 申请 MSB 牌照的情况下从事其虚拟货币 XRP 的销售及兑换,并且未能建立相应的反洗钱合规体系,未能收集客户信息并报告可疑的金融活动。

也就是说,任何主体想要在美国开展合规虚拟货币交易业务(目前主要涉及的还是交易所领域),都需要向 FinCEN 申请注册 MSB 牌照,实施全面的反洗钱风险评估和报告机制,特别是涉及到资金的跨境转移,虚拟货币、法币、稳定币的兑换等。孙割近期收购的 Huobi 交易所就在 2018 年宣布获得美国 MSB 牌照,此外,据《纽约时报》报道称,Twitter 最近也向 FinCEN 提交了成为 MBS 的注册文件,为其进军 Web3 支付铺平道路。

区别于中心化实体,特别需要注意的是 DeFi 领域,像 Tornado Cash 这样的 DeFi 协议,通常是托管在以太坊区块链上的去中心化智能合约,允许任何人通过互联网接入进行交易。那么针对智能合约如何合规就需要监管的明确,相信很快 DeFi 类项目都会面临 FinCEN 的监管压力。

OFAC

相比之下,同隶属于美国财政部的 OFAC 拥有更广泛的监管权限,其来源于 1977 年通过的《国际紧急经济权力法》(IEEPA),OFAC 监督美国的所有金融交易,并可制裁任何对国家安全构成威胁的个人、实体或国家。

美国海外资产控制办公室(The Office of Foreign Assets Control of the US Department of the Treasury,OFAC),成立于 1950 年,是美国财政部下属机构,其使命在于管理和执行所有基于美国国家安全和对外政策的经济和贸易制裁,包括对一切恐怖主义、跨国毒品和麻醉品交易、大规模杀伤性武器扩散行为进行金融领域的制裁。OFAC 虽然名声相对较小但权力很大,通常针对国家、实体或个人发布制裁清单,对违反 OFAC 规定并与制裁清单内的国家、实体或个人进行交易的行为实施处罚,同时,经特别立法授权可对美国境内的所有外国资产进行控制和冻结。 在今年 6 月,OFAC 宣布对一个虚拟货币混币应用平台 Blender.io 进行制裁 [14],称其支持黑客组织 Lazarus Group 超过 2,050 万美金的洗钱活动,该黑客组织由朝鲜民主主义人民共和国 (DPRK) 支持并于 2019 年被美国制裁。OFAC 制裁的原因是其为美国境内外非法网络活动提供实质性的(Materially)协助、赞助或金融和技术上的支持,这些行为可能对美国的国家安全、外交政策、经济健康、金融稳定造成重大威胁。OFAC 冻结了 Blender.io 所有的在美资产并禁止美国实体或个人与 Blender.io 进行任何交易。

再来看 Tornado Cash 案件 [15],在今年 8 月,OFAC 的官网显示,Tornado Cash 为美国境内外非法网络活动提供实质性的(Materially)协助、赞助或金融和技术上的支持,自 2019 年创建以来已用于洗钱价值超过 70 亿美元的虚拟货币,其中包括为 OFAC 制裁清单上的实体、个人提供支持,这些行为可能对美国的国家安全、外交政策、经济健康、金融稳定造成重大威胁,因此受到 OFAC 的制裁。

这与 OFAC 制裁 Blender.io 的逻辑相同,区别在于这是 OFAC 首次对链上去中心化智能合约直接制裁。Tornado Cash 是一个智能合约,创始人在此前就将所有管理手段都已经移交,使其成为一个完全去中心化,自主运营的链上协议。这就引起了 Web3 行业对 OFAC 监管权限的担忧,是否扩大解释了 OFAC 的监管权限?此外,Coinbase 以及 Coin center 等一些 Web3 组织更是对 OFAC 提起诉讼,称 OFAC 无权限制对软件程序进行制裁,因为软件代码是一种言论的一种表达形式,并且可能侵犯美国宪法《第一修正案》的公民言论自由及个人隐私的权利(援引 1996 年的著名判例 Bernstein v. the U.S. Department of State)。

IRS

美国国家税务局(Internal Revenue Service),隶属于美国财政部。2014 年 3 月,IRS 出于税收目的,将虚拟资产定义为 “财产(Property)”[16],这区别于 CFTC 将虚拟资产定义为 “商品”,SEC 将部分虚拟资产定义为 “证券”,FinCEN 则将虚拟资产中的虚拟货币定义为 “可转换虚拟货币”(convertible virtual currency)。在此基础上,IRS 已设置针对虚拟资产相关交易的征税指导,适用于财产交易的一般税收原则也适用于使用虚拟资产的交易。

在 IRS 于 2014 年发布的虚拟资产总括性文件 IRS Notice 2014-21 之后,IRS 又于 2019 年发布了 Revenue Ruling 2019-24 文件 [17],对虚拟资产相关交易的税收问题进行了进一步的细化。

三、Coinbase 的虚拟资产监管合规

2021 年 4 月 14 日,Coinbase Global, Inc.(COIN.US)通过直接上市(DPO)的方式成功登入纳斯达克,成为在美国上市的第一家虚拟资产综合服务商。Coinbase 以合规化著称,拥有美国纽约州 BitLicense 牌照以及信托牌照,在美国各个州拥有 MTL 牌照,还拥有英国 FCA 与爱尔兰央行的电子货币服务牌照,能够提供法币入金和币币交易等多项虚拟资产服务。公司自身也因为需要合规上市的原因,并未发行任何平台 token,也并未开展风险更高的衍生品业务,相比于其他 CEX 交易所如 Binance、Huobi、OKEx 而言,Coinbase 堪称 “保守”。

虽然 2023 年 1 月 4 日,Coinbase 因违反纽约银行法和纽约州部门的合规计划而被纽约州金融服务部(NYDFS)处以 5000 万美元的罚款 [18],但是其在全球范围内的合规路径以及对于虚拟资产方面的监管探索十分值得我们学习。

Coinbase 的主要商业模式

虚拟资产交易所是一个为投资者提供虚拟资产与另一种资产(另一种虚拟货币或者法币)交易的平台,作为为买家与卖家提供撮合交易的中间商,主要通过收取交易佣金赚取利润,同时也提供一系列的金融增值服务。虚拟资产交易所主要分为:(i)中心化交易所(Centralized Exchange, CEX)集传统交易所、券商、银行等功能为一体的综合平台,如 Coinbase、Binance 等;(ii)去中心化交易所(Decentralized Exchange,DEX)基于区块链智能合约技术实现点对点、无中介的交易平台,如 Uniswap、Curve、Compound 等;(iii)传统金融交易平台,如 Paypal 对虚拟资产市场的布局等。

CoinBase 作为 CEX 的代表之一,虽然在交易体量上难以与 Binance 这类巨头竞争,但是不同于其他 CEX,Coinbase 不断申请并获取来自政府监管机构的资质牌照,主打合规化的策略得到了政府监管机构以及传统金融领域的认可,为其长期稳健经营打下基础。Coinbase 产品主要分为交易及订阅服务两大类,其中交易收入占公司营收 80% 以上,但由于交易收⼊存在不稳定性,⾃ 2018 年底以来,公司推出⼀系列订阅产品和金融服务,如托管、存储、质押、贷款、支付等业务,目标是取得多样化收入、分散收入来源。[19][20]

Coinbase 的全球监管合规

Coinbase 在当前全球复杂且多变的监管环境中开展创新虚拟资产业务,不仅受到美国联邦及各州层面的法律法规约束,还受到外国政府及国际监管机构层面的法律法规约束。在目前主要司法辖区尚未有明确虚拟资产立法的情况下,Coinbase 不仅需要遵守现有传统金融监管框架下的法律法规,包括银行金融服务、信托、证券、衍生品市场及交易、经纪交易商、商品、信贷、虚拟资产托管、汇兑、境内外货币和虚拟资产传输、零售和商业贷款、外汇兑换、隐私及数据保护、网络安全、反欺诈、支付服务(包括支付处理和结算服务)、消费者保护、反垄断和竞争、破产、税收、反贿赂、经济和贸易制裁、反洗钱、反恐融资,还需要遵守一些司法辖区针对虚拟资产而颁布的最新法律法规。

全球范围内,有关虚拟资产的法律法规无时无刻不在变化,并且不同的司法辖地区对于虚拟资产的解释和应用不尽相同,这都为 Coinbase 在开展虚拟资产创新业务过程中带来了监管的不确定性以及全球监管合规的巨大挑战。至少目前来看,在美国,Coinbase 不受美国货币监理署(OCC)类似联邦银行的监管,也不受美国商品期货交易委员会(CFTC)类似衍生品、清算机构的监管,Coinbase 的虚拟资产交易平台亦不受美国证监会(SEC)类似国家证券交易所或另类交易系统的监管。

根据 Coinbase 的主要商业模式以及结合其招股说明书 [21]、10-K、10-Q 公开文件,其主要业务的法律合规事项如下:

四、各类虚拟资产业务的监管合规

以下将以 Coinbase 各项虚拟资产业务为基础,分析开展各项业务所需注意的法律合规问题。Coinbase 获取的各项业务资质可以查看其官网 Licenses & Disclosures [22]:

支付业务(Money Transmission, Stored Value, and Virtual Currency Business Activity)

对于虚拟资产支付(传输、兑换、交易等)业务,主要由 FinCEN 从反洗钱的角度进行监管。根据 FinCEN 于 2019 年 5 月 9 日发布的 “Application of FinCEN’s Regulations to Certain Business Models Involving Convertible Virtual Currencies” 以及于 2013 年 3 月 18 日发布的 “Application of FinCEN’s Regulations to Persons Administering, Exchanging, or Using Virtual Currencies”,明确了向美国人提供服务的虚拟资产 “管理方” 和 “兑换方”,如满足 “资金传输者(Money Transmitter)” 的定义(如虚拟资产的兑换、交易、发行、托管等),则属于 BSA 项下的货币服务企业(Money Service Business, MSB),需要在主体设立的 180 天内向 FinCEN 提出注册申请。因此,基本上所有从事虚拟资产交易业务的主体都需要遵守 BSA 以及 FinCEN 的相关规定并履行合规义务。FinCEN 的合规义务包括要根据 BSA 向 FinCEN 进行登记、报告、接受 FinCEN 的监管、建立相应的反洗钱合规体系、收集客户信息并报告可疑的金融活动等一系列要求。

除了需要向 FinCEN 申请 MSB 牌照之外,从事虚拟资产支付业务的主体还需要向各州申请州层面的支付牌照,各州的虚拟资产监管规定不尽相同,如纽约州的 Bitlicense。MSB 牌照适用于国际汇款、外汇兑换、货币交易/转移,ICO 发行、提供预付项目、签发旅行支票等业务。MTL 牌照适用于虚拟货币交易,币币交易,法币交易等业务。

在 Coinbase 的 Licenses & Disclosures 中,其已经取得美国大部分州的 MTL 牌照。此外,美国 Web3 支付公司 Stripe 也基本已经获得美国大部分州的 MTL 牌照 [23]。

Coinbase 于 2017 年获得纽约州金融服务部门(NYDFS)的比特币许可证(BitLicense),成为美国第一家拥有正规牌照的比特币交易所,可以为用户在纽约州当地提供买卖、接收与储存比特币服务 [24]。BitLicense 是有 NYDFS 根据纽约州金融服务法创设的虚拟资产牌照 [25],用于规范纽约州内的虚拟资产机构以及相关信托公司(a New York State limited purpose trust company),持牌主体必须满足 BitLicense 的合规监管框架,包括消费者保护、反洗钱合规性以及网络安全指南等。因此,Coinbase 不仅需要遵守 BSA、客户资金投资、客户资金和虚拟资产的使用和安全方面的限制和要求,还需要遵守其他适用于公司的负债、净资产、披露、报告和保存记录的要求,以及遵守公司实际控制人、高管受监管机构批准、监督、检查的义务。此前获得 Bitlicense 的主体还包括 XRP II, Circle Internet Financial, Gemini Trust Company, itBit Trust Company。

在美国以外,Coinbase 已经从德国联邦金融监管局获得了提供虚拟资产托管和交易的牌照,并在日本注册为虚拟资产交易服务提供商(Crypto Asset Exchange Service Provider),从而向日本客户提供虚拟资产交易和支付服务。根据这些牌照和资质,Coinbase 需要遵守众多法律法规,包括反洗钱、客户资产和资金信托义务、监管资本金的要求、管理称职的要求、运营控制、公司治理、客户披露、报告和记录的保存等。

发行、交易——证券(Securities)

对于虚拟资产的发行、交易等业务,需要时刻关注 SEC 以 “Regulation by Enforcement” 的形式划定虚拟资产是否属于 “证券” 的监管尺度。除了国会立法层面授予 SEC 的管辖权外,SEC 还可以通过行政执法的方式不断拓宽自己对于虚拟资产各个方面的管辖权(由于美国是判例法国家,判例法是美国最主要的法律渊源),主要方式有两种:(i)SEC 以违反美国证券法为由,对虚拟资产公司以及创始人、高管提起民事诉讼,通过法院判决确定管辖权,如尚未结案的 SEC v. Ripple 案件;(2)SEC 同样以违反美国证券法为由,对虚拟资产公司以及创始人、高管进行行政处罚,并通过法院确定管辖权,如 2022 年以来 SEC 对币安的 BNB token、Coinbase 等平台上的一些虚拟资产是否属于未经注册的 “证券” 进行调查,以及以太坊从 POW 转到 POS 之后 SEC 认定其属于 “证券”,以及 FTX 暴雷之后,SEC 认定 FTT token 属于 “证券” 从而深度介入 FTX 的破产重组案件。同时近年来,SEC 和各州证券监管机构都表示,根据美国联邦和各州证券法,某些虚拟资产可能被归类为 “证券”,一些外国司法辖区也发布了类似的警告,根据其管辖范围的法律,虚拟资产可能被视为 “证券”。然而尽管监管机构针对虚拟资产、虚拟资产交易平台以及其开发人员启动了一系列执法行动和监管措施,但是在实际上并未给出明确的官方指导意见。

确定虚拟资产是否为 “证券” 的法律测试(豪威测试,Howey Test)是一项高度复杂的、事实驱动的分析工作,主观性较强并且会随着时间的推移而演变,结果难以预测。尽管 SEC 在 2019 年 4 月 3 日发布了一份名为 “虚拟资产是否属于投资合同的分析框架(Framework for“Investment Contract”Analysis of Digital Assets)” 的指导文件,旨在帮助从事虚拟资产业务的主体,分析其虚拟资产是否属于 “投资合同” 而应被纳入 “证券” 的定义,从而需要遵守 SEC 的相关规定并履行合规义务,但该分析框架并不能作为 SEC 的官方指导文件。

如果虚拟资产一旦被定义为 “证券”,那么对于证券虚拟资产的发行、出售、交易和清算都将受到 SEC 严格的监管并需要取得相应的资质或牌照。如,证券虚拟资产发行或出售,通常只能向 SEC 提交的证券的注册或豁免注册申请;所有与证券虚拟资产有关的中介服务商都将面临 SEC 严格的监管,在美国进行证券虚拟资产交易的个人或实体可能需要向 SEC 申请注册为 “经纪人” 或 “交易商”(Broker-Dealer);撮合交易的证券虚拟资产平台通常需要注册为国家证券交易所,或者注册成为另类交易系统(Alternative Trading System, ATS,泛指既有交易所以外的各种证券交易平台);为证券虚拟资产提供清算和结算的主体可能需要向 SEC 注册为证券清算机构,但是实际上 SEC 并没有批准基于区块链的任何证券清算和结算系统。

“证券” 认定的案例

来看一个 SEC v. LBRY Inc. 的案例 [26],法院作出了有利于 SEC 的裁定,使 SEC 的权限得到进一步扩张。LBRY 是一家去中心化的数字内容共享平台,LBRY 并没有通过 ICO 发行其虚拟货币,而是自行保留了 40%,余下的 60% 则用于 LBRY 生态系统的用户,用户可以在交易所购买交易。SEC 认为 LBRY 处理其虚拟货币的行为符合 “证券” 的定义。法院也认可了 SEC 的观点,并认为:(i)LBRY 在公开场合的陈述让潜在投资者意识到投资虚拟货币有潜在价值的客观事实;(ii)LBRY 希望通过 LBRY 的中心化团队的管理和创业努力去实现虚拟货币价值的增长;(iii)法律没有规定兼具消费属性和投资属性的虚拟货币不能构成 “投资协议”;(iv)SEC 从未声明发行方只有在进行 ICO 时需要遵守《证券法》的注册要求。

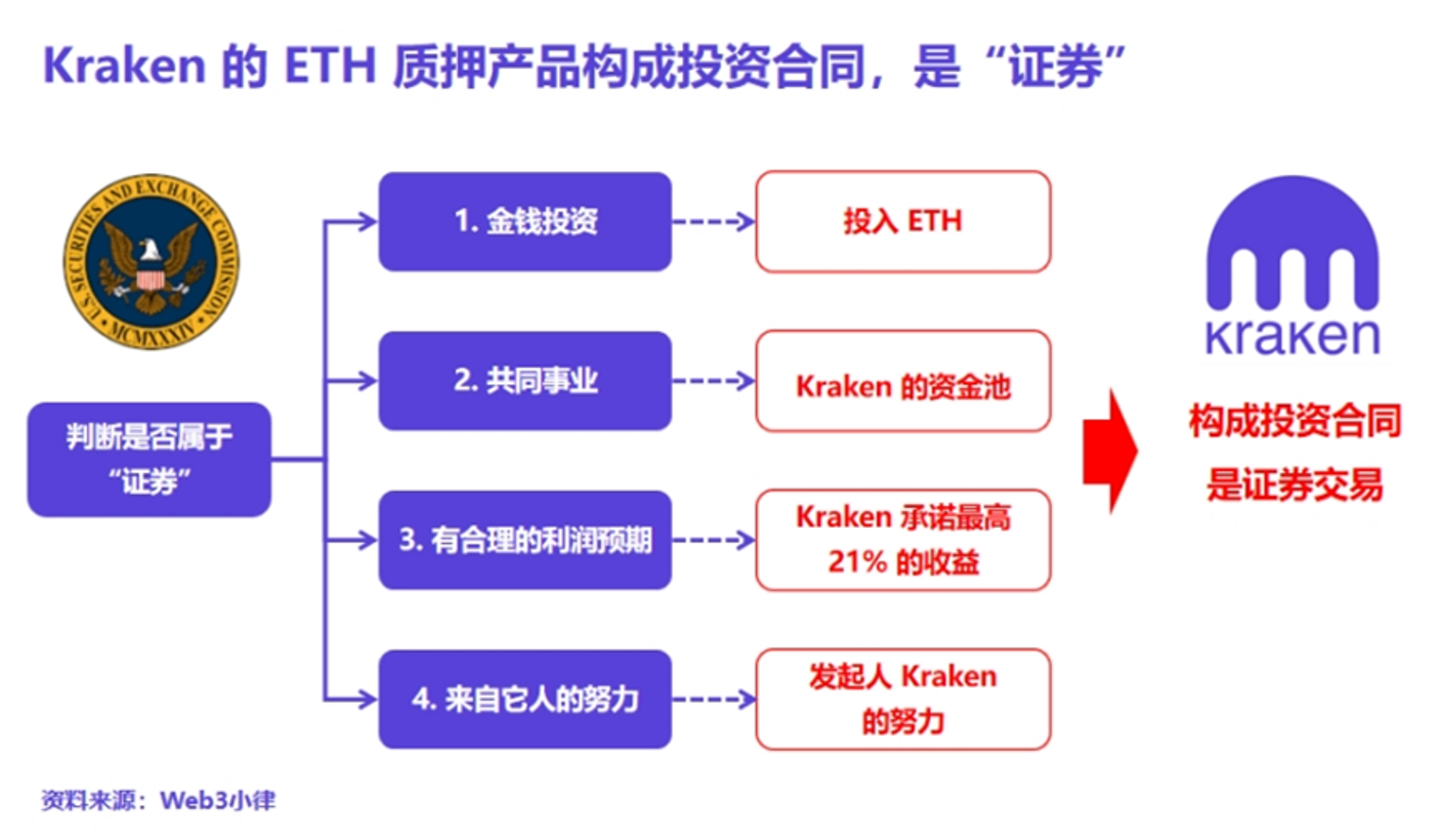

除了 SEC 直接认定虚拟资产为 “证券” 的情况外,SEC 还能够对由虚拟资产设计的金融产品进行监管。如 SEC 在 2023 年 2 月 9 日对虚拟货币交易所 Kraken 进行了处罚,认为其向投资者提供的 Staking as a Service(STaaS)产品属于未经注册的证券,并在的新闻稿中 [27],表示 “当投资者向这类 STaaS 产品服务提供资产时,他们会失去对这些资产的控制权,并承担与这些平台相关的风险,几乎没有保护。” 在拿到了用户的资产之后,Kraken 将控制用户的资产,用于任何目的(缺乏披露信息,投资者不得而知,可能就用来投资 FTX 了?),最后承诺用户得到回报。

Kraken 提供的 STaaS 产品与以太坊或者 ETH 质押(Solo Staking)存在巨大区别。首先 Kraken 收到了投资者的资金(完全控制);其次资金混同于资金池,被 Kraken 用于共同的事业(具体做什么不得而知);再次 Kraken 确实承诺了最高 21% 的收益回报(以太坊基金会官网上 ETH Staking 的回报在 3%-5% 左右);最后投资者仅参与投资,通过 Kraken 的努力来实现回报。这就满足了 Howey 测试的全部条件,构成 “投资合同”,属于证券交易。

Gary Gensler 很贴心地亲自出镜通过一个视频解释了,为什么 Kraken 这类 STaaS 产品需要遵守美国《证券法》:“当一个公司或平台为你提供这些类型产品并承诺回报时,无论他们称自己的服务是 Lending,Earn Rewards,APY 或 Staking,这种提供投资合同换取投资者资金的行为,都应该受到联邦证券法的保护……这次的执法行为应该向市场明确表明,STaaS 服务商必须注册,并提供全面、公平和真实的信息披露和投资者保护。” 最终,Kraken 将 “立即” 结束向美国用户提供的 Staking 服务,并将向 SEC 支付 3000 万美元罚款,以解决其提供未注册证券的指控。

有意思的是 a16z 在其文章 “Principles & Models of Web3 Decentralization”[28] 指出,Web3 项目可以通过满足以下两点实现法律意义上的去中心化(Legally Decentralized),(i)项目所有运营管理的信息均透明,可供所有人随时查阅(通过透明的区块链分布式账本来实现);(ii)无需中心化团队额外的管理努力来推动项目的成功或失败(通过智能合约、去中心化经济模型以及 DAO 来实现)。在此基础上,该项目再进行 ICO 或类似行为就可能被认为不符合 “分析框架” 中提出的 “共同的事业” 以及 “该投资有合理的期待利益,期待利益来自他人的努力” 这两个条件。 Paradigm 也通过 “以太坊 POS 质押机制并不能使 ETH 成为一种 “证券””(Ethereum's New“Staking”Model Does Not Make ETH A Security)[29] 一文解释了为何以太坊和 ETH 质押(Solo Staking)不是 “证券” 的原因。根据 Howey 测试的 4 个条件,暂且不论验证者将 ETH 存入智能合约是否符合 “金钱投资”,以太坊或质押 ETH 的行为被视为 “投资合同” 的观点,因无法满足 Howey 测试的第 2 点(共同事业)和第 4 点(他人的努力)而无法成立。

所以,通过上述案例可以看出,想要进行 ICO 或者其他方式发行虚拟货币的项目方应该假设 SEC 会将其视为 “证券” 发行,从而采取对应的合规策略。

经纪自营商(Broker-Dealer)

对于虚拟资产的经纪自营业务,如果交易平台上的虚拟资产被认定为 “证券”,那么该交易平台就需要向 SEC 申请 Broker-Dealer License。Coinbase 的经纪自营业务由 Coinbase Capital Markets 和 Coinbase Securities 两家子公司共同运营,两家公司都根据美国 “1934 年证券交易法” 在 SEC 注册为经纪自营商。“1934 年证券交易法” 将 “Broker” 定义为:以他人的名义从事证券交易业务的人,将 “Dealer” 定义为:任何通过经纪人或其他方式为自己的账户从事证券买卖业务的人。Broker 和 Dealer 必须在 SEC 和它们从事业务的州进行注册,一旦注册后将被要求成为美国金融业监管局(Financial Industry Regulation Authority, FINRA)的成员,并受其规则的约束。所有的经纪自营业务都受到 SEC、FINRA 和各州证券监管机构以及其他政府机构和自律组织的监管、检查、调查和纪律处分。

发行、交易——商品及衍生品(Commodities and Derivatives)

对于虚拟资产的发行、交易等业务,还需要关注 CFTC 的监管。CFTC 已经明确大部分虚拟资产(包括比特币)属于美国 “1936 年商品交易法(CEA)” 项下的 “商品”,这将使 CFTC 有能力监管现货虚拟资产市场上的欺诈和市场操纵等行为,但是除此之外,CFTC 没有能力对不涉及保证金、杠杆或融资的现货虚拟资产市场的交易进行监管。因此,对于在 Coinbase 平台上进行的任何不正当交易(Improper Trading),将受到 CFTC 监管的约束。

此外,CFTC 有权监管虚拟资产市场的期货合约、期权合约、掉期等衍生品交易以及现货商品的杠杆交易行为,以及提供这些虚拟资产衍生品交易的平台。Coinbase 子公司 Coinbase Financial Markets 已向美国国家期货协会(National Futures Association, NFA, 是美国期货和衍生品市场的自律组织,其职责是维护衍生品市场的完整性,保护投资者,并确保会员履行其监管义务)申请注册为期货佣金交易商(Futures Commission Merchant, FCM),但还需要从 CFTC 获得许可才能上市虚拟资产衍生产品。此外,Coinbase 最近收购的 FairXchange, Inc. 拥有指定合约市场(DCM)牌照,Coinbase 意图通过此举进军虚拟资产衍生品市场。

CFTC 监管合规牌照包括 DCM(制定合约市场)、DCO(掉期执行设施)、SEF(衍生品清算组织),这些牌照能让持牌主体在美提供面向一般投资者和机构投资者的衍生品交易,另外还可成为非中介的清算机构。

托管业务(Custody)

这里的虚拟资产托管业务,指的是对客户的虚拟资产的安全保管和保护,管理客户私钥的专业服务,以满足客户资产安全、合规审计、资产增值等需求。美国联邦法律要求进行大量现金或证券交易的投资经理和经纪自营商需要将这些资产存放在满足特定保管要求的实体处 [30]。 这种托管规则(源于大萧条时期)最初帮助创造了一个以高度投资者信任和流动性为标志的金融市场。因此对于托管业务,实践中我们看到有托管业务的主体都至少在州层面取得了相关的信托牌照,并接受州金融监管机构的监管。

Coinbase 子公司 Coinbase Custody Trust Company, LLC 是一家纽约州特许有限目的信托公司(New York State Trust Company),于 2018 年获得 NYDFS 的批准,受其监管、检查和监督。NYDFS 规定了各种有关虚拟资产的合规性要求,包括虚拟资产的托管、资本金要求、BSA 和反洗钱计划要求、关联交易限制以及通知和报告等要求。Coinbase 的托管业务主要针对 B 端机构客户,如华尔街的基金、银行、私募公司提供安全、高效的虚拟资产托管服务,Coinbase 已获得全球最大的虚拟资产管理机构 Grayscale 认可。2021 年,Coinbase 还帮助中国科技公司美图购买和托管了第一笔约 9000 万美元的比特币和以太坊资产。

对于其他合规的虚拟资产托管商,我们看到 Bitgo 以及 Anchorage Digital 都不约而同地选择 South Dakota 作为其合规托管的监管部门,South Dakota Division of Banking 历来以其发达的信托法律闻名,拟开展托管业务的主体一般都需要取得当地的信托牌照(Trust Charter),为机构客户开展虚拟资产、法币资产的托管与结算业务。而 Anchorage Digital 则更进一步从联邦层面获得了主管美国银行机构的美国货币监理署(Office of the Comptroller of the Currency, OCC)的批准,成为一家真正意义上的联邦特许虚拟资产银行 [31]。

考虑到托管业务的性质,虚拟资产交易所以及钱包服务商在形式上都应该属于托管业务。对于虚拟资产交易所,2023 年 2 月 15 日,SEC 发布一份针对投资顾问合格托管人的提案 [32],可能禁止投资顾问在虚拟资产交易所托管资产。可以看出在 FTX 崩塌之后,SEC 对于虚拟资产交易所的托管业务提出了更高的要求。对于钱包服务商,由于其虚拟资产自托管(Self-Custody)的特性,目前暂未看到 Metamask、Cobo Wallet 有向州层面申请信托牌照的信息。

质押业务(Staking)

根据以太坊基金会网站的信息,ETH 质押是指存入 32 个 ETH 以激活验证者软件的行为。验证者将负责存储数据、处理交易以及向区块链添加新区块,以维护节点的运行并保护网络安全。验证者通过质押 ETH 以赚取额外收益,收益来自执行层网络用户支付的交易费用和共识层网络原生代币的发行 [33]。

单独质押的验证者持有 Staking 所需要的 KEY,从而进行安全操作,毕竟 “Not Your Key, Not Your Asset!” 但是想成为单独质押验证者不是那么简单的,首先需要 32 ETH 以上较高的资金门槛不说(资金需要被锁仓一段时间,不能用于其他目的),还需要自行维护节点(对软件、硬件非常高的要求),不是一般人能够实现的。因此就有了 Staking as a Service(STasS)的方案,来解决事和钱的问题:(1)节点维护(委托服务费的形式);(2)资金门槛(Staking 产品的形式);(3)资金流动性(流动性质押(Liquid Staking Derivatives)的形式)。

目前三家中心化交易所 Coinbase、Kraken、Binance,以及 DeFi 质押平台 Lido 通过资金池的方案基本垄断了 STaaS 业务。它们的 STaaS 产品提供一个资金池(Pooled Staking)——用户将其资金(无论大小)转交给资金池,STaaS 服务商则利用资金池集资而来的资金,代为用户作为验证者,通常会向用户收取一定百分比的手续费。

像最近被 SEC 处罚的 Kraken Staking 产品,正如上述提到的,Staking 本身并没有问题,有问题的是设计的 Staking 产品本身,就像 Gary Gensler 解释的为什么 Kraken 这类 STaaS 产品需要遵守美国《证券法》:“当一个公司或平台为你提供这些类型产品并承诺回报时,无论他们称自己的服务是 Lending,Earn Rewards,APY 或 Staking,这种提供投资合同换取投资者资金的行为,都应该受到联邦证券法的保护……这次的执法行为应该向市场明确表明,STaaS 服务商必须注册,并提供全面、公平和真实的信息披露和投资者保护。”

稳定币(Stable coin)

对于稳定币业务,由于 2022 年 Luna/USDT 算法稳定币的突然崩盘引起了各司法辖区金融监管机构的高度关注,但是目前尚未出台针对稳定币的明确立法,因此,稳定币的发行和转售可能涉及美国和其他司法辖区的有关各种银行、存款、货币传输、预付、存储、反洗钱、商品、证券、制裁和其他传统金融监管的法律法规。

2021 年 10 月,美国总统的金融市场工作组(Working Group on Financial Markets)、联邦存款保险公司(the Federal Deposit Insurance Corporation)和货币监理署(the Office of the Comptroller of the Currency)发布了一份联合报告 [34],建议立法加强对稳定币发行方和钱包服务商的联邦监管。2022 年 10 月 10 日,欧洲议会也初步通过了虚拟资产市场监管法案(The Markets in Crypto-assets Regulation, MiCA)[35],该法案对稳定币定义分类、发行及交易准入作出了一系列严格规定。2022 年 12 月 23 日,共和党参议员 Pat Toomey 推出了 “稳定币信托法案”,旨在为 “支付型稳定币” 提供监管框架 。一旦这些关于稳定币的立法通过,可能对公司涉及稳定币的业务带来实践中的障碍,并可能会为公司带来巨大的合规成本。

其他传统金融相关业务

借贷业务(Lending)

Coinbase 在美国的某些州提供有担保的消费者商业贷款业务,需要遵守借贷相关的联邦及各州法律法规,主要包括:“贷款真相法(Truth-in-Lending Act)” 及其实施的 “Z 条例”,该条例要求债权人向消费者提供有关贷款和信贷交易条款的某些信息;“平等信贷机会法(the Equal Credit Opportunity Act)” 及其实施的 “B 条例”,该条例禁止债权人基于种族、肤色、性别、年龄、宗教、国籍、婚姻状况、申请人收入来自公共援助的事实,或申请人行使联邦 “消费者信贷保护法” 规定的任何权利的事实,进行歧视;“公平信用报告法(the Fair Credit Reporting Act)”;以及 “公平债务催收实务法(Fair Debt Collection Practices Act)”,该法案规定了与消费者债务催收有关的债务催收人的行为准则和限制。

Coinbase 还需要遵守适用于消费者和商业贷款的联邦及各州法律法规,包括贷款披露、信贷歧视、债务催收、利率限制和 UDAAP 有关的额外要求。这些法律法规可由州金融监管机构、州总检察长、CFPB 和私人诉讼当事人等执行。

没收和无人认领财产条例(Escheatment and Unclaimed Property Regulations)

在美国和其他司法辖区,Coinbase 受无人认领物权法的约束。这些法律法规要求平台将持有的它人在特定时间内无人认领的财产移交给政府机构,包括空投的代币和分叉的虚拟资产。这些法律法规还可能要求平台在移交之前清算该虚拟资产。美国各州和其他司法辖区如何根据无人认领的财产规则处理虚拟资产,在监管上存在很大的不确定性。

发卡行服务费(Interchange Fees)

对于银行卡业务,与支付系统相关的发卡行服务费正在各个司法辖区受到审查或质疑,例如,在欧盟 “多边交换费条例(Multilateral Interchange Fee Regulation)” 对信用卡和借记卡支付的交易费设定了上限,并规定了包括 Coinbase 在内的任何处理银行卡交易的公司都必须遵守的商业规则。因此,某些司法辖区收取的费用可能成为监管挑战的对象。

预付卡的法律要求(Legal Requirements for Prepaid Cards)

对于预付卡业务,受联邦及各州法律法规的约束,包括消费者金融保护法规,如 CFPB 的 E 条例,该条例对预付卡发行商提出了要求。

卡协会和支付网络规则(Card Association and Payment Network Rules)

除了联邦和各州有关预付卡的法律法规外,Coinbase 以及发行 Coinbase Card 的银行还必须遵守适用于预付卡的卡协会和支付网络规则和指导方针。卡协会和支付网络规则管理卡在使用过程中的场景,包括消费者和商家如何使用他们的卡和数据安全,并且可能会定期更改规则。不遵守这些规则可能导致卡协会或支付网络对某些作为或不作为征收罚款或处罚,或终止提供预付卡业务的能力。

除了联邦和各州有关借记卡的法律法规外,清算所参与者和借记卡公司之间的章程和协议规定了借记卡发行方的具体责任和义务。作为 Coinbase Card 的发行方,Coinbase 必须遵守相应的国家自动清算所协会(National Automated Clearing House Association, NACHA)、章程、操作规则和协议,以及卡网络规则和指导方针。Coinbase 提供的其他新产品和服务也可能会增加额外的合规义务,如防止欺诈、洗钱和 IT 安全漏洞有关的义务。

其他合规要求

消费者保护(Consumer Protection)

联邦贸易委员会(Federal Trade Commission, FTC)、消费者金融保护局(Consumer Financial Protection Bureau, CFPB)以及其他美国联邦、州和外国监管机构对金融产品进行监管,包括与汇款或点对点转账等相关的支付服务。这些机构(包括州总检察长)在落实消费者保护方面具有较为自由的裁量权。CFPB 负责颁布、解释和执行有关 UDAAP 违规行为的法规,包括不公平(Unfair)、欺骗性(Deceptive)、滥用行为(Abusive Act)或其他不恰当做法(Practices)。此外,CFPB 拥有执法权力,以保护消费者利益,包括与其他机构进行联合调查、发出传票和民事调查、举行听证会和裁决程序、启动民事诉讼、授予救济、并将有关事宜转介刑事诉讼程序等。

反洗钱和反恐融资(Anti-Money Laundering and Counter-Terrorist Financing)

Coinbase 需要遵守包括美国 “银行保密法(BSA)” 以及全球各种反洗钱(AML)和反恐融资(CTF)相关法律法规的合规要求。在美国,虚拟资产主体一般需要根据 BSA 的要求,向美国金融犯罪执法网络(FinCEN)注册成为货币服务企业(Money Services Business),并制定、实施和维护基于风险的反洗钱计划、提供与反洗钱相关的培训、向 FinCEN 报告可疑活动和交易、遵守定期报告和记录保存的要求、并收集和维护有关客户的信息。BSA 还对公司运营过程中的客户尽职调查(KYC)作出要求,作为反洗钱义务的一部分,包括制定基于风险的政策、程序和合理设计的内部控制,以验证客户的身份。此外,许多州和其他国家在 AML/CTF 方面也实施了类似的要求,甚至更加严格。

Coinbase 已经实施了一系列有关 AML/CTF 的合规计划,旨在防止平台用来为洗钱、反恐融资和其他非法活动提供便利。AML/CTF 法律法规在不断发展,各司法辖区的规定各不相同,公司将持续监控 AML/CTF 相关法律法规和行业标准的合规情况,并根据最新的法律法规要求更新实施合规计划。

此外,根据 FinCEN 和金融行动特别工作组(Financial Action Task Force,FATF)的建议,美国和其他司法辖区已经或正在着手对虚拟资产服务商实施 “资金转移规则(Travel Rule)”,该规则要求虚拟资产服务商收集、披露转让虚拟资产的信息,如姓名、地址和账号,以确定交易的发起者和受益人的身份,并提供审计跟踪。欧盟即将通过的 “资金转移条例(Transfer of Funds Regulation)” 便遭到了 Coinbase 以及其他虚拟资产服务机构的强烈反对。

经贸制裁(Economic and Trade Sanctions)

Coinbase 必须遵守美国、欧盟以及其他司法辖区实施的经贸制裁的规定。OFAC 和其他司法辖地区的经贸制裁机构禁止或限制与某些国家、地区、政府以及在某些情况下与特定个人和实体(如黑客、贩毒分子、恐怖分子和恐怖组织)进行任何方式的交易。

禁止贿赂和反腐败(Prohibitions on Bribery and Anti-Corruption)

Coinbase 受到美国反海外腐败法(FCPA)和其他司法辖区类似法律规定的约束,如英国 “2010 年贿赂法(Bribery Act 2010)”,这些法律禁止公司及其代表为获得或保留业务向外国政府官员支付不当费用。其中一些法律,也禁止私人实体和个人之间的不正当支付。

用户数据的隐私和保护(Privacy and Protection of User Data)

Coinbase 的业务依赖于全球各个司法辖区的个人数据处理以及数据的跨境传输,尤其是在数据的收集、使用、保留、安全、处理和转移客户和员工的个人身份信息方面。因此,Coinbase 处理的大部分个人数据(可能包括与个人相关的某些财务信息)会受到同一司法辖区多项隐私和数据保护法律的监管,以及受到全球不同司法辖区隐私和数据保护法律的监管。在许多情况下,这些法律不仅适用于与第三方的交易行为,也适用于集团公司内部以及公司与商业伙伴之间的数据活动。

知识产权(Intellectual Property)

技术和知识产权的保护是公司业务发展的一个重要方面,Coinbase 依靠专利、商标、商业秘密、版权、保密程序、合同承诺和其他法律权利的组合来建立和保护公司知识产权。知识产权法律、程序和限制在不同的司法辖区只能提供有限的保护,公司的任何知识产权都可能受到挑战、无效、规避、侵犯或挪用。某些国家的法律没有像美国法律那样保护产权,因此,在某些司法辖区,可能无法保护公司的专有技术。

五、如何监管 DeFi

通过上述对于美国 Web3 虚拟资产行业监管机构以及 Coinbase 各项业务法律合规的梳理,我们可以看到的趋势是:所有中心化的虚拟资产运营主体都已经,或者正在纳入传统金融监管的框架,但是如何监管 DeFi 依然是一个尚未达成共识的问题。

a16z 于 2022 年 12 月 15 日为金融稳定委员会(FSB)的 “加密资产活动的全球监管” 框架提出了建议,主要内容包括对 DeFi 的监管建议、隐私与非法金融活动的冲突、对算法稳定币的监管建议 [36]。a16z 认为 FSB 对于 Web3 行业不应采用其 “Same Activity, Same Risk, Same Regulation” 的监管原则,因为目前传统金融监管框架并不适合去中心化的 Web3 项目。a16z 在监管建议中对于 CeFi 与 DeFi 的区别、DeFi 的监管框架(监管应用而非协议)、传统 CeFi 法规不适用 DeFi 等论述值得借鉴,尤其是在目前全球各个司法辖区都对于如何监管 DeFi 手足无措的情况下。

DeFi 应用是区块链生态中至关重要的一环,由于传统金融监管框架旨在消除金融中介机构的信任风险,以降低可能出现的利益冲突或欺诈行为,而 DeFi 基于区块链公开透明、代码开源、可审计可追溯的特性,消除了市场上中介的存在,那么再用传统金融监管框架来监管 DeFi 就显得不合适了。因此,非常有必要制定一套适用于 DeFi 的监管框架,以避免监管冲突以及过度监管。DeFi 的监管应该针对的是软件应用而非智能合约协议,因为软件应用是可以主观地根据司法辖区的法律法规进行落地合规的,而客观的链上智能合约就不行。

CeFi 与 DeFi 的区别

CeFi 即中心化金融,是通过中心化管理团队来运行的,用户通过 CeFi 这类第三方中介机构进入虚拟资产市场。CeFi 通常是传统的公司法人,通常决策流程、运营管理不透明,公司的决策代表一小部分人的利益,与市场消费者的利益存在主观上的冲突,典型的 CeFi 就像 FTX、Coinbase 这类中心化交易所。

DeFi 即去中心化金融,是由软件协议组成并部署在区块链上,通过智能合约为用户提供大量非中介金融产品和服务,用户直接与智能合约协议进行交互,不需要任何信任背书的中介。任何人都可以检查和审计在区块链上的 DeFi 协议账本以及每笔交易的价格和数量的记录。例如,一个著名的 DeFi 借贷协议 Compound,就有一个透明的、不可变更的、可公开检查所有交易历史的区块链账本。

在最近一年虚拟资产市场的剧烈波动中,DeFi 协议对市场压力表现出了足够的弹性。虚拟资产市场的大规模爆雷集中在 CeFi,如 Celsius Network、Voyager Digital 以及 FTX,而真正去中心化 DeFi 协议,如 Compound、Uniswap 都在正常运行。这便体现出 DeFi 协议智能合约的优势。

DeFi 的监管框架(监管应用而非协议)

DeFi 协议是由智能合约组成的软件代码,拥有提供点对点借贷以及其他金融交易的功能。协议托管或集成在如以太坊等的区块链上,拥有代码开源、去中心化、自治和抗审查的特性。其中,去中心化和抗审查性具有特殊的监管和法律意义。

去中心化包含多重含义,包括治理、法律层面的去中心化(因为没有人控制公链)和软件架构层面的去中心化。a16z 在其文章 “Principles & Models of Web3 Decentralization” 中指出,Web3 项目可以通过满足以下两点实现法律意义上的去中心化(Legally Decentralized):(i)项目所有运营管理的信息均透明,可供所有人随时查阅(通过透明的区块链分布式账本来实现);(ii)无需中心化团队额外的管理努力来推动项目的成功或失败(通过智能合约、去中心化经济模型以及 DAO 来实现)。

由于没有人控制协议,以及 “Code is Law” 这一非常客观的现实,就造成了 DeFi 协议难以根据传统金融监管框架的要求,进行主观的法律合规操作。此外,DeFi 协议一旦部署,就会在区块链上永久运行,无法像应用程序一样下架,如 Tornado Cash 协议即使相关钱包地址被制裁,依然能够在以太坊上自主运行。

DeFi 应用是构建在 DeFi 协议之上的前端产品,允许用户通过交互访问 DeFi 协议。与协议层不同,Web3 应用的开发人员能够主观决定应用是否需要遵守某国的法律法规,或者通过灵活的设计规避某国的法律法规及合规风险。

传统的 CeFi 法规不应适用于 DeFi

为 CeFi 设计的传统金融监管框架不应适用于 DeFi,因为两者在本质上存在差异。对于 CeFi,法律法规旨在消除金融中介机构的信任风险,以降低可能出现的利益冲突或欺诈行为。而对于 DeFi,区块链技术具有公开透明、去中心化和无需信任背书的特征,直接消灭了市场上的金融中介,那么就自然而然地解决了 CeFi 监管想要解决的问题,并且 DeFi 在很多方面比严格监管的 CeFi 做的更好,如区块链公开透明、可审计可追溯的特征就直接解决了 SEC 的毕生追求——信息披露完全。因此,将 CeFi 监管大规模应用于不存在金融中介的去中心化 Web3 应用是不合逻辑的,去中心化 Web3 应用已经早早实现了 CeFi 监管的目标,如透明度、可审计性、可追溯性、负责任的风险管理等。

适当的监管能够保证 DeFi 行业的发展

DeFi 的这一监管原则(监管应用而非协议)能够让智能合约协议作为网络基础设施不断完善 Web3 的生态,使 DeFi 的数百万用户受益。由于 DeFi 协议在区块链上自主运行,对于世界各地的任何人都是开放和可访问的,这为金融普惠创造了前所未有的机会,尤其是对于那些对政治当局和金融机构的信任受损的新兴市场。

六、正在酝酿的 Web3 金融监管框架

“确保 Web3 革命发生在美国!” 这是美国共和党众议员 Patrick McHenry 在 2021 年底的虚拟资产听证会上的呐喊,他还提到一个非常关键的点,即立法要为创造者和企业家在 Web3 的创新上提供必要的清晰定义,这将促进 Web3 市场蓬勃发展,并通过制定明确的规则来预防欺诈和操纵,从而保护投资者、消费者 [37]。

的确,可以看到目前美国监管在缺失统一监管框架的情况下,从最初仅将各类虚拟资产纳入各自的监管范围,到将虚拟资产衍生出来的服务方、发行方及其活动等纳入监管,并且以 “Regulation by Enforcement” 的形式不断探索监管路径(美国是判例法国家,判例法是美国最主要的法律渊源)。对于虚拟资产的立法,Web3 行业最需要的就是监管的 “透明度”,目前来看美国监管机构并未就许多类似 DeFi、DAO、链上智能合约等新兴主体概念以及责任范围给出一个明确的定义,这就造成了监管在进一步探索路径的时候,容易引起 Web3 行业的恐慌,甚至担心监管的进一步措施将遏制 Web3 科技创新的发展,尤其是 OFAC 对类似于 Tornado Cash 这样的隐私应用混币器 “一刀切” 式的制裁。所以,通过何种监管方式既能保证鼓励科技创新,又能遏制非法活动,保护投资者利益,就显得至关重要了。

美国在完善监管方面非常值得期待,经过多方的努力,“确保 Web3.0 革命发生在美国” 已经成为美国决策层的共识。以下三部立法提案值得关注:

(i)2022 年 4 月,美国共和党众议员 Glenn Thompson 提交了一份名为《数字商品交易法》(Digital Commodity Exchange Act of 2022, DCEA)[38] 的立法提案,该立法提案旨在将大部分权力授权给 CFTC,并基于 CFTC 现有框架,将其监管权限拓展到虚拟资产的现货市场。此外,该立法提案对稳定币发行方作出了比较严格的要求。(ii)2022 年 6 月 7 日,来自 Wyoming 州(是美国第一个专门针对 DAO 立法的州)的美国共和党参议员 Cynthia M. Lummis 提交了一份名为《负责任的金融创新法案》(Lummis-Gillibrand Responsible Financial Innovation Act, RFIA)[39] 的立法提案,该立法提案能与现行法律结合,为虚拟资产创建一个较为全面的统一监管框架,试图 “务实” 地回应目前虚拟资产金融监管上存在的问题,旨在消费者保护、监管透明、促进金融创新及市场灵活性中取得平衡。该法案对 SEC 和 CFTC 的监管范围(将扩大 CFTC 对于虚拟资产的权限)、虚拟资产的定义作出了更为明确的划分,也对虚拟资产的税收、支付型稳定币、虚拟资产交易所、虚拟资产服务商、虚拟资产自律协会及金融创新咨询委员会等方面作出了规定。可以说,该立法提案是目前美国最全面的虚拟资产监管法案,其监管框架和思路值得借鉴学习。虽然该立法提案被看作是 pro-crypto 的,但是以目前的状况来看,该法案不太可能通过,原因也是因为它太全面了。

(iii)2022 年 8 月 3 日,美国民主党参议员 Debbie Stabenow 提交了一份名为《数字商品消费者保护法》(Digital Commodities Consumer Protection Act of 2022, DCCPA)[40] 的立法提案,该立法提案旨在授予 CFTC 对虚拟资产市场及交易所的更大监管权力,明确比特币和以太坊都属于 CFTC 的监管范围,并将虚拟资产的现货市场纳入监管范围、明确虚拟资产经纪商的披露及注册制度等。该立法提案是由 FTX 的 SBF 大力支持。

除此之外,美国白宫也基于 3 月份的行政命令(Executive Order 14067),于今年 9 月 16 日发布了 “First-Ever Comprehensive Framework for Responsible Development of Digital Assets”[41] 报告,旨在促进多部门合作,为美国行政层面的虚拟资产监管提供更为清晰的方向,并强调美国在全球金融体系以及虚拟资产方面的领导地位。该报告并没有提到新的立法事宜,而是进一步明确目前监管机构之间的执法联动,并将美国财政部作为对内、对外主要协调机构(Active Role)以维持金融稳定并识别、追踪可疑的虚拟资产市场风险。此外,美国财政部将在 2023 年 2 月前完成对 DeFi 的非法金融风险评估,在 2023 年 7 月前完成对 NFT 的风险评估。同时,我们看到金融稳定理事会(Financial Stability Board, FSB)以及 IMF 等国际金融组织都在着手准备建立针对虚拟资产的监管框架 [42]。

目前这个 Web3“狂野西部” 时期,非常像 2008 年金融危机之后,2010 年 Dodd-Frank 法案 [43] 出台之前的时期。Dodd-Frank 法案从防范金融系统性风险,保护消费者利益角度出发,重新构建美国金融秩序,期望以此恢复对美国金融体系的信心。Dodd-Frank 法案主要包括以下内容:(i)实施系统性风险监管,进行监管机构及监管功能重组,成立金融稳定监管委员会(FSOC),改变金融机构 “大而不能倒(Too Big Too Fail)” 局面;(ii)采用 “沃尔克规则(Volcker Rule)”,限制银行等金融机构进行自营交易,从而使银行等金融机构从之前的混业经营时代回到分业经营时代;(iii)加强衍生品市场监管,监督过度投机行为;(iv)设立消费者金融保护局(CPFA),加强消费者和投资者保护。我们来简单类比目前 FTX 暴雷的情况:造成危机的主要原因或原因之一都是高杠杆;由于自营交易板块 Alameda 的严重亏损,造成 FTX 金融机构的风险,并且很快传导至整个虚拟货币市场,形成系统性风险;监管机构管辖权限受限,没有一个统一的跨部门的协调机构,导致罪魁祸首依然逍遥法外,消费者无处寻求保护。此后经过立法机构的共识,制定了一部相对成体系的虚拟资产监管法律?

七、写在最后

通过上述分析,我们可以看到中心化主体作为金融中介的 CeFi 业务,如虚拟资产的发行、交易、兑换、托管、稳定币等业务都适用于传统的金融监管框架,需要获得相应监管部门的授权许可或申请相应的牌照,并且各个司法辖区也将针对 CeFi 业务进一步制定合适的虚拟资产立法。此外,在国际监管层面,以 FSB 为首的金融监管机构已经着手制定相应的国际虚拟资产监管框架以协同监管,防止虚拟资产市场参与方因监管套利而破坏市场的秩序。对于 Web3 的去中心化项目,虽然目前各个司法辖区并未有明确的监管指引,但是监管机构可以依据区块链公开透明、去中心化、可审计可追溯的特性,针对性地监管应用而非协议,从而促进 Web3 去中心化项目的创新发展,不用再背负传统金融监管框架的束缚。

相信随着 2022 年虚拟资产市场众多黑天鹅事件的出现,尤其是 FTX 暴雷之后,必然将加速美国进一步完善 Web3 虚拟资产行业监管的决心,以期在打击违法犯罪的同时,促进科技创新。最后援引 SEC 委员 Hester Peirce 的一段话作为结尾:“许多科技创新的实验都会失败,但失败可以为未来的成功指明方向。因此,为科技创新提供宽广的实验空间至关重要,同时采取适当的保护措施以减轻伤害。这样的实验能为监管者和市场参与者提供宝贵的经验 [44]。”

参考资料:

[1] Introducing the 2022 State of Crypto Report, a16z https://a16zcrypto.com/state-of-crypto-report-a16z-2022/

[2] Remarks Before the Aspen Security Forum, Gary Gensler https://www.sec.gov/news/speech/gensler-aspen-security-forum-2021-08-03

[3] SEC Division of Examinations Announces 2022 Examination Priorities https://www.sec.gov/news/press-release/2022-57

[4] Framework for“Investment Contract”Analysis of Digital Assets https://www.sec.gov/corpfin/framework-investment-contract-analysis-digital-assets

[5] Securities and Exchange Commission v. Telegram Group Inc. https://www.sec.gov/litigation/complaints/2019/comp-pr2019-212.pdf

[6] SEC v. W.J. Howey Co., 328 U.S. 293, 298 (1946). https://supreme.justia.com/cases/federal/us/328/293/

[7] Overview of Capital-Raising Exemptions https://www.sec.gov/education/smallbusiness/exemptofferings/exemptofferingschart

[8] In the Matter of: Coinflip, Inc., d/b/a Derivabit, and Francisco Riordan, CFTC Docket No. 15-29. 2015 WL 5535736 (Sept. 17, 2015). https://www.cftc.gov/sites/default/files/idc/groups/public/@lrenforcementactions/documents/legalpleading/enfcoinfliprorder09172015.PDF

[9] Digital Assets, CFTC https://www.cftc.gov/digitalassets/index.htm

[10] CFTC Imposes $250,000 Penalty Against bZeroX, LLC and Its Founders and Charges Successor Ooki DAO for Offering Illegal, Off-Exchange Digital-Asset Trading, Registration Violations, and Failing to Comply with Bank Secrecy Act https://www.cftc.gov/PressRoom/PressReleases/8590-22

[11] Requirements for Certain Transactions Involving Convertible Virtual Currency or Digital Assets https://www.federalregister.gov/documents/2021/01/15/2021-01016/requirements-for-certain-transactions-involving-convertible-virtual-currency-or-digital-assets

[12] Application of FinCEN’s Regulations to Certain Business Models Involving Convertible Virtual Currencies https://www.fincen.gov/resources/statutes-regulations/guidance/application-fincens-regulations-certain-business-models

[13] FinCEN Fines Ripple Labs Inc. in First Civil Enforcement Action Against a Virtual Currency Exchanger https://www.fincen.gov/news/news-releases/fincen-fines-ripple-labs-inc-first-civil-enforcement-action-against-virtual

[14] U.S. Treasury Issues First-Ever Sanctions on a Virtual Currency Mixer, Targets DPRK Cyber Threats https://home.treasury.gov/news/press-releases/jy0768

[15] U.S. Treasury Sanctions Notorious Virtual Currency Mixer Tornado Cash https://home.treasury.gov/news/press-releases/jy0916

[16] Digital Assets, IRS https://www.irs.gov/businesses/small-businesses-self-employed/digital-assets

[17] IRS, Revenue Ruling 2019-24 https://www.irs.gov/pub/irs-drop/rr-19-24.pdf

[18] Coinbase and NYDFS reach agreement to resolve compliance investigation https://www.coinbase.com/blog/Coinbase-and-NYDFS-reach-agreement-to-resolve-compliance-investigation

[19] 天风证券,COINBASE GLOBAL(COIN):加密货币的综合金融服务商

[20] 中泰证券,互联网行业:另类交易所:Coinbase 有多强?

[21] Coinbase Prospectus

https://www.sec.gov/Archives/edgar/data/1679788/000162828021006850/coinbaseglobalinc424b.htm

[22] Coinbase Licenses & Disclosures https://www.coinbase.com/legal/licenses

[23 ] Stripe Payments Company Licenses https://stripe.com/spc/licenses

[24 ] DFS GRANTS VIRTUAL CURRENCY LICENSE TO COINBASE, INC. https://www.dfs.ny.gov/reports_and_publications/press_releases/pr1701172

[25 ] NYDFS, Virtual Currency Businesses https://www.dfs.ny.gov/virtual_currency_businesses

[26] SEC v. LBRY, No. 21-CV-260-PB, 2022 WL 16744741 (D.N.H. Nov. 7, 2022). https://odysee.com/@lbry:3 f/secvslbrysummaryjudgementruling:a

[27] Kraken to Discontinue Unregistered Offer and Sale of Crypto Asset Staking-As-A-Service Program and Pay $30 Million to Settle SEC Charges https://www.sec.gov/news/press-release/2023-25

[28] Principles & Models of Web3 Decentralization, a16z https://a16z.com/wp-content/uploads/2022/04/principles-and-models-of-decentralization_miles-jennings_a16zcrypto.PDF

[29] Paradigm, Ethereum's New“Staking”Model Does Not Make ETH A Security https://www.paradigm.xyz/2022/10/ethereums-new-staking-model-does-not-make-eth-a-security

[30] See 15 U.S.C. § 78aaa (2018); 15 U.S.C. § 80a-1 (2018); 15 U.S.C. § 80b (2018).

[31] Anchorage Trust Company Convert to a National Trust Bank https://www.occ.gov/news-issuances/news-releases/2021/nr-occ-2021-6a.pdf

[32] SEC Proposes Enhanced Safeguarding Rule for Registered Investment Advisers https://www.sec.gov/news/press-release/2023-30

[33 ] Staking with Ethereum https://ethereum.org/en/staking/

[34] Joint Statement on Crypto-Asset Risks to Banking Organizations https://www.fdic.gov/news/press-releases/2023/pr23002a.pdf

[35] Proposal for a REGULATION OF THE EUROPEAN PARLIAMENT AND OF THE COUNCIL on Markets in Crypto-assets, and amending Directive (EU) 2019/1937 https://eur-lex.europa.eu/legal-content/EN/TXT/?uri=CELEX%3A52020PC0593

[36] a16z, A Proposed Framework for International Regulation of Crypto-asset Activities https://a16z.com/wp-content/uploads/2022/12/Andreessen-Horowitz-—-Response-to-FSB-RFC-12.15.2022.pdf

[37] McHenry at Digital Assets Hearing: 2021 Was the Year of the Cryptocurrency https://republicans-financialservices.house.gov/news/documentsingle.aspx?DocumentID=408215

[38] H.R.7614 - Digital Commodity Exchange Act of 2022 https://www.congress.gov/bill/117th-congress/house-bill/7614/all-info

[39] S.4356 - Lummis-Gillibrand Responsible Financial Innovation Act https://www.congress.gov/bill/117 th-congress/senate-bill/4356/text

[40] S.4760 - Digital Commodities Consumer Protection Act of 2022 https://www.congress.gov/bill/117th-congress/senate-bill/4760/text?r=3&s=1

[41] White House Releases First-Ever Comprehensive Framework for Responsible Development of Digital Assets https://www.whitehouse.gov/briefing-room/statements-releases/2022/09/16/fact-sheet-white-house-releases-first-ever-comprehensive-framework-for-responsible-development-of-digital-assets/

[42] Regulation, Supervision and Oversight of Crypto-Asset Activities and Markets: Consultative report https://www.fsb.org/2022/10/regulation-supervision-and-oversight-of-crypto-asset-activities-and-markets-consultative-report/

[43] Dodd–Frank Wall Street Reform and Consumer Protection Act of 2010 https://www.congress.gov/111/plaws/publ203/PLAW-111 publ203.PDF

[44] Paper, Plastic, Peer-to-Peer, Commissioner Hester M. Peirce https://www.sec.gov/news/speech/peirce-paper-plastic-peer-to-peer-031521

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。文章内的信息仅供参考,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。