互相成就的 Uniswap 和 DeFi

原文:浅谈 Uniswap V4:DeFi 创新的集大成者,Uniswap v4 makes some big changes to v3.(Twitter)

汇编:白话区块链(ID:hellobtc)

Uniswap V4 新版给熊市冷寂的加密行业注入了一剂催化剂,大家不约而同感慨 Uniswap 框架式创新的范式力量,也对未来 DEX 从 CEX 手里抢夺流动性更加充满信心。

其实,这一切都始于那 500 行代码,作为 DeFi 的基因和起源, X*Y=K 的 AMM 算法打开了 DeFi 行业的 “寒武纪时刻”。

这种算法实现了资产定价和兑换的自动化,实现了风险对冲与套利机制、实现了开放抗审查的金融,最关键是实现了金融业务的模块化重组,使得金融可以像积木一样组合与重构,为以后各种玩法诞生埋下种子。

那么相对于 Uniswap V3,V4 到底有哪些改进呢?

Uniswap V4 对 V3 进行的一些重大更改

就像重新架构 Uniswap 的 AMM 也只有一个合约 ,Uniswap V4 被称为 “单例” 设计模式,能很大程度上节省 gas 。

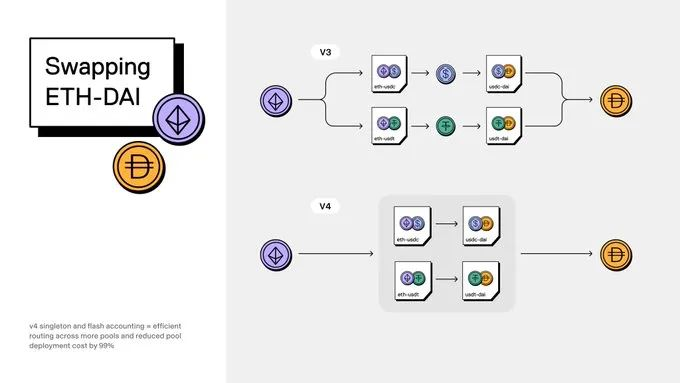

在 V3 中,每个池都是一个单独的智能合约。在 V4 中,所有池都将在单个合约中保存。

所有泳池用一份合同意味着更少的 gas。交换者不再需要在不同合约中的池之间转移 Token,这也可以累积多兆路由!早前的一些估计表明,这样来创建一个新池比之前要便宜约 99% 的成本。

通过在一份合约中完成我们需要的所有数学运算,“闪电记账” 通过仅在净余额上转移 Token 来节省 gas。这样一来效率更高,gas 成本更低。

单例架构和闪存记帐还负责消除费用等级限制。V3 有有限的费用等级,以避免分散流动性。现在可以设置任何掉期费用,甚至可以动态更改费用!

Uniswap V4 的 Hooks 可以往 AMM 池添加新功能和特性,Singleton 合约则改变了账户框架和订单逻辑,算是一次框架式创新,基于此可以畅想无数种可能。

(Hooks 是 Uniswap V4 的核心机制,指的是在资金池生命周期的某个特定时刻运行的代码片段。与之前的 Uniswap 版本相比,新版本资金池的可定制程度更高,因此无论是创建池子,还是 LP(流动性提供者) 添加/移除流动性,抑或是在 swap 之前/后,Hooks 起到的作用都非常重要。)

但无论 Uniswap 多么厉害,它是过去 5 年 DeFi 行业创新的集大成者,过去诸多 DeFi 协议上的创新 Moment,同样值得被分享并颂扬。

Uniswap V4 从 DeFi 种集大成的力量

我们就以此次 Uniswap V4 出现的新功能为例,来回顾下那些真实存在于 DeFi 世界的创新力量,始于 Uniswap,却不止于 Uniswap :

1)“限价订单 “:2020 年底 dYdX 就基于其底层 StarkEx 的 L2 扩展协议 “私有订单薄 “特性实现了限价订单(通过在 L2 隐藏状态下撮合兑换,再将结果呈现在链上)这和 V 3 Concentrated Liquidity 模型下实现限价逻辑大不一样,但限价订单思路可以降低 AMM 订单风险并提升效率,是 DeFi 发展进程中尤为重要的创新;

2)“TW AMM”:2021 年 7 月 perpprotocol 推出了时间加权 AMM 模型,可根据近段时间订单记录来调整资产池中的 Token 比例和价格,这使得 AMM 可快速精确响应市场价格变动。整体来说,时间加权的引入不仅提高了价格发现效率,还增强了抗操控能力,使得很难通过大单操控 AMM 定价。这对 DeFi 机制的进化意义重大。

3)“动态费率 “:2021 年 5 月 GMX 实现了基于市场情况动态调整订单费率的机制,这极大提高了 AMM 产品的竞争力与定价效率。GMX 能够实现算法驱动下的订单费动态调整,相比 Curve 提供的用户自主选择动态费率,更加灵敏稳定。此次 Uniswap V4 则在算法驱动和人工选择上有效结合,进一步提升了流动性利用效率;

4)“NFT 注入 AMM”:2020 年 12 月,NFTX 实现了 NFT 与 AMM 的深度融合,使得 NFT 可以像 ERC20 Token 一样在 AMM 池中进行高流动性的订单和定价,进而解决了 NFT 的低流动性问题。不过 NFTX 实际上是将 NFT 转化成 ERC20 Token 并抵押实现流动性,Uniswap V4 则直接允许 NFT 参与流动性;

5)“超出流动性范围资金借代生息”:2021 年 3 月,Aave V2 实现了将 AMM 的流动性资产存入 Aave 借代池中进行借代,以赚取额外的利息收益,这无疑提高了资金的使用效率。关键是它实现了 DeFi 在跨协议与跨机制的组合应用,给以后 DeFi 协议之间深度协同配合开拓了思路;

6)“LP 手续费自动复投”:2020 年 10 月,Curvefinance 在 V2 版本中增加了 auto-compounding 自动复利机制,可实现将 LP 在手续费的收入自动转换为 LP Token 并添加到 LP 的头寸中。

但这项机制在面临价格波动时会导致 LP oken 换入数量受损,即使是 Uniswap V4 也难免存在这样的挑战;

7)“宏观合约管理细分流动池”:2020 年 balancer 实现了通过 Vault 合约管理细分流动池的功能。这降低了部署大量单一 Token 池所需的高昂成本,Vault 合约可避免重复的读取与划转产生 gas 费用。而 Uniswap V4 的 Singleton 基于 Vault 的概念,但不需要预先定义所有组合,更加的灵活;

8)“Donate 功能引入”:2020 年 9 月,Sushiswap 在 V2 版本中首推捐赠功能,允许用户向特定流动性提供者捐赠 Token 作为激励。这有利于吸引和留存更多的流动性提供者。尽管这类机制存在一定商业操纵风险,但在社区驱动下其会是 DeFi 社区建设的新范式;

此外 perpprotocol 可提供全程无损的订单机制,依托算法与齐全定价降低流动性损失; mstable 提供跨链资产融合为流动性的机制,用户在不同链上的资产可合并为一笔流动性 mavprotocol 可根据用户锁定 Token 期限定义年化收益率;还有不少类似的创新正在悄然发生,未来也有可能被 Uniswap 采用。

小结

Uniswap 成就了 DeFi 的繁荣,但其实 DeFi 的组合式创新微力量也在一点点成就 Uniswap,正因为有这些机制或理念一次次成功或失败的探索,Uniswap 的 V4 时代才那么高光闪耀。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。文章内的信息仅供参考,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。