对于区块链行业的从业者、项目方和投资人来说,了解自己所从事的赛道在国内的政策准入和法律红线,是风险管理的一个重要环节。

出品方:Buidler DAO,LegalDAO

校对:云从龙

编排:黑羽小斗

封面:Photo by Javier Miranda on Unsplash

导读

Buidler DAO 联合 LegalDAO 发起全球区块链监管政策研究项目,旨在通过全球区块链政策法规研究,理清不同地域下监管与法律风险,帮助创业者和投资人更好地把握机会。第一期亚太篇报告将包括中国内地、中国香港、中国台湾、新加坡、马来西亚五个法域的监管政策梳理。

律师的工作方法中有一部分是先梳理一个法律框架,再带着自己的法律框架按图索骥地从专业的法律数据库或者其他可靠来源检索有法律效力的具体规定。本研究报告相当于律师或者法律工作者已经从官方网站、法律数据库、专业文献中做过一次检索和加工后的材料,读者朋友可以把总览中梳理的几点监管共性作为寻找自己关注点(骥)的图,以查阅的方式在本研究报告的内容中寻找您想了解的某地域对某问题的监管态度是能不能做,能做的话需要满足什么条件,如果违反的法律后果是什么(法律后果从轻到重可以分为民事责任、行政责任、刑事责任,可能付出的代价是支付不同数额的金钱甚至失去一定期限的自由)等。若有更多时间精力能全文仔细阅读当然最好。

如果您遇到的问题监管共性表没有提到,或者从后续分地域撰写的内容中没有查阅到,或者关心的地域我们的报告还没有涉及,欢迎联系我们获得协助,我们亦将尽力将研究报告补充得更加完善。让我们一起参与行业生态和监管生态的完善,一起 Build!

最后,非常感谢参与本《全球区块链监管政策研究报告》中国内地报告写作的干嘉利律师,香港报告写作的潘赫先律师,台湾报告写作的 Arthur,马来西亚报告写作的黄泓涵、张潆兮、Lee Kheng Joo,新加坡报告写作的 Cicely,美国报告写作的 Will 阿望,加拿大报告写作的张润雪,英国报告写作的 Siber Li 及其合作的小组成员方怡,胡子吟, Zifei Su, 刘星雨,朱美衡,Yihong LIANG,钟政。

全球区块链监管政策研究项目主理人—— 云从龙

总览

对于区块链行业的从业者、项目方和投资人来说,了解自己所从事的赛道在国内的政策准入和法律红线,是风险管理的一个重要环节。中国内地目前关于区块链行业的监管态度是禁止金融化的,在全球范围内比较起来非常严格,因此随之而来的问题便是如果自己的项目在国内开发、运营、展业存在法律障碍,那么世界范围内哪个国家政策相对友好。为解决这个问题,Buidler DAO 联合 LegalDAO 发起了全球区块链监管政策研究项目,本次研究正是希望帮助创业者和投资人更好地把握机会。

研究项目发布的第一期亚太篇报告包括中国内地、中国香港、中国台湾、新加坡、马来西亚五个法域的监管政策梳理。为避免读者阅读专业法律内容的过程中感到迷失和枯燥,本序言提供一个导读方法,读者可以参考这个方法进行阅读。这个方法是参考监管共性表在各个法域的内容中进行检索查阅。由于区块链的技术和行业特征,全球不同法域大致呈现出了以下监管共性:

监管共性表

- 加密货币只能作为商品,不可作为货币使用,不可进行自由兑换。

- 严格防止通过加密货币进行洗钱、恐怖主义融资、大规模杀伤性武器扩散融资。

- 加密货币属于高投机性商品,要遵守消费者保护相关规定。

- 有证券属性的虚拟货币,注意是否被当地允许,即便允许,也需遵守当地证券法相关的规定,首次代币发行(Initial Coin Offering,ICO),交易所首次公开发行(Initial Exchange Offering,IEO),证券型代币发行(Security Token Offering,STO)及各种灵活变化的发币融资方式需特别留意。

- 取得虚拟资产服务提供者专项牌照,避免非法经营。比如中国香港特别行政区将于 2023 年 6 月生效的虚拟资产服务提供者牌照(Virtual Asset Service Provider, VASP);马来西亚的数字金融服务牌照(Digital Financial-related Services,DFS)等。

- 防止与加密货币相关的其他违法或犯罪。如违法吸收资金、非法吸收公众存款、欺诈、反腐败与反贿赂、数据安全和隐私保护、制裁与资产冻结、内幕交易与市场操纵、知识产权保护等。

- 关注该法域在加密货币领域的监管机构,与监管机构保持沟通。

中国内地区块链监管政策研究

作者:北京盈科(上海)律师事务所 干嘉利律师

为了解区块链行业在中国内地以及全球其他法域的监管环境,结合行业在当地的发展过程,以及行业本身的特性,有利于更深入地理解相关监管规定要保护的法益(即规则制定者在不同利益之间权衡后决定用法律的形式保护的利益)。以中国内地为例,监管政策主要考虑的法益包括以下:

1、金融安全

Token 起初可以实现的价值是帮一些很小的企业更方便地拿到融资。如果通过传统的证券发行,做首次公开募股(IPO)的话,我国内地之前的上市制度是核准制,发行人必须满足证监会、证券交易所严格的监管规定、问询甚至一些看不见的操作,才能接触到公众的资金,改成注册制相对核准制容易了,不过对于很多初创期项目来说,通过传统的融资渠道,无论是银行借款还是证券发行仍然都是很难的。这时 token 能发挥一个重要的作用:帮助初期的项目通过设置和给予 token 权益,发 token 来融取资金和换取优质人才的劳动,也让投资人能够以更低的门槛参与到一些好的项目早期的权益之中。

后来很多项目融钱太快,从项目方的角度看起来,继续做项目还不如直接 rug(卷款跑路),后者马上财富自由。这种不健康的现象也揭示出一个问题:当代表项目权益的 token 在二级市场的成交价格远远超越了项目本身的价值,这时候至少存在两方面的风险:一是项目方卷款跑路;二是没有底层价值的支撑 token 在受让人间演变成击鼓传花的旁氏骗局。最终可能就归零了,“韭菜们” 顺利被割。

很多项目一开始也不是以诈骗钱财为初心的,但当 token 在二级市场的成交价格远高于与项目本身的价值,项目融取的资金又可以被项目方自由支配的时候,巨大的诱惑面前歪曲了初心也符合人性,因此适当的监管确有必要。之后出现的本身即以骗钱为目的假项目,资金盘,让很多人血本无归, 造成群体性金融风险,影响社会稳定的,到这个程度必然会引起领导的高度重视,甚至引发一刀切监管。

2、货币主权

另一个角度是,比特币这样的虚拟货币,它本身就是能自成一体的货币体系,可能挑战国家的货币主权。所以在监管政策中,要求比特币只能作为商品,不能作为货币流通,这个监管的角度最主要是为保障国家的货币主权。货币政策是国家调控经济的重要工具,国家要保有印钞和控制货币供应量的权力,以及收铸币税。

3、反洗钱和恐怖主义融资

还有一个层面是监管非常关注的,即反洗钱和反恐怖主义资金筹集。这个点不光是我国内地的监管机构非常关注,香港、新加坡、美国、马来西亚等各个国家对于虚拟货币及区块链的监管都非常关注。因为基于区块链技术的匿名性,以及数字货币的转账非常快捷,如果监管不到位,非常容易出现非法资金洗钱。之前受到美国制裁的 Tornado Cash 混币器在便于非法分子洗钱和恐怖主义资金筹集方面防范就没有到位。

4、节能减排

第四点,虚拟货币 “挖矿” 耗能非常高,所以后来因能源消耗和碳排放量大,对国民经济贡献度低的理由被禁止。

整体看下来,基本上我国内地目前从挖矿到虚拟货币作为货币流通,以及发币融资均已被禁止了。当然以虚拟货币、区块链,甚至 NFT 或者元宇宙为噱头,去融资和诈骗的行为也都是被禁止的。

前面介绍的监管层面关注保护的法益和要禁止的行为,可以作为一个概要的指引,用来粗略判断项目和监管的方向是否符合。中国内地关于 Web3 的具体监管规定,根据对区块链应用场景的监管态度可以分为禁止范围和鼓励范围。禁止的范围主要是涉及假借虚拟货币、NFT、元宇宙进行炒作、集资、洗钱、传销、证券化等存在高金融风险和犯罪特征的行为或项目,鼓励的范围主要是有助于发展区块链作为数字经济重点产业、推动产业数字化转型,发挥区块链在数据共享、优化业务流程、降低运营成本、提升协同效率、建设可信体系等方面作用的的应用。相关具体规定整理如下。

禁止范围:

涉及虚拟货币

重点提炼:除了购买并持有虚拟货币、不以融取法币或其他虚拟货币作为对价的发币行为等未被明确禁止之外,虚拟货币相关的挖矿、发币融资、作为货币流通、在交易平台兑换法币或兑换其他代币业务均被中国法律法规禁止,以虚拟货币、区块链名义为噱头,实际从事诈骗、传销、洗钱等行为也属于法律法规禁止范畴。

相关法律依据按生效时间前后整理如下:

- 《关于防范比特币风险的通知》(“289 通知”)

生效时间:12.03

出台背景:“比特币” 在国际上引起了广泛关注,国内也有一些机构和个人借机炒作比特币及与比特币相关的产品。为保护社会公众的财产权益,保障人民币的法定货币地位,防范洗钱风险,维护金融稳定。

发文单位:中国人民银行, 工业和信息化部, 中国证券监督管理委员会等

主要内容:

不具有与货币等同的法律地位,

比特币的性质是虚拟商品,不是货币。

不能作为货币在市场上流通使用。

各金融机构和支付机构不得开展与比特币相关的业务。不得买卖或作为中央对手买卖比特币,不得承保与比特币相关的保险业务或将比特币纳入保险责任范围,不得直接或间接为客户提供其他与比特币相关的服务,包括:为客户提供比特币登记、交易、清算、结算等服务;接受比特币或以比特币作为支付结算工具;开展比特币与人民币及外币的兑换服务;开展比特币的储存、托管、抵押等业务;发行与比特币相关的金融产品;将比特币作为信托、基金等投资的投资标的等。

对违法比特币互联网站予以关闭。

- 《关于防范代币发行融资风险的公告》(“九四公告”)

生效时间:09.04

出台背景:国内通过发行代币形式包括首次代币发行(ICO)进行融资的活动大量涌现,投机炒作盛行,严重扰乱了经济金融秩序。

发文单位:中国人民银行, 工业和信息化部, 中国证券监督管理委员会

主要内容:

代币发行融资是指融资主体通过代币的违规发售、流通,向投资者筹集比特币、以太币等所谓 “虚拟货币”,本质上是一种未经批准非法公开融资的行为,涉嫌非法发售代币票券、非法发行证券以及非法集资、金融诈骗、传销等违法犯罪活动。

禁止代币发行融资。

任何所谓的代币融资交易平台不得从事法定货币与代币、“虚拟货币” 相互之间的兑换业务,不得买卖或作为中央对手方买卖代币或 “虚拟货币”,不得为代币或 “虚拟货币” 提供定价、信息中介等服务。

禁止虚拟货币兑换业务。

各金融机构和非银行支付机构不得开展与代币发行融资交易相关的业务。

- 《关于进一步防范和处置虚拟货币交易炒作风险的通知》(“924 通知”)

生效日期:09.15

出台背景:虚拟货币交易炒作活动抬头,扰乱经济金融秩序,滋生赌博、非法集资、诈骗、传销、洗钱等违法犯罪活动,严重危害人民群众财产安全。

发文单位:中国人民银行, 中共中央网络安全和信息化委员会办公室, 最高人民法院, 最高人民检察院, 工业和信息化部, 公安部, 国家市场监督管理总局, 中国银行保险监督管理委员会, 中国证券监督管理委员会, 国家外汇管理局

主要内容:

虚拟货币不能作为货币在市场上流通使用。

开展法定货币与虚拟货币兑换业务、虚拟货币之间的兑换业务、作为中央对手方买卖虚拟货币、为虚拟货币交易提供信息中介和定价服务、代币发行融资以及虚拟货币衍生品交易等虚拟货币相关业务活动涉嫌非法发售代币票券、擅自公开发行证券、非法经营期货业务、非法集资等非法金融活动,一律严格禁止。

虚拟货币相关业务活动属于非法金融活动。

境外虚拟货币交易所通过互联网向我国境内居民提供服务同样属于非法金融活动。对于相关境外虚拟货币交易所的境内工作人员,以及明知或应知其从事虚拟货币相关业务,仍为其提供营销宣传、支付结算、技术支持等服务的法人、非法人组织和自然人,依法追究有关责任。

为境外虚拟货币交易所提供服务的境内工作人员要承担法律责任。

- 《关于整治虚拟货币 “挖矿” 活动的通知》

生效日期:09.03

出台背景:虚拟货币 “挖矿” 活动(指通过专用 “矿机” 计算生产虚拟货币的过程)能源消耗和碳排放量大,对国民经济贡献度低,加之虚拟货币生产、交易环节衍生的风险越发突出,其盲目无序发展对推动经济社会高质量发展和节能减排带来不利影响。

发文单位:国家发展和改革委员会, 中共中央宣传部, 中共中央网络安全和信息化委员会办公室, 工业和信息化部, 公安部, 财政部, 中国人民银行, 国家税务总局, 国家市场监督管理总局, 中国银行保险监督管理委员会, 国家能源局

主要内容:严禁新增项目投资建设,加快存量项目有序退出。

此外,涉及虚拟货币的文件还包括:《中国互联网金融协会、中国银行业协会、中国支付清算协会关于防范虚拟货币交易炒作风险的公告》《关于防范各类以 ICO 名义吸收投资相关风险的提示》《关于防范以 “虚拟货币”“区块链” 名义进行非法集资的风险提示》《关于防范以区块链名义进行 ICO 与 “虚拟货币” 交易活动的风险提示》等。

综上可以看出,中国对虚拟货币的监管态度主要可以概括为:

1. 禁止虚拟货币影响人民币法币地位;

2. 禁止没有锚定真实价值的虚拟货币炒作,禁止以金融创新为噱头,实质是借新还旧

的庞氏骗局,避免因对广大人民群众的财产造成损害形成影响安定团结的危险因素。

3. 打击因行业早期” 黑暗森林”” 狂野西部 “” 时代容易存在的诈骗、非法集资、黑客攻击盗窃等犯罪行为。

关于 NFT

《关于防范 NFT 相关金融风险的倡议》

生效时间:04.13

出台背景:NFT 作为一项区块链技术创新应用,在丰富数字经济模式、促进文创产业发展等方面显现出一定的潜在价值,但同时也存在炒作、洗钱、非法金融活动等风险隐患。为防范金融风险出台该规定。

发文单位:中国互联网金融协会, 中国银行业协会, 中国证券业协会

主要内容:

践行科技向善理念,合理选择应用场景,规范应用区块链技术,发挥 NFT 在推动产业数字化、数字产业化方面的正面作用。确保 NFT 产品的价值有充分支撑,引导消费者理性消费,防止价格虚高背离基本的价值规律。

不在 NFT 底层商品中包含证券、保险、信贷、贵金属等金融资产,变相发行交易金融产品。

不通过分割所有权或者批量创设等方式削弱 NFT 非同质化特征,变相开展代币发行融资(ICO)。

不为 NFT 交易提供集中交易(集中竞价、电子撮合、匿名交易、做市商等)、持续挂牌交易、标准化合约交易等服务,变相违规设立交易场所。

不以比特币、以太币、泰达币等虚拟货币作为 NFT 发行交易的计价和结算工具。

对发行、售卖、购买主体进行实名认证,妥善保存客户身份资料和发行交易记录,积极配合反洗钱工作。

不直接或间接投资 NFT,不为投资 NFT 提供融资支持。

关于元宇宙

《关于防范以 “元宇宙” 名义进行非法集资的风险提示》

生效时间:02.18

出台背景:不法分子蹭热点,以 “元宇宙投资项目”“元宇宙链游” 等名目吸收资金,涉嫌非法集资、诈骗等违法犯罪活动。

发文单位:中国银行保险监督管理委员会

主要内容:

禁止编造虚假元宇宙投资项目借机非法集资、诈骗。

禁止打着元宇宙区块链游戏旗号诈骗、诱导投资、卷款跑路。

禁止恶意炒作元宇宙房地产圈钱。

禁止变相从事元宇宙空气币非法谋利。

可以看出,中国监管对于 NFT、元宇宙等相较于虚拟货币流行更晚的区块链应用领域的监管态度可以概括为以防范炒作、诈骗、非法集资、卷款跑路等金融风险和刑事犯罪行为为主。

鼓励范围

我国内地区块链监管政策鼓励的主要是从数字经济的角度,进行 “区块链+产业” 的实践。相关政策和法规梳理如下:

产业政策

产业政策层面,从国务院到各地方政府均可以看到对于区块链技术在数字经济有更多作为的鼓励,例如:国务院《“十四五” 数字经济发展规划》提到 “构建基于区块链的可信服务网络和应用支撑平台,为广泛开展数字经济合作提供基础保障。”《上海市数字经济发展 “十四五” 规划》提到 “创建区块链与前沿技术多学科交叉的组合型科学技术创新体系,推动 “区块链+” 技术研发和应用落地,构建具有较强创新能力和自主可控的区块链发展生态。推动数字可信交易,支持推进基于区块链、电子身份确权认证等技术的可信交易。推动大数据可信交易,运用共识算法实现信任和交易确权,重点发展智能合约管理与运营平台。发展区块链商业模式,着力发展区块链开源平台、NFT 等商业模式,加速探索虚拟数字资产、艺术品、知识产权、游戏等领域的数字化转型与数字科技应用。支持组建跨机构和行业的区块链联盟,研究制定重点领域区块链行业标准和协议框架。”《成都市元宇宙产业发展行动方案(2022—2025 年)》提到聚焦元宇宙技术逻辑,加快发展人工智能、物联网、网络安全等直接关联技术和先进计算、海量存储、区块链等基础架构技术。加快元宇宙互联网生态环境构建,探索 Web3.0 技术研发和生态发展,抢占下一代互联网风口。

《关于组织申报区块链创新应用试点的通知》

由中央网信办秘书局、中央宣传部办公厅、最高人民法院办公厅、司法部办公厅、中国人民银行办公厅、国家税务总局办公厅、中国证监会办公厅等权威机构联合发布的《关于组织申报区块链创新应用试点的通知》(“区块链试点通知”)明确,为促进形成开放友好可持续的区块链技术生态和多方协同的产业生态,促进形成区块链技术与业务应用相互牵引迭代发展的良好态势,促进形成完善的区块链技术和应用标准体系,推动经济社会数字化转型和高质量发展,在以下方面开展区块链创新应用试点:

- 区块链+制造;

- 区块链+能源;

- 区块链+政务服务;

- 区块链+法治;

- 区块链+税务服务;

- 区块链+审判;

- 区块链+检察;

- 区块链+版权;

- 区块链+民政;

- 区块链+人社;

- 区块链+教育;

- 区块链+卫生健康;

- 区块链+贸易金融;

- 区块链+风控管理;

- 区块链+股权市场;

- 区块链+跨境金融

试点分为综合性试点和特色领域试点两类。其中综合性试点的申报主体原则上是地级及副省级行政区域人民政府,特色领域试点的申报主体可以是各级人民政府,也可以是地方有关部门、有关单位(包括但不限于企业、高校、研究机构、金融机构、政府事业单位等)。在已公布的《国家区块链创新应用试点入选名单》中,前述试点领域各有十来个入选机构,以政府部门、事业单位、研究机构为主。

《区块链信息服务管理规定》

《区块链信息服务管理规定》(“区块链管理规定” 确立了我国目前对区块链监管的原则是实名登记,备案先行。该规定由国家互联网信息办公室发布,并于 2019 年 2 月 15 日生效。区块链管理规定将向社会公众提供区块链信息服务的主体或者节点,以及为区块链信息服务的主体提供技术支持的机构或者组织定义为区块链信息服务提供者,并要求区块链信息服务提供者应当履行包括但不限于以下义务:

- 区块链信息服务提供者应当在提供服务之日起十个工作日内通过国家互联网信息办公室区块链信息服务备案管理系统填报服务提供者的名称、服务类别、服务形式、应用领域、服务器地址等信息,履行备案手续;

- 区块链信息服务提供者应当建立健全用户注册、信息审核、应急处置、安全防护等管理制度。

- 区块链信息服务提供者应当具备与其服务相适应的技术条件,对于法律、行政法规禁止的信息内容,应当具备对其发布、记录、存储、传播的即时和应急处置能力,技术方案应当符合国家相关标准规范。

- 区块链信息服务提供者应当制定并公开管理规则和平台公约,与区块链信息服务使用者签订服务协议,明确双方权利义务,要求其承诺遵守法律规定和平台公约。

- 区块链信息服务提供者应当对区块链信息服务使用者进行基于组织机构代码、身份证件号码或者移动电话号码等方式的真实身份信息认证。用户不进行真实身份信息认证的,区块链信息服务提供者不得为其提供相关服务。

- 区块链信息服务提供者开发上线新产品、新应用、新功能的,应当按照有关规定报国家和省、自治区、直辖市互联网信息办公室进行安全评估。

区块链信息服务提供者可以在区块链信息服务备案管理系统进行备案,官方网址 https://bcbeian.ifcert.cn/。截止至 2023 年 3 月 15 日,国家互联网信息办公室已经发布了十一批境内区块链信息服务备案项目,数量达数千个,服务内容包含数字藏品平台、区块链存证、区块链出版发行、实物衍生品交易平台、可信数字资产管理服务平台、区块链茶叶溯源平台等。

此外,在数字经济时代,数据已经成为生产要素的一种。国家鼓励关于数据要素的产权确权、流通交易、收益分配、安全治理的实践(政策可以参考 “数据二十条”《中共中央、国务院印发关于构建数据基础制度更好发挥数据要素作用的意见》)。Web2 世界是有中心化主体的平台经济,大平台对于用户的数据是垄断的,就所有创作者创作的内容,平台既可以封号,删除,使创作者的劳动付之一炬,也可以通过算法推荐进行流量扶持,精准营销,Web2 世界的大平台掌握着个人信息主体的基本信息、行为数据、内容创作,享有巨大的收益。个人看好能让更多人分享数据要素利益的项目,以及在未来强人工智能时代约束强人工智能的项目。而区块链技术有去中心化,分布式计算、存储,数据透明、不可篡改的技术特征,有很大的优势。国内的从业者可以多探索区块链+产业的机会。

不过,有一些 Web3-native 的朋友认为区块链的本质是一个分布式账本,是用来记账的,其核心价值在技术代替第三方提供信用背书,提高交易效率和安全性。这部分人群会认为如果 Web3 项目把金融属性去除的话,就像被阉割了一样,是不完整的,所以还是想保留金融方面的尝试。如果要完整地释放区块链技术的价值,需要引入金融属性,但在目前的国内监管环境下,涉及到这方面的项目可能需要提前做好出海安排,或者在国内做区块链+产业,在海外政策允许的地区设立主体,把发币融资放在海外的项目。

中国香港区块链监管政策研究

作者:北京盈科律师事务所 潘赫先律师

2022 年 10 月 31 日,香港财库局发布了《香港虚拟资产发展政策宣言》,展示了全面拥抱加密资产行业的决心。2022 年 12 月,香港立法会三读通过并刊宪了《打击洗钱及恐怖分子资金筹集(修订)条例》,这是香港首部涉及监管虚拟资产的法案,打破多年来一直没有正式立法的局面。该条例新增设立了虚拟资产服务提供者(VASP)发牌制度,计划重新开启虚拟资产公众交易的大门。陆续,也有多名香港政府官员在公众场合发言表示,将大力支持 web3、NFT、虚拟资产等相关行业来发展。这一切都表明了香港计划将自己重新打造成亚洲加密中心。

1、香港对虚拟货币的定义及分类

根据 2022 年 12 月 7 日香港立法会三读通过的《2022 年打击洗钱及恐怖分子资金筹集(修订)条例》,将虚拟资产定义如下:(1)虚拟资产是一种加密保护数字价值,通过计算单位或所储存经济价值的形式表述;(2)可作为交易媒介为货品或服务付款、清偿债务、投资;或用于对虚拟资产相关事务的管理、运作、条款改变进行投票。(3) 可以电子方式转移、储存或买卖;(4) 证监会或财库局长可以通过宪报刊登方式扩大或缩小「虚拟资产」的范围。另外,结合《证券及期货条例》等文件的要求,现将虚拟资产的分类总结如下:

| 分类 | 官方定义 | 监管文件 | 监管机构 |

|---|---|---|---|

| 证券型代币 | 通过 STO 的方式发行,具备传统证券属性的 Token 代币,证券属性表示代币具有某种资产或经济权利(例如股权和收益分红权)。 | 《证券及期货条例》 | 香港证监会 |

| 虚拟资产型代币 | 虚拟资产是一种加密保护数字价值,通过计算单位或所储存经济价值的形式表述; 可作为交易媒介为货品或服务付款、清偿债务、投资;或用于对虚拟资产相关事务的管理、运作、条款改变进行投票。可以电子方式转移、储存或买卖;证监会或财库局长可以通过宪报刊登方式扩大或缩小「虚拟资产」的范围。 | 《2022 年打击洗钱及恐怖分子资金筹集(修订)条例》 | |

| 《证券及期货条例》 | 香港证监会 | ||

| 香港财库局 | |||

| 香港金管局 | |||

| 稳定币 | 暂无 | 《2022 年打击洗钱及恐怖分子资金筹集(修订)条例》 | |

| 《证券及期货条例》 | |||

| 《支付系统及储值支付工具条例》 | 香港证监会 | ||

| 香港财库局 | |||

| 香港金管局 | |||

| 虚拟资产型 ETF | 暂无 | 《证券及期货条例》 | 香港证监会 |

2、香港虚拟资产政策汇总

香港作为全球重要的金融之都,区块链行业的立法和监管大体经历了四个时代。分别是:2017 年 9 月之前的零监管无序交易时代,2017 年 9 月至 2019 年的弱监管自由交易时代,2019 年到 2022 年 10 月的强监管有限交易时代,2022 年 11 月至今的合理监管逐渐开放的新时代。目前,香港主要通过《证券及期货条例》、《2022 年打击洗钱及恐怖分子资金筹集 (修订) 条例》以及香港证监会 SFC、香港财库局等部门发布的声明或回复等形式形成一套监管框架,具体总结如下:

| 时间 | 文件 | 主要内容 | 颁布机构 |

|---|---|---|---|

| 2017.9 | 《有关首次代币发行声明》 | 视乎个别 ICO 的事实及情况,所发售或销售的数码代币可能属于《证券及期货条例》所界定的 “证券”,并受到香港证券法例的规管。 | 香港证监会 |

| 2017.12 | 《致持牌法团及注册机构的通函有关比特币期货合约与加密货币相关的投资产品》 | 向投资者提供比特币期货合约交易服务及相关服务(包括传达或传递交易指令)的中介人需要向 SFC 申领牌照并受到监管。同时,SFC 还提醒投资者注意防范投资风险。 | 香港证监会 |

| 2018.11 | 《有关针对虚拟资产投资组合的管理公司、基金分销商及交易平台营运者的监管框架的声明》 | 对对于虚拟资产投资组合管理公司、基金分销商及交易平台提出具体的总资产规模要求,并考虑在合适的时机发放牌照。 | 香港证监会 |

| 2019.3 | 《有关证券型代币发行的声明》 | 提醒从事证券型代币发行的公司或个人有关适用的法例及监管规定。 | 香港证监会 |

| 2019.10 | 《适用于管理投资于虚拟资产的投资组合的持牌法团的标准条款及条件》 | 从虚拟资产基金管理公司的角度,提出了公司资质、风险管理、合规审计、打击洗钱和反恐的具体要求。 | 香港证监会 |

| 2019.11 | 《有关虚拟资产期货合约的警告》、《监管虚拟资产交易平台立场书》 | 制定了交易平台发牌制度,并公布具体发牌条款和条件:平台方仅可向专业投资者提供服务,制定资产严格纳入准则及仅向充分认识虚拟资产的客户提供服务,运行外部市场监察系统,并确保托管加密资产的风险相关投购的保险时刻生效等。 | 香港证监会 |

| 2021.5 | 《“有关香港加强打击洗钱及恐怖分子资金筹集规管的立法建议公众咨询” 咨询总结》 | 建议对虚拟资产交易所实施刚性牌照要求,并且只能向专业投资者提供服务。 | 香港财库局 |

| 2022.10 | 《香港虚拟资产发展政策宣言》 | 展示了香港要打造亚洲加密中心的决心。加紧筹备为新虚拟资产服务提供者发放牌照的制度,邀请有关交易所在香港开拓商机。计划发行政府代币化绿色债券、加密资产 ETF、NFT 等。认可稳定币的价值,并先试先行发行数码港元稳定币。 | 香港财库局 |

| 2022.12.16 | 《2022 年打击洗钱及恐怖分子资金筹集(修订)条例》 | 新增虚拟资产服务提供商刚需牌照 VASP 牌照,并对虚拟资产服务经营者从反洗钱、反恐、经营限制等方面提出具体监管要求。 | 香港立法会 |

3、香港对虚拟资产交易所的监管要求

2022 年 12 月,香港立法会三读通过并刊宪了《打击洗钱及恐怖分子资金筹集(修订)条例》,该法案核心功能将于 2023 年 6 月 1 日起生效。该法案规定,“经营虚拟资产服务业务须领牌照 “。该法案新增了专门针对虚拟资产服务商业务经营所必须要申领的牌照 VASP(Virtual Asset Services Provider)牌照。同时,香港证监会 SFC 也设置了 10 类牌照。截止至目前经营虚拟资产业务必须要申领的牌照有三种,即:VASP 牌照,1 类牌照和 7 类牌照,另外,根据实际经营的需要,4 类牌照和 9 类牌照也可能需要申领。并且,目前仅允许专业投资者参与投资,暂不允许散户参与交易。但,香港证监会保留了一定的政策调整空间,可根据市场环境的变化修改是否允许散户参与交易的要求。

| 牌照种类 | 功能 | 获取的公司 |

|---|---|---|

| VASP 牌照 | ||

| (刚需) | 经营提供虚拟资产服务 | 暂无 |

| (原合规经营者可拥有 1 年的过渡期) | ||

| 1 类牌照 | ||

| (刚需) | 证券交易 | HashKey,OSL |

| 7 类牌照 | ||

| (刚需) | 提供自动化交易服务 | HashKey,OSL |

| 4 类牌照 | 就证券提供意见 | 火币科技 |

| 9 类牌照 | 提供资产管理 | HashKey,火币科技 |

4、香港对 NFT 的监管要求

香港目前对于 NFT 并没有使用一刀切式的监管政策,部分 NFT 具有证券权益被归类为证券型代币进行监管,部分 NFT 具有治理投票权将作为虚拟资产来监管,还有作为积分或游戏用途的 NFT 将不受香港证监会 SFC 监管。总结如下:

| NFT 种类 | 监管法案 | 监管机构 |

|---|---|---|

| 证券型 NFT | ||

| (具有证券和分红权益属性) | 《证券及期货条例》 | 香港证监会 |

| 虚拟资产型 NFT | ||

| (具有数字治理投票权) | 《2022 年打击洗钱及恐怖分子资金筹集(修订)条例》 | 香港证监会 |

| 数字收藏品、游戏内 NFT | 商品交易相关法律 | 相关机构 |

中国台湾加密货币监管政策研究

作者:Arthur,BlockBreeze 主笔、Just Eagles #036、中国人民大学环境经济学硕士

加密货币的应用和发展逐渐引起全世界政府和企业的关注。随着世界上加密货币的发展,相关监管政策的制定和实施变得越来越重要。这些政策将对加密货币产业的发展和应用产生重要影响,同时也需要解决一系列技术、法律、政策等问题,都需要互相借鉴及参考。 本篇将从台湾地区加密货币相关政策法规等方面入手,综合分析台湾地区加密货币监管政策的现状和未来发展趋势。内容主要包括加密货币在台湾地区的应用现况、政策法规等方面,以及对加密货币发展的影响和挑战。通过本篇的撰写和研究,旨在为产业提供有价值的参考和指导,进一步了解台湾地区加密货币法律发展及 “台湾地区有关规定” 和监管方向。

台湾地区加密货币现况与趋势

加密货币最知名的比特币起源于 2009 年,随着时间逐渐普及全球各地,除了一般人开始逐渐认识加密货币外,各国及地区都逐渐有对应的监管政策。

目前监管现状

1. 加密货币是商品,不是货币

2. 违法利用加密货币可能涉及刑事责任

3. 对加密货币的洗钱防制

4. 主管机关研拟相关法规中

最早台湾地区的行政权威部门于 2013 年 “台湾地区金融监管机构” 首次 “台湾地区金融监管机构” 发布声明,明确公布比特币的定性并非货币,而是属于高度投机的数字虚拟商品,也不属于金融商品或证券,但仍需受到监管。

定调了台湾地区的比特币不是货币,当前台湾地区的司法机关见解:比特币非「货币」,也不属所谓 “民法”「金钱」,但可能构成所谓 “银行法” 上的「资金」或「款项」,不同法院采不同见解 (廖崇宏,2022)。

在 2015 年 6 月,国际反洗钱组织的 FATF 就针对加密货币发布洗钱防制指引,台湾地区也跟上这波洗钱防制浪潮,在 2018 年年底修正所谓 “洗钱防制法” 第 5 条,明文将加密货币平台及交易业务纳入规范。2017 年 ICO 市场兴盛时期,“台湾地区金融监管机构” 也发布新闻稿,针对 ICO 的高投资风险予以警告。2018 年统一将虚拟货币更名为「虚拟通货」。(猫董律师,2022)

目前台湾地区就加密货币市场的规范,仍着重于代币相关的证券交易、洗钱防制、诈欺、违法吸金等法律及 “台湾地区有关规定” 责任,尚未就相关的消费纠纷、投资纠纷有较明确的立场声明。

未来监管方向,“台湾地区金融监管机构” 主委黄天牧表示在 2023 年 (今年)5 月 16 日前,订下台湾虚拟通币(加密货币)的主管机关,短时间内可能出现的监管法规。若虚拟货币监管主管机关确立,相关加密产业实体将成特许行业,意思为需领有主管机关所发放之牌照。“台湾地区民意代表” 郭国文向 “台湾地区金融监管机构” 建议,未来虚拟资产可往 5 个方向研议立法监管,包括「严格把关 KYC」、「设立代币(发币)纳入标准」、「确保公司实体联系管道」、「散户补偿机制」和「市场风险信托管理」等。

“台湾地区行政管理机构” 今年 3 月 19 日公告拟 “台湾地区金融监管机构” 主要负责虚拟货币主管机关,“台湾地区金融监管机构” 将规划适度渐进式纳管虚拟货币交易平台业者,提出监管架构,且需要先修 “台湾地区有关规定” 或设立专门 “台湾地区有关规定”,朝向特许行业监管的可能。除了已在进行所谓 “洗钱防制法” 令遵循声明,会优先规划投资人保护、资产分离的财务结构,且进行修 “台湾地区有关规定” 或设立专门 “台湾地区有关规定”,朝向特许行业的监管可能,3 月底 “台湾地区行政管理机构” 公布,“台湾地区金融监管机构” 将需提出监管框架论。在 NFT 方面,目前初步规划,涉及作为电子签名证书的部分,像是其有效性跟是否为合法机构核发等,就会由 “台湾数字事务主管部门” 管理。

台湾地区主要政策时间轴

表一 台湾地区主要政策发布时间轴

| 时间 | 发布内容 |

|---|---|

| 2013.12.30 | “台湾地区金融监管机构” 发布声明,表示比特币不是货币,也不属于金融商品或证券,但仍需受到监管。 |

| 2014.01.06 | “台湾地区货币政策主管机关” 表示,银行等金融机构不得收受、兑换比特币,亦不得于银行 ATM 提供比特币相关服务。 |

| 2017.12.19 | “台湾地区金融监管机构” 再次提醒社会大众投资比特币等虚拟商品的风险,「首次代币发行」(ICO) 行为是否属所谓 “证券交易法” 规范之有价证券,视个案情况认定。 |

| 2018.06.22 | “台湾地区金融监管机构” 说明首次代币发行 (Initial Coin Offering,简称 ICO) 的募资行为,并提醒社会大众注意虚拟货币相关风险。 |

| 2018.07.27 | “台湾地区金融监管机构” 发函全体银行,要求银行针对虚拟货币相关账户业务,须依所谓 “洗钱防制法” 规定办理,并采取五大措施,虚拟货币平台或服务者通常被银行视为「高风险客户」。 |

| 2018.08.15 | “台湾地区金融监管机构” 主委顾立雄表示,“台湾地区金融监管机构” 已与 “台湾地区货币政策主管机关” 达成共识,统一将虚拟货币更名为「虚拟通货」。 |

| 2019.06.27 | “台湾地区金融监管机构” 对「证券型代币发行 (Security Token Offering, STO) 相关规范」之说明,鉴于证券型代币具有投资性及流动性,视为有价证券,应纳入所谓 “证券交易法” 规管。 |

| 2019.07.03 | “台湾地区金融监管机构” 发布核定具证券性质之虚拟通货为所谓 “证券交易法” 所称之有价证券之令 (金管证发字第 1080321164 号)。 |

| 2020.07.06 | “台湾地区金融监管机构” 提醒社会大众有关虚拟资产之相关风险 |

| 1. 虚拟资产非属货币,对于藉虚拟资产从事的相关行为,如有涉及所谓 “刑法”、所谓 “银行法” 等有关诈欺、违法吸金等相关法令,系属刑事犯罪。另虚拟资产如为所谓 “证券交易法” 第 6 条规定之有价证券,未依所谓 “证券交易法” 相关规定在台湾地区对非特定人从事募集、发行或提供买卖、交易等服务,则可能涉有违反所谓 “证券交易法” 规定,而应负相关刑事责任。 | |

| 2. 至于个案情况是否涉及上述有关规定等刑事责任,其具体行为事实,由司法机关认定处理。 | |

| 2021.04.07 | “台湾地区行政管理机构” 依「所谓 “洗钱防制法”」第 5 条第 4 项指定同条第 2 项所称「虚拟通货平台及交易业务事业」之范围 (院台法字第 1100167722 号令)。 |

| 2021.04.20 | “台湾地区金融监管机构” 提醒社会大众有关虚拟资产的相关风险。 |

| 2021.06.22 | 「虚拟通货平台及交易业务事业防制洗钱及打击资恐办法」发布施行。 |

| 2021.09.30 | “台湾地区金融监管机构” 提醒虚拟通货平台及交易业务事业应办理所谓 “洗钱防制法” 令遵循的声明。 |

| 2022.01.20 | “台湾地区金融监管机构” 进一步放宽证券型虚拟通货发行 (Security Token Offering,STO) 相关规范。 |

| 2022.01.26 | “台湾地区金融监管机构” 再次呼吁社会大众审慎评估虚拟资产的风险。 |

| 2022.01.27 | 公布已完成所谓 “洗钱防制法” 令遵循声明的虚拟通货平台业者名单,并呼吁设置比特币自动贩卖机 (称 BTM) 的业者也应提出所谓 “洗钱防制法” 令遵循的声明。 |

| 2022.03.04 | “台湾地区金融监管机构” 呼吁民众审慎评估虚拟资产的风险。 |

| 2022.11.23 | “台湾地区金融监管机构” 表示 FTX 交易所系在境外,并非经核准设立的机构,FTX 在日本设有子公司,在台则无,相关商品也系在境外提供,不适用既有证券投资人及期货交易人保护中心或金融消费评议中心的处理机制。 |

“台湾地区有关规定” 条文重点摘要

比特币并非货币,接受者务请注意风险承担问题

- 出台背景:比特币的新起,首次金融主管机关对于比特币公布的重大新闻稿。

- 主要内容:

比特币非为社会大众普遍接受之交易媒介,且其价值不稳定,难以具有记账单位及价值储存之功能,不具真正通货(real currency)特性,依据 “台湾地区货币政策主管机关” 法规定比特币不具法偿效力,亦无发行准备及兑偿保证,持有者须承担可能无法兑偿或流通之风险。

1. 价格波动的投资风险或兑换风险。2. 遭黑客窃取、病毒攻击的消失之风险。3. 交易平台恶意倒闭,或因涉及非法交易而遭政府关闭之风险。4. 沦为贩毒、洗钱、走私等非法交易工具之风险。5. 欠缺专属 “台湾地区有关规定” 保障之风险。

“台湾地区货币政策主管机关” 与 “台湾地区金融监管机构” 将本于 “台湾地区货币政策主管机关” 法 (第 2、13 条)(发行之货币,对于 “台湾当局” 之一切支付,具有法偿效力)、“台湾地区金融监管机构” 所谓 “组织法**”**(第 1、2 条)(本会主管金融市场及金融服务业之发展、监督、管理及检查业务) 之职权,对于金融机构如办理涉及比特币之相关业务,于适当时机,依据相关法令,采取必要之措施。

金融机构 ATM 不得提供比特币相关服务

- 出台背景:针对媒体报导,因应比特币于亚洲需求强劲,比特币 ATM 拟于 2014 年 1 月进入台湾地区。

- 联络单位:银行局银行组

银行自动化服务设备(ATM)系银行依据所谓 “银行法” 第 57 条第 2 项及「金融机构营业场所外自动化服务设备管理办法」规定,向 “台湾地区金融监管机构” 申请核准,于营业场所外提供货币提领及其他金融交易服务之自动化服务设备。

“台湾地区金融监管机构” 再次提醒社会大众投资比特币等虚拟商品的风险

- 出台背景:2013 年比特币定位为具有高度投机性的数字「虚拟商品」,并提醒社会大众。近来由于比特币等虚拟货币的价格出现大幅波动现象,坊间出现许多以招揽投资虚拟货币的活动,包括首次代币发行 (Initial Coin Offering,简称 ICO) 的募资行为,提醒社会大众务必要审慎评估投资风险。

- 联络单位:证券期货局证券发行组、银行局法规制度组

「首次代币发行」(ICO) 行为是否属所谓 “证券交易法” 规范之有价证券,视个案情况认定:

2. 对于民间业者筹集资金活动,“台湾地区金融监管机构” 于法定职权范围内,系就筹集活动如有抵触金融法令的情形,依法处理。

“台湾地区金融监管机构” 提醒社会大众有关 ICO 的风

- 出台背景:2017 年发布 ICO 的募资行为,补充说明。

- 联络单位:证券期货局证券发行组

1.ICO 系指企业透过发行「虚拟商品」,销售予投资人的募集资金行为。

3. 社会大众在投资 ICO 所发行之虚拟商品前,应充分了解 ICO 有关的投资安排,并在投资前要审慎评估投资风险。

所谓 “洗钱防制法”(修正)

- 出台背景:在 2018 年年底修正所谓 “洗钱防制法” 第 5 条,明文将虚拟货币平台及交易业务纳入规范,奠定了虚拟货币洗钱防制的法源基础。

- 主要内容:

“台湾地区金融监管机构” 对「证券型代币发行 (STO) 相关规范」之说明

- 出台背景:“台湾地区金融监管机构” 表示,为将具证券性质之虚拟通货纳入管理,将先发布所谓 “证券交易法” 第 6 条函令,核定具证券性质之虚拟通货为所谓 “证券交易法” 所称之有价证券。

- 联络单位:证券期货局证券发行组

鉴于证券型代币具有投资性及流动性,视为有价证券,应纳入所谓 “证券交易法” 规管。“台湾地区金融监管机构” 经参酌各国规范及案例,研订台湾地区 STO 相关规范,除将核定 STO 为所谓 “证券交易法” 之有价证券,并规划采分级管理,募资金额新台币 (下同)3,000 万元 (含) 以下豁免其应依所谓 “证券交易法” 第 22 条第 1 项之申报义务,募资金额 3,000 万元以上应依「金融科技发展与创新实验条例」申请沙盒实验,实验成功后依所谓 “证券交易法” 规定办理。

1. 发行规范:

2. 买卖规范:

3.STO 买卖平台业者:

4. 控管防制洗钱风险,故 STO 之认购及买卖应采实名制,并限由同名银行账户以新台币汇出、入款方式办理。

发布核定具证券性质之虚拟通货为所谓 “证券交易法” 所称之有价证券之令

- 出台背景:” 台湾地区金融监管机构” 发布核定具证券性质之虚拟通货为所谓 “证券交易法” 所称之有价证券之令 (金管证发字第 1080321164 号)。

- 联络单位:” 台湾地区金融监管机构” 公告栏、” 台湾地区金融监管机构” 证券期货局公告栏

1. 依据所谓 “证券交易法” 第六条第一项规定,核定具证券性质之虚拟通货为所谓 “证券交易法” 所称之有价证券。

虚拟通货平台及交易业务事业之范围

- 生效时间:2021.07.01

- 发文单位:“台湾地区行政管理机构”

依所谓 “洗钱防制法” 第五条第四项规定为以下之指定:

2. 虚拟通货指运用密码学及分布式账本技术或其他类似技术,表彰得以数字方式储存、交换或移转之价值,且用于支付或投资目的者。但不包括数字型式之新台币、外国货币及大陆地区、香港或澳门发行之货币、有价证券及其他依法令发行之金融资产。

「虚拟通货平台及交易业务事业防制洗钱及打击资恐办法」发布施行

- 出台背景:依所谓 “洗钱防制法” 第 5 条第 2 项规定,虚拟通货平台及交易业务事业适用该法关于金融机构的规定,包含应建立洗钱防制内部控制与稽核制度、进行确认客户身分、纪录保存、对于达一定金额以上通货交易申报及疑似洗钱或资恐交易申报等事项。“台湾地区行政管理机构” 已指定 “台湾地区金融监管机构” 为洗钱防制主管机关,并于 2021 年 4 月 7 日指定本事业的范围,“台湾地区金融监管机构” 进行相关法制作业。落实 FATF 国际规范及所谓 “洗钱防制法” 规定。

- 联络单位:银行局法规制度组

有 18 条,主要系参酌防制洗钱金融行动工作组织 (以下简称 FATF) 发布的建议,并考虑外界建议所订定,条文重点精简如下:

2. 虚拟通货平台及交易业务事业进行虚拟通货移转时应遵循的规定,对所谓 “资恐防制法” 第 7 条第 3 项的通报方式及程序。对达一定金额以上通货交易申报的规定。纪录保存的规定。对客户交易持续监控,及对疑似洗钱或资恐交易申报的规定。防制洗钱及打击资恐内部控制与稽核制度的实施内容。

虚拟通货平台及交易业务事业防制洗钱及打击资恐办法

- 发布时间:2021 年 06 月 30 日

- 法规类别:” 台湾地区金融监管机构” 银行局

定义如下:

1. 虚拟通货与新台币、外国货币及大陆地区、香港或澳门发行之货币间之交换。2. 虚拟通货间之交换。3. 进行虚拟通货之移转。4. 保管、管理虚拟通货或提供相关管理工具。5. 参与及提供虚拟通货发行或销售之相关金融服务。

办理等值新台币三万元以上之临时性交易或多笔显有关联之临时性交易合计达等值新台币三万元以上时,应确认客户身分。本事业进行交易时,对新台币五十万元(含等值外国货币及大陆地区、香港或澳门发行之货币)以上之现金交易,应于交易后五个营业日内,依 “台湾法务事务主管部门” 调查局所定之申报格式及方式,向 “台湾法务事务主管部门” 调查局申报。

「虚拟通货平台及交易业务事业防制洗钱及打击资恐办法」第十七条第一项所定虚拟通货平台及交易业务事业洗钱防制法令遵循声明

- 出台背景:“台湾地区金融监管机构” 提醒虚拟通货平台及交易业务事业应办理洗钱防制法令遵循的声明。

- 联络单位:银行局法规制度组

提供两部分十三题的声明人数据表等相关等洗钱防制法令遵循声明书。

第 2 条第 1 项第 1 款各目活动为业 (虚拟通货业务) 者,“台湾地区金融监管机构” 得依所谓 “洗钱防制法” 第 6 条第 4 项规定,限期令其改善。届期未改善者,处新台币 50 万元以上 1,000 万元以下罚款。

“台湾地区金融监管机构” 进一步放宽证券型虚拟通货发行 (STO) 相关规范

- 出台背景:“台湾地区金融监管机构” 进一步放宽证券型虚拟通货发行 (Security Token Offering,STO) 相关规范。

联络单位:证券期货局证券发行组

1. 参酌国际间对证券型虚拟通货之监理多系依现行证券法规或鼓励进入金融监理沙盒实验办理,故台湾地区 (Security Token Offering,

2.STO 管理办法施行迄今近二年,为兼顾市场风险与业者经营弹性,“台湾地区金融监管机构” 同意柜买中心建议调整 STO 相关规范如下:

(二) 开放境外华侨及外国人得投资募资金额 3,000 万元(含)以下之 STO,“台湾地区金融监管机构” 将修正相关函令,并请柜买中心修正 STO 管理办法及相关配套措施。

公布已完成洗钱防制法令遵循声明的虚拟通货平台业者名单

- 出台背景:依「虚拟通货平台及交易业务事业防制洗钱及打击资恐办法」第 17 条第 1 项规定,平台业者应依 “台湾地区金融监管机构” 指定之文件、数据及方式完成洗钱防制法令遵循的声明。

联络单位:银行局法规制度组

公布已完成洗钱防制法令遵循声明的虚拟通货平台业者名单 (3 家),并呼吁设置比特币自动贩卖机 (BTM) 的业者也应提出洗钱防制法令遵循的声明。

近期,“台湾地区金融监管机构” 已访查部分比特币自动贩卖机 (以下称 BTM) 机台,发现有业者未完成前项声明而设置 BTM 机台提供虚拟通货买卖活动的情形,在此呼吁这些业者应主动提出洗钱防制法令遵循的声明。对于未提出前项声明而持续以 BTM 机台提供服务的业者,“台湾地区金融监管机构” 将依所谓 “洗钱防制法” 第 6 条第 4 项规定,对个别业者限期令其改善。届期未改善者,得处新台币 50 万元以上 1,000 万元以下罚款。

“台湾地区金融监管机构” 呼吁民众审慎评估虚拟资产的风险

- 出台背景:近期虚拟资产价格波动剧烈,” 台湾地区金融监管机构” 再次提醒民众注意虚拟资产的风险。

联络单位:银行局法规制度组

1. 比特币等虚拟通货投机性高,且很少运用于支付用途,国际间 ﹝如二十国集团 (G20) 及防制洗钱金融行动工作组织 (FATF) 等﹞ 已将其正名为「加密资产」或「虚拟资产」,各国政府 (如新加坡、英国) 也多次提醒民众注意虚拟资产相关风险。

3. 鉴于虚拟资产市场易受人为操作或炒作,交易信息不透明且价格波动大,投资风险高,民众无论透过境内外虚拟通货交易平台进行交易或私下进行交易,务必提高警觉,谨慎判断相关讯息的真伪,并审慎评估投资风险,避免遭受诈骗或血本无归致生权益受损。

5. 虚拟通货平台业者洗钱防制部分,截至 2022 年 2 月 28 日为止,计有 18 家业者提出洗钱防制法令遵循的声明,该项业者名单如有更新或异动的情形,可至 “台湾地区金融监管机构” 银行局「防制洗钱及打击资恐专区」的「非金融业 AML/CFT」项目查询。

- 表格货币单位为新台币

未来监管方向

2023 年 2 月因应虚拟通货防制洗钱及强化执法,“台湾法务事务主管部门” 提出具体作为,包含修法针对虚拟通货等新兴洗钱工具犯罪增订刑罚。“台湾法务事务主管部门” 修法针对新兴洗钱工具(虚拟通货以及第三方支付)等新型态犯罪,增订刑事处罚条文。执法机关已持续精进追查虚拟通货金流的专业能力,台湾地区高检署已指派 5 名检察事务官成立虚拟通货金流分析小组并考取原厂认证分析证照,自 2022 年 3 月 1 日起协助台湾地区检察官进行虚拟通货金流分析,迄今协助分析案件已逾 100 件,深具查缉此类案件专业能力。

“台湾地区金融监管机构” 主委黄天牧表示在 2023 年 5 月 16 日前,订下台湾地区虚拟通币(加密货币)的主管机关,短时间内可能出现的监管法规。“台湾地区金融监管机构” 主委则表示,若虚拟货币监管主管机关确立,相关加密产业实体将成特许行业,意思为需领有主管机关所发放之牌照。虚拟货币未来监管方向,包含客户资产与平台资产的分离、商品上下架审查、投资人保护... 等。

台湾地区民意代表” 郭国文向 “台湾地区金融监管机构” 建议【5 六虚拟资产纳管措施具体建议】

1. 确保实体连紧管道

列入特许行业

在台需有 100% 持有的子公司

提供转账纪録

2. 严格把关 KYC

散戸需経过知识评估或培训

针对个别客户身制定投资额度、风险限制

3. 设立代币纳入标准

提供一套标准,规定虚拟资产之供需、流动性、开发团队与技术、风险等因素符合门坎后,才能提供给散户投资

4. 风险管理

监控市场及识别风险

限制或停止买资标准

信托持有客戸资产

5. 补偿机制

散户投资风险应进行投保或提供补偿机制 | |

重大案件

在台湾地区有不少起的加密货币犯罪,如: 打着投资加密货币名义的资金盘、现下相约碰面交易中抢劫或行骗,交易所被盗…等。之前发生重大纠纷如: Cobinhood(交易所)、宝岛金融 (项目方)、币宝 BitPoint Taiwan(交易所)…等。

2022 年的震撼弹莫过于,FTX 在 11 月无预警倒闭后,导致一系列延伸的问题。

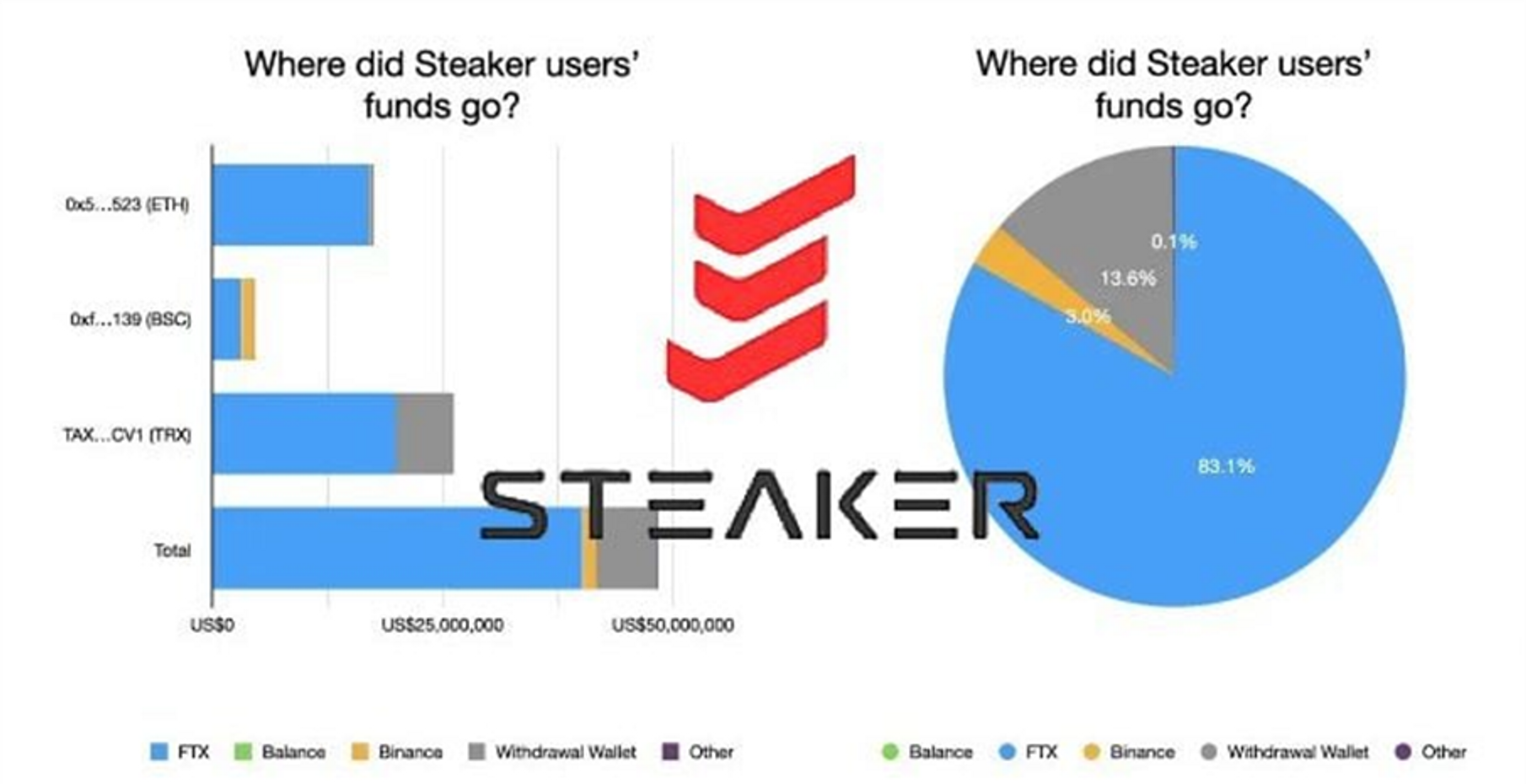

“台湾地区金融监管机构” 表示,FTX 是境外交易所,并非由 “台湾地区金融监管机构” 核准设立的机构,相关商品也都是在境外提供,因此「投资人应自行评估风险」。在台湾地区像是管理将近 6000 万美元的资产管理平台 Steaker,是受 FTX 暴雷影响最大的台湾地区本土机构之一,Steaker 资金受 FTX 冻结并公告部分方案停止赎回,吸引到了监管注意。创办人涉嫌违法吸金诈骗数亿元被检方向法院声押禁见,目前朝违反所谓 “银行法”、所谓 “刑法” 诈欺等罪嫌侦办。

相关区块链协会

区块链协会的主要目的是促进区块链技术的发展和应用,推动相关行业的发展和合作。具体而言,区块链协会可以通过以下方式实现其目的: 1. 促进行业发展:区块链协会可以组织各类活动,如会议、论坛、研讨会等,以促进行业发展和交流。 2. 政策倡导:区块链协会可以通过政策建议和倡导,为行业发展提供政策支持和指导。 3. 资源整合:区块链协会可以整合各方资源,包括资金、技术、人才等,以支持行业发展和创新。 4. 标准制定:区块链协会可以参与制定行业标准和规范,促进行业的规范化和标准化。 收集下方区块链协会的目的是为行业的发展和合作提供平台和支持,促进区块链技术的应用和推广,从而推动行业的发展和创新。

表二 台湾地区的区块链协会名单

| 协会名称 | 网址 | |

|---|---|---|

| 1. | 比特币及虚拟通货发展协会 | https://bcda.tw/ |

| 2. | 台湾金融科技协会 | http://www.fintech.org.tw/ |

| 3. | 台湾金融数字货币协会 | https://ttp-app.com/ |

| 4. | 台湾区块链大联盟 | https://tballiance.org.tw/index.php |

| 5. | 台湾区块链协会 | https://t-blockchain-a.org/ |

| 6. | 亚太区块链发展协会 | https://apbcd.org/ |

| 7. | 台湾区块链发展协会 | https://www.twbda.org/company/ |

| 8. | 台湾区块链大学联盟 | https://www.facebook.com/TaiwanBlockchainAcademia |

| 9 | 台湾区块链爱好者协会 | https://www.chain.tw/ |

| 10 | 台湾虚拟通货反洗钱协会 | https://www.tvaaa.org/ |

台湾地区区块链生态

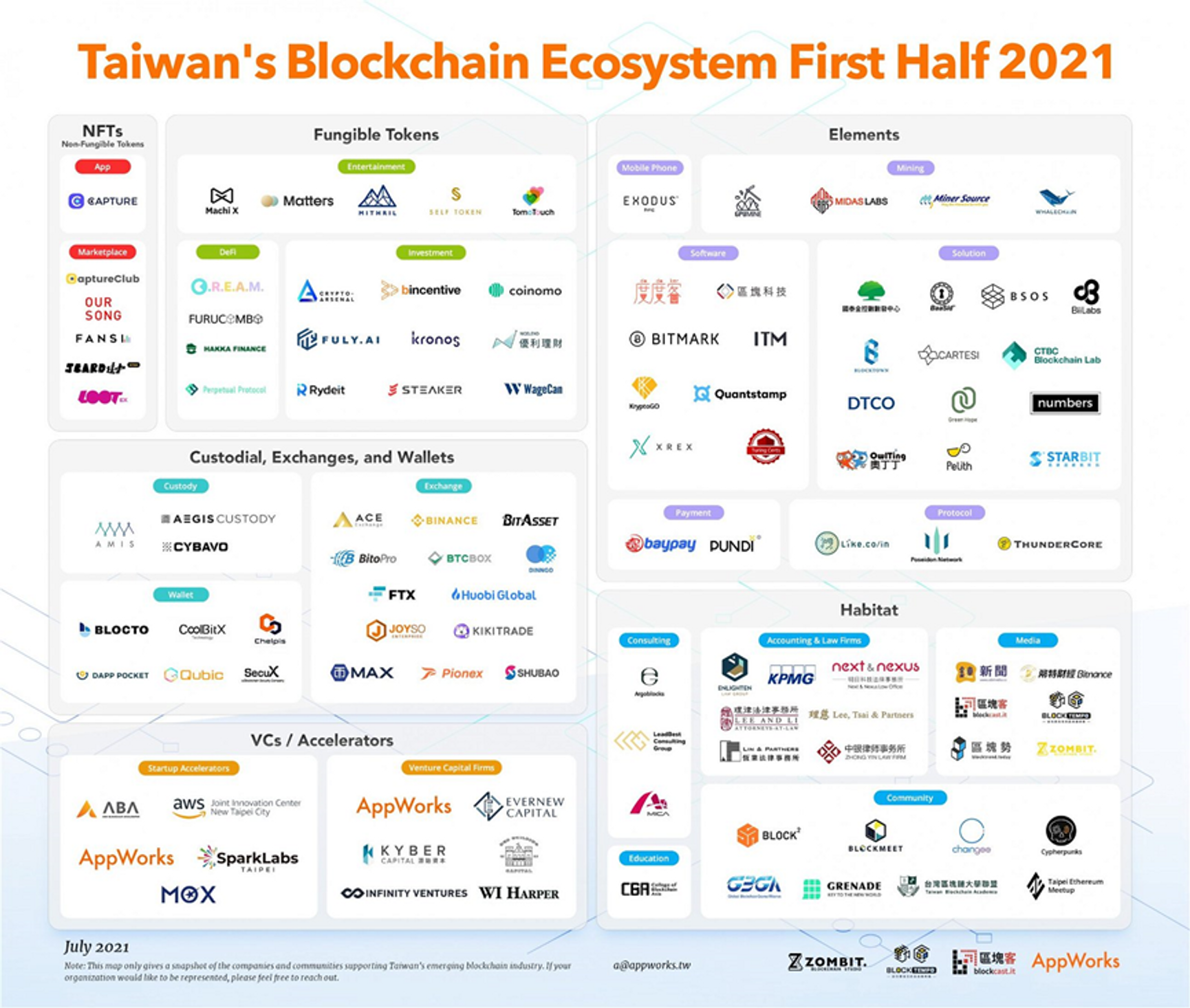

AppWorks 是一家总部位于台湾地区的创投公司,成立于 2010 年,主要专注于投资初创企业。整理了 2021 台湾地区的区块链生态地图,可以看到领域广泛,可以看到有不同领域 NTFs、投资、Defi、娱乐、交易所、冷钱包、托管、孵化器、风险投资、手机、挖矿、软件、支付、协议、解决方案、咨询、教育、律所、媒体、社群... 等细分赛道。

参考文献

[1] 郭秋荣.“台湾地区因应数字货币发展之对策与政策建”[J]. 经济研究,2019,19 期.

[2] 廖崇宏. 比特币货币性质概念之再商榷 [J]. 月旦财税实务释评 2022,34 期

[3] 猫董律师. 投资加密货币有保障吗?台湾有哪些加密货币法规?[EB/OL]. (2022-11-04)[2023-03-08].https://www.legis-pedia.com/article/crime-penalty/1048

[4]“台湾地区货币政策主管机关”

[5]“台湾地区金融监管机构”

[6]“台湾地区法规数据库”

[7]《关于正确使用涉台宣传用语的意见》

马来西亚区块链监管政策研究

作者:复旦大学数字资产法律研究协会:黄泓涵

复旦大学数字资产法律研究协会:张潆兮

指导人:北京盈科(上海)律师事务所:干嘉利律师

Help University:Lee Kheng Joo

一、监管政策概况

为了进一步维护市场秩序,世界各国被迫对数字资产的发行和交易进行监管。在马来西亚,数字资产被视为证券,而马来西亚对于证券的监管框架主要由马来西亚证券委员会(Securities Commission Malaysia,SC)根据《2007 年资本市场服务法》(the Capital Market and Services Act 2007,CMSA 2007)以及其他辅助法规和指南管理,因此数字资产的发行和交易也主要由 SC 负责监管,但也需要遵守马来西亚其他监管机构例如马来西亚国家银行(Bank Negara Malaysia,BNM)、纳闽金融服务局(Labuan Financial Services Authority,LFSA)等的相关规定,以及马来西亚所属国际组织的相关建议与条约。

数字资产的监管在马来西亚经历了一系列的演进和变动。早在 2014 年,SC 发布了 2017 年 12 月 28 日,BNM 修改了其反洗钱与反恐怖主义法案,将提供数字货币与现实货币之间的兑换,数字货币之间的兑换服务的法人,即数字资产交易所等视为报告机构,需要依照反洗钱法负有对可疑交易进行上报等义务。需要注意的是,此处的数字货币指的是数字资产,而不涉及被纳入货币服务法案(Monetary Services Act,MSA)与伊斯兰货币法案(Islamic Monetary Services Act,IMSA)有关定义的电子货币。

2018 年 12 月,SC 和 BNM 在一份联合声明 [1]中表示,他们将通力协作,让数字资产监管框架能同时符合各自权限范围内的法律法规。一方面,SC 期望通过立法将数字资产的发行与交易纳入现有证券法监管体系下,以保护投资者,促进公平有序的交易;另一方面,BNM 虽然明确重申了数字资产不是马来西亚的法定货币,但其并不禁止这类货币的交易。对于具有支付功能的数字资产的发行与交易,要求其符合 BNM 关于支付系统与货币服务的相关法律法规。这意味着数字资产交易所需要遵守反洗钱、打击资助恐怖主义政策文件(Anti-Money Laundering and Countering Financing of Terrorism Act,AML/CFT)最新的相关规定,并履行 “了解你的客户”(Know Your Customer,KYC)与 e-KYC(Electronic Know Your Customer)等义务,对所有客户进行标准化的尽职调查。此举旨在提高当地数字货币活动的透明度,为整个金融体系的健康发展保驾护航。此外,对于此类货币的发行与交易还需要遵照 SC 发布的反洗钱、反恐怖融资与反大规模杀伤性武器扩散融资准则的相关规定。

[1]https://www.bnm.gov.my/-/joint-statement-on-regulation-of-digital-assets-in-malaysia

2019 年是马来西亚数字资产发展的一个重要节点。SC 发布了自 1 月 15 日开始实施《2019 年资本主义市场和服务(证券条例)(数字货币和数字代币)法令》(Capital Markets and Services(Prescription of Securities)(Digital Currency and Digital Token)Order 2019,Order 2019),该法令扩大了《2007 年资本市场与服务法》中 “证券” 的涵盖范围,明确将符合特定条件的数字货币与数字代币视作一种证券。同年 1 月 25 日,修改了《被认可市场准则》(Guidelines on Recognized Markets),首次将数字资产交易所(Digital Asset Exchange,DAX)运营商视作一种特殊的 “被认可的市场运营商”(Recognised Market Operator,RMO)监管,并对其主体资格作了规定。

随后,SC 于 2020 年 10 月 28 日宣布《数字资产准则》(Guidelines on Digital Assets)正式生效,主要适用的主体有:(1)寻求通过数字货币发行融资的发行人;(2)计划运营交易所首次公开发行(Initial Exchange Offering,IEO)平台的人;(3)计划提供数字资产其他相关服务的人。《数字资产准则》与其他相关法律法规相辅相成,为这些有关主体在马来西亚提供数字资产相关服务提供了框架性的指导,其最新一次修订在 2022 年 12 月 19 日。

此外,考虑到 SC 的审核要求较高,计划从事数字资产有关业务的公司可以在马来西亚的一个特别经济区——纳闽国际金融中心(Labuan International Business and Financial Centre,Labuan IBFC)寻得另一种合规路径。作为马来西亚的直辖市,Labuan IBFC 拥有自己的管辖权,因此其对于数字资产也有独立的规制权,主要通过提供适合数字业务的结构,以促进中心的各种数字金融服务(Digital Financial-related Services,DFS)(包括数字银行、保险科技业务、数字中介机构 (如机器人顾问)、数字资产交易所、加密交易平台、区块链代币以及电子支付系统)。纳闽最主要的管理机构是纳闽金融服务管理局(LFSA),因此纳闽公司在从事数字金融服务之前需要获得 LFSA 的批准,并取得对应执照。对于一些特定的业务,也可能需要或仅需申请交易所牌照或者货币经济人牌照(Broker License)。

二、马来西亚监管规则项下数字资产的分类

在马来西亚,根据 Order 2019,数字资产被分为两种特定类型——数字货币和数字代币。从技术意义上来说,要想认定任何一种数字资产,需要首先考虑其是否被记录在分布式账本上,那些没有记录在分布式数字账本上数字资产则不受到 Order 2019 的管辖。Order 2019 将符合以下标准的数字资产规定为 “证券”,以便以证券法进行规制:

符合以下条件的数字货币被视作证券

- 该货币在一些地方可以用来交易,且这种交易并非偶发的;

- 使用该货币的个人期望从数字货币的交易或升值中获益;

- 该货币不由 SC 指定的任何政府机构或中央银行发行或担保。

符合以下条件的数字代币被视作证券

- 收到货币的人需要付出某种对价或作出某种贡献;

- 上述对价或贡献以及其他收入是所有人共享的;

- 这种法律安排的收入来自于收购、持有、管理或处置任何财产、资产或商业活动;

- 使用该货币的人期望从数字代币的交易或升值中获益;

- 个人不能参与对该法律安排的财产、资产或业务的日常管理或处置;

- 该货币不由 SC 指定的任何政府机构或中央银行发行或担保。

总结而言,数字货币被定义为任何由非政府或中央银行发行或担保的价值数字表示形式,用作交换媒介或账户单位,比如比特币和莱特币;而数字代币则是指任何数字表示形式,可以被用作交换媒介、账户单位或者价值存储,数字代币可以进一步分为安全代币、实用代币和资产支持代币,以此体现其在现实生活中的价值。根据马来西亚证券委员会(SC)发布的相关指导方针,三者的具体区别如下表所示。

| 名称 | 价值绑定 | 发行目的 | 通常是否被视为证券 |

|---|---|---|---|

| 证券代币 | 证券 | 筹集资金进行某项业务 | 是 |

| 实用代币(utility token) | 现实生活中的实际用途 | 为用户提供访问特定产品或服务的方式 | 否 |

| 资产支持代币 | 所有权/财产权 | 利用数字资产形式提高实体资产的流动性 | 是 |

三、数字货币的发行

(一)一般路径

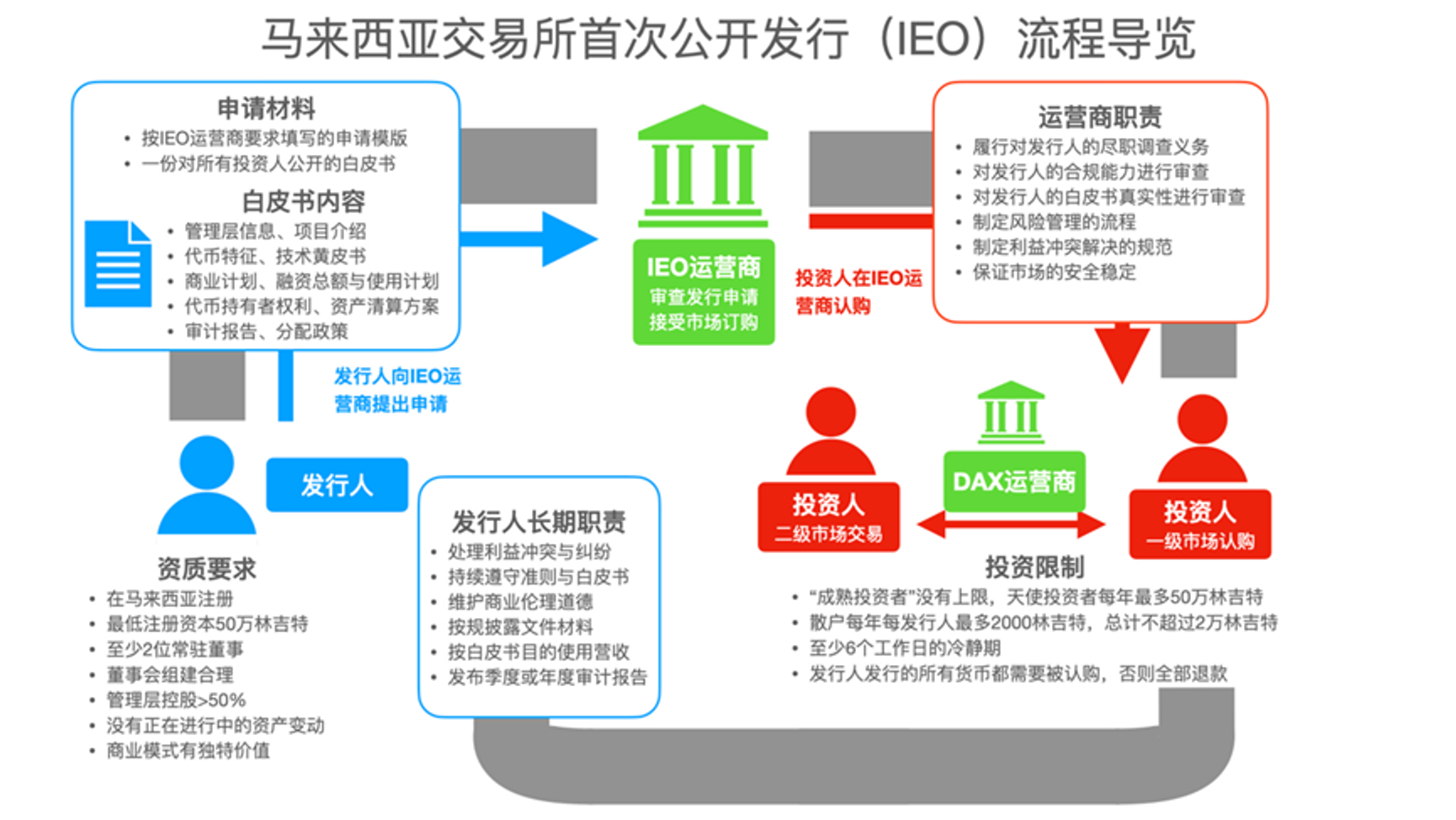

交易所首次公开发行(IEO)作为加密货币行业中相对新颖的融资方式提供了一种更安全透明的筹款方式,在许多创业公司和投资者中受到青睐。在马来西亚,由于数字资产被视为证券,首次公开发行只能通过获得 SC 许可的 IEO 运营商进行,需要向 SC 同时递交白皮书,并且始终受到 SC 的监管。目前,马来西亚证券委员会仅批准了 Kapital DX Sdn Bhd 和 Pitch Platforms Sdn Bhd 两家 IEO 运营商的合法资质,它们将为符合条件的公司通过发行数字代币的方式筹集资金。最新注册状态可在 www.sc.com.my/development/digital/digital-initiatives 上验证[2]。

发行人可以在准则的约束下,从散户、资深投资人以及天使投资人那里筹集最高 1 亿林吉特的资金。其主要流程与各流程主要关注点如下图 1 所示:

[2] SC Registers Two Initial Exchange Offering (IEO) Operators - Media Releases | Securities Commission Malaysia. (n.d.). Www.sc.com.my. Retrieved March 26, 2023, from https://www.sc.com.my/resources/media/media-release/sc-registers-two-initial-exchange-offering-ieo-operators

根据《数字资产准则》,有关发行人资质要求的主要规定详见下表:

| 要求 | 内容 |

|---|---|

| 发行人资格 | ·在马来西亚本地注册的豁免私人公司(不包括有限责任公司) |

| ·公司不直接公开发行上市(可通过新子公司或者特殊目的实体公司发行) | |

| 发行人资本要求 | ·最低实缴资本:50 万林吉特 |

| 批准标准 | ·数字代币发行只能通过 IEO 运营平台进行,发行由对应运营商进行评估和批准(*证券委员会拥有保留权利) |

| 融资限额和支出 | ·按照股东资金的二十倍计算,上限为 1 亿林吉特 |

| ·全部或者全无:发行人可以规定硬性上限和软性上限,但是需要达到最低目标 | |

| ·散户投资者每次发行限制为 2000 林吉特,每年总额为 2 万林吉特;天使投资人每年可以达到 50 万林吉特;对于精通投资者无限制 | |

| 治理要求 | ·董事会和高级管理层必须合适,并且要想 IEO 运营商提交一份声明 |

| ·董事会要求至少有两名董事的主要或唯一居住地在马来西亚境内 | |

| ·董事会和高级管理层必须在发行日合计持有发行人至少 50% 的股权 | |

| ·在项目完成之前董事会和高级管理层只能转让少于 50% 的初始股权 | |

| 白皮书 | ·发行必须附有经 IEO 运营商评估的白皮书,白皮书也将提供给 SC |

| ·必须包括 SC 规定的最低限度的信息,包括发行人的重要信息、数字代币的信息以及发行人融资后的资金用途 |

最高法院提醒公众,在没有获其注册或授权的情况下,不允许在马来西亚提供或者发行任何被规定为证券的数字资产。违者可能会被处以 1000 万林吉特以下罚款,10 年以下监禁,或两者同时并处。

(二)纳闽合规路径

对于数字代币的发行,纳闽于 2010 年在《纳闽金融服务和证券法案》就允许信用代币牌照(credit token business)持有人发行满足该法案要求的代币,即能够兑换由发行人或发行人承担费用的第三方提供的现金、物品或服务的代币。其希望通过信用代币许可证让公司可以合法地向全球市场发行实用代币(utility token)。目前,已有 Deriv(FX)、WILTON ASSETS MANAGEMNT LTD 等至少两家公司获得了允许从事数字金融服务的信用代币许可证。

申请纳闽信用代币牌照需要满足以下三种条件之一:

- 发行人需要有专业的首次代币发行(Initial Coin Offering,ICO)相关知识,并在该领域内有三年以上的从业经验与良好记录。

- 发行人在其他司法管辖区被批准为 ICO 运营商,且有其被批准所在地当局的同意书。

- 经马来西亚中央银行批准,根据 2013 年《金融服务法》批准的有关持牌公司。

此外,一般还需满足以下要求:

- 拥有最低资金证明:10 万美金。

- 最低不受损失影响的实收资本 30 万林吉特(minimum paid-up capital of,unimpaired lost of),由马来西亚和纳闽银行提供收据证明。

- 在纳闽设立一个运营办公室,至少有 2 名全职员工,年支出为 10 万林吉特。所有交易都必须与纳闽、通过和从纳闽进行。

- 马来西亚林吉特仅可以用于开支的给付,任何业务交易需要使用外汇。

- 仅与马来西亚交易所控制局批准的授权马来西亚经销商进行交易。

- 对于任何在使用技术客户端接口过程中出现的系统故障或入侵,需要在 14 天内向 Labuan FSA 呈交根源性分析及影响评估报告。

- 任命一名经批准的外部审计师。

- 为客户的资金维护一个单独的帐户,每笔交易都要清楚地标记。所有提款将在 3 个工作日内报告。

- 记录与客户和任何一方的所有书面协议和合同。

- 遵守马来西亚中央银行和纳闽管理局通过合规官员发布的《反洗钱和反恐融资法》和准则。

四、数字金融服务运营商

(一)整体框架

在马来西亚,SC 主要借助数字资产服务运营商的注册制间接监管数字资产的各类交易活动。所有希望从事数字资产相关业务的运营商需要根据《数字资产准则》或《被认可的市场准则》在 SC 注册。

同时,根据相关准则,在各类数字资产服务提供商运营的过程中,SC 均可以视情况主动介入并要求运营商配合完成某些行动。数字资产服务运营商一般需要满足要求如下表所示。

| 要求 | 内容 |

|---|---|

| 申请人要求 | ·申请人有足够的经济资源、人力资源以及其他资源确保其平稳运行; |

| ·申请人能遵守准则规定的各项义务; | |

| 注册地 | ·注册地为马来西亚或者满足以下条件的外国实体(不适用于 IEO 平台): |

| ·申请人被授权在外国司法管辖区经营或开展类似性质的活动; | |

| ·申请人来自的管辖区在执行、监督和共享信息制度安排层面与 SC 类似; | |

| ·符合马来西亚的最大利益。 | |

| 治理要求 | ·申请人按要求指定了至少一位负责人(responsible person) |

| ·申请人、董事、控制人和高级管理人员主体适格; | |

| ·如果运营商是一家上市公司,其董事会中至少有一名独立董事; | |

| ·商业模式有独特价值,有利于整体市场发展 | |

| 风险管理 | ·申请人需要指定风险管理框架,并证明其可靠性 |

| ·申请人需要制定利益冲突的解决机制 | |

| 审计要求 | ·运营商需要建立,实施,维持一套与自己的经营业务相适应的内部审计体系 |

(二)IEO 运营商(已于 2021 年 12 月 15 日停止开放申请)

根据《数字资产准则》登记的 IEO 运营商同样会被认定为按 CMSA 2007 第 34 条登记的被认可市场运营商。除了前述一般要求外,申请 IEO 运营商资格还需满足以下条件:

| 要求 | 内容 |

|---|---|

| 公司资本 | ·公司最低实缴注册资本为 500 万林吉特 |

| 治理要求 | ·申请人能够根据 SC 发布的网络风险管理指南和其他相关指南维护安全的市场环境,在考虑其商业运作的规模与风险的情况下制定合理的安全管理办法与框架。 |

| 安全账户* | ·确保代币持有人的代币安全,不被任何人挪用、转移; |

| ·建立并维护足量的安全账户,用于存储投资人的数字资产; | |

| ·建立客户管控系统,确保及时准确地掌握每一位客户持有的数字资产。 |

- 根据《数字资产准则》,IEO 运营商应对其投资者的数字代币承担托管义务,其可以选择自己托管或指定其他 SC 注册过的数字资产托管(Digital Asset Custody,DAC)运营商。如果选择前者,还需另外注册为 DAC 运营商。同理,IEO 运营商不能在其平台上提供交易服务,否则需要注册为 DAX 运营商。

(三)DAC 运营商

《数字资产准则》将 DAC 定义为为他人账户提供保管、存储、持有或保管数字资产等服务,这些服务构成了 CMSA 2007 第 76A 条规定的资本市场服务。虽然《数字资产准则》没有指明 DAC 提供其托管服务的细节或流程,但它明确规定,仅仅以任何方式提供系统,使资产所有者能够持有数字资产,而资产所有者对其数字资产具有完全控制权的人,不被视为 DAC。《数字资产准则》进一步阐述,当资产所有者持有其钱包的私钥时,他被认为对其数字资产拥有 “完全控制”,而 DAC 没有在单方面转让数字资产的能力。这表明,要适用《数字资产准则》,DAC 必须对令牌持有人的数字令牌具有相当程度的控制,例如具有单方面转让数字资产的能力。

DAC 运营商在注册时除一般要求外,还需要注意,

| 要求 | 内容 |

|---|---|

| 公司资本 | ·公司最低实缴注册资本为 50 万林吉特 |

| ·股东投资的 50 万林吉特必须始终持有 | |

| 治理要求 | ·申请人能够根据 SC 发布的网络风险管理指南和其他相关指南维护安全的市场环境,在考虑其商业运作的规模与风险的情况下制定合理的安全管理办法与框架。 |

| 选择性事项 | 为了马来西亚的最大利益,SC 在颁发牌照时会考虑以下事项中的一项或多项: |

| ·其对资本市场服务的效率和质量的影响 | |

| ·其交易操作行为等对资本市场稳定性的潜在风险 | |

| ·其对吸引投资、加强市场联系和促进资本市场活力的贡献 | |

| ·其对资本市场中的战略性板块或新兴板块发展的贡献 | |

| ·其对马来西亚人在资本市场中的参与度的重要性 | |

[3]Ling, K. Y. C.-Y. K., Sian, L. Y., & Xing, R. L. Z. (2021, May 17). Digital assets series: Chapter 3. Lexology. https://www.lexology.com/library/detail.aspx?g=ee0014f6-c093-4f00-b6e7-ccd403b83645

(四)DAX 运营商

马来西亚,SC 通过数字资产交易所(DAX)运营商的登记注册对数字资产交易进行监管。投资者则应该根据 DAX 运营商自行制定的规则和指引下进行各类交易。根据 RM 准则,DAX 运营商被认定为一种特殊的 “被认可的市场运营商”(RMO),因此运营商需要在 SC 注册并获得批准后才能在马来西亚提供数字资产的交易服务,并遵循 CMSA 2007 等一系列规定的规制。2021 年 7 月 30 日,SC 曾因著名交易所运营商币安没有依法注册为 RMO 而对其实施了一系列执法措施,限制其在马来西亚的经营活动。

DAX 运营商可以根据 order book 或者 Digital Broker 中的任意一种或两种同时运作,采用 DB 模型(Digital Broker)的需要向 SC 另外说明,并提供自己能满足相关要求的证据。

DAX 运营商作为特殊的 RMO,其需要符合申请 RMO 时要求的资质以及在《被认可的市场准则》第 15 章节规定的针对 DAX 运营商的额外要求,具体如下:

| 要求 | 内容 |

|---|---|

| 注册资本 | ·公司最低实缴注册资本为 500 万林吉特 |

| 治理要求 | ·申请人制定的市场交易规则能体现以下价值: |

| (1)保护投资者与公众利益 | |

| (2)促进市场公平与透明 | |

| (3)合理、有效地解决利益冲突 | |

| (4)公平对待所有用户 | |

| (5)对用户及其他相关主体进行一定监管与控制,并能针对违法规则的主体采取有效行动 | |

| ·申请人能够根据 SC 发布的网络风险管理指南和其他相关指南维护安全的市场环境,在考虑其商业运作的规模与风险的情况下制定合理的安全管理办法与框架。 |

[4]https://www.sc.com.my/resources/media/media-release/sc-takes-enforcement-actions-on-binance-for-illegally-operating-in-malaysia

五、运营商纳闽合规路径

在纳闽,希望从事数字资产服务运营商的企业一般可以选择交易所类型的、货币经纪人类型的(money broker)以及信用货币类型的三种只能在(in)纳闽、从(from)纳闽或通过(through)纳闽开展各类活动。从效力范围看,相比于 SC 签发的牌照,持有 LFSA 签发的 DFS(Digital Financial-related Services)牌照的公司实体只能在纳闽管辖区内从事活动,而不能在马来西亚境内、纳闽以外的地区从事上述这些受监管的活动。

目前共有 61 家公司取得 DFS 牌照,其中 8 家取得信用代币类型,20 家取得货币经纪人类型,11 家取得投资银行类型,4 家取得了基金管理人类型,3 家取得了支付系统类型,3 家取得了发行人类型,2 家取得了交易所类型还有 9 家同时取得了上述多种类型。

基于 DFS 业务的虚拟和非面对面接触特性,LFSA 的监管重点将放在遵守 “反洗钱/反恐融资” 和市场行为要求上,同时 LFSA 也提倡在与客户的交易中提供专业透明的服务。LFSA 有很多关于数字资产的规定,例如《2018 年纳闽商业活动税 (数字代币纳闽业务的要求) 条例》《纳闽国际金融中心反洗钱和反恐怖主义融资指南》等等。根据 LFSA 的相关法规条例,获取 LFSA 签发的 DFS 牌照的主要要求如下表所示。

| 类别 | 内容 | 依据法规 |

|---|---|---|

| 公司文件 | ·公司章程大纲 | |

| ·公司股东信息 | ·Section 119 of the Labuan Companies Act 1990 | |

| 商业计划 | ·交易所运营 | |

| ·目标市场 | ||

| ·营销策略 | ||

| ·财务预测 | ||

| ·风险管理政策 | ·Guidelines for Labuan Captive Insurance and Labuan Insurance and Insurance-Related Entities on Business Plan Requirements | |

| ·Guidelines for Labuan Financial Institutions on Business Plan Requirements | ||

| 财务报表 | ·提供过去三年或者公司成立以来的经审计的财务报表 | ·Section 197 of the Labuan Financial Services and Securities Act 2010 |

| ·Section 70 of the Labuan Islamic Financial Service and Securities Act 2010 | ||

| 适当的个人声明 | ·关键人员的财务状况、犯罪记录以及以前任何违反监管规定的行为 | ·Guidelines on Fit and Proper Person Requirements |

| ·Guidelines on the Establishment and Operations of Labuan Trust Companies | ||

| 合规政策和程序 | ·AML/CFT 措施 | |

| ·风险管理 | ||

| ·业务连续性管理 | ·Guidelines on Anti-Money Laudering and Counter Financing of Terrorism for Labuan Entities | |

| ·Guidelines on RiskManagement for Labuan Entities | ||

| ·Guidelines on Business Countinuity Management for Labuan Entities | ||

| IT 基础设施和安全协议 | ·储存或转移数字资产的安全协议 | |

| ·防止黑客和网络攻击的措施 | ·Guidelines on Electronic Banking and Electronic Money Business for Labuan Entities | |

| ·Guidelines on Cybersecurity for Labuan Financial Institutions | ||

| 内部风险管理 | ·风险管理系统 | |

| ·管理潜在效果 | ||

| ·存在内部风险 | ·Guidelines on Risk Management for Labuan Entities | |

| ·Guidelines on Internal Controls for Labuan Financial Institutions | ||

| 遵从性计划 | ·遵守相应法律法规的机制系统 | ·Guidelines on Anti-Money Laundering and Counter Financing of Terrorism for Labuan Entities |

| ·Guidelines on Risk Management for Labuan Entities |

其中,对于希望提供数字钱包等业务,允许用户存储资金、进行交易的企业,为了确保加密货币经纪人的系统和客户端的安全可靠,其需要申请货币经纪人许可证。申请人必须需要 2 年以上从事相关实体业务的经验,或者是其他司法管辖区提供类似服务的交易所牌照的持有者。

此外,其需要满足下述要求:

- 最低不受损失影响的实收资本 50 万林吉特(minimum paid-up capital of,unimpaired lost of),由马来西亚和纳闽银行提供收据证明。

- 公司应对客户的交易施加 100:1 的最大杠杆限制。

- 马来西亚林吉特仅可以用于开支的给付,任何业务交易需要使用外汇。

- 除了马来西亚交易所控制部门批准的授权经销商外,不允许与马来西亚居民进行交易。

- 在纳闽任命一名经批准的审计师。

- 为每个客户的资金保持一个单独的帐户,客户的提款必须在 3 个工作日内完成。

- 在部署技术客户端接口的地方,发现的系统事件的任何入侵或故障都必须报告给 LFSA,并在 14 天内提交根本原因和影响分析报告。

- 在纳闽设立一个运营办公室,所有交易都必须在纳闽内、通过和从纳闽进行。可以在马来西亚的任何地方申请营销办公室。

- 确保遵守马来西亚中央银行和纳闽管理局发布的《反洗钱/打击资助恐怖主义法》和准则。

六、其他规定

(一)关于 NFT(Non-Fungible Token)

在马来西亚还没有出台任何直接针对 NFT 的法律、行政法规或其他规范性文件。因此其是否受监管或者是否受 SC 监管需要根据 Order2019 判断,从 NFT 属性上看,其通常被作为一种价值的象征而非交易媒介,是一种数字代币。因此,其是否受 SC 监管的重要判断标准在于其发行是一种单向交易,还是作为投资某项目的象征。如果是后者,NFT 应当被视作证券由 SC 监管。此外,与其他数字资产类似,NFT 虽然不是法定货币,但在双方同意的前提下,在交易中使用 NFT 作为支付手段并不被禁止。

(二)关于国际条约

在马来西亚,公司可以在纳闽国际金融中心获得 LFSA 签发的 DFS 牌照落地数字金融服务运营商,然而由于 Labuan IBFC 是众多国际组织的成员,因此还需要遵循这些组织对于数字资产交易的原则和建议,以实现区域利益的最大化。

亚太反洗钱组织(Asia Pacific Group on Money Laundering,APG)

亚太反洗钱集团(APG)是一个致力于在亚太地区打击洗钱和恐怖主义融资的区域性机构,它为其成员国制定了一套建议,称为《APG 反洗钱和打击恐怖主义融资(AML/CFT)建议》(APG Anti-Money Laundering and Countering the Financing of Terrorism (AML/CFT) Recommendations),但该建议并没有具体涉及数字资产交易。尽管如此,它们确实就防洗钱和恐怖主义融资对各国监管虚拟资产和虚拟资产服务提供者(Virtual Asset Service Providers,VASPs)给予指导。

反洗钱金融行动特别工作组(The Financial Action Task Force,FATF)

实际上,APG 的建议是基于反洗钱金融行动特别工作组(FATF)的建议的。FATF 的建议在 2019 年更新,明确把虚拟资产和 VASPs 纳入其范围内,最新建议要求各国监管虚拟资产交易所和其他 VASPs,主要包括牌照许可或注册要求、客户尽职调查、记录保存和报告可疑交易这次各方面。这些建议受到广泛的认可度,已为包括亚太地区国家在内的世界许多国家所采纳,并被多国作为 AML/CFT 监管的标准。

| 类别 | 内容 |

|---|---|

| 牌照许可与注册 | 国家应当要求 VSAPs 注册在它们的管辖区,注册流程应当与提供服务的风险成比例 |

| 客户尽职调查 | VSAPs 应当对客户进行信息调查,例如核实身份、监管交易等等 |

| 记录保存机制 | VASPs 需要保存客户数据和交易记录至少 5 年 |

| 报告可疑交易 | 建议制定 VASPs 有义务检测和报告活动的政策法规,包括评判的标准、报告程序等等 |

(三)国际保险监督官协会(International Associations of Insurance Supervisors,IAIS)

国际保险监管机构协会(IAIS)致力于促进形成保险行业内有效一致的监管系统。2020 年 11 月,IAIS 发布了一份关于如何监管保险公司投资数字资产的草案,为保险监管机构提供相应的指导。

| 类别 | 内容 |

|---|---|

| 风险管理 | 保险公司应当建立严格的风险管理制度(例如投资和保险者对风险的忍受度应当一致、相关风险在保险者风险管理的管理框架之内) |

| 客户尽职调查 | 保险公司应当调查发币方的资质、其底层技术和应用平台是否安全、其所在的法律监管环境以及投资潜在的风险和利好 |

| 估值数字资产 | 考虑市场的波动性和流动性 |

| 安全托管数字资产 | 保险公司为了防止数字资产被偷盗或网络攻击,可以使用其他安全的储存方案,或者组织未经授权的交易,或是定期检查托管安排的有效性 |

| 揭露义务 | 保险公司应当准确及时地向政府机关和其他利害相关者揭露其对数字资产投资的信息(包括投资的范围和本质、风险和不确定性因素等等) |

(四)伊斯兰金融服务委员会(Islamic Financial Service Board,IFSB)

伊斯兰金融服务委员会(IFSB)的定位是促进伊斯兰法系金融服务行业的稳定发展,它在 2019 年 12 月发布了《关于伊斯兰银行投资加密货币风险管理监管的技术说明》(Technical Note on the Regulation and Supervision of Islamic Banks' Risk Management of Investment in Cryptocurrencies)一文,该文件为监管机构解决伊斯兰银行投资加密货币(包括数字资产)的相关风险提供了指引方向,其主要建议与 IAIS 发布的草案中相差无几,其中对于有关机构应尽的义务在程序上较为相似,最大的区别就是在 IFSB 的建议中,任何活动都必须遵守伊斯兰法的原则,例如数字资产需要达到经法律法规许可的资产类别要求、投资结构符合伊斯兰法、投资不与任何法律禁止的活动或产业有关等等。

(五)国际伊斯兰金融市场(International Islamic Financial Market,IIFM)

国际伊斯兰金融市场(IIFM)旨在开发和推广伊斯兰金融工具和市场流程

以促进伊斯兰教法金融在更广阔空间的发展。IIFM 发布了几项与数字资产和区块链技术相关的建议,例如 2018 年的《基于区块链技术的伊斯兰资本市场产品指南》(Guidelines for Islamic Capital Market Products Using Blockchain Technology)、2019 年的《涉及区块链的合同的伊斯兰法范式指南》(Guidelines on the Shariah Parameters of Islamic Contracts Involving Blockchain)等等。在最新的 2021 年《符合伊斯兰法的代币发行和数字资产交换指南》(Guidelines for Shariah-Compliant Token Offerings and Digital Asset Exchanges)中,IIFM 对符合伊斯兰法框架下的数字代币发行与交易提供了相关建议,主要有以下几个要点:

(1)遵循伊斯兰法的规则与原则;

(2)确保数字代币由有形资产支持,例如商品或者房地产;

(3)有相关管理机构授予的牌照或许可;

(4)有义务告知有关数字代币和资产清晰透明的信息;

(5)加强产业利害相关者之间的合作促进数字资产交易。

新加坡加密市场监管政策研究

作者:Cicely、Will 阿望

新加坡是全球对虚拟资产最为友好的司法辖区之一,一度被称为 “全球加密中心”。在经历了 2022 年算法稳定币 TerraUSD 的崩溃、对冲基金三箭资本的爆仓、借贷机构 Voyager Digital、Celsius Network、BlockFi 的破产,以及交易所巨头 FTX 的垮台,这一加密寒冬之后,新加坡官员在国会上强硬表示,新加坡并不计划成为加密活动的中心,不再容忍投机行为。但无论如何,新加坡不断完善、透明公开的 Web3 监管框架,依然领先于大部分司法辖区,十分值得学习参考。

一、新加坡 Web3 监管的历史沿革

自 2013 年 6 月以来,新加坡金融管理局(MAS)就一直在警告消费者对于虚拟资产交易相关的重大风险,这与国内同一时期发布的《关于防范比特币风险的通知》相对应。在 2016 年虚拟资产通过首次代币发行(ICO)的繁荣之后,MAS 在 2017 年 8 月明确,如果虚拟资产的发行是类似证券性质的,那么 ICO 必须遵守证券法的相关规定,以保护投资者利益。如不具有类似证券属性,则没有监管的必要,仅对消费者进行风险告知。

在当时 MAS 对于虚拟资产的监管更多的是出于应对潜在的洗钱和恐怖主义融资风险,MAS 的官员 Ravi Menon 在 2017 年 10 月接受彭博社采访时表示:“目前,我没有看到需要监管虚拟资产的基础。” 这与国内同一时期发布的《关于防范代币发行融资风险的公告》(“九四公告”)形成鲜明对比,九四公告将 ICO 定义为未经批准的非法公开融资行为,禁止银行、非银机构开展相关业务。

20220 年以来,新加坡监管不断出台新政,以规范、合法化虚拟资产。2020 年 1 月修订后生效的《支付服务法》负责规范支付服务业务,其中就包含了对支付型代币的规范及许可制度。2022 年 4 月审议通过的《金融服务与市场法案》也进一步扩大了 MAS 对于虚拟资产的监管范围,包括转账、托管、钱包、去中心化交易所、稳定币等范围,以保障消费者权益并打击金融犯罪。同时,新加坡国内税务局也发布了两份的关于虚拟资产的税收指南(IRAS e-Tax Guide),以进一步规范虚拟资产。反观国内这一时期出台了《关于进一步防范和处置虚拟货币交易炒作风险的通知》,直接定义了:虚拟货币相关业务活动属于非法金融活动,以 “一刀切” 的形式驱赶了大部分 Web3 产业。

尽管 2022 年发生了众多 Web3 行业的重大利空事件,但是新加坡依然在不断探索、不断完善对于 Web3 的监管框架,以保护消费者及维护金融市场稳定。2022 年 1 月,MAS 出台新规,限制在公共场所营销和宣传虚拟资产服务,不允许以淡化虚拟资产交易的风险。2022 年 10 月 26 日,在 FTX 于 2022 年 11 月 11 日申请破产前两周,MAS 发布了两份咨询文件,提出了在虚拟资产交易中保护消费者以减轻损害的建议,以及支持新加坡发展稳定币的建议。

二、新加坡 Web3 监管整体框架

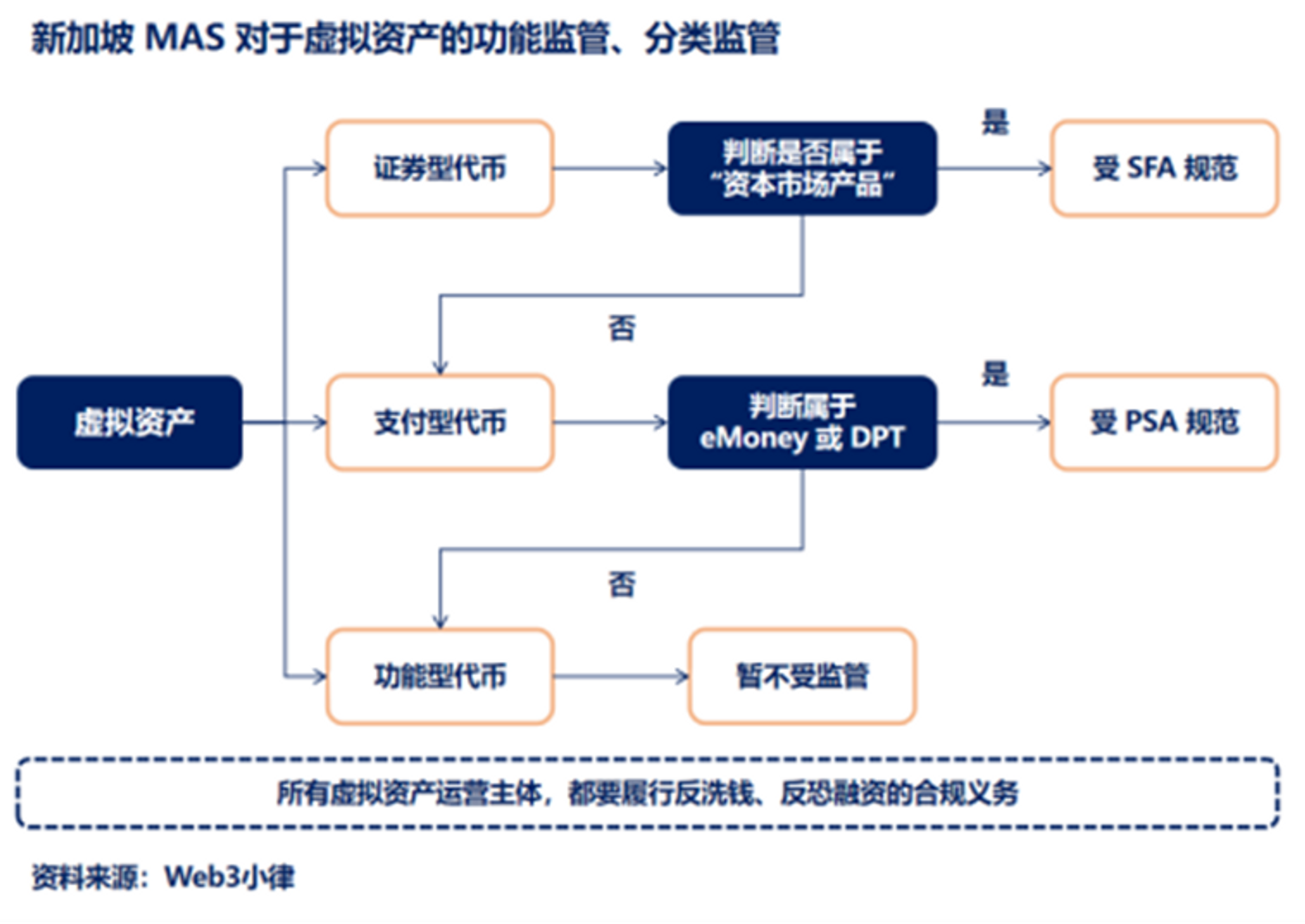

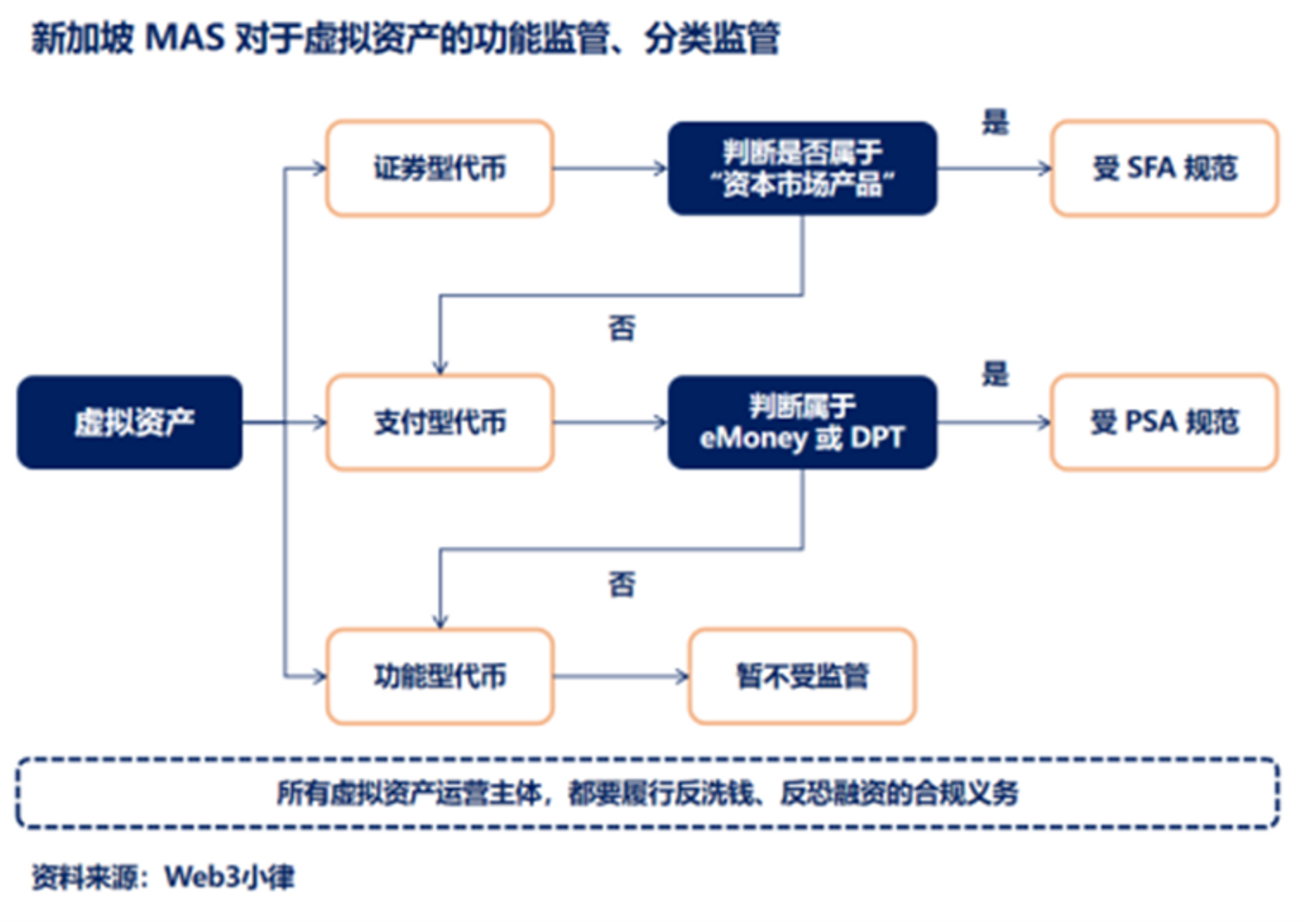

新加坡金融管理局(Monetary Authority of Singapore, MAS)是新加坡的中央银行和综合金融监管机构,同时负责监管 Web3 行业。MAS 对虚拟资产采取功能监管、分类监管的思路,从而进行合法化的监管,但区别于货币。MAS 根据虚拟资产的功能和特征将其分为三类:(1)证券型代币(Security Token);(2)支付型代币(Payment Token);(3)功能型代币(Utility Token)。

对于虚拟资产的监管主要参考 MAS 于 2020 年 5 月发布的《数字代币发行指南》(A Guide to Digital Token Offerings),该指南代表了新加坡对 Web3 的主要监管思路,明确证券型代币以及支付型代币由两部专门法规监管,功能型代币并未受到监管。《指南》为虚拟资产在新加坡的合法化提供了重要的法规依据。除此之外,所有从事金融活动的主体,包括虚拟资产服务商,都需要履行反洗钱和反恐融资的相关合规义务,以监测和阻止非法资金流入新加坡的金融体系。

三、适用于证券型代币的《证券与期货法》

如果虚拟资产构成《证券与期货法》(Securities and Futures Act,SFA)项下的任何资本市场产品(Capital Markets Products, CMP),那么从事该等虚拟资产活动的主体都需要遵守 SFA 和《金融顾问法》(Financial Advisers Act, FAA)的规定(等同于传统金融的监管),包括虚拟资产的发售、发行、交易及流通等。该等虚拟资产的发售、发行需要遵守 SFA 的规定并编制经 MAS 登记的招股书,除非符合豁免的情形。此外,从事该等虚拟资产活动需要根据 SFA 和 FAA 等的规定取得相关牌照。

(1)判断虚拟资产是否属于资本市场产品

根据 MAS 于 2020 年 5 月发布的《数字代币发行指南》(A Guide to Digital Token Offerings),MAS 将综合审查虚拟资产的结构、特征以及附带权利,逐案判断其是否属于 SFA 项下的资本市场产品。虚拟资产可能符合如下定义,构成资本市场产品:

- 股票,代表着企业的所有者权益、代表持有人在企业中的义务、代表和其他持有人在企业中的相互承诺;

- 债券,构成代币发行人的债权凭证;

- 商业信托权益,代表着商业信托的信托财产中的所有者权益;

- 证券衍生品合约,代表衍生品合约的底层资产是任何股权、债券或商业信托权益;

- 集体投资计划权益,代表着 CIS 权利或权益,或其相关期权;

(2)资本市场产品的发行及豁免

如果虚拟资产构成资本市场产品,其发行(Offer)需要满足 SFA 的相关规定,包括需要提交经 MAS 登记的招股书(Prospectus Requirements),类似于一个小型的 IPO,非常复杂。除此之外,也可以根据以下情况对资本市场产品的发行进行豁免:

- 小额发行:在 12 个月内发行募集资金总额不超过 500 万 SGD;

- 私募配售:在 12 个月内向不超过 50 名主体非公开配售;

- 仅向机构投资者发售;

- 向合格投资者发售,根据 SFA 第 4 A (a)条,合格投资者主要包括:(1)个人净资产超过 200 万 SGD,或者金融资产超过 100 万 SGD,或者过去 12 个月内收入不少于 30 万 SGD 的个人;(2)净资产超过 1000 万 SGD 的企业;

(3)资本市场产品的服务

除了虚拟资产的发行,《指南》也将从事虚拟资产的中介服务纳入了监管,如从事资本市场产品服务,如为资本市场产品提供发售、交易平台,需要根据 SFA 的规定取得资本市场服务牌照(Capital Markets Services Licence);如为资本市场产品提供金融咨询,需要根据 FAA 的规定取得金融投资顾问牌照(Financial Adviser’s Licence);如要成为 MAS 批准的交易所(Approved Exchange);如要成为受认可市场运营商(Recognised Market Operator)等。

四、适用于支付型代币的《支付服务法》

2020 年 1 月修订后生效的《支付服务法》(Payment Services Act,PSA)负责监管规范新加坡支付服务业务,包括传统的支付业务,如开户服务、汇款服务、货币兑换服务等,也包括了新兴的支付业务,如电子货币(eMoney)发行服务和支付型代币(Digital Payment Token, DPT)服务。

根据《指南》第 3.4 条,未被认定为证券型代币而具有支付功能的代币将属于电子货币(eMoney)或支付型代币(DPT)。eMoney 服务和 DPT 服务需要根据 PSA 取得相应的牌照,并遵守 PSA 项下有关反洗钱和反恐融资的相关规定。指南中明确提到比特币和以太坊都属于 DPT。

(1)DPT 服务

根据 PSA,DPT 被定义为价值的数字形式。DPT 不与任何法定货币计价或挂钩,而是以单位表示,是可以成为公众所认可的交换媒介,并能够以电子形式转让、存储或交易(any digital representation of value that is expressed as a unit, not denominated in any currency or pegged to any currency, intended to be a medium of exchange accepted by the public as payment and can be transferred, stored or traded electronically)。 DPT 服务包括 DPT 的直接交易服务(如购买、出售、法币兑换、币币兑换)以及为交易 DPT 提供便利的服务(如交易所、托管机构、钱包服务等)。于 2022 年 4 月在新加坡议会通过并即将生效的《金融服务与市场法案》(Financial Services and Markets Bill, FSM)中扩大了 DPT 服务的定义,基本包含所有虚拟资产相关的业务。

根据 PSA,提供 DPT 服务的主体需要取得标准支付机构牌照(Standard Payment Institution License, “SPI”):月均交易额低于 300 万 SGD 的公司;或主要支付机构牌照(Major Payment Institution License, “MPI”):月均交易额高于 300 万 SGD 的公司。 尽管新加坡对 Web3 行业还是秉持开放友好的态度,但是在审查 DPT 申请和发放牌照方面,MAS 还是非常慎重。截止到目前,从 MAS 官网披露的情况来看,提供 DPT 服务而获得标准支付机构牌照的共 2 家,获得主要支付机构牌照的共 9 家。

| 获得标准支付机构牌照的 DPT 服务商 | |

|---|---|

| 序号 | 服务商 |

| 1 | Triple A |

| 2 | BHEX |

| 获得主要支付机构牌照的 DPT 服务商 | |

|---|---|

| 序号 | 服务商 |

| 1 | MetaComp |

| 2 | PAXOS |

| 3 | Revolut |

| 4 | Sparrow |

| 5 | Coinhako |

| 6 | DIGITAL TREASURES CENTER |

| 7 | FOMO Pay |

| 8 | DBS Vickers Securities |

| 9 | Independent Reserve |

此外,在 PSA 及相关法规中并未提到将 DPT 的发行人纳入监管,那么应该就可以理解为:如发行人除了发行 DPT 之外,并未提供其他 DPT 服务的,那么就不需要取得 DPT 相关牌照,不受 PSA 的监管。

(2)eMoney 发行服务

支付型代币也可能属于 eMoney,根据 PSA,eMoney 被定义为以电子形式存储的货币价值,其本质上是法定货币的电子形式。eMoney 是以法定货币计价或由其发行人与法定货币挂钩的电子形式存储的货币价值,并已提前支付以便通过支付账户进行支付交易,被其发行人以外的人接受,并代表对其发行人一项债权(any electronically stored monetary value that is denominated in a currency or pegged by its issuer to a currency, and has been paid for in advance to enable the making of payments, is accepted by a person other than its issuer and represents a claim on its issuer)。

在 2019 年 12 月 23 日的咨询文件(Scope of Emoney and Digital Payment Tokens)中,MAS 帮助大家将两者进行了区分:(1)eMoney 是单一法定货币的数字表现形式(如数字人民币),而 DPT 不需要与任何法定货币挂钩;(2)eMoney 是一项对其发行人的债权,而 DPT 则不是,DPT 甚至不需要发行人来发行(如比特币)。MAS 考虑到 eMoney 和 DPT 两种不同的支付服务都面临各自不同的风险,因此对两者采取不同的监管方式,如 eMoney 重点关注消费者保护而 DPT 则重点关注反洗钱、反恐融资。

此外,咨询文件中提到了稳定币(Stablecoin),即如何界定 eMoney、DPT,以及稳定币(稳定币的定义介于两者之间)的范围,如果稳定币的功能与 eMoney 相同,那该如何监管稳定币。根据 PSA 第 2 节,稳定币不属于 eMoney,而被纳入 DPT 的定义。2022 年 10 月,MAS 发布了一份关于稳定币的咨询文件(Consultation Paper on Proposed Regulatory Approach for Stablecoin-Related Activities),并表示稳定币在被合理监管且能保证价值稳定性的情况下,具有成为稳定交易媒介的潜力。因此 MAS 考虑针对在新加坡发行且以单一法定货币为计价基础的稳定币(SCS)制定区别于现行 PSA 的全新监管机制。

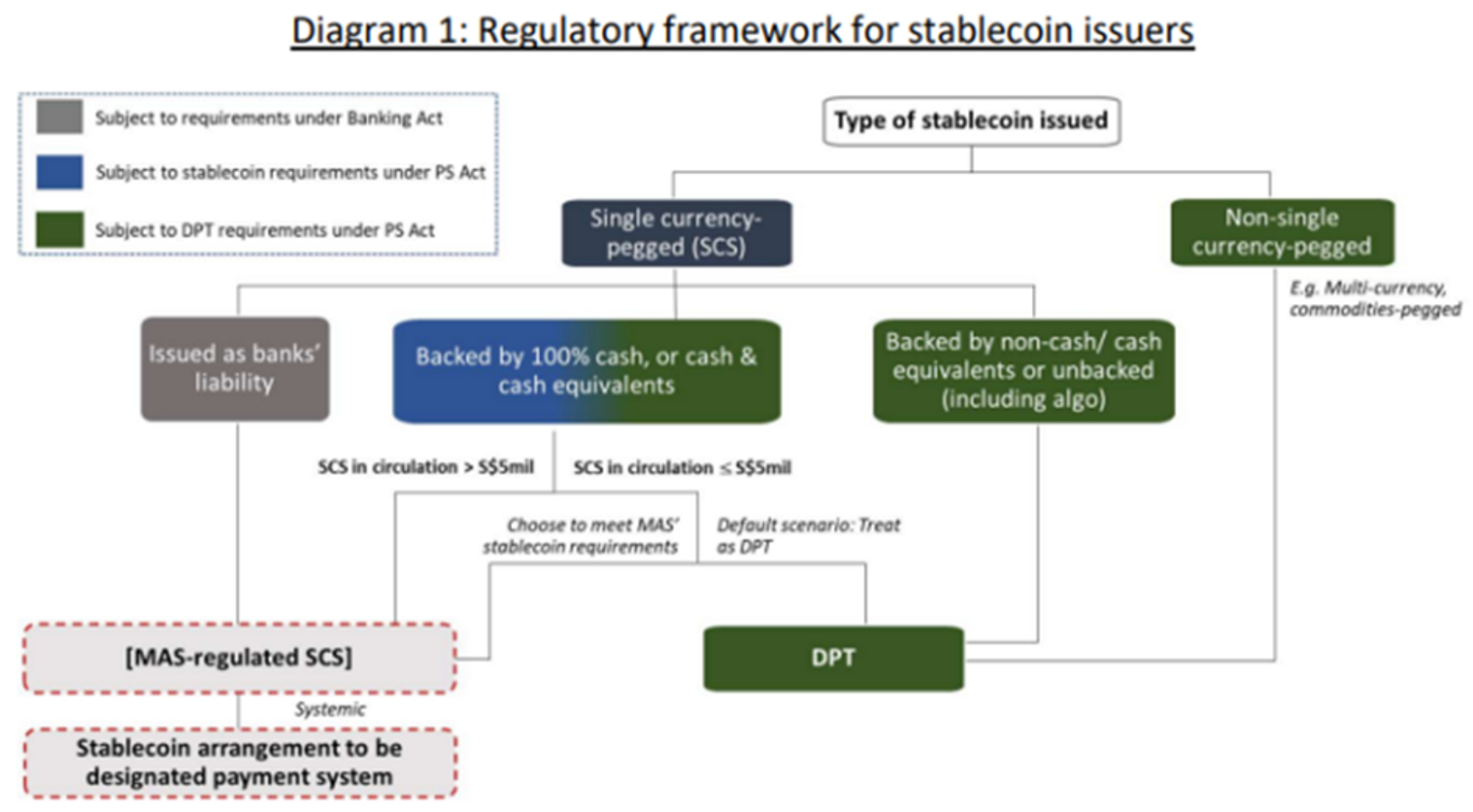

根据咨询文件所示,MAS 针对 SCS 的监管框架首先按发行者予以区分,分为银行和非银行。

1)若发行者为银行,则其发行的 SCS 无毫无悬念将受到 MAS 的特别监管;、2)若发行者非银行,则分类讨论:

- 当其发行的 SCS 被等价值现金或现金等价物担保,且发行规模超过 500 万新元,其应获得 MPI 许可并将受到 MAS 的特别监管。

- 当其发行的 SCS 被等价值现金或现金等价物担保,发行规模不到 500 万新元;或发行的 SCS 没有担保资产或担保资产为非现金或现金等价物,则发行人只需获得 SPI 许可,不受 MAS 的特别监管。发行的稳定币被纳入 DPT,受 PSA 监管。

如果稳定币的挂钩资产不是单一法定货币(例如与多个法定货币或者实物商品挂钩),此稳定币也将纳入 DPT,受 PSA 监管。

五、功能型代币并未纳入监管

根据《指南》第 3.3 条,功能型代币指:不属于 MAS 规范的证券型代币和支付型代币的任何其他形式的代币。功能型代币没有被新加坡监管部门纳入监管体系,只需要遵守反洗钱、反恐融资等相关规定。

六、反洗钱、反恐怖主义融资

MAS 同样负责新加坡的反洗钱、反恐怖主义融资(AML/CTF)事宜,所有从事虚拟资产相关业务的主体,都需要履行 AML/CTF 的相关合规义务,包括评估和防范风险、制定内部政策及合规体系、KYC、报告可疑交易等,以检测和阻止非法资金流经新加坡金融系统。相关合规义务适用 MAS 关于反洗钱和反恐融资的通知(Notice on Prevention of Money Laundering and Counter the Financing of Terrorism)。

值得注意的是,新加坡国会于 2022 年 4 月审议通过《金融服务与市场法案》(Financial Services and Markets Bill, FSM)进一步提高了对虚拟资产活动主体的 AML/CTF 合规要求。FSM 涉及虚拟资产的主要内容包括(1)扩大受监管的行为:DPT 服务的定义向金融行动特别工作组(FATF)的标准看齐,以防止监管套利,包括虚拟资产交易、兑换、转账、托管,或金融顾问服务;(2)扩大了受监管的主体:新加坡境内设立并向新加坡以外地区提供虚拟资产服务的运营主体,以及在新加坡境外设立向新加坡地区开展虚拟资产服务的运营主体。此举将影响到一些尚未被纳入监管的虚拟资产运营主体,填补了目前监管的空白。

七、监管沙盒机制

在 2016 年 11 月 16 日时,MAS 就发布了《金融科技监管沙盒指南》(Fintech Regulatory Sandbox Guidelines)旨在鼓励金融科技企业的发展。任何在现行法律架构不能够容纳的,或者暂时无法完全满足监管单位合规要求的金融创新企业,都可以申请进入监管沙盒(Sandbox)。

2019 年,MAS 又推出了快捷沙盒 (Sandbox Express)。对于风险较低的业务或科技创新活动,申请者在满足 MAS 设定的条件下,可以进入快捷沙盒,整个审批流程可以缩短至 21 天。

2022 年 1 月 1 日,MAS 推出的 Sandbox Plus 生效,旨在进一步为金融科技创新公司提供便利。与 Sandbox 相比,Sandbox Plus 有如下亮点:

- 放款申请门槛:允许尚在技术初期的应用机构提交申请,而在此前,需要具备较为成熟技术的机构才能申请加入沙盒;

- 财政补助:尚在技术初期的应用机构在获得 MAS 批准加入沙盒计划后,可以获得最高 50 万新加坡元的补助,分别在满足特定要求、沙盒期间和退出沙盒三个阶段发放。

- 允许申请机构参加 “交易星期五”(Deal Fridays)项目:帮助沙盒企业与更多外部投资者建立联系,获得资金、技术和资源指导。

八、写在最后

鉴于 2022 年总部位于新加坡的三箭资本爆仓,以及最近 FTX 交易所的破产(淡马锡 2.75 亿美元的投资以及新加坡大量的 FTX 债权人),无疑为新加坡打造全球加密中心蒙上了阴影。但是考虑到新加坡作为世界上最开放的经济体制之一,以及亚太甚至全球的金融科技中心的这些背景基础,加之其对 Web3 行业友好、开放、包容的态度,以及不断完善透明的监管框架,可以说在未来可预期的一段时间里,新加坡仍然是全球对 Web3 项目最为友好的国家之一。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。本文内容仅用于信息分享,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。