市场正在经历小幅上涨,但是我们不会撒谎,现在仍有很多事情让人感到不安。

原文:Anatomy of the DCG Dumpster Fire(Bankless)

编译:东寻,DeFi 之道

封面:Photo by Jr Korpa on Unsplash

本周,我们将对围绕 DCG、Genesis、Grayscale 和 Gemini 客户的所有戏剧性事件进行解读,这不是一个很好的情况。

揭开 Barry Silbert 的混乱局面

对 Barry 来说,这是重要的一周。

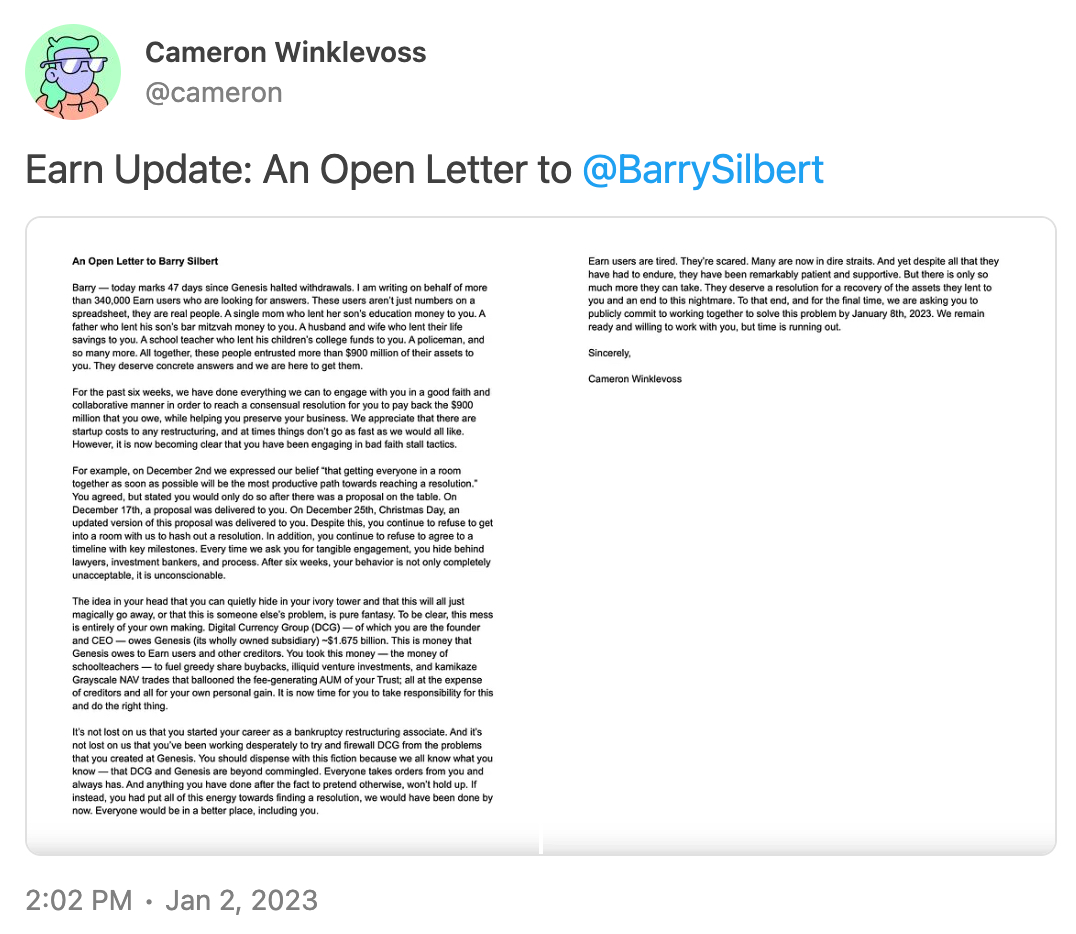

1 月 2 日,Gemini 联合创始人 Cameron Winklevoss 在其推特上发布了一封致 Digital Currency Group(DCG)首席执行官 Barry Silbert 的公开信,恳请 Silbert 公开承诺在 1 月 8 日之前与 Gemini 债权人就偿还 Genesis Global Capital 的债务达成协议。

Winklevoss 以一种令人心碎的精神诉求,让我们得以一窥 Gemini 散户储户所遭受的痛苦:从 “借给儿子成年礼钱的父亲” 到 “借给儿子教育钱的单身母亲”,所有这些都成为 DCG“贪婪的股票回购、缺乏流动性的风险投资以及神风敢死队式的灰度资产净值” 的抵押品,这些资产使(灰度级)信托产生的资产管理规模(AUM)大幅上升。

Genesis 最大的债权人 Gemini 被拖欠了 9 亿美元。这说的很好,但是 Cameron,我可以指出你明显的虚伪吗?

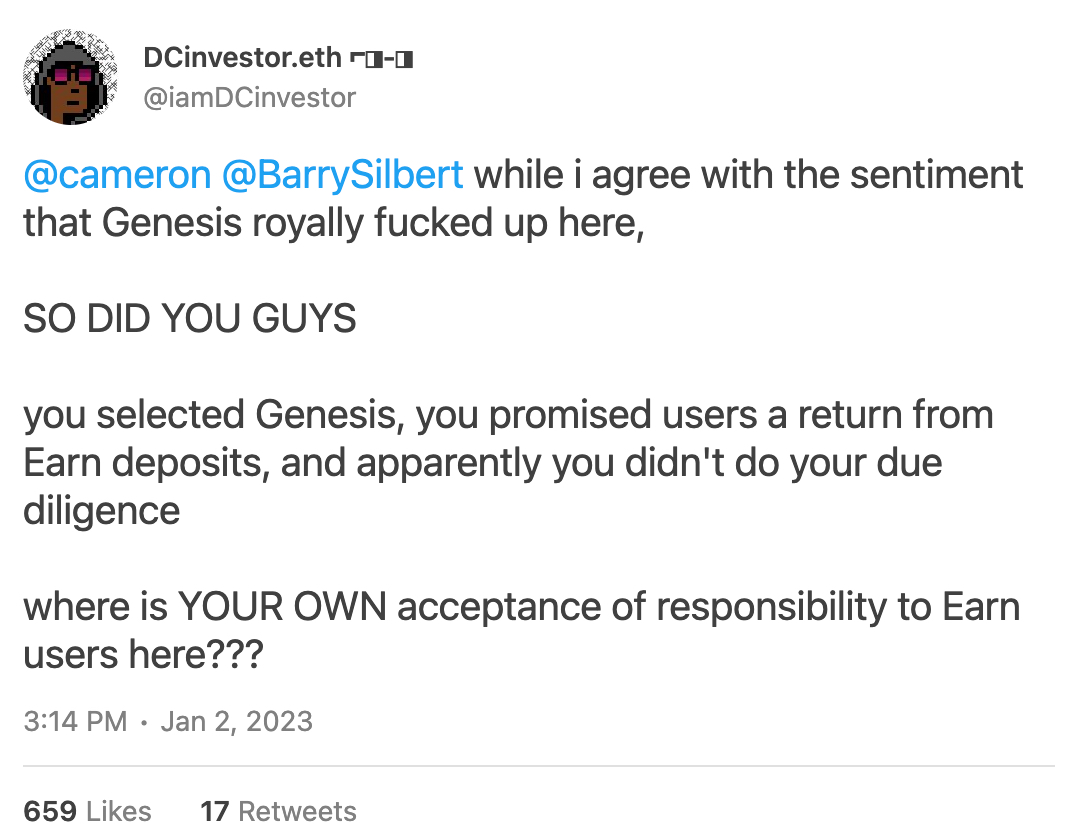

加密大 V“DCinvestor.eth” 在推特上回复 “Cameron Winklevoss” 表示:“虽然我同意 Genesis 在这里搞砸了的观点,但是你们也是。你们选择了 Genesis,向用户承诺从 Earn 存款中获得回报,但显然你们没有做到尽职调查。”

你不能忽视 Gemini 的 Fee Scrape!

话虽如此,至少 Winklevii 一家正在努力变得更好,DC!

虽然我绝不是在暗示 Winklevii 应该为 Genesis 的失误承担经济负担,也不是说 Earn 储户没有意识到他们所承担的风险,但这听起来确实有点像五十步笑百步(The pot calling the kettle black)……

不过这不是重点,因为今天,我们将深入研究 DCG 资产负债表的状态,并研究 DCG 与其维护权益的努力之间不断增加的障碍。

? 债务

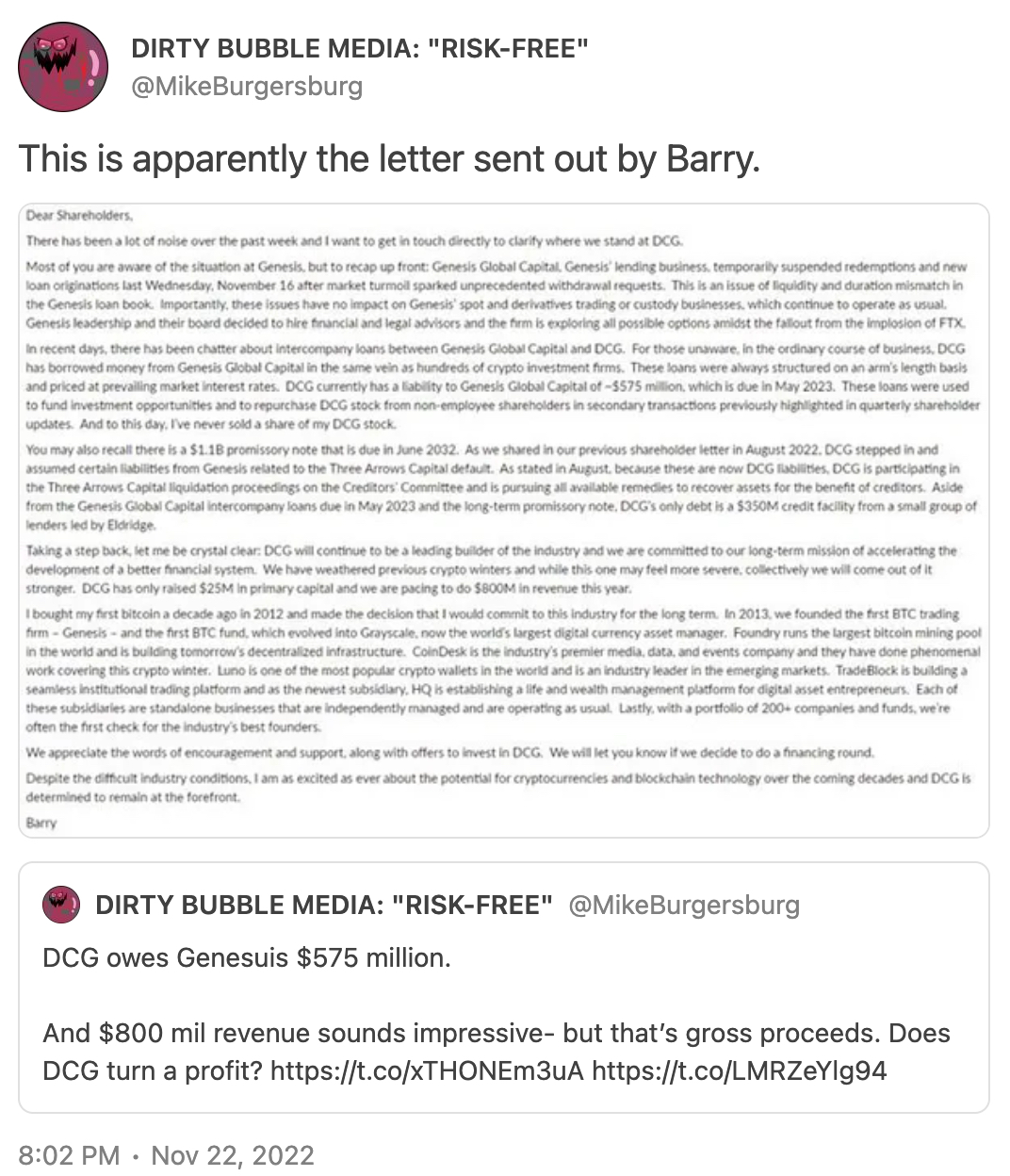

在 Luna 坠毁返回轨道和 3AC 堕入地狱之后,Genesis 的资产负债表上出现了一个大漏洞。为了保持其借贷部门的偿付能力,DCG 承担了 3AC 的债务和 Genesis 作为债权人的角色。

在没有流动性的情况下,Genesis 通过 “会计魔法” 克服了资不抵债的困境。

由于 3AC 向 Genesis 资产负债表开火,迫使 DCG 向其子公司提供了一张 11 亿美元的期票,期限为 10 年。还有一笔现有的公司间贷款,该贷款将于 5 月到期,金额为 5.75 亿美元。此外,DCG 还有一笔 Eldridge 的 3.5 亿美元未偿信贷。

总的来说,DCG 有着超过 20 亿美元的未偿债务。

? 资产

我相信精明的 Bankless 读者可能已经推断出,对于 DCG 来说,要在熊市中找到弥合这种差距可能是一个挑战。

Grayscale、GBTC 和 ETHE 资产是目前 DCG 账簿上流动性最强的资产。可以通过两种方式从这些头寸中提取价值。但对于 DCG 而言,不幸的是这两种选择都无法产生足够的现金。

Delphi Digital 联合创始人 Tommy Shaughnessy 在推特上表示:“在这里 DCG 有两个关键选择:1. 出售灰度并出售 GBTC/ETHE 持有量——6 亿美元 + 4.71 亿美元 = 10.71 亿美元;2. 解除灰度(如果解除则不能出售),并以平价或 9 亿美元收回资产。我们把任何一种选择都看成是徒劳的,因为它比所需的 20.25 亿美元少了大约 10 亿美元。”

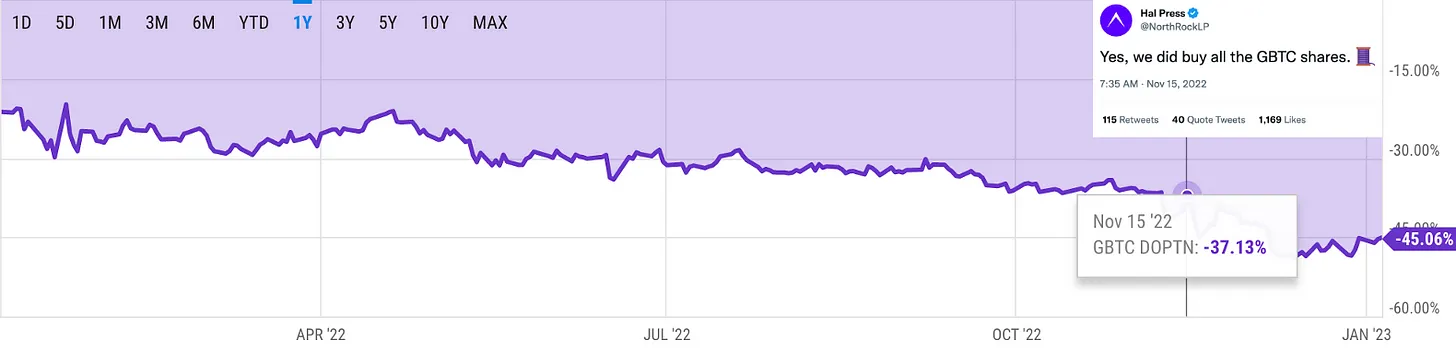

如果 DCG 选择支付更高的选项会进一步增加 GBTC 折扣,目前为 45.1%。

你还在做 GBTC 交易吗?

这样一来,DCG 的风险投资账本上就剩下大约 10 亿美元了。可以说,DCG 的未来看起来很严峻。

从现实来看,它需要一个潜在的买家为这笔交易付出代价,这样才有意义。

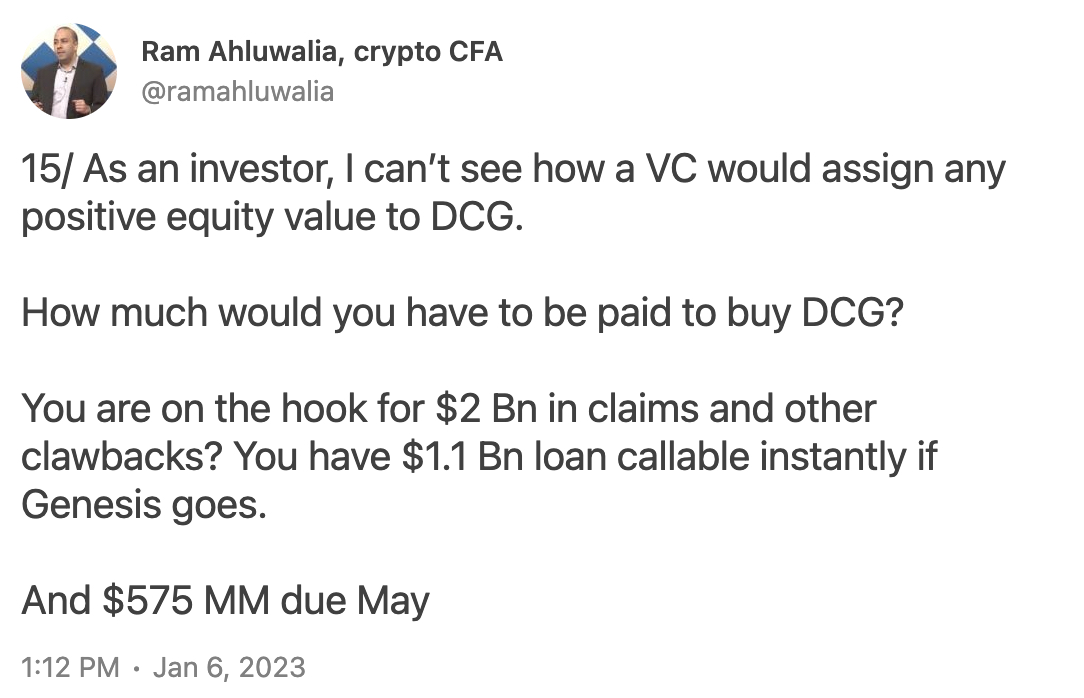

加密投资顾问公司 Lumida Wealth 首席执行官 Ram Ahluwalia 表示,“作为一个投资者,我看不出风险投资公司(VC)会如何给 DCG 分配任何积极的股权价值。购买 DCG 需要支付多少钱?你要承担 20 亿美元的索赔和其他追回费用?如果 Genesis 破产,你有 11 亿美元的贷款可立即赎回以及将于 5 月到期的 5.75 亿美元。”

不知何故,对于一家在 14 个多月前以 100 亿美元股权估值筹集资金的公司来说,情况变得更加糟糕了!

? 问题

Digital Currency Group 已经没有多少选择可以解决 Genesis 债权人的索赔并让它存活下来,但这并不意味着 Mission Impossible(不可能完成的任务)不能变得更多一些!

垄断资金(Monopoly Money)已经离开

正如你在 2022 年可能已经猜到的那样,Digital Currency Group 在新年的业务并没有好转。

在加密货币领域经历了灾难性的一年之后,听到这个领域最富有的人的钱包和我们其他人的钱包一起贬值,这多少让人感到安慰。

然而,如果你的子公司之一恰好是一个加密货币财富管理平台,你可能体会不到这种快乐。

与许多金融行业一样,财富管理是一个收费行业,这意味着你的资产管理规模(AUM)越大,你赚的钱就越多。

翻译一下:牛市来钱容易,熊市来钱难。

DCG 显然吸取了这一教训,在公司最近一轮裁员中将其 WM 部门 HQ Digital 连同 60 名员工一起扫地出门。

另一个可出售的资产和收入来源消失了。你好,沉没成本!

在疯狂削减开支的过程中,任何因市场条件变化而变得无利可图的个人或团体都将被 DCG 送上砧板。

虽然这对 DCG 的现金流产生了积极影响,但它也表明该公司正在经历极端的经济困境。

可赎回负债

关键的因素。

曾经辉煌的 DCG 帝国最好的机会(可能性极小)必须从 2022 年的加密崩溃中挣扎地走出来。

具有讽刺意味的是,DCG 在这方面可能搬起石头砸自己的脚,因为它会决定这些公司间票据的条款!

可赎回贷款使票据持有人能够要求其偿还。目前,DCG 对可赎回票据结构无动于衷,因为它控制着持有者 Genesis 的行为。

然而在破产程序中,情况将不再如此,破产财产的债权人可能会向法院申请收回债务。

虽然尚且不知道这张十年期票是否真的可以赎回,但 DCG 对让 Genesis 进入破产程序的犹豫不决可能表明它可以赎回。

? 联邦调查局?

你以为 Gensler(美国证券交易委员会主席)和 Garland(美国司法部长)不会像监管秃鹰一样包围一个关键的加密集团的腐烂尸体吗?上周五晚些时候,他们也悄悄地行动了。

彭博社表示,除了 “投资者被告知的交易情况” 外,调查人员正在 “审查 [DCG] 和 [Genesis] 之间的转账”。

有问题的交易可能是:

- 2023 年 5 月到期的向 DCG 提供的 5.75 亿美元贷款;和/或

- 2032 年到期的 11 亿美元期票。

虽然联邦调查局可能出于多种原因对这些交易感兴趣,但有一点是明确的:Barry 的情况正在变得更加严峻。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。文章内的信息仅供参考,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。