是该回到初心还是一路走到底。

作者:0xlilackatana,Web3Caff Research

封面: Photo by Steve Johnson on Unsplash

在阅读本篇文章前,我必须要申明几个逻辑。

- 欣赏、尊敬一个人/组织/甚至任何事物不等于要全盘支持其所有观点、做法等等。

- 有良好的初心、良好的机制甚至是良好的参与者,不等于结果是好的。

- 开创者抱着某个出发点去作出某种创新,并不等于这个创新最终会向着该出发点迈进。而这个转变的结果或好或坏。

- 在使用某些字眼时很容易被人认为作者抱持某种立场或观点,但其实部份仅是客观描述。举个例,我指加密货币目前相当中心化,这个描述仅形容加密货币目前的状况,我并没有认为加密货币中心化不好,也没有认为这很好,请勿因此作出道德审判。如果我当真发表自己意见,那么我必然会加上「我认为」等字眼。

在进入正文之前,我需要先讲述加密货币对于我来说最奇怪的事情。

这个与金融高度相关的行业,拥有数不清的科技天才、营销天才、交易天才,甚至有很多富有才华和激情的艺术家,但偏偏却没有多少个经济人。这里说的不是 Tokenomic 的代币经济,而是说真正的经济专家,甚至连对经济学有所认识的人都非常少。这个行业除了在交易时会提及经济学如加息、缩表、利率、非农,或者是庞氏骗局、挤兑等,甚少人会用经济学角度去观察这个行业。

虽然经济学常常被认为与钱高度相关,这我并不否定,但我更认为经济学是一种解释人类行为尤其是选择的一门学问,尽管如此,经济学仍然主要被运用在大多数与「钱」、「交易」相关的学问,而加密货币这个产业正与这两者息息相关。但可惜的是,更多人是用金融角度去观察这个产业而非经济学,导致这个行业投机有余、革新不足。

那么,传统经济学家又为什么极少在加密货币世界里出现呢?这里有两个原因,第一是会关注加密货币的大多数经济学家都对加密货币不屑一顾,如我其中一位最尊敬的经济学家 Paul Krugman,亦是本文的主角,他就多次指加密货币是庞氏骗局,在多次对比特币会归 0 的预测失准后他最终承认这是一个邪教。而另一个原因则是现有的任何经济学理论均不能完全适用于加密货币,举个例比特币的发行机制是稳定的产出,对于传统经济学理解货币发行的观点截然相反,因为现实的实体经济会以比光速更快地不断改变,中央银行需要依照现实经济运行情况决定货币发行的速度,而比特币的发行却是可预测的,按照区块和 4 年减半等准则去发行——这完全不能用任何经济学派的理论去解释。而且不仅是比特币,绝大部份的加密货币同样如是。或许勉强可以用海耶克的货币去国家化理论去试图解释,这也是早期比特币支持者一直提倡的学说,但发展到如今各大公链横行、智能合约、去中心化金融等,海耶克那一套也未必能够完整解释区块链的经济学。

最近,我一直很敬重的诺贝尔经济学得奖者、经济学家 Paul Krugman 对于 FTX 事件在纽约时报发表了一篇文章。事实上他过往对于加密货币的好几次讲话其实亦相当有价值,我最有印象的是他直问加密货币对于现实经济活动几乎不起任何作用,这个说法至少到目前是成立的。

而这篇名为《Is This the End Game for Crypto?》(加密货币要完结了吗?),他主要有四大论点,我会分别就这四个论点作解释和评论。

Paul Krugman 第一个论点是最不可能被击败的论点——加密货币在比特币白皮书后 14 年几乎没有取代法币的功能。回顾 14 年前,中本聪发表的白皮书《Bitcoin: A Peer-to-Peer Electronic Cash System》**(**比特币:一种点对点的电子现金交易系统)中,标题已经明言比特币是 Electronic Cash System,亦即电子现金系统,这个标题已经表明中本聪对于比特币期望的原意是以比特币作为基础逐步取代法币,尤其考虑到中本聪这个白皮书发布时间是 2008 年金融海啸的背景以及其在创世区块留下的讯息” The Times 03/Jan/2009 Chancellor on brink of second bailout for banks. ”,更证明比特币的创造理由是对于现今金融体系的不满,由一堆不负责任的银行家造成的危机由全体纳税人甚至全世界去为其补救,而美联储和美国联邦政府救助这些银行的做法令这些密码庞克(cypherpunk)试图用新的支付系统去取代美元及其他由中央银行发行的法币。

而这个目的在 14 年后的今天有没有实现呢?没有,按照 Paul Krugman 的解释,这是因为比特币兑法币的价格浮动太大。但于我而言,更重要的是因为比特币一直没有离开过法币系统,比特币是用美元——比特币希望取代的货币去计价的,正如很多老江湖会说 1BTC=1BTC,这个听起来是废话的方程却是我眼中加密圈最有哲理的名言。如果依照中本聪的白皮书所言比特币是要取代法币成为新的交易系统,那么为什么要用美元计价呢?

归根究底,只有一个原因——比特币(及其他加密货币)的采用率太低。人们是用法币买比特币,但最终却找不到多少间商家接受比特币付款,因此他们必须再将比特币转为法币,这使得比特币永远是 BTC:XXXXX USD 而非 1BTC=1BTC。从一开始这条路已经与白皮书的目的背道而驰。但我必须要说明这并不代表目前的方向是错的,我对此并没有意见,按照白皮书的做法也不一定有更好的结果,这已成为不可逆转的事实,如果按照白皮书的愿景发展的话结果也只待平行宇宙的另一方告诉我们了。但不论如何,目前比特币确实并没有取代法币的功能。

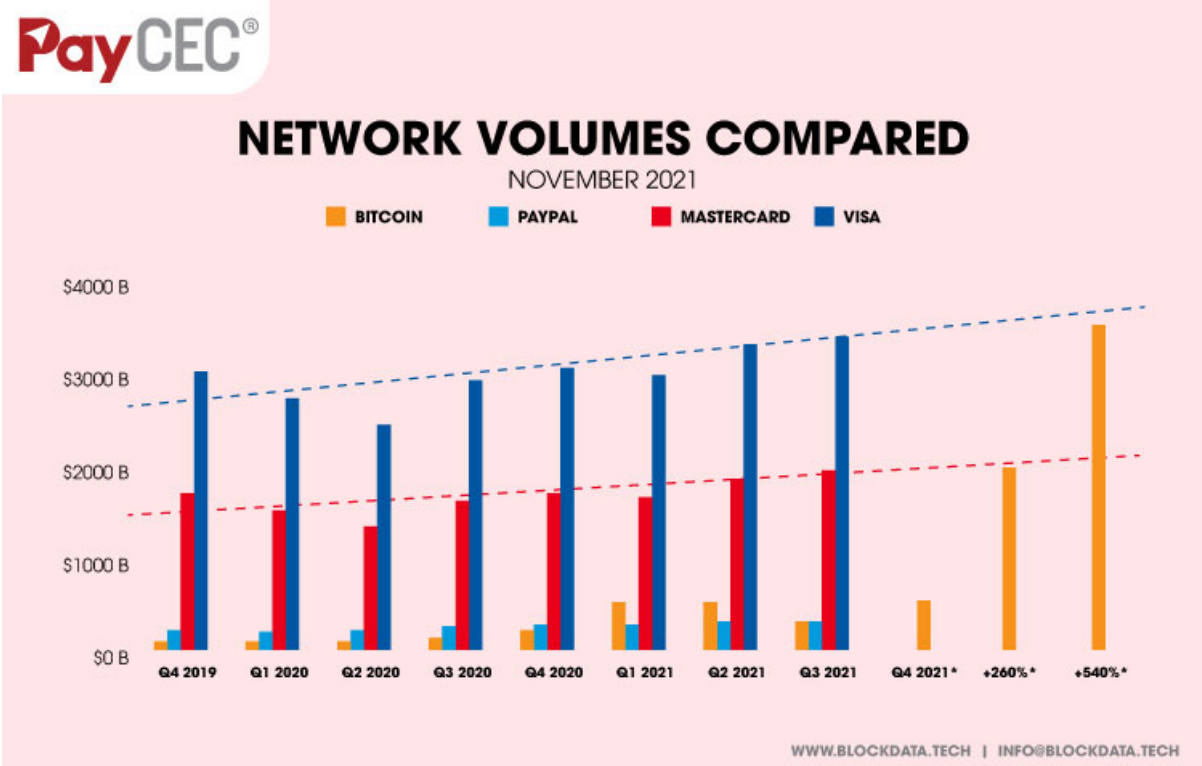

加密货币既然称为货币,当然需要有交易的功能,下图说明比特币在发明十多年后在支付上的进展。

但这张图未能够完整反映比特币的支付需求,这仅显示比特币的「交易额」已经超过或接近 (2022 年 Q3) 另一个支付巨头 Paypal。相比 Visa 和 MasterCard 两大巨头,比特币交易额微不足道。但更严重的问题是这个交易额并不代表比特币有如此多的支付额,虽然并没有实则数据,但考虑到收取比特币的商家仅占极少数,这代表这些交易额只能表明比特币的转移。如 A 用法币向 B 购买比特币,因此比特币在这两人的钱包之间发生交易,又或者是像币安这些大型 CEX 转换钱包,又或者是鲸鱼换钱包。真正用在「支付」这个货币功能的仅占少数。只需要思考你日常生活是用法币支付较多还是比特币即可得出答案。

Paul Krugman 在第一个论点上完全正确。尽管会有人反驳现在有 Binance Pay 或者其他机构推出的加密货币卡,不过看清楚卡上面,写的是 Visa 还是 MasterCard,就知道这个反驳没有任何意思。认真去解释的话,这不过是将帐户中的加密资产转换成法币再用传统支付系统去进行支付,最终仍然是用法币去作为结算单位,本质上毫无意义,唯一有用的就是让发卡机构可以赚取潜在的手续费,对于用户而言仅是增加交易成本。

Paul Krugman 的第二个论点,实际上也是在加密圈子里广泛讨论的 CEX 问题:加密货币投资者使用 CEX 并将资产托管在内,而这些 CEX 同样是金融机构,亦即是加密货币信仰者理论上最讨厌的东西(虽然并不是,在牛市中往往看到高盛/大摩只要涉及加密货币都会引起一轮价格上涨),而托管在这些机构上尤其是没有上市和受监管的机构如币安,是基于投资者对于这些 CEX 的信任 (Trust) 违反中本聪的本意(Trustless),而将资产放到 CEX(金融机构)这些加密货币本来要取代的东西是莫大的讽刺。

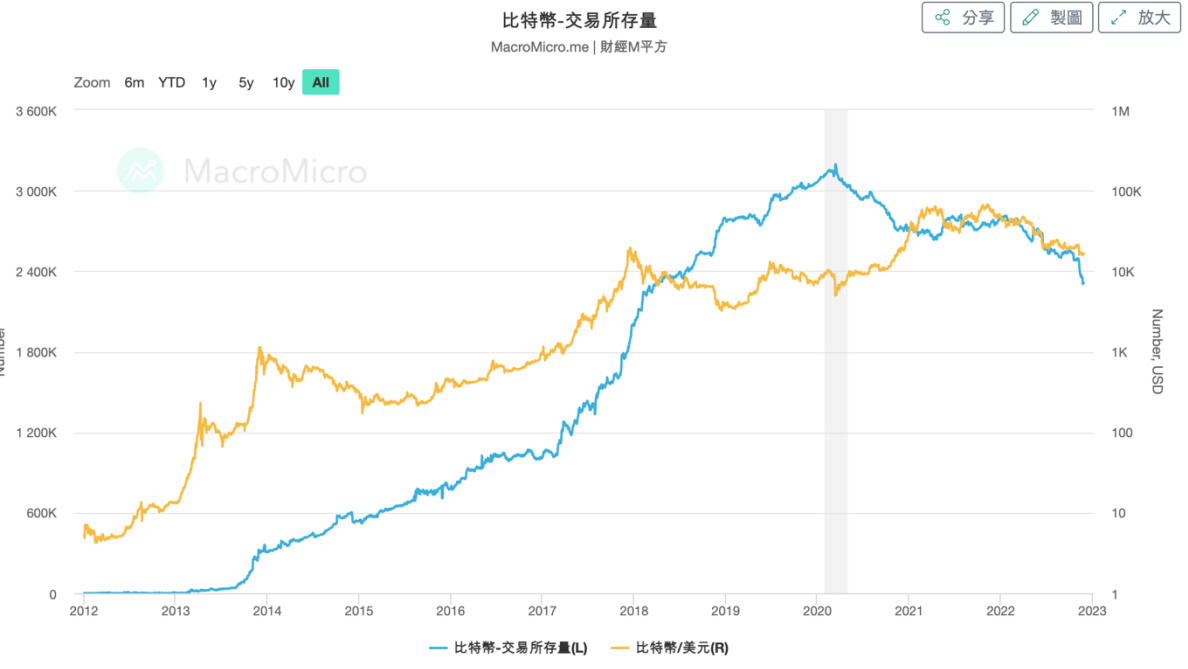

投资者托管在加密货币交易所带来的后果已经在今次 FTX 灾难中体现出来,而我本人同样也遭受其害。在 1900 万流通量的 BTC 中,约有 231 万 BTC 目前存放在 CEX 中。在提倡去中心化的加密货币市场里面,至少有十分一的 BTC 托管在中心化的交易所——亦即金融机构。

把加密资产存放在中心化交易所虽然有其风险,例如像 FTX 到目前的 AAX 等交易所相继跑路,但是与之相比,部份投资者似乎认为将资产放置在其手上风险更大,这当中可能包含对自身设备的安全性有所质疑,又或是认为转移成本 (Gas fee) 过高,更有可能是根本不知道该怎么去转移资产,只能视作投资股票一样存于劵商户口。

但更重要的是,把资产放置于中心化的金融机构,确实与币圈一直提倡的去中心化有所违背。而更矛盾的是到底币圈是 Trust 还是 Trustless?

另一方面就算投资者不是 Trustless,选择了回到 Trust,除了与本意相违外更加有其他弊处。Paul Krugman 指出,CEX 这类金融机构比起传统的金融机构更加不可信任,因为传统金融机构不仅靠其信用或者名誉去吸引存款,更加有政府的监管机构去监察这些金融企业。尽管像欺诈或者亏空用户存款仍然存在,但实际上在发达国家这类事件已经愈来愈少,尤其是自 2008 年金融海啸后。这方面未来我会另写一篇研究去解释为什么挤兑愈来愈少见——至少在先进国家。即使这些金融机构有欺诈行为或者有跑路风险,但用户一般可以受由各监管机构的一定保障,如英国 FSCS 监管、美国 FDIC 等补偿。用户如果资金体量大不一定能够收回全部款项,但至少肯定比等待 SBF 这类人大发慈悲还你钱更可靠。在加密货币市场欠缺监管,投资者仅能够信赖企业家的诚信和能力。相比你对传统金融机构的信任——有一定程度政府背书,CEX 更加不值得投资者信任。

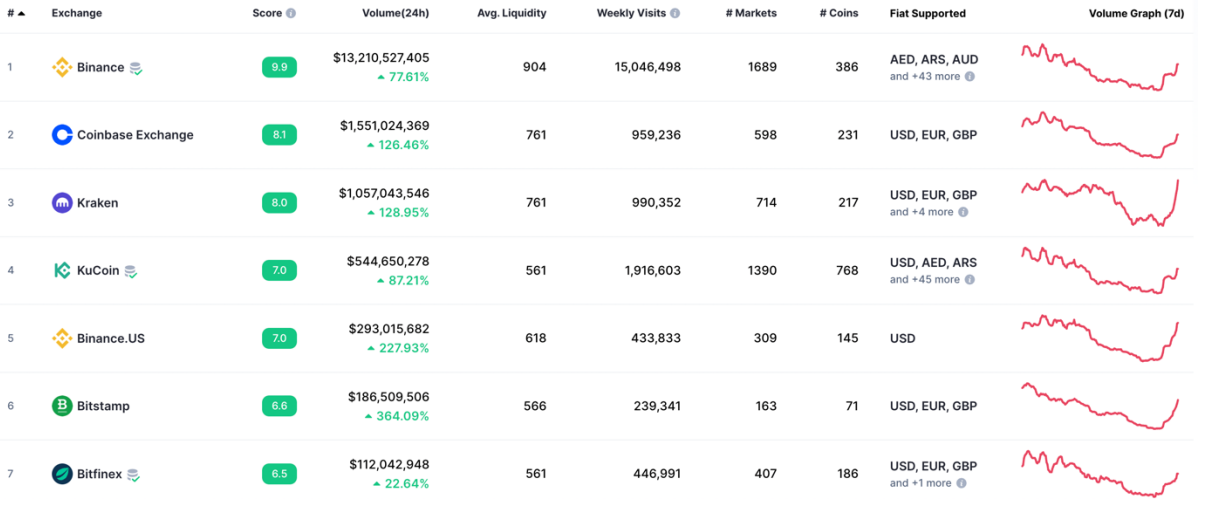

除了将资产托管于 CEX 外,大部份交易实际上都是通过中心化交易所进行的。现货交易中,最大的 CEX 币安交易量几乎是最大的 DEX Uniswap (V3) 的 19 倍。而交易量远超现货的衍生品交易量 CEX 更加是雄霸市场,几乎随便一间都比 DEX 多出数倍。

面对这样的差距,加密货币似乎离去中心化的进程愈来愈远。

从 2008 年的比特币白皮书发布以来,抱着各种良好愿望的出发点对当时的金融体制发起一场波澜壮阔的冲击——说笑而已,实际上几乎是不痛不痒。甚至一些传统金融企业如高盛这些反过来投资加密货币——其推出加密货币分类系统,协助机构投资者管理投资组合。这就像玩勇者斗恶龙时你的最终 Boss 送你一把天空之剑一样,当中意义不言自明。

但正如文章开始所言,一个产业向着与当初的愿景愈走愈远并不一定等于是坏事,而如果按着最初的愿景去发展亦不一定会有好的结果。但是 Paul Krugman 这篇文章确实正确描述了加密货币市场的情况。我们举着伟大、光明、正确的旗帜, 最终却走向了与传统金融无异的道路,这样的币圈最多仅能改进部份传统金融的职能(更大可能是连改进都没有)。这样的角色能够支撑起数万亿甚至数十万亿美元的市值吗?

Paul Krugman 在这篇纽约时报的文章点出了加密货币社群似乎不愿面对的事情,一方面打着去中心化、Trustless、打倒金融机构的旗号,另一方面加密货币或者 Web3 却愈走愈中心化、不合理的信任和更多金融机构。这不一定是一件坏事,这只能代表我们距离初心愈来愈远。至于未来的加密世界的走向会是如何?是该回到初心还是一路走到底,留待未来拭目以待。

后记

再次回到文章开始时我提出的问题,我颇不解为什么在加密货币圈里有着各色各样的专家,却唯独经济学家欠奉。这导致很多产品从推出那一刻起就已经是注定失败,或是注定无用,但这样的产品却可以堂而皇之在币圈生存。注定失败的产品就如 Luna/UST,在这个之前早已经有无数人写过文章指出这种模型终会引来死亡旋涡,但这样的产品居然吸引数以百亿计的资金在里面,只要稍微了解像 Luna/UST 的机制,就知道这是一个左脚踏右脚企图登天的一个注定失败的代币设计,更何况其质押利率居然长期处于 20%,这种机制任何一个具备经济常识的人都可以看出是注定失败的项目。

而注定无用的产品,在币圈更是屡见不鲜,这类产品通常以一堆技术词汇堆叠而成,令人听着有种虽然不明白但却像很厉害的感觉,但说穿了,却是一个太阳能电筒,不管当中技术含量有多高,太阳能电筒始终是太阳能电筒,不会因为其技术如何新颖、高超而变得有实用性。很多加密货币的产品被视为各类实验,但这些实验却大多都没有经过正常的逻辑去审视过就推出,获得一大堆 VC 投资然后丢到二级市场推高价格好让 VC 收割。我认为币圈最不缺的就是优秀的程序员,但是一个正常、具逻辑又有经济学知识的人就极为罕见。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。文章内的信息仅供参考,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。