“用户存款偿还债权人” 催生出愈加不稳定的交易操作和赌性,最终导致破产。

原文:What happened at Alameda Research(Milky Eggs)

作者:fbifemboy

编译:Katie 辜,Odaily 星球日报译者

封面:Photo by Martin Adams on Unsplash

《纽约时报》昨日发表了一篇关于 SBF 的 “洗白” 文章,引起了各知情人士的反驳。本文将从 Alameda Research 角度窥探 FTX 事件,以及 SBF、Sam Trabucco(Alameda Research 前联席 CEO)和 Caroline Ellison(AlamedaResesrch 现联席 CEO)是如何将超过 200 亿美元的基金利润和 FTX 用户存款付之一炬的。

需要明确的是,我们不完全了解 Alameda Research 和 FTX 到底发生了什么。然而,我们有足够的信息来把握大局。通过推特用户的调查、论坛趣闻和官方新闻,这两家紧密联系的公司的历史开始变得清晰。

没有证人的证词和全面的财务调查,我们的指控只是暂时的。任何给定的信息都可能是有缺陷的,甚至是捏造的。然而,将目前掌握的资料联系起来,梳理出可信的时间线:

- SBF、Trabucco 和 Caroline(可能)一开始都是出发点是好的,但并不特别适合经营一家交易公司;

- 在 2020-2021 年的牛市中,Alameda Research 通过杠杆多头交易和非流动性股票交易获得了大量账面利润;

- 尽管 Alameda 最初作为做市商可能是盈利的,但他们的优势最终下降,最后变得无利可图;

- 尽管在一些可自由支配的头寸上取得了成功,但总的来说,由于过度的可自由支配支出、非流动性风险投资、缺乏竞争力的做市策略、冒险的借贷做法、呆板的内部财务和整体组织能力的普遍不足,Alameda 和 FTX 在 2021-2022 年期间继续损失大量资金和流动现金;

- 在 2022 年初收回贷款时,紧急决定使用 FTX 用户的存款偿还债权人;

- 这种偿还债务的方式刺激了越来越不稳定的交易操作和赌性,最终导致完全破产。

Alameda Research 可能损失超过 150 亿美元

大多数新闻报道似乎把破产的规模描绘得相对较小。例如,《纽约时报》认为,用户存款被用来弥补风险投资的资金。

同样,Matt Levine 的专栏似乎暗示,作为抵押品的 FTT 的价值下降导致了资产和负债之间的巨大失衡。

这两种说法都忽略了故事的关键部分。首先,FTX 损失了价值约 80 亿美元的用户抵押品。即使考虑到 FTX 和 Alameda 的风险投资总额,以及 FTT 价格下跌导致的抵押品价值边际下降,FTX 负债 80 亿美元也完全说不过去。这些损失是巨大的,但它们本身并不能充分解释 FTX 的破产。

除此之外,人们普遍认为,FTX 和 Alameda 一起获利丰厚,原因是:

- FTX 交易费用高,加上用户交易量大;

- 以 SOL、MAPS、OXY、SRM 等代币进行非常可观的风险交易;

- Alameda 和 FTX 之间很可能存在 “勾结”,从而使 Alameda 在 FTX 上比其他做市商拥有优势。

尽管很难对它们的估计利润计算出确切的美元价值,但这些渠道,尤其是利润丰厚的风险交易,为 Alameda 和 FTX 带来了至少 100 亿美元的利润。

因此,留下了一个更大的谜团。似乎 Alameda 和 FTX 成功地挥霍了价值 150 亿美元的利润(可能更多)。值得注意的是,迄今为止还没有出现全面的帐户情况。我们可能永远都不会知道这些钱都去哪了。然而,我们提供了一些单独的假设,如果结合在一起,可以合理地解释 150 亿美元或更多的损失。

Alameda 的做市优势减弱了,他们开始做多

人们认为 Alameda 是一个非常有能力和盈利能力的做市商。但这种看法真的准确吗?

尽管 Alameda 核心圈子的背景(来自 Jane Street 的 SBF 和 Caroline,来自 SIG 的 Trabucco),但在交易公司有几年的工作经验并不会让你成为商业天才。虽然这在 2019 年的加密货币市场中可能被认为极具竞争力,但与传统金融中的对价格走势的预测的做市精确度相差甚远。随着 Tower 和 XTX 等规模更大、能力极强、资本充足的做市商开始交易加密货币市场,Alameda 慢慢失去了优势。

“在失去优势的情况下,你会忽视你的做市情况,而且成为投机者。” 来自 Alameda 高管的几份声明也支持了这一理论。例如,Trabucco 在 2021 年 4 月描述了一种基于新闻的交易策略:

需要明确的是,他实际上是在描述杠杆加密货币市场测试,因为机构采用的一种新兴叙事,这与许多散户交易者在 2021 年投资加密货币的原因完全相同。

他还描述了自己长达数月看好 DOGE,因为 Elon Musk 经常在推特上谈论 DOGE。

毫无疑问,他们的 BTC 和 DOGE 多头头寸赚到了钱。有人会说这是相当明智的交易。或许这根本就不是 “量化交易”,而 Alameda 显然正在向其领域扩张,相对于其他市场参与者而言,他们的优势难以量化,而且似乎与他们的专业领域相对无关。他们可能在公开的交易中赚钱了,但他们没有赢的交易情况如何呢?

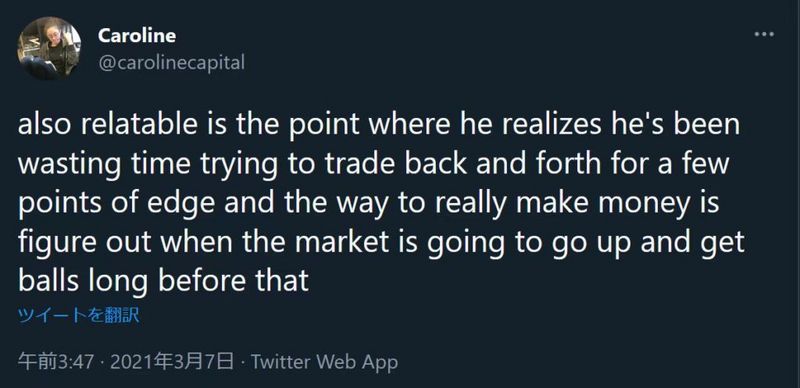

Caroline 一个月前曾强烈暗示,她更喜欢押多头头寸,而不是在算法丛林中捡那几分几毛:

这些策略在牛市中表现很好,因为几乎所有多头头寸都在上涨。值得注意的是, Trabucco 将他们的成功归因于交易技能,而不是简单的市场测试。

我们可以推测,他们的交易策略是(1)负边缘做市和(2)自由多头的组合。事实上,他们的算法交易越是不赚钱,人们就越容易往他们会通过对 BTC 和 DOGE 的做多来弥补所有损失这一可能性上靠。从净值上看,他们很可能在 2020-2021 年的大部分交易中都盈利颇丰,但一旦市场在 2021 年底开始逆转,他们的整体经济损益可能大幅下降。

Alameda 确实做对了很多自由交易。以低价购买 Solana ,积累大量低浮动的 Solana 生态系统代币,推动 Solana 生态系统整体,购买超卖清算等等。但人们会有这样一种感觉——或许他们从牛市的经验中过度自信,最终高估了自己的交易能力,导致随后的损失。他们以非流动性的生态系统币为抵押借款的策略,而不是通过一致的方式出售它们。他们认为做市行为是合理的,因为做市行为在 FTX 上产生了虚高的交易量,而这反过来又证明了对该交易所更高的风险估值是合理的。

Alameda 是一家组织混乱、经营不善的交易公司

在顶级交易公司工作几年显然并不意味着你就是一名顶级交易员,也并不意味着你擅长组织商业实践。

一位在 “有效利他主义” 论坛上的前 Alameda 员工分享了关于 Alameda 内部实践的描述。这一评论仅仅是基于评论者个人记忆的叙述/然而,上面提到的某些细节得到了私下与我交流的个人描述的证实,这让我倾向于相信 Alameda 内部运作经历难以置信的巨额资金损失——糟糕的记账、SBF 指导下的任意自由交易、内部管理不善和难以置信的糟糕组织。

这些描述与我从可靠的来源(无论是第一手的还是二手的)听到的许多故事是一致的,剑指 SBF 糟糕的资本管理。例如,我的一个朋友,他的公司从 FTX 获得了风险投资,他说,尽管 Alameda 公司在提供每月状态更新的承诺上落后了很多,但从来没有人费心去跟进。其他的说法也很相似,它们都将公司文化描述为 “凭直觉”。

当你对公司的账簿只有一个模糊的了解时,特别是考虑到 FTX 在广告、品牌交易和其他自由开支上花费的惊人数量的钱,很可能他们没有意识到他们的情况的严重性,直到他们的贷款在 LUNA 暴雷后开始被召回。当你真的需要筹集资金,却发现自己资金短缺时,你就不得不面对巨大的损失,这可能会诱使 SBF 等人用 FTX 的客户存款来支撑他们所希望的临时性赤字。这反过来又催生了更堕落、风险更大的赌博性交易形式。

SBF 不稳定、鲁莽、可能也不称职

一群前交易员做出如此鲁莽的行为,难道不奇怪吗?尽管我们对 Caroline 和 Trabucco 个人知之甚少,但幸运的是,我们有很多关于 SBF 作为管理者的故事。

很明显,SBF 有 “巨大的风险偏好”,有 FTX 的一名前员工对此确认。SBF 也公开否认 Kelly criterion(凯利准则:主要用来在赌博和投资中确定最优的下注/投资额))对投注规模的适用性。

为什么 SBF 会如此坚持有意夸大自己的赌注?纯粹是因为对长期增长最优战略的思维混乱?另一种假设是,除了天生的冒险倾向外,他可能一直在服用多巴胺能药物(帕金森病的处方药)作为一种催眠药。众所周知,这些药物会导致诸如强迫性赌博或疯狂购物等危险行为。

Autism Capital 最近分享了一名前 FTX 员工的描述,讲述了 SBF 如何鼓励极端使用兴奋剂。这与 SBF 自认使用兴奋剂作为 “成绩” 增强剂的做法一致。

FTX 在广告和品牌合作上的巨额支出很可能是吸引存款的一种策略,但部分原因可能是由于 SBF 不断滥用这些药物。FTX 以 2.1 亿美元的惊人价格获得了电竞组织 TSM 的冠名权,远远超出了电竞行业的同类交易。就连他的房地产收购也令人震惊,据报道,他在巴哈马拥有价值 2 亿美元的房地产投资组合。这些看起来不是具有积极预期价值的高风险押注。要么是执行管理层不称职,要么像我们说的那样,实际上服用了药物并进行了疯狂收购。SBF 在整体能力和认知能力方面存在明显的缺陷。

就在过去的 24 小时内,SBF 一直在逐字逐句地在推特上发布 “What happened” 这个字谜,其中一些推文之间的间隔是几个小时。

这种能力的普遍缺失是否是 FTX 资产负债表(由 SBF 上周早些时候提供)如此可笑地简单化的原因。

如果上述关于 SBF 性格和能力的观察有一半是对的,那将在很大程度上解释 Alameda 的损失。(尽管他正式辞去了 CEO 一职,但他当然与 Caroline 和 Trabucco 保持着密切的关系。)特别是,一旦客户存款被搜查,他很可能试图在越来越绝望的尝试中变得赌性更大。

Alameda 和 FTX 之间的勾结导致了算法交易的巨大损失

长期以来,人们一直怀疑 FTX 和 Alameda 在本质上完全勾结,Alameda 在代币上线前抢跑一步,并可能拥有绕过风险检查的特殊特权,这也得到了多份报告的证实。(API 交易员在 FTX 上经历的高延迟出了名,这可能本质上是人为设计的障碍,但只有 Alameda 可以跳过。)

Doug Colkitt 推测,这实际上可能导致了 “算法交易崩溃”,与传统市场上著名的骑士资本(Knight Capital Group)事件类似。

私下沟通的报告表明,造成的损失可能超过 10 亿美元。当然,可能还有其他我不知道的事情。在无法全面查阅 FTX 记录的情况下,很难真正确认或否认这些说法,尽管消息来源是可信的,而且我倾向于相信它们。如果情况属实,这些损失的规模足以成为 FTX 和 Alameda 整体亏损的主要原因。

由 FTT/SRM 抵押的贷款导致了反射性清算

一位值得信赖的朋友(非内部人士)匿名向 Autism Capital 分享了一个理论。归结起来就是 SBF 的一系列越来越绝望的尝试,以支持一系列由非流动性垃圾币(FTT/SRM)支持的贷款的反射性清算。由于代币排放,即使将其价格保持在恒定水平,也需要持续的资本流入,不断增加 Alameda 对这些代币的敞口,减少他们的现金储备。最终,它们没有足够的资金来满足客户的提款需求,同时防止抵押品的一连串清算。

我不确定这一理论是否完全解释了 FTX 和 Alameda 所遭受的损失。然而,解释了一部分原因。

这一理论与 Caroline 承认的 FTX 在 LUNA 崩溃后转移客户存款以偿还被召回的贷款非常吻合。特别是解释了 FTX 援助 Voyager 和 BlockFi 等资不抵债的公司的原因。除了 Genesis 等其他实体收回的贷款外,这意味着对现金的短期需求将是巨大的、无法预料的。如果 Alameda 已经在以糟糕的记账方式运营,特别是如果 Alameda 在 LUNA 崩盘本身的风险中有很大敞口,那么可以想象 SBF 等人觉得他们别无选择,只能动用客户的存款。

总结

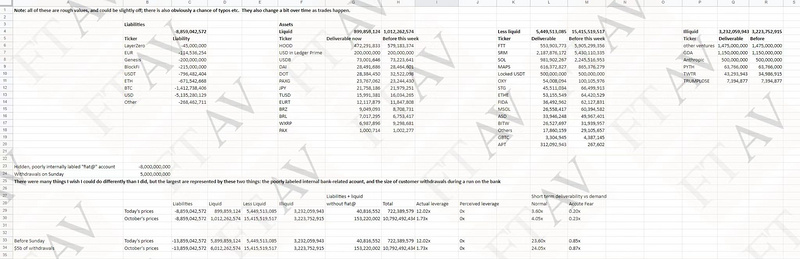

我们实际上并不清楚 Alameda 和 FTX 究竟是如何挥霍数十亿美元。但我们可以试着大致估算一下他们的潜在损失(美元):

- 收购 Voyager/BlockFi:15 亿

- LUNA 敞口:10 亿

- “骑士资本式” 的算法崩溃:10 亿

- FTT/SRM 抵押品维护:20 亿

- 风险投资:20 亿

- 地产、品牌和其他不必要的支出:20 亿

- FTT 从 220 亿下跌到 44 亿:40 亿

- 自由多头的糟糕结果:20 亿

- 总数:155 亿

这是非常粗略的估计。我不知道他们在 LUNA 上损失了多少,也不知道他们在做多的垃圾币上花了多少钱。没有计算他们的风险投资总额,也没有去把他们的每一个品牌合作伙伴金额加起来。然而,总体情况是清楚的。通过足够多的潜在损失来源,即使有些数字有误,现在至少可以想象他们是如何造成如此惊人的损失的。还有很多原因可能导致远远超过 150 亿美元的损失。

我对上述信息的最终真实性不作任何声明。我的目的是将这些内容汇编成完整的叙述,请读者自己得出结论。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。文章内的信息仅供参考,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。