近期加密借贷平台接二连三地发生暂停赎回的情况,引发了加密市场参与者的恐慌及加密市场的大幅下跌。本文通过梳理中心化加密借贷平台的核心模式及其实际运作方式,说明该类平台暴雷的不可避免性,后期如何避免此类资金盘的方式以及未来 DeFi 的可能方向。

作者:David,W3.Hitchhiker

封面:Photo by Florian Olivo on Unsplash

一、什么是加密借贷

加密货币借贷是一种新颖的可以快速获得流动性的金融工具,允许抵押加密货币来获取贷款。提供加密借贷的平台一般还会提供存款服务,存款人通过将加密货币存入存款账户来获取利息收益,平台也通过比市场利率更高的存款收益率(一般来说 4 - 12% 的年化利率)来吸引加密存款。

加密借贷平台一般在平台以超额抵押的方式向机构或个人贷款,同时也在 OTC 市场向参与加密交易的机构如交易所、做市商或对冲基金等需要即时融资(杠杆交易或做空交易等)的参与者进行超额抵押借贷。

加密借贷不需要对借款人的资信调查(但可能涉及程度不一的身份查验及资金来源审查),但借款人需将加密货币抵押给放贷人,放贷人收到抵押物后一般存入托管账户。这一点与 P2P 借贷不同,后者一般是针对某个项目进行的信用贷款,一般不涉及抵押物。

二、中心化加密借贷市场的概览

仅在 2020 年,三大 CeFi 借贷平台的管理资产就增长了 734% 。Celsius、BlockFi 各自持有超过 40 亿美元的资产,Nexo 的管理资产规模约为 20 亿美元。三大 CeFi 平台在其平台上锁定的资产总计近 70 亿美元。

三、加密借贷的作用

促进市场套利行为:

加密货币仍然是一种新兴的资产类别,市场流动性低,导致加密货币价格的高波动性。缺乏流动性通常会创造套利机会,例如,如果不同的加密货币交易所具有不同的流动性水平,则存在同一时间不同的交易价格。

加密借贷为对冲基金、加密交易所或做市商等机构投资者提供流动性,使他们能够利用这些套利机会赚取差价。参与套利交易的市场参与者越多,这些套利机会就越小,整个加密市场变得越高效和稳定。

向加密机构提供流动性:

由于监管相对滞后,参与加密活动的机构如矿工或加密投资机构很难通过传统金融体系获取流动性,很多甚至不能开立银行账户,一般只能通过加密借贷的形式来获取流动性。

随着加密货币逐渐被监管认可,在法律层面确定了其价值,加密借贷的应用场景必将延伸。进入 2022 年,越来越多的 CEFI 或者传统金融机构开始接受以 BTC 作为抵押物的保证金贷款,例如 Silvergate Bank 借给 MicroStrategy 的 2.5 亿美金的贷款。但总体来说加密机构获得美元流动性的窗口仍然较窄。

提高了金融资源的效率及包容性:

由于加密借贷本身的科技属性,抵押物的数字属性,可以短时间内实现多笔交易及业务的快速处理,相较于传统的金融机构借贷,具有巨大的效率优势。同时,链上的加密借贷免去了对借款人的信用评估,认币不认人,提高了金融服务的包容性。

四、加密借贷的一般条款及目前 CEFI 的实际情况

通过对于 NEXO、BlockFi 等平台的加密借款的一般条款及条件的梳理,可以发现如下特征:

1、贷款的价值根据平台上给出的 LTV(Loan-to-Value)来确定。抵押物的价值由平台根据市场价格及相关政策来计算。

2、平台在相关借款未偿还期间拥有抵押品的所有权及全部连带权益,并且可以自行决定以任何方式处置该抵押品。这点比较有争议,因为一般的抵押贷款权利义务关系中,贷款方仅仅获得了担保物权而非抵押物的所有权,而担保物权一般来说从属与债权。

3、如果 LTV 增加到超过最大允许值,平台应在尽可能提前通知客户之后,清算必要数量的抵押品以使得 LTV 回到正常水平。由于数字资产市场的波动性,客户需要明确在相关清算之前可能无法在技术上提前通知,需要由客户全权负责在任何给定时间监控现行市场状况并完全按照这些一般条款维护抵押率保持在正常水平。

4、对于 LTV 的确定,目前(2022 年 7 月 4 日星期一)NEXO 及 BlockFi 网页上显示如下:

5、加密贷款的计算方式按照复利计算。

根据 2022 年 2 月美国 SEC 针对 BlockFi 的调查显示,从 2019 年 3 月 4 日 BlockFi 的存单服务 BIA 启动时开始, BlockFi 在其网站及多个宣传资料中,称其机构贷款 “通常” 被超额抵押,且 LTV 小于 50%。

而事实上,大多数机构贷款中所采用的 LTV 都高于这个数,因为机构投资人通常不愿意提供超额抵押,而借贷市场竞争激烈,通常平台只有放松抵押要求来获取业务。根据 SEC 的调查数据 ,2019 年大约 24% 的机构加密资产贷款属于超额抵押; 2020 年只约有 16% 为超额抵押; 2021 年上半年约 17% 属于超额抵押。

实际中抵押率比要求的高很多导致核心风控手段沦为摆设,整个借贷资产的风险程度大幅增加:抵押物的价格的轻微波动就会导致整个资产面临流动性风险。这种安排还让个人投资人实际承担了更多的风险。

五、加密存款的一般条款及目前 CEFI 的实际情况

通过对相关平台存款条款的梳理,可以发现如下特征:

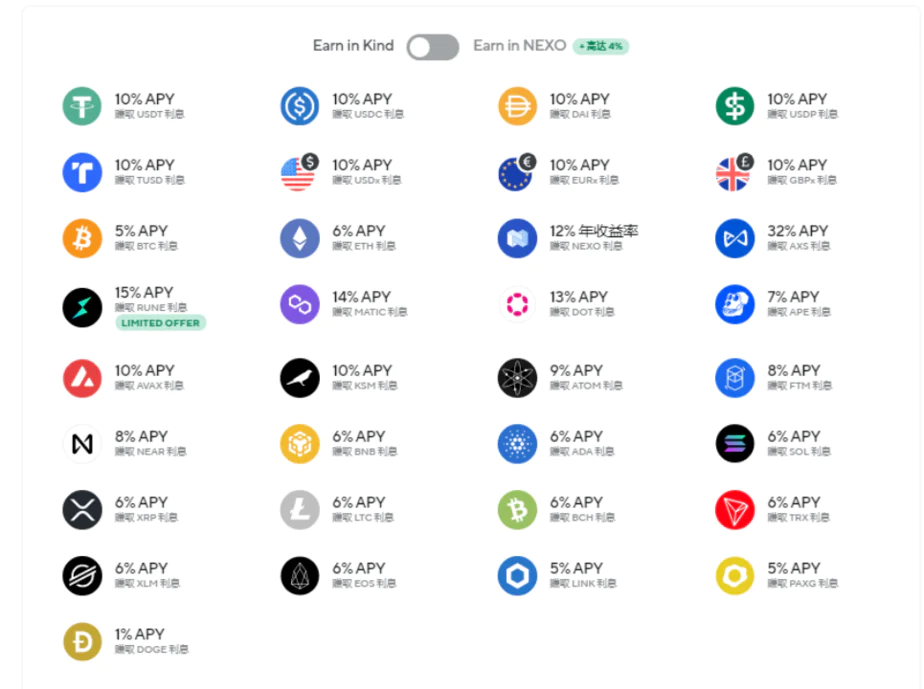

1、用户可以选择定期,也可以选择活期。定期存单可以在 LTV 不足时成为额外抵押品。利息可以以存款币种来发放(复利),也可以以平台代币来发放(单利),二者之间可以任意切换(以 NEXO 为例)。如果用户选择以平台代币作为利息收益,平台会提供额外的利息收益作为激励。用户可以随时存或者赎回产品。一般来说类似平台都会通过高收益率来吸引客户(如下图)。此图截取于 2022 年 7 月 4 日,虽然已经发生了众多平台的暴雷,NEXO 仍然将这种高收益噱头放在其官网上。

2、BlockFi 在其存款账户的权责条款中也明确,对于网络攻击或者技术问题产生的任何资金损失不负责任。对于经营技术的企业(至少他们是这样宣称的)来说,这样的免责条款未免有点奇怪。

3、基于存单本身的特点,即向大众出售的可以带来预期金钱收益的投资合同,美 SEC 于 2022 年 2 月 14 日向 BlockFi 发出监管信函,指出其存单本质上属于证券。BLOCKFI 目前在其网站上在注释部分明确 BIA 不属于银行或者证券账户,因此不会受到监管保护。

4、从 2019 年 3 月 4 日至今,BlockFi 向投资者提供和出售 BlockFi 账户 BIA,投资者通过这些账户将加密资产借给 BlockFi,以换取其承诺的利息收益。根据 SEC 的说法,BlockFi 在广告里 “吹嘘”(tout)了高达 25 比特币或 500 以太币(当时分别相当于约 100,000 美元和 70,000 美元)的 BIA 余额将获得 6.2% 的年化收益,所有余额都超过该限额赚取 2.0% 年化收益的阶梯式利率。然而,SEC 取证发现,截至 2021 年 11 月 1 日,BlockFi 实际支付给投资者的利率在 0.1% 到 9.5% 之间,具体取决于加密资产的类型和投资规模。对存款人的好处是,存款人可以随时赎回该笔存款。

六、资金盘运作?

可以把目前 CEFI 的模式简单类比为资金池/资金盘业务。资金池是国内投资者熟悉的历史悠久的不合规金融业务,在资金募集端采用高息揽储等方式来吸收资金的非法行为。资产端则利用资产池本身不透明的特点,在池子内部腾挪资产,人为匹配风险与收益,造成巨大的系统性金融风险。

根据国内金融机构监管文件,理财池可定义为 “不规范的资金池业务是指不同类型、不同期限的多只理财产品同时对应多笔资产,无法做到每只理财产品的单独核算和规范管理。”

这种资金池业务一般通过滚动发售不同期限的多只理财产品来持续募集资金,以保持资金来源和资金运用的平衡,资金投向包括债券、票据、信托计划等多种资产。资金池理财产品通常具有 “连续发售、集合运作、期限错配、分离定价” 的特点。同时为了保障募资顺利,资金池通常还具有高息揽储的特征。

- 连续发售及高息揽储:连续发售是指连续发售理财产品进行资金募集。从目前大部分 CEFI 平台的存单条款看,用户可以随时存或者赎回代币,甚至有些可以随时对计息方式进行改变。同时,如前所述,大部分平台具有用高收益率来吸引投资人的情况。

- 集合运作:集合运作是指募集资金归集管理,统一运用于符合该类资产池投资范围的各类标的资产构成的集合性资产包,该资产包的运作收益作为确定各款产品收益的统一来源。根据 SEC 的调查 ,BlockFi 通过向投资人开立 BIA 账户以换取加密资产形式的资金投资。BlockFi 汇集了 BIA 投资者的加密资产,并将这些资产用于借贷及投资,投资收益及利息收益为 BlockFi 和 BIA 投资者共享。 根据德州证券协会的调查 ,Celsius 同样” 免费使用投资者存放在计息账户中的加密货币,将各种来源的币混合在一起,投资于传统金融资产和加密货币资产,借给机构和企业借款人,并从事任何 Celsius 自行决定的其他活动。” 集合运作最大的问题是运作的不透明性,给高风险操作及利益输送提供了舞台。

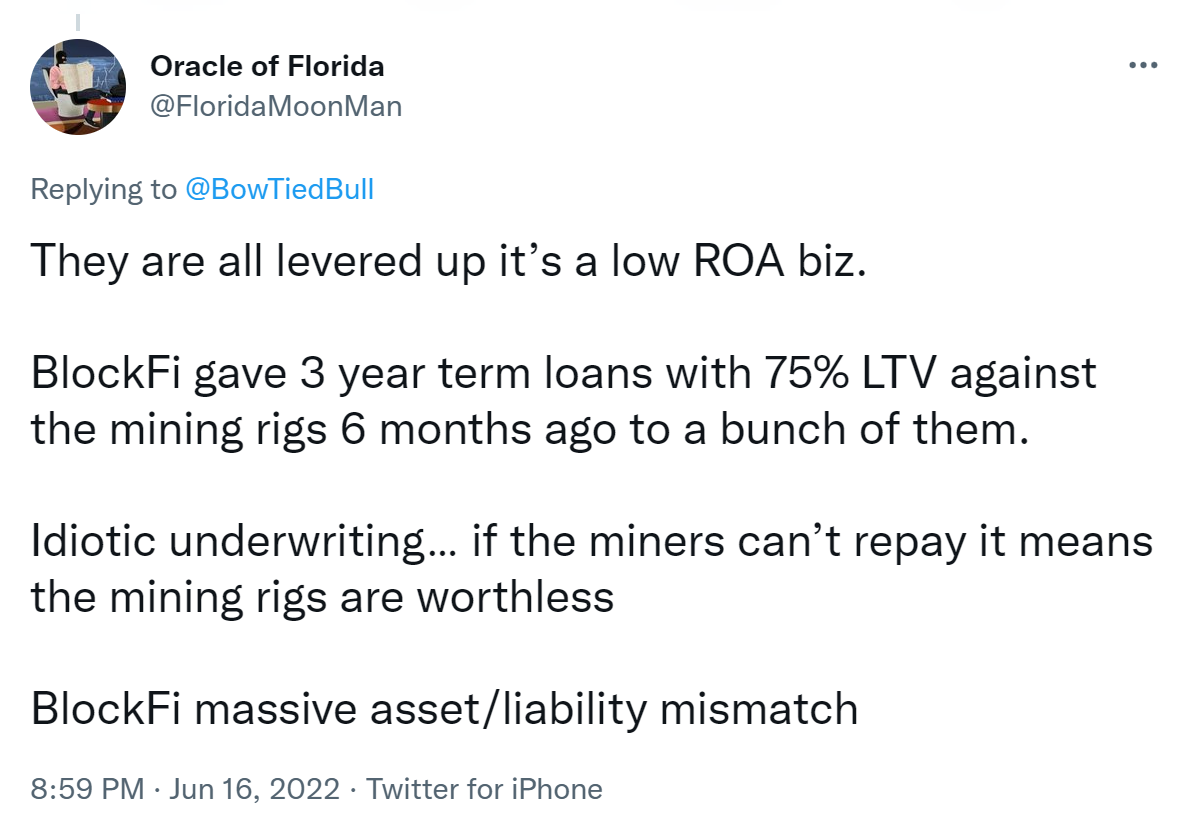

- 期限错配:期限错配是指资产池资金来源方的期限,与资金运用方(集合型资产包)的期限不完全相同。期限错配,尤其是资产端的长期化,叠加负债方的短期化,使得机构很容易发生踩踏,进而造成市场恐慌,平台只有宣布提币/出金冻结。下图显示市场传言 BlockFi 以非常高的 LTV 进行了长期(3 年期)借款行为。

Celsius 对于 stETH 及 WBTC 的投资,三箭资本对于灰度信托份额的投资,以及此类资产池投资一级市场,就属于典型的期限错配导致的流动性危机。CEFI 平台募集资金大部分属于活期属性,可以随时申赎,但其投资则属于长期投资。

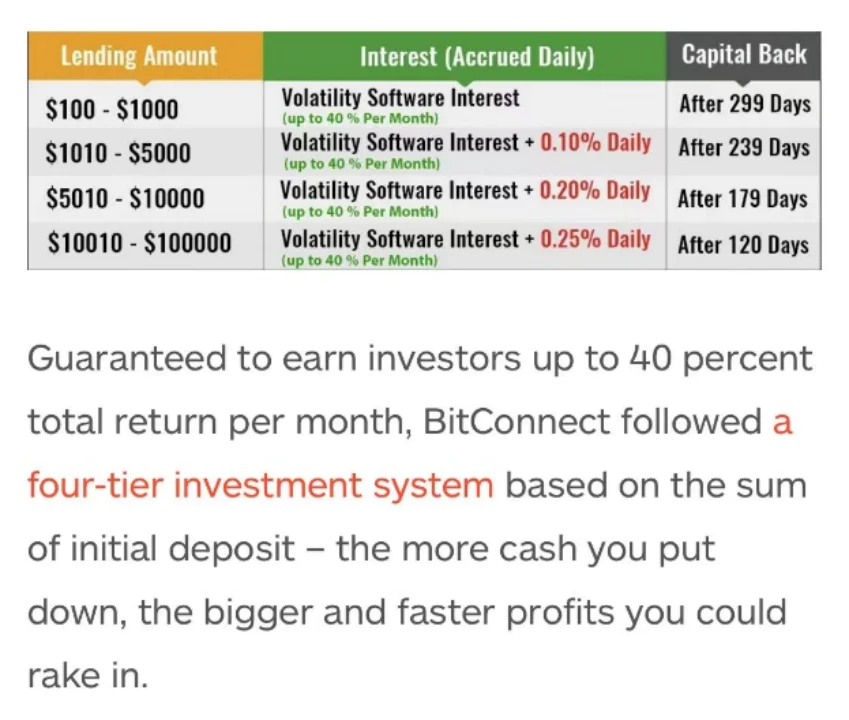

- 分离定价:分离定价是指同一资产池发售的各款理财产品收益水平,一般不与该款理财产品存继期内集合性资产包的实际收益直接挂钩,而是根据集合性资产包预期的到期收益率分离定价。这种定价方式会造成客户与 BlockFi 实际的风险与收益不匹配。下图是 Bitconnect 的一个例子,用户放的资金越多,“保证的” 利率越高,回本周期越短,其利率与实际的底层资产收益不挂钩。

分离定价还导致风险定价不充分,在下行市场形成所谓的 “死亡螺旋”。机构由于承诺了高收益,不得不投资于回报率更高的投资,类似在 luna 崩溃之后,市场对这些高风险加密项目的情绪急剧降温,Celsius 已经面临赎回压力。截至 5 月 17 日,Celsius 平台上锁定的资产价值从 12 月底的逾 280 亿美元急剧缩水至不足 120 亿美元。在 DeFi 收益率整体缩水的情况下,为了满足对客户承诺的 17% 的收益率,Celsius 不得不铤而走险进行一些高风险操作。

结果就是,Celsius 在用客户的代币参与了一些高风险项目接连出现暴雷:

- 去年 12 月在 BadgerDAO 黑客事件中损失 1.2 亿美元;

- 五月 Luna 事件中该司在 Anchor 上取出了 5 亿美元的 UST (避免了损失);

- stETH/ETH 池子倾斜,都可能让公司出现流动性风险。

尤其当加密市场整体下跌,客户蜂拥想要兑换出 BTC 或者 ETH 的时候,发现公司暂停了取款、转账功能,更是加剧了恐慌情绪。

由此可见,目前出事的加密借贷平台同时具有上面四个特征,是典型的资金盘。

七、是否 DEFI 优于 CEFI ?

目前看起来,在没有有效监管的情况下,CEFI 的运作继承了传统金融中资金盘的模式,成为不合规金融操作的温床,对加密生态的进一步发展造成重大威胁。

那么是否 DeFi 在处理这些问题的时候,情况就会得到改善呢?答案是肯定的。DeFi 的智能合约在实际执行的过程中,解决了资产端的不透明、交易对手风险的(去信任话)问题,有效减缓了金融风险的累积。

但是对于是否最终会形成资金的集合运作,形成有效的风险定价,目前还没有看到有项目对于该问题形成解决方案。

八、所以,目前暴雷已经结束了吗?

6 月 29 日,三箭资本宣布破产清算。三箭资本是目前全球加密借贷市场最大的贷方及客户之一,图中几乎所有机构都与三箭有业务往来(除了 NEXO 及 CoinLoan 已经宣称自己对三箭没有敞口)。三箭的破产清算会对市场造成连锁反应,大量机构将会被迫承担损失,对资产负债表进行减记,甚至直接申请破产。

7 月 6 日,拥有 350 万用户的 Voyager Digital 宣布破产,该公司管理了 58 亿美金的资产。未来加密市场出现进一步的清算动作,应是大概率事件。

参考文件:

1.https://www.sec.gov/litigation/admin/2022/33-11029.pdf

2.https://www.ssb.texas.gov/sites/default/files/2021-09/20210917_FINAL_Celsius_NOH_js_signed.pdf

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。本文内容仅用于信息分享,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。