P2E NFT 的持有周期一般是多久?

封面:Photo by Milad Fakurian on Unsplash

Key Takeaway

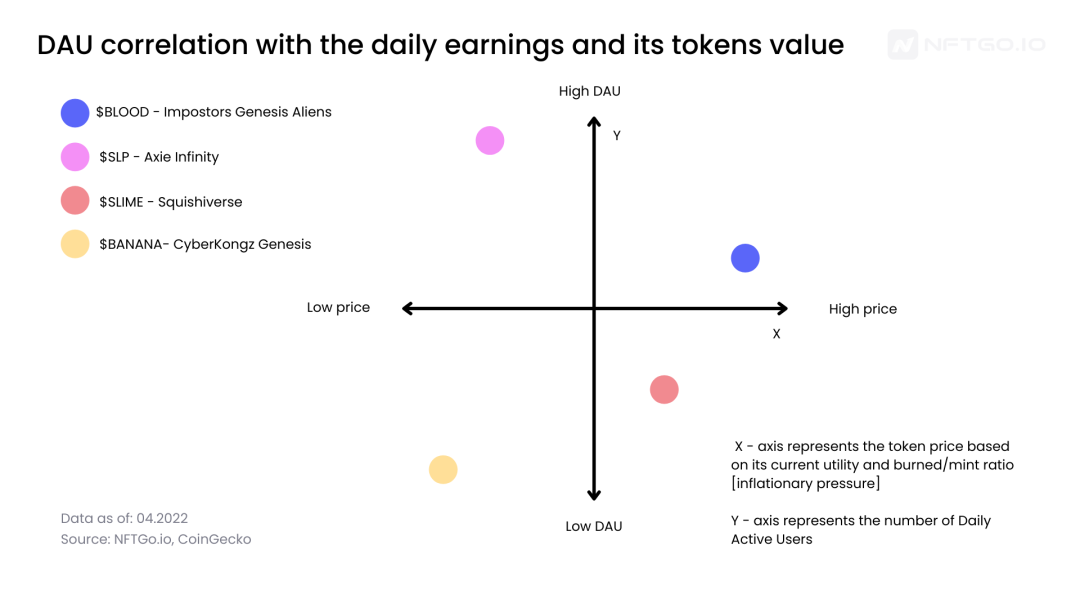

- GameFi Token 的价值部分由用户日活增长量(DAU)和燃烧/铸造比 (Burn/Minting Ratio) 决定。

- 实用性与燃烧/铸造比相关。

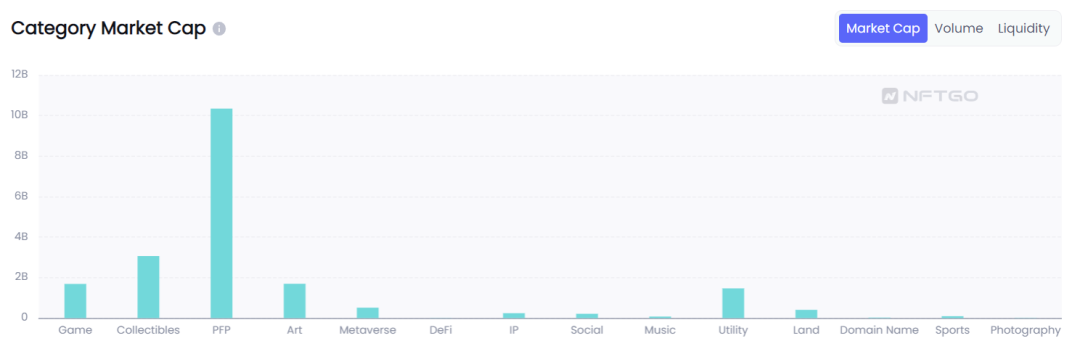

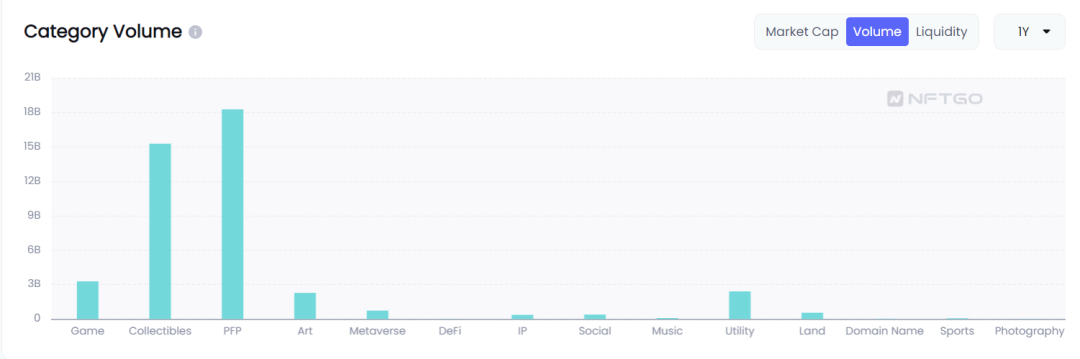

- 根据 NFTGo.io 细分赛道市值排行,GameFi 位列 NFT 行业第四,总交易量高达 32.9 亿美元。

- 投资者在中长期内持有 P2E NFT。

目前,大多数 P2E 在以太坊(ETH)或 Solana (SOL) 上。不同于传统游戏,P2E 游戏内资产的拥有者是玩家,而不是公司,这是 GameFi 或能颠覆游戏领域体验的原因之一。

在反恐精英、堡垒之夜、GTA、FIFA、LOL 等传统游戏中,玩家获取装备、购买皮肤,都要依赖游戏工作室。“依赖” 一词指的是,玩家对资产的保管权完全由工作室决定,工作室能够对资产做任何事情。

另外,大多数普通游戏玩家并不太有机会通过出售资产或创造新道具来赚取现实生活中的真正的货币。在传统游戏中,只有少数社区市场可以盈利,Steam 社区市场就是其中之一。

Token 经济

数字世界正在诞生新的经济模式,玩家能够赚取 Token、创建自己的数字资产(有的 P2E 具有 “哺育” 系统)、持有对数字资产的保管权。Token 经济具有一定的供需关系,并作用于游戏环境中玩家/用户和投资者。

多数 GameFi 平台拥有两种或两种以上的 Token。第一种 Token 是治理 Token。第二种 Token 像一个 “FIAT 方案”,使用该 Token 是为了升级游戏角色。我们可以从以下几个维度思考 P2E 游戏 Token 经济模型:

1. 市值&供应量

市值是衡量 Token 总价值的关键指标,以美元为单位。市值是基于已投资到项目中的资本池规模计算,计算方式是 “流通的供应量与 Token 当前价格的乘积”,关注市值可以更好地了解 Token 的未来价值。

Token 的价格高,并不一定意味着它的市值比其他 Token 更高。

例如,Token A 的价格为 1 美元,流通供应量为 100 个;Token B 的价格为 2 美元,流通供应量为 25 个。人们可能通常会认为 Token A 的价值更低。我们来计算二者的市值:

市值 = Token 的价格 x Token 的流通供应量

A 的市值=$1 x100=$100

B 的市值=$2 x25=$50

事实是,由于 A 的市值高于 B,A 更有价值。因此,市值这一指标可帮助你知道数字资产的增长潜力。划分 Token 市值最常见的方法如下(*B:Billion):

- 大市值:+10B

- 中等市值:1B-10B

- 小市值:1B 以下

还要注意的是,就像是最近几天的市场情况,大多数数字资产的市值会出现大幅波动。此外,建议你关注正在流通的 Token 的供应量。有些 Token 的钱包可能被锁定或燃烧,就会只在智能合约/钱包中持有,不在市场上流通。

2. Token

数字资产有两种经济模式:通胀和紧缩。

通胀 Token 是指流通量净增加的 Token,而紧缩 Token 是流通量净减少的 Token。

通胀 Token:上文提到,GameFi 有一种 Token 可以被当作一个 “FIAT 方案”(Fiat-to-NFT),也就是说,Token 以通胀的方式使用,没有最大供应量,玩家玩游戏时,它会被重新释放用于流通。在现实中银行印钞就会导致通胀,虚拟世界也同此理。有时 Token 不设上限,其供应量是无限的,只要玩家不停玩游戏,Token 就会不断铸造。

紧缩 Token:紧缩 Token 与通胀 Token 相反,二者最大的区别是,紧缩 Token 在推出时有最大供应上限,并非所有都要在推出当天释放到市场中;或者会借助燃烧机制,紧缩 Token 的供应可随时间减少。燃烧机制的运行通常依赖燃烧钱包——在特定时间从市场中取出固定比例的 Token。

3. 分配

项目即将启动时,需要观察一个关键点——分配。分配指的是 Token 在核心团队和与项目有关的私人投资者之间的配比。

每个项目都有自己的分配模式,没有一成不变的方案。大部分情况下,核心团队(创始人)的分配比例在 5%-20%,私人投资者占 3%-32%,数字的浮动取决于团队希望为项目发展筹集多少资金。一开始用于流通供应的资金往往只占 10%-20%,最终,所有供应都将被释放。除了上述比例,剩下的部分会流向两个地方,一个钱包用于锁定资金,另一个用于营销、推广等其他用途。

4. 实用性和增长

Token 的价值也取决于日活用户(DAU)的实用性与增长,DAU 与 Token 价格具有相关性。如果一个 Token 拥有广泛的使用者,每日 Token 的铸造/燃烧比也会高,但如果实用性不够,Token 价格最终还是会下降,因为铸造和燃烧比率会给 Token 带来较高的通胀压力。

在 P2E 生态系统中,Token 最常见的减少通胀压力的方案是:

- Breeding

- 部件升级

- 质押

- 流动性池

只要 Token 具有实用性,且燃烧/铸造比保持稳定,该 Token 的通胀压力就会降低。一些项目可能会利用资本(利润)来拉升 Token,这是一个危险信号,该做法长远来看并不可持续,项目只是利用资金为自身的建设和发展谋利,创造一个虚构价格。

下图以当前市场上一些 GameFi Token 为例,展示了 DAU(日活跃用户数量)、Token 价格和 Utility 的关系。

如果发生了由燃烧/铸造比引发的通胀压力,就会出现 DAU 高而 Token 价格低的情况。假如燃烧/铸造比过高,Token 必将因为缺乏实用性(燃烧机制)而贬值。一些收藏品喜欢在短时间内拥有低价格、高 DAU 以及高燃烧/铸造比,因为这可以使其拥有更多流通供应,但一段时间后,流通供应(如皮肤、等级、土地、NFT 特征等)就会随着新燃烧机制的产生而下降,最终,价格会趋于稳定。

日收入和 DAU 都低并不是最坏的情况,因为这种时候,该 NFT 项目通常会相对便宜。

为了更好地评估 Token 表现,你需要考虑如下外部因素:

- 宏观经济趋势:数字资产市场、股市、NFT 市场整体情绪、当前游戏发展趋势等

- 当前地板价

- 投资回报率(ROI)

- 市场流动性

- 未来的 Token 实用性

- 政策

P2E NFT 市场一览

游戏产业凭借其趣味性与实用性,吸引着人们加入 Web3。P2E 游戏的总价值约为 16.9 亿美元,位居 NFT 行业市值第四位。

GameFi 在 2021 年呈爆发式增长,近日 P2E 的人气也有所攀升,NFT Game 的总交易量高达 32.9 亿美元,位居第三。

持有趋势

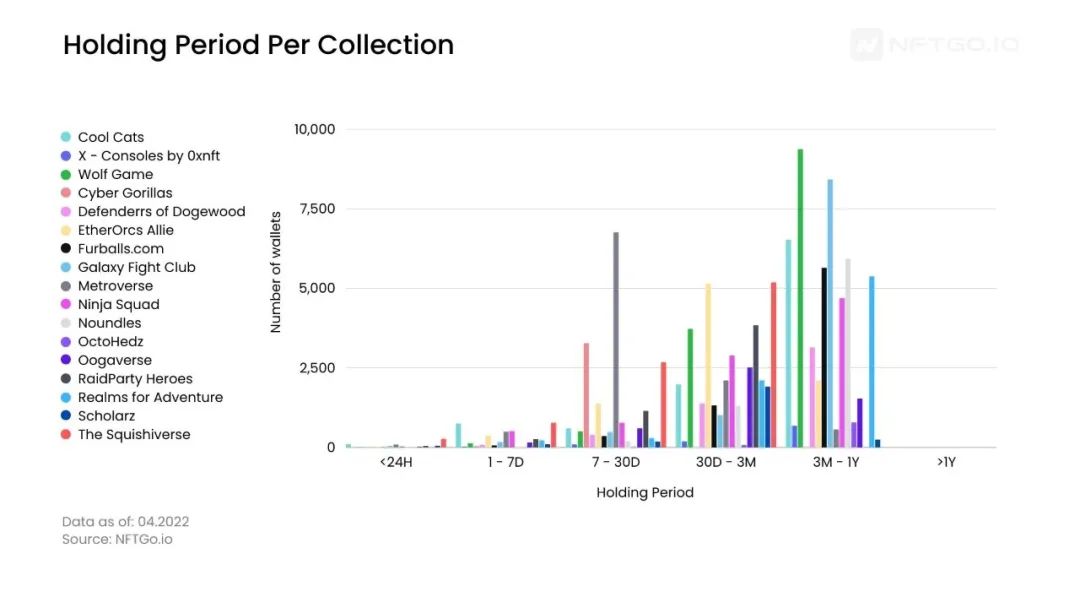

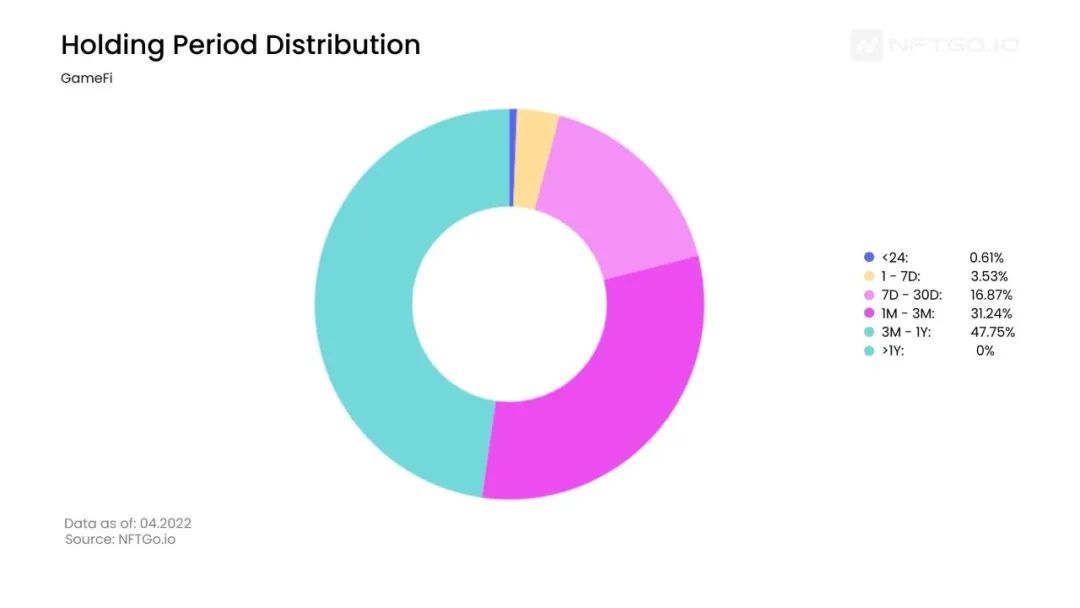

为了获取 P2E 行业的持有时间发展趋势,我们分析了以太坊上 18 个 P2E 收藏品,得出了持有模式。下图展示了 18 个收藏品及其持有期。

如图,占比最大的持有期模式为 3 个月-1 年,由于被动收入和资产可能会在未来升值,P2E NFT 持有者倾向于进行中长期投资。

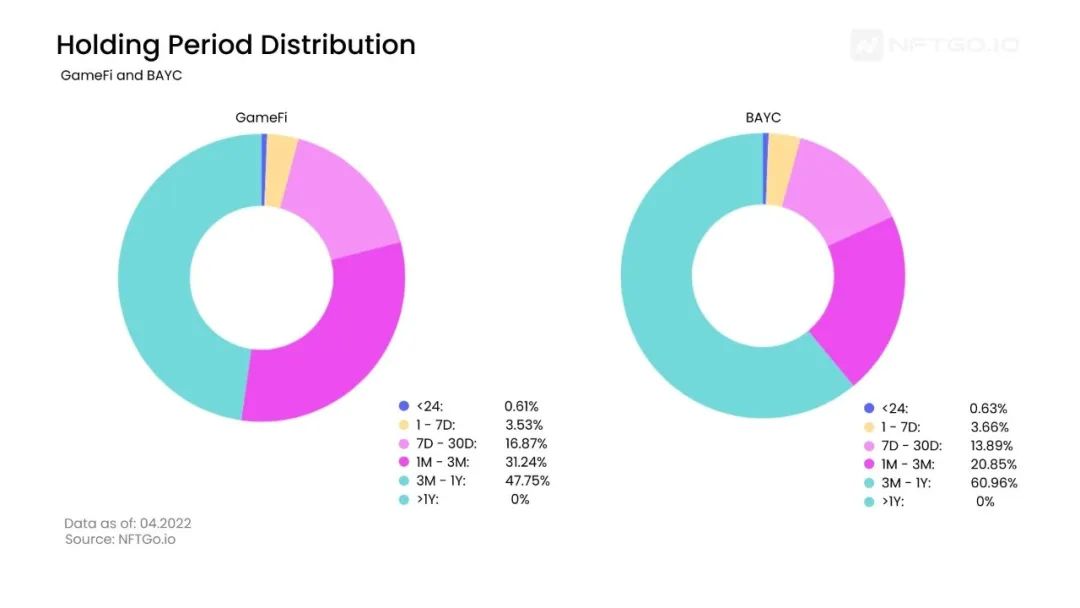

我们比较了 GameFi 和 BAYC 的持有期分布,发现了二者的共同点:

- 少于 4% 的人在 1-7 天内出售其 NFT

- 中期投资者在 1-3 个月进行交易

- 绝大多数投资者希望能持有资产 3 个月以上

GameFi ROI

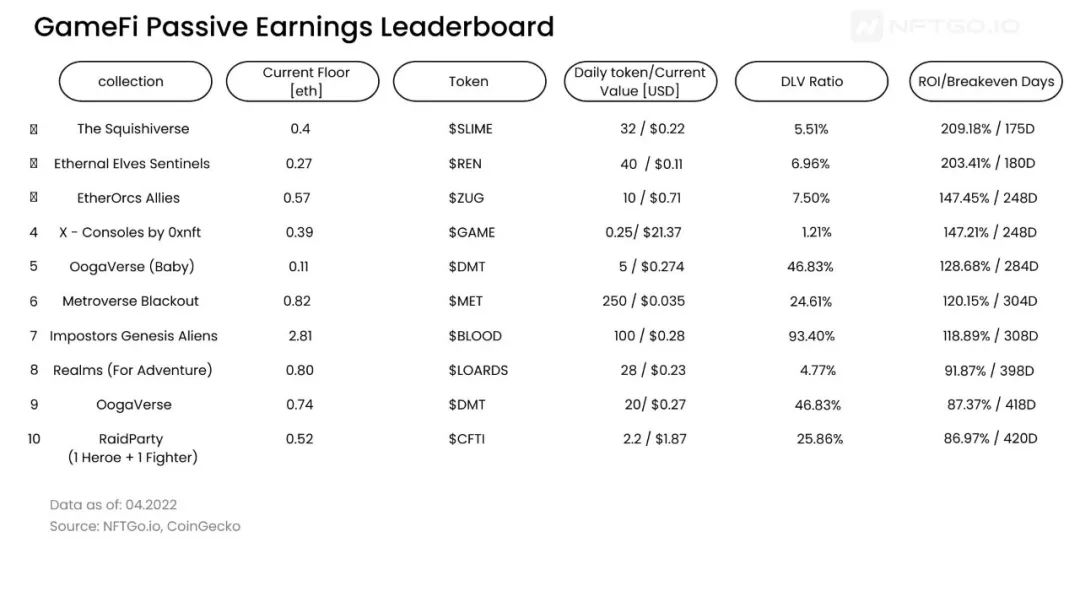

如果要计算 P2E 的投资回报率(ROI),可以考虑如下因素:

- 从市场上购买 NFT 的 gas 费

- 每日价值与流动性的比率(DLV)。DLV 计算方法为:(每日价值*供应量)/流动性

DLV 越高,资产波动幅度越大 - 流动性

- 市值的阈限值(TLV)。TLV 是市值与流动性的比。若比值大于 1,则 Token 被高估了。若接近于 0,则该 Token 还有增长的空间。TLV 的计算方法为:市值/流动性。

下图是以太坊中 ROI 较高的 P2E:

注:上图信息仅供参考。投资数字资产(如 NFT 和数字资产)会带来高风险,在做出任何投资决定前,请务必咨询财务顾问。NFTGo 不提供投资建议,不对任何因投资数字资产造成的损失负责。

结语

GameFi 是 Web3 生态下的电子游戏市场,基于社区,为了社区。GameFi 允许玩家赚取、交易 Token,换取任何想要的数字资产。最重要的是,玩家拥有对数字资产的保管权。

但最重要的是,享乐性依旧是游戏最本质的目的。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。本文内容仅用于信息分享,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。