事實證明,Ve 模型頭部效應帶來了糟糕的流動性。

封面: Curve

日常討論

思考

去年 7 月底 Curve 被竊後,各方 OG、機構及 VC 都鼎力相助。比特大陸和 Matrixport 聯合創始人吳忌寒在社交媒體發文表示:「在即將到來的 RWA 浪潮中,CRV 是最重要的基礎設施之一。我已抄底買入,不構成財務建議。」

黃立成在社群媒體上確認自己透過 OTC 從 Curve 創辦人收購 375 萬枚 CRV 並質押鎖定在 Curve 協議中。隔日,孫宇晨的相關地址也向 Egorov 地址轉入 200 萬枚 USDT,並獲得 500 萬枚 CRV。

緊接著是 Yearn Finance、Stake DAO 等項目,以及 DWF 等一眾機構和 VC 紛紛參與 CRV 的救火行動。

對於這些團體為 Curve 月台的意義是什麼?為什麼要救?這一點非常困惑。

收益率是一個 web3 橫向對比的事情,已經不再是具體的細分賽道

CM:Curve 創辦人把自己籌碼賣了,然後和 Curve 沒啥關係了是否會有影響?沒啥問題。基建層協定在一定階段後就沒必要開發了。已經夠成熟了。拋開市場層面,不開發了也不會影響對他的使用。許多救市的人意識到了這個點,因此有這個動力。

- Curve 有幾個模型,這些都可以讓 VeCrv 持有者自主治理。就現有的機構,參數、配置完全能夠自運轉,符合去中心化應用的一個初衷,權限完全下降社區。

- DEX

- Llama 穩定幣演算法+ 借貸市場

- VE 模型

- 賄賂和流動性系統

- 至於市場表現怎麼樣是另一件事。基本確定基本面比上次差。和以前相比不會有太突出的表現,但是周期拉長流動性挖礦還是會有需求的。如果認為鏈上是百花齊放的狀態,Curve 還是有機會的,Uni 沒辦法解決問題。 Curve 提供了一個整套的框架,同時籌碼完成了一個去中心化。跨週期的打算前景會更好一些,前提是認為鏈上未來是需要激勵的。

- 購買者有很多商品方。流動性挖礦是上個週期起家的核心方式。專案早期在啟動的時候都是,租用流動性。 Crv 解決了一個專案方在早期啟動時不需要通膨自己的經濟模型,而是用租用 Crv 的流動性,從而解決了代幣通膨的問題,把代幣用在其他的 Utility 上。同時代幣在解鎖以後依舊有意義。 Crv 也可以支援非穩定幣的交易,與 Uniswap 類似。當時購買的時候排隊時買不到的,優先給專案方。專案不會死掉,短時間不會被 Uniswap 蠶食掉

1. 事件

時間點 1

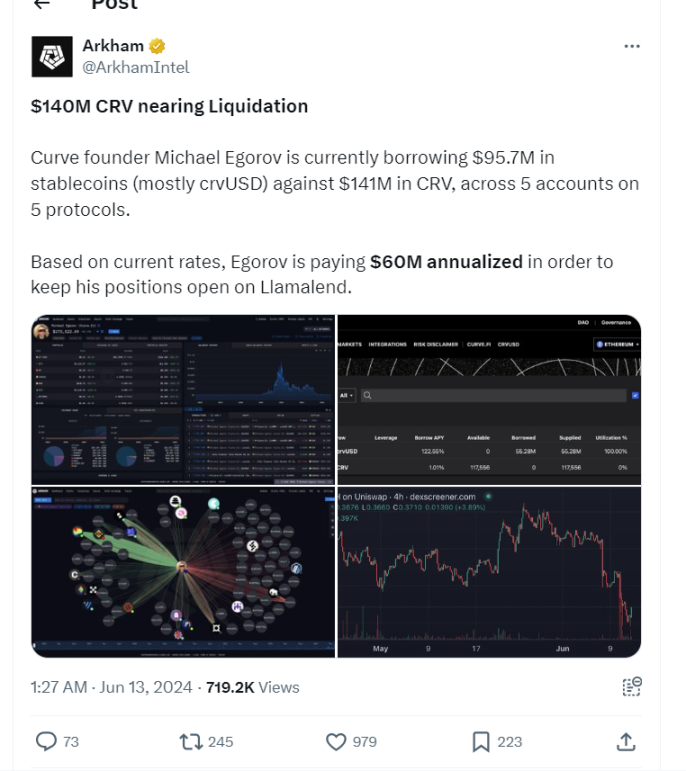

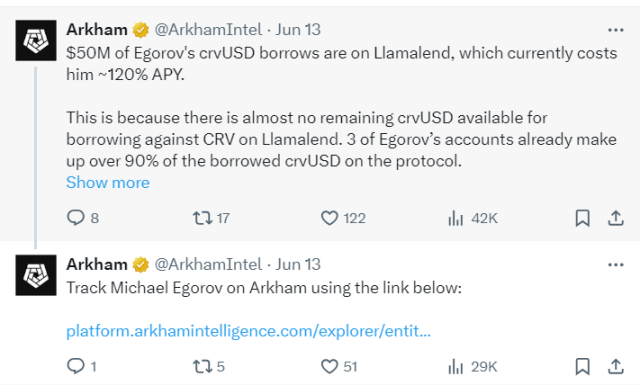

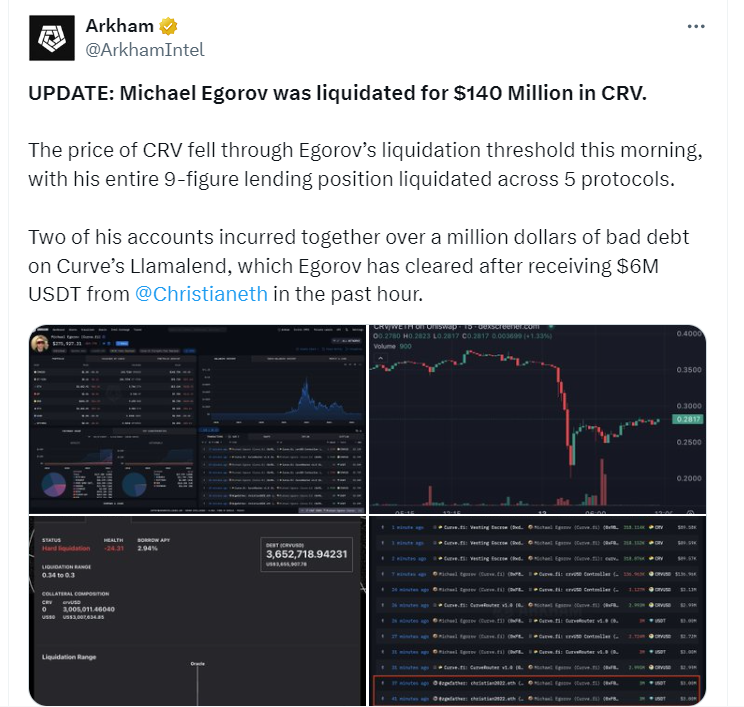

Arkham 發文表示 Curve 創辦人 Michael Egorov 目前在 5 個協議的 5 個帳戶上以 1.4 億美元 CRV 作為抵押借出 9,570 萬美元的穩定幣(主要是 crvUSD)。其中,Michael 有 5000 萬美元 crvUSD 借款在 Llamalend 上,Egorov 的 3 個帳戶已經佔了該協議上所借 crvUSD 的 90% 以上。

Arkham 指出,如果 CRV 的價格下跌約 10%,這些部位可能會開始被清算。隨後,CRV 跌幅持續擴大,一度跌破 0.26 美元,達到歷史新低,Michael 多個地址上的 CRV 借貸部位也逐漸跌破清算門檻。

時間點 2

時間點 3 現狀

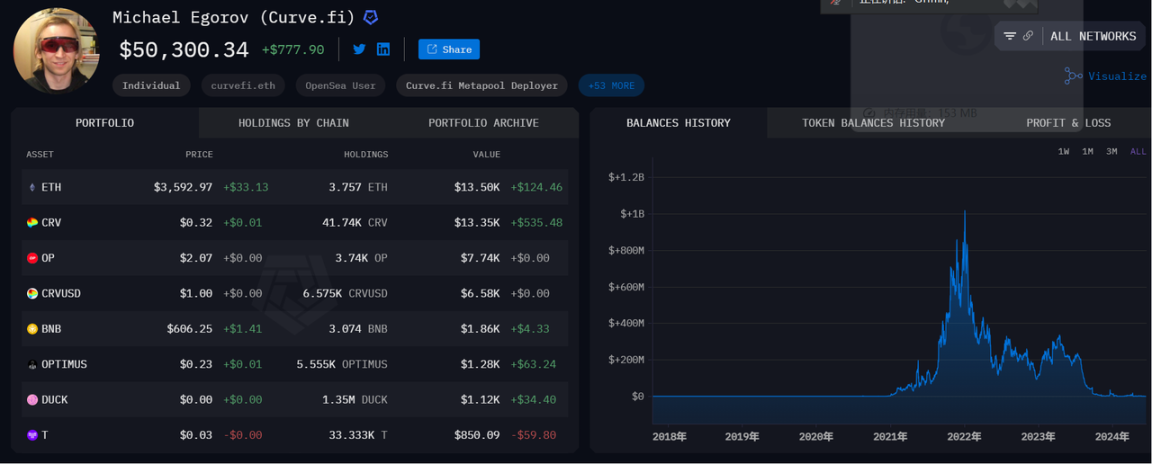

資料來源:https://platform.arkhamintelligence.com/explorer/entity/michael-egorov

投資人面對的就是災難了。

一方面是價格下跌引發的其餘借貸平台清算,Fraxlend 的貸款人遭受數百萬美元的清算,根據 Lookonchain 監測,有用戶在 Fraxlend 上被清算 1058 萬枚 CRV(330 萬美元)。

2. Curve 數據情況對比

20240616

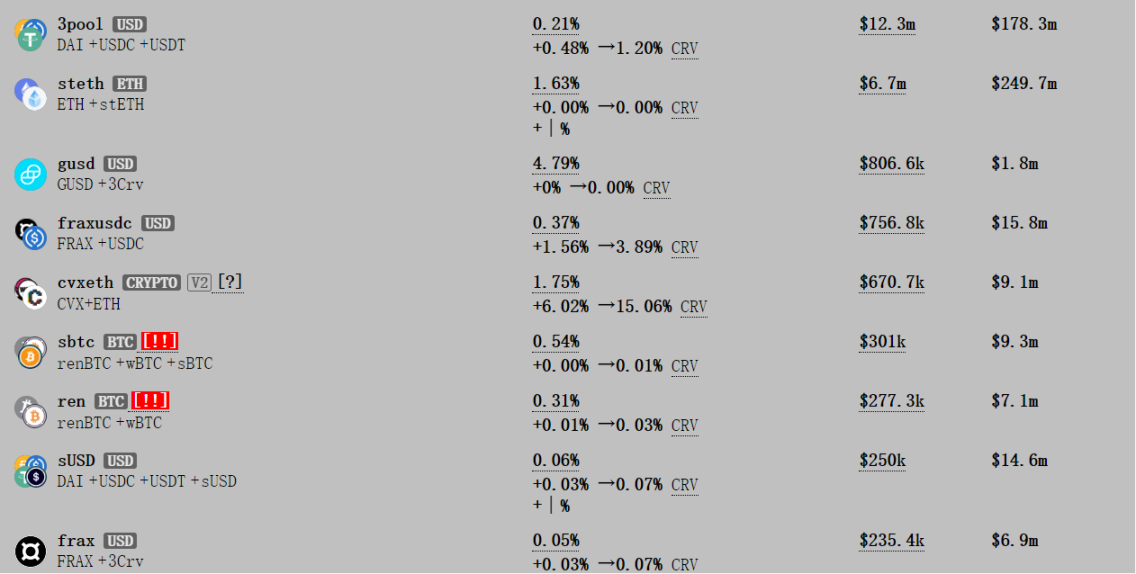

成交量 3pool(\(12.3m)、steth(\)6.7M)、fraxUSDC($756.8M)

TVL 與去年前三 fraxusdc($15.8m)、steth($249.7m)、3pool($178.3m)

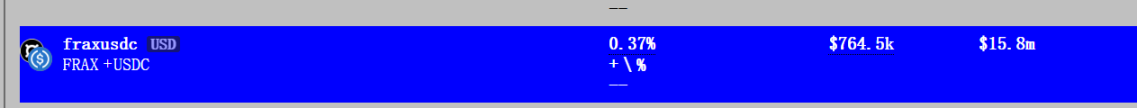

Frax TVL 太低了單獨截了一下

202307—參考當時的研究報告

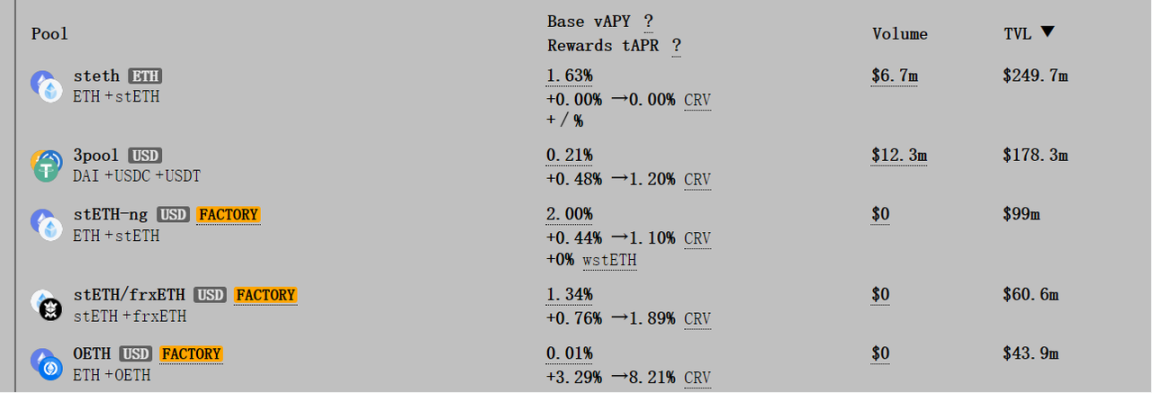

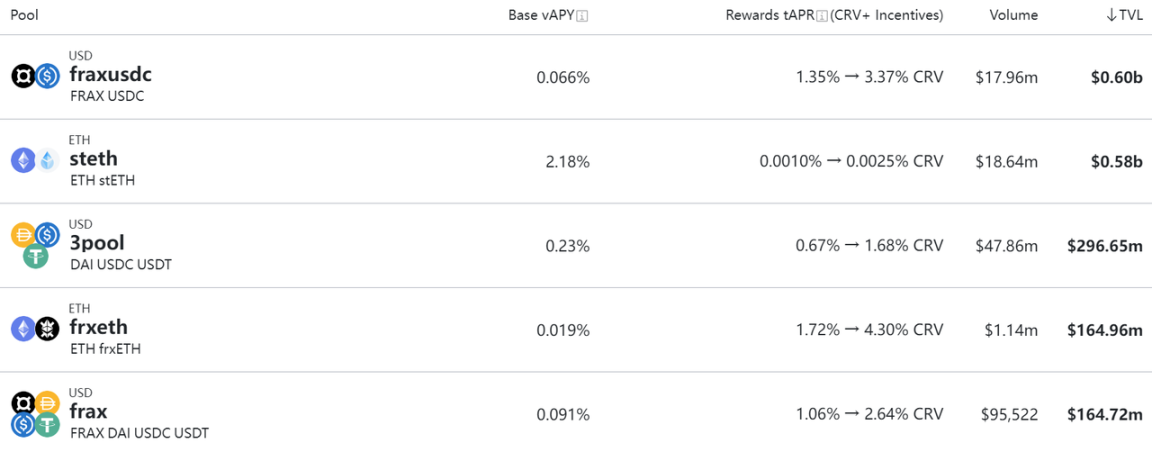

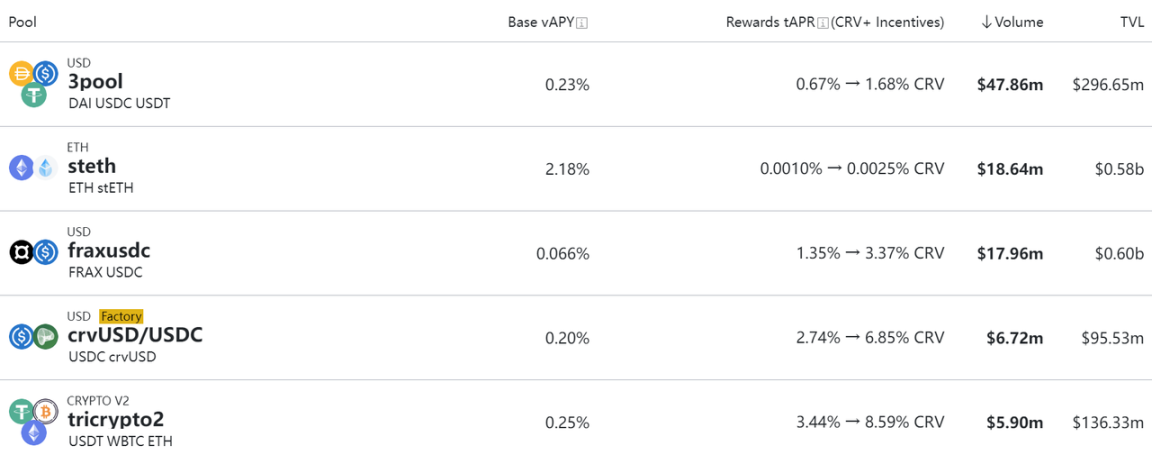

TVL 前十名的 Pool,fraxusdc($0.6b)、steth($0.58b)、3pool($296.65m) 的排前三位

交易量前 3 位,3pool($47.86m)、steth($18.64M)、fraxUSDC($17.96M),在 3pool TVL 僅有前兩名的 1/2,交易量卻超過 2.5 倍。

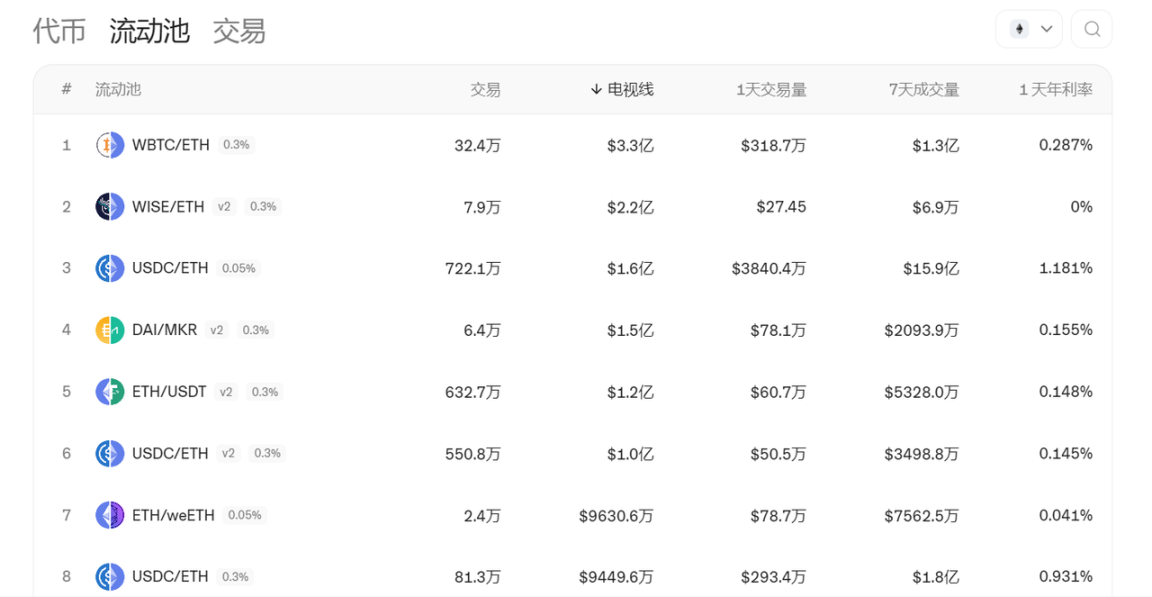

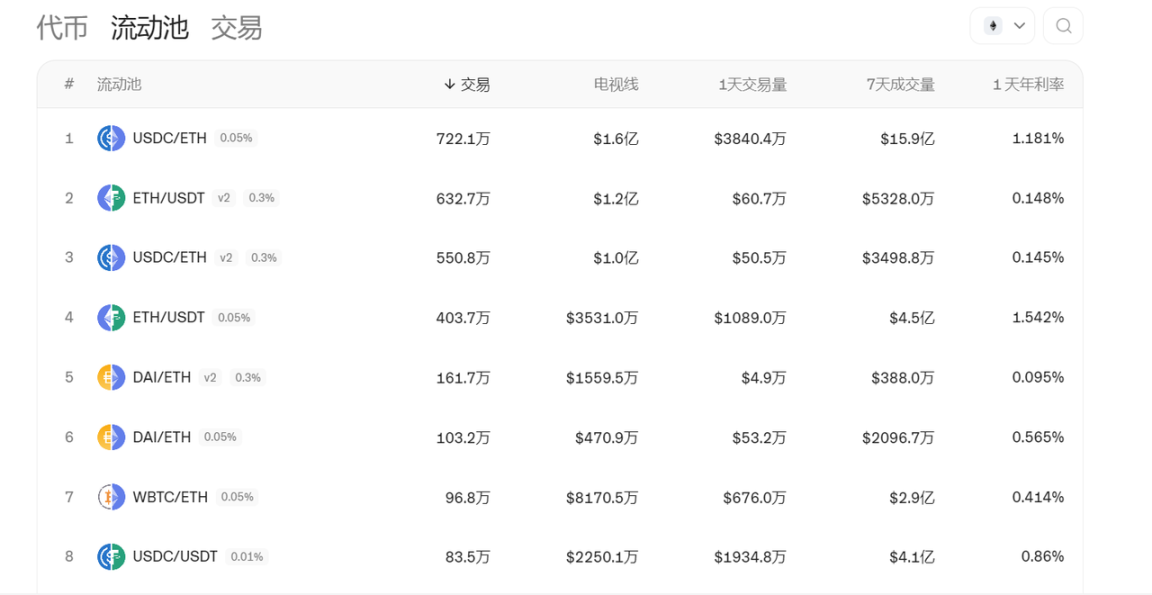

比較 Uni

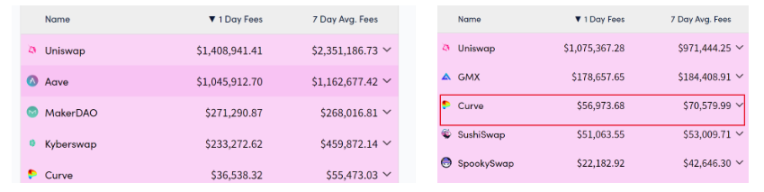

收入對比

左邊新,右邊為當時。

Uniswap 牛市交易土狗,熊市交易主流資產。

3. 這次事件展現的一些問題

Ve 模型頭部效應帶來的糟糕流動性

CurveWar 的本質就是爭奪 Curve 的流動性,爭奪到流動性以後,透過 Boost 來提升自己作為 LP 提供流動性的池子。但是流動性越高對於專案來說肯定是更好的。不同的項目購買 CRV 投票權的方式引發所謂的「戰爭」,而這可能導致市場的不穩定性和操縱行為。

一開始討論 Curve 的時候,當時認為 Curve 有可能像個流量平台,新計畫為了獲得一定的關注度透過購買投票權來 Boost 自己的池子(例如當時的 Frax)。接近一年看下來根本達不到這種效果,收益率比不過積分展示或 Pendle 以後基本上被拋棄。

借貸清算

價格波動大的抵押物,例如 Crv、Aave、Comp 等或許不適合做抵押物。以後加密世界應該還是 usdt/usdc/dai+BTC+ETH 才會做大。

借貸的風險很複雜,抵押物本身價格的波動和娃娃搭樂高導致的槓桿和泡沫,讓 Web3 借貸很難起規模效應。

免責聲明:作為區塊鏈資訊平台,本站所發布文章僅代表作者及來賓個人觀點,與 Web3Caff 立場無關。文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。