在去中心化與中心化的交叉領域,去中心化產品尚未完全實現其去中心化的願景。

原用標題: Polymarket 與預測市場的去中心化困境|CryptoSnap

封面: Photo by Evaldas Grižas on Unsplash

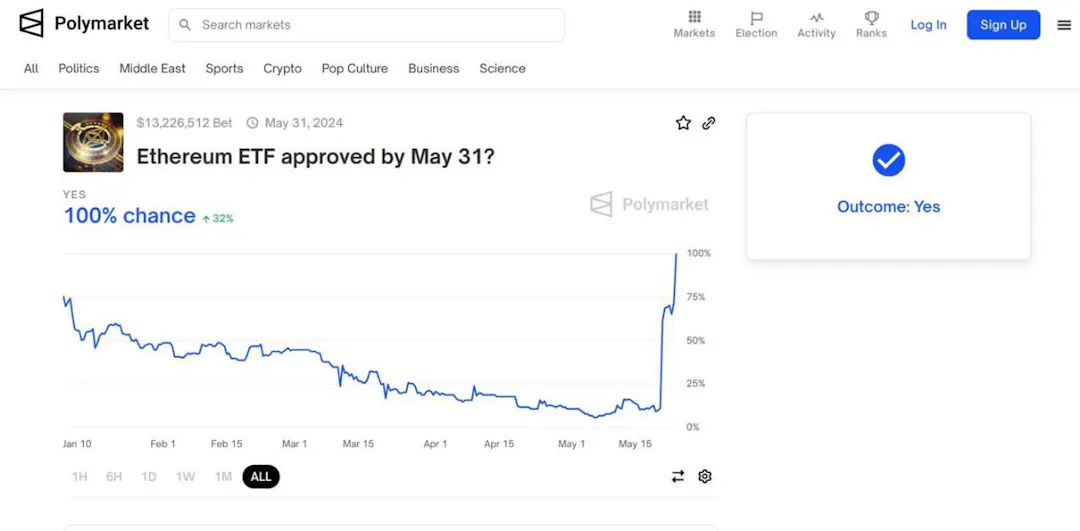

近日,隨著 $ETH ETF 透過預期的升溫,市場目光逐漸回歸 EVM 生態,作為目前鏈上最大的預測市場,Polymarket 因 $ETH ETF 能否順利通過而備受關注。正所謂樹大招風,儘管 Polymarket 獲得了巨大的流動性,其結算方式卻遭到參與者質疑。讓我們跟著 Dr.DODO,一探這場爭議事件的開始。

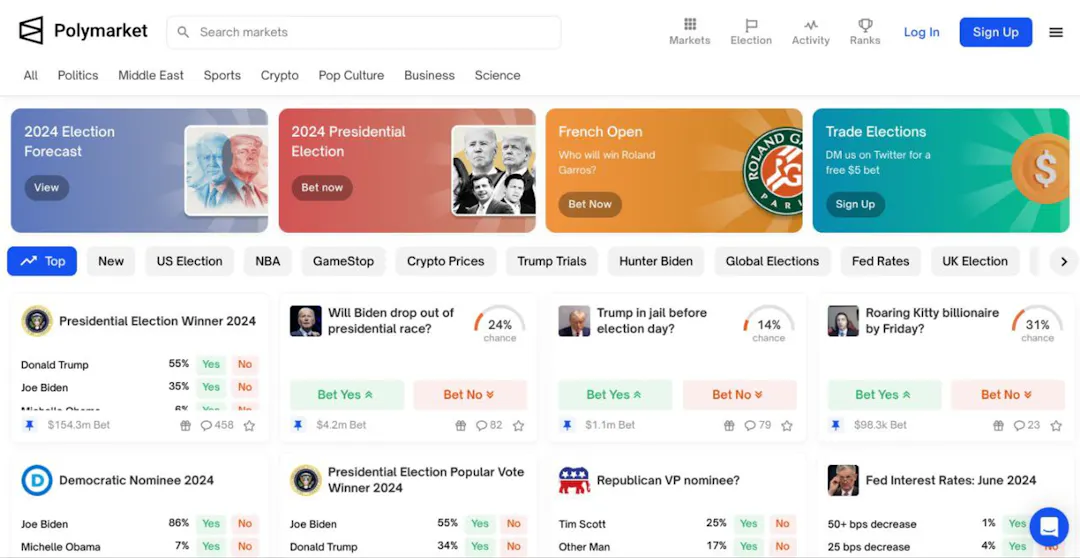

Polymarket

首先先介紹下 Polymarket 協議,Polymarket 是基於 Polygon 公鏈的預測市場,由於其發佈時間早且營運時間長,是目前鏈上最大的預測市場。該平台允許交易者使用 $USDC 或 $ETH 下注,預測當今世界上最熱門和最具爭議性的話題,從國家總統選舉到次日 $ETH 價格是否會超過 4000 美元不等。 Polymarket 透過流動性獎勵計畫吸引做市商,為交易者提供優良的交易深度。

Polymarket 曾經進行兩輪公開融資。第一次是種子輪融資,籌集了四百萬美元;第二次則是在 2024 年 5 月 14 日,由 Founder Fund 領投的四千五百萬美元。對於一個 DApp 來說,這種規模的融資已相當可觀。

UMA

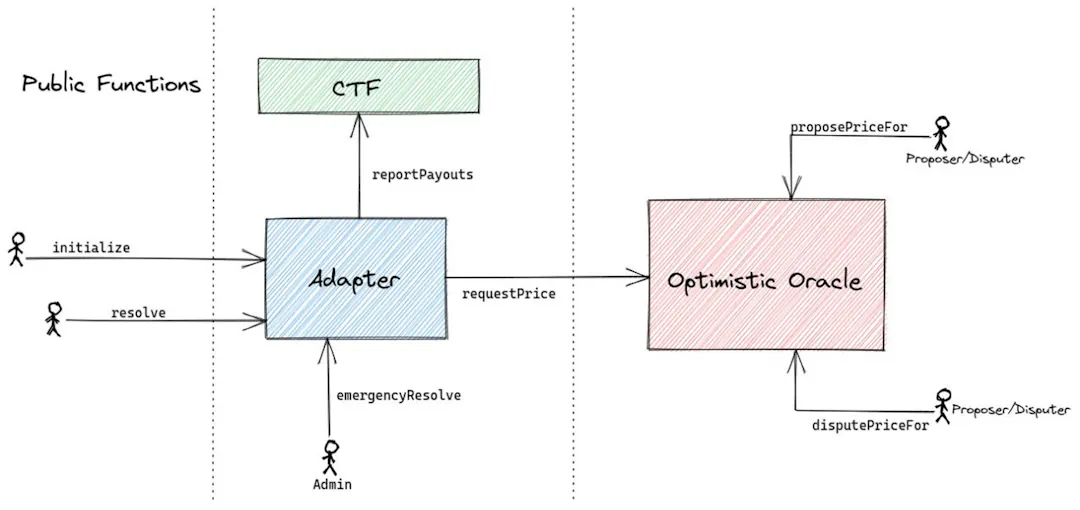

提到 Polymarket 就必須提其背後的服務商 UMA,Polymarket 採用部署在 Polygon 上的 UMA 的 OP 預言機(Optimistic Oracle,簡稱 OO),以確保預測結果的公正性。

Polymarket 的 UMA 整合包括三個部分:市場合約、CTF 適配器合約和 OO。每個市場在創建時都會包含一個由 CTF 適配器產生的條件,該條件即為 OO 需要回答的問題,例如 “$ETH 的價格是否會在 2024 年第三季度超過 10000 美元?”

市場初始化時,CTF 適配器會自動向 OO 發送請求。 UMA 系統中的提議者可以對此請求進行回應,如無爭議,該回應會被視為正確,並在兩個小時的挑戰期後提交給 CTF 適配器。如果答案不正確,或 UMA 的其他參與者對此答案有異議,其他參與者可以作為爭議者對該答覆進行辯論。

首次異議時,CTF 適配器會忽略該異議並再次發送相同參數的請求給 OO。如果第二次請求再次被質疑,該請求將發送到 UMA 的 DVM 系統(OO 的仲裁者),仲裁者由 UMA 代幣持有者組成,他們將投票決定異議結果。

ETF 透過與否的爭議

異議點:

部分交易者認為 $ETH ETF 在 5 月 31 日前並未真正通過,一切都只是 UMA 決議者的推測。因為美國 ETF 需獲得 19b-4 申請和 S-1 申請的批准才能正式在交易所交易,目前 S-1 申請尚未通過,這意味著 $ETH ETF 是否能真正交易仍存變數。

時間軸:

- 在美國證券交易委員會批准多隻以太坊 ETF 的 19b-4 申請後,UMA 提議者給出了 ETF 通過的結果。

- 可能由於挑戰期過短或 UMA 投票權過於集中,緊接的兩個小時挑戰期內並無投票方提出異議,因此該答復被採納為最終結果。

- 隨後有異議者對該結果提出異議,請求被適配器再次發送給 OO,但 YES 結果再次以高達 99% 的票數壓倒性通過。

對此,Polymarket 並未對此事件作出官方回應。

預測市場的早期與未來

在各大 L1 公鏈還未興起的時代,預測市場的概念已然出現。

Augur

例如 2018 年第一次部署的 Augur,早期 v1,v2 因為架構過於冗餘,最後優化成了 2022 年正式發布的 Augur Turbo。與 Polymarket 不同的是,Augur 預測結果由 ChainLink 預言機的 TheRundown 資料提供者決定。相較 Polymarket 的 UMA 機製而言,結果裁決中心化程度更高,這可能也是後來為什麼沒有繼續運營的原因,因為對比中心化預測市場,並沒有很大的優勢,畢竟目前中心化預測市場也十分樂意支援加密貨幣儲值。

Azuro

最近一直盛傳發幣訊息的 Azuro 則走的是另一條路,與傳統預測市場 DApp 不同的是,Azuro 走向了更底層。它作為一個新興的預測市場基礎設施供應商,試圖透過類似 Uniswap 的架構,方便其他專案快速整合預測功能,而不是自己專注做一個市場。然而,不可避免的是,只要預測的是現實事件,最終的預測結果判定仍來自不夠去中心化的資料。 Defillama 數據顯示,Azuro 目前的 TVL(鎖倉量)穩定成長,其營收在中小型 DApp 中亦不算低,目前也已經進行了總共一千一百萬美元的大融資。基礎設施供應商必然會擁有覆蓋範圍廣和用戶量大的優勢,期待 Azuro 後續的發展。

以 Polymarket 為代表的新一代預測市場,多建立在 GAS 費用較低的一層或二層區塊鏈上,相較早項目,擁有天生的優勢:不再因巨額 GAS 費用將小型交易者拒之門外門外。然而,諸如 Polymarket 的預測市場,距離實現專案願景仍有很大差距。在目前區塊鏈基礎設施尚不完善的情況下,專案不得不在去中心化和效率之間做出權衡。儘管如此,從融資情況可窺見的是,投資機構對預測市場的前景或投機預期依然樂觀。技術往往需要資本推動,所以我們還是期待這個賽道的未來發展。

筆者觀點

我們不評價 Polymarket 在此次事件中的決定是否正確,但從此次事件中可以看出,在去中心化與中心化的交叉領域,去中心化產品尚未完全實現其去中心化的願景。當遇到鏈下事件時,仍需中心化預言機的裁決,因而有一定的中心化風險。專案方目前只能盡力做到相對公平的評定,或許延長市場結算時間是更好的處理方式。這也側面反映出 Polymarket 的實際用戶量較少,因此官方採取冷處理方式解決此次爭議。

在解決預測結果來源可靠性之前,鏈上預測市場賽道的未來仍充滿不確定性。早在很久之前我們就意識到區塊鏈的「不可能三角」問題,這一問題在預測市場中同樣存在。專案要進一步發展,必須解決預測結果的去中心化問題,這可能需要區塊鏈底層乃至社會的重大變革或技術革新。

免責聲明:作為區塊鏈資訊平台,本站所發布文章僅代表作者及來賓個人觀點,與 Web3Caff 立場無關。文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。