MEV 是區塊空間永久的消耗者。

原文:Business of Block Space Pt. 2: MEVconomics(galaxy)

作者:Will Nuelle,Galaxy Ventures 普通合夥人

編譯: Luffy,Foresight News

封面: Photo by Shubham Dhage on Unsplash

介紹

我們先前在《區塊空間商業模式》一文中指出,區塊空間的銷售是加密貨幣市場的四個細分市場之一,可以產生可重複、穩健的產品市場契合度。隨著時間的推移,我們預計區塊空間將成為僅次於交易所的產生第二大毛利的細分市場,甚至隨著交易量從 CEX 轉移到 DEX,可能成為第一大毛利市場。這是一種 B2B2C 商業模式,區塊鏈吸引應用程式開發人員,而應用程式開發人員又吸引消費者(包括個人和企業)透過他們的應用程式使用區塊空間。

我們也認為,區塊空間是一種基於網路效應的業務,與其同類業務模式中心化雲端運算形成鮮明對比,後者俱有規模經濟,但沒有網路效應。區塊鏈中的網路效應存在於 (i) 應用程式開發人員、(ii) 應用程式部署、(iii) 用戶、(iv) 協議中的流動性和 (v) 原始資本。

Galaxy 預測,區塊空間的消耗(從消耗區塊空間所花費的總金額來看)將隨著時間的推移而加速,未來區塊鏈的任何容量增加都將被需求所填補。

MEV 經濟學

在本文中,我們將評估 MEV 交易消耗的區塊空間比例,並討論為什麼它對於評估區塊空間作為商業模式很重要。

MEV 交易與非 MEV 交易截然不同。 MEV 需求來自系統內部(內生),而非 MEV 交易需求來自系統外部(外生)。 MEV 是區塊空間需求的放大版,它僅由其他人使用系統而產生。

- 非 MEV 交易:用戶願意為此付費,因為他們對使用應用程式有外生需求,例如支付穩定幣交易費用或存入 Compound。

- MEV 交易:使用者能夠根據系統狀態獲得無風險利潤(或統計上的無風險利潤)。使用系統的外生需求創造了消耗區塊空間的需求。換句話說,就是內生需求。

在對區塊空間作為商業模式的研究中,我一直在思考:MEV 在其中貢獻了多少需求?

MEV 是區塊空間需求的驅動因素

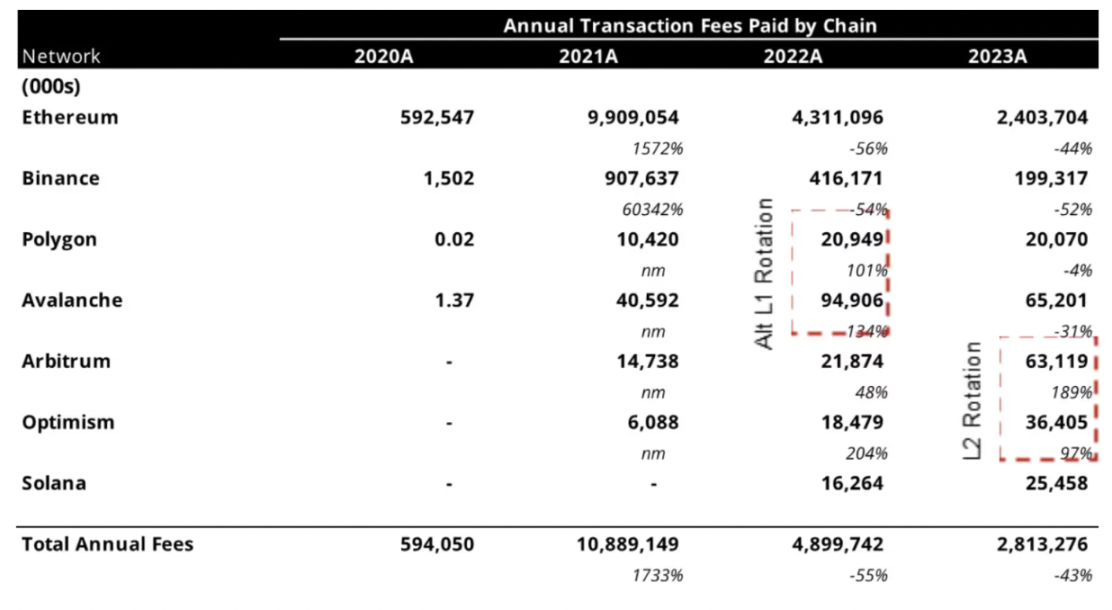

從先前《區塊空間商業模式》一文中可以看出,頂級收費區塊鏈上對區塊空間的總需求達每年數十億美元,且呈現冪律分佈:

自 2022 年 9 月以來用戶每日支付的交易費用如下(時間序列以對數刻度顯示):

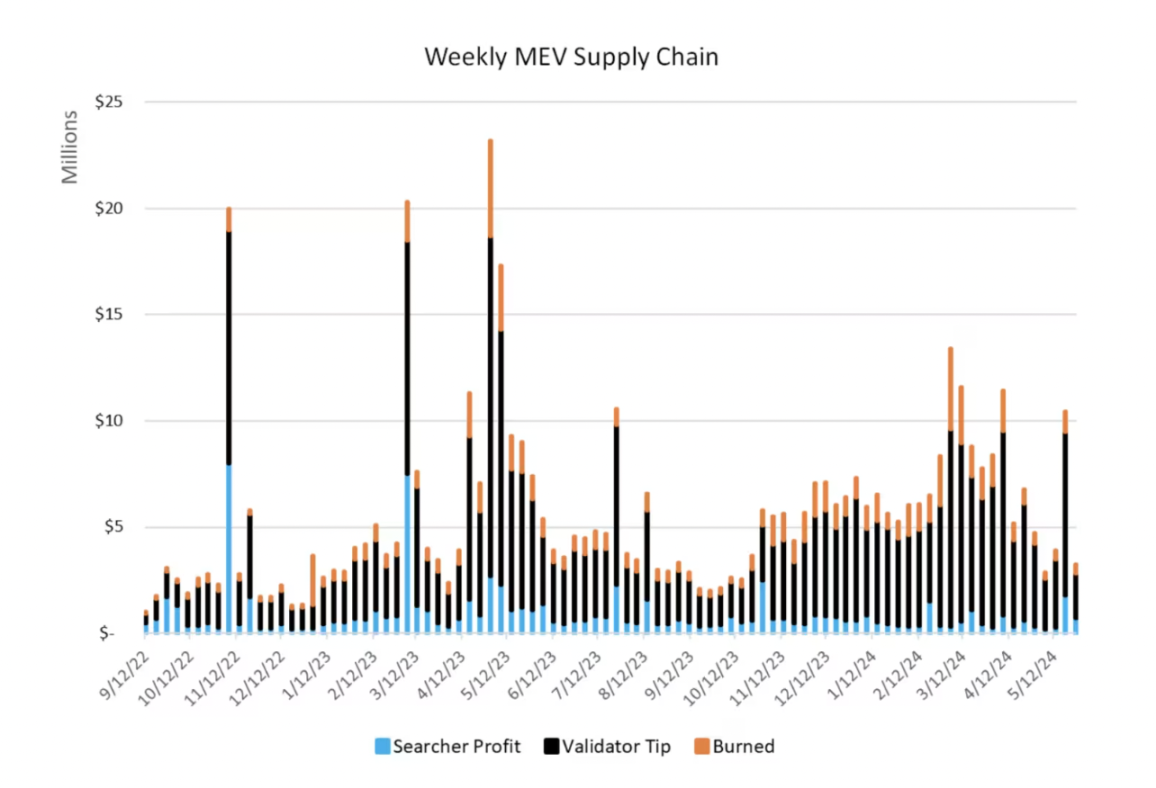

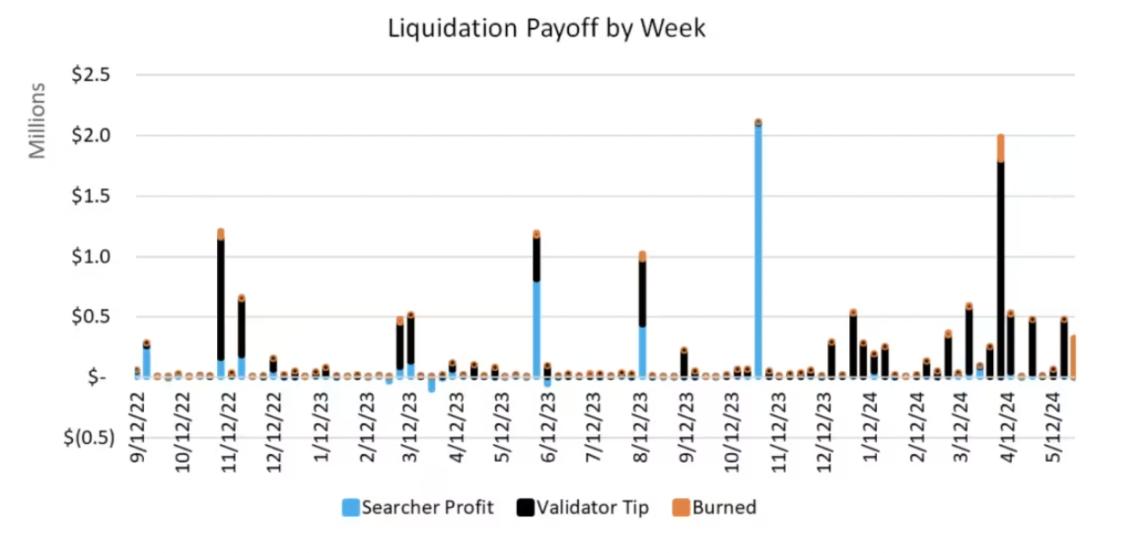

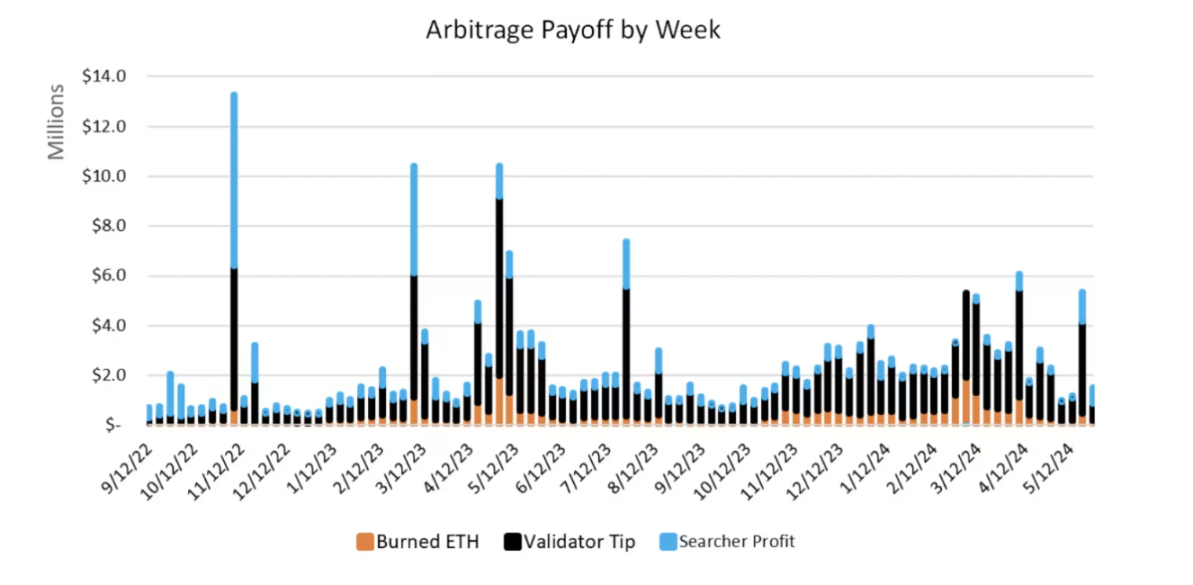

MEV 是區塊鏈的永久功能,也是區塊空間的永久消費者。下圖顯示了截至 2024 年 2 月底,以太坊(唯一具有良好公開 MEV 數據的鏈)上的 MEV,該數據分佈在 MEV 搜尋者利潤、驗證者小費和銷毀的 ETH 之間。這些數字不包括 DeFi-CeFi 套利,該套利本質上是統計性的,而不是原子性的,並且在鏈上和鏈下進行。

搜尋者尋找 MEV 機會並支付交易費以獲得將其包含進區塊的機會。搜尋者之間的競爭迫使他們支付比正常區塊鏈交易更多的交易費以確保包含,因此,在為 MEV 支付的交易費中,大部分都進入了驗證者的口袋,表現為驗證者獲得的最終收益略高出質押 ETH 的收益。其中一部分根據 EIP-1559 被銷毀,最終造福了所有 ETH 持有者;還有一些最終成為搜尋者工作的利潤。 2023 年,完整的 MEV 供應鏈平均每週收入為 660 萬美元,高峰在 5 月曾超過 2,000 萬美元(不包括 CeFi-DeFi 套利獲得的收益)。

MEV 策略

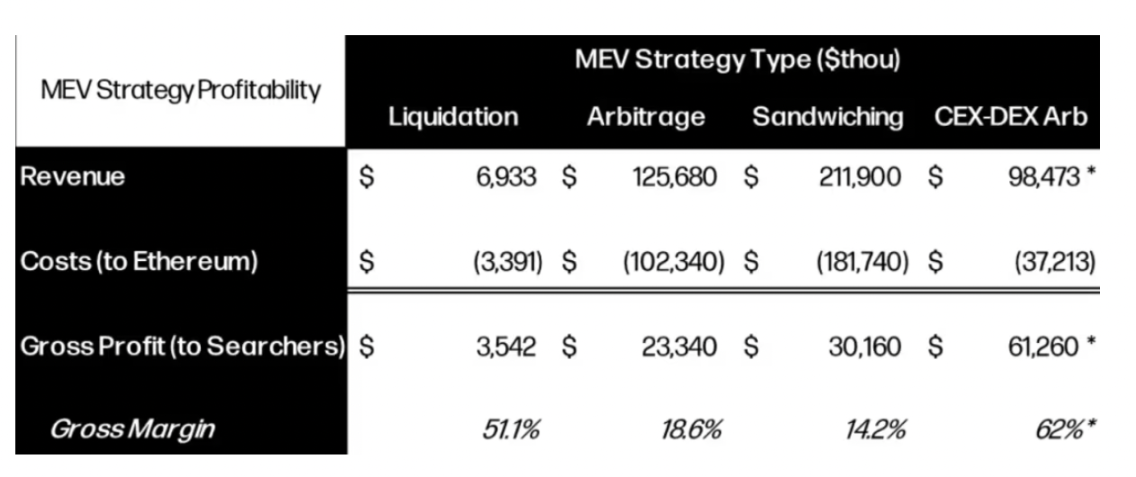

不同的 MEV 策略有不同的收益和利潤率。數據顯示,三明治交易(sandwiching)是 MEV 的一種寄生形式,它透過對漫不經心的 DEX 用戶發起搶先交易和反向交易,去年在以太坊上產生了 2.12 億美元的收入。原子套利更為有利,因為它具有均衡 DEX 池中價格的效果,在 2023 年產生了 1.26 億美元的總收入。清算(清除 Maker、Aave 和 Compound 等借貸協議中壞帳的獎勵)在 2024 年僅產生了 700 萬美元的收入。除此之外,還存在一些其他形式的 MEV,但它們更多的是客製化的,而不是系統性的。

CeFi-DeFi 套利是一個更難以統計的策略,而且沒有公開數據可以量化 CeFi-DeFi 套利的收益(因為 CeFi 部分是不透明的)。 Galaxy 追蹤獲得的數據顯示,CeFi-DeFi 套利在 2023 年賺取了約 9,850 萬美元,但僅佔市場份額的約 60%。這是基於對 CeFi 報價數據的模擬,但可能會更高或更低,具體取決於特定的 Builder 策略。請注意,CEX-DEX 套利的置信區間很大。

更有趣的是,不同策略的毛利率顯示哪種策略能為以太坊/ 驗證者帶來更多利潤,哪種策略能為搜尋者帶來更多利潤。套利和三明治策略的毛利率分別為 18.6% 和 14.2%,這意味著這些策略 (i) 競爭激烈,(ii) 它們在費用方面為基礎層(以太坊)積累了更多價值。同時,清算策略雖毛利率達到了 51.1%,但難以形成規模,因此競爭力較弱(在本文討論中也較不重要)。 CeFi-DeFi 套利具有一定規模,但由於訂單流、構建器集中度和一般統計套利複雜性方面有更深的護城河,因此競爭力較弱。

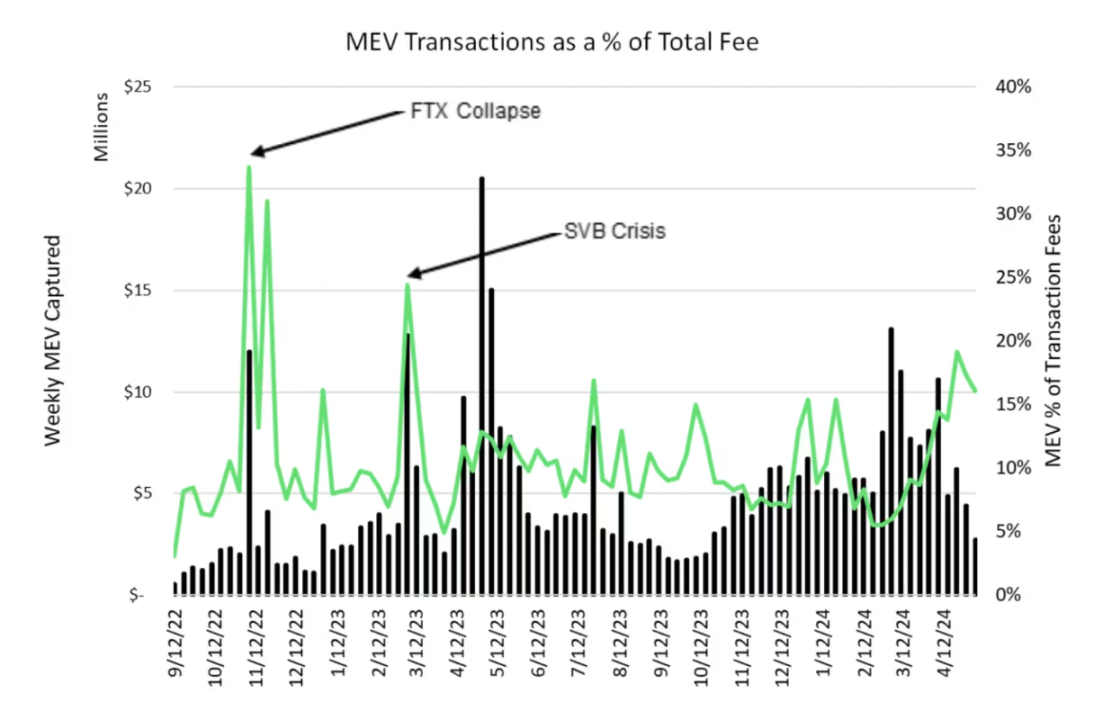

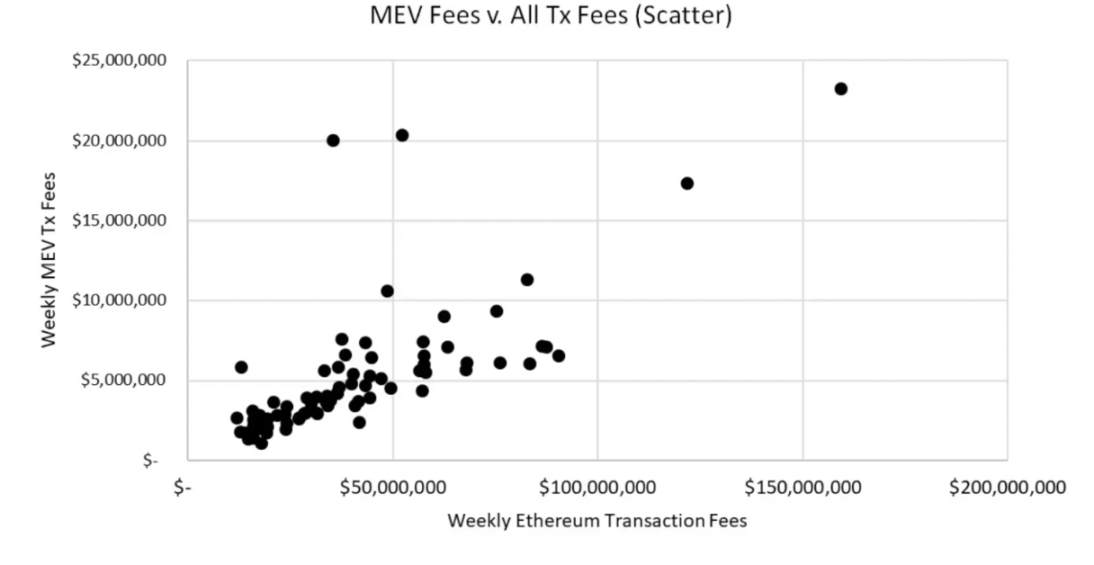

MEV 與區塊空間需求之間存在穩定關係

MEV 作為支付的交易費的百分比,隨著時間的推移保持穩定,既不上升也不下降。根據上圖可知,每週 MEV 佔區塊空間的百分比徘徊在 10% 左右。在 FTX 崩盤等價格和交易量波動較大的幾週,該百分比可能會升至交易費的 30%。在矽谷銀行危機的那一周,MEV 也達到了交易費的 25%。這是一個均值回歸時間序列的波動非常像金融市場。事實上,MEV 活動可能與波動性本身密切相關。

換句話說,如果某一週的交易費用消耗為 1 億美元,我們可以簡單預測其中 90% 來自使用應用程式的外生需求,10% 則是由於該週狀態變化帶來的無風險利潤而內生產生的。如果 30% 由 MEV 創造,70% 由非 MEV 創造,那麼可以合理地相信下週大機率將恢復正常。我們將密切關注這一情況,看看它將如何隨時間變化。

值得注意的是,這種 10% 左右的不變性只適用於區塊鏈上的金融應用(DEX 和借貸協議)。這些應用會產生 MEV,而不是穩定幣應用或遊戲。如果金融應用的主導地位長期下降,那麼在沒有發現新形式的穩定幣或遊戲 MEV 的情況下,MEV 的相關性也會下降。

總結:MEV 目前發揮的作用較小,但未來將發揮重要作用

雖然 MEV 有能力破壞協議激勵,並且是區塊空間的永久的消費者,但目前 MEV 對以太坊的實際財務貢獻相對較小,僅佔交易費的 10%。在 FTX 或矽谷銀行等黑天鵝市場事件發生的幾週內,這一比例可能會上升到 25% 或更高,但這只是例外,而不是常態,而且從歷史上看,這一比例已經回到了穩定狀態。那麼 MEV 在區塊空間商業模式中扮演什麼角色呢?在某些方面,它是一種需求乘數效應,將使用應用程式的外生需求乘以 1.1-1.3 倍。

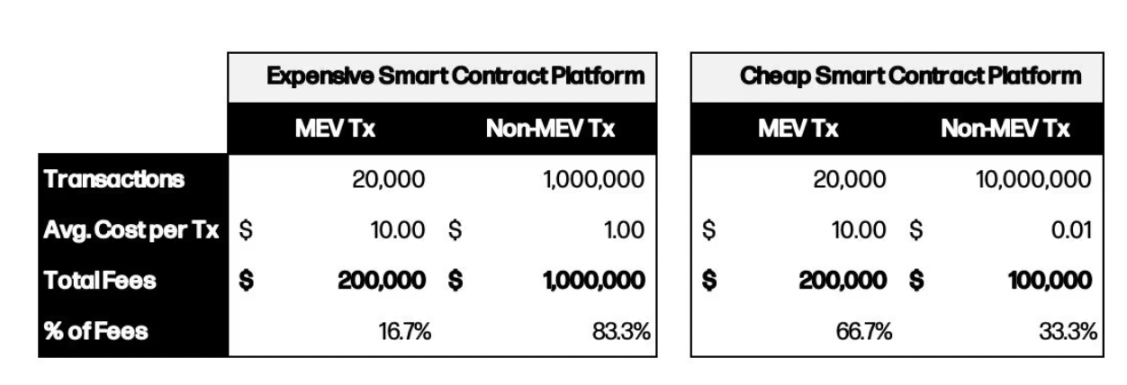

儘管如此,MEV 對未來區塊空間消耗的影響可能非常重要。像 Solana 和 Monad 這樣的區塊鏈的每筆交易費用便宜得多,與以太坊等高費用鏈相比,MEV 在低費用鏈上消耗的區塊空間比例可能會更大。舉個簡單的例子來說明:

未來最賺錢的區塊鏈很可能是那些同時具備以下特點的區塊鏈:(a)降低交易費用並刺激網路活動需求,以及(b)主要以驗證器/ 排序器/ 銷毀捕獲 MEV 的形式利用網路活動。

MEV 等現象的存在只是區塊空間成為前所未見的商業模式的另一個原因。其獨特特性使其成為良好的商業模式,值得長期投資。最後,我們重申區塊空間的優勢和劣勢:

優勢:

- 強勁的淨收入利潤率。區塊空間銷售是唯一一種零營運成本的商業模式。以太坊的淨收入利潤率波動較大,但自 2023 年 1 月以來,其平均淨收入利潤率為 33.9%。

- 容易產生網路效應。一般來說,SaaS 產品沒有網路效應,而社群媒體應用程式和市場則有。隨著更多應用程式和資本的加入,區塊空間得到改善,從而持續推動具有網路效應的交易費用上漲。網路效應可以透過 MEV 產生額外收入。

- 隨著時間的推移,區塊空間規模不斷擴大。一些區塊空間將受益於規模的擴大,例如 L2,它們具有進一步增長的潛力。

- MEV 的外生需求乘數效應。 MEV 是區塊鏈系統始終存在的特徵。 MEV 雖然可能會損害共識,但會大規模地為生態系統貢獻費用。以太坊上每 1 美元的交易費,就會產生約 0.10-0.30 美元的 MEV 費用。

弱點:

- 毛利率較低,但正在提高。生產一個區塊空間單位(例如 1M gas)的成本很高,並且可能需要該區塊空間未來利潤的 66% 以上。區塊空間是一項毛利率較低的業務。

- 週期性強。出售區塊空間的收入具有很強的周期性。它取決於市場狀況,並且通常與市場波動性密切相關。

免責聲明:作為區塊鏈資訊平台,本站所發布文章僅代表作者及來賓個人觀點,與 Web3Caff 立場無關。文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。