本文將從 Web3 法律從業人員的視角,以及 a16z 一系列關於去中心化、代幣發行的文章中,解釋為什麼要實現去中心化,為什麼去中心化會帶來合規空間,並提供一些合規策略,旨在提供一個 Web3 專案代幣發行的初步合規框架。

作者:Will 阿望,投融資律師,加密研究員

Chris 初焱,加密律師,前交易所資深產品經理,鏈上資料研究員

封面: Photo by Yong Chuan Tan on Unsplash

大部分 Web3 專案的終極目標是發行自己的代幣,尤其是在加密牛市階段,隨著代幣價格上漲,FOMO 情緒蔓延開來。在這個追求「自由」的過程中道路崎嶇,隨時會有來自未知黑暗森林的警報,執法者的嚴厲伏擊,甚至牢獄之災。

如何合法合規發行代幣,是 Web3 專案需要明確的重中之重,但這遠遠不是終點。實現專案的去中心化才是終點,去中心化不僅會為專案帶來下一步的良性發展,也會為專案帶來更多合規空間。

因此,本文將從 Web3 法律從業人員的視角,以及 a16z 一系列關於去中心化、代幣發行的文章中,解釋為什麼要實現去中心化,為什麼去中心化會帶來合規空間,並提供一些合規策略,旨在提供一個 Web3 專案代幣發行的初步合規框架。

一、為什麼要實現去中心化?

Web1 的互聯網曾經被認為是最偉大的解放工具,直到 Web2 的平台將互聯網逐漸轉變為集權主義的推進器,網絡參與者與平台之間的關係從合作到了競爭,網絡上集體共識也變成了網路平台的單一共識,曾經的數位烏托邦變成了數位牢籠,直到去中心化加密網路的曙光出現。

由此,「去中心化」這個詞被賦予了太多解藥式的意義,不論是《密碼朋克》中為了抵制政府監視審查而提出的非暴力對抗方案,還是程式設計師們透過 Code is Law 達成的秩序共識,亦或是推崇網路自由主義的政治主張。但這些對於 Web3 專案來說,並不是去中心化如此重要的主要原因。

加密網絡是建立在互聯網之上的去中心化網絡,一方面使用區塊鏈等共識機制來維護和更新網絡狀態(Web3 的集體共識 vs Web2 平台的單一共識),另一方面使用加密貨幣來激勵共識參與者和其他網路生態參與者的共有、共創、共建(Web1 的非營利無所有權 vs Web3 網路參與者的激勵與所有權)。

而去中心化是加密網路的關鍵特徵,它可以將 Web2 互聯網平台上的權力從封閉受控的公司組織轉移到開放且無需許可的網路。真正去中心化的加密網路更像是公共基礎設施(Public Goods),而不是專有技術,需要嚴格授權許可使用。

這種開放、去中心化的範式轉變有可能以促進競爭、保障自由、保護隱私和公平激勵的方式重建互聯網,並且能夠在適當的條件下,吸引全球網絡參與者的共同協作,使網絡生態呈指數級增長。這種一致性的共識是比特幣、以太坊等加密資產繼續無視懷疑論並蓬勃發展的主要原因之一。

簡而言之,去中心化意味著加密網路將本來就應該屬於網路參與者的資料所有權、治理權等交還給了個體(Ownership),讓他們能夠為實現一個集體、共同的目標而努力——網路生態的發展和代幣的效用的提升。

二、去中心化帶來合規空間

去中心化不僅能為計畫凝聚集體共識,讓成員全球協作、使得生態飛輪發展,還能在法律合規層面為計畫帶來更多的空間。我們從 SEC 監管代幣發行的出發點,以及去中心化 ICO 與中心化 IPO 的對比,來看去中心化如何為 Web3 專案帶來合規空間。

2.1 SEC 監管的出發點

加密產業最大的 “敵人” 毫無疑問是美國證券交易委員會(SEC),SEC 認為幾乎所有代幣都是 “證券”,都應該根據美國證券法進行註冊。 2017 年首次代幣發行 (ICO) 爆發以來,數萬個項目基於承諾實現重要技術突破而尋求籌集資金(包括以太坊),但是真正把資金用於實處的項目不多。

SEC 試圖將證券法適用於這種簡單的資金籌集行為,因為 ICO 通常能夠滿足 SEC 證券認定豪威測試(Howey Test)的所有條件:一種合約、計劃或交易,其中將資金投資於共同事業,並根據管理人員或他人的創業努力而獲得合理的利潤預期。

最簡單的案例莫過於一級市場的代幣融資(即代幣發行人向投資者公開出售代幣),這種公開募集的方式會被認定為證券。

在 SEC vs Ripple 針對一級市場私募輪的融資中,針對專業投資者的融資(Institutional Sales)也能夠落入 SEC 證券的認定:(1)金錢的投入;(2)共同的事業,即 Ripple 將投資者的資金用於其網路運營,投資者的期望利益與 Ripple 的建設息息相關;(3)透過他人的努力獲取預期的利益,即投資者期待透過 Ripple 的努力獲得期待利益,這裡的期望利益包括了利息、收入,以及投資標的價值的上漲(the Increased Value of the iInvestment)。

事實上,Ripple 也透過在市場上的公開宣傳等手段,告知投資者投資其 XRP 代幣未來可能獲利,或將 XRP 的價值與 Ripple 自身的努力掛鉤。

儘管存在這種立場,但 SEC 和網路參與者的根本目標是一致的,即消除資訊不對稱,創造一個公平、公開的競爭環境。

Web3 網路參與者的責任,是證明加密網路的方法是可行的,能夠符合監管的要求,例如能夠通過去中心化的方式,為更廣泛的參與者(開發者、投資者、使用者等)創造一個公平的競爭環境,使用公開透明的帳本,消除單一集中控制,並減少對管理團隊工作的依賴。

2.2 中心化 IPO vs 去中心化 ICO

我們先來看一個簡單的中心化專案 IPO 上市和去中心化專案 ICO 代幣發行的對比,再來看加密網路如何能符合法規要求。

IPO 的本質是將少部分股權公開發行募集資金,籌集資金用於公司股東的一小撮人的利益。

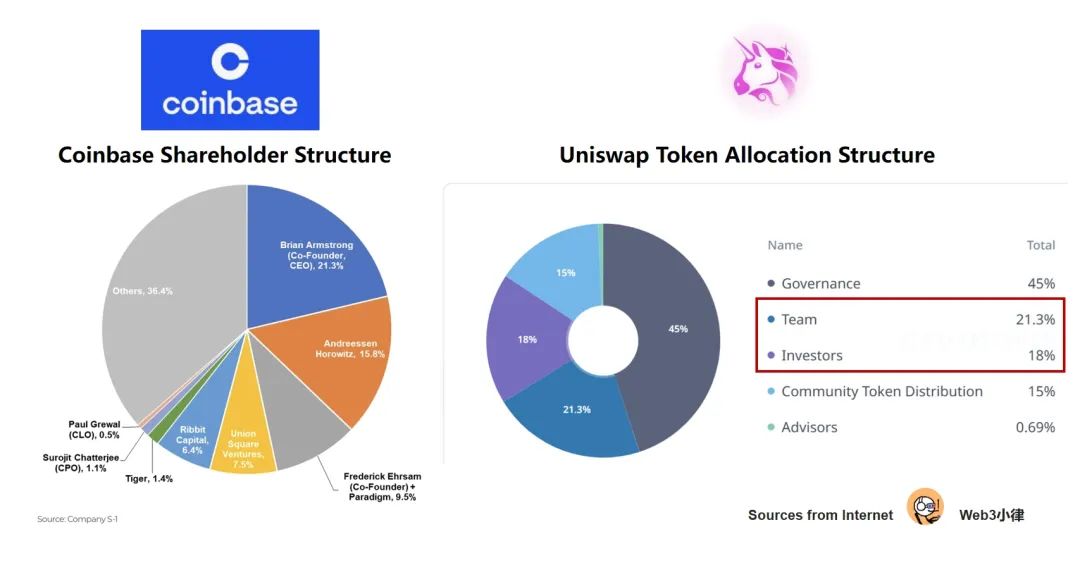

如上圖 Coinbase IPO 時的股權架構,創始團隊和投資人佔了至少 70% 的股份,股票的漲跌與整天使用 Coinbase 交易的用戶沒有任何關係。更實在點的話是,你整天用 Coinbase 交易,為 Coinbase 貢獻業績,Coinbase 又給了你什麼利益?

ICO 代幣發行的本質是將絕大部分的代幣公開發行流通(可以是募資,也可以是空投等多種形式),使得 Web3 項目將控制權分佈在整個社區而不是集中在管理團隊手中,從而去中心化,促進生態的發展。

Web3 專案開發團隊/管理團隊只佔代幣份額的一小部分,絕大部分代幣將用於專案生態的構建,和早期貢獻者、DApp/協議使用者等網路參與者的激勵。如上圖 Uniswap ICO 時開發團隊和投資人僅保留了一小部分,剩下 60% 的代幣是用於 Uniswap 生態的建設,以及治理。更實在點的話是,我們能夠在 Uniswap 提供流動性獲得代幣激勵,參與交易獲得代幣激勵,參與生態構建獲得 Grant 等等。

理清代幣發行的本質是為了實現去中心化,對於 Web3 專案至關重要,否則專案方將會陷入「莊家出貨」的鐮刀邏輯,專案不可能會有長遠發展。

2.3 去中心化帶來合規空間

就代幣發行去中心化的角度而言,SEC 豪威測試的應用現在變得更加困難:(1)金錢的投入——代幣空投或其他手段並不涉及金錢投資;(2)管理團隊的努力-真正去中心化的專案不依賴管理團隊的努力;(3)利潤的預期-二級市場投資者不一定需要依賴管理團隊的努力而獲得回報。

同時,去中心化也能夠實現 SEC 的目的之一——資訊揭露。當去中心化專案將控制權分佈在整個社區而不是集中在管理團隊手中時,可以確保資訊能夠公平觸及每一個人。

2018 年 6 月,SEC 的官員 William Hinman 在演講中提出了「充分去中心化(Sufficient Decentralization)」的概念,表示:「如果代幣或其背後的運作網絡足夠去中心化,也就是投資者不再期望個人(或團體)進行必要的管理經營努力,這種資產就不屬於投資合約。

可見,去中心化對於美國監管的重要性。

三、代幣發行合規指南

3.1 中心化的程度決定專案合規風險的大小

儘管去中心化能為專案帶來合規空間,但 SEC 依舊於 2019 年 4 月發布了與時俱進的《數位資產發行框架》,並不斷以監管式執法(Regulation by Enforcement)的方式不斷拓寬加密資產的管轄界限(如對 Coinbase、Binance、Ripple、Uniswap 等的監管執法)。

無論如何,為了盡量規避來自 SEC 困擾,Web3 專案必須嘗試在 SEC 提供的指導範圍內開展工作,為合規帶來更多空間(Mitigate Risks)。

同樣的無論在哪個司法轄區,Web3 專案在交易所代幣發行(IEO)之前,也都需要律所出具法律意見書,表示這是「非證券」的代幣發行,以規避相關司法轄區證券法的監管。

由此可見,專案承擔的合規風險大小取決於其去中心化程度。完全去中心化的比特幣就是唯一被 SEC 排除在證券之外的加密資產,而以太坊正在接受考驗。

對此,a16z 的政策法律合規負責人 Miles Jennings 明確表示:去中心化是專案可以採取的唯一途徑,可以幫助消除證券法旨在解決的風險。去中心化是為計畫提供最終指引的北極星(North Star),其他路徑策略都是權宜之計。

當然,並不是專案一上來就能夠去中心化的,大部分 Web3 專案都需要一個「漸進式去中心化」的過程。

3.2 排除任何美國因素

絕大部分項目在代幣發行時都不具備完全去中心化的能力,因此其代幣本身在理論上都存在被 SEC 認定為證券的可能。例如我們在 SEC 起訴 Binance 和 Coinbase 的案件中,看到 SEC 列出的十幾種「證券代幣」。此外,代幣公開發行的方式同樣會被 SEC 認定為證券的發售。

所以,避免美國監管(尤其是 SEC)的直接方法是:排除任何美國因素,讓美國監管沒有管轄權。

同理,這種排除的方式同樣適用中國司法轄區。

因此,在合規能力尚待完善的情況下,無論是在一級市場私募階段的融資,或是在代幣上線公開發行的 TGE 階段,或是在代幣二級市場交易階段,都應該盡量避免美國因素(如美國公眾,美國投資者)。

可行的路徑包括:

A. 早期空投激勵階段:Web3 專案方可以對美國用戶進行地理封鎖/VPN 封鎖,使其無法參與空投、代幣激勵,以及最重要的代幣公開發售資金募集;

B. 私募階段:如涉及向美國投資者或員工私下發行代幣的情況,Web3 專案仍可根據 SEC Regulation S 的豁免進行操作;

C. 公開發行上市交易:透過位於美國以外的主體發行代幣,並且早期放棄在 Coinbase、Gemini 和 Kraken 等位於美國的加密交易平台 IEO 上市。

如在實踐中,大部分離岸基金會(如 Cayman、BVI、新加坡)會成為代幣發行的主體,即代幣是去中心化的,那麼就由非營利性質的基金會來治理分散的項目治理權,且基金會是沒有股東的孤立實體,不存在利益衝突,一心向專案生態發展看齊。

從本質上講,如果一個項目不向美國人提供其代幣,即使它沒有 “充分去中心化”,SEC 執法的風險也會大大降低。所以應該盡量避免針對美國因素的任何以融資為目的的代幣公開發售。

3.3 專案營運上的限制

儘管上述的一些策略能夠在一定程度解決代幣融資發行的監管問題(如排除美國因素),但是由於 Web3 專案一出生就是針對全球市場的,且大部分在線上運營,所以 Web3 專案方尤其需要在在日常的營運活動中遵循一些限制,尤其是談論代幣的價值時(如在 Discord、Twitter、Telegram 等社交管道、文字和電子郵件等),避免落入監管的陷阱。這些活動包括:

1. 協議開發

2. 商業拓展

3. 行銷策展

4. 智慧財產權

5. 治理決策

3.3.1 專案方身分的去中心化轉變

Web3 專案方在代幣發行前,以及在代幣發行後,專案進入去中心化的階段,都應該避免幾種情況:

A. 在啟動公開發售之前,應盡量避免討論或引用自己的代幣價值,這包括潛在的空投、代幣分配或代幣經濟學。我們已經看到 SEC 先前阻止了 Telegram 的代幣發行;

B. 在任何時候都應避免討論代幣的價格或潛在升值預期,或將其視為投資機會。這包括提及任何可能導致代幣升值的預期(例如程序性「燃燒」代幣以實現定價目標或穩定性等機制),和使用私人資本繼續資助項目的發展和成功的任何承諾;

C. 在代幣發行後,專案進入去中心化的階段,新創團隊或管理團隊(包括創辦人、開發公司、基金會和 DAO)應該明確自己的定位。

Web3 專案方需要使用 “初始開發團隊” 取代曾經的 “核心開發團隊” 或 “主要開發團隊”,使用 “核心貢獻者/貢獻者” 取代個人先前公司的 Title,基金會和 DAO 的成員應該將自己定義為促進協議/DApp/DAO 發展壯大的非營利貢獻者。在這一點上,Web3 專案方很容易陷入中心化的語言,即使專案是極其去中心化的,尤其是當他們習慣於以第一人稱談論成就、里程碑和其他發佈時。這些自我定位的陷阱包括:

- 應避免暗示自身對協議/DApp/DAO 具備所有權或控制權(例如,「作為協議的 CEO…」「今天,我們打開了協議的 X 功能…」);

- 避免承諾或保證協議/DApp/DAO 正在進行的工作,並避免將正在進行的工作視為對生態系統具有過大的重要性;

- 避免強調自身已經促進或將促進更大程度的去中心化的努力;

- 為專案的 DAO 或基金會提供自己的獨立發言權,以避免混淆。更好的方式是:為避免混淆第三方,將專案開發公司 Labs 與後續的基金會 Foundation 區分開來(如官推 Ondo Finance 與 Ondo Foundation,Uniswap Labs 與 Uniswap DAO),或直接使其不與協議共享名稱;

- 最終,任何人所交流的內容都應該反映權力下放的原則,特別是在公共場合。溝通需要開放,並旨在防止任何個人或團體產生重大不對稱訊息。

身分的轉變尤其重要,要注意禍從口出,也要明白你已經不是手握大權的 CEO 了。

3.3.2 公開的資訊取得管道

除了專案在日常營運中需要注意的事項外,Web3 專案方應該盡可能向公眾揭露專案的進度以及營運情況,這正是 SEC 所需的資訊揭露。例如需要使用簡單實用的公開交流方式,如公開的 Notion 頁面,Discord 頻道,治理提案投票 Forum,Weekly Summary 會議等。

在去中心化的加密網路中,由於專案程式碼都是開源的,去中心化專案成功的關鍵是如何執行,而不是如何持有「機密」。如果專案保留「機密資訊」而不披露,這對投資者來說是不公平的,而且也會使得代幣的證券屬性加重。

3.3.3 代幣解鎖期(Lock-Up Period)

此外,Miles Jennings 也提到需要隨時延長代幣鎖定期,至少在自代幣上線發行之日起一年後。 SEC 先前成功地利用一年鎖定期的缺失,從字面上阻止了 Web3 專案方發行代幣。這種方法可以幫助減輕上述法律合規風險,也可以減少代幣拋壓導致代幣價格下行的壓力,並表明對專案長期生存能力的信心。

一旦去中心化,任何個人或公司都不再是該專案的代言人。該項目的生態系統是它自己的生態系統,獨立且獨特。

四、去中心化計畫的典範

然而市場上很難有一個界定專案完全去中心化的標準,但是我們依然可以透過觀察市場上的一些歐美相對合規專案的去中心化路徑,為我們提供指引。

Uniswap 作為最成功的去中心化交易所,其成長路徑十分值得借鑒,尤其涉及敏感的加密貨幣交易業務,並且身處美國監管不透明的背景下。而且,Fintech 公司的合規是重中之重。

我們梳理了 Uniswap Labs 剝離協議後的合規路徑,該路徑為 Web3 專案提供了一個監管友好的去中心化樣本。如此剝離的目的一方面是實現漸進式去中心化,另一方面也是為了在監管合規層面獲得更多的迴旋餘地。

A. 去中心化非證券代幣

Uniswap 協議鏈上自主運行,透過 Uniswap DAO 進行治理,實現去中心化,單一功能型代幣 UNI 為其治理代幣。這種模式避免了 SEC 的證券認定,並帶來了法院的有利裁判。

B. DAO 法律包裝成員有限責任

Uniswap DAO 設立 Uniswap Foundation 的法律實體,作為 DAO 的法律包裝,一方面保障 DAO 成員的有限責任,一方面能夠與 Web2 世界進行交互,擴大影響力。

C. Labs 獨立運作靈活前端開發

先前開發並維護協議的 Uniswap Labs 團隊作為單獨法律實體,轉為協議主要貢獻者,一方面擺脫了來自協議的限制,一方面能夠透過調用後端協議來構建和維護前端產品,實現可持續性,如此前開啟收費模式的 Uniswap DApp。

D. 監管應用而非協議

正如 a16z 所倡導的監管原則,去中心化鏈上協議僅僅只是代碼,難以兼容監管,而由 Labs 公司開發的前端應用完全能夠配合監管的要求,使得團隊和產品本身就能夠擺脫可能面臨的監管風險。如同任一 App 一樣,前端應用能夠根據監管要求納入 KYC/AML/CTF 驗證,隨時下架被監管警示的代幣,申請牌照資質等。

儘管 2024 年 4 月 10 日,Uniswap Labs 收到了來自 SEC 的 Wells Notice,告知 SEC 可能對 Uniswap Labs 採取訴訟等監管執法行動,但更多的是 SEC 對其加密交易業務性質本身的定性,而非去中心化的法律架構的不合規。

五、中國司法轄區的監理障礙

上面的代幣發行合規策略是對於一些頭部項目合規經驗的總結,尤其是涉及美國一個對於加密資產相對開放的司法轄區。對於中國這個禁止任何加密資產活動的司法轄區,代幣發行必然伴隨著極大的風險。

其實兩個司法轄區監管的本質是一樣的,試想一下在灰色的地帶,專案方透過灰色的手段賺到了閃閃發光的金子,而正好被一些人看到,且他們恰好「能夠有」執法權。美國比較看重法治,會用比較法治的手段來對付你,而中國一刀切的態度顯示了一切。

因此,應該盡量避免一切能夠被執法的任何理由。

(Web3 從業者良心法律合規指南-在外面一定要保護好自己)

5.1 代幣發行過程中可能涉及的刑事風險

眾所周知,去中心化是 Web3 行業一大特點,但是去中心化項目背後運營的項目方以及鏈上地址的實控人始終都是一個個受法律監管和約束的公民,所以項目方在代幣發行過程中需要盡可能避免觸犯中國的法律紅線。在代幣發行融資過程中,專案方常會以高額的收益回報吸引用戶投入,在線上透過公開的推特、電報等媒體管道進行專案宣發,線下與地推團隊合作吸引不特定群眾對其進行專案推廣,這種代幣融資發行模式極易構成非法吸收公眾存款罪。

Web3 專案創始團隊在短時間內透過代幣發行募到巨額資產,由於缺少必要的監管以及自身對專案財務狀況的管理,資金處理的披露不透明,容易導致專案方將募資用於自身用途,如團隊核心人員購買豪華汽車、豪宅或轉為自用資金進行炒幣交易,最終致使募款款項被揮霍不能返還生態項目建設,從而構成集資詐欺罪。

除此之外,上述提到在代幣推廣宣發過程中,為了在短時間內達到較高的用戶成長,通常會與地推團隊、KOL 進行合作宣發,吸引用戶購買專案的硬體設備、雲端算力獲取收益,並且採用推薦發展,層級返傭的形式對用戶成長過程中的用戶裂變進行返傭計酬獎勵,這種模式極易構成組織、領導傳銷活動罪。

參考:透過「西坦(xirtam)事件」看發幣項目方可能涉及的刑事風險

5.2 謹防趨利性執法對 Web3 專案的傷害

目前一些偏遠地區的地方政府財政壓力巨大,在司法實務中對於 Web3 專案的趨利性執法嚴重,科技公司摸排案源線索與公安機關合作,對於身處國內的專案高階主管、掌握私鑰等核心成員進行逮捕調查,將涉案人員所掌握的項目代幣或其他加密貨幣強行轉移到公安機關控制的地址中進行處置變現。

正常來講,罰沒的收入應一律上繳國庫,但在司法實務中,少數地方財政將罰沒收入作為辦案經費部分或全部返還給辦案機關,這樣對於合作的科技公司也會拿到一筆技術服務費。

這是一種威脅 Web3 專案的商業模式。

在上述執法活動中,專案核心成員被監管部門以涉案為由進行調查必將導致專案社群人員恐慌、缺乏安全感,辦案機關透過二級市場處置變現也會引起專案代幣價格的劇烈波動。整個計畫經過辦案機關調查後,不論最終結論是否涉嫌違法犯罪,未來該項目都難以持續運營,最後為這一切買單的將會是社區開發者、忠實用戶以及投資人。

所以對於 Web3 專案方而言,面對趨利性執法可能對投資人、生態參與者造成的傷害,需要安排產品、技術等專案核心成員、專案地址的多簽管理人出海工作。對於專案財務地址進行多簽管理,避免單點風險,為使用者的資產安全負責。

六、寫在最後

以上框架為 Web3 專案提供了代幣發行的初步合規途徑,當然不同的專案會有不同的合規點需要疊加上去,如 DePIN、DeAI 專案的資料合規要求,RWA、支付專案的金融合規要求等等,這裡不繼續展開。在專案落地之前,請諮詢您自己的律師,Not Your Lawyer,Do Your Own Research。

這個框架旨在幫助 Web3 專案方能夠更有自信地去探索代幣經濟、生態發展,以及推動專案去中心化,而不必承擔擁有代幣所帶來的風險。

當然並不是任何專案都會適用 Web3 專案實現去中心化需要時間,合規也需要付出相應代價,專案方必須制定深思熟慮的劇本來進行去中心化運作。

全文完

本文僅供學習、參考,希望對您有幫助,不構成任何法律、投資意見,not your lawyer,DYOR。

Reference:[1] Why Decentralization Matters

https://a16zcrypto.com/posts/article/why-decentralization-matters/[2] 5 rules for token launches

https://a16zcrypto.com/posts/article/5-rules-for-token-launches/[3] How to navigate token launch risks

https://a16zcrypto.com/posts/article/navigating-token-launch-risks/[4] How to launch a token: Operational guidelines from creation to custody

https://a16zcrypto.com/posts/article/token-launch-operational-guidelines/[5] Progressive decentralization: a high-level framework

https://a16zcrypto.com/posts/article/progressive-decentralization-a-high-level-framework/[6] Sufficient Decentralization, A Playbook for web3 Builders and Lawyers

免責聲明:作為區塊鏈資訊平台,本站所發布文章僅代表作者及來賓個人觀點,與 Web3Caff 立場無關。文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。