僅以此文獻給 BTC 買不了 pizza 的第十四個 Pizza 節。

作者:Armonio,AC Capital

僅以此文獻給 BTC 買不了 pizza 的第十四個 Pizza 節,和加密文化不是文化主流的加密幣圈。

春來秋往十四載,眨眼間,加密龐克們迎來了全球第十四個 Pizza 節。

這個節日是紀念加密先驅 Laszlo Hanyecz 用一萬枚 BTC 購買了兩個 Pizza 的傳奇。這不僅是加密貨幣史上第一筆交易,代表 BTC 實現了作為貨幣的所有職能。這意味著數位加密貨幣正式登上全球貨幣的歷史舞台。一個全新的市場向世界的冒險家緩緩敞開。

十四年過去,即使 BTC 價格翻了數億倍,Pizza 還是那個味道的 Pizza,想要用 BTC 換 Pizza,依然要通過法幣(除了薩爾瓦多和中非共和國)。 BTC 在價值共識上向前邁進了很多,但在應用共識上,自從 Satoshi 離開後,我們便躊躇不前。 Satoshi 心目中的「點對點電子現金系統」依然只是技術可行,沒有產品落地。

正是因為 BTC 應用程式落地遲緩,造就瞭如今的局面:BTC 被穩定幣以及 XRP 等數位加密貨幣所環繞。在全球便利廉價的匯款系統、黑市裡的不記名貨幣等等這些傳統的市場裡,BTC 的份額一再被蠶食。全球貨幣是一個很大的利益:為了得到她,美國政府,聯手華爾街,要用比特幣創造的數位加密支付市場,進一步擴張美元霸權。

文章之初,先問一個問題:

曾幾何時,加密組織用 BTC 發薪水的習慣戛然而止?曾幾何時,各種空投贈送 BTC 的營運活動變成了贈送美元穩定幣以及 altcoin?

隨著加密信仰的鬆動,幣圈的市場流動性邏輯發生了質的轉變。 2021 年以後,多少人入圈還堅持 BTC、ETH 本位的固執?當 BTC、ETH 的交易中介地位被動搖,BTC、ETH 的定價被華爾街掌握,整個加密貨幣的估值就更深地落入美國的手中。

美元穩定幣侵占了原本 BTC 和 ETH 的交易中介的職能,削弱了 BTC 和 ETH 的價值捕獲。

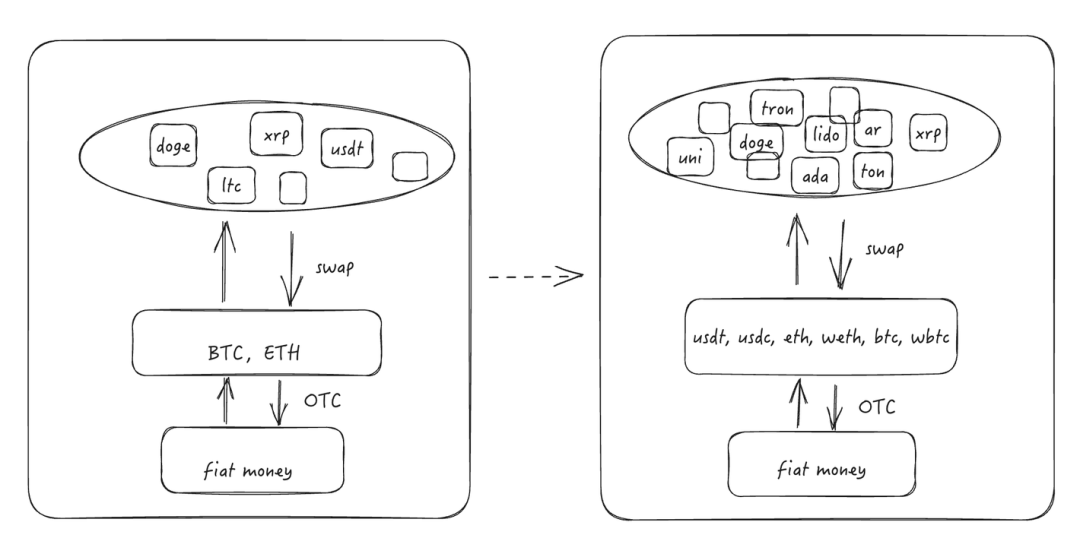

在去中心化交易所裡,BTC 和 ETH 還能守住主要市場:

到了中心化交易所以後,大量的交易對都是以美元穩定幣計算,美元穩定幣的交易對數量遠遠超過 BTC 和 ETH。加密貨幣的定價權沒有等到華爾街將 BTC、ETH 關入 ETF 就已經開始蠶食了。

這樣,本來是 BTC、ETH 的價格支撐市場活生生成為了美元霸權的附庸。數位加密貨幣持有者、交易者的身份,從自由主義的加密朋克變成了眼光短淺的美元流動性的來源和美元霸權的支持者。

現況難免有些淒涼。

慾望:美國吞噬全球金融

這是加密大時代的召喚

區塊鏈系統是一場創世紀的系統性科技革命。去中心化支付不僅僅是複製了支付寶的功能,讓跨國支付時間從以天論跨入以秒論。區塊鏈的誕生創造了低成本的多方信任的交易環境。這種信任用在交易上,就降低了交易成本,用在組織內,就有會誕生全新的組織結構。儘管舊世界的既得利益者無謂地抵制,但世界的精英從未放棄將區塊鏈技術融入傳統金融體系。 BIS,WB 都在文件中不斷給予加密資產乃至 DCEP 的政策指引。

在堂皇的大勢之下,全世界所有主權國家,只要是能發法幣的,都會思考在全新的貨幣環境下,本國貨幣該如何立足。區塊鏈的記帳方式解決了金融主體間的信任問題,是最新的佔據生產力優勢的貨幣形式,結合區塊鏈技術發行數位法幣成為了大國唯一的選擇。中國和歐洲走的是一條道路,引進區塊鏈技術,重建一套支付結算系統。相較之下,中國相對領先:中國在自我修建的聯盟鏈中發行自己的數位加密人民幣。而歐洲央行經過兩年的研究發現他們的數位資產系統可以實現 TPS 40,000 的並發交易,為進一步發展數位歐元奠定了技術基礎。比較而言,美國採取了更開放的態度。反正美國歷史上的貨幣也有由私人銀行發行的歷史,美國政府也不絕對排斥私人公司發行的數位美元。所以,到目前為止,中心化加上去中心化穩定幣的規模已經超過了 1600 億,並且承擔了全球主要的數位加密貨幣的流動性責任。雖然數位美元不是由聯準會發行的,但在市場的接受度上,毫無疑問,已經遠遠超出了其他的競爭對手。

發行加密資產法幣是對抗原生加密資產代幣的最有效,最直接的途徑。這是 BIS 和世界銀行不避諱的。

不只貨幣會加密化,資產也會加密化。龐大的資產加密化,將形成一體化的全球金融市場,商品市場、服務市場。誰能夠跟上加密發展的快車,佔領最大的市場份額,那麼誰就能獲得最大的福祉。

這是世界貨幣發行國的福祉

在疫情期間,美國的基礎貨幣被大量超發。聯準會的資產負債表在疫情後擴張了一倍有餘。為了解決這些超發出來的信用貨幣,縮表是必然的選擇。除此之外如果能夠為超發的基礎信用貨幣提供全新的市場,也能從需求層面支撐多發出來的信用,支撐美元的估值。

加密美元侵蝕加密流動性市場。反觀加密世界,它不只是一塊無主的自由之地,任何的貨幣都能在上面做自由的競爭。 Tether 公司以及 Circle 公司所部署的美元穩定幣不僅僅霸榜了加密貨幣市值榜的第三和第六,同時也是重要的加密世界一般等價物,擁有最高等級的流動性。因為 BTC、ETH 等原生加密資產的高波動率,以美元穩定幣作為逃避風險的資產成為了加密世界原住民的共識。這無疑為美國金融徵伐加密世界打下堅實的基礎。

加密美元不僅侵蝕 BTC,ETH 在加密世界中的流動性市場。加密世界是橫跨世界各地的傳統金融市場。去中心化的屬性讓傳統權力難以監管。因此加密金融不僅接壤世界各國市場,而且已經和這些主權市場有深度的結合與滲透。世界銀行的報告就有體現:加密貨幣對監管提出了更高要求。因為監管和需求的因素,在新興國家和貧困地區,加密貨幣更為流行。在土耳其、辛巴威等貨幣信用崩塌的地區,包括美元穩定幣在內的數位貨幣已進入流通領域。土耳其街頭隨處可見加密貨幣的 OTC 交易亭。

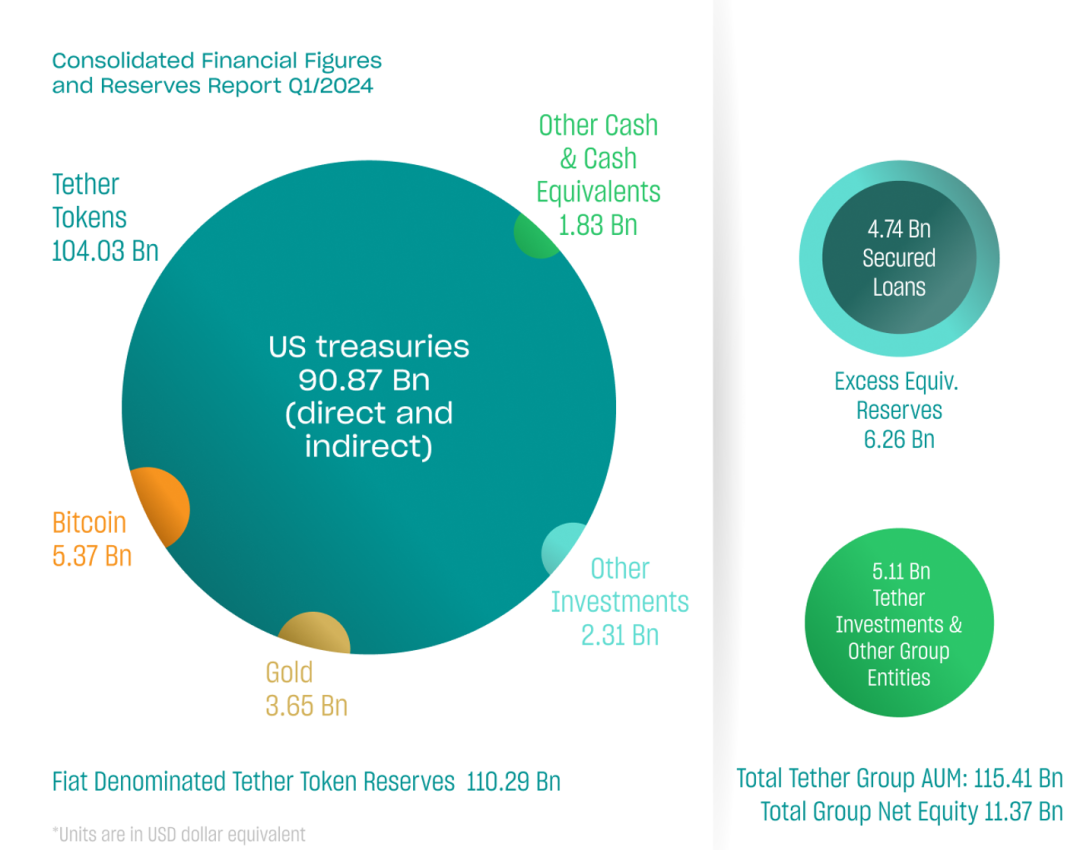

「侵蝕」代表巨大的利益。每一中心化穩定幣的背後都有接近 90% 的美國公債。

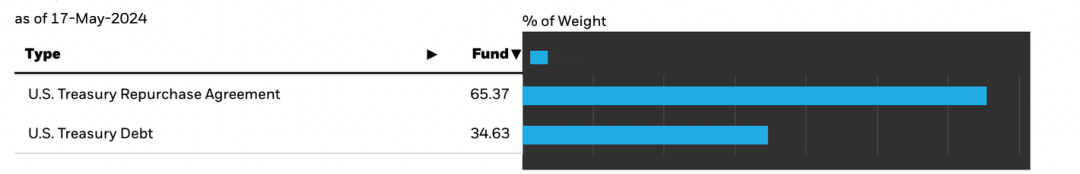

USDC 中,超過 90% 都是黑石管理的貨幣基金,而這個基金所持只有美債的回購條款和美債本身。

每一美金中心化穩定幣的背後都支撐著 0.9 美金的美國公債。美元穩定幣為數位加密世界提供了更好的價值尺度和交易媒介。數位加密世界的流動性需求也為背後的美債提供了任何一個代幣經濟家所夢寐以求的價值捕獲或價值支撐。

這是華爾街的飯票

我們要知道,聯準會的前身是商業銀行卡特爾。在聯準會早期,貨幣發行權是在核心商業銀行以及政府之間搖擺。大多數的金融機構都是死於流動性不足,擁有自己的一個水管,就能保證自己會旱澇保收。這也是為什麼,美國華爾街始終收割全球市場。然而,把信用大權放在政府手裡,哪有自己握著更爽?如今的主流中心化穩定幣就是拿商業票據、貨幣市場基金變成美金的把戲。以 USDC 為例,只有 10% 是現金儲備,剩下的就是黑石基金管理下的貨幣市場上的資產。

(https://www.blackrock.com/cash/en-us/products/329365/)

這種拿資產直接變現的能力,可謂點石成金。以前只有聯準會擁有這樣的能力,如今只要能夠成為穩定幣的發行方,就可以分享為新興市場提供信用的鑄幣稅。

除此之外,水龍頭在自己手裡,真可以無限彈藥的抄底。

金融業的代幣化是一幅徐徐展開的廣闊畫卷,它是金融業的革命。

目前的情況,RWA 將現實資產搬上區塊鏈,不僅可以將美元資產低成本地銷售到全世界,擴大買方市場,還可以把美國佔優的金融服務推廣到全世界。到目前為止,全球投資者進入美國資本市場都需要中介券商。 KYC 做完,開完戶以後,還要把貨幣換成美元,匯入券商的指定戶頭。個人的現金帳戶和投資帳戶碎片化,無法打通。券商的營運資格還需要在每個國家取得。這種繁瑣的跨國金融市場結構將被簡單的錢包+前端與代幣+區塊鏈取代。只要錢在鏈上,結合去中心化的 KYC,你就可以參與所有條件符合的金融交易。 RWA 甚至能做到用美國的金融服務為發展中國家的專案融資。

代幣的金融產業化,規範化,就不可避免地引入更多的服務業。當美國矽谷主導產業創新,我們用美元穩定幣,參與華爾街提供流動性的,由 SEC 監管的代幣金融工具。該找哪裡的律師?該找哪裡的稅務財會?該聽誰的政策指引?該看誰的臉色?不言自明。

產業的擴張伴隨著金融槓桿,證券、代幣的增發,將為美國華爾街帶來直接的信用資產財富。而美國以產業侵蝕所奪取的產業影響力,將讓美國資本獲得未來持續割羊毛的能力。

四面楚歌的 BTC

因為反洗錢和反恐需求,即使是支付,也面臨合規壓力。因此,現狀是:法幣死守支付賽道。穩定幣爭奪 BTC 交易媒介手段。

支付賽道

如果說加密資產的優勢是鏈上的約束,那麼美元的優勢就是鏈下的支付。

加密資產美元穩定幣是即有鏈上約束,又有鏈下的支付。

透過加密帳戶與簽名,中心化的美元穩定幣都有背書人的加密簽名。而在落地支付上,美國的金融機構早已經準備好了。

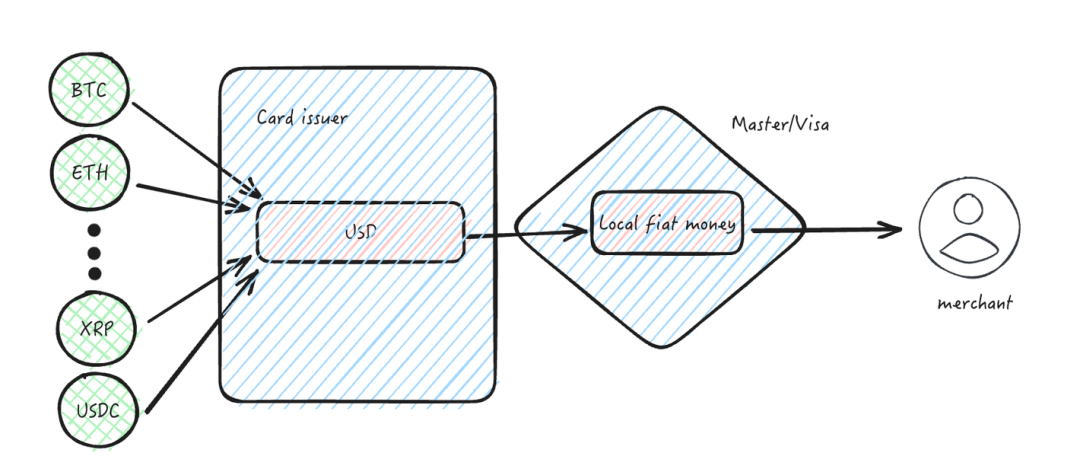

現在最普遍的數位資產儲值卡大多在最後落地的時候採用 master 或 visa 跑完最後一公里的路程。 Master 和 Visa 就像是小區門衛,讓哪家外送進門,哪一家就能獲得進入全球現實支付市場的門票。

就算不用穩定幣搶奪鏈上交易媒介的地位,鏈下所有的支付都繞不開持牌支付機構的脅迫。像 Master 和 Visa 擁有全世界最廣泛的支付接口,迫使數位加密儲值卡的發行商必須按照它的規矩:用美元來結算。只要發卡機構能做到標準的 KYC,AML,把世界各類加密資產合規地轉化為美元,使用美國的金融機構就能夠替持幣者完成全球支付。 Binance 的支付、Dupay 的支付,都是採用這樣的形態去完成的。這個流程裡,數位加密資產僅僅作為金融資產,或儲值手段而存在,在支付環節中無足輕重。

對於多數非幣圈的人來說,用穩定幣付帳會比較直觀,更方便。

RWA 賽道

利用全球化的去中心網絡,各國的金融服務將面對零距離競爭。 BTC 的點對點的現金系統,也是金融服務的一種。在這些更關聯法幣的資產下,穩定幣為基石做底層貨幣更加便捷。

數位加密資產最大的特性之一就是對金融監管的穿透性。因為它既是去中心化的,也是匿名的。這讓各國的監管機構其實對其無可奈何。有別於金融機構入駐某國,就必須在所在地合規,要拿當地的業務牌照。 Web3 是中本聰許給加密愛好者的無主之地,數位加密資產的發行方無需在實地設立辦公室或其他分支機構,就可以在鏈上展開業務。美元穩定幣在支付領域,有更高的可預測性,更容易被大眾接受。不過,光有支付功能是不夠的,還需要像支付寶一樣,具備理財功能。華爾街能夠提供客戶現成的一整套合規金融產品,滿足各式人群的各種需求。讓大眾在為美國政府接盤一次以後,能再為華爾街接一次盤。

相較於去中心化交易所,中心化交易所的流動性好得多。幣安、OKX 是優質的交易所,紐交所、納斯達克、倫敦交易所就不是優質的交易所嗎?上面的粉紅單市場、小額股為什麼不能成為 meme 的殼資源呢?多少小額的粉紅單、仙股只要換個名字,換個故事映射到鏈上,就可以接住這潑天的財富。 SBF 就幹過,可惜沒有趕上如今 meme 的好時節。

相較於 BTC,華爾街的金融資產多數以美元計價,票據,大宗商品、股票,固定資產,建立美元穩定幣對標的交易對,提供美元穩定幣的槓桿,不僅更符合用戶習慣,而且降低風險。甚至我們能看到,因為 USDC 的合規性強於 USDT,許多 RWA 專案首選 USDC。

RWA 在將美國的金融服務輸往全世界的同時,為美元穩定幣搭建了一個更適宜的應用場景。穩定幣的持有者可以一邊消費,一邊享受消費金融。

區塊鏈賽道

區塊鏈技術是一種去中心化帳本系統,這種系統是法幣所無法取代的。其次,大部分的數位加密貨幣都有嚴格的代幣發行紀律,這是任何國家的央行都無法照做執行的。因此,未來,區塊鏈技術是不可取代的。區塊鏈上是存在鏈級的主權的:BTC 的記帳貨幣是 BTC,ETH 的記帳貨幣是 ETH。

為了防止 BTC 尾大不掉,培養競爭對手是為一種手段。 BTC 之外,ETH,Solana,Cosmos, Polkadot 以及各種 layer2 異軍突起:BTC 能做的它都能做,BTC 不能做的,這些後起之秀也能。這就分流了 BTC 的注意力,降低了 BTC 的獨佔性。

破除 BTC 的獨佔性,增加區塊鏈賽道的競爭。本質上是好事。但在法幣和原生數位加密貨幣競爭的格局下,切分數位加密市場,分散 BTC 的價值共識,更有利於華爾街控制 BTC 乃至其他原生加密資產的定價,有利於形成利於華爾街的產業格局,更進一步有利於形成基於美元和美元穩定幣的數位加密資產定價系統,進一步增強美元穩定幣在加密世界中交易媒介的地位和權重。

思想鋼印

殺人誅心,這就是美國現在想做的,在做的。

一級市場、二級市場,貫徹到我們腦中的都是美元標價,美元等價物。這個專案融了多少美金,那個專案估值多少美金。曾幾何時,我們已經忘記了 ETH 融資是以 BTC 支付,EOS,DAO,Near,1inch, DANT, BNB 很多早期專案都拿 BTC、ETH 作為融資手段。我們忘記了我們用 BTC、ETH 標價專案估值的年數。思想的箝制才是讓數位加密世界真正喪失流動性的原因。

縱觀人類歷史,一個國家的凝聚核心是文化認同。在做的就是毀滅加密主義的文化和理想。 2020 年以後入圈的新人,有幾人讀過比特幣的白皮書,有多少人看過中本聰的書信,多少人知道奧派,認同或反思過它的價值與可行性。有人講,NFT 和 Meme 是 massive adoption。我豎起一根中指,這是幣圈的 massive adoption, 而不是源自於中本聰的薪火相傳。經過幾輪牛市,加密元老抓的被抓,離開的離開。加密世界裡加密思想不再是主流。如美國所願,文化的斷層已經形成。

當一個組織信仰崩塌的時候,所有的秩序都會失效,每個個體都拼命地為自己撈好處。這不正是現在市場和產業最真實的寫照嗎?

後記

另一種形式的進步:美國信用去中介去壟斷

美元作為世界貨幣,透過無孔不入的數位加密網絡,協華爾街之威席捲全球。對於各國來講,是一聲噩耗。然而,對世界人類來講,確是一種進步。歐元區是在歐洲各國達成共識下,協同國家支付財政和貨幣政策多年,才逐步形成了以蒙代爾理論為構想的。這個過程花了數十年,而且還遺留了嚴重的後遺症。

而美元透過數位加密貨幣網路侵蝕全球金融卻做到「潤物細無聲」。這個世界上很多國家的貨幣紀律是不如美國的,貨幣信用當然也是遠低於美元的。但因為支付要求以及金融環境,讓很多人不得不選擇持有當地貨幣。而各國國會則透過持有美元、美債為本國貨幣背書。

其實,這裡面的信用傳遞就是美國政府的信用透過美債、美國資產傳遞給某國政府,某國政府再用這種信用背書,增發本國貨幣。在這個鏈裡,某國政府就是一個中介。我們認同去中介、打破中介的利益格局是有價值的。

此外,這項措施讓全球資本市場更加一體化,打破了地方勢力對本地金融資源的壟斷。

雖然加密美元全球化,沒有實現去中心,卻實現了去信用中介,加速了全球金融的融合。這客觀上也是金融史上的進步

好戲還在後頭:加密的破繭重生

以前,我認為我是加密世界的原住民。其實,我不是。我只是因為過往的經驗和 BTC 所宣揚的自由主義同頻,願意以加密主義的理想為我的理想和奮鬥目標。我們這一代不存在原住民,我們沒有足夠的時間來接受加密主義和加密文化的洗禮與感召。 Z 世代才剛剛是網路的第一代。

二十年後,三十年後,真正出生在加密技術、加密文化薰陶下的人才會真正的成長。他們是讀著 BTC 白皮書,研究加密演算法,玩著 NFT,享受 DePIN 的便利性。腦海中不再有中國、美國、東方、西方。到那時,去中心化的技術會更加發達,去中心化的成本按照摩爾定律指數級的下降,而中心化的弊端在去中心化的文化和認識裡顯露無疑。

到那時,星星之火可以燎原。也許一個自由而大同的世界,會在美元霸權之中破繭重生。

附註:本文的內容和觀點受到了 Deschool 創辦人 Rebecca 和 Polygon 開發者關係 BrainSeong 的啟發,在此表示感謝。

參考文獻:

比特幣白皮書:

https://bitcoin.org/bitcoin.pdf

支付金融地理誌:全球視野下的 Crypto 採用:

https://s.foresightnews.pro/article/detail/48294

Eurosystem launches digital euro project:

https://www.ecb.europa.eu/press/pr/date/2021/html/ecb.pr210714~d99198ea23.en.html

中國數位人民幣的研發進度白皮書

http://www.pbc.gov.cn/goutongjiaoliu/113456/113469/4293590/2021071614200022055.pdf

The crypto ecosystem: key elements and risks

https://www.bis.org/publ/othp72.pdf

免責聲明:作為區塊鏈資訊平台,本站所發布文章僅代表作者及來賓個人觀點,與 Web3Caff 立場無關。文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。