支付將成為未來區塊空間的關鍵用例和主要消費者。

原文:The Future of Payments(Galaxy)

作者:Mike Giampapa,Galaxy Ventures 普通合夥人

編譯: Luffy,Foresight News

封面: Photo by Shubham's Web3 on Unsplash

支付是 2008 年比特幣白皮書中強調的主要用例。經過過去幾年的發展,基於區塊鏈的支付與傳統支付方式相比越來越可行,也越來越受歡迎。十年來,人們投入了數十億美元開發底層區塊鏈基礎設施,現在我們擁有了可以實現「規模化支付」的系統。

區塊鏈的成本和效能曲線符合「摩爾定律」,過去幾年中,區塊鏈上儲存資料的成本已下降了幾個數量級。在以太坊的 Dencun 升級(EIP-4844)之後,Arbitrum 和 Optimism 等 Layer 2 網路的每筆交易平均成本也降到了 0.01 美元,而替代性 Layer 1 的交易成本也接近幾分錢。

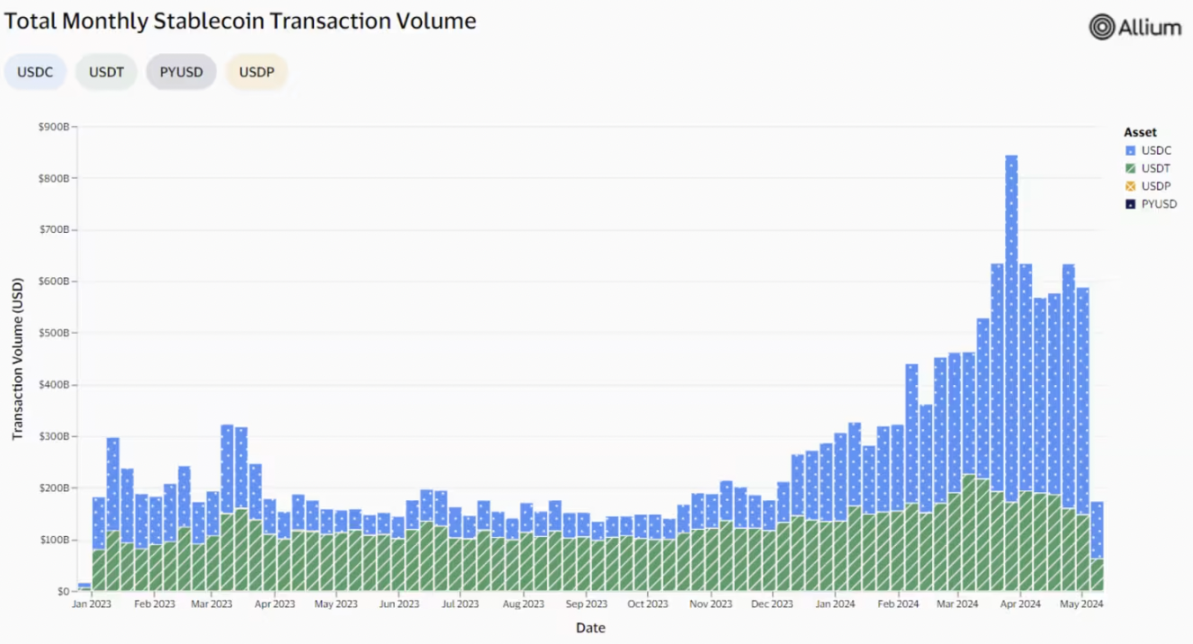

除了性能更佳、成本效益更高的基礎設施之外,穩定幣的崛起也具有爆炸性和持續性,在動盪的加密貨幣行業中,它顯然是一種長期趨勢。 Visa 最近推出了面向大眾的穩定幣儀表板(Visa Onchain Analytics),讓我們得以一窺這一成長趨勢,並展示了穩定幣和底層區塊鏈基礎設施如何用於促進全球支付,整個市場的穩定幣交易量較去年同期成長約 3.5 倍。當將分析重點放在似乎由消費者和企業直接發起的交易量上(不包括自動交易或智能合約操作)時,Visa 估計過去 30 天的穩定幣交易量約為 2650 億美元(年化交易量約 3.2 兆美元),約是 PayPal 2023 年支付量的 2 倍,約相當於印度或英國的 GDP。

我們花了很多時間深入研究這一成長的根本驅動力,並堅信區塊鏈具有成為未來主流支付方式的巨大潛力。

支付產業背景

為了掌握加密貨幣支付市場成長的根本驅動力,我們必須先了解一些歷史背景。今天國際上使用的支付基礎設施(例如 ACH、SWIFT)是在 50 多年前的 20 世紀 70 年代建立的。在全球範圍內匯款的能力是一項開創性的成就,也是金融界的里程碑。

然而,全球支付基礎設施現在基本上已經過時,且支離破碎。這是一個昂貴且低效的系統,在有限的銀行營業時間內運營,並依賴許多中介機構。目前支付基礎設施的一個顯著問題是缺乏全球標準。支離破碎阻礙了無縫的國際交易,並為建立一致的協議帶來了複雜性。

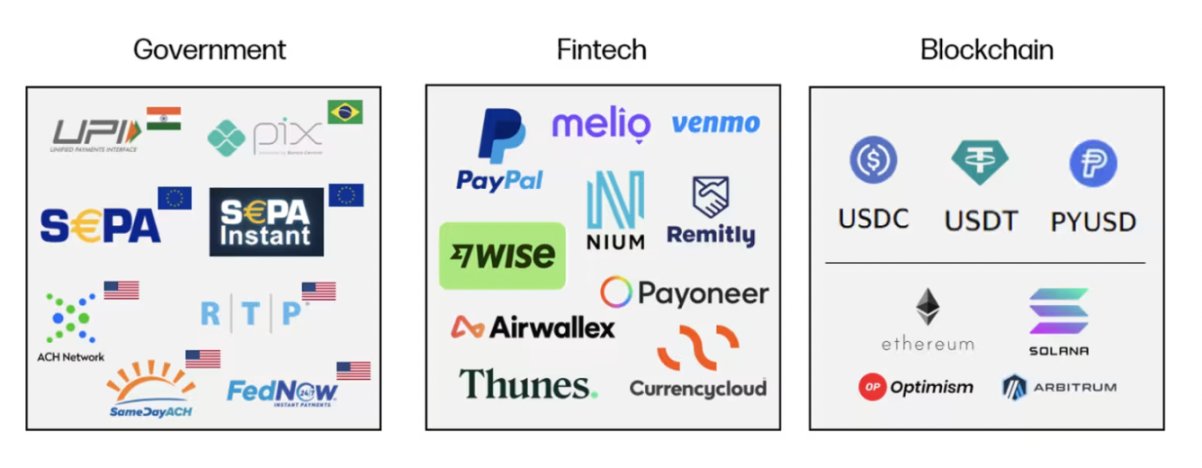

即時結算系統的出現是近年來的一大進步。國際即時支付方案的成功,如印度的 UPI 和巴西的 PIX,已得到充分證明。在美國,政府和財團主導的工作已引入即時結算系統,如 Same Day ACH、清算所的 RTP 和聯準會的 FedNow。這些新支付方式的採用一直受到抑制,眾多競爭利益之間的分裂帶來了巨大挑戰。

金融科技公司試圖在這種傳統基礎設施的基礎上提供使用者體驗改進。例如,Wise、Nium 和 Thunes 等公司讓客戶能夠匯集全球帳戶中的流動性,這樣他們就可以讓用戶感覺交易是即時完成的。然而,它們並沒有突破底層支付管道的局限性,也不是資本效率高的解決方案。

當今支付的複雜性

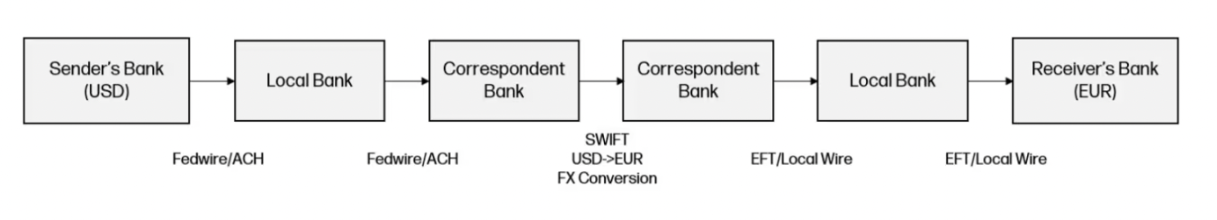

鑑於現有金融體系的碎片性,支付交易變得越來越複雜。這種情況可以透過跨國支付交易的結構來最好地說明,其中包含許多痛點:

- 多個中介機構:跨境支付通常涉及多個中介機構,例如本地銀行和代理銀行、清算機構、外匯經紀商和支付網絡。每個中介機構都會增加交易流程的複雜性,從而導致延遲和成本增加。

- 缺乏標準化:缺乏標準化流程會導致效率低落。不同的國家和金融機構可能有不同的監管要求、支付系統和資訊傳遞標準,這使得簡化支付流程變得具有挑戰性。

- 手動處理:傳統系統缺乏自動化、即時處理能力以及與其他系統的互通性,導致延遲和人工幹預。

- 缺乏透明度:跨境支付流程的不透明性可能導致效率低下。交易狀態、處理時間和相關費用的可見性有限,可能會使企業難以追蹤和核對付款,從而導致延誤和管理開銷。

- 成本高:跨境支付往往產生高額的交易費用、匯率加價和中介費用。

跨境支付通常需要長達 5 個工作天才能結算,平均費用為 6.25%。儘管有這些挑戰,但 B2B 跨境支付的市場規模仍然龐大,而且還在持續成長。 FXC Intelligence 估計,2023 年 B2B 跨國支付的總市場規模為 39 兆美元,預計到 2030 年將成長 43%,達到 53 兆美元。

顯然,即時結算是迫在眉睫的,但目前全球統一的支付標準尚未出現。還好有一種解決方案可供所有人使用,可以即時且廉價地在世界各地轉移價值——區塊鏈。

加密支付的採用

穩定幣支付為跨境支付等領域目前存在的挑戰提供了理想的解決方案,穩定幣正在全球經歷長期成長。截至 2024 年 5 月,穩定幣總供應量約為 1,610 億美元。 USDT 和 USDC 分別位居加密貨幣市值第三和第六。雖然它們合計市值只佔加密貨幣的約 6%,但它們的鏈上交易價值佔整個加密市場的約 60%。

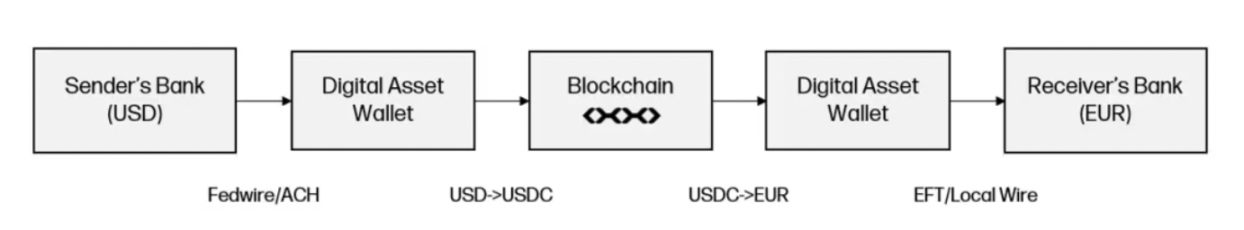

回顧我們的跨境支付範例,區塊鏈提供的簡化資金流為當前的複雜性困境提供了一個優雅的解決方案:

- 近乎即時結算:與大多數需要數天才能結算的傳統金融支付方式相比,區塊鏈可以在全球範圍內近乎即時地結算交易。

- 降低成本:由於消除了各種中介機構和技術基礎設施,與現有產品相比,加密支付成本更低。

- 更高的可見性:區塊鏈在追蹤資金流動和減輕對帳的管理費用方面提供了更高水準的可見性。

- 全球標準:區塊鏈提供了一條「高速鐵路」,任何能夠連接到網路的人都可以輕鬆存取。

穩定幣可以大幅簡化支付流程,減少中介機構數量。與傳統支付方式相比,資金流動可以即時可見,結算時間更快,成本也更低。

加密支付堆疊概述

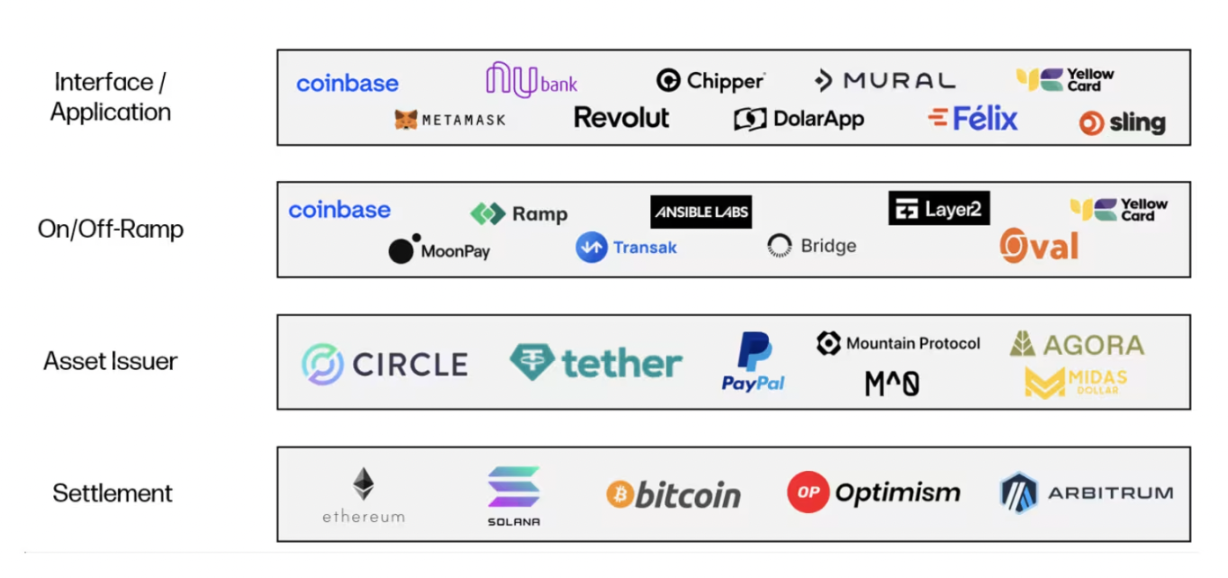

當我們審視加密支付市場時,我們發現該堆疊主要有四個層級:

結算層

結算交易的底層區塊鏈基礎設施。比特幣、以太坊和 Solana 等 Layer1 區塊鏈以及 Optimism 和 Arbitrum 等通用 Layer2 都在向市場出售區塊空間。它們在速度、成本、可擴展性、安全性等多個方面競爭。我們預計,隨著時間的推移,支付用例將成為區塊空間的重要消耗者。

資產發行人

資產發行人是負責創建、維護和贖回穩定幣的實體,穩定幣是一種加密資產,旨在保持相對於錨定資產或一籃子資產(最典型的是美元)的穩定價值。穩定幣發行人通常採用類似銀行的資產負債表驅動業務模式,他們吸收客戶存款並將其投資於美國國債等收益更高的資產,然後發行穩定幣作為負債,從利差或淨息差中獲利。

出入金

出入金提供者在提高穩定幣作為金融交易主要機制的可用性和採用率方面發揮關鍵作用。從根本上講,它們充當將區塊鏈上的穩定幣與法定貨幣和銀行帳戶連接在一起的技術層。他們的商業模式往往是流量驅動的,並從流經其平台的美元數量中獲得少量的佣金。

介面/ 應用程式

前端應用程式最終是加密支付堆疊中面向客戶的軟體,它為加密支付提供用戶介面,並利用堆疊的其他部分來實現此類交易。它們的業務模式各不相同,但往往是平台費加上透過前端交易量產生的流量驅動費用的某種組合。

加密支付領域的新興趨勢

在加密貨幣和支付的結合中,有許多趨勢令我們興奮:

跨境支付是第一戰場

如上所述,跨境交易通常是最複雜、最低效和最昂貴的,因為許多中介機構在過程中收取租金。因此,我們看到市場上對基於區塊鏈的替代支付解決方案的接受度最高。支援 B2B 支付(向供應商和員工付款、企業財務管理等)和匯款用例的提供者在市場上被重點關注。

我們認為跨國支付類似於物流,其中「最後一哩路」(法定貨幣<> 加密貨幣之間的出入口)尤其難以駕馭。這正是 Layer2 Financial 等企業提供真正價值的地方,因為他們承擔了與後端各種加密貨幣和法定貨幣合作夥伴(區塊鏈、託管人、交易所/ 流動性提供者、銀行、傳統支付管道等)整合的重任,並為客戶提供無縫且合規的體驗。 Layer2 也有助於促進交易的高速度/ 最低成本路線,並且能夠使用加密貨幣在最快約 90 分鐘內完成跨境支付的整個生命週期,比現有解決方案快 1-2 個數量級。

考慮到成本和效率的提高,我們看到所有地區和終端客戶(加密貨幣原生企業和傳統企業)都在採用這項技術。在法定貨幣較不穩定且美元使用不便的地區,需求尤其大。基於這些原因,非洲和拉丁美洲一直是創業活動的溫床。例如, Mural 在幫助客戶促進美國和拉丁美洲之間的供應商和開發商承包商付款方面取得了巨大成功。

支援支付級基礎設施的早期階段

圍繞加密生態系統的大多數市場基礎設施(例如託管平台、金鑰管理系統、流動性場所)主要是為了零售交易而建構的。多年來,這套系統已經成熟,包括更多企業/ 機構級軟體和服務,但總體而言,這些基礎設施並非為支援支付的即時性和規模而構建的。

我們看到,新進入者和現有提供者有機會推出/ 擴展其產品以抓住這一新興用例。例如,像 Turnkey 這樣的新託管/ 金鑰管理系統將交易簽章效率提高了約 2 個數量級,使數百萬個錢包的簽章延遲時間縮短至 50-100 毫秒。它們還使公司能夠圍繞資產運營設計政策,以增強自動化和流程可擴展性。

流動性合作夥伴也正在重新調整其產品,為出入金提供者提供更頻繁(最好是即時)的結算功能。更多自動化正在全面實現,這將為最終用戶提供更優質的體驗。

鏈上收益將改變遊戲規則

在區塊鏈上發行數位法定貨幣是代幣化趨勢的第一個實例。如上所述,我們看到穩定幣採用率雖然顯著增長,但這些資產的持有者無法從其持有的資產中獲得收益(相對於美國國債的 4-5%)。

目前,Tether/USDT 和 Circle/USDC 主導著穩定幣市場,佔據了約 1,600 億美元穩定幣市場的 90% 以上份額。最近,我們看到一系列新進入者,以不同的形式提供鏈上收益。 Agora 、Mountain 和 Midas 等穩定幣發行人正在提供與美元掛鉤的收益資產,為持有者提供收益或獎勵。我們還看到貝萊德、富蘭克林鄧普頓、Hashnote 和 Superstate 等公司推出了一系列代幣化的美國國債產品,以提供鏈上收益。最後,我們看到像 Ethena 這樣的創意代幣化結構化產品提供了一種與美元掛鉤的合成資產,它使用 ETH 基礎交易來提供鏈上收益。

我們預計這些新資產將成為鏈上金融擴張的巨大催化劑。一個收益資產市場正在誕生,我們看到未來用戶可以根據用例、風險/ 回報偏好以及他們所在的地區利用特定工具。這可能會對全球金融服務產生變革性影響。

穩定幣實用性的早期跡象

雖然穩定幣在各種用例中都有明顯的產品市場契合度,但非加密貨幣原住民的日常生活通常在法定貨幣世界中進行。例如,企業可能樂於利用穩定幣和區塊鏈進行跨境支付,但如今大多數公司更願意持有和接受法定貨幣。

一個阻礙因素是企業接受穩定幣支付的能力。 Stripe 最近宣布支持其商家客戶接受穩定幣,這是現狀的巨大轉變。它可以為消費者提供更多支付選項,讓企業更輕鬆地接受、持有和交易數位資產。

另一個阻礙因素是使用穩定幣的能力。 Visa 擴展了穩定幣結算能力,支援區塊鏈和 Visa 網路之間更緊密的互通性。例如,我們看到穩定幣支援的卡片產品的有機需求,這些產品允許持卡人在任何接受 Visa 卡的地方使用他們的穩定幣。

隨著穩定幣在傳統支付方式中越來越被廣泛接受和使用,我們越發期待這些數位資產能夠與非數位資產一起變得無所不在。

結論

基於區塊鏈的支付是我們在加密貨幣和金融服務交匯處看到的最重要和最令人興奮的趨勢之一。我們相信區塊鏈將用於結算越來越多的金融交易,並且支付將成為未來區塊空間的關鍵用例和主要消費者。

免責聲明:作為區塊鏈資訊平台,本站所發布文章僅代表作者及來賓個人觀點,與 Web3Caff 立場無關。文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。