L2 烈火烹油 + 坎昆催化,第三代新型 DDEX 代表 MYX 能否在 2024 摘得「衍生品的 DeFi 聖杯」。

作者:Frank,Foresight News

封面:Photo by Shubham Dhage on Unsplash

「衍生品是 DeFi 的聖杯」,對於鏈上衍生品協定是 DeFi 下半場門票這一點,早在 2020 年市場基本就取得了共識,而現實是,過去 4 年無論是囿於性能還是成本,DeFi 和乙太坊們都並沒有如期迎來鏈上衍生品的爆發。

時移勢易,如今伴隨著新一輪周期啟動,L2 的發展如烈火烹油,疊加 Dencun 升級對 L2 成本的進一步削減,意味著此前頗多受限的鏈上衍生品用例,都可以逐步落地實現。

尤其是 2023 年下半年以來,以 dYdX、GMX 為代表的老牌玩家,和以 Hyperliquid、MYX 為代表的新秀選手,都在探索全新的業務方向,很大可能會為鏈上衍生品市場乃至整個 DeFi 賽道帶來全新的變數。

正確的敘事 + 正確的時間,多年來那個在「聖杯」的敘事里原地打轉,卻始終讓人看不清面貌的「DeFi 下半場門票」,似乎正在 MYX 等新玩家的催動下迎來自己的「iPhone 時刻」。

鏈上衍生品的輪迴

槓桿是金融的核心原語,在現代金融體系中,藉由信用槓桿機制的擴張,在保障足夠安全邊際的前提下,有限的資金能夠發揮最大程度的效用,撬動盡可能大的市場體量,實現不同功能彼此嵌套,從而滿足多樣化的金融場景需求。

其實在目前成熟的金融市場中,衍生品交易無論從流動性、資金體量還是交易規模層面,都要比現貨交易更高,而 Crypto 世界至少在 CEX 領域也印證了這條市場規律:

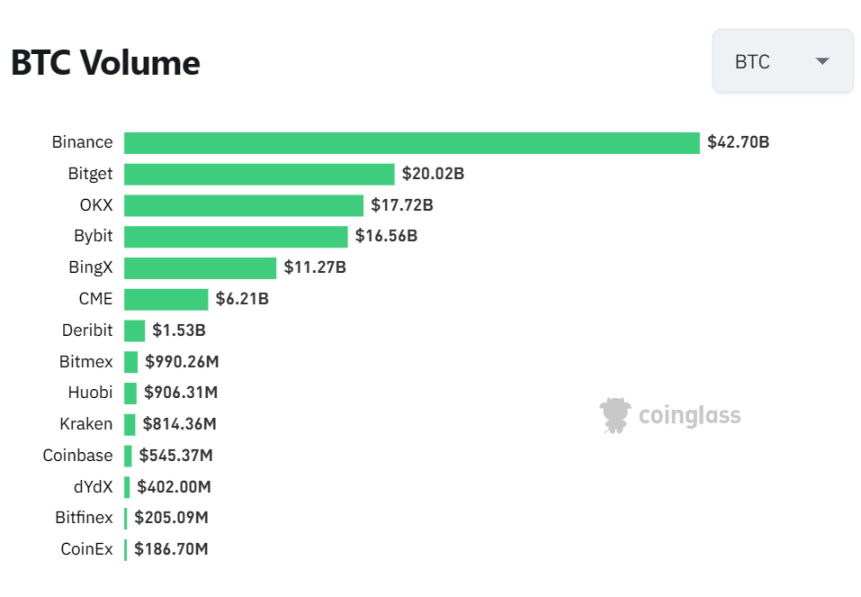

早在 2020 年,CEX 以合約期貨為代表的衍生品交易就開始取代現貨交易,逐步成為主導市場。 Coinglass 數據顯示,過去 24 小時,前五大 CEX 合約期貨日交易量僅 BTC 一項就均已經達到百億美元級別,頭部的幣安更是突破 420 億美元。

CEX 衍生品一天的交易量,相當於現貨一周的交易量——結合 The Block 數據,幣安衍生品的單日交易總量超 1166 億美元,相當於 2 月分現貨月交易總量(5062 億美元)的 23%。

但在 DeFi 中目前卻依舊處於倒掛狀態,以 Uniswap 為代表的 DEX 的現貨交易量,仍然大幅碾壓 dYdX 之類的去中心化衍生品交易協定的交易量:

以 3 月 12 日的單日數據為例,鏈上衍生品交易量為 111.9 億美元,僅為 DEX 現貨交易量(900 億美元)的 12%。

與此同時,目前賽道內處於頭部位置的 GMX、dYdX 等鏈上衍生品協議的發展更是遠遠沒有跟上,DeFiLlama 統計數據顯示,截至 2024 年 3 月 12 日,全網 DeFi 總規模已超 1000 億美元,但衍生品協定們的總體量尚不足 300 億美元,佔比不到 30%。

其中鏈上衍生品協定「龍頭」GMX 的 TVL 更是僅有 6.86 億美元,在所有類別的 DeFi 協定中排名第 40 位。

從這個角度看,鏈上衍生品交易,不僅是最吃紅利與集聚財富效應的 DeFi 細分領域,也是後發潛力最值得深挖的藍海賽道之一。

鏈上衍生品戰爭升溫

其實 2022 年 11 月上旬 FTX 的驟然崩潰,在一段時間內也刺激了 GMX、dYdX 等鏈上衍生品協定在交易量、新增用戶數層面的數據激增,只是掣肘於市場環境、鏈上交易性能、交易深度、交易種類等綜合交易體驗,整個賽道很快便再度陷入沉寂。

直到去年下半年以來,無論是 dYdX、GMX 等上一輪牛市週期跑出來的衍生品龍頭,還是 Hyperliquid、MYX 等新玩家,都在明顯加速推進佈局,帶了一些頗值得期待的新變數。

dYdX

誕生於 2017 年的 dYdX 是衍生品賽道中最具代表性的老牌龍頭,目前日交易量約 15.4 億美元,其中比特幣(5.22 億美元)和乙太坊(6 億美元)的交易量之和超 11 億美元,佔比超 71%。

dYdX 此前一直基於 StarkWare 的二層解決方案,採用「鏈下訂單簿 + 鏈上結算」的交易方式,而 2023 年 10 月 26 日推出的 v4 版本 dYdX Chain,則轉而採用 Cosmos SDK 和 Tendermint PoS 共識協定,放棄了鏈下訂單簿,從協定升級為獨立的 L1 區塊鏈。

這不僅僅是從乙太坊陣營轉投 Cosmos 宇宙那麼簡單,更大的變化在於完全去中心化的獨立性——dYdX Chain 除了能支援每秒 2000 筆交易,更是實現了包括訂單簿和匹配引擎在內的完全去中心化,同時也開始向 DYDX 代幣的質押者分配交易手續費。

而根據最新披露的 dYdX 2024 年路線圖,它接下來的重點就正在於無許可市場,包括即時和無需許可的上線功能,使任何人都可以上線任何市場; 通過 LP Vaults 提供即時流動性,為所有市場提供充足的流動性; 擴展預言機以實現任何資產的永續合約等等。

這就意味著 dYdX 會朝著衍生品公共產品或公共基礎設施的方向加速推進,因此 2024 年的實際表現沒有其它參照可言,對衍生品賽道的發展也將頗具借鑒意義。

GMX

GMX 是 Arbitrum 生態最大的 DeFi 協定,也是目前 TVL 最高的鏈上衍生品市場,但目前日交易量卻低於 dYdX,約為 3.74 億美元。

通過引入 GLP 模型,GMX 實現了鏈上槓桿的全新運用方式,這樣交易者能夠接入龐大的 GLP 流動性,支持高達 50 倍的高槓桿交易。

當然這一機制也存在明顯局限,即僅 GLP 池內的資產可進行交易,大大限制了 GMX 的交易市場數量,截至 3 月 12 日 GMX 僅提供包括 BTC、ETH、SOL、ARB、LINK、AVAX、NEAR、BNB、ATOM、AAVE、XRP、DOGE、UNI 和 LTC、OP 在內的 15 個永續期貨市場。

從更宏觀的視角來看,從 2021 年 8 月 31 日正式開啟交易算起,3 年多來 GMX 的歷史累計交易量約 1874 億美元,也是僅次於 dYdX,位居鏈上衍生品頭部。

Hyperliquid

Hyperliquid 則是勢頭兇猛的新晉衍生品龍頭——如果按官網數據,其 24 小時交易量逾 17 億美元,已經超過 dYdX、GMX 位居賽道第一。

作為和 GMX 同樣基於 Arbitrum 網路的去中心化衍生品協定,它其實是在 Arbitrum Stylus 框架下作為一條 Arbitrum L3 運營,因此和 dYdX Chain 一樣,受益於在自己的應用鏈上運行的高性能 + 去中心化雙重優勢,可以實現近乎即時的結算,並提供高達 50 倍的槓桿。

此外 Hyperliquid 采用了完全链上的订单簿模型,确保所有交易活动的透明性和可追溯性,截止目前 Hyperliquid 尚未发行代币,但他们已经宣布了一项积分活动,作为对即将到来的空投的预热.

根据这项活动,Hyperliquid 计划在六个月的时间内,每周向其用户分发 1,000,000 积分,因此预计将在 2024 年持续搅动链上衍生品协议赛道。

MYX

如果說 dYdX 和 GMX 是衍生品賽道的當家花旦,Hyperliquid 是勢頭兇猛的新晉小生,那 MYX 則更像是一個初出茅廬、未來可期的潛力股——2023 年 11 月才以 5000 萬美元估值完成 500 萬美元融資,投資機構不乏 HongShan(原紅杉中國)、Consensys、Hack VC、OKX Ventures、Foresight Ventures 等頂級投資機構。

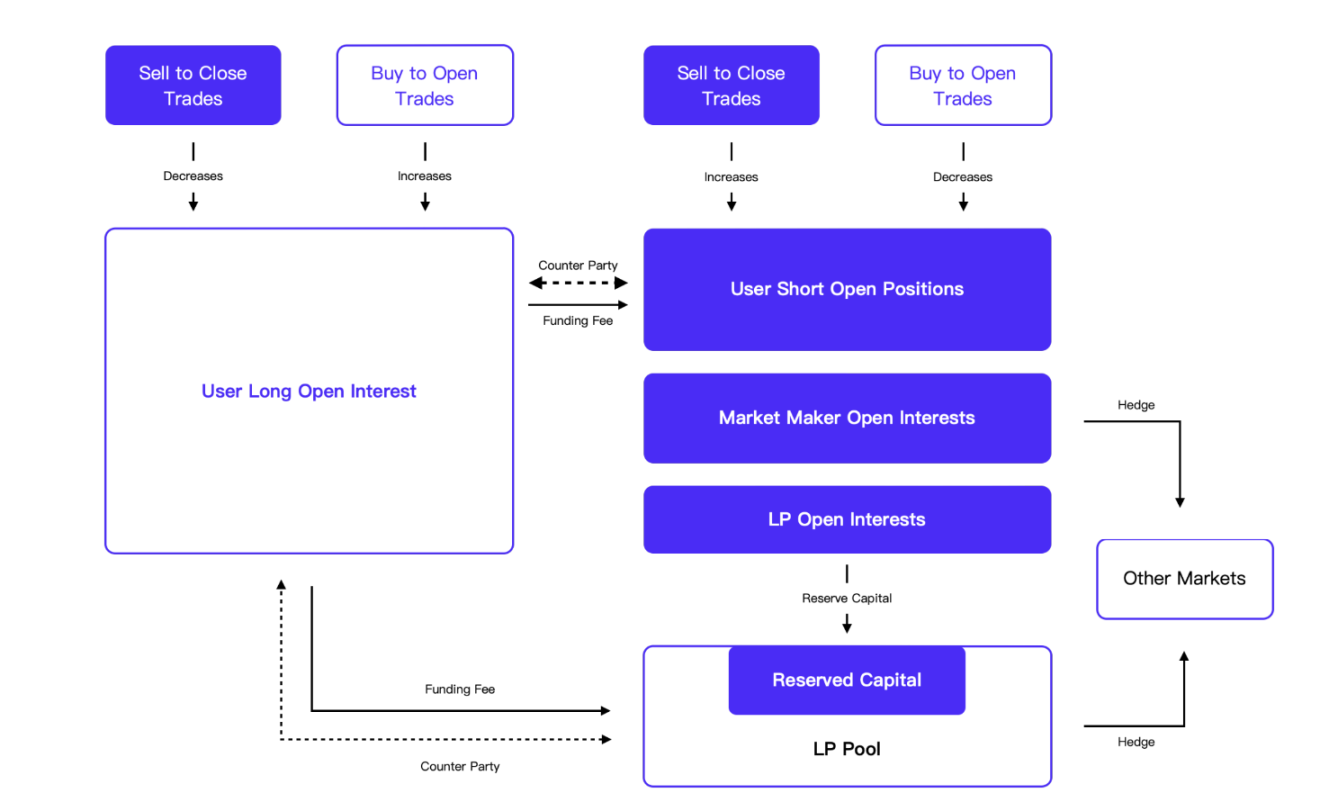

從產品機制上看,MYX 採用獨創的 MPM 機制實現 0 滑點交易,並高效匹配多空頭寸,使資本效率高達 125 倍,致力於突破鏈上資本效率瓶頸:

在傳統去中心化交易平臺,LP 直接承擔多空雙方的對手風險,並且每筆交易都佔用一定的流動性,而 MPM 機制下,LP 將作為短時被動交易頭寸,當系統匹配多空交易者后,將快速釋放敞口,使 LP 的資本效率在理想狀態下可無限放大:

譬如同樣 1 美元,在 GMX 這樣的老牌 DEX 當中最多可以支援 1 美元的持倉,而在 MYX 則可以支援 10 到 30 美元的持倉,這種更大的資金承載能力,也意味著 MYX 在提供 0 滑點、低手續費交易的同時,能夠大幅提升 LP 的單位投入資金的收益。

同時,MYX 搭載的 Matching Pool Mechanism 交易引擎,也可為使用者提供市場上最具競爭力的交易費率——Taker 手續費僅 0.07%,Maker 手續費更是低至 0.045%,而 VIP 用戶有機會享受到低至 0.01% 的絕佳交易費率。

在外部層面,MLP 本質上是一個非槓桿化工具,並且沒有破產風險。 它可與 DeFi 生態中的借貸、質押等第三方協議結合,以此引入槓桿或創建合成資產,從而為使用者提供了更多元化的投資策略和收益提升的可能性。

在去年底的 MYX 測試網階段,累計超 6 萬名使用者參與體驗了零滑點和鏈上最低手續費的交易,而今年 2 月 MYX 正式上線主網,進一步推出「時光旅行 V1.0」功能,主要用於解決因網路問題、Keeper 故障和預言機價格問題等引起的交易中斷而造成的穿倉問題。

作為新一代衍生品交易協定,MYX 無論是測試網數據表現還是機制創新方面,尤其是零滑點交易、LP 資本效率高的特點,都頗讓人眼前一亮。

鏈上衍生品,迎來自己的「iPhone 時刻」?

L2 烈火烹油 + 坎昆催化預期,DeFi 離鏈上衍生品協定的大爆發,似乎只差一個情緒奇點。

币安此前的市场报告就预计,到 2030 年,链上衍生品市场收入将从当前的 9.6 亿美元大幅激增至 2312 亿美元,相当于超 240 倍的增长潜力。包括最近币安上线的新挖矿项目 Aevo,就是瞄准去中心化衍生品赛道,说明在牛市气息渐渐浓厚的大背景下,后续关于链上 DeFi 协议可能会迎来一个小高潮。

也正因如此,在 L2 方案愈发成熟与坎昆升级行将落地的当下,对于极度依赖 L2/ 新公链性能优势的衍生品交易而言,格局重塑是注定的。而如果能够从衍生品赛道为 DeFi 与 L2 带来增量价值,共享赛道做大红利,那催生新一轮 DeFi Summer 也未尝不是不可能。

这其实也是多年来市场一直都在期盼的链上衍生品的「iPhone 时刻」—— 让去中心化衍生品突破交易体验的制约,给 DeFi 逐步引入链上原生杠杆,从而有望为市场带来更大体量的跨越,催生更多的无边界创新,迎来新一个「2024 DeFi 盛夏」。

一代版本一代神,尤其是像 Hyperliquid、MYX 這樣的「新生代」玩家,不排除會憑藉自身的創新機制與潛在空投(積分)激勵,乘著 L2/ 坎昆升級的東風,打破 dYdX/GMX 的市場格局,成為新一代鏈上衍生品協議的頭部玩家。

當然,從普通使用者的角度,鏈上衍生品賽道的爆發,也不乏會附帶一些分享其間紅利的機遇,那可以如何先手佈局?

首先,對於 dYdX、GMX 等已推出代幣的老牌衍生品協議來說,二級市場埋伏無疑是直接的參與機會。

但像 MYX 這樣的「新生代」衍生品協定,多數專案都用積分等形式實現冷啟動,提前佈局空投可能有更好的機會,以 MYX 剛剛在 3 月 4 日開啟的第一期激勵空投活動為例,28 天的時間內,計劃將 2000 萬枚 MYX(占總量的 2%)通過 MYX 主網產品的激勵性空投發放給社區使用者。

這意味著使用者只要在此期間通過 Arbitrum 或者 Linea 主網參與交易、持有 MLP、組建或加入艦隊等形式,就有機會獲得 MYX 代幣空投獎勵,這不僅回饋了早期支援者,也為積極的社區成員提供了獲取代幣獎勵的機會。

隨著 Dencun 升級的順利完成,鏈上 Perp Dex 元年已開啟,MYX 使用者的 Gas 費預計將下降 80%,與此同時,UTC 時間 3 月 15 日 7:00 至 4 月 1 日 13:00 期間,MYX 也推出了全鏈 0 手續費限時瓜分空投的活動,作為增速最快的 DDEX 和鏈上第一家開啟 0 手續費的協定,MYX 將在活動期間為使用者提供 100% 交易手續費減免。 除此之外,為答謝早期用戶的支援,MYX 將返還所有使用者自主網上線以後的全部交易手續費(不含執行費和 GAS),這一系列舉措都展示了 MYX 回饋社區成員的決心。

小結

大風起於青萍之末,總的來說,無論是 dYdX、GMX 這些老牌衍生品協議,還是 Hyperliquid、MYX 這樣的「新生代」玩家,都在逐步積蓄勢能,大概率會在 2024 年走出完全不一樣的步伐。

甚至不排除會湧現出接棒 dYdX/GMX 成為新一屆鏈上衍生品扛把子的專案,因此只要我們相信 DeFi 生態與衍生品賽道的魅力和想像空間,就應該對類似 MYX 這樣的「新生代」種子選手給予足夠的關注。

也許若干年後回頭看,這會是一個嶄新的歷史機遇。

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。