深入瞭解 OEV,探索它的來源、工作原理,以及人們如何聰明地從現實世界價格與其在底層鏈/協定上的更新之間的微小差距中尋找到提取價值。

作者:Joey Shin, IOSG Ventures

原用標題:IOSG Weekly Brief |Uma Oval 的 OEV 方案為 DeFi 未來畫出新的藍圖 #214

封面:Photo by Maxim Berg on Unsplash

本文為 IOSG 原創內容,僅做行業學習交流之用,不構成任何投資參考。 如需引用,請註明來源,轉載請聯繫 IOSG 團隊獲取授權及轉載須知。

讓我們來想像一下,每一次的金融行為並不僅僅是一個簡單交易的世界是怎麼樣的。

這是一個由資訊、價值和時機組成的複雜世界,全部由區塊鏈預言機這隻「看不見的手」所指引。 在充滿活力的 DeFi 世界中,有一樣特別值得關注的東西,叫做預言機可提取價值(OEV)。 這是一種特殊的價值,由於區塊鏈預言機更新價格的方式——或有時不更新價格的方式——而能夠被捕獲。 這篇文章將帶你深入 OEV,探索它的來源、它的工作原理,以及人們如何聰明地從現實世界價格與其在底層鏈/協定上的更新之間的微小差距中尋找到提取價值。

但 OEV 的敘事不僅如此,我們還應該關注像 Uma Oval 這樣的創新平臺。 他們正在研究如何將尋找 OEV 的任務讓 DeFi 中的每個人受益(而不是少數人)。 通過深入探討 OEV 的複雜性和像 Uma Oval 這樣的新興解決方案,我總結了對 OEV 領域的一些思考和感受,以此呈現。

TL; DR

- OEV 定義:當現實世界的資產價格與它們在區塊鏈上的(滯後的)更新之間存在差距時, OEV 就會出現,為那些利用這種預言機更新後行動的 searcher 提供了盈利機會。

- Uma Oval 概述:Uma 的 Oval 採用了一種新穎的方法來管理 OEV,通過利用包裝 Chainlink 預言機更新,讓 searcher 對價格 feeds 進行出價。 然後,它被發送到 MEV-Share,以促進一個私人訂單拍賣流程,並最終將價值返回給協定。

- Oval 面臨的關鍵問題:Oval 建立在典型 MEV 類別中涉及的不同實體之間一個複雜而微妙的激勵平衡上。 然而,Oval 將需要通過實地測試並改進一些因素,這包括潛在的價格延遲、與中心化相關的特定信任假設,以及其他低級參數設置。

- 解決 OEV 的理論:我的分析表明,雖然 OEV 的存在呈現了問題,但像 Uma Oval 這樣的創新解決方案可以緩解其負面影響,為一個更公平、更可持續的 DeFi 未來提供了一個藍圖。

- 對於 DeFi 未來的個人見解:我主張開發和實施結合協定層和基礎設施層解決方案的機制,以促進一個更健康的生態系統和一個更合理的 MEV 博弈論模型。

OEV 入門指南

到底什麼是 OEV?

預言機可提取價值(OEV)指的是由於預言機喂價更新或缺乏更新而產生的最大可提取價值。 預言機可以為區塊鏈合約提供了像資產價格這樣的外部數據。 但是,這樣的更新是離散的,而非連續的。 這反過來又創造了信息不對稱和 MEV 機會,也被稱為 OEV。 這讓 search bots 在預言機更新發生之前,利用鏈上價格和現實世界現貨價格在各場所之間的暫時差異來實現利潤。

要注意,這不僅可以通過預言機啟動的操作來概括。 例如,如果在像 Uniswap 這樣的 DEX 上發生了一筆大交易並顯著改變了價格,也可能存在「內部預言機更新」。

常見的 OEV 策略,如搶跑(front-running),searchers 監控待處理的交易並在預定交易之前插入更高費用的交易,利用延遲期間的價格差異來獲利; 套利,套利者基於滯後的預言機價格在更新之前跨資產交易,然後賣出以獲得保證利潤; 最常見的類型是清算,searchers 可以根據價格變化識別出資不抵債的頭寸,然後迅速清算它們以獲得獎金。

OEV 代表通過利用預言機價格喂價的離散性而導致的暫時差異來捕獲的利潤。 search bots 能夠在對該協定不貢獻價值的情況下提取價值。 這個價值歸屬於實現利潤的 searchers、因將大額交易納入區塊而受到激勵的 builders,以及隨後提議區塊的 validators。 然而,這是以協定用戶由於大額清算罰款、損失套利機會等為代價產生的。

OEV 的消極影響,以及我們為什麼應該關注?

OEV 會對 Dapp 產生負面影響,並對終端使用者造成傷害。 過度使用機器人來利用預言機套利和清算增加了總的交易成本,因為這些機器人一致地出價高於合法交易,以獲得優先被納入區塊的機會。 這直接增加了實際使用者的 gas fee。

此外,由於暫時的預言機價格差異觸發的外部套利交易減少了這些 DeFi 生態系統中流動性提供者的利潤。 即使當前現貨價格可能提供顯著的差價,他們也只能被迫在一邊接受利潤低的價格。 隨著時間的推移,一邊資產的持續交易損失導致流動性池/流動性提供者的永久損失增加。 試圖交換資產的使用者還需要處理退化的用戶體驗,比如延遲交易執行、大幅增加的滑點以及強制清算上的更大損失。

幾個常見的例子簡要說明瞭 OEV 活動是如何帶來這些問題的:

- 清算:MEV 機器人積極監控去中心化借貸平臺,並利用價格預言機差異迅速清算任何資不抵債的貸款頭寸,以從這一活動中捕獲獎金支付。 這依賴於在預言機更新解決暴露有利清算交易的數據不一致之前清算貸款。

- 套利:機器人不斷地在一個 DeFi 平台上針對滯後的預言機價格進行交易,然後立即在另一個可能已經反映當前實際現貨定價的平臺上賣出獲得的資產。 這種重複的套利在沒有對受影響應用提供有意義的交易量或流動性的情況下提取價值。

- 搶跑:為了最大化從可預測的預言機事件中獲得的利潤,MEV 機器人插入高交易費訂單,定時在預期使用者交易觸發之前。 通過在主要定價更新前的短延遲視窗內確認它們的提取交易,機器人可以在實際用戶的競爭交易之前利用差異。

然而,更令人不安的是,機器人在沒有進行任何互惠互利的交互,或為底層 DeFi 協議支援,就提取了價值。 它們利用暫時的預言機不準確性,而實際上並不在這些平台內進行交易或提供流動性,同時進一步激勵了主導的 builder 生態系統。 機器人支付的小費僅為了優先安排他們的交易,這加劇了區塊空間競爭,並促成了基礎設施集中化,而不是惠及最終使用者或應用程式。

總體而言,大量價值累積給了預言機數據獵手和主要的區塊鏈驗證者,而不是回流以滋養生態系統的增長或可持續性。 將收入生命線排幹給尋求單邊利潤的外部行為者,嚴重影響了去中心化金融的增長軌跡。 將預言機可提取價值的捕獲轉移給產生價值的應用程式,轉變 DeFi 的核心經濟可持續性提供了一條路徑。

什麼是訂單流拍賣?

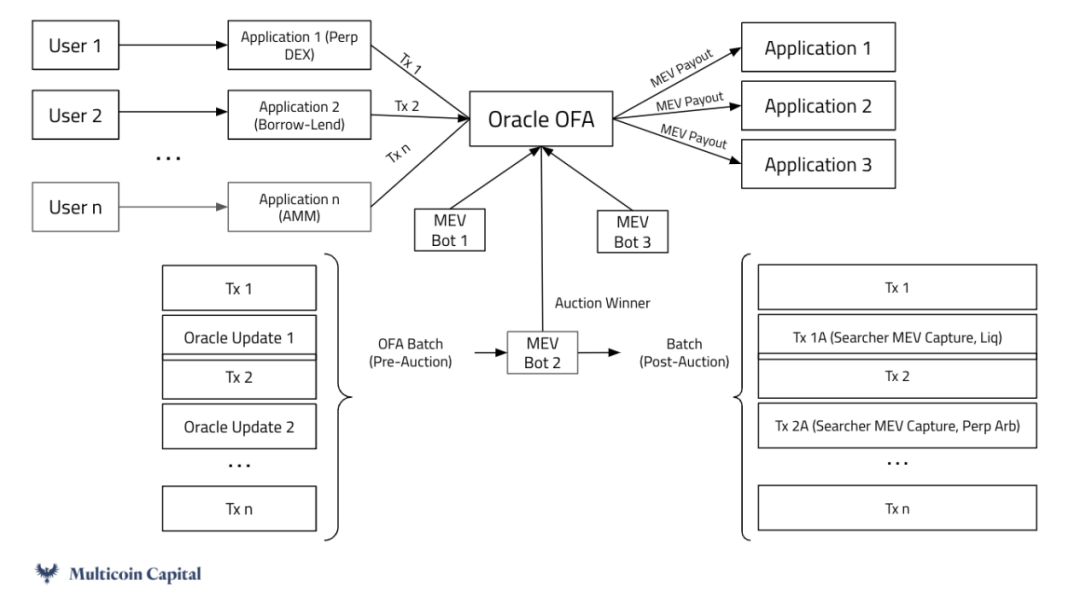

訂單流拍賣(OFAs)聚合了 swap 意圖和交易,並根據公平排序標準對它們進行排序。 這種模型旨在最小化 MEV 策略的負面效應。

OFAs 允許交易者輕鬆發佈他們想要的 swap 意圖,然後由互相競爭的外部方填單。 這為交易者提供了跨各種去中心化和中心化流動性場所的最優價格,而無需手動尋找最佳費率。

在 OFA 結構中,swappers 只需發佈他們的交易意圖,而專門的填單者通過各種流動性來源優化並實際執行交易。 這些流動性來源包括自動做市商、私人流動性池等,填單者可以利用這些來源滿足交換需求。

填單者積極競爭,以提供給初始 swappers 最有利的交易費率。 他們的利潤來自於實際執行價格與提供給發佈意圖交易者的交換率之間的差價。

利用 OFA 進行交易的主要好處包括:通過嘗試公平交易排序減少 MEV 的負面外部性、為初始交易者提供更好的價格和總體效率、簡化跨流動性來源的分散交易,並批量交易以提高執行效率。

通過將訂單執行外包給競爭性填單者,OFA 結構簡化了在複雜的流動性格局中進行 swap 的過程,同時為交易者提供一致有利的定價。

解決 OEV 的協定示例

API3

API3 通過實施一個名為 OEV-Share 的特定於預言機的 OFA 機制來解決圍繞 OEV 的問題,這一點具有突破性意義。 它允許 searcher 出價獲取執行 API3 數據源更新的獨家權利,這些數據源來自鏈下第一方預言機,由 API 提供者自己擁有和操作,並且捕獲與這些交易相關的 OEV 利潤。 由 API3 預言機加密簽名的元交易使得獲勝出價者能夠進行數據源更新。

API3 引入基於競爭的 OEV 拍賣到現有預言機基礎設施中的方法,帶來了幾個關鍵好處

- 拍賣通過將預言機事件與激勵聯繫,最大化了價值提取的效率。

- 其次,通過將收益返回給受影響的 Dapp 而不是外部積累,該模型阻止了價值從網路中洩露

- 第三,拍賣中的競爭壓力自然降低了成本並增加了更新的及時性。 這使得 API3 能夠大規模提供廉價、準確、低延遲的數據源 – 這 DeFi 得到進一步採納的基石。

- 退一步看,API3 的 OEV 架構創建了一個具有各方互利的可持續閉環模型:search bots 獲得提取 OEV 利潤的途徑。 Dapp 收到新的收入來源,併為關鍵的預言機服務支付更低的費率。 API3 本身從一個可持續資助預言機基礎設施開發和運營的盈利模型中受益。

這在當前「平衡的」(它並不完全平衡,因為它引入了負外部性,但不同實體在 MEV 架構中的互動在某種程度上是固定的)MEV 激勵機制下如何實現的呢?

Searcher 獲得了一有組織的路徑,捕獲被忽視的 OEV 機會,這些機會超出了交易層面的 MEV。 雖然採用結構化的出價流程可能引入輕微的程式性摩擦,但效率的提高和競爭的減少最終將提高收入。 由於更新將被指定給特定搜索者執行,它將與任何區塊生成和驗證方案相容——例如,它不需要私人的 mempool。 然後,拍賣收益將分配回協定,這意味著它們將實現原本可能被洩露出去的收益。

Pyth Network 正在開拓一種解決 OEV 的新方法,這種方法基於其在提供第一方金融數據現有市場的領導地位。 Pyth 認識到,直接從做市商、流動性提供者、交易所和其他直接生態系統參與者那裡獲取的專有數據,其準確性和最新性優於第三方聚合定價。

通過接入這些高質量數據流,Pyth 的預言機設計為需要現實世界價值的合約提供了明顯更高保真度和更低延遲的定價資訊。 Pyth 還實施了一種需求拉動模型,允許合約按需準確獲取價格更新,而不是依賴於間歇性的推送式提供。 這增加了靈活性,同時減少了網路開銷成本。

位於關鍵的區塊鏈定價數據與合約執行邏輯交匯處,Pyth 看起來非常適合調解圍繞價格資訊提供的寶貴空間。 通過聚合利用其預言機資訊流的嵌入式應用程式的訪問機會,Pyth 打算促進全球訂單流拍賣,將交易訪問分配給專門的機器人。 與價值嚴格外部積累的情況不同,Pyth 可以將合約交互利潤返回給利用它的 dApps。

對於 Pyth 的中立預言機網路,好處包括在不影響生態系統中的獨立地位的情況下產生新的收入來源。 通過在網路間大規模整合資訊流訪問,可以避免碎片化的應用程式特定拍賣。 在 OEV 事件中更具競爭力的定價更全面地捕獲價值。

MEV 生態系統內的互動允許該協定比當前 OEV 生命週期的流程有更好的機械性權衡。 Pyth 網路的核心獨特之處在於,通過在第一方與合約平台之間建立專有數據共用激勵,明確認識到預言機的角色。 通過直接從做市參與者那裡獲取鏈上價格,Pyth 通過最小化延遲強化了可靠性,同時在消費數據的應用和生產數據的平臺之間對生態系統激勵進行了對齊。 Searcher 通過組織化訪問與預言機連接的區塊空間中的寶貴實例來實現效率。 Builder 為監督關鍵市場事件的聲譽特權交換了無限的盈利能力。 關鍵的是,Pyth 的優勢位置促進了通過聚合數據流拍賣將提取的利潤重新分配給集成應用,通過回收的收入增長而非浪費的洩露來滋養生態系統。

UMA Oval(預言機價值聚合層)

工作原理

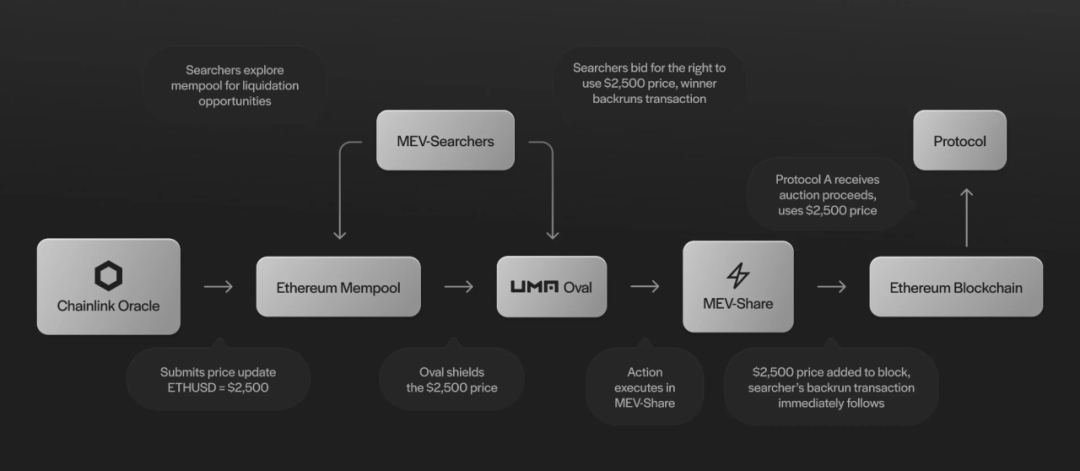

UMA Oval 與 Chainlink 現有的喂價基礎設施整合,並利用 Flashbots 的 MEV-Share 架構來促進圍繞預言機更新的訂單流拍賣。

當 Chainlink 的價格更新提交到區塊鏈時,Oval 本質上包裝了對最新數據的訪問許可權。 這允許 search bots 競標和競爭解鎖權和「預運行」這些價格流交易的權利,以此來利用 OEV 的機會。

被稱為 Oval 節點的可信中介節點負責驗證 searcher 的出價並配置價值分配的退款規則。 它們提交解鎖交易以釋放持有的更新和相關的預運行出價,作為一個捆綁包通過 MEV-Share 提交。

MEV-Share 運行一個標準化的私人訂單流拍賣,協調跨更廣泛的 Builder 和 Validator 網路。 拍賣的中標者將他們捆綁的預運行交易連同價格資訊流解鎖一起包含進去,以此來利用套利或清算事件。

然後,根據 Oval 節點設置的退款規則,部分利潤被重新定向回集成了 Oval 的借貸平臺和其他協議,同時也分配正常金額給 Builder 和 Validator(這是通過 Oval 機制固有的清算獎金率改進而實現的)。 這樣,價值回歸給應用程式,而不是允許全部利潤積累給 search bots 和外部的驗證者。

需要注意的一點是,除了 Builder 和協定本身,當前的 MEV 流程中沒有任何人受到影響。 Searcher 使用現有技術,這使得集成無縫,而費用則從 Builder 的利潤中重新分配回協定——這是通過捆綁交易的元數據控制的。 Validator 仍然因提議區塊而獲得支付,這也是來自於 Builder 的利潤,這可能會在高擁堵時期增加一些區塊包含的延遲(這將在報告中進一步討論)。 然而,Builder 能夠通過 MEV-Share 擁有一條穩定的私有訂單流,這激勵他們產生區塊,特別是當 MEV 價值高時,這將導致更高的費用分配給 Builder 以包含進去。 它還抑制了不良行為,因為 MEV-Share 可以將不良行為者從協定中列入黑名單。

總之,Oval 利用現有的預言機和 MEV 架構來訪問有價值的數據資訊流更新。 通過控制釋放時間,可以進行搜索拍賣,並將生成的部分利潤返回給受影響的應用程式。

Oval 的信任假設

Oval 機制中有三個核心元件 – 集成系統的協定、控制拍賣的 Oval 節點,以及參與交易排序和確認的 builder/礦工。 這引入了潛在的信任問題:

協議依賴 Oval 節點設置準確的退款規則以返回價值,不延遲或審查價格更新發佈。 然而,這不會損害大多數使用 Chainlink 的協定的操作,但在最壞的情況下,協定可能會失去本來歸屬於 builder 的收入,並導致價格更新的延遲。

Oval 依賴於 MEV-Share/Builders 不洩露更新的最新價值,不改變 searchers 的偏好,併發送正確的預運行有效載荷。 然而,在最壞的情況下,這並不會損害協定的核心操作,但協定可能會失去本來會歸屬於 builder 的收入,並可能導致價格更新的延遲。

Oval 和 MEV-Share 都信任 Builders 遵守提交 bundles 中的打包規則,不分離出交易以竊取利潤。 Oval 選擇使用者能夠選擇的 Builders 。 從 Builders 的角度看,從 OEV 中獲利的激勵少於被禁止從中接收這種私人拍賣流的激勵。 Flashbots 通過徹底探索和實地測試這種平衡機制,其中激勵機制阻止了有壞行為的 Builders 竊取 MEV 利潤:

(Github:https://github.com/flashbots/dowg/blob/main/fair-market-principles.md)

這裡的最壞情況是,特定的清算就像今天發生的那樣展開——一個 Builders 通過解包竊取 OEV 等同於一個 Builders 捕獲他們今天所做的 MEV。

雖然聲譽和金融激勵通常強制執行良好行為,但對仲介的依賴創造了風險。 如果 Oval 節點未能發佈更新或重定向收益,收入捕獲將停止,但核心定價功能將通過 Chainlink 的底層資訊流繼續進行。

總之,Oval 利用現有的預言機和 MEV 架構來訪問有價值的數據資訊流更新。 通過控制釋放時間,可以進行搜索拍賣,並將生成的部分利潤返回給受影響的應用程式。

可能的風險點及駁論

一個關鍵問題是,為什麼 UMA 選擇通過 Oval 採用中介拍賣模型,而不是直接在借貸協定中為清算事件實施鏈上荷蘭式拍賣方法。 與自動化清算激勵相比,荷蘭式拍賣可能會為平台產生較低且較慢的收益。 對於像貸款不足抵押這樣的高風險情景,最大化速度和可靠性至關重要。 Ova l 利用現有的 MEV 架構有助於確保這些情況下的流動性。

另一個擔憂是使用者是否可能嘗試通過賄賂 validator 不提議解鎖新數據的某些區塊,來審查價格更新發佈。 然而,這種攻擊要在多個區塊上維持可能代價高昂。 用戶必須大幅出價超過 builder 和 validator 已經收到的現有小費,以優先處理他們的交易包。 除非是極端情況,收入最大化的激勵仍然支援包含而非審查。

另一個風險問題是,有什麼能阻止 Chainlink 自己圍繞其自己的 feeds 構建替代的專有 MEV 捕獲系統,而不是與像 Oval 這樣的仲介解決方案整合。 一個緩解因素是,將 MEV 收入重新定向回給預言機提供者,可以作為 Chainlink 持續發展的一個有用的資金機制。 Oval 通過協定級整合提供了實現這一目標的驗證路徑。

此外,信任假設大部分通過可能存在的小幅價格延遲得到緩解——如前所述,最可能的分析中最多 3 個區塊。 在借貸協定的正常運作中,最多 3 個區塊的價格延遲預計不會有任何可衡量的影響。 這與價格延遲如何影響市場交易或更快速發展的產品類型大不相同。 當需要進行清算時,下一個區塊(無延遲)的包含率為 90%,2 個區塊的包含率為 99%。 Uma 的專家不認為這種延遲會導致足夠大的價格移動,以至於消耗掉現有的清算緩衝。

最後,一個潛在的脆弱性是,負責訂單和交易確認的 builder 是否可能通過 backrun 而不是尊重拍賣機制來竊取 OEV 利潤。 然而,激勵對齊仍然支援遵守 Oval 的系統以獲取來自 Flashbots 的私有訂單流。 聲譽影響和被整個生態系統切斷的風險為個人盜竊提供了強有力的防護措施,並且潛在的一次性收益與遵循規則所獲得的持續收入流相比相形見絀。

我們對 OEV 的想法

OEV-總體思考

雖然存在許多解決 OEV 的方案(尤其是為了將價值重新投入到協定/生態系統中),使用者在一定程度上還是受到了負面影響。 諸如 Broadcaster 提取價值(BEV)之類的解決方案正試圖緩解 MEV 對使用者側的壓力,這可能是在其他 OFA 模型的協定設計中考慮的一個有趣方向。 為了進一步緩解 OFA 模型帶來的某些信任假設,我們很高興看到新的 OFA 機制也可以在協議層面實施。

例如,將 OEV 概括為甚至是內部價格變化(如在引言部分介紹的)允許協定進一步減少負面外部效應。 以 Oval 為例,正如 wrappers 可以仲介存取外部資料預言機事件以重新分配價值,協定可以將這些有影響的交易視為內部數據更新。

例如,Uniswap 可以設定一個閾值,任何大於 $X 的交易流必須通過一個類似 Oval 的封裝系統路由。 這將允許 Uniswap 拍賣訪問權,讓機器人可以 backrun 或套利這些特定的大交易。

然後,正如 Oval 將價值從清算中返回給借貸平臺,這種 Uniswap 實現可以將巨額交易影響的部分利潤返回給 Uniswap 協定、流動性池、流動性提供者,甚至是協議使用者。

對 Uma Oval 的看法

雖然 UMA Oval 巧妙地利用現有架構來捕獲和重定向 OEV,該系統依賴於脆弱的激勵 alignment 和受信任的仲介,引入了安全風險。

Oval 節點和訂單流機制提供了優化,但打開了攻擊向量。 在仲介信任或激勵模型的最壞情況下崩潰,仍然可能發生關鍵數據流延遲,並使得更多與套利相關的價值提取成為可能。

然而,這種方法確實緩解了當前範式中的某些負面外部效應。 作為一種提高可持續性的臨時解決方案,Oval 可能會為受影響的應用帶來有意義的收入。 儘管如此,對增加的中心化、透明度和延遲的擔憂仍然存在,如果不經過徹底的實地測試,這些都有可能成為未來的攻擊向量。

總的來說,UMA Oval 代表了一種創新的嘗試,旨在收回價值洩漏,但它可能不會根本上解決所有使提取機會成為可能的核心激勵問題。 就像任何新穎的加密經濟系統一樣,這些機制在評估真正的魯棒性和抵禦開採能力之前,需要經過廣泛的審查、審計和在不同運營條件下的現實世界測試。

我非常興奮地看到 Oval 轉變了討論並激發了持續的研究,因為它們解決了 OEV 領域 中一些尚未直接解決的突出問題。 但隨著採納考慮的展開,全面理解風險與收益將是關鍵。

相關連結

API3

https://hackernoon.com/what-is-oracle-extractable-value-oev

https://medium.com/api3/defi-oracles-are-broken-3c83144a7756 OEV

https://banklesspublishing.com/understanding-mev-and-the-opportunity-for-oracle-extractable-value/ Pyth

https://multicoin.capital/2023/12/14/oracles-and-the-new-frontier-for-application-owned-orderflow-auctions/ UMA

https://twitter.com/uriklarman/status/1750214133411127328

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。