減半後,即便比特幣價格保持在 40000 美元以上,預計也只有少數礦企能夠盈利。

原文:CoinShares Mining Report: The Halving and its impact on hash rate and miners cost structures

編譯:Frank,Foresight News

封面:Photo by Shubham’s Web3 on Unsplash

摘要

- 增長和可持續性問題:比特幣挖礦網路在 2023 年增長了 90%,引發了人們對其環境可持續性和盈利能力的質疑,尤其是挖礦網路的效率和能源成本;

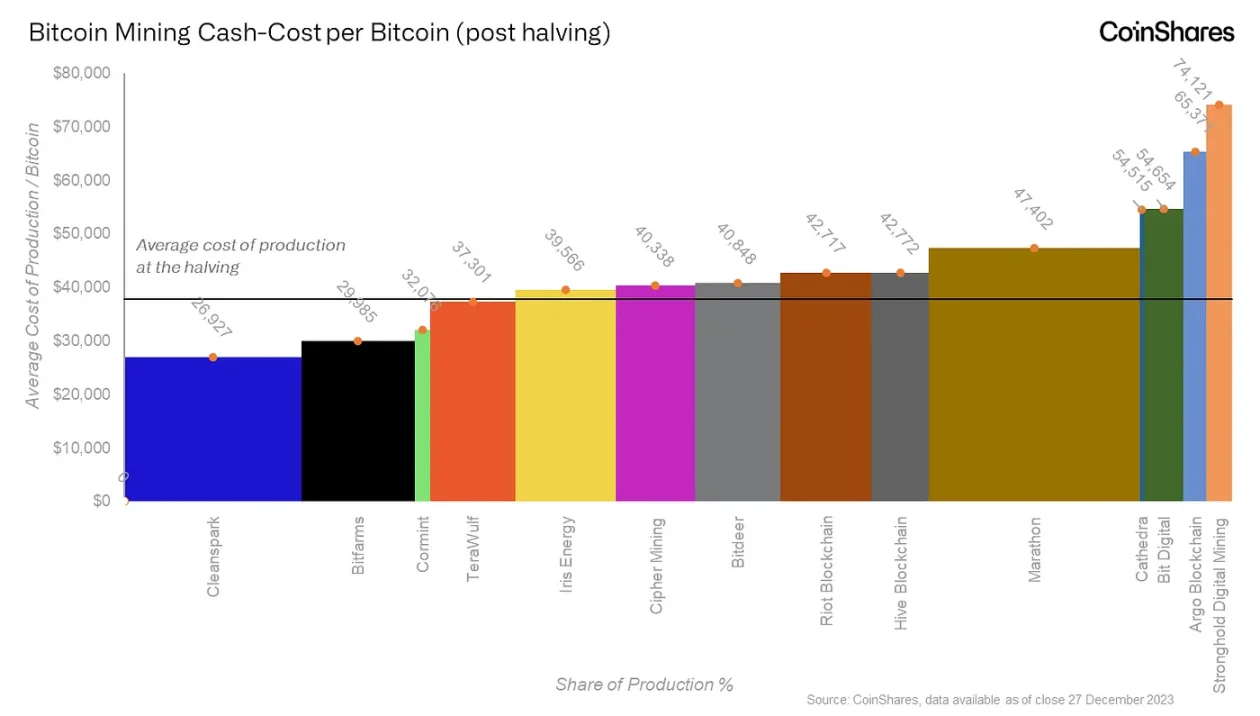

- 挖礦難度的動態變化和算力趨勢:比特幣挖礦的「難度」調整機制確保了 BTC 供應的非彈性變化,這也導致減半后,成本較高的礦工可能會因即時收入減少而陷入困境,本文評估了減半後每枚 BTC 的平均生產成本,結果顯示平均成本為 37856 美元;

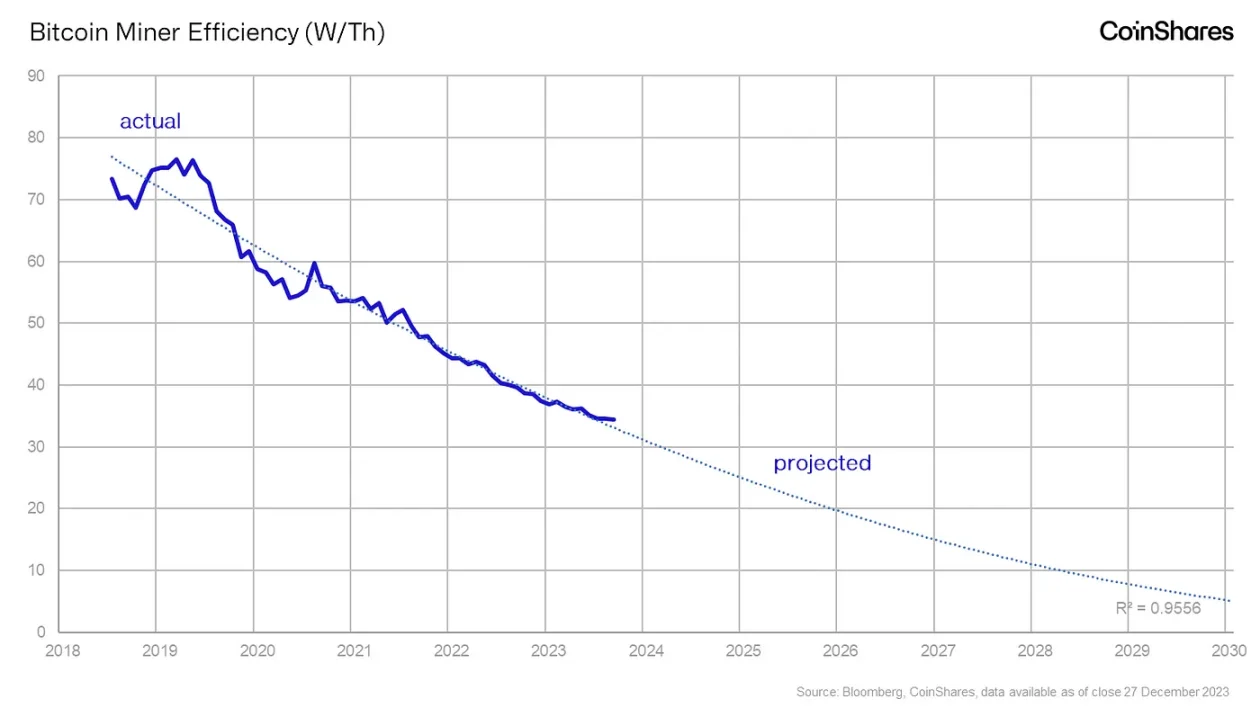

- 挖礦網路效率提升:儘管挖礦網路的電力需求不斷增加,但效率卻有了顯著提升。 使用隨機數數據有助於分析不同挖礦模型的效率,目前比特幣挖礦網路的平均效率為 34W/T,預計到 2026 年中期可能會降至 10W/T;

- 比特幣挖礦與環境影響:比特幣挖礦通常利用偏遠地區的被棄置資源,Daniel Batten 表示目前約 53% 的比特幣挖礦都是使用可持續能源,因此可以顯著減少天然氣燃燒造成的排放,這是一個主要的環境問題;

- 減半後礦工的財務分析:2024 年減半后,礦工的生產成本和盈利結構將發生變化,本文的分析重點是上市礦企不同的成本結構及其面對比特幣減半的脆弱性;

- 結論和礦工定位:大多數礦工將面臨高 SG&A 成本的挑戰,必須降低成本以保持盈利,即便比特幣價格保持在 40000 美元以上,預計也只有少數礦企能夠盈利;

比特幣挖礦網路的增長

比特幣挖礦網路經歷了飛速增長,到 2023 年算力增長了 104%。 無論是從環境角度還是從挖礦網路的盈利能力來看,這種快速擴張都引發了人們對其可持續性的擔憂,在本文我們旨在解決這兩個問題。

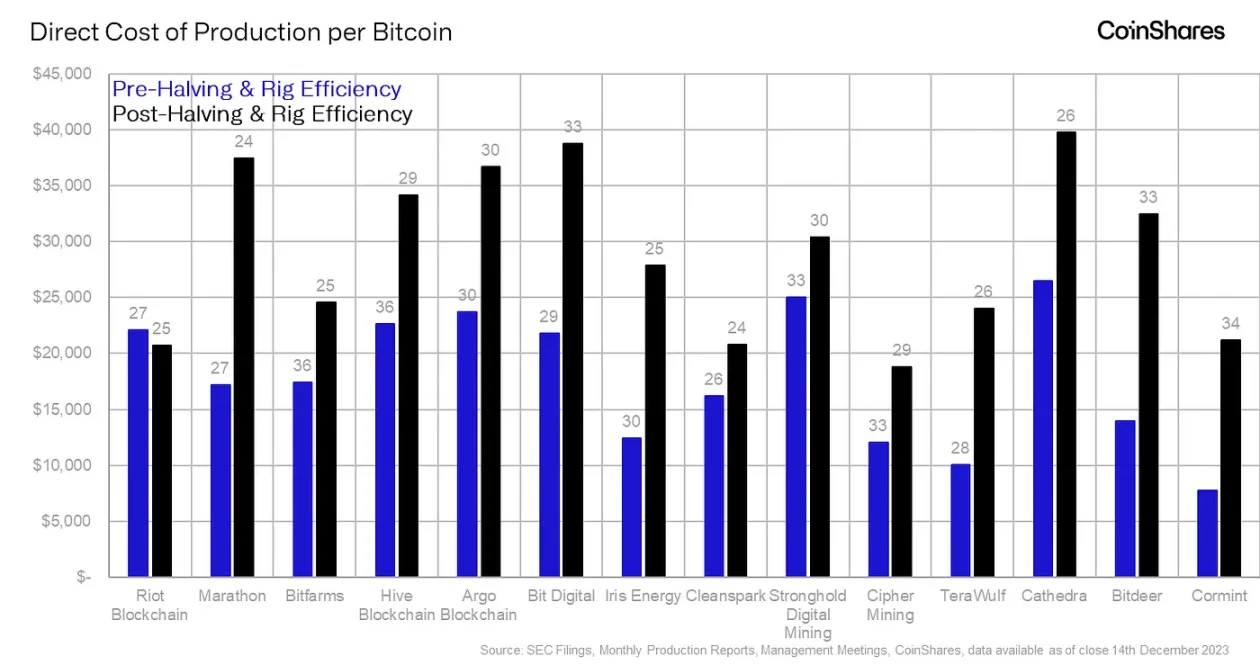

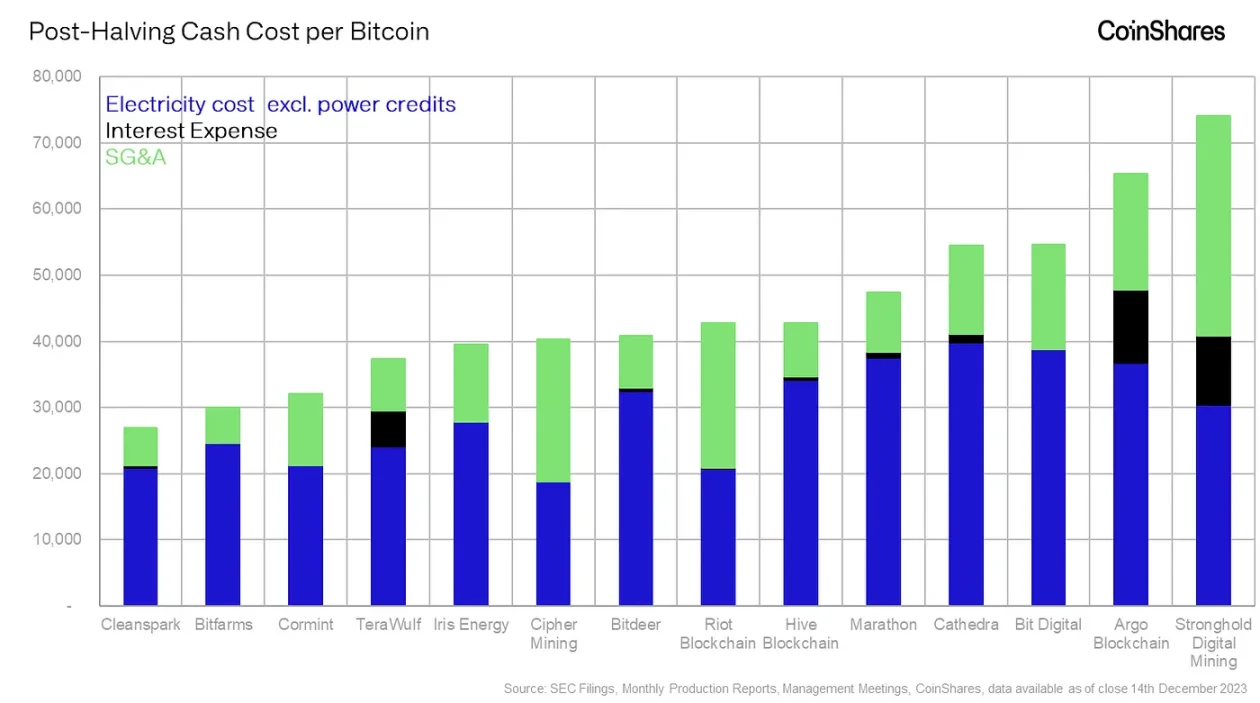

我們每個礦工的比特幣生產平均成本在減半后的最終結果如下所示,突出顯示生產平均成本為 37,856 美元。

雖然比特幣挖礦與傳統挖礦有一些相似之處,比如都是消耗能源來產生有價值的資產,但相似之處在很大程度上就止步於此。 比特幣挖礦過程中被稱為「難度」調整的獨特自我調節機制,可確保 BTC 供應保持嚴格的非彈性變化:

在比特幣挖礦周期的某個時刻,處於成本曲線上端的礦工將開始收到影響,算力將開始下降——因為價格上漲不足以抵消挖礦難度的上升。

無論網路中有 2 個還是 200 萬個礦工,在下一次預定的減半事件之前,待挖的比特幣數量都保持不變。 這就意味著如果網路的集體算力顯著增加,挖礦難度將向上調整以保持 BTC 生產速率穩定,從而將成本較高的礦工擠出市場。

因此我們的分析重點是上市礦企的不同成本結構,以及最容易受到 2024 年 4 月最新一次減半影響的礦企。

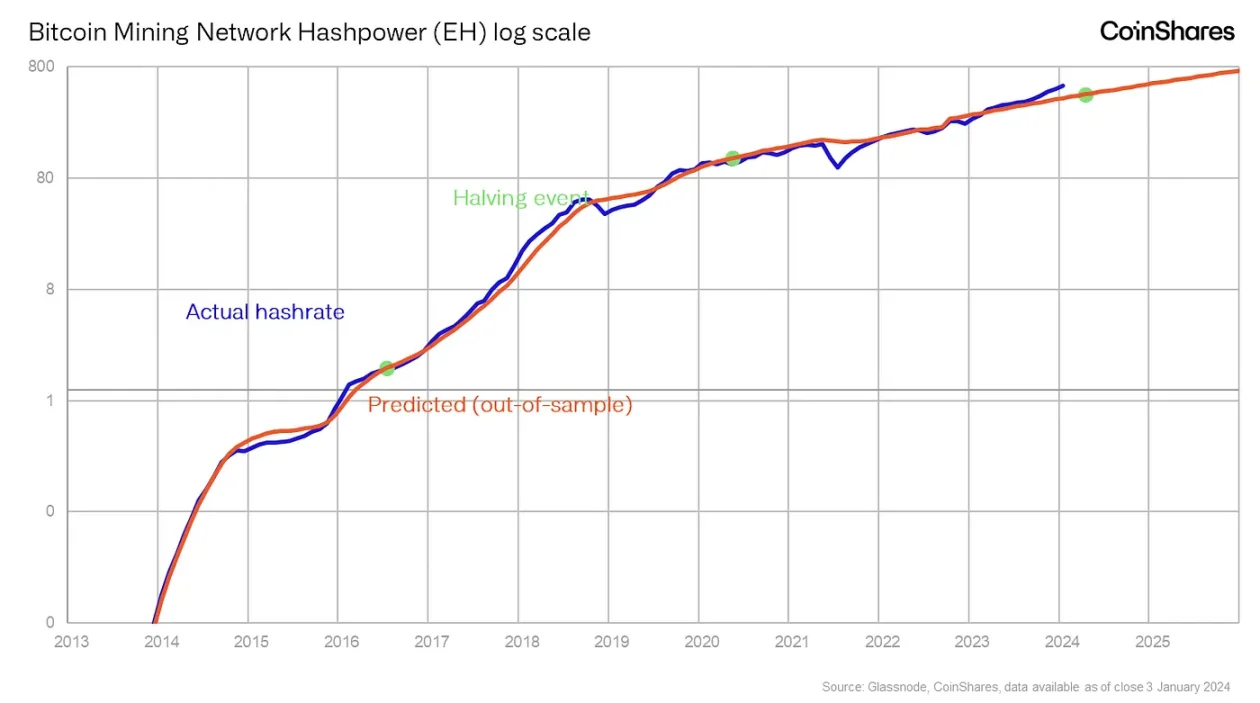

為了預測算力的未來增長方向,我們最好的方法是分析歷史模式。 定性推理表明,算力增長將部分由比特幣的價格驅動:積極的價格前景可能會鼓勵礦工提高算力,認為其有利可圖,但是要注意這取決於對未來價格的假設。

歷史數據回顧表明,挖礦活動在減半事件期間確實有所增加,然而由於其呈指數級增長,所以確定一個清晰的週期具有挑戰性,我們已經在這方面做了一些工作。 由於算力往往是一個不穩定的數位,使用歷史數據趨勢的偏差比純粹的定性方法會產生更準確的結果。

一個關鍵問題是,大多數趨勢線都包含未來資訊,這意味著我們今天看到的趨勢線在過去會有所不同,因此最可靠的方法是根據樣本外數據計算一條趨勢線,該趨勢線不受未來發展的影響。

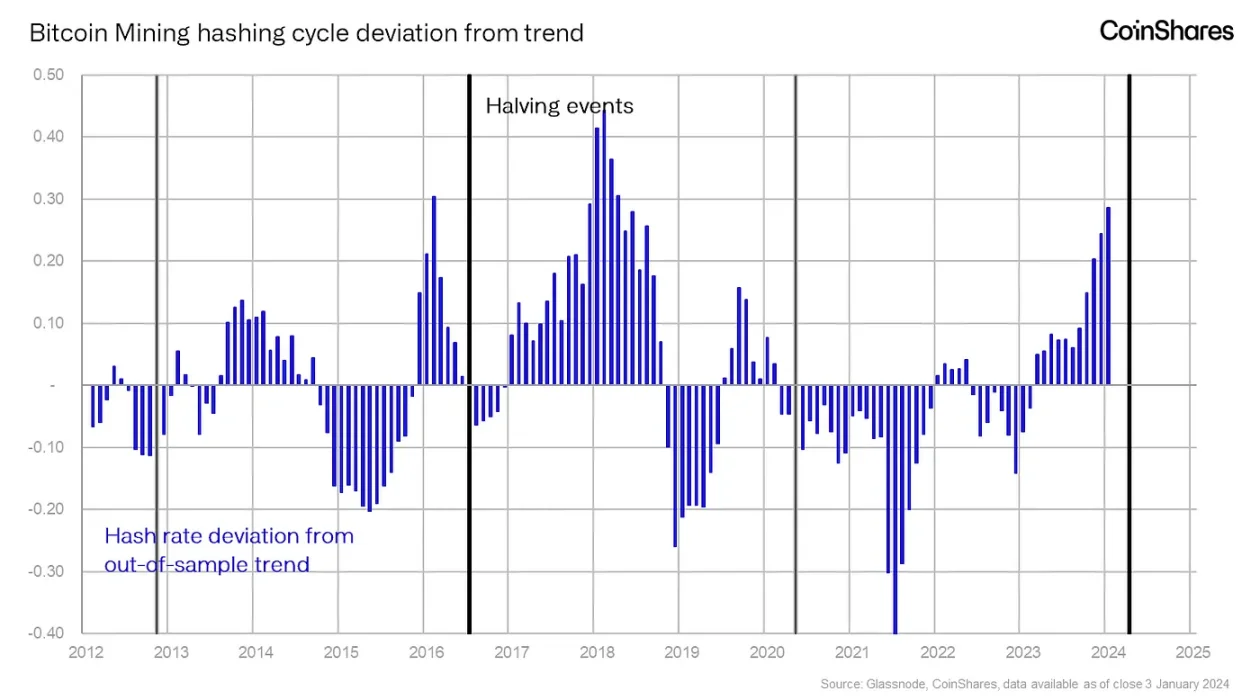

數據顯示,在減半周期之間發生了一個有趣的規律模式,這表明從歷史的角度來看,當前算力的峰值,在週期的對應事件點上並不罕見,下面的圖表更清楚地展示了這種變化的週期性特點。

自 2012 年第一次比特幣減半,以及隨後的 2016 年和 2020 年減半以來,出現了一種模式,即減半後算力通常會比趨勢線下降約 9%,這種情況通常會持續六個月左右。 2020 年有些特殊,由於中國的挖礦禁令,這一時期大大延長,導致跌破趨勢線的幅度達 42%。

儘管如此,這種模式通常涉及算力最初下降,隨後在週期中途復甦,然後在下一次減半前大約一年出現活動激增。

這個週期是合乎邏輯的:為了在減半的預期中保持競爭力,礦工增加了資本支出,使算力顯著高於趨勢。 減半后,礦工的直接收入減少,影響了他們的資本支出週期。 當前的週期也不例外。 值得注意的是,算力增長的峰值通常出現在減半前四個月左右,這可能是由於「比特幣熱潮」導致挖礦難度飆升,進而迫使生產成本更高的礦工和礦機退出。 當前的挖礦難度處於歷史高位,並且與之前週期中觀察到的「相對」峰值一致。

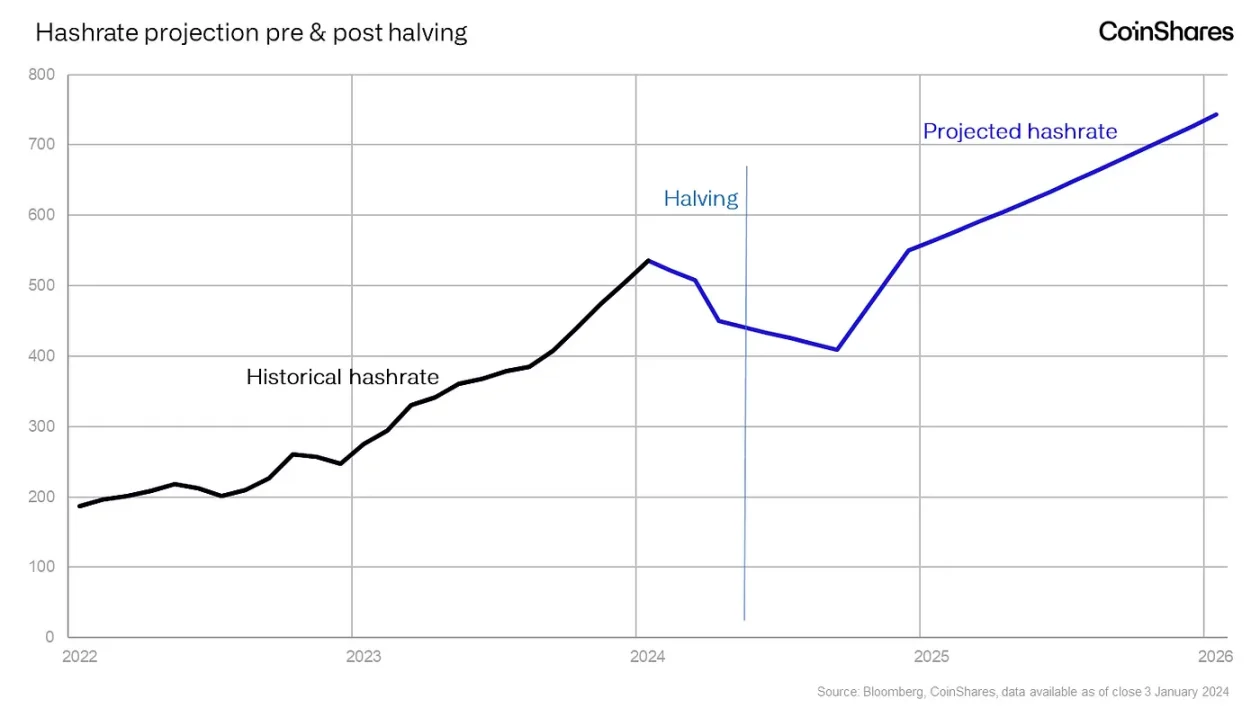

比特幣算力的未來會怎樣? 以歷史趨勢為指導,我們可能預計到 2024 年 4 月減半時,算力將恢復到 450 EH/s 左右的趨勢線。 六個月後,它可能會進一步下降至 410 EH/s。 此後,根據趨勢線預測,到 2024 年底,算力將急劇增加至約 550EH/s。

這次減半可能會淘汰那些處於成本曲線上端的礦工,讓那些擁有充足流動性的人有機會以折扣價購買挖礦硬體。 這種情況在很大程度上取決於價格是否上漲到每個礦工的平均生產成本之上,並且可能需要價格大幅下降,或者交易費用大幅下降,例如 Ordinals 使用量的下降。

提高挖礦網路效率

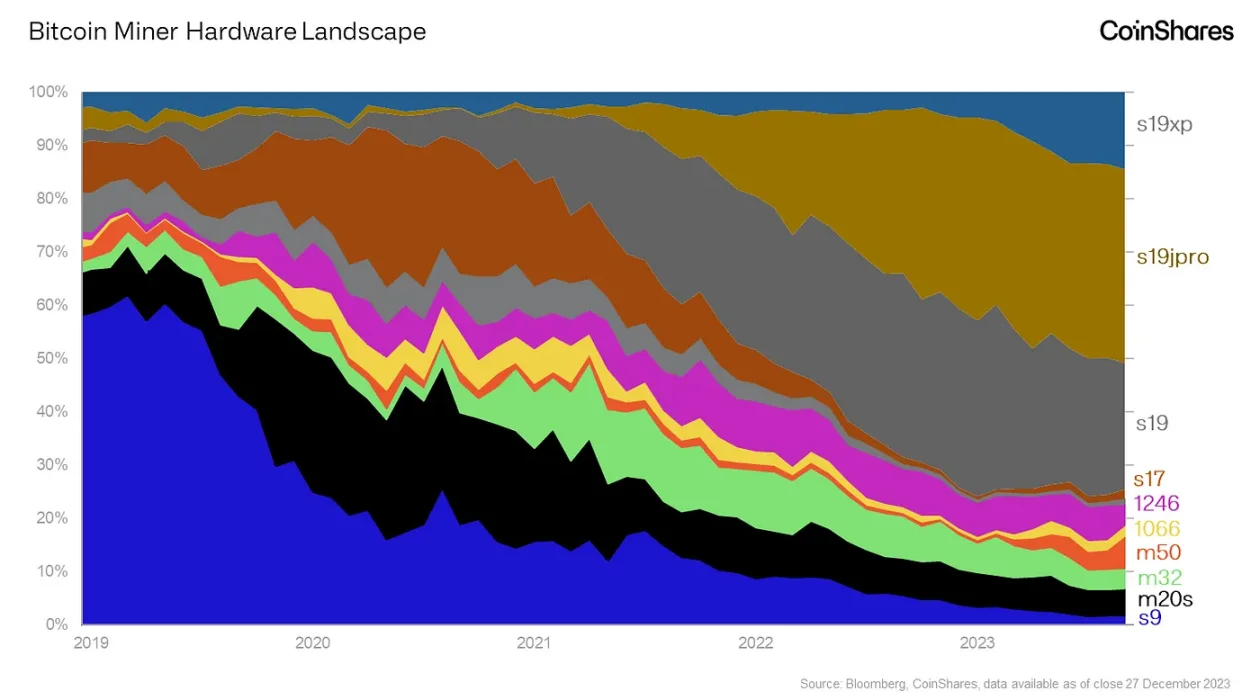

目前用於比特幣的挖礦設備多種多樣,涵蓋一系列功耗水準、算力和由此產生的功耗水準。 從歷史上看,這種多樣性使得確定挖礦礦工的整體效率變得具有挑戰性。

CoinMetrics 的 Karim Helmy 使用隨機數數據進行硬體指紋識別,進行了一些值得注意的研究。 為了避免過於深入地研究技術細節,我們發現每個礦工模型都會在比特幣區塊鏈上留下獨特的類似飛機在高空留下的「蒸汽尾跡」(vapour trail),然後可以分析這個獨特的簽名,以確定網路中不同挖礦模型的分佈。

由於每個挖礦模型的效率以 W/T 為單位,因此可以計算整個比特幣挖礦網路的整體效率。 鑒於這一趨勢相對線性,未來的趨勢也可以預測。

目前比特幣挖礦網路擁有 34W/T 的加權平均效率,僅 2023 年一年效率就提高了 8%,在過去 3 年中,效率整體提高了 28%。

根據這些趨勢預測,在 2026 年中期之前,隨著晶片設計不斷改進和更高效的挖礦硬體投入使用,比特幣挖礦網路的整體效率水準可能降至 10W/T 左右。

比特幣挖礦始終追求最廉價的能源,這就導致礦工往往傾向於利用被棄置的電力——即無法輕易出售給現有電網的電力。

通常這涉及位於偏遠地區的可再生能源專案,因此越來越多的比特幣挖礦開始使用可持續能源供電。 根據 Daniel Batten 的估計,目前用於比特幣挖礦的電力消耗中,約有 53% 是可持續能源,這一比例已經超過了金融業,正如 Daniel Batten 指出估計,金融業的電力消耗中只有約 40% 來自可持續能源。

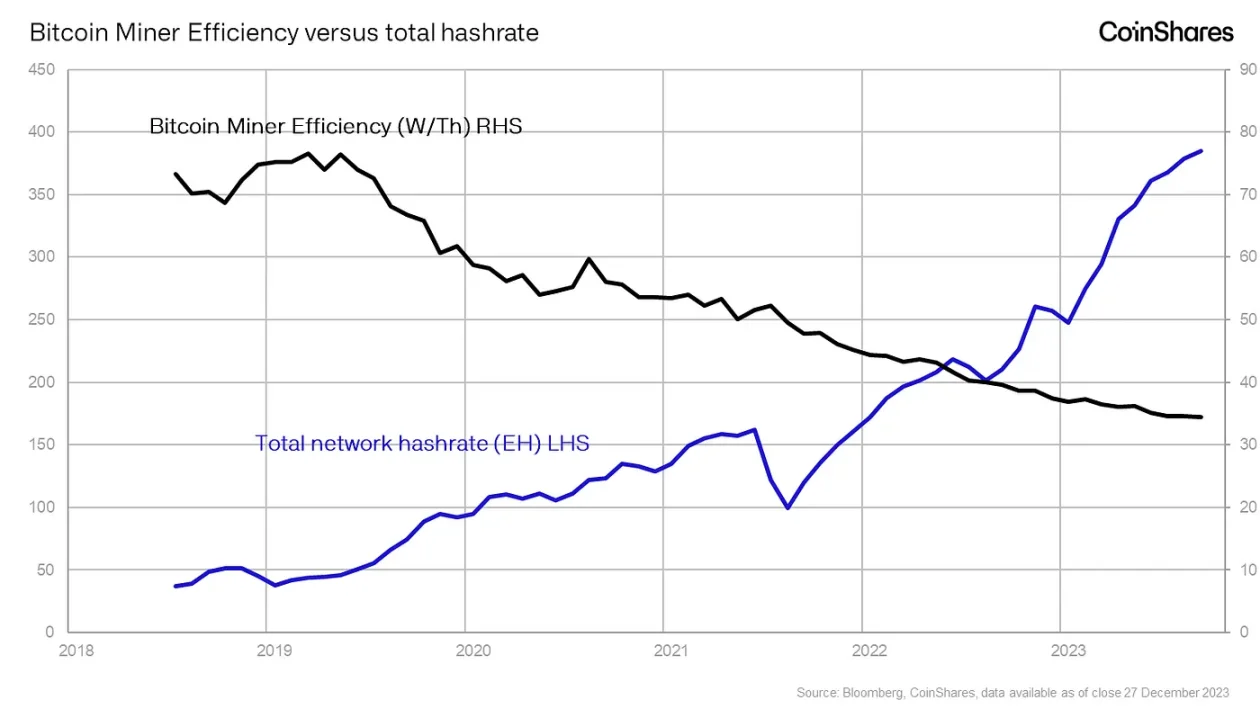

雖然最近算力顯著上升,但與此形成鮮明對比的是,網路效率持續改善。

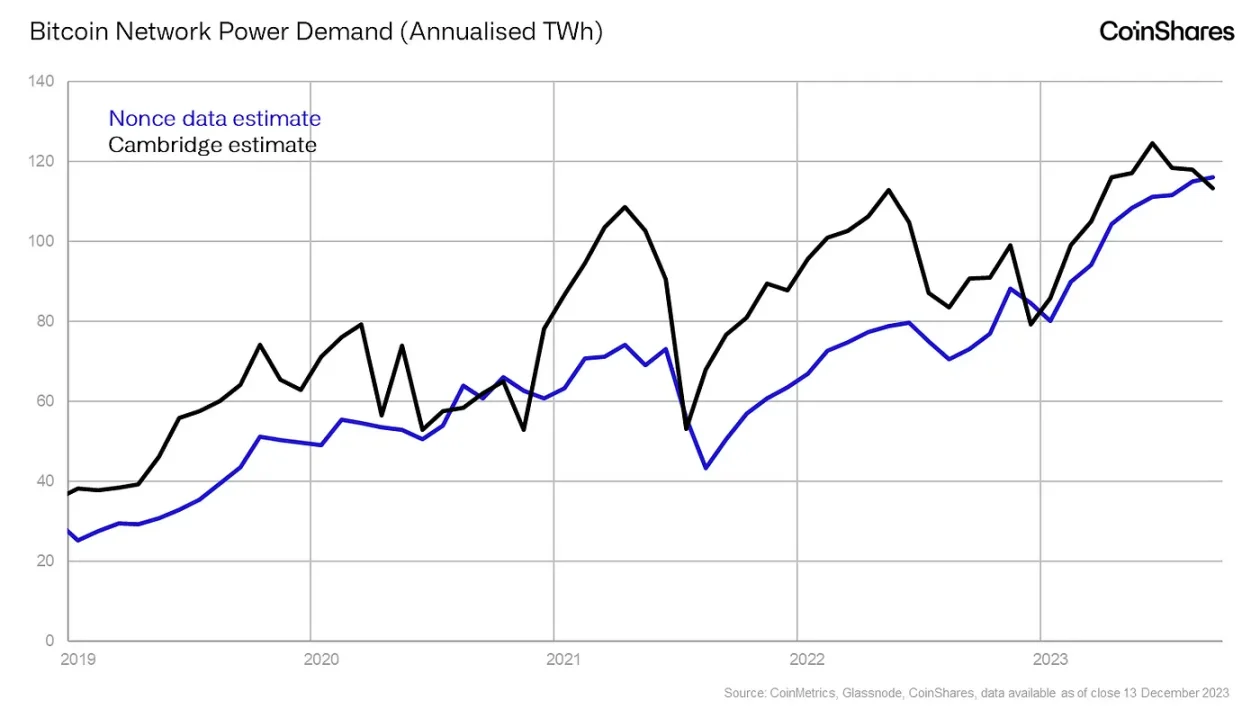

CoinMetrics 隨機數數據的詳細程度達到了新的水準,這意味著我們可以估算每年的電力成本,這與劍橋大學的估算非常接近。

數據強調,儘管比特幣全網挖礦效率有了顯著提高,但按年度計算,挖礦網路電力需求已達到 115 TWh 的歷史新高,這在 2023 年增長了 44%。 然而,由於挖礦效率不斷提高,與算力的增長相比,電力需求的這種增長已經算得上相對溫和。

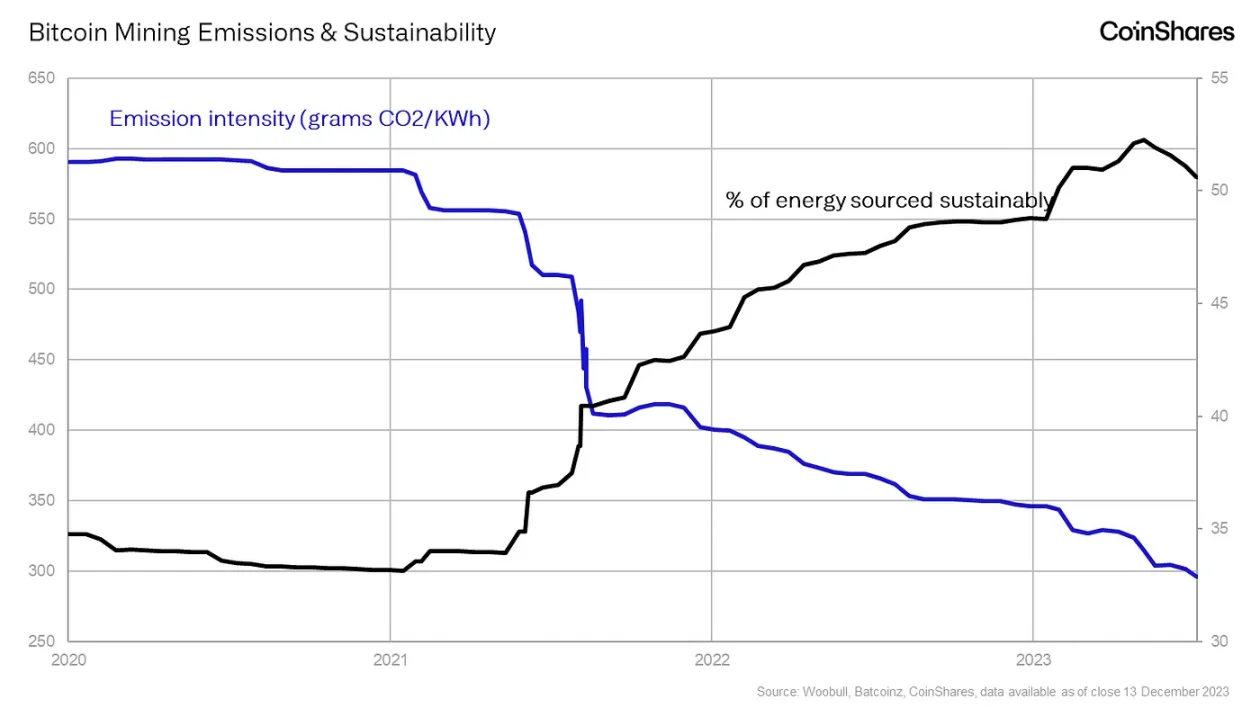

Daniel Batten 對挖礦業排放強度的研究顯示,儘管所使用的一些數據源難以追蹤,但二氧化碳排放量確實顯著下降:

自 2021 年以來,挖礦業的二氧化碳排放量已從每千瓦時近 600 克二氧化碳,降至每千瓦時僅 299 克二氧化碳。 這一減少可能歸因於可持續能源使用量的大幅增加——從 2021 年的 33% 增長到如今的 52%。

德克薩斯州電網燃料組合在一定程度上反映了這一點——比特幣挖礦活動佔據了很大比例,IEEFA 的數據顯示,可再生能源從 2017 年佔總能源產量的 20%,增長到 2023 年的 31%。

比特幣有助於減少碳排放

正如 BBC 最近的一份報告報告所強調的那樣,天然氣焚燒正在成為一個日益嚴重的問題。 這份報告引起了人們的注意,海灣地區的石油鑽探活動以及相關的焚燒過剩天然氣的做法給數百萬人帶來了比以前更嚴重的威脅。

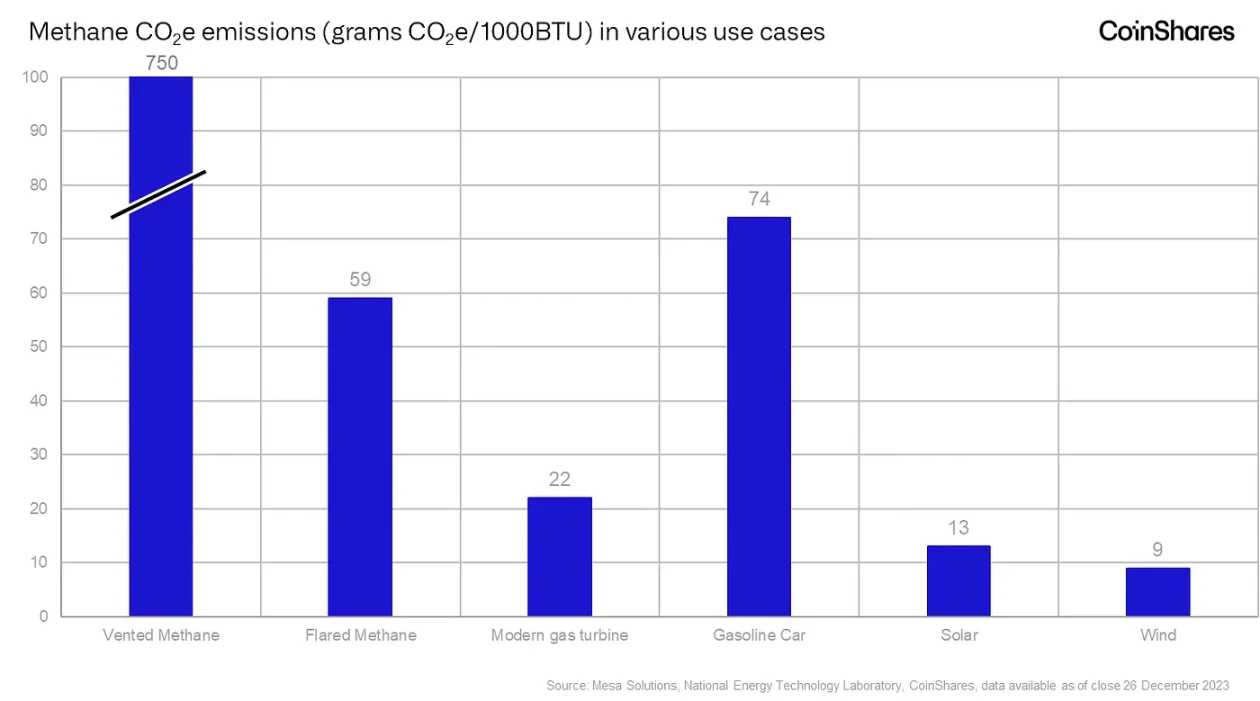

Mesa Solutions 稱,儘管焚燒相對於排放對環境來說影響更小——因為它可以將二氧化碳等效排放減少 92%,但其廣泛使用仍然令人擔憂。 SkyTruth 提供的圖像生動展示了這個全球性問題的程度,黃色點明顯標記出焚燒活動區域。

世界銀行估計 2022 年全球約有 1390 億立方米天然氣被焚燒,這一數量相當於中美洲和南美洲天然氣消費總量的總和。 根據 Mesa Solutions 的數據,目前常規的甲烷燃燒中,每 1000 BTU 會排放 59 克二氧化碳等效物(CO2e)。

相比之下,使用現代渦輪發電機只會每 1000 BTU 排放 22 克 CO2e,這意味著減少了 63% 的排放量,使其比汽油車污染少三倍。

廢氣被焚燒的主要挑戰在於它所涉及的能源無法經濟地儲存或運輸,因此經常被焚燒,也即這種情況通常發生在無法連接電網或管道的偏遠地區,我們認為比特幣挖礦可以極大地減少焚燒引起的排放。 這是因為挖礦硬體以及必要的發電機可以裝在集裝箱中,並在這些遠離已建電網的偏遠地區運行。

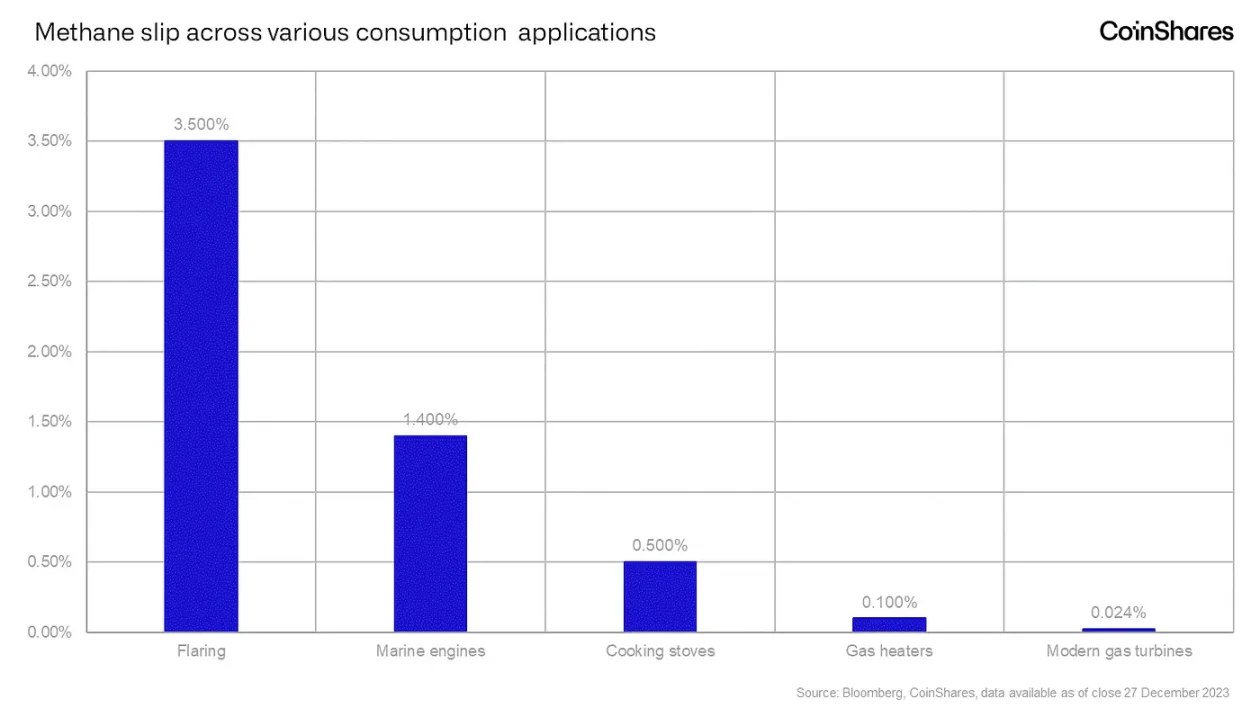

此外,焚燒常常導致甲烷洩漏的發生率更高,當一小部分天然氣未能完全燃燒,從而逃逸到大氣中時,就會發生這種現象,這種情況在大風條件下尤其普遍。 相比之下,眾所周知,渦輪機是甲烷洩漏率最低的渦輪機之一,可以大大降低發生此類事件的風險。

目前,天然氣焚燒每年排放約 4.06 億噸二氧化碳,然而如果目前焚燒的所有天然氣都用於比特幣挖礦,這些排放量可能會減少至約 1.52 億噸二氧化碳。 由於目前全球廢棄焚燒佔全球二氧化碳排放量的 1.1%,比特幣挖礦可以將全球廢棄焚燒排放量減少至僅佔全球排放量的 0.41%。

截至目前,已知只有約 120 兆瓦 MW 的比特幣挖礦能力正在利用被棄置的天然氣能源,因此如果比特幣挖礦擴大對這種被浪費的廢氣的使用,那麼它具有顯著減少全球二氧化碳排放的巨大潛力。

減半對比特幣礦工的影響

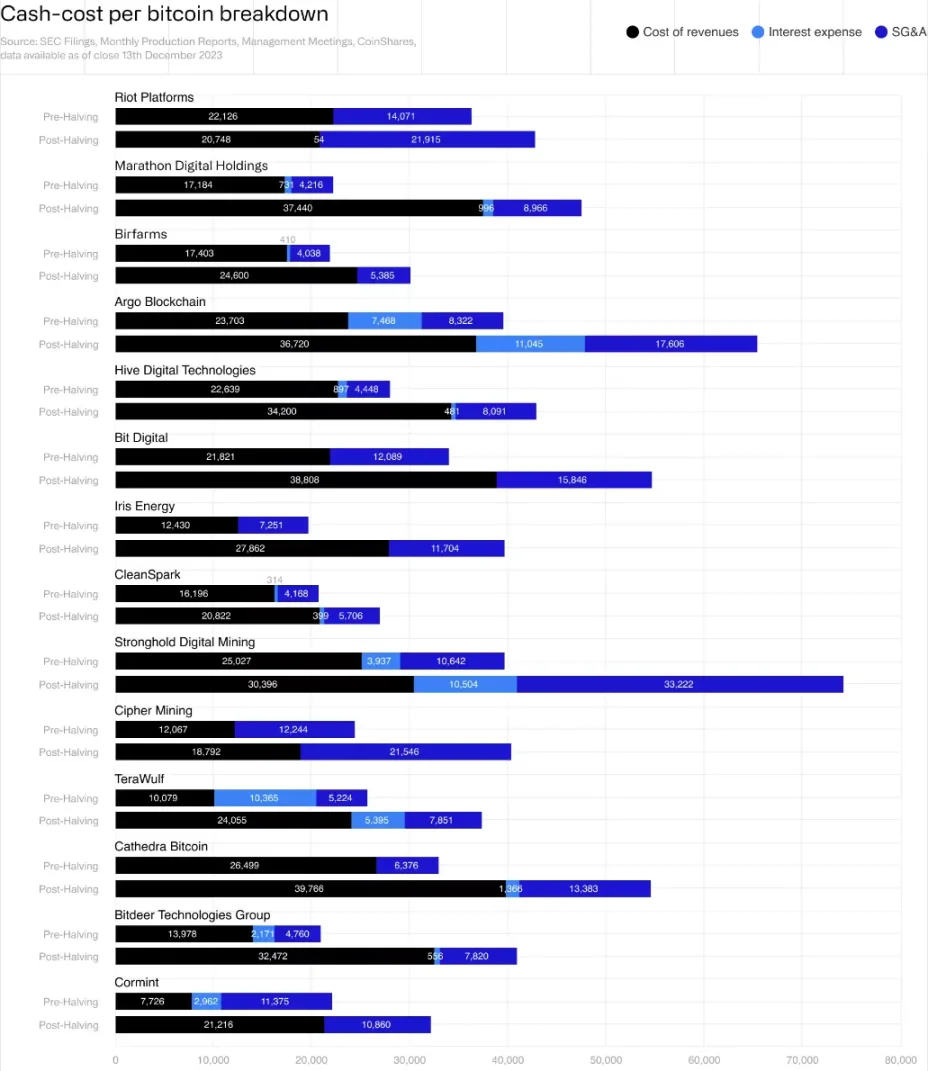

在這篇研究文章中,我們估算了 2023 年第三季度比特幣生產成本和現金成本的加權平均值——每個比特幣分別約為 16800 美元和 25000 美元。

預計 2024 年 4 月減半事件之後,這些成本很可能會下降分別升至 27900 美元和 37800 美元。 由於其高效的成本結構和長期發展規劃,Riot 看起來是最有能力應對這些變化的礦企。 我們對上市和私人礦企的財務報表進行了分析,並假設比特幣價格為 40000 美元,發現大部分礦企即將面臨的困境或將源於臃腫的銷售總務管理支出(SG&A)成本。

方法論

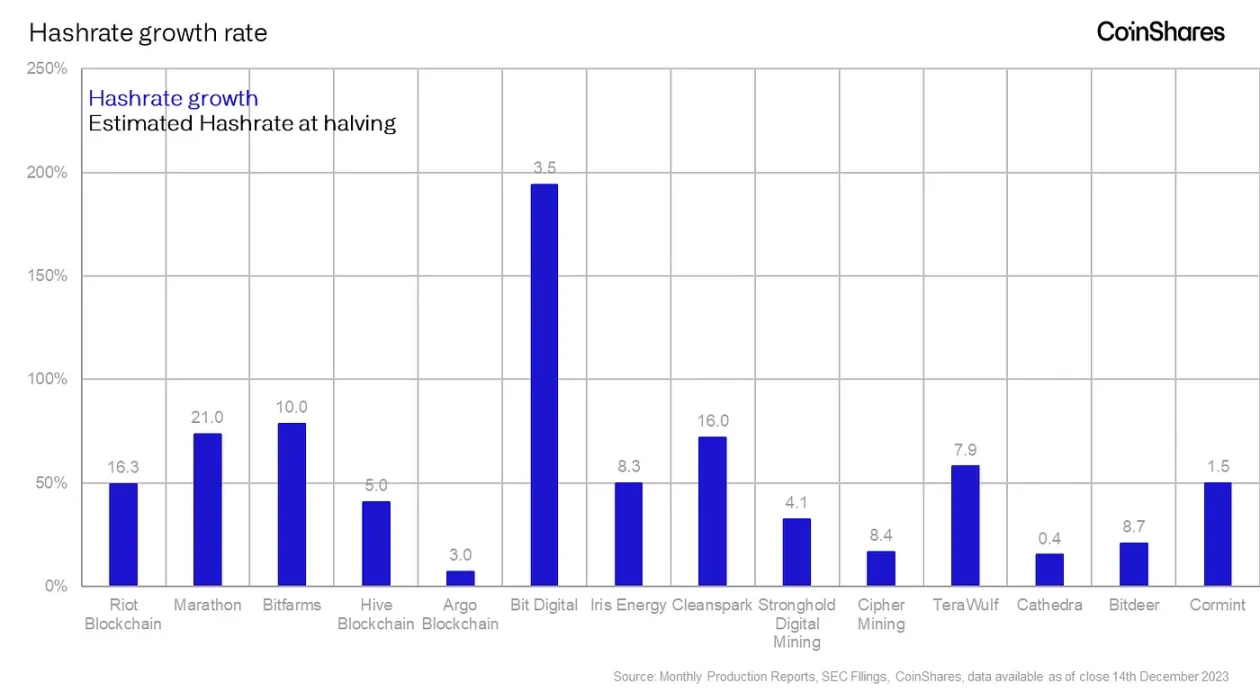

我們對 2023 年第三季度的財務分析採取了一種調整后的合併損益表方法。 該標準化方法適用於 14 家礦企的挖礦業務,其中 13 家是公開上市實體,截至 2023 年 12 月,它們總計佔所有比特幣挖礦算力的 19%,減半後(網路算力為 450 EH/s)約佔 25%。

我們 2023 年第三季度的數據主要來自 SEC 檔、網站生產報告或必要時進行估算。

我們的方法包括:

- 收入成本代表自挖礦收入成本,主要是電力成本;

- SG&A 消除了非現金支出,例如基於股票的薪酬、一次性付款;

- 利息費用僅考慮債務利息,不包括租賃費用或其他財務費用;

減半事件發生后,達到生產和運營盈虧平衡點的直接成本急劇變化,分別為 27900 美元和 37800 美元。 這一變化源於區塊獎勵減半的影響。 我們預測收入和支出的方法如下:

- 算力市場份額由每家公司披露的預計算力決定,以我們估計的減半時算力為 450 EH/s 的百分比表示,也即與 500EH/s 相比下降了約 10%;

- 生產成本採用自下而上的方法計算,包括挖礦硬體效率、電力成本、使用的千瓦時(採用 2023 年第三季度的利用率持平)和開採的比特幣數量;

- 假定 SG&A 費用與 2023 年第三季度保持一致,因為預計公司費用不會因減半而發生重大變化;

- 利息支出按未償還本金之和乘以定期利率確定;

- 我們全面的方法論確保對減半前後的情況進行標準化和可比的財務分析,從而有效指導我們的運營決策;

礦工算力

平均每十分鐘,比特幣網路就會由礦工正確計算(猜測)哈希值(偽隨機 64 位字母數位)而生成一個區塊,而網路的其餘礦工則驗證其正確性。 擁有更多算力(更多礦機,導致更多計算能力)的礦工控制著更大比例的網路算力,因此有更大的機會生成一個區塊並獲得區塊獎勵(目前為 6.25 枚 BTC,但由於減半,將在 2024 年 4 月左右減半至 3.125 枚 BTC)加上交易費用。

礦工們本質上是在進行軍備競賽,以購買和增加盡可能多的機器。

礦工用於自挖礦的礦機越多,所需的數據中心就越大(兆瓦級別)。 這種巨額資本支出大多由現金、股權或債務提供資金,其中後者可能會因更高的利息支出而損害礦工的總生產成本,並在比特幣價格低迷時期使礦企面臨風險。

例如根據 2023 年第三季度的檔,Core Scientific 於 2022 年底進行破產清算,Mawson 則未能支付其 Marshall 貸款,這些例子並非孤例。

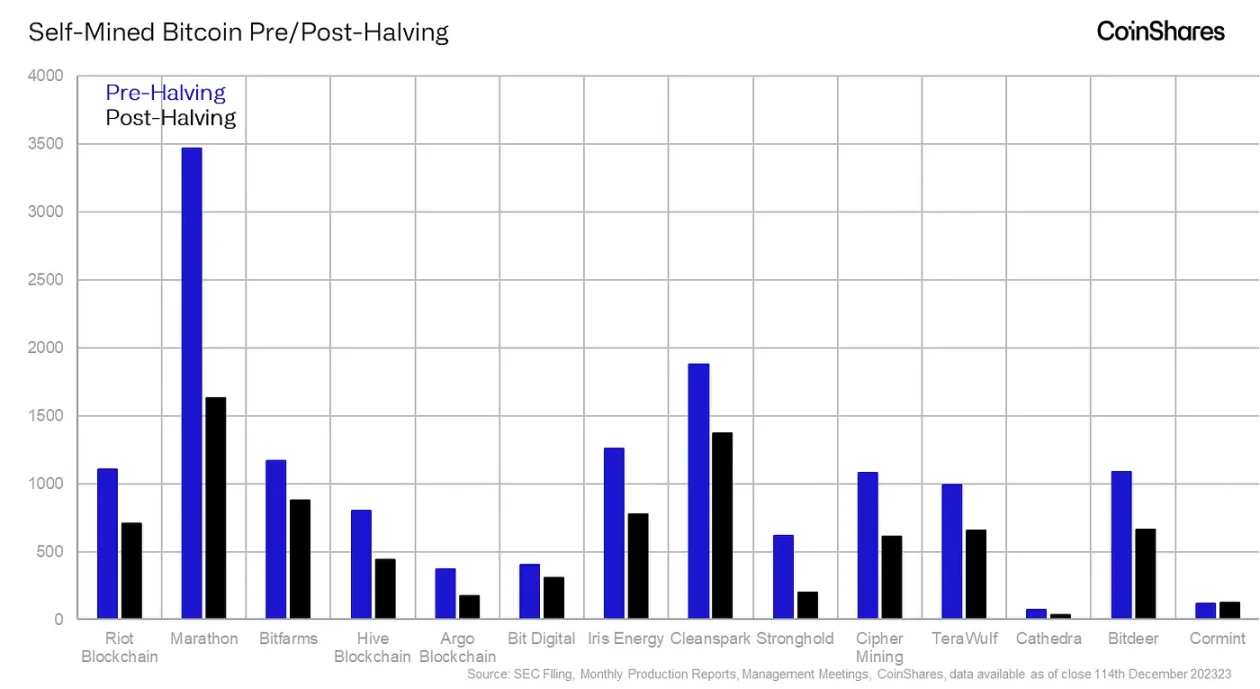

比特幣產量

生產的比特幣數量對於每個礦工的單位經濟和成本結構來說是不可或缺的一部分。 對於礦工來說,要實現與減半前相同的比特幣產量,他們需要將算力份額增加一倍,考慮到過去三年網路算力複合年增長率約 53%,這是非常具有挑戰性的,或者每個區塊收取的費用金額的增長需要完全彌補減半導致的區塊獎勵減少。

電費

比特幣礦工的成本結構是兩個投入的函數:能源和設備。 我們追蹤的上市工平均每千瓦時消耗 4.5 美分的能源。 這種能源是在批發市場購買的,最有可能是在現貨或期貨市場,或者通過電力購買協定(PPA)合同與能源供應商協商,該合同通常提供固定的能源價格,但通常也涉及「照付不議」條款(Foresight News 注,購電方承諾按照 PPA 協定中約定的年度最低電量購買並支付電費,無論購電方是否真正需要)。

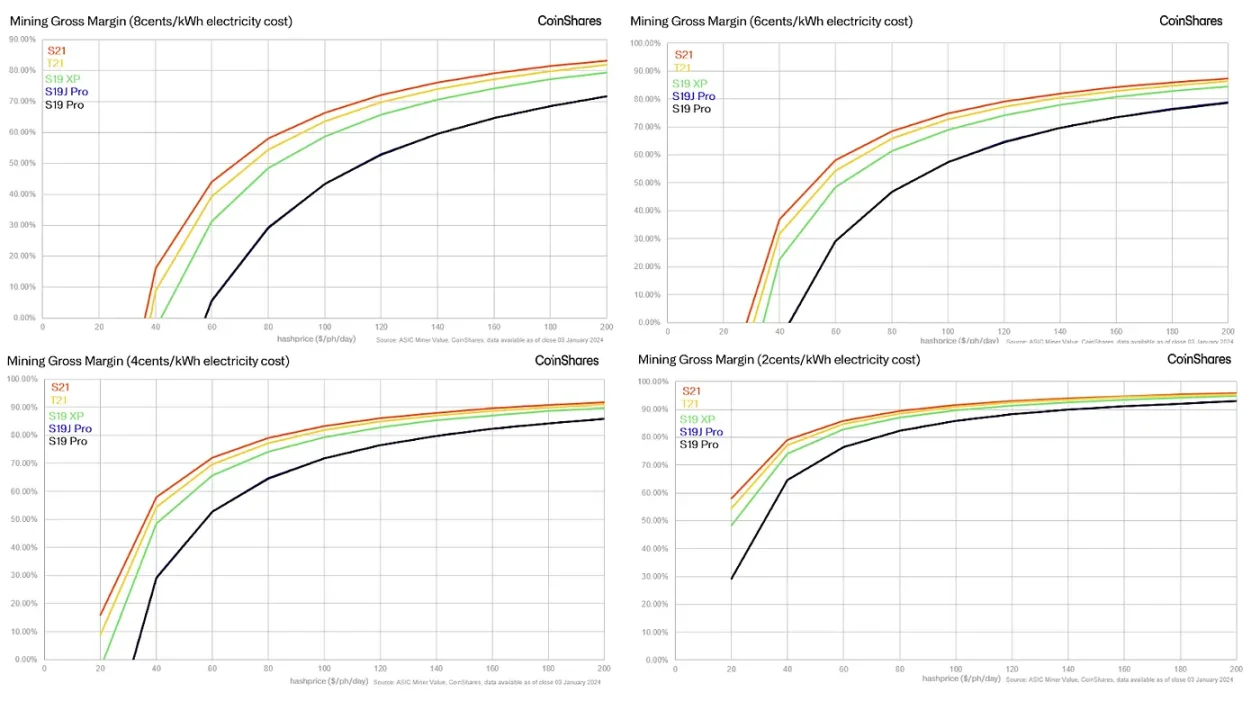

相比之下,礦工對其挖礦設備機群有更多的控制權,並且能夠通過投資更高效的機器來減少能源費用,使得每台礦機在單位算力上相對消耗更少的電力。

在我們跟蹤的上市礦工中,整個礦機群的效率預計也會在減半時從 29W/T 降至 26W/T。 CleanSpark 和 Iris Energy 的最新機器交易中可以看到礦工如何升級其挖礦設備機群以提高效率(即降低 W/T)的示例:

其中它們各自購買了 4.4EH/s 和 1.4EH/s 的比特大陸 Antminer S21 礦機,效率比為 17.5W/T,價格約為 14 美元 /TH。

下面的矩陣表明,儘管 T21 是較新的型號,但 S21 在每種電力和算力價格場景中都優於所有其他礦機類型,因為具有更高的算力(影響收入)和更低的功耗(影響費用)。

下圖展示了減半前後礦機效率的變化。 請注意,雖然大多數礦企正在提高其整個挖礦設備機群的效率(W/T),但他們的直接成本結構並沒有改善。 這是因為如前所述的礦工需要增加電力消耗和能源消耗才能開採相同數量的比特幣。

減半前後,每枚比特幣的電力成本在現金成本結構中的加權平均值分別約佔 68% 和 71%,其中小幅增長主要歸因於規模和能源價格的略微上漲。

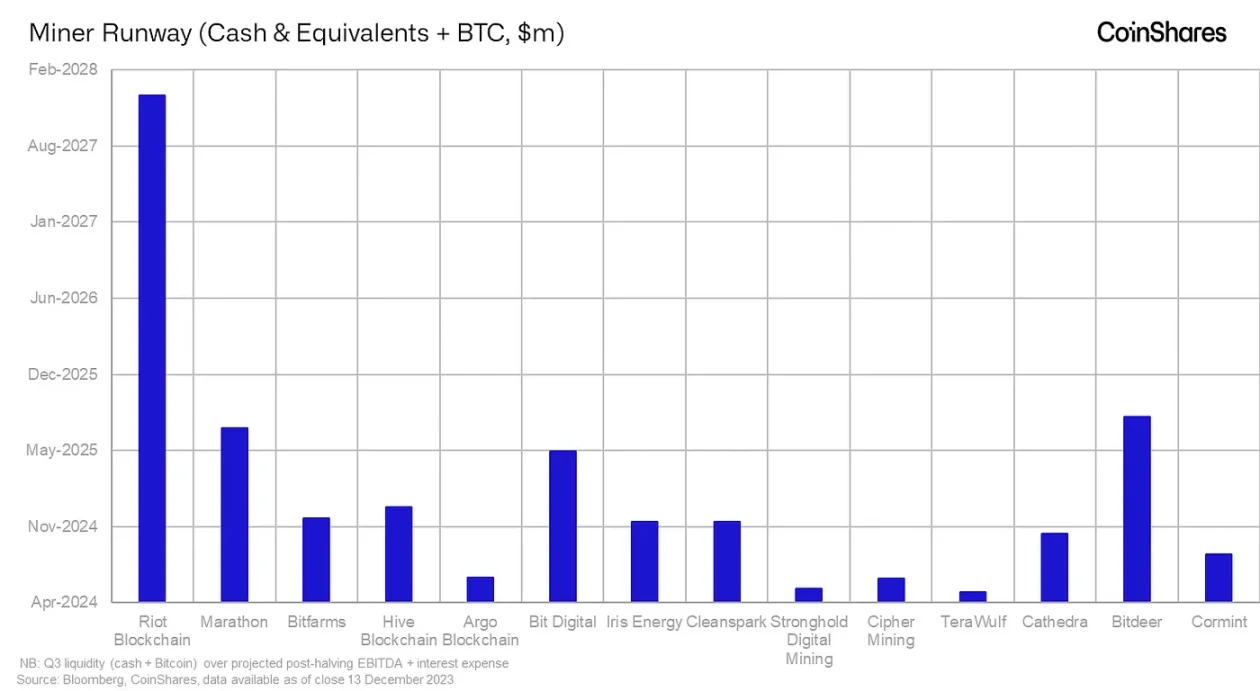

礦工生存週期

我們將生存週期定義為礦工可以使用現金和比特幣儲備償還現金運營支出的天數。 整個行業沒有標準的資金管理策略。 有些人盡可能多地積累產出,也稱為「HODL」,而另一些人則不這樣做,而是選擇在挖出比特幣時直接出售比特幣。

資本充足、比特幣餘額較大的礦企在牛市中可能會獲得更高的溢價,例如 Riot,然而,低生存週期與高現金成本相結合,使得 Stronghold 等礦商面臨比特幣價格低迷的風險。

現金生產成本

根據下圖,我們認為 Riot、TeraWulf 和 Cleanspark 在進入減半時處於最佳位置。 礦企面臨的主要問題之一是巨額的 SG&A 成本。 對於礦企來說,要實現收支平衡,減半可能會迫使他們削減銷售管理費用,否則他們可能會繼續虧損,並不得不清算其 HODL 餘額和其他流動資產。

注意:Iris Energy 和 Cormint 的數據基於 2023 年第二季度的檔、管理會議和月度生產報告。

結論

我們的分析表明,Riot 似乎最有能力應對減半事件的複雜性,這主要是由於其成本結構和漫長的生存週期。 礦工將經歷的大部分痛苦可能源於巨額的銷售管理費用,這些費用可能需要削減才能保持盈利。

總體而言,除非比特幣價格保持在 40000 美元以上,否則我們認為只有 Bitfarms、Iris、CleanSpark、TeraWulf 和 Cormint 能夠繼續盈利。 所有其他礦企可能會蠶食份額,最終迫使股價進一步稀釋,因為他們很可能提高股本或轉換債務。

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。