提示了滿滿的風險,卻也符合《證券法》條件。

作者:Loopy

原創:Odaily 星球日報

封面:Photo by berenice melis on Unsplash

比特幣現貨 ETF 已經被「批准」了太多次了,從 Cointelegraph 的「實習生風波」,到 SEC 官推的駭客事件,市場已經見證了太多次的 ETF“ 批准”

今日,ETF 批准終於落地。

只是,就連 SEC 批准這一「官宣」動作都顯得格外「狼來了」。 在官宣伊始,人們甚至仍然不敢相信,仍在等待最後的反轉。

最初獲批之時,互聯網開始飛速流傳一份 22 頁的 PDF 檔。 文件顯示, 11 支現貨比特幣 ETF 獲得批准。 下載到這一檔的人紛紛表示自己從 SEC 官方渠道獲取。 但圍觀者在點擊 PDF 鏈接之後,看到的卻是一個 404 報錯資訊。

這也意味著,在獲批檔被公佈僅僅幾分鐘之後,這則檔就已在 SEC 官網下架。 人們繼續陷入了懷疑之中,難道臨門一腳再現烏龍? ETF 真的被批准了嗎?

彭博 ETF 分析師 James Seyffart 則表示:「幾乎可以確認 SEC 並不打算讓 SEC 以外的任何人獲得此文件/連結。 我確認我通過 SEC 官方網站下載的這份檔,這是一份批准令,預計 SEC 很快就會重新發佈。 ”

很快,經 VanEck 方面對媒體確認了獲批的消息,市場至此才徹底的相信——ETF 真的來了。

而在約 40 分鐘後,這一 PDF 以另一個 URL 重新從 SEC 官方放出。

這份 22 頁的檔,究竟顯示了哪些資訊呢? Odaily 星球日報為你帶來概要解讀。

批准了什麼?

本檔列出了獲得批准的全部 11 支 ETF,具體如下:

- Grayscale Bitcoin Trust

- Bitwise Bitcoin ETF

- Hashdex Bitcoin ETF

- iShares Bitcoin Trust

- Valkyrie Bitcoin Fund

- ARK 21 Shares Bitcoin ETF

- Invesco Galaxy Bitcoin ETF

- VanEck Bitcoin Trust

- WisdomTree Bitcoin Fund

- Fidelity Wise Origin Bitcoin Fund

- Franklin Bitcoin ETF

此外,還批准了 NYSE Arca 、Nasdaq 和 BZX 交易所提交的規則變更提案。 這些交易所對交易規則進行了一定修改,包括明確 ETF 的信託份額和交易單位、包括交易時間、交易量限制、定價、監控和資訊披露等方面。

交易所需要確保這些產品的上市和交易不會對市場造成不公平或不透明,並且能夠防止潛在的欺詐和操縱行為。

比特幣到底「易操縱」嗎?

SEC 認為,ETF 可以滿足《證券法》的要求,且要求交易所的規則設計必須旨在防止欺詐和操縱行為。 而獲批的 ETF 之所以可以滿足這些要求,則是基於以下幾個關鍵因素:

與 CME 期貨的強關聯性

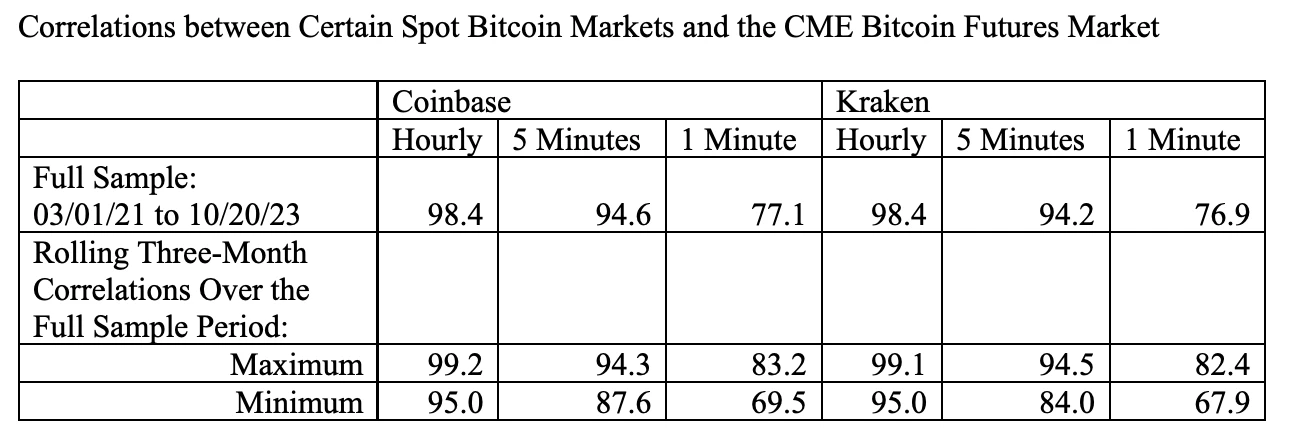

CME 期貨已經是合規產品。 因此,與 CME 的價格相關性,自然是現貨 BTC 證明自己的最好選擇。 在獲批檔中,SEC 列出了 Coinbase 和 Kraken 兩家加密交易所的 BTC 價格與 CME 期貨價格的自 2021 年開始的相關性。

SEC 進行了相關性分析發現,二者與 CME 比特幣期貨市場的價格變化「高度相關」。 若使用小時級資料,相關性結果不低於 94.2% 。 使用逐分鐘數據,結果為不低於 67.9% 。

這意味著,如果現貨比特幣市場出現欺詐或操縱行為,這些行為很可能也會影響期貨市場,從而被 CME 的監控系統所檢測到。

監控共用與預防操縱

本次 ETF 所上市的交易所具備監控其市場交易的能力,包括即時監控和歷史數據分析,以識別異常交易模式和潛在的操縱行為。

交易所還與芝加哥商業交易所(CME)等監管市場建立了全面的監控共享協定。 這種協議有助於資訊共用,從而提高對潛在市場操縱行為的檢測和預防能力。

交易所可能需要增加規則來預防市場操縱,例如通過監控異常交易行為、限制大額交易、實施交易暫停等。

透明度和資訊披露

提案中包含了提高透明度和資訊披露的措施,如提供信託份額和單位的實時定價資訊、信託資產的持倉資訊等,這有助於市場參與者做出更明智的交易決策,減少操縱行為的空間。

- 交易 ETF 的交易所會通過證券信息處理器提供每個信託的報價和最後成交資訊;

- 每個信託的網站上提供與信託 IIV 和凈資產值的資訊;

- 交易所在其正常交易時間內每 15 秒更新一次 IIV;

- 交易所的監控程式和獲取有關信託股票交易資訊的能力;

- 交易所制定交易暫停和中止的條件;

- 對每個信託的註冊做市商的要求。

信託份額和單位的發行和交易必須遵守所有適用的證券法規,包括 1933 年證券法和 1934 年證券交易法。 這些法規旨在保護投資者免受欺詐和操縱行為的影響。

投資者保護措施

提案中還包括了投資者保護措施,如確保信託份額和單位的交易公平、透明,以及提供必要的資訊給投資者,以便他們能夠做出知情的投資決策。

SEC 作為監管機構,對交易所的規則變更進行了仔細審查,確保它們符合防止欺詐和操縱行為的標準。

基於上述因素,SEC 認為交易所的規則變更提案滿足了《證券交易法》的要求,能夠設計出有效的機制來防止欺詐和操縱行為,從而保護投資者和公眾利益。 這種審查過程確保了交易所在上市和交易比特幣相關產品時,能夠提供一個安全、公平的市場環境。

SEC 考慮了評論者的意見

檔中指出,委員會還考慮了其他有關比特幣 ETP 的評論。

- 一些評論者聲稱,委員會必須批准這些提案,因為 CME 比特幣期貨已在其他的國家證券交易所開放交易。 由於現貨比特幣 ETF 約 CME 比特幣期貨最終追蹤相同的基礎資產,委員會應該批准這些提案。

- 一些評論者聲稱,委員會應該出於各種投資者保護原因批准這些提案。 現貨比特幣 ETP 將為投資者提供更低成本、更有效的方式來持有比特幣敞口。 這比直接持有比特幣更方便和安全,並且會受到更多監管。

- 一些評論者則主張,SEC 應出於投資者保護的理由拒絕這些提案,因為一些市場參與者可能會利用散戶投資者。

檔指出,委員會承認這些擔憂。 然而,根據《證券法》,SEC 認為本次提案符合證券法的要求,因此委員會必須批准。

ETF 產品安全嗎?

檔中還提到了 SEC 對安全性的擔憂。 既包括區塊鏈本身的安全性,也包括託管人是否可妥善保管。

區塊鏈的安全性

檔提到,比特幣區塊鏈的去中心化特性和加密技術提供了一定程度的安全性,但同時也存在被駭客攻擊的風險。

儘管存在安全風險,但也有評論者認為比特幣區塊鏈的透明度是一個優勢,因為它允許實時跟蹤信託的比特幣持有情況。

“雙花” 風險

一些評論者表達了對「反向駭客」攻擊的擔憂,通過操縱區塊鏈來改變交易記錄,進而影響 ETF 的資產價值。

SEC 如何看待?

SEC 在文件中承認了這些擔憂。 他們表示,SEC 考慮到了這些風險,但認為本次提案能夠滿足《證券法》的要求,從而保護投資者和公眾利益。

BTC 託管靠譜嗎?

檔指出,ETF 的比特幣由託管人保管,而不是直接擁有比特幣。 這種結構可能引入風險,因為如果保管人的安全措施不足,可能導致比特幣被盜。

SEC 承認託管人可能為這一產品引入風險。 然而正如前述種種問題一樣,SEC“如果發現提案符合《證券法》要求,則必須批准這一提案。 ”

託管的另一風險則在於資產「未覆蓋」。 如果信託發行的份額沒有足夠的比特幣作為支撐,可能會導致信託「未覆蓋」,這可能會對投資者造成損失。

SEC 認為,關於這一問題,「未覆蓋」問題是可在所有 ETP 上普遍存在的風險,而並非僅限於持有比特幣的 ETP。 任何此類問題都可能構成潛在違規行為,並足以使其啟動退市程式。 此外這一行為還可構成對證券法、商品交易法的違法行為。

結論

這份批准令基於各交易所在其各自修改後的檔中的陳述和描述,委員會已根據上文討論仔細評估。 出於包括委員會的相關性分析在內的上述原因,根據證券交易法第 19(b)(2)條,委員會認為這些提案符合證券交易法的要求及適用於國家證券交易所的規則和法規,特別是第 6(b)(5)節和第 11 A(a)(1)(C)(iii)節的要求。

因此,根據證券交易法第 19(b)(2)條,命令批准以下提案(SR-NYSEARCA-2021-90; SR-NYSEARCA-2023-44; SR-NYSEARCA-2023-58; SR-NASDAQ-2023-016; SR-NASDAQ-2023-019; SR-CboeBZX-2023-028; SR-CboeBZX-2023-038; SR-CboeBZX-2023-040; SR-CboeBZX-2023-042; SR-CboeBZX-2023-044; SR-CboeBZX-2023-072),並特此加速批准。

——由委員會發佈

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。