還有 20 天,SEC 須答覆比特幣現貨 ETF 申請。

作者:Weilin

編輯:文刀

比特幣現貨 ETF 的申請者眾多,他們與美國證券交易委員會(SEC)反反覆復博弈數年,但 SEC 從未批准通過。 這一次,SEC 對眾多申請者做出答覆的截止日期在 2024 年 1 月 5 日至 10 日,也就是未來的 20 天內。

截至目前,有 13 家發行商向 SEC 提交了比特幣現貨 ETF 的申請,包括灰度、貝萊德、富達、VanEck、ARK、21Shares 和 Bitwise 等。

比特幣現貨 ETF 是一種旨在跟蹤比特幣價格走勢,並允許投資者通過證券市場進行交易的基金產品。

分析人士指出,比特幣現貨 ETF 一旦通過,將允許投資者通過購買股票來獲得加密貨幣敞口,而無需數位錢包或交易帳戶,吸引大批傳統的投資者,“對加密貨幣市場產生重大利好”。

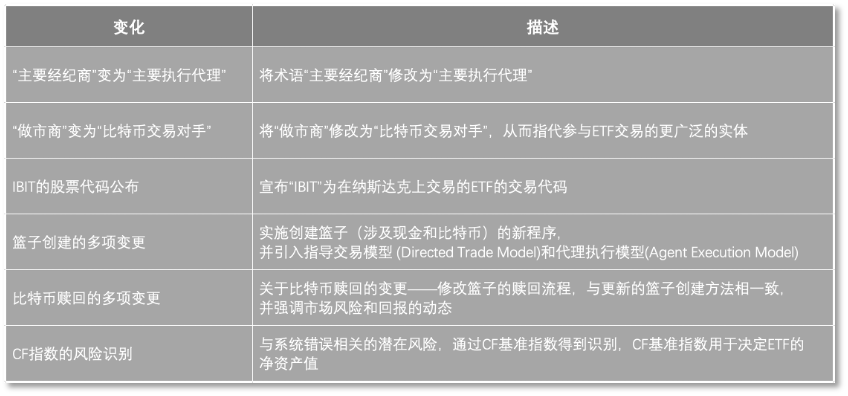

為了提升獲批成功率,貝萊德正在加緊修改申請檔,已經根據 SEC 和納斯達克的要求,對申請做出了最新的 6 項重要修改,包括同意現金贖回模式,試圖打消 SEC 就市場風險和價格操縱行為的顧慮。

獲批的另一大積極信號來自 SEC 自身的態度鬆動。

在 12 月 14 日接受 CNBC 的採訪時,SEC 主席加里 ·根斯勒(Gary Gensler)表示將 “重新評估” 其立場,“對比特幣 ETF 採取更加謹慎且有利的做法”。

貝萊德同意「現金贖回」

截至目前,SEC 已經與提交比特幣現貨 ETF 的申請人舉行了一共約 24 次會議。 明年 1 月 5 日至 10 日就是 SEC 做出批准與否的最後期限。 華爾街人士預測,為了維護市場公平,很有可能同時批准多支 ETF。

就在當地時間 12 月 19 日,SEC、納斯達克和貝萊德再次會面,圍繞納斯達克第 5711(d)項規則,討論了比特幣 ETF 申請的修改事宜。 這是一個月內 SEC、納斯達克和貝萊德三方的第二次會面。

第 5711(d)項的內容是嚴格的監管細則,主要針對在納斯達克上市和交易的商品類信託股票(Commodity-Based Trust Shares),它涵蓋了初次上市和持續上市的要求,包括監管和合規措施,旨在保護市場的完整性,防止加密交易中的欺詐活動。

而在前一天的 12 月 18 日,貝萊德已經重新向 SEC 提交了比特幣現貨 ETF 產品 “iShares Bitcoin Trust” 的申請,並做出了 6 項重要修改,目的是滿足 SEC 更廣泛的監管要求。

其中,Coinbase 的角色從「主要經紀商」轉變為「主要執行代理」。。 更改后,作為主要執行代理的 Coinbase,將代表該 ETF 產品處理買賣訂單,而非此前的提供與主要經紀商相關的服務。 目前,這一部分的很多措辭仍然與上次提交的檔保持一致。

與此同時,貝萊德已經重新調整了其 ETF 產品內的角色和合規責任。 將「做市商」替換為「比特幣交易對手」這表明涉及比特幣交易的實體可能擴大,且將採取更主動的交易執行方法。

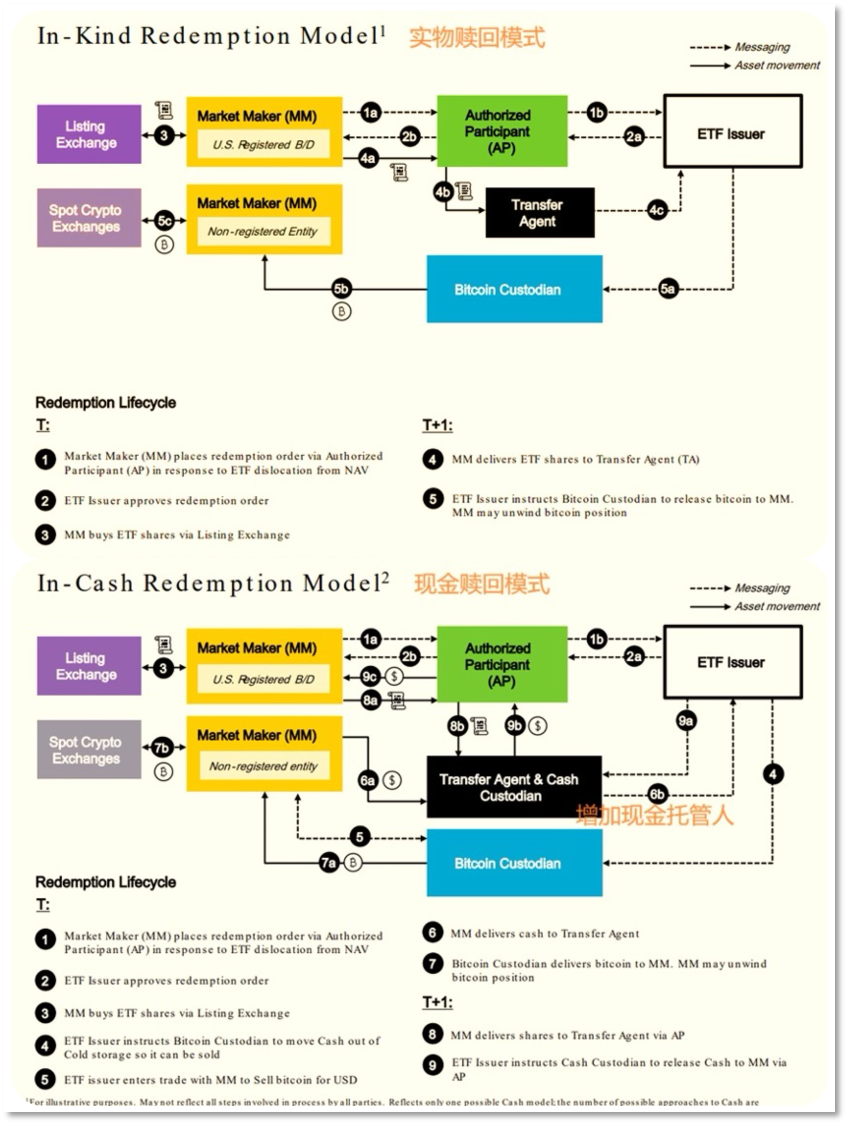

此前 11 月的會議中,貝萊德還同意納入「共同監管協定」,從而減輕與加密交易相關的市場操縱風險,而這是 SEC 非常關注的問題。 在這次會議上,貝萊德還提供了一份詳細介紹「實物贖回」和「現金贖回」這兩種模式的 PPT。

這兩種方式的區別在於,ETF 在創建和贖回的過程中,基金份額對應的到底是比特幣還是美元現金。

其中,「實物模型」將基金份額與比特幣交易價格挂鉤,發行人不需要考慮交割過程中市場價格的波動。 而「現金贖回」模式增加了一個「現金託管人」,等同於使用美元在美股和比特幣市場間做了一道隔離,這也是 SEC 更青睞的方案。

對 SEC 而言,使用現金模式可能更容易監管比特幣現貨市場,並便於將其整合到傳統金融體系中。 如此一來,做市商用現金交割,每筆交易都無法逃脫稅務機關的監管。

據 Fox Business 報導,貝萊德已將其比特幣現貨 ETF 獲得 SEC 批准作為公司的一項關鍵優先事項。 該公司創始人兼 CEO Larry Fink 稱比特幣稱為「一種國際資產」和「價值儲存手段」,可與黃金的長期地位相媲美。

SEC 將「重新審視」8-12 份申請

除了貝萊德之外,其他幾家比特幣現貨 ETF 申請商也在加緊與 SEC 的討論,實現最後衝刺。

Hashdex 本周已經再次與 SEC 會面; Wisdomtree 已向美國 SEC 提交了第四次修訂后的比特幣現貨 ETF 招股說明書(S-1 檔); 而 Ark 21Shares 的比特幣現貨 ETF(ARKB)也已被添加至美國存托信託與清算公司(DTCC)網站。

在 12 月 14 日接受 CNBC 的最新採訪中,SEC 的主席加里 ·根斯勒(Gary Gensler)表示重新評估 SEC 對比特幣 ETF 的立場,“正如你可能知道的,我們過去曾否決過一些這些申請,但哥倫比亞特區的法院對此發表了意見,因此,我們根據這些法院裁決重新審視這個問題。 ”

加里也透露,“有大約 8 到 12 個申請,” 他還強調, “我是委員會主席,我不能對任何事情提前判斷。 所以,這個過程正在進行中。 ”

加里指稱 SEC 受到的法院裁決影響,是 SEC 與灰度的訴訟案。

2021 年,灰度申請將其 GBTC 信託轉化為 ETF,但遭到 SEC 拒絕,理由是 “未能防止操縱市場” 等。 灰度隨後向法院提起上訴稱, SEC 的行為可能違反了美國的《行政程式法》,因為 SEC 在做出這一決定之前,已經批准了比特幣期貨 ETF,而期貨 ETF 與灰度的產品在風險上並沒有本質區別。

今年 8 月 29 日,華盛頓特區巡迴上訴法院裁定灰度勝訴,要求 SEC 重新審查灰度的申請。 此後,SEC 並未就法院裁定上訴。 這也被金融界認為「提升了 ETF 獲批的可能性」。

在這之後,SEC 對比特幣現貨 ETF 申請的否決態度似乎變得趨於緩和。

加里在 CNBC 的採訪中表示:「這種承認表明 SEC 的態度有可能發生轉變,有可能使其更願意批准此類申請。 對法律先例的認可和對許多申請的持續審議表明,SEC 正在對比特幣 ETF 採取更加謹慎且有利的做法。 ”

這位現任 SEC 主席的最新表態立即鼓舞了加密行業的從業者,他們積極展現著預期,認為比特幣現貨 EFT 獲批後將會對加密市場整體產生積極影響。

MicroStrategy 執行主席邁克爾·塞勒(Saylor Michael)認為,市場不應低估即將推出的現貨比特幣 ETF 的重要性,“這可能是華爾街 30 年來最大的發展”。

投資研究公司 Fundstrat 的預測,一旦比特幣現貨 ETF 獲批,比特幣價格將從當前水準躍升五倍以上,超過 15 萬美元,甚至達到 18 萬美元。

機構們之所以如此樂觀,很大程度是因為比特幣現貨 ETF 獲批后,可能為市場帶來增量資金流入。

“我們預計 2024 年第一季度將有超過 24 億美元流入新獲批的美國的比特幣現貨 ETF 市場,以維持比特幣價格的上升,”VanEck 數位資產研究負責人 Matthew Sigel 認為,“儘管存在顯著波動的可能性,但比特幣價格在 2024 年第一季度不太可能跌破 30000 美元。 ”

12 月 21 日,CryptoQuant 分析師也在一份報告中表示,美國多個現貨 ETF 對比特幣的預期需求、即將到來的減半以及降息背景下更廣泛股票市場的增長,都可能將比特幣推升至 16 萬美元的高位,牛市可能會在 2024 年開始。

隨著貝萊德等比特幣現貨 ETF 眾申請者的不懈投入,成功克服監管障礙的前景更顯可期。

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。