“攻擊” 如何發生? 哪些舉措能避免類似事件再次發生?

作者:Loopy Lu,Odaily 星球日報

原用標題:復盤 YFI 暴跌、dYdX 清算穿倉事件:這六點值得關注

封面

上個週末,鏈上世界發生的最大的一起故事、亦可稱之為事故: dYdX 的 “攻擊” 事件。

YFI 在一日內創下約 45% 的跌幅。 暴跌影響了 dYdX 上的多頭頭寸,讓 dYdX 上的倉位產生了連環清算,近 3800 萬美元的資金被清算。

由於本次下跌的速度極快,一度出現了資金缺口,dYdX 更是付出了 900 萬美元的代價。

本次事件發生后,包括 dYdX 和社區在內的各方均反應不一。

Odaily 星球日報圍繞著本事件梳理出 6 個關鍵問題。

市場異動如何產生?

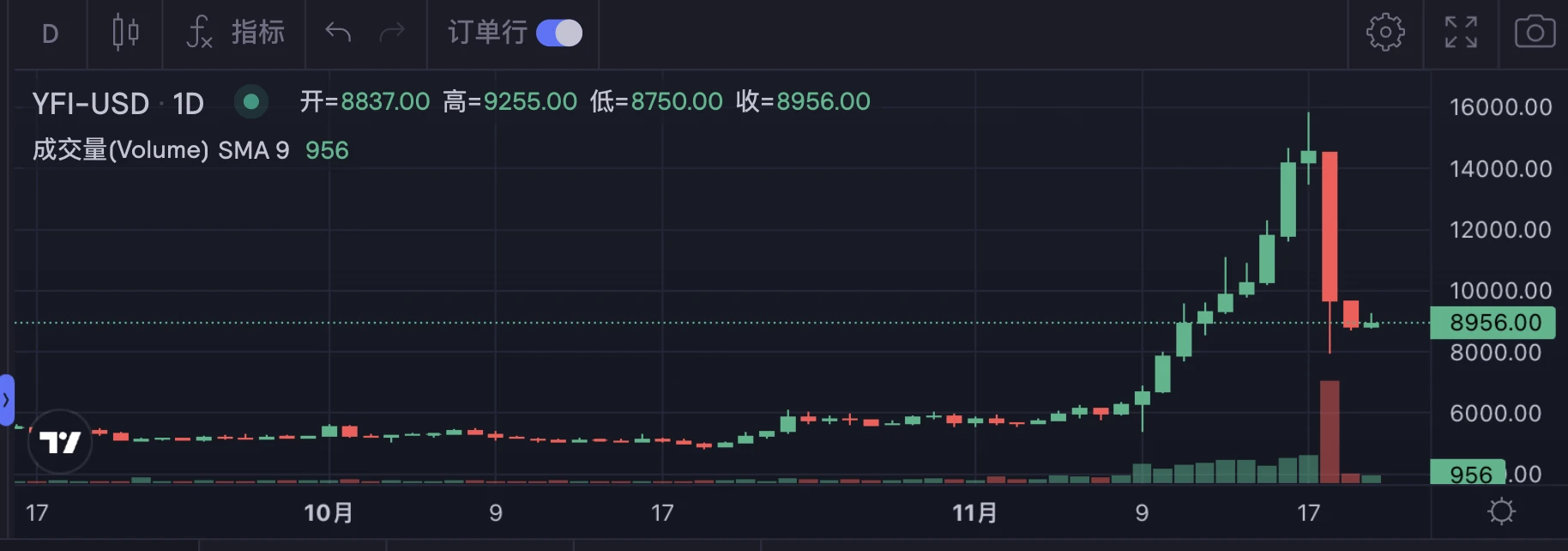

dYdX 行情數據顯示,本月初開始 YFI 持續上漲。 而在本次事件發生之前,YFI 的價格在本輪上漲中已經創下超過 200% 的漲幅。

11 月 18 日,Yearn.finance(YFI)發生了出乎意料的走勢。 YFI 價格在數小時內下跌 45% ,從 14, 500 美元跌至 8, 300 美元,吞沒了近期漲幅。 超過 2.5 億美元的市值蒸發,市值從 5.25 億美元降至 2.75 億美元。

而在這劇烈的下跌之中,dYdX 的用戶持倉也遭遇了巨額連環清算。

鏈上數據顯示,YFI 全部供應量的近一半都存放在 10 個錢包中。 因此有人認為,本次暴跌內部人士操縱。

Lookonchain 監測顯示,某匿名使用者多個位址將大量 USDC 存入 dydx,疑似對 YFI 進行了做多操作。 而當 YFI 價格在 11 月 17 日升至最高點時,據推測這一使用者或許已平多開空。 這一推測的佐證在於該使用者在 18 日的價格暴跌發生後,從 dydx 提取了大量的利潤。

而此前 11 月 1 日,SUSHI 價格出現劇烈波動,此匿名使用者曾用相同方法試圖通過操縱 SUSHI 的價格來獲利。

數據平臺 Arkham 表示,通常情況下 YFI 在 dYdX 上的交易量非常低。 這也說明瞭該代幣的流動性並不充足,在大量的資金面前,價格極易被操縱。

900 萬美元清算缺口是如何產生的?

眾所周知,當使用者進行「買入/賣出」操作之時,必然存在一個與之相反的對手盤在進行「賣出/買入」操作。 “清算” 作為一種被系統強制執行的交易操作,自然也遵從普通交易的邏輯。

而當市場處於快速變化的極端行情之時,清算的「賣出/買入」可能面臨突然抽乾的流動性,交易缺乏足夠的對手盤。 試想一下,若一個標的在跌至 100 美元時,使用者所持有的頭寸需要被以當前價格賣出才可成功沖賬,但尚完成賣出動作之時,價格已繼續跌至 90 美元,此時,使用者所持有的資產凈值即變為了負值。

此前,Odaily 星球日報曾報導過的 Mango 攻擊事件即與之類似。

“攻擊” 還是 “交易”?

本次 dYdX 清算時間發生后,dYdX 創始人 Antonio Juliano 在社交平台發文表示,在幾天內 dYdX 上的 YFI 未平倉合約從 80 萬美元飆升至 6700 萬美元,在 YFI 價格暴跌之前,dYdX 曾提高 YFI 的初始保證金比率,但這卻未能阻止事件的發生。

Antonio 指出,這顯然是對 dYdX 的「針對性攻擊」,包括對整個 YFI 的市場操縱。 他還表示,為了應對這些事件,dYdX 將與多個實體合作進行全面調查,以揭露涉嫌襲擊的細節。 目的是在調查結果方面保持與社群的透明度。

耐人尋味的是,將這一行為定義為「攻擊」是否合理? 正如此前 Mango 駭客攻擊案後人們進行的討論類似,社區中有一種觀點認為,來自公開市場的交易行為似乎並不一定可被其定義為攻擊行為。

對於「攻擊者」來說,這一行為無疑可被稱之為「操縱市場」。 但在並未發生系統入侵、漏洞利用、私鑰盜取等技術層面的「駭客」行為的情況下,這種另類的「操縱」方式,是否可稱之為「攻擊」存在爭議。

dYdX 保險基金如何運作?

在本次事件發生之後,社區所討論的一個關鍵點則在於保險基金的動用是否合理。

dYdX 官方文檔顯示,如果使用者賬戶出現「資不抵債」的,必須立即處理此類帳戶,以便確保整個系統的償付能力。 而使用者餘額已經為負,它又如何可為損失買單呢? 因此,保險基金即成為了極端情況下清算的後盾。

保險基金的存在維持了系統的償付能力。 當帳戶將被清算時,保險基金將承擔損失。 而在官方文檔中,dYdX 也對此給出了明確的解釋:保險基金並非去中心化,dYdX 團隊會直接負責資金的充值和提取。

團隊還表示,以後可能會去中心化基金的某些方面,但在開始階段,首要任務是確保資不抵債的帳戶得到及時處理。

保險基金若耗盡將如何?

目前,dYdX 官方數據顯示,在本次約 900 萬美元保險基金的支付後,保險基金尚餘 1386 萬美元,僅夠再承受約一次 “YFI 事件” 同類級別的事情發生。

如果保險基金被耗盡,則可以使用利潤和槓桿最高的頭寸來抵消負餘額帳戶,以保持系統的穩定性。 去槓桿化是一種社會化的損失機制,這種機制要求盈利的交易人貢獻部分利潤來抵消資不抵債帳戶。

在去槓桿發生之後,槓桿最高的帳戶將首先去槓桿化。 具體來說,平臺將自動強制減少一部分交易者的頭寸,並優先考慮具有高利潤和高槓桿組合的帳戶,並利用其利潤來抵消資不抵債帳戶。

鑒於去槓桿這一行為對使用者造成的重大影響,去槓桿化僅在保險基金已耗盡時使用。

下一個 dYdX 是誰?

本次事件 dYdY 的公開聲明表示,「dYdX 現已禁止高利潤交易策略」。。

何為「高利潤交易策略」?

這一名詞即來自著名 2022 年發生的的 Mango Markets 的 1.16 億美元攻擊事件。 本次攻擊的發起者 Avraham Eisenberg,將自己所使用的「操縱現貨市場價格+合約市場高倍槓桿獲利」模式稱之一種交易策略。 他認為,自己所進行的全部為合法的公開市場行為,並不構成「攻擊」。。

儘管在去年這一事件一度引發軒然大波,但這一事件,真的給行業帶來了教訓了嗎?

在探討去中心化衍生品交易平台的問題時,我們不得不面對一個不可忽視的現實:流動性的匱乏。 正如最近在 dYdX 平臺上所展現的,價格操縱和流動性不足的結合成為了一種危險且經常出現的模式。 這不僅反映了去中心化平臺固有的挑戰,也暴露了加密貨幣市場的脆弱性。

事件發生后,dYdX 創始人推出了一系列關於 dYdX 的更新,內容包括:市場更新將變得更容易,使市場更易於產生更高的流動性; 維持保證金功能將變得可更新(此前 V3 不支援); 維持保證金功能將能夠隨頭寸大小變化(此前 V3 不支援); 重新設計清算引擎。; 不受理存在任何負資產的提款需求(直到相關頭寸被清算)。

儘管一系列的措施已經給 dYdX 帶來的新的改變,但這是此類事件的終點嗎?

Mango 事件說明,當流動性不足的代幣出現之時,操縱一個代幣的現貨價格似乎並不困難。 而 dYdX 事件所呈現的種種惡果,僅僅只是上一次事件的「複現」。。

上一次是 Mango、這一次是 dYdX,但這種模式很可能在其他平臺上重演,每次都給整個行業留下深刻的教訓。 流動性的不足已經給加密行業帶來了太多惡果。 這種反覆出現的問題提醒我們,加密生態系統還遠未成熟,投資者和開發者都必須採取更加謹慎的策略。 只有通過行業的集體努力和持續的創新,我們才能真正在實現 DeFi 潛力的同時最小化其風險。

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。