我們在談論 RWA 的時候,更多關注到的是美債、固收、證券等底層資產,其實目前除穩定幣外,資產規模最大的 RWA 專案是貨幣市場基金。 我們認為基金這種資產形式是 RWA 資產最佳的載體。

作者:Will 阿望,美國國際商法碩士,十年法律從業經驗,TMT 行業連續創業者,投融資律師

Diane Cheung,悉尼大學會計碩士及北京大學 MEM,十年 FinTech 產品經理,Web3 踐行者

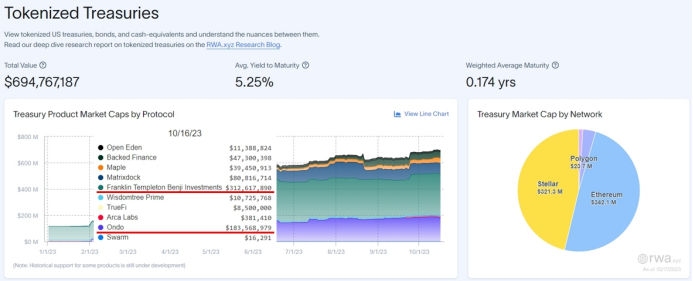

我們在談論 RWA 的時候,更多關注到的是美債、固收、證券等底層資產,其實目前除穩定幣外,資產規模最大的 RWA 專案是貨幣市場基金。 資產規模排名前三的專案分別是:Franklin Templeton:3.12 億美元(政府債券); 其次是 Centrifuge:2.47 億美元(資產抵押); Ondo Finance:1.83 億美元(政府債券)。

Franklin Templeton 完全是一隻代幣化基金,Ondo Finance 也有兩隻代幣化基金,Centrifuge 亦在與 Aave 合作的 RWA 專案中也設立了代幣化基金。 可見代幣化基金在連接 TradFi 與 DeFi 中的重要程度,我們認為基金這種資產形式,由於(1)其本身受監管;(2)相對標準化的數位化表達方式,是 RWA 資產最佳的載體。

目前我們談論的 RWA 更多的是 Crypto(亦或是 DeFi)對現實世界單方面的價值捕獲需求,而從傳統金融 TradFi 的角度來看,基金通過區塊鏈與分散式帳本技術被代幣化后,能夠釋放更加巨大的價值。

因此,本文將通過目前市場上觀察到的案例,來逐步分析基金被代幣化后的價值,以及市場參與者的積極探索與實踐。

一、基金代幣化

代幣化(Tokenization)通常是資產數位化之後在區塊鏈上的表達,並應用分散式賬本技術的優勢進行記賬與結算。 應用於代幣化的資產不僅可以包含股票、債券、基金等金融工具,還可以包含房地產等有形資產,以及音樂流媒體版權等無形資產。 資產在代幣化後產生的代幣是資產價值的載體,是資產權益的憑證。

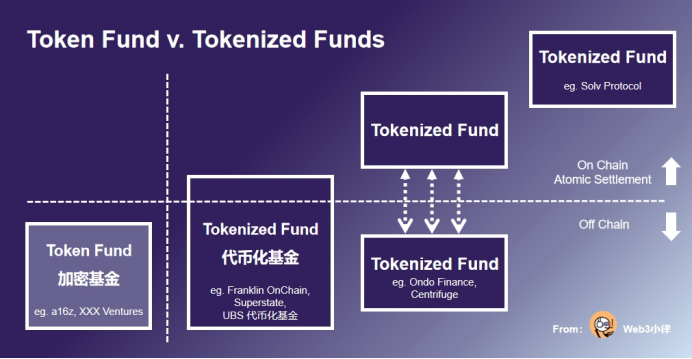

這種創新和顛覆也同樣適用於基金,將基金進行代幣化之後,形成了代幣化基金(Tokenized Fund),是指基金份額以代幣的數位化形式記錄在區塊鏈分散式帳本中,代幣可供二級市場交易。 這種代幣化基金區別於僅僅是投資於一級、二級市場的加密基金(Token Fund)。

全球資產管理行業正面臨著諸多挑戰。 雖然行業整體資產管理規模隨著市場上漲而增長,但基金管理費用受到同行競爭和行業轉向被動投資策略而壓縮。 除了投資壓力之外,市場還對基金的數位化能力提出了更高的要求,以滿足投資者日益增長的在線分銷、資產報告、監管合規和個人化的需求。 基金管理成本的增長速度要快於收入,基金獲利率正受到擠壓。

對於私募基金而言,由於其流動性不佳,投資門檻較高,其投資人長期局限於少數機構投資人,私募基金市場迫切需要降低投資門檻,通過恰當的產品設計推出能夠符合中小機構、家族辦公室乃至高凈值個人等非機構客戶投資需求的另類產品。

基金的代幣化能夠解決目前全球資產管理行業的諸多問題。 代幣化基金的宣導者們堅信,未來基於區塊鏈和分散式賬本技術的基金,不但能夠可以增加基金資產管理規模(Asset Under Management, AuM),投資於更廣泛的資產類別(RWA 代幣化資產的多樣性); 還能吸引新類別的投資者(亞非拉 Unbanked 地區的投資人通過加密資產進行投資),改善使用者的投資體驗(智慧合約內嵌 KYC); 並且能夠説明基金在產業數位化升級的競爭中勝出(數字化升級),同時大大降低它們的運營和行銷成本(區塊鏈與分散式賬本優勢)。

二、 代幣化將會給基金市場帶來深刻影響

2.1 代幣化助力推進基金市場的數位化

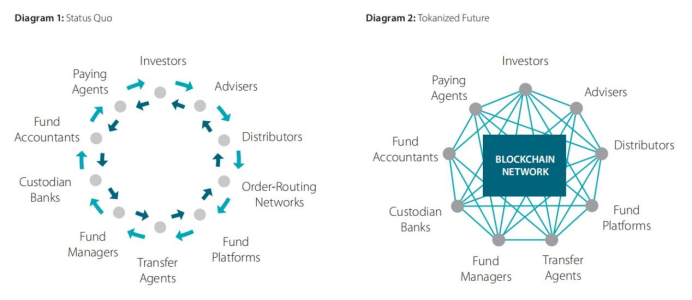

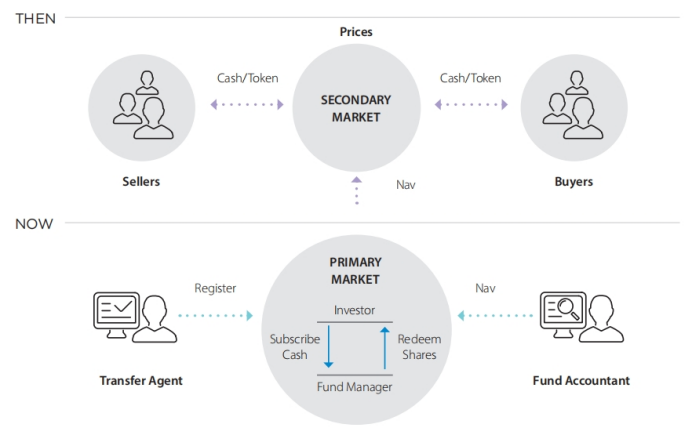

目前,基金與投資者被大量中介機構分隔開來,基金分銷端(Fund Distributors)包括:財務顧問、基金平臺(Fund Platform)和訂單路由網路(Order-Routing Networks); 基金服務端包括:支付代理(Paying Agents)、託管人(Custodian Banks)和基金會計師(Fund Accountants)。

過戶代理(Transfer Agents)則通過協調兩端來協助基金,負責瞭解客戶(KYC)、反洗錢(AML)、打擊恐怖主義融資(CFT)和經濟制裁的篩選驗證、基金認購和贖回的結算、向管理人員報告並維護投資者登記記錄。

傳統基金的運行流程本質上是低效的:(1)基金份額為滿足認購而設立,為滿足贖回而註銷;(2)基金定價不是根據買入和賣出,而是根據基金會計師設定的資產凈值;(3)過戶代理在資產凈值的基礎上通過接收、整合訂單進行定價,並在集中登記冊中通過入帳方式結算訂單,然後將訂單與投資者和基金的現金頭寸進行核對;(4)在基金份額和現金結算釋放前的三天,基金和投資者將面臨市場波動和交易對手風險;(5)基金的流動也迫使基金管理人保留資金頭寸,以承擔重新平衡基金凈值的成本。

相比之下,代幣化能夠大幅簡化上述複雜流程:(1)當代幣化基金在區塊鏈上發行和交易時,認購和贖回環節將通過基金代幣與支付型代幣進行直接結算並進入投資者帳戶(電子錢包),交易具有結算終局性,從而消除了市場和交易對手的風險;(2)因為所有的交易都記錄在區塊鏈的分散式帳本上,所以任何擁有權的更改將自動記錄,從而消除了集中註冊登記的需要;(3)由於所有中介機構都可以在區塊鏈上訪問、查看數據,因此也不需要進行多方的報告與對賬。

同時,代幣化將有助於基金管理人與投資者實現交互的數位化:(1)由於整合了 KYC、AML、CFT 和經濟制裁的篩選驗證,投資者開戶速度將會提升;(2)基於區塊鏈更高效的原子結算,實現全天候即時定價,實時結算;(3)多方統一帳本的訪問,能夠實現數據即時共享,投資者可以直接獲取基金數據並交易;(4)基金管理人將獲得更豐富的投資者資訊,以及交易資訊。

2.2 Solv Protocol 的鏈上基金髮行和募集平臺

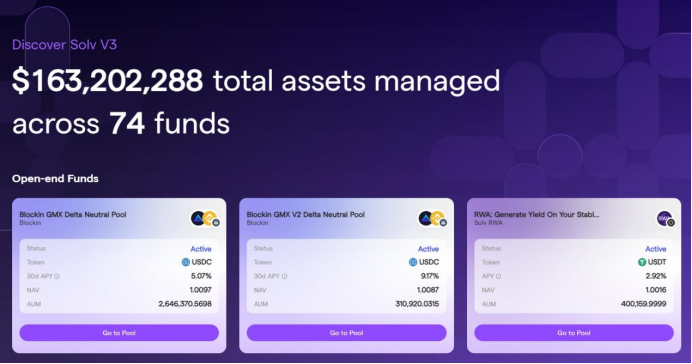

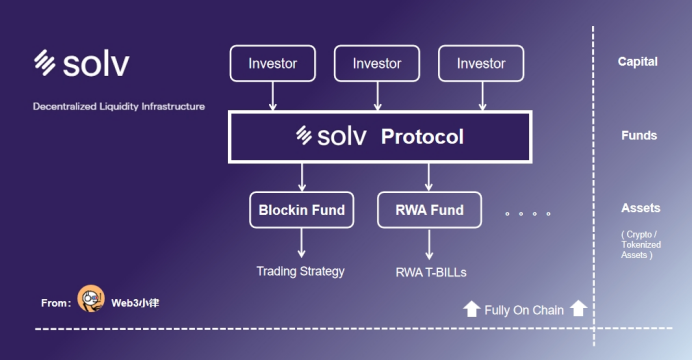

成立於 2020 年的 Solv Protocol,致力於為加密行業提供基於區塊鏈的金融工具以及多樣化的資產管理基礎設施,在近期完成了 600 萬美元的融資。 Solv Protocol 的最新產品 Solv V3,為鏈上基金髮行樹立了新的標準。 通過 Solv Protocol 創建的代幣化基金能夠實現基金的鏈上募集、發行、認購、贖回、交易與結算,實現代幣化基金的高效資金融通。

我們通過官網看到 Solv Protocol 已經實現了 74 只代幣化基金的發行和募集(包括開放型基金 Open-end Funds 和封閉型基金 Close-end Funds),服務了超 2.5 萬投資人,管理超過 1.6 億美元的資產。

Solv Protocol 的核心機制是允許基金管理人創建鏈上基金,將募集的資金(穩定幣、BTC、ETH 等)存入 Solv 協定的智能合約中,併為投資人生成了相應代表基金份額憑證的 NFT/SFT 憑證,使基金管理人能夠通過募集來的資金根據自己的投資策略進行投資佈局。

例如我們看到 Blockin GMX Delta Neutral Pool 是一隻開放型基金,管理大約 260 萬美元資產,根據基金管理人 Blockin 的投資策略進行佈局; 此外,另外一隻開放型基金 RWA: Generate Yield On Your Stable Coins,由基金管理人 Solv RWA 發起,募集 USDT 穩定幣,投資於美債 RWA 資產,為穩定幣持有者提供美債的生息收益。

開放型基金指基金管理人在設立基金時,基金單位或股份總規模不固定,基金可在任何時候發行股份和允許投資人定期贖回,以高流動性投資組合為投資策略的基金管理人通常使用開放式公司制結構成立基金。

通過 Solv Protocol 發行的全鏈上代幣化基金,募集資金來源為 BTC/ETH/穩定幣,投資的資產亦屬於原生加密資產或代幣化資產(如美債 RWA)。 這樣的全鏈上代幣化基金架構能夠在最大程度上享受代幣化帶來的價值。 例如 Solv Protocol 的代幣化基金,(1)能夠讓基金管理人直面投資人,獲得更多投資人數據,交易資訊;(2)消除了諸多基金服務仲介的摩擦,降低了成本;(3)代幣化基金的募集、發行、交易與結算都通過區塊鏈實現,並記錄在分散式賬本中,高效透明;(4)基金的基金凈值 NAV 即時更新,基金份額認購/贖回隨時隨地 7/24,等等諸多優勢。

Solv Protocol 表示:目前,大多數加密資產管理服務來自 CeFi 機構,這些機構的資產創建和基金管理流程不透明,造成了信任問題。 更好地去中心化解決方案提供透明和安全的投資體驗,同時説明資產管理公司獲得信任和流動性。 Solv 正在構建基礎設施和生態系統,提供全方位的服務,包括創建、發行、行銷和風險管理。 這降低了參與 Web3 的障礙,同時促進了加密市場的成熟。

Solv Protocol 投資人野村證券 Olivier Deng 表示:“Solv 構建了一個無需信任的機構級 DeFi 平臺,集成了經紀人、承銷商、做市商和託管人,創造了第一個在區塊鏈上橋接 DeFi、CeFi 和 TradFi 的流動性金融基礎設施。 ”

三、代幣化基金的結算

代幣化基金能夠在一定程度上取代部分中介機構(如基金分銷商),並提升基金市場的數位化水準,但市場並非一蹴而就。 對於基金管理人和投資者最現實的點來說,代幣化必然會改變的是基金認購和贖回的結算方式。

3.1 代幣化基金的結算

目前的基金一般以資產凈值定價,基金管理人通過銀行系統收取或支付現金的方式,在三天后(T+3)對照發行或註銷基金份額的方式進行結算。 而代幣化基金每天價格計算的方式不止一次,並且由於認購和贖回將在區塊鏈上「自動」結算,那麼根據銀行系統(T+3)進行結算的方式將被取代。 我們能夠在 Solv Protocol 的案例中看到,完全基於區塊鏈的代幣化基金能夠實現的即時定價和實時結算的全天候市場(7/24)。

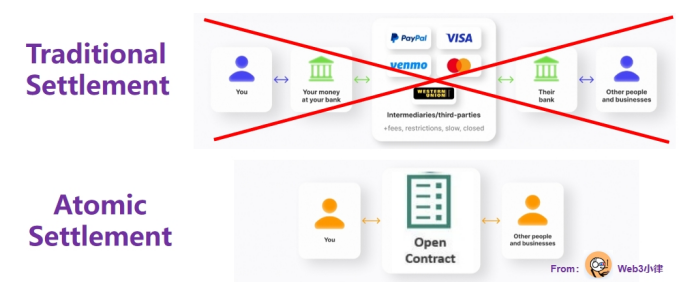

這種藉助區塊鏈與分散式賬本技術的結算方式被稱為:原子結算(Atomic Settlement),意味著現金等價物與基金份額的交易是直接關聯的,即當一種資產轉移發生時,另一種資產的轉移同時發生。 換句話說,結算的前提條件是買方和賣方的電子錢包中有現金和基金份額可供交換,結算最終取決於同時交換。 如果現金或份額沒有交付,交易就不會發生。 這種結算方式在消除了交易對手風險的同時,能夠實時結算,為交易的效率帶來巨大提升。

比特幣在設計之初就是為了實現去中心化的點對點電子現金支付系統。 比特幣支付允許使用者之間的直接轉帳,而無需通過銀行、清算中心和電子支付平臺等第三方機構,從而避免了高費用和繁瑣的傳輸過程。 這種原子結算方式應用於跨境支付領域能夠解決傳統跨境支付中費用高、跨境轉移效率低下、成本高等問題。

另外一個有趣的用例是通過代幣化能夠更有效地對交易所交易基金(ETF)進行結算。 因為 ETF 是通過實物認購和贖回的,而如果將底層證券代幣化(ETF 中的一攬子證券組合),能夠大大簡化 ETF 的底層證券的結算流程,實現實時結算。

3.2 代幣化基金的結算用例

這種原子結算的交易方式已經得到美國 SEC 的批准,並在資產規模達到 3.1 億美金的 Franklin OnChain U.S. Government Money Fund 上得到應用。 同時,我們看到新加坡金管局也有瑞銀代幣化基金的類似試點專案。 雖然這些基金並不是一個純鏈上的代幣化基金,但是其利用了區塊鏈與分散式賬本技術的記賬、結算優勢,構建出了一種代幣化基金模式。

3.2.1 Franklin OnChain U.S. Government Money Fund

我們看到 Franklin Templeton 已經於 2021 年推出了 Franklin OnChain U.S. Government Money Fund(FOBXX),該基金是美國第一隻獲 SEC 批准,使用 Stellar 區塊鏈技術來處理交易和記錄擁有權的代幣化基金。 今年 4 月,它擴展到了 Polygon,之後還可能在 Avalanche 和 Aptos 區塊鏈以及與乙太坊二層解決方案 Arbitrum 上發行。

截至目前,其資產管理資產已經超過 3.1 億美元,投資者可享受 5.19% 的年化收益。 該基金的 1 個份額由 1 個 BENJI 代幣表示,目前暫未看到 BENJI 代幣在鏈上與 DeFi 協定的應用互動。 投資者需要通過 Franklin Templeton 的 App 或者網站進行合規驗證,從而進入其白名單,以滿足 KYC/AML/CTF 的合規要求。

Franklin Templeton 的數字資產主管表示:“我們相信區塊鏈技術有潛力重塑資產管理行業,為傳統金融產品提供更高的透明度和更低的運營成本。 像 Stellar 這樣的區塊鏈對未來的資產管理非常重要,而建立在區塊鏈上的代幣化資產,最終將與加密資產生態系統的其他部分實現互操作。」 據悉,Franklin 代幣化基金的總體成本僅傳統基金成本的 1/10。

3.2.2 Compound 創始人的 Superstate 基金

具備豐富 DeFi 經驗背景的基金管理人會充分發揮區塊鏈與分散式賬本技術的優勢。 例如 Compound 創始人 Robert Leshner 於 2023 年 6 月 28 日宣佈了成立新公司 Superstate,致力於將傳統金融市場受監管的金融產品帶到鏈上。

根據 Superstate 向美國證券交易委員會(SEC)提交的檔,Superstate 將使用乙太坊作為輔助記帳、結算工具,並創建投資於短期政府債券的基金,包括美國國債、政府機構證券等。 簡而言之,Superstate 將成立鏈下 SEC 合規的基金來投資短期美國國債,並通過乙太坊區塊鏈來處理基金的記帳、結算,並追蹤基金的擁有權份額。 Superstate 將實行投資者白名單制度,因此基金代幣無法在 Uniswap 或 Compound 等這類 DeFi 中使用。

在 Blockworks 的一份聲明中,Superstate 表示:“我們正在創建一款在 SEC 合規註冊的投資產品,這將使投資者能夠獲得傳統金融產品的持有憑證(a record of your ownership of this mutual fund),就像持有穩定幣以及其他加密資產一樣。 ”

雖然 Superstate 並沒有談到與 DeFi 的可組合性,但是可以想像的路徑是 Superstate 基金代幣能夠在 Compound 的借貸池進行質押,從而借出穩定幣構建 DeFi 樂高。

3.2.3 UBS 的代幣化基金試點

2023 年 10 月 2 日,瑞銀的資產管理部門(UBS Asset Management)宣布啟動代幣化基金試點專案。 通過瑞銀內部的代幣化服務(UBS Tokenize),基金代幣在乙太坊上以智慧合約的形式出現,代表對底層貨幣市場基金的權益,代幣化能夠説明提升基金的發行、分銷、認購和贖回流程。

該專案是由新加坡金融管理局主導的更廣泛的可變資本公司(VCC)傘形倡議 –“ 守護者專案”(Project Guardian)的一部分,旨在將現實世界中的各種資產代幣化。 對於瑞銀來說,該專案是其全球分散式賬本技術戰略的一部分,重點是利用公共和私有區塊鏈網路來增強基金的發行和分銷。 2022 年 11 月,瑞銀推出了全球首只公開交易的代幣化債券。 2022 年 12 月,瑞銀發行了 5000 萬美元的代幣化固定利率票據,並於 2023 年 6 月為第三方發行人發行了 2 億加元的代幣化結構化票據。

該項目負責人表示:「這是理解基金代幣化的一個關鍵里程碑,基於瑞銀在債券和結構性產品代幣化方面的專業知識。 通過這一探索性舉措,我們將與傳統金融機構和金融科技供應商合作,幫助瞭解如何改善市場流動性和客戶的市場准入。 ”

3.3 代幣化基金結算的技術障礙

代幣化代表了基金結算方式的重大變化,改變了目前基金依賴過戶代理在基金持有人登記冊中記錄認購和贖回情況進行結算的方式。 這種類似於現金交易的原子結算方式,不存在任何中間人,如果現金和代幣都沒有交付,交易就不會發生。 換句話說,代幣化交易僅以可結算的形式存在,它們不能被先行同意和記錄,然後再被取消。 這裡最大的優勢在於,可以消除買方未能交付現金等價物或賣方未能交付份額的交易對手風險。

但是,原子結算方式也帶來了一個技術難題:在大多數情況下,區塊鏈上的電子錢包必須在結算前資金充足,否則交易將不會發生。 與傳統交易中的交付失敗不同,失敗的一方沒有寬限期來購買或借入缺失的資產,交易不會進入掛起狀態等待修復,而是直接停止。 這會給發行人和投資者帶來了額外的成本,他們必須維持錢包里的超額餘額。 買賣雙方的錢包必須預先準備基金代幣或現金等價物。 預先融資是有成本的。 隨之而來的風險是,維持基金錢包的成本超過了交易節省的成本。

但是可以通過其他降低成本的手段,包括:通過區塊鏈共享數據帳本,而不是多邊報告和對賬; 無需過戶代理人的過戶登記; 以自我維護的分散式帳本替代中心化帳本; 以及使用智慧合約來確保基金代幣持有人及時獲得對應的權益。

四、代幣化基金的發行

儘管代幣化能夠帶來即時結算等諸多好處,但是代幣化基金的發行只適用於新的基金。 因為如果將現有基金代幣化,這意味著基金份額可能會記錄在區塊鏈的分散式賬本上,也可能由過戶代理記錄在傳統登記冊上,這樣會造成重複分類登記的成本。 而且原有基金份額持有人也會與代幣化基金份額持有人產生衝突。

截至 2021 年中期,全球現有的 127,913 隻基金(管理著 68.6 萬億美元的資產),與其將它們全部遷移到區塊鏈,不如將代幣化資產類別添加到現有基金中(如向香港證監會完成虛擬資產業務升級后的基金 9 號牌,允許基金將 100% 的額度投向加密資產),或者提供現有資產類別的代幣化版本(即將現實資產代幣化,如代幣化股票、代幣化債權, 同樣包括代幣化基金)。

4.1 貨幣市場基金的代幣化——Franklin OnChain、Ondo Finance、Centrifuge

除穩定幣外,目前資產規模最大的代幣化 RWA 專案是貨幣市場基金。 排名第一的是 Franklin Templeton:3.12 億美元(政府債券); Centrifuge:2.47 億美元(資產抵押); Ondo Finance:1.83 億美元(政府債券)。

而 Franklin Templeton 完全是一隻代幣化基金,Ondo Finance 也有兩隻代幣化基金,Centrifuge 亦在與 Aave 合作的 RWA 專案中,設立了代幣化基金。 可見代幣化基金在連接 TradFi 與 DeFi 中的重要程度。

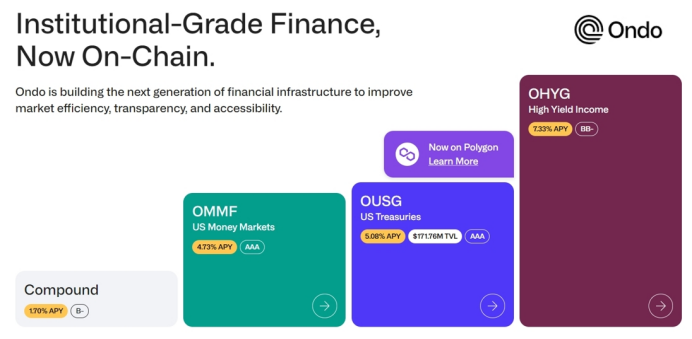

4.1.1 Ondo Finance OUSG / OMMF

Ondo Finance 於 2023 年 1 月推出代幣化基金,致力於為鏈上專業投資者提供機構級的投資機會與服務,其將無風險/低風險利率的基金產品帶到鏈上,讓穩定幣的持有者能夠在鏈上投資政府債券和美國國債。 Ondo Finance 的兩隻代幣化基金 OUSG 和 OMMF 的底層資產分別是 BlackRock 的短期美債 ETF 和貨幣市場基金。

投資者首先需要通過 Ondo Finance 官方的 KYC 和 AML 驗證流程後才能簽署認購檔,符合要求的投資者將穩定幣投入 Ondo Finance 的代幣化基金,然後 Ondo Finance 通過 Coinbase Custody 進行法幣的出入金,再通過合規經紀商 Clear Street 執行美債 ETF 的交易。

出於監管合規的考慮,Ondo Finance 對於投資者採取嚴格的白名單制度,僅針對合格購買者(Qualified Purchaser)開放投資。 投資者首先需要通過 Ondo Finance 官方的 KYC 和 AML 驗證流程後才能簽署認購檔,符合要求的投資者將穩定幣投入 Ondo Finance 的代幣化基金。

4.1.2 Centrifuge & Aave Treasury RWA Allocation

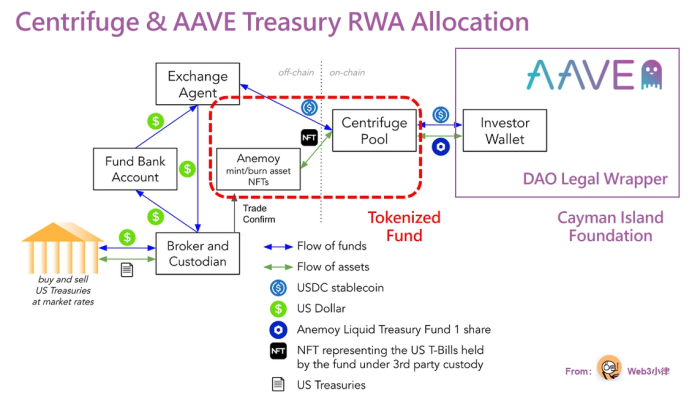

Centrifuge 作為 RWA 抵押借貸模式的頂流,在近期為 Aave 設計的 RWA 代幣化方案中,説明 Aave 的金庫資產捕獲美債的收益價值。 在這個方案中同樣應用到了代幣化基金。

在該方案中,Anemoy Liquid Treasury Fund 是註冊在 BVI 的鏈下基金,首先通過 Centrifuge 協定將其基金代幣化; 其次,Aave 將金庫資金投資於 Anemoy 代幣化基金對應的 Centrifuge Pool 中,併產生的基金代幣憑證; 之後,Centrifuge Pool 通過協定將 Aave 投入的資產分配到 Anemoy 基金手中; 最後 Anemoy 基金通過出入金、託管、經紀商買入美國國債,實現美債收益上鏈。

4.2 私募基金的代幣化——Hamilton Lane、KKR

從歷史上看,對於散戶投資者而言,投資私募基金存在一定門檻,這個市場局限於大型機構投資者和超高凈值個人。 此外,資產管理市場的一個明確目標是增加對散戶投資者的配置。 導致這種持續配置不足的原因是投資的門檻高,持有期長,流動性有限(包括缺乏發達的二級市場),價值發現手段缺乏,複雜的手動投資流程,以及缺乏投資者教育等。

儘管目前代幣化市場還處於早期階段,但一些私募基金管理公司正通過推出其旗艦基金的代幣化版本來試水。 我們可以看到著名的私募巨頭 Hamilton Lane、KKR、Apollo 在代幣化基金方面的嘗試。

由於現有基金的一些限制,如果僅僅將現有基金的部分基金份額代幣化,這意味著相同份額的基金可能會記錄在區塊鏈的分散式帳本上,也可能由過戶代理記錄在傳統集中登記冊上,這樣會造成重複分類登記的成本。 一個解決方案是由過戶代理負責歸集、匯總。 另外一個解決方案是可以通過聯接基金(Feeder Fund)的方式實現代幣化。

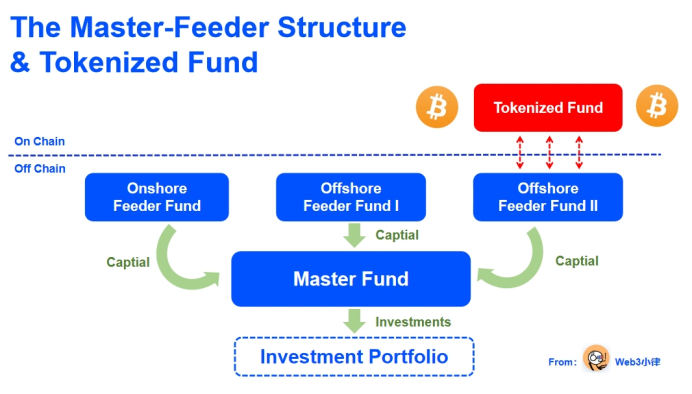

私募基金通過主聯架構(Master-Feeder Structure),直接將上一層聯接基金(Feeder Fund)代幣化來實現整個私募基金部分基金份額的代幣化。 在主聯架構中,基金管理人可從不同類型的投資人手中募集資金創立 Feeder Fund,而 Feeder Fund 把該等資金投資於一個主基金(Master Fund)。 投資人在 Feeder Fund 層面進行投資並支付管理費,而交易和投資則在 Master Fund 層面進行。

主聯架構是大型金融機構發行基金的首選架構,通常面對不同法域的投資人,以滿足不同法域的監管要求,以及制定不同的商業條款如管理費、認購條款、投資策略等。

4.2.1 Hamilton Lane

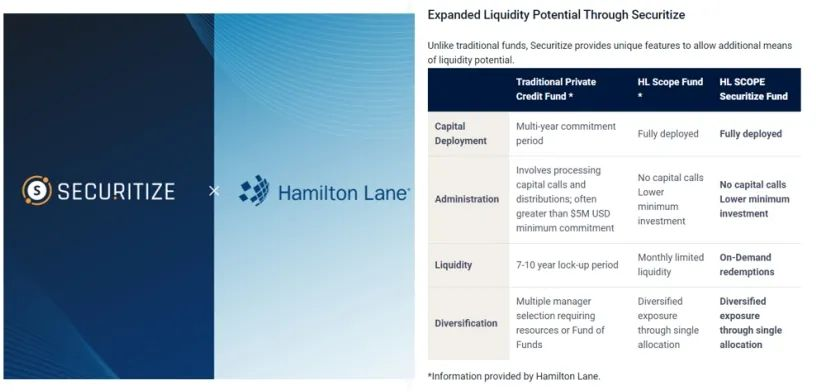

Hamilton Lane 是一家全球領先的私募投資公司,管理的資產規模高達 8,239 億美元。 該公司將旗下基金的部分份額在 Polygon 網路上代幣化,並在交易平臺 Securitize 向投資者開放。 通過與 Securitize 的合作,該基金通過 Feeder Fund 的形式將部分基金份額代幣化,並由 Securitize Capital 進行管理(在 SEC Reg D 506(c)下備案)。

Securitize 的 CEO 表示:“Hamilton Lane 提供了一些表現最好的私募市場產品,但從歷史上看,它們一直局限於機構投資者。 代幣化將使個人投資者能夠首次以數位的方式參與私募股權投資,並共同創造價值。 ”

從個人投資者的角度來講,雖然代幣化基金提供了一種「平價」參與頂級私募基金的方式,最低投資門檻從平均 500 萬美元大大降至僅 2 萬美元,但是個人投資者依舊要通過 Securitize 平臺的合格投資者驗證,依然存在一定的門檻。

4.2.2 KKR

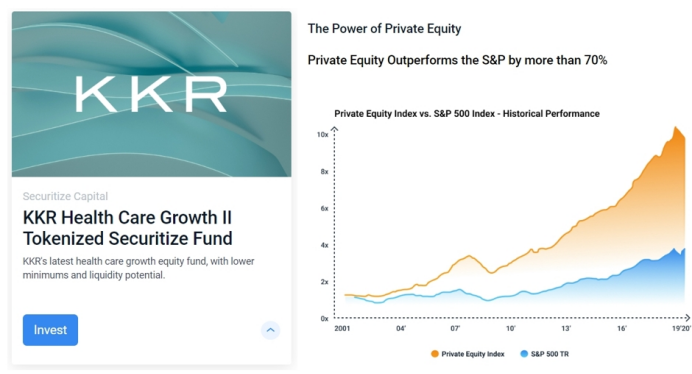

同樣,管理近 5,000 萬美元資產規模的 KKR 於 2022 年 10 月與交易平臺 Securitize 合作,將其封閉型基金 Health Care Strategic Growth Fund II 的部分份額,通過 Feeder Fund 的形式在 Avalanche 網路上代幣化。

從私募基金的角度來看,代幣化基金的優勢不言而喻,不但能夠直接為私募基金的部分基金份額提供實時流動性(對比傳統私募基金長達 7-10 年鎖定期); 而且可以實現 LP 的多樣化以及資金來源的靈活性。 這種優勢或許能夠解決目前市場上,在流動性寬鬆、高估值時代拿到的項目無法在目前流動性緊縮、風險偏好降低時期退出的窘境。

從投資者的角度,私募基金的代幣化,為他們提供了一個投資頂級私募基金的低門檻機會(私募基金的收益率表現遠遠高於 S&P 指數收益率的 70%)。 大型機構投資者和超高凈值個人參與 KKR 基金的門檻要求,通常是數百萬美元,而個人投資者此次通過這個「代幣化」的 Feeder Fund,投資的最低門檻降到了 10 萬美金。

五、代幣化基金的交易與投資

5.1 代幣化基金的二級市場交易

代幣化帶來的最令人興奮的可能並不是基於區塊鏈的結算與發行,而是基金代幣二級市場的交易。

隨著代幣化市場的成熟,基金代幣在二級市場充分交易的價格,能夠更加準確地反映出基金的價值,這有利於價格發現,為基金定價提供依據,而不是像 ETF 那樣僅根據公佈的資產凈值進行交易。 這不僅能讓投資者即時地查看交易、投資組合估值和投資表現,還能讓他們自己調整風險敞口。 基金代幣還會根據投資者需求、貨幣走勢和套利進行交易,套利者將消除代幣化基金和非代幣化版本之間的任何價格差異。

此外,二級市場流通的基金代幣也能作為基金贖回的流動性補充。 基金可以減少為應對贖回而持有的低收益現金儲備。 一旦投資者可以出售代幣而不是選擇贖回份額,基金的資產規模就會穩定下來,再平衡的成本也會下降。 如果基金的底層資產也被代幣化,基金管理人將不再需要通過出售底層資產或從銀行借貸來彌補認購和贖回之間的流動性錯配。 相反,相關底層資產可以直接在二級市場上以代幣化的形式出售。

代幣化實際上並不能為一些本質上缺乏流動性的資產類別增加流動性,如私募股權和信貸、基礎設施、房地產、藝術品和林地,但是代幣化能夠充分利用直接與投資者社群交互,增加 DeFi 場景的應用等優勢,減少因資產缺乏流動性而發行帶來資產高額折價。 同時,代幣化能夠將資產碎片化的特質,能夠單位資產分割成較小的面額,這樣投資門檻的降低可以使得此前因高門檻而無法參與的投資者參與其中,並帶來額外的流動性。 這些功能的重要性已經在加密貨幣和 DeFi 市場中已經得到體現。

目前公開市場上市公司股票的萎縮,以及隨之而來的私募股權行業的增長,切斷了零售投資者的一系列投資管道。 代幣化可以讓它們重新進入目前僅對機構投資者開放的資產類別。

但是很遺憾,目前大部分的代幣化基金基於 KYC/AML/CTF 等合規原因都暫未開放基於公鏈的無許可交易。 如目前最大資產管理規模的代幣化基金 Franklin OnChain U.S. Government Money Fund,雖然也是基於 Stellar 區塊鏈來處理交易和記錄擁有權的,但是目前暫未看到任何在公鏈上的交易操作。 而且諸如 Hamilton Lane、KKR 這樣的代幣化私募基金,也只能通過平臺的入口(經嚴格 KYC)來進行基金認購和贖回操作,更多的交易操作可能是通過 OTC 的形式。 未來可能通過許可區塊鏈的方式進行二級市場交易。

5.2 代幣化將加速個人化投資的發展

傳統投資中較高的投資門檻反映了較高的資金成本。 代幣化通過減少基金髮行、認購和贖回、登記和服務的成本,使得投資門檻大幅降低。 代幣化方案還可能應用於小型投資者基金,這些基金可以投資於如商業和住宅房地產、基礎設施專案、私人股權和債務、藝術品和收藏品,但是目前被排除在傳統投資之外。

從長遠來看,代幣化的影響可能遠比降低交易成本、改善價格發現、增加流動性和擴大基金的投資者基數更為深遠。 代幣化有可能創造出完全符合個人投資者需求、願望和價值觀的投資組合。

目前,基金都是通用產品,都會說有希望實現收益或資本增長,或者符合一套環境、社會和治理(ESG)標準。 千禧一代是伴隨著數位經濟成長起來的,他們從來都不知道一個沒有智能手機的世界,他們需要的是直接、簡單和透明的基金產品。 對他們來說,共同基金是一種複雜的產品,難以理解,購買緩慢,難以實現個人化。

代幣化可以消除這些障礙。 基金代幣的買賣比傳統基金份額更便宜、更容易、更快捷。 在基金代幣中可以嵌入智能合約,快速、便捷地完成盡職調查,讓年輕投資者在幾分鐘而不是幾天內打開開立帳戶(電子錢包),類似於他們擁有用來交易和持有加密貨幣的錢包。

最重要的是,代幣能使基金投資組合個人化。 它能夠將任何資產進行代幣化和碎片化,從而擴大了可投資資產的範圍,甚至允許小額的資金投資,並根據投資者的個人偏好進行定製。 隨著時間的推移,代幣化基金可能會為每個投資者提供個人化定製的投資組合套餐,這樣的基金便如同投資者管理自身的銀行賬戶一樣。 最重要的是,代幣化基金的個人化投資對一大批年輕投資者有一種直觀的吸引力。

根據 Newzoo 的數據,全球有 29 億電子遊戲玩家。 電子遊戲玩家和加密貨幣愛好者之間的交叉意味著加密貨幣的用例已經存在,使得電子遊戲玩家能夠在區塊鏈上買賣遊戲內的物品。 NFT 實際上是電子遊戲玩家的發明。 從技術上講,代幣化基金已經成為千禧一代和 Z 世代所生活的一部分。

五、代幣化基金的監管

傳統基金基本上都受到當地司法轄區較嚴格的監管,在這方面能夠有較明確的操作指引以及實現路徑。 但是在基金代幣化之後,誰來監管? 依舊是一個全新的話題。 代幣化基金參與方需要適應的一點就是基金在代幣化之後,基於公共區塊鏈是可以全球流通的(儘管目前僅僅看到有限的許可流通場景),因此可能會面臨全球所有主要基金市場的監管機構,以及全球加密資產的監管框架。

儘管世界各地的監管機構已經對 2017 年開始興起的區塊鏈代幣融資作出了回應,國際監管機構也試圖就如何監管加密資產達成全球共識,但監管代幣化的法律法規仍然只是適用於特定司法管轄區,且不清晰、不明確。 監管加密資產的範圍包括從立法層面規範加密資產發行人、投資者和中介機構的角色、權利和義務(如在列支敦斯登),到規範指導哪些加密資產和加密資產活動需要監管授權(如在英國)。 在沒有明確關於加密資產和智能合約的法律定義,以及後續判例的情況下,代幣化仍然面臨法律和監管不確定性。

監管的不確定性讓基金管理公司感到不安。 作為受監管的實體,它們不願意先採取行動,然後再尋求監管機構的批准。 然而,至少在英國,金融市場行為監管局(FCA)的指導已被證明足以使代幣化行業能夠在一定的基礎上發展,即在私有網路而不是公共網路上發行的加密資產受現有的證券和現金支付規則的約束。

首先,在私有區塊鏈(而非公共區塊鏈)上發行加密資產,使基金管理人能夠履行其監管義務,能夠對投資者進行 KYC、AML、CTF 和經濟制裁篩查核驗,通過這些核驗是投資的先決條件。 其次,基金代幣作為證券受到 FCA 的監管。 這尤其讓投資者確信,風險將得到控制; 資訊披露將維護市場誠信; 市場操縱和內幕交易將得到抑制; 代幣也將被安全保管。

儘管上述基金代幣被歸類為「證券型代幣」,但在英國發行的基金代幣受到 FCA 的集體投資計劃資料手冊(COLL)相關規定的監管,其方式與今天共同基金的份額相同。 換句話說,基金代幣發行人必須發行基金說明書和關鍵投資者信息檔(KIID),遵守有關投資、借貸、風險管理和估值的詳細 COLL 規則,並指定存託人來保護投資者。

六、結論

如果想要利用區塊鏈和分散式帳本的優勢實現代幣化基金的最終形態,根據目前的情況做類比,就像需要為飛機在 3 萬英尺高空飛行時更換發動機。 此外,新的引擎需要完全重新佈線,同時仍然與舊系統相互相容。 當然變革不會一蹴而就。

在基金行業,戰略方向的轉變已經很明顯,基金公司正在探索代幣化,為代幣化的未來重新定位業務。 基金管理公司正在收購財富管理業務,並投資於基金平臺。 基金平臺正在考慮過戶登記機構的能力。 過戶代理和託管人正在投資於訂單和執行管理技術,以及基金平臺和託管服務。

這些事態發展表明,基金行業的分銷端和服務端已開始進行重組。 代幣化所宣傳的優勢——更低的成本,更大的市場,更高的流動性,減少交易對手風險,開戶/持續核驗的自動化,可投資產類別的擴大,客戶服務的改變和基金投資的定製化,正在艱難地逐步實現。

有理由相信,代幣化可以簡化將基金管理人與投資者分隔開來的中間鏈條; 加速產品的數位化,並擴大其管理的可投資資產的範圍; 最終,基金份額的發行和贖回可能會讓位於活躍的基金代幣二級市場,使基金能夠擺脫每日資產凈值的束縛,並以與投資信託基金和 ETF 相當的方式進行交易。

在實現代幣化帶來的價值之前,依然要掃清諸多障礙。 如 KYC、AML、CTF 和經濟制裁篩查核驗的通用標準,公有鏈和私有許可鏈之間跨鏈管道與預言機,二級市場如何構建等。 此外,還有監管的不確定性,區塊鏈上缺乏法定貨幣是一個主要制約因素,但阻礙進步的最大障礙是時間。

一個全球性產業向未來的轉變不可能一蹴而就。 危險之處在於,隨著改革時間的延長,將成為現在無所作為的理由,這將是一個錯誤。 對於區塊鏈來講,今天有價值的東西,明天依然會有價值,如同比特幣一樣。

Reference:

[1] SS&C, Tokenization of Funds – Mapping a Way Forwardhttps://www.ssctech.com/resources/form/tokenization-funds-mapping-way-forward

[2] CMS, Tokenised funds serieshttps://cms.law/en/gbr/publication/tokenised-funds-series

[3] Open for Investing 24/7: An Introduction to Open-End Funds on Solv V3 [4] Franklin Templeton Announces the Franklin OnChain U.S. Government Money Fund Surpasses $270 Million in Assets Under Management [5] UBS Asset Management launches first blockchain-native tokenized VCC fund pilot in Singapore [6] Hamilton Lane and Securitize to Tokenize Funds, Expanding Access to Private Markets for a Broader Set of Investorshttps://www.hamiltonlane.com/en-us/news/hamilton-lane-securitize-tokenize-funds

[7] [ARFC] Aave Treasury RWA Allocationhttps://governance.aave.com/t/arfc-aave-treasury-rwa-allocation/14790/1

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 本文內容僅用於資訊分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。