這可能是最好的關於 DAI 的 8% 存款利率的解析

編輯:林克,極客 web3

封面:Photo by Martin Adams on Unsplash

導語:Loki 認為,MakerDAO 的 Spark Protocol 調整 DAI 存款 APY(DSR)至 8%,實質是補償使用者持有 ETH 與 USDC 等傳統資產的機會成本,而 eUSD 和 DAI 等新興穩定幣會靠著高利率不斷擠佔 USDC 等老牌穩定幣的市場空間。 同時,可以將 DAI 的生息與流通屬性剝離,來提高 MakerDAO DSR 的資金利用效率。

一、從 DAI 的增長說起

首先有一個問題:為什麼 MakerDAO 要給 DAI 提供 8% 的高額收益率? 答案是很清晰的——Maker 希望讓渡自己的收益,主動給使用者/市場提供套利空間,通過補貼的方式實現 DAI 規模增長。

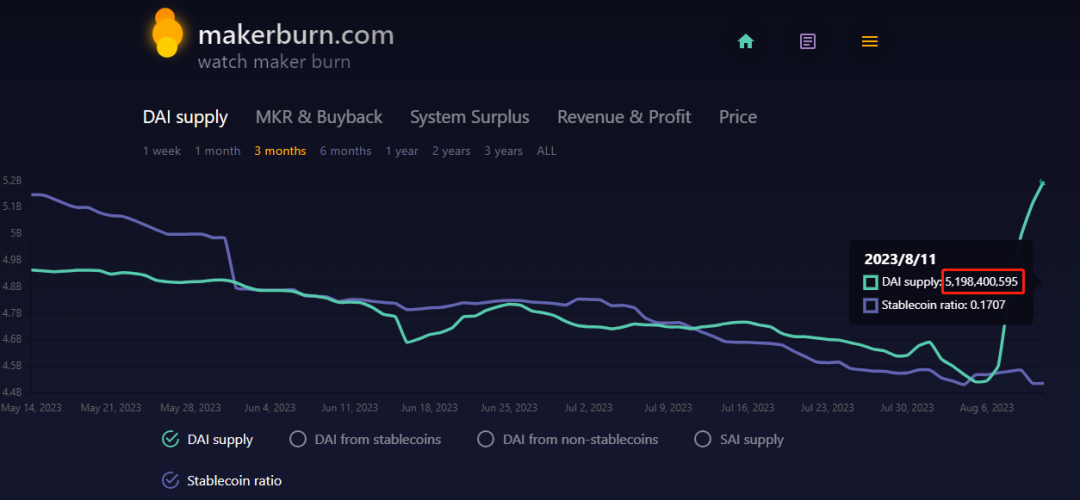

根據 MakerBurn 數據,過去 4 天內 DAI 供應量由 44 億增長至 52 億。 顯然,這是由於 DAI 的 8% 的高額利率直接拉動的。

这部分新增需求通过两种方式来体现:

1)LSD 的再质押。由于 DSR 给 DAI 提供了 8% 的高额 APY,而使用 wstETH mint DAI 的利率仅有 3.19%,这将会产生套利空间。如果在 Staking ETH 的基础之上,再把 wstETH 作为抵押物 mint DAI 并存入 Spark DSR,按照质押价值 $200 的 ETH 来 mint $100 DAI 计算,可以获得的收益率为:

3.7%+(8%-3.19%)/200%=6.18%

显然优于直接 Staking 和市场上其它无锁、单币、低风险收益率,因此会有 stETH 的持有者采取这种方式进行套利,从而带来 DAI 流通量的增长。

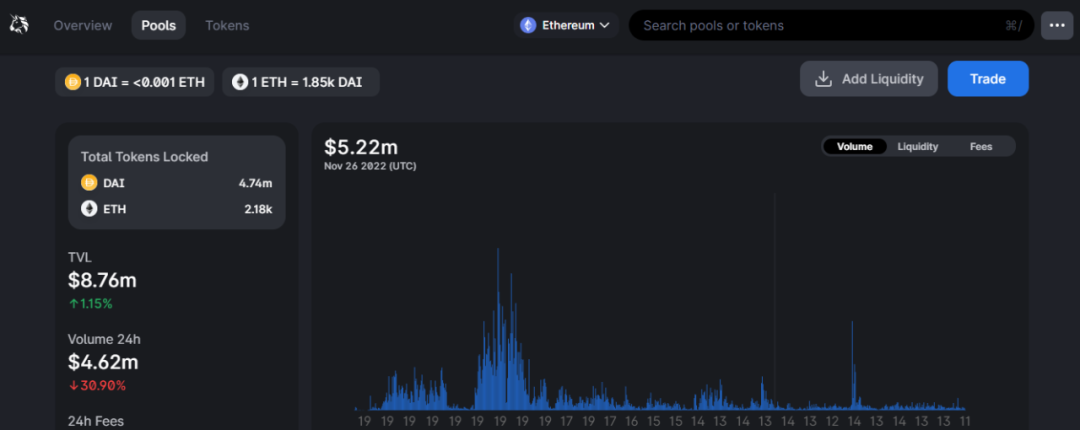

2)将其他稳定币兑换为 DAI。那么那些没有 ETH 或者 stETH 的玩家如何参与?很简单,使用 USDT/USDC 兑换成 DAI,再存入 DSR,毕竟 8% 无论是在链上还是在链下都是具备足够吸引力的,而这部分需求需要有更多 DAI 来满足,从而间接拉动 DAI 流通量的增长。

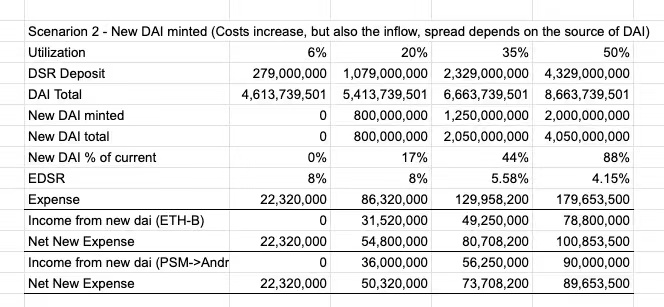

随着 DAI 的增长,从 EDSR(Enhanced DAI Savings Rate) 的估算中可以看出,Income from new DAI 一项出现了 90M 的净增长。

这意味着在 DAI 流通量增长的同时,协议也会拥有更多 USDC,就可以使用这些 USDC 兑换更多美元、购买更多 RWA 资产,提供更多真实收益,带来飞轮效应。

二、套利的终点在哪里

第二个问题是 DAI 的增长终点在哪里?答案是当套利空间缩小到足够小为止。回答这个问题的前提是,要理解 EDSR(Enhanced DAI Savings Rate) 机制本质上是主动给用户提供套利机会。

那麼對於質押 stETH/rETH 的用戶來說,stETH/rETH 來說除了用來做 mint DAI 的質押物以外沒有太大用途。 所以只要 EDSR 的利率高於 mint DAI 的費率,就有機可圖。

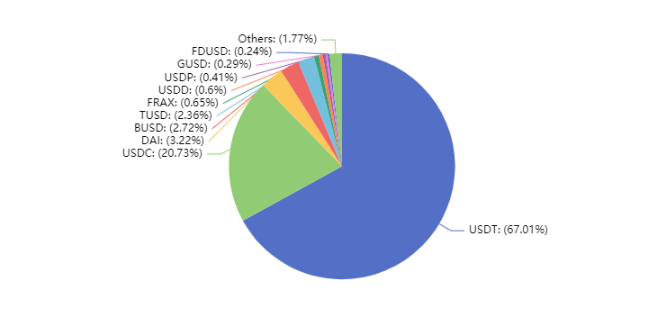

而 USDT/USDC 用戶的情況更複雜一些。 因為 USDC/USDT 不需要去抵押 mint 為 DAI,可以直接在 DEX 上兌換為 DAI。 站在使用者角度,USDC 存在 AAVE 大概可以獲得 2% 的收益率,而換成 DAI 存入 DSR 可以獲得 8% 的收益率,這顯示是有吸引力的,那麼不斷地會有用戶進行兌換。

這裡就會有一個問題,如果 Maker 繼續把使用者存入的 USDT/USDC 換成 RWA(同時 DSR 存款率保持穩定),DSR 的收益應該存在一個下限,且這個下限高於 USDC/USDT 的鏈上無風險收益率。 這意味著這種類型的套利應該能持續很長時間,DAI 會持續不斷地吸收 USDT/USDC 的市場份額。

三、RWA 收益與鏈上 Staking 穩定幣的共同點:蠶食傳統穩定幣

當然,DAI 侵吞 Tether/Circle 份額的道路可能並不會那樣順利,因為 DAI 本身也有一些短板(例如 RWA 的安全性問題)、規模尚處劣勢。 但不要忘了,DAI 並不是唯一一個試圖侵佔 USDT/USDC 的玩家,除了 DAI 以外,還有 crvUSD、GHO、eUSD、Frax、就連 Huobi 和 Bybit 都分別推出了自己的 RWA 資產。

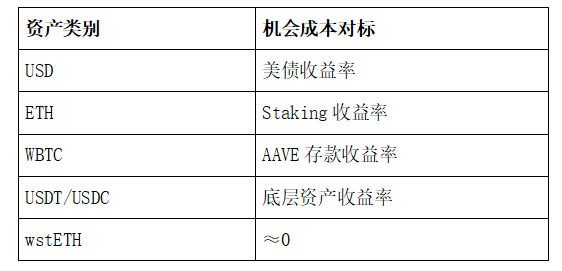

這裡會出現一個穩定幣派系分歧:底層收益來自哪裡?

一派是 Huobi/Bybit 的做法,底層收益完全來自於 RWA 的收益,需要做的只是把 Tether/Circle 侵吞掉的那部分收益還給使用者。 另一派是 crvUSD、eUSD 這樣的純鏈上質押穩定幣,底層收益來自於抵押物在其他協定的 Staking 收益(未來也許會拓展到更多場景,例如債務票據充當抵押物。)而 DAI 這種模式其實混合了兩種收益來源。

但這些類型都指向了同一個終點——降低機會成本,或者說補償用戶的機會成本(比如持有 USDC 其實是使用者讓渡機會成本給 Circle 去投資美債等傳統標的)。

如果你選擇用 wstETH 鑄造 DAI,你仍可以獲得 Staking 的收益,你並未犧牲任何本屬於你的 APY; 如果你選擇用 ETH 鑄造 eUSD,Lybra 會收取少量費用,但大部分 Staking APY 仍屬於你自己。 但當你使用 USD 購買 USDT/USDC 的時候,4%-5% 的 RWA 收益率被 Tether/Circle 拿走了。

Tether 僅在 2023 年 Q1 凈利潤就達到了 14.8 億美元,如果 DAI 能夠完全取代 Tether/Circle,這將給加密貨幣市場帶來每年 50-100 億美元的真實收入。 我們常常詬病加密貨幣缺乏真實收益場景,但卻忽略了最大的一個場景,這個場景也是最簡單的——只需把本屬於貨幣持有者的收益/機會成本還給他們。 (比如,Spark 可以提供高達 8% 的 DAI 存款利率,將美元持有者因通脹而付出的機會成本還給使用者)

在我看來,擁抱 RWA 還是和 RWA 脫鉤、堅持去中心化還是迎合監管,這些不同的選擇可能會共存,但蠶食中心化穩定幣市場份額的路線是明確的。 只要 Spark 或 Lybra 的 APY 優勢仍然存在,USDC/USDT 的市場份額就會被一直蠶食。 對於這一點,RWA 抵押品模式的算穩和鏈上原生抵押品算穩是一致的。

四、更高效的未來:生息與流通分離

Maker DAO 的 Spark DSR 也有一個問題:進入 DSR 意味著退出流通,那麼流通量的增長並沒有真正作用於實際業務,而是資金空轉的遊戲。 所以需要思考的是有沒有更好的解決方案? 我的答案是把生息和流通分離。

具體實現方式如下:

(1)DAI 生息屬性的剝離

當前 DAI 存入 Spark 以後會變成 sDAI,DSR 產生的收益會在 sDAI 上累加。 例如你在最開始的時候存入 100DAI,兌換成了 100 個 sDAI,隨著 DSR 收益的累加,在取回時你可以用你的 100sDAI 兌換成 101 個 DAI,多出來的 1 個 DAI 就是你的收益。

這種機制的缺點很明顯:生息和流通對於 DAI 是一個二選一的問題,DAI 進入 DSR 之後就喪失了流通能力,這變成了一種資金空轉的遊戲。

那麼假如換一種做法,使用者不直接把資產存入 Spark,而是先通過另外一個協定(暫且叫他 Xpark),使用者把 DAI 存入 Xpark,Xpark 再把全部 DAI 全部投入 Spark 進行收益累計。 同時 Xpark 發放一個 xDAI 給使用者。 Xpark 始終保證 xDAI 和 DAI 的 1:1 兌換; 但 DSR 的收益只按照 DAI 的存款量進行分配,xDAI 持有者無法獲取任何收益。

這樣做的好處是 xDAI 可以進入流通,充當交易手段、充當保證金、用於支付,用於 DEX 當中做 LP,由於 xDAI 可以實現與 DAI 的剛性兌付,將它視為 1USD 的等價物不會有任何問題。(當然,由 Spark 自身或者 MakerDAO 來發行 xDAI 會是更好的選擇。)

這裡有一個潛在的問題:如果 xDAI 的佔有率過低,會不會不足以支撐起它作為一個被信任的流通資產? 這個問題也有對應的解決方案,例如 DEX 場景就可以採用虛擬流動性池(或者叫超流質押)的方式來實現:

1)協定首先吸納 $1m ETH 和 $1m DAI 組池,其中 80% 的 DAI 存入 DSR,20%DAI 和 ETH 進行組池

2)使用者 Swap 的時候使用剩下的 20% 進行承兌,而如果 DAI 的比例上升或下降到閾值(例如 15%/25%),LP 池再從 DSR 中進行贖回或者存入。

3)假如正常情況下交易費帶來的 LP 挖礦 APY 是 10%,DSR 的 APY 是 5%,那麼採取虛擬流動性池在同等情況下 LP 可以獲得:

10%+50%*80%*5%=12% 的 APY,實現 20% 的資金效率提升。

(2)更徹底的剝離

再假想一種情形,某個穩定幣的質押物包括國債 RWA、ETH、WBTC、USDC、USDT,那麼獲取最高 APY 的方式是讓 RWA 去賺取美元收益,ETH 去賺取 Staking 收益,WBTC 去賺取 AAVE 活期收益,USDT-USDC 投入 Curve 做 LP,總而言之,盡可能的讓所有抵押物進入生息狀態。

在此基礎上進行穩定幣的發行,暫且叫他 XUSD,XUSD 是無法生息,質押物的所有收益按照鑄造量和抵押物種類分配給 XUSD 的鑄造者。 這種做法和前面提到的 Xpark 思路區別在於從最開始就對 XUSD 做了生息和流通功能的分離,從最開始,資金就實現了最大化的利用效率。

當然,XUSD 的願景似乎還很遙遠,甚至 xDAI 現在都尚未出現,但可流通的 DAI DSR 憑證的出現會是一件確定性的事情,如果 MakerDAO/Spark 不做,我想很快也會有第三方來著手做這件事,而與此同時,Lybra v2 也計劃實現了這種徹底的剝離,peUSD 作為流通貨幣,兌換后的 eUSD 作為生息資產存在。

總的來說,xDAI 或者 XUSD 的願景還很遙遠,但吸納更多真實收益率、盡可能的提高資金效率、分離生息和流通職能對於鏈上穩定幣而言會是一條必經之路,而這條道路上,也隱約可見 USDC 們的諸神黃昏。

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。