一片瓊樓,忽成塵土遺跡。

作者:0xCousin,IOBC Capital

比特幣現貨 ETF 有望通過,引發了市場熱議。 按照 21Shares Bitcoin ETF 的時程表,也許 8 月 11 日會誕生第一個比特幣現貨 ETF。 不過也有人認為,可能 SEC 更願意讓 BlackRock 的 iShares Bitcoin Trust 成為第一個審批通過的比特幣現貨 ETF。

一、什麼是 ETF?

ETF,即 Exchange-Traded Fund。 交易所交易基金(ETF)是一種跟蹤資產、證券或指數價格的投資工具。 ETF 彙集投資者的資金,旨在實現與標的資產相同的回報。

近年來,行業內許多公司在不斷努力申請比特幣 ETF。 Bitcoin ETF 分為:比特幣現貨 ETF(Bitcoin Spot ETF)和比特幣期貨 ETF(Bitcoin Futures ETF)。 比特幣現貨 ETF 實時跟蹤 BTC 的市場價格,而比特幣期貨 ETF 則跟蹤比特幣期貨合約的價格。

根據 SEC 官網的定義,比特幣期貨 ETF 是一種標準化協定,用於在未來特定日期以指定價格買賣特定數量的比特幣。 目前 SEC 已批准四隻比特幣期貨 ETF。 由於比特幣期貨 ETF 並不直接投資比特幣,這不是投資比特幣的最理想方式。

因此,業界一直渴望比特幣現貨 ETF 的推出。

二、Bitcoin ETF 的發展現狀

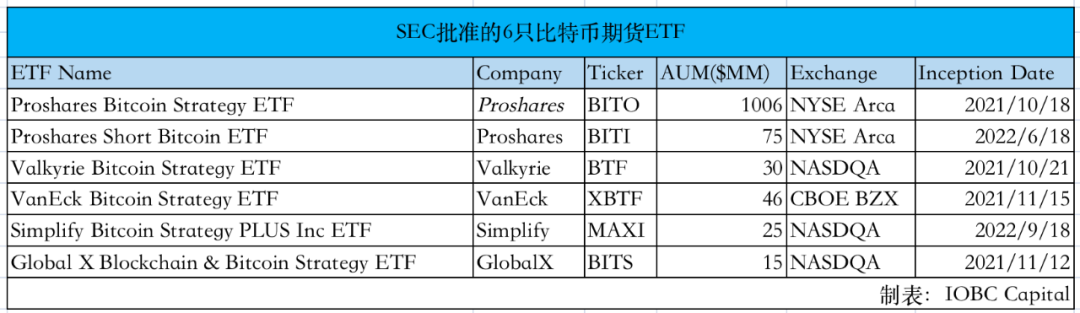

向 SEC 註冊比特幣 ETF 一直是一個難題,尤其是比特幣現貨 ETF。 迄今為止,由於擔心現貨市場潛在的欺詐或操縱行為,SEC 尚未批准任何此類現貨 ETF 的申請。 相比之下,SEC 已批准 6 隻比特幣 ETF 進行期貨交易。

1、SEC 批准的 6 只比特幣期貨 ETF

此前,SEC 主要批准了以下 6 只比特幣期貨 ETF:

Proshares(BITO):P roshares Bitcoin Strategy ETF,代碼為 BITO,目前資產管理規模為 9.97 億美元。 於 2021 年 10 月 18 日獲得 SEC 批准成立,在 NYSE Arca Exchange 交易。 在 BITO 的基金投資策略中,明確寫了 “The fund invests primarily in bitcoin futures contracts. The fund does not invest directly in bitcoin.“ 該 ETF 在首次亮相時非常受歡迎,僅僅 2 天時間其交易額就超過了 10 億美元。

Proshares(BITI):P roshares Short Bitcoin ETF,代碼為 BITI,目前資產管理規模為 1.39 億美元。 於 2022 年 6 月推出,是目前 SEC 批准的唯一一隻比特幣空頭 ETF。

Valkyrie(BTF):Valkyrie Bitcoin Strategy ETF 在 Nasdaq 交易,代碼為 BTF, 目前資產規模為 3100 萬美元。 於 2021 年 10 月 21 日獲批成立。 Custodian(託管機構)是 US Bank。 根據 1940 年《投資公司法》,Valkyrie 這個 ETF 被歸類為 “非多元化”(Non-diversified)基金。 VanEck(XBTF):VanEck Bitcoin Strategy ETF 在 Cboe BZX Exchange 交易,代碼為 XBTF,目前資產規模為 4650 萬美元。 成立於 2021 年 11 月 15 日,這個 ETF 有個獨特的優勢,它是一個 C 型公司(C-corp),這與其他的 ETF(註冊為 investment corporations)不同,這是一種節稅結構(tax-efficient structure),因為 C 型企業不需要將長期資本收益作為股息分配給投資者。 對於投資者來說,這種方法可能會降低應稅分配,從而有更多資金投資於基金。

Simplify(MAXI):Simplify Bitcoin Strategy PLUS Inc ETF 於 2022 年 9 月推出,在 Nasdaq 交易。 由於該 ETF 使用三種策略(Bitcoin Futures、Income、Option overlay)來實現 ETF 的投資目標,而且從其實際配置來看,主要配置的是美國國債,所以相較於前面 3 個比特幣期貨 ETF,MAXI 在行業內知名度不高。 目前資產管理規模 2500 萬美元。

Global X(BITS):Global X Blockchain & Bitcoin Strategy ETF 於 2021 年 11 月推出,目前資產管理規模 1000 萬美元。 該 ETF 的特點是 50% 投資 CME 比特幣期貨合約,50% 投資其姊妹 ETF(Global X Blockchain ETF,BKCH)的股份。 這個 BKCH ETF 擁有一系列區塊鏈股票,包括 MARA、COIN、HUT CN、RIOT、APLD、BTBT 等。 基本涵蓋了目前在納斯達克上市的主流數字資產礦場、加密貨幣交易所和區塊鏈開發公司的股票。 由於該 ETF 不是全部投資比特幣期貨,在行業內知名度也不高。

除了 SEC 批准的這 6 只比特幣期貨 ETF 外,還有一些不是 SEC 批准的比特幣期貨 ETF,或其他國家的比特幣期貨 ETF,甚至現貨 ETF。 比如:比如:CFTC 批准的在 NYSE Arca 交易所交易的 Hashdex Bitcoin Futures ETF; 在港交所交易的南方東英 BTC 期貨 ETF; 在多倫多證交所交易的 Purpose BTC 現貨 ETF、3iQ BTC 現貨 ETF、Horizons BTC 杠杠 ETF 等。

2、比特幣現貨 ETF 上市還有多遠?

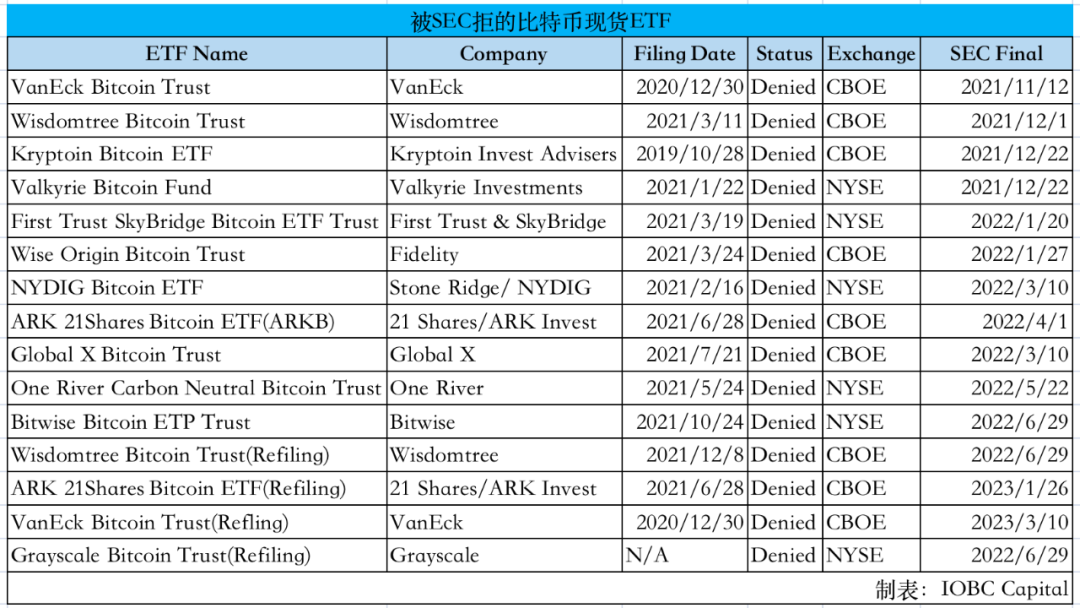

歷史上被 SEC 拒的比特幣現貨 ETF 主要有:

由表格可见,过去这几年 SEC 已拒绝了数十项比特币现货 ETF 申请。在所有案件中,SEC 的拒绝理由主要有三点:

1、这些申请无法证明这些 ETF“旨在防止欺诈和操纵行为”;

2、这些申请无法证明这些 ETF“旨在保护投资者和公共利益”;

3、这些申请的发行人备案不充分且缺乏必要信息。

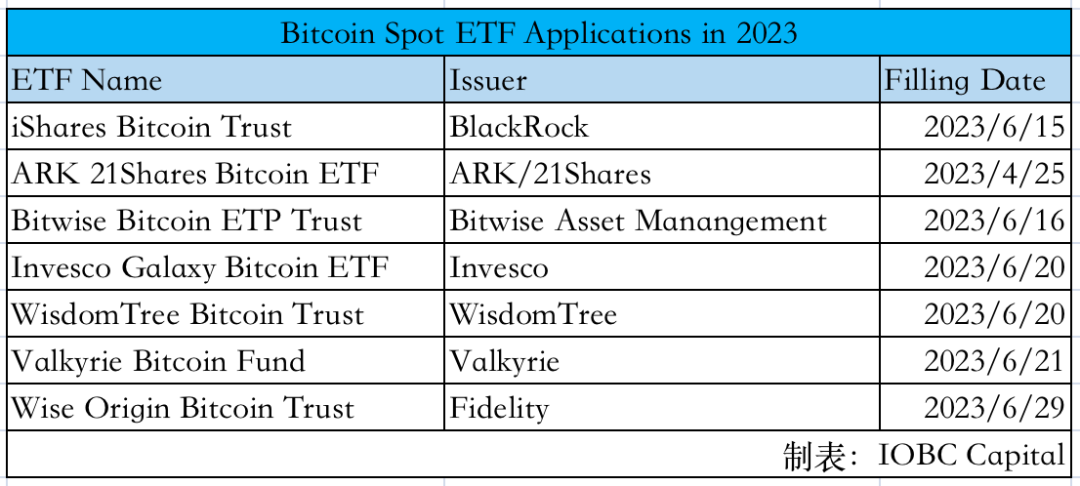

现在正在排队审批的比特币现货 ETF,主要有以下几家:

这段时间最受市场关注的比特币现货 ETF 的申请方,主要是 BlackRock 和 Fidelity。

BlackRock

全球最大的资产管理公司贝莱德,于 6 月 15 日申请了比特币现货 ETF,近日又重新提交了该申请。新文件提到将 Coinbase 列为 “监控共享协议”(Surveillance-sharing agreement)的合作市场。

貝萊德的 iShares Bitcoin Trust 如果獲得批准,將在納斯達克交易,並使用 Coinbase Custody 作為其加密貨幣託管機構,並使用紐約梅隆銀行作為其現金託管機構,採用 Coinbase,Inc. 作為 SSA 合作市場。

這個 iShares Bitcoin Trust 究竟屬於 ETF 還是 Trust,在業內是有爭議的。 不過,BlackRock 申請的 iShares Bitcoin Trust 與 Grayscale 發行的 GBTC 有一個最關鍵的區別——它更靈活,可供贖回,存在授權參與人(AP)——這很關鍵,能夠避免像 GBTC 一樣長期溢價或折價。(授權參與人,即 Authorized Participants,ETF 申贖的主要參與方之一)

Fidelity Investments

Wise Origin Bitcoin Trust 是 Fidelity 管理的現貨比特幣交易所基金,在其向 SEC 提交的提案中,之前是申請在 CBOE 旗下的 BZX 交易所上市該 ETF,近日也增加了將 Coinbase 指定為監控共享協定的合作市場,另外模糊地講了 “一家由紐約金融服務部授權的託管機構將負責這個 Trust 的 Bitcoin 的託管。

三、可能影響比特幣現貨 ETF 申請結果的因素

1、監控共享協定

監控共享協定(Surveillance-sharing agreement)。 根據 SEC 的定義:監控共用協議的特點是,該協定規定共用有關市場交易活動、清算活動和客戶身份的資訊; 協議雙方有合理的能力獲取並提供所要求的資訊; 並且任何現有規則、法律或慣例都不會阻止協定一方從另一方獲取此資訊或向另一方提供此資訊。

以 Fedelity 申請的 Wise Origin Bitcoin Trust 為例,6 月 30 日 CBOE BZX 提交的建議上市和交易 Wise Origin Bitcoin Trust 的檔中,明確寫了 “The Exchange is expecting to enter into a surveillance-sharing agreement with Coinbase,Inc.“ 的內容。(溫馨提示,關於 SSA 的內容在這個長達 194 頁文檔的第 68-69 頁)。

在這份規則備案中,關於監控共用協定,預計現貨 BTC SSA 將具備 ISG 的兩個成員之間的監控共用協議的特點,這將使交易所能夠在確定有必要時,以類似於交易所在 ISG 中共用資訊的方式,獲得有關在 Coinbase 上發生的現貨比特幣交易的數據,作為其監控 ETF 的計劃的一部分。 如果交易所和 Coinbase 達成這樣的協定,交易所將在允許份額交易之前將現貨 BTC SSA 納入其市場監控計劃中。 這個現貨 BTC SSA 與 ISG 提供的與 CME 比特幣期貨相關的資訊相結合,交易所認為 CME 比特幣期貨本身就代表了一個規模可觀的監管市場,將進一步加強交易所檢測和阻止市場操縱的能力。

總而言之,監控共用協定有助於發現和阻止不當行為,能夠防止欺詐和操縱行為,並保護投資者和公共利益。 目前行業內不少人認為,這可能是決定比特幣現貨 ETF 獲得批准的最關鍵改變。 2、比特幣現貨 ETF 相關的幾個關鍵角色

在申請比特幣現貨 ETF 時,有幾個關鍵角色:贊助者 Sponsor、交易所 Exchange、受託人 Trustee、現金託管機構 Cash Custodian、加密貨幣(即比特幣)託管機構 Bitcoin Custodian、授權參與者 Authorized Participants、監控共用協定市場 SSA。

據觀察,在選擇上市的交易所方面,BlackRock、Valkyrie 是選擇 NASDAQ,ARK/21Shares、Invesco、WisdomTree、VanEck、Fidelity 是選擇 CBOE BZX,Bitwise 選擇了 NYSE Arca。 在現金託管機構方面,基本都是選擇美國的大銀行,比如 Bank of New York Mellon,現金託管機構的選擇應該不是決定 ETF 通過與否的關鍵; 加密貨幣託管機構方面,可能比較重要,也許 Coinbase Custody 是 SEC 喜歡的選擇; 授權參與者 AP 方面,也挺重要的,這是維持 ETF 的供求平衡和流動性的關鍵; SSA 市場,有助於發現不當行為、防止欺詐和操縱行為,可能是 SEC 考量的最核心角色之一。

这些角色是否都已经准备妥当,是否每个角色都已经有能够满足 SEC 要求的公司在做,可能对比特币现货 ETF 能否顺利推出影响还是挺大的。

参考文档:

https://www.sec.gov/Archives/edgar/data/1980994/000143774923017574/bit20230608_s1.htm

https://www.proshares.com/globalassets/proshares/fact-sheet/ProSharesFactSheetBITO.pdf

https://valkyrie-funds.com/btf/embed/#?secret=gcUJqw0TGn#?secret=UaozUZZryE

https://www.vaneck.com/us/en/investments/bitcoin-strategy-etf-xbtf-fact-sheet.pdf

https://www.sec.gov/Archives/edgar/data/1810747/000182912622008639/simplifyexchange_485apos.htm

https://www.sec.gov/rules/sro/cboebzx/2023/34-97732.pdf

https://cdn.cboe.com/resources/regulation/rule_filings/pending/2023/SR-CboeBZX-2023-044.pdf

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。