代幣化的現實世界資產可能是 DeFi 的下一個引擎。

作者:0xCousin,IOBC Capital

原用標題: RWA,風浪越大,魚越大

什麼是 RWA?

RWA,Real World Asset,真實世界資產。 目前最流行的 RWA 主要有以下幾類:現金(美元)、金屬(金、銀等)、房地產、債券(美國國債居多)、保險、消費品、信用票據、特許權使用費等。

RWA 的資產規模遠超 Crypto Native Asset。 例如,固定收益債券市場規模約為 127 萬億美元,全球房地產總價值約為 362 萬億美元,黃金的市值約為 11 萬億美元,目前 Crypto Native Asset 的市值為 1.1 萬億,僅為黃金市值的 1/10。

如果把這些 RWA 的一小部分放進 DeFi 領域,DeFi 的總規模將獲得大幅提升。

如何將 RWA 帶進 DeFi?

通常使用智慧合約來創建代表 RWA 的 Token,同時提供鏈下保證,即已發行的 Token 始終可贖回基礎資產。

RWA 在 DeFi 中有以下幾種常見應用形式:

1、穩定幣:比如 USDT、USDC、BUSD 這些最頭部的穩定幣都屬於 RWA,Tether、Circle、Paxos 這些發行公司通過維持經過審計的美元資產儲備,鑄造穩定幣 Token 供區塊鏈及 DeFi 協定使用;

2、合成資產:合成資產也屬於 RWA,比如通過合成資產的形式,將股票、商品等以挂鉤的衍生品的形式進行鏈上交易。 目前在合成資產領域發展最好的是 Synthetix,在 2021 年牛市巔峰期其協定中鎖定了價值超過 30 億美元的資產;

3、借貸協定:RWA 在借貸協定中已經有較好的發展。 借款人以 RWA 作為抵押品,DeFi 平臺可以為借款人提供抵押借貸業務; 也有一些並未抵押資產,僅憑藉其品牌信譽的信用借貸業務。 RWA 在 DeFi 借貸協定中的使用,為 DeFi 借貸協定的可持續發展和營收規模帶來了非常重要的積極作用。

RWA 賽道的發展現狀和案例

RWA Tokenization 有助於擴大 DeFi 的市場規模,也有助於傳統金融機構探索新的業務模式。 頭部的 DeFi 協定對 RWA Tokenization 有積極佈局,一些傳統金融機構對 RWA Tokenization 也很感興趣。

MakerDAO:RWA 業務規模超過 6.8 億美元,貢獻超過 58% 的收入。

因為傳統金融系統的收益率現在比 DeFi 協定的殖利率高,例如美國國債的收益率約為 3.5%,而頭部 DeFi 抵押借貸協定的收益率約為 2%,這給了 DeFi 協定獲得可持續收入的機會。

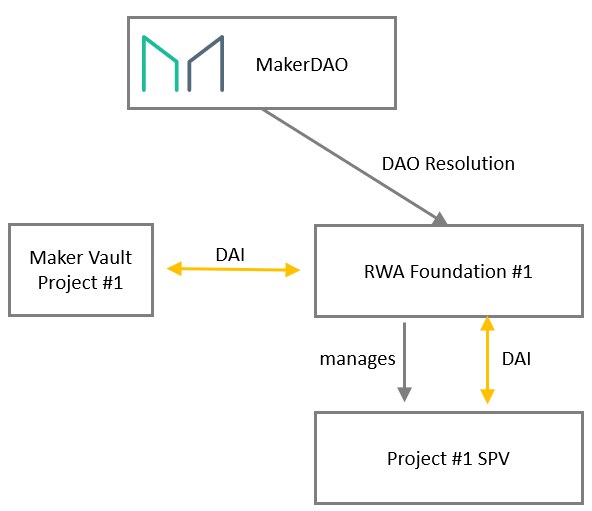

為了管理 RWA 業務,MakerDAO 設立了 RWA Foundation。 根據抵押品類型的不同,可能設立不同的 Foundation,而且每個 SPV 還可以根據業務需求選擇最合適的管理轄區/法律結構。 其基本架構如下:

MakerDAO 针对 RWA 的链下资产,在抵押借贷的业务逻辑上有些调整。主要是清算部分不是通过链上公开拍卖执行清算,而是由第三方在链下强制执行。实现新功能的智能合约主要包括:

- RwaLiquidationOracle: 充当链下执行者的 liquidation beacon;

- RwaFlipper: 在注销的情况下充当虚拟清算模块;

- RwaUrn: 这有助于借入 DAI,交付到指定账户;

- RwaOutputConduit 和 RwaInputConduit: 支付和偿还 DAI;

- RwaSpell: 部署并激活新的抵押品类型;

- RwaToken: 代表系统中的 RWA 抵押品;

- TellSpell: 允许 MakerDAO 治理启动清算程序;

- CureSpell: 允许 MakerDAO 治理取消清算程序;

- CullSpell: 允许 MakerDAO 治理注销正在清算的贷款。

MakerDAO 在他们认为必要时,通过 tell()调用 RwaLiquidationOracle。这将开始倒计时,修复期结束后,预言机将开始报告该头寸正在清算中。如果触发清算的原因得到补救,则在补救之后 MakerDAO 治理可以通过调用 Cure(),恢复正常状态;如果 MakerDAO 治理已触发清算且补救期已过且未被调用时,链下执行者(如受托人等)可以通过调用 good()来报告该头寸处于清算状态。如果在清算过程结束时头寸上仍有债务剩余,并且 MakerDAO 认为债务不会被清偿,它可以通过调用触发注销 cull()。注销通过将系统的抵押品价值设置为零来进行,这将导致头寸通过 bite() 等进行链上清算。与现有抵押品类型的清算模块不同,专门的清算模块 RwaFlipper 不会尝试出售标的抵押品,而只是通过允许创建系统债务来标记系统资产负债表上的损失。

MakerDAO 在采用 RWA 方面有很大进展。目前,MakerDAO 拥有价值超过 6.8 亿美元的 RWA 支持的去中心化稳定币 DAI。

MakerDAO 在 RWA 方面,将其 6.8 亿美元的 RWA 拆解分析,有三个具体案例:

1、MakerDAO 的大部分 RWA 抵押品(约 5 亿美元)是以由 Monetalis 管理的美国国债形式出现(MIP65)。这些资产为 MakerDAO 协议提供了闲置 USDC 抵押品的收益来源;

2、MakerDAO 还推出了一个由费城一家名为 Huntingdon Walley Bank(HVB)的商业银行提供价值 1 亿美元贷款支持的金库。HVB 使用 MakerDAO 来支持其现有业务的增长以及围绕房地产和其他相关垂直领域的投资,并成为美国监管金融机构与去中心化数字货币之间的首个商业贷款的案例;

3、在一个单独的金库中,法国兴业银行从 MakerDAO 借了 700 万美元,其头寸由价值 4000 万欧元的 AAA 级债券作为 OFH 代币的支持。

通过引入 RWA 作为抵押品,MakerDAO 能够显著增加其协议收入。截至目前,MakerDAO 的收入有超过 58% 来源于 RWA 业务。

Centrifuge:以 NFT 的形式将 RWAs 带入 Crypto 生态,TVL 超 1.7 亿美元。

Centrifuge 是通过 NFT 的形式将现实世界资产带入 Crypto 生态系统。Centrifuge 协议的 dApp 叫 Tinlake,Tinlake 的产品逻辑主要如下:

1、资产发起人使用 Tinlake 桥接现实世界的资产。该资产被转换为 NFT,其中包括相关的法律文件;

2、资产发起人可以使用代币化的现实世界资产 NFT 作为基础抵押品来创建资产池;

3、创建池时,会创建两个 Token——DROP Token 和 TIN Token;

4 投资者可以根据个人风险偏好决定向哪个池提供资金,购买 DROP 或 TIN Token;

5、DROP Token 持有者有保证收益,由费用函数决定,每个池有固定利息,每秒复利;

6、另一方面,TIN Token 持有者没有保证收益。他们收到基于池投资回报的可变收益率,这可能高于持有 DROP Token 的回报;

7、TIN Token 持有人承担更高的风险,因为如果借款人违约,他们将承担第一笔损失。

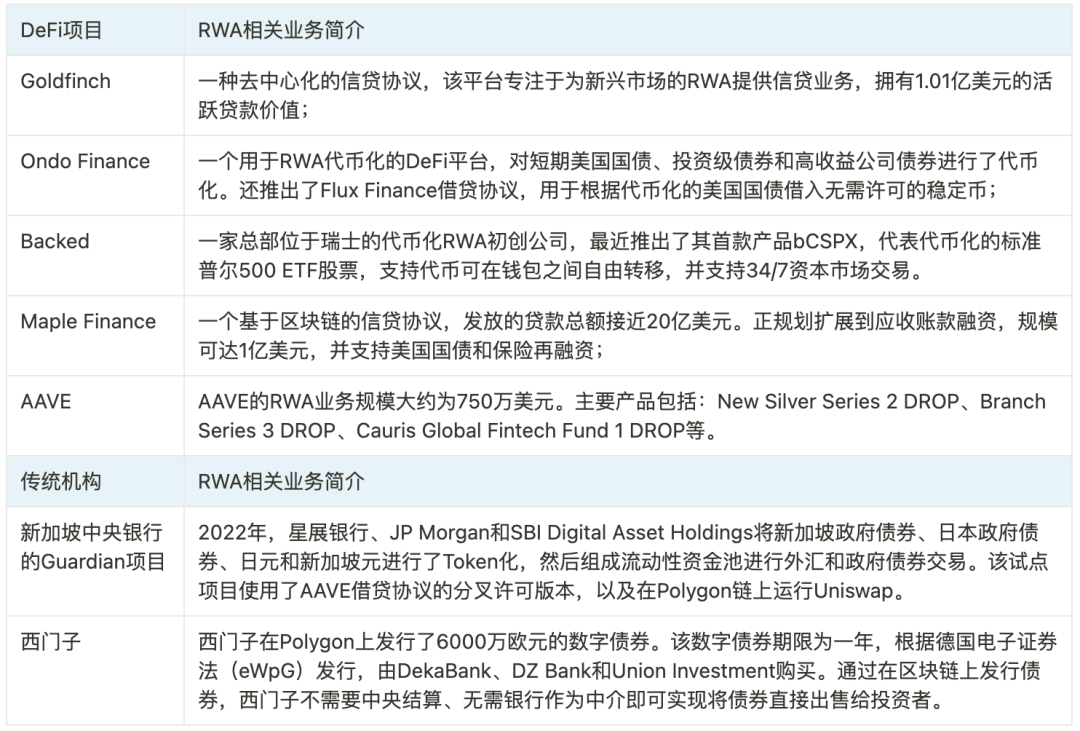

除了 MakerDAO 和 Centrifuge 外,还有一些 DeFi 协议和传统金融机构也在 RWA 方面有些探索:

RWA 的机会和风险

RWA 的信任假設:由於 Tokenization 的 RWA 畢竟是在鏈下,無法通過智慧合約強制執行清算處理,還依賴於傳統金融機構的背書,這些 RWA 的信任屬性可能永遠無法與 Crypto Native Asset 達到同等級別。 同時,由於 RWA 信任假設的存在,完全無許可的 DeFi 協定也很難支援 RWA,所以目前的 RWA Tokenization 的專案,在 RWA 資產的處理上,一般還是有中心化主體的作用和影響。

RWA 的潛在機會:STO(Security Token Offerings)歷來被視為 RWA 的有限實施。 由於很多 STO 通常是僅在許可平臺上可用的利基證券,因此它們的採用尚未達到與公鏈上的 RWA 相同的水準。 目前的 STO 是區塊鏈行業里為數不多被監管認可的資產代幣化方案,STO 在擁抱監管方面的發展路徑,可能 RWA 也可以嘗試探索。

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。