這也標誌著加密資產獨立於宏觀經濟的時代變了。

主播: Frank_leee、Wilson

編輯: Jessie、Junchen、NCL

排版: Lydia

封面: Photo by Rene Böhmer on Unsplash

加密貨幣自問世以來一直被認為是獨立於其他主流資產的資產類別,比特幣也曾被很多人認為是可以對沖通貨膨脹的工具。那為什麼在 2022 年高通脹的市場環境中,加密貨幣市場和股票市場都經歷了大幅的下跌?是否從今往後加密市場的投資者都必須更加關注宏觀經濟?

如何去判斷加密生態的真實資金流入?加密生態資金流入又遵循了什麼樣的的先後順序?GBTC 從 21 年的正溢價到 22 年的折價,其中內在原因是什麼?2021 年的中心化金融(Centralized Finance, CeFi)收益牛市的背後驅動要素又是什麼?

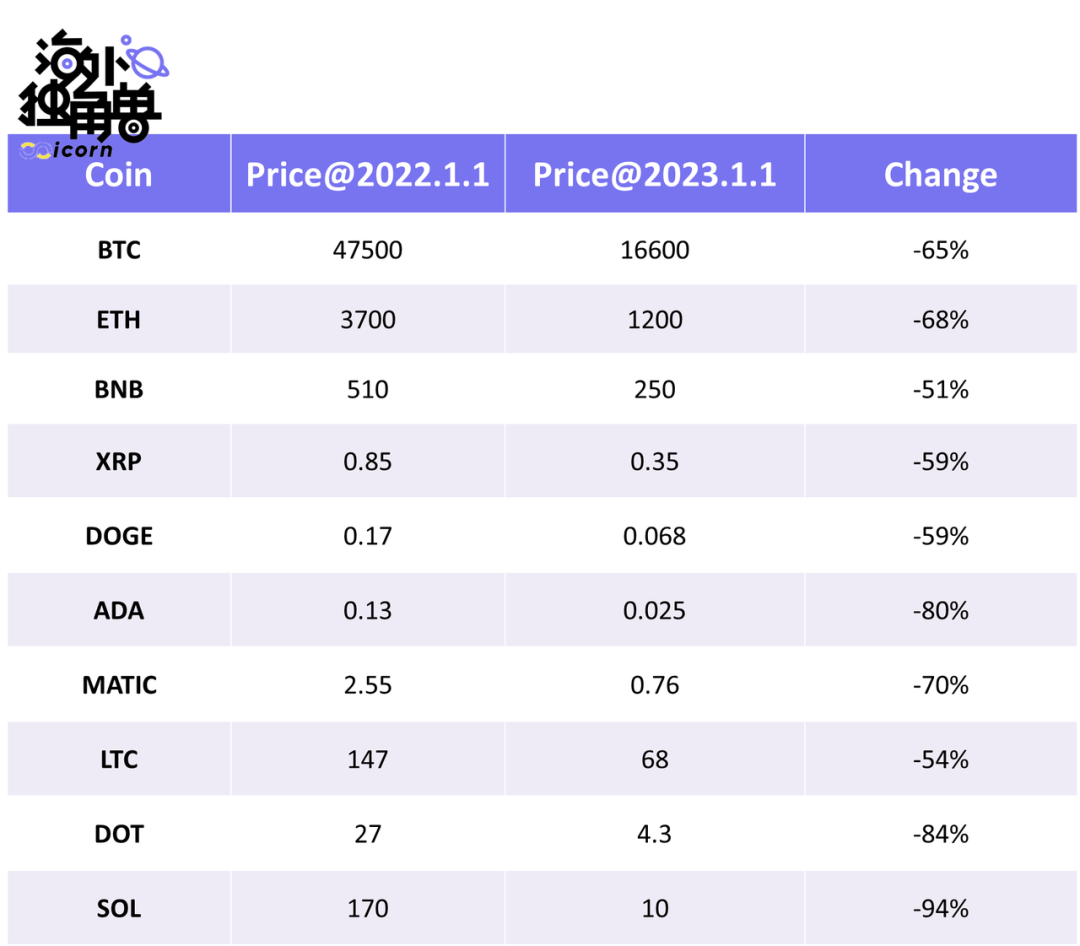

以 Solana、Avalanche 為首的新興公鏈,其代幣在 2022 年的跌幅都很驚人,遠超 Cardano、Litecoin、Ripple 等老一代公鏈,這其中的邏輯又是什麼?三箭資本和 FTX 又與這兩個代幣的下跌存在什麼聯繫?

2022 年加密市場經歷了 Terra/UST、三箭資本、BlockFi、FTX、Genesis 等一系列爆雷事件,這些爆雷事件背後又有什麼內在的邏輯順序呢?年初的 DeFi hack 又與之後的爆雷事件存在什麼內在聯繫?為什麼 CeFi 爆雷對普通用戶/韭菜傷害更大呢?

經歷了 2022 年的慘烈的去槓桿的過程,我們逐漸可以感受到加密市場 “去中心化” 的自我調節機制。新年伊始,拾象的兩位夥伴 Frank 和 Wilson 一起復盤了加密生態經歷的波瀾壯闊的 2022 年,通過對宏觀經濟的分析和關鍵數據的追踪,深度解讀 2022 年加密世界發生的重大事件,總結 2022 年給我們上的慘痛一課,希望能幫助我們在以後的加密資產投資中變得更 “聰明” 一些。

「階梯計劃」是一檔深度播客,專注加密行業的關鍵問題,從原理與機制層面,講現階段中文媒體沒講和主流英文媒體不講的話。中國的加密市場的參與者很容易被英文媒體的種種概念 “忽悠”,「階梯計劃」希望為加密世界補充一個高質量的中文視角。

本期內容我們集中討論加密生態的市場行為,下一期階梯計劃將會回顧 2022 年加密行業技術和產品的里程碑,聊一聊讓我們對 2023 年甚至 2024 年充滿信心的事情。

音頻:00:0001:21:23

▲ 這裡是本期內容的音頻,更多精彩內容

歡迎在小宇宙搜索 “ 階梯計劃”

以下為本文目錄,建議結合要點進行針對性閱讀。

01 加密資產和宏觀市場的相關性

02 三個關鍵數據

03 為什麼新公鏈代幣跌幅更大

04 DeFi vs. CeFi:誰的鍋?

05 2022 年的重要一課

加密資產和宏觀市場的相關性

宏觀環境

Frank:為什麼比特幣或者說整個加密市場在這一年裡有這麼大的波動,我覺得肯定要先從宏觀環境上說起。Wilson,你是這方面的專家,你對這兩者的相關性有什麼見解?

Wilson:今年所有的風險資產的大幅下跌,無論是比特幣,還是納斯達克指數,背後的核心驅動因素都是美聯儲的貨幣政策緊縮。從股票的角度非常好理解,在貨幣政策緊縮的環境裡,利率提升,所以 equity discount 變得更大,導致股票價值下跌。同時緊縮的貨幣政策帶來對整個社會需求端的抑制,也會進一步挫傷上市公司的盈利預期,他們的股價也會下跌。

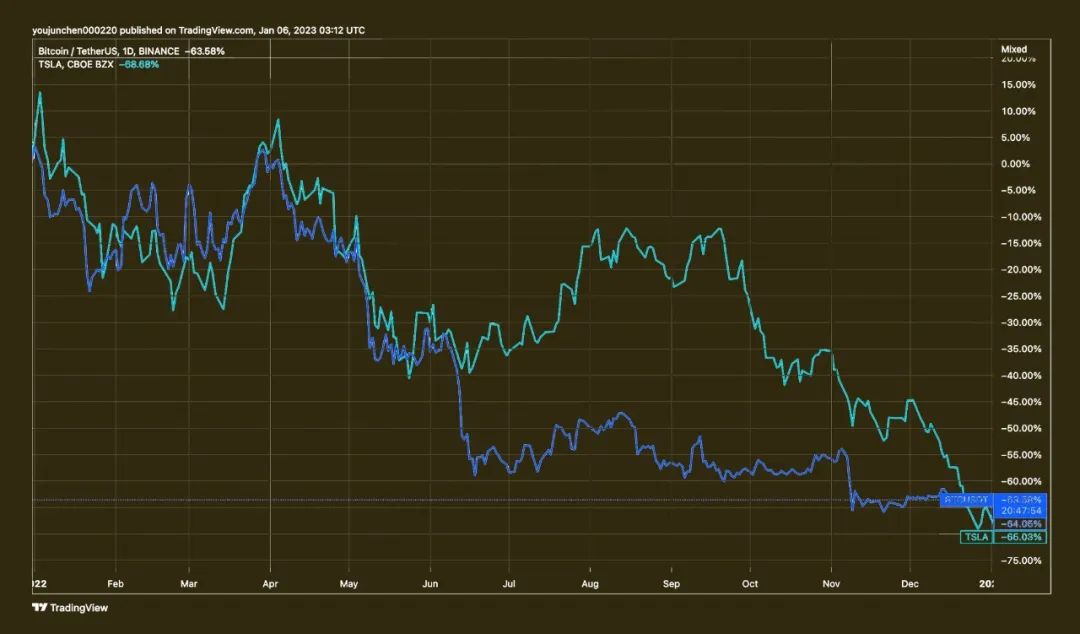

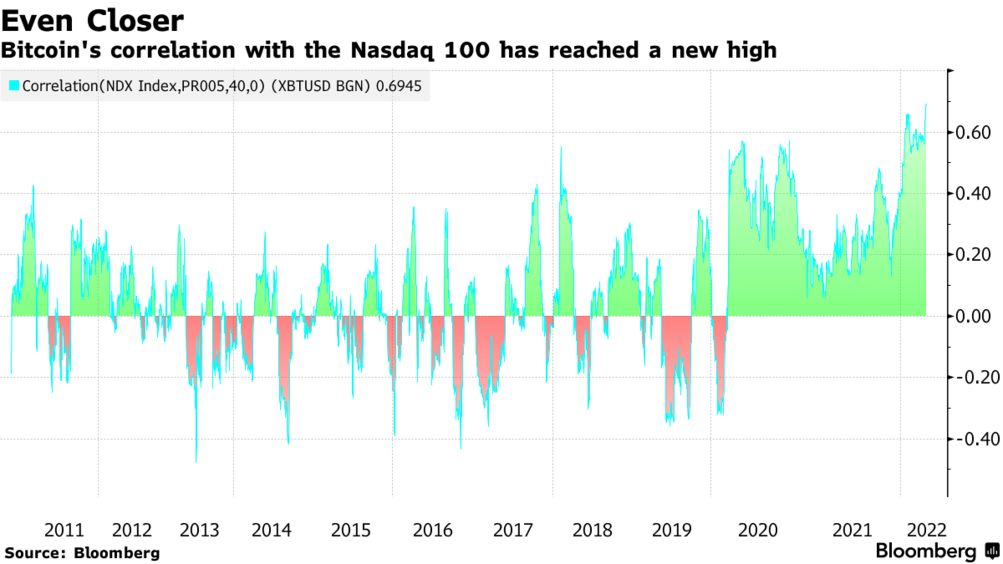

加密資產的下跌跟隨股票的風險資產下跌,20-21 年這一波牛市,它也是跟隨股票的風險資產一路上漲的。明顯看到,2020 年之前,比特幣和納斯達克股票資產的相關性不那麼高,時而正相關,時而負相關,上下波動,從長期平均來看接近 0 相關。但在 2020 年之後,明顯看到比特幣和納指的相關性變得極高。我認為 2020-2021 年這一波區塊鏈的牛市是美元流動性極其充足、進而市場對風險偏好提升所帶來的。它在上漲過程中和股票產生高相關性,所以下跌過程也跟股票有高相關性,一起漲上去,也會一起跌下來。

Frank:你總結得非常好,但是這種相關性的改變,是令加密行業震驚的事情。2013-2014 年進場的人覺得比特幣是對沖通貨膨脹的工具(inflation hedge),是 “數字黃金”。但到了 2022 年,終於等到了通貨膨脹的環境,整個市場表現明顯複雜了很多。加密行業已經變得主流化,漲跌的規則也跟著主流資產走。對於很多從業者、尤其是 2018 年之前的從業者,他們在乎的 BTC 四年減半的周期,或者 “數字黃金” 這種價值存儲的敘事已經有些過時了。

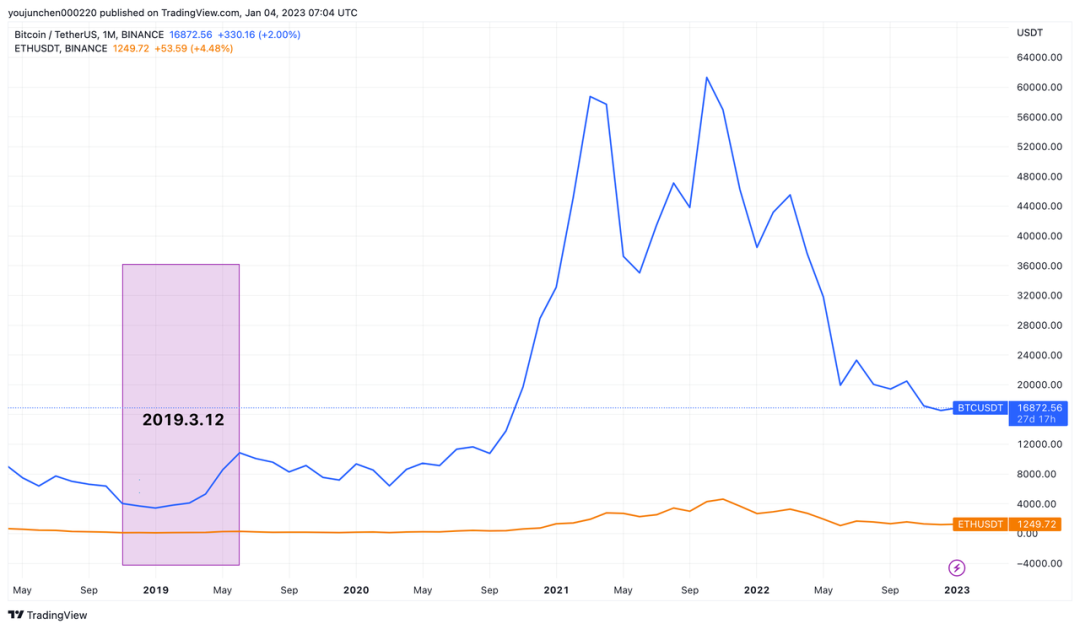

2020 年 3 月 12 號加密市場有一次閃崩,當時疫情爆發,美國市場意識到疫情的嚴重性時,美股也暴跌。比特幣當時跌到 3000 美金,ETH 跌到 80 美金。那個時候加密市場已經呈現出了和股票市場的正相關性。這次暴跌之後,美聯儲做了什麼事情,讓大家願意在疫情期間買這些風險資產,從而帶動了 2020-2021 年的風險資產牛市呢?

Wilson: 2020 年 Q1 的底部大反轉和美國的貨幣政策、財政政策都呈高相關性。從貨幣政策角度來講,美聯儲在 Q1 完成一次大的降息,一次性從當時 175 個 BPS 左右的基準利率,直接降到了 0-25 BPS,降到了最低的利率區間,整個市場的資金成本大幅下降。同時疫情爆發之後,美聯儲不僅大幅降低了基準利率,也通過在市場上購買國債、MBS(Mortgage-Backed Security)等方式向市場直接注入大量的流動性,也就是大家所謂的 “量化寬鬆” 或者是美聯儲擴表。美聯儲的整個資產負債表在疫情這兩年間直接翻了一倍。

大家可以看一下這張非常誇張的圖,之前幾十年資產負債表都在緩慢地上漲或者緩慢地下跌,但是在 2020 年出現非常陡峭的上漲,兩年時間內美聯儲的資產負債表翻了兩倍,向市場注入了巨量的直接的流動性。降息和擴表都是貨幣政策的主要體現。同時美國財政政策也配合使用了大家非常熟悉的方法—— 直接撒錢,向居民直接發放現金補貼。

這兩個操作下來,結果就是通過對需求端極強的刺激,使這一兩年期間美國的經濟基本面比在行為之前好了非常多,尤其是代表高成長的數字行業諸如互聯網、 SaaS 等等,同時疫情管控加速了數字化轉型,所以電商、互聯網這些軟件公司的業績在這一兩年內都實現了高速增長,它們的盈利基本面得到極大改善,同時利率端又極大下跌,自然會催生股票這樣的風險資產大幅上漲。

美聯儲的雙重使命

Frank:但美聯儲降息的根本目的肯定不是為了讓股票漲,它當時的目的是為了讓大家在疫情期間不要太難過嗎?還是大家都失業了、讓大家去炒股?怎麼去理解政策的出發點?

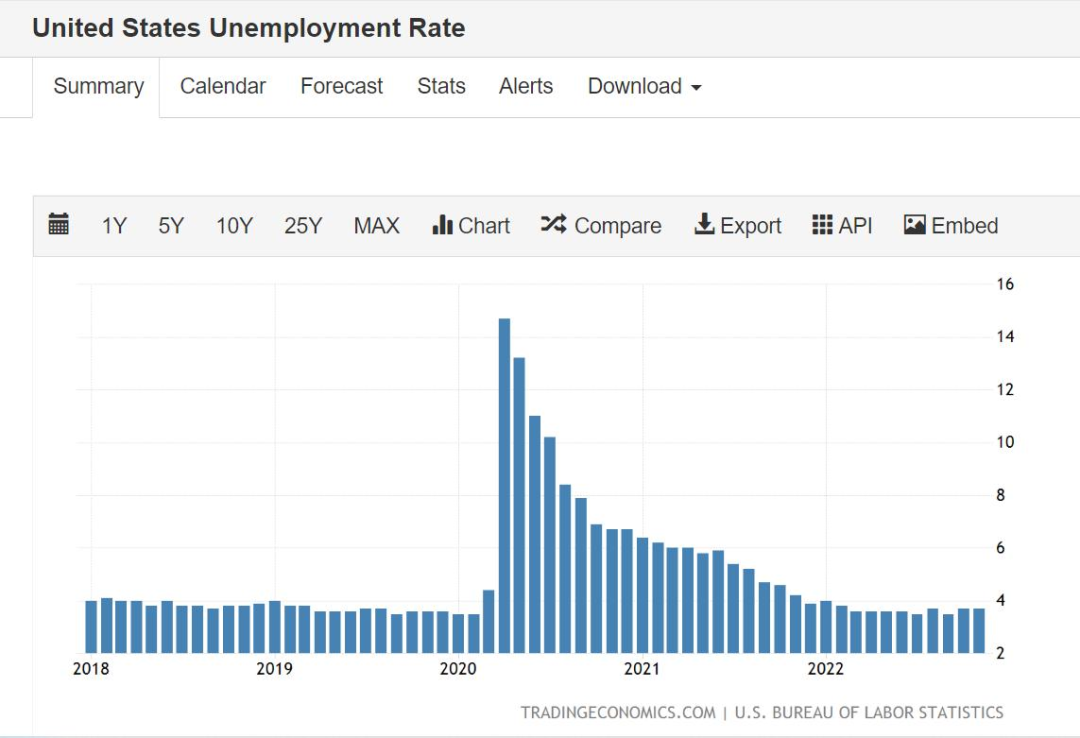

Wilson:美聯儲和美國政府不太一樣,美聯儲有非常清晰的政策目標,就是所謂的 “雙重使命”(dual mandate),代表兩個基本的政策目標:1)控制通脹在一個穩定合理的範圍;2)最大化就業。

2020 年 Q1 美聯儲所面臨的壓力是,由於疫情帶來經濟衝擊,美國失業率出現了短期的大幅上漲,以及我們對失業率的預期大幅上揚。因為大家的消費活動受疫情的影響大幅下跌,所以需要通過刺激需求的方式穩定就業,這是降息的核心理由。今年加息的核心理由與之相反,從 2021 年下半年到 2022 年 Q1 這段時間,美國失業率非常非常低,是幾十年來最低的水平,但同時通脹率逐步抬頭,也衝到幾十年來最高水平。所以它 “雙重使命” 的政策目標,就要求通過收緊貨幣政策的方式降低通脹,可以允許一定程度的失業率抬升。

Frank:給大家發錢的時候,大家有對通脹的預期嗎?今年美聯儲很明確地說,加息是為了降通脹。“通脹” 這個詞今年才進入大家的視野,20 年、21 年大家好像也沒有很關心通脹問題。

Wilson: 2021 年剛開始出現通脹率初步抬頭跡象時,美聯儲對通脹的判斷,當時用的詞叫 “transitory”(暫時性的),大家當時認為這次通脹是一個暫時性的、過渡性的通脹。當時,美聯儲更多把通貨膨脹歸咎於疫情造成了全球供應鏈的短期緊張,很多工廠在疫情嚴重的區域無法正常地進行經濟活動,導致供應鏈的供給端出現瓶頸,從而使得通貨膨脹率上漲。只要疫情恢復正常,供應鏈的問題解決了,通脹率是能夠降下來的。這是美聯儲在今年加息之前對通脹的基本看法。但後面就被證偽了,美聯儲不得不承認這是一個更加結構性的供需關係錯配帶來的通脹,所以它無法僅僅靠等待供應鏈恢復就能完成通脹的緩和,必須通過主動的貨幣緊縮去壓制需求來實現物價的平衡。

Frank:通脹意味著油價、食物價格漲了,這和市場賣蘋果股票、賣特斯拉股票、賣比特幣有什麼樣更深層次的聯繫嗎?

Wilson:如果 CPI 超出預期,股票和幣價一定會跌,如果未達預期,一定會漲。基本邏輯是,如果通脹率持續保持比較高的水平,就意味著美聯儲必須進一步緊縮自己的貨幣政策,來恢復物價的平衡。美聯儲要緊縮貨幣政策,就意味著市場上流動性要縮減,需求要得到抑制。所以股票的分子端,盈利預期是要下調的,因為美聯儲需要進一步打壓市場需求。第二,分母端要變大,因為美聯儲需要進一步上調基準利率。這兩者導致股票和通脹呈負相關。

CPI: consumer price index 的簡稱,居民消費價格指數,是一個反映居民家庭一般所購買的消費商品和服務價格水平變動情況的宏觀經濟指標。

(V 為每股股票的內在價值)

– 分子端:Dt 是第 t 年每股股票股利的期望值,跟企業盈利有關。

– 分母端:k 是股票的期望收益率或貼現率,受市場利率影響。

加密貨幣和股票都是具有一定投機屬性的風險資產,這種相關性本質上還是因為流動性。通脹率高意味著流動性變少,通脹率低意味流動性變多。正是因為這種相關性,所以它們跟隨市場波動的趨勢類似。

美聯儲是一個貨幣政策的製定者。貨幣政策只有影響需求端的能力,沒有影響供給端的能力,在製定一切貨幣政策的時候,都是把供給端的環境作為一個給定的外部條件來做出決策。所以在供給端無法有效改善的情況下,美聯儲唯一能做的事就是打壓需求,這是它在它的政策工具裡面唯一可做的事情。當然,美國政府或別的機構有一些調節供給的能力,會從供給端採取一些手段去平衡物價。但對於美聯儲而言,它僅有貨幣政策工具,而貨幣政策僅能影響需求,所以只能通過打壓需求的方式實現物價平衡。

Frank:通脹率上漲也就 7 個點,但蘋果股票價格跌了 1/3,比特幣跌了 70%,美國房子跌得也很多。美國人平均一年消費幾萬美金,由於通脹一年多花幾千美金,但房子的價值一下子少了這麼多錢,這不就導致大家的財富都縮水了嗎?

Wilson:通脹對一般的居民而言,財富肯定會萎縮。但對美聯儲而言,這不是它要操心的事情,它關心通脹的原因是:

1. 通脹率是維護美元購買力的基本指標,是保持美元貨幣信用的基本指標。

2. 對於美國的一般居民,尤其中下層居民而言,他們並不是股票資產、房地產資產的主要持有者,通脹會給他們帶來更大的生活壓力。

3. 通脹率高,不僅會讓部分居民生活困難,也會對整個國家的投資、消費、儲蓄等行為的長期模式產生不健康的影響,因為大家對未來的物價變化沒有穩定的預期。

所以美聯儲明確講過,它不太在乎資產價格,這不在它的政策框架之內。美聯儲的政策框架就是兩個數字:通貨膨脹率和失業率。

可以有效預測宏觀經濟嗎?

Frank:既然美聯儲要加息,為什麼加息的預期沒有被市場及時反映在價格上?因為風險資產跌也是一步步跌下來的,漲也是一步步漲上去的。為什麼沒有出現這種情況:假如 2020 年蘋果市值是 1 萬億美金,突然間美聯儲說要降息,很短時間內,蘋果市值就從 1 萬億就變 2 萬億;今年一說要加息,又從 2.5 萬億立刻減少 30%?為什麼市場預期沒有一下子調整到該調整到的地方?難道是大部分對沖基金想不明白這個事情嗎?

Wilson:肯定對沖基金們是沒有那麼厲害的。預測宏觀經濟是一件極度複雜的事,基本不太可能在 2022 年年初對 2022 年 Q3、Q4 的 CPI 形成準確預測。“有通脹且需要加息” 這樣的定性判斷,是可以在足夠早的時期形成共識的,但是通脹的幅度和持續時間,加息的幅度和持續時間,非常難預測,需要對每個月份具體的通脹數據形成有一定置信度的預測,才可能去預測宏觀經濟。

由於通脹背後的宏觀因子復雜度極高,從歷史上看,沒有人能夠提前很久成功預測未來的事情,所以還是需要市場一步一步地根據逐漸收到的數據來重新調整對未來的預期。

誰在交易股票市場和加密市場的相關性?

Frank:因為傳統股票市場裡有很多量化基金在交易各種資產和宏觀市場的相關性,他們已經非常專業。今年讓我很驚奇的是,很多次加密市場在接到美聯儲消息的時候,也和股票市場一樣在快速波動,可見加密行業內也有相關人士在做相關性交易,要么他寫了非常厲害的自動交易機器人,要么他有非常大的信心去做這樣的交易。真的有一部分交易員認為相關性已經非常高,高到願意拿自己的真金白銀去交易相關性嗎?

Wilson:每次美聯儲公佈數據,尤其是以 CPI 為代表的數據,這些的宏觀事件發生時,加密貨幣價格都會隨之劇烈波動。有三個方面的原因:

1. 2020 年以來,炒納斯達克指數和炒加密貨幣的人重合度非常高。在這段時間裡,炒幣者幾乎同時也在對納指的高成長科技股做交易。

2. 尤其是今年以來,幣圈的投資人們對宏觀的討論度也非常高,大家意識到 2020 年以來的大牛市是在美聯儲流動性寬鬆的情況下催生的,所以在下跌的市場中,大家也越來越多地討論加密資產和美元流動性之間的相關性。

3. 市場上肯定有直接根據新聞動態做交易的人,交易股票和加密資產之間相關性的交易者也有不少,他們把這兩個資產的相關性進行一些回歸性的交易,這樣的交易策略也很常見。

所以大家在慢慢形成一個共識,加密資產背後主要的風險因子就是美元的流動性,那麼美元流動性自然而然就會變成交易加密資產時的觀測對象。

Frank:這也是 2022 年給整個行業帶來的最大的教訓,這也標誌著加密資產獨立於宏觀經濟的時代變了。

Wilson: 2020 年就進入了新常態。加密資產的投資人結構變了,投資的出發點變了,大家原來把加密資產當做數字黃金在投資,但尤其過去一兩年,隨著區塊鏈創新越來越多,大家更多還是把它當做科技資產。這些變化導致市場的風險屬性也自然隨之改變。

Frank:有趣的是,加密資產和股票一起上漲的時候大家會說加密行業有 web3 的理念、以太坊的創新、比特幣作為反主權貨幣的獨特性;但是 2022 年加密資產和風險資產的同步下跌給我們上了深刻慘痛的一課,從今以後,大家終於意識到加密資產和主流金融資產的高相關性。你覺得這種相關性會變嗎?未來的加密貨幣交易員也要關注主流金融市場,甚至要認真分析美聯儲的講話嗎?聽起來還是挺諷刺的。

Wilson:目前我很難判斷,這需要回答 “未來的加密貨幣投資人結構是哪些?”、“大家持有、購買加密資產的主要驅動力是什麼?” 這兩個基本問題。以目前情況看起來,這樣的高相關性應該會持續下去,至少到今天為止,大家還是更多把它當做一個具有科技屬性的成長性資產在投資,並且我們也必須接受並歡迎主流投資人慢慢進入加密行業的趨勢。

在這兩個大的基本前提之下,加密資產和股票市場會保持一段時間內相當高的相關性,但我覺得未來幾年會比 2022 年的相關性略降一些,因為過去一年股票市場也是股票基本面小於宏觀權重的市場。

加密資產和股票共享相同的宏觀部分,共享美元流動性的影響,但是各自的基本面還是不同的。蘋果手機的銷量、特斯拉汽車的銷量,和以太坊的使用率,是不太一樣的事情。但是因為 2022 年宏觀在這兩個領域的權重都高過了它們基本面的權重,所以體現出更高的相關性。但未來他們重疊的這部分宏觀權重在高通脹、貨幣政策劇烈變化的周期過去之後,宏觀經濟對於股票和加密資產的影響都會變小,各自的基本面對於價格的解釋也會得到提升,他們的相關性應該是會下降的。

三個關鍵數據

Frank:從宏觀層面看,你會關注加密生態的哪些數據呢?

Wilson:我們怎麼去衡量數字貨幣行業的真實資金流入(real money inflow),到底有多少真正的錢進入這個行業?它不僅僅是表面價值的提升,而是真正有法幣進入這個行業買資產,這是資產增值後大家獲利的根本來源。我目前會跟踪這樣幾個主要的數據,可能還不夠全面:

1. 最重要的數據是穩定幣的鑄造(mint)和燃燒(burn)。

這裡指的是 USDC、USDT、BUSD 這三個以法幣作為儲備金的穩定幣,因為它們每次的 mint 就意味著是有真正的美元被換成了數字貨幣,進入了數字貨幣流通當中,反之亦然。所以它們的 mint 和 burn 是可以反映出這個行業真實流動性注入的一個指標。

2. 以 Grayscale 旗下的 GBTC 和 ETHE 為代表的信託資產的增購。

因為它也代表有真正的人用美元來購買這兩個信託資產,信託再拿錢去購買比特幣和以太坊,它也代表行業真實的資金流入。

3. VC 投資。

VC 也是在以投資美元的方式把錢注入到加密生態,雖然這些錢不完全會投資到數字資產上,因為有很大一部分會變成運營費用(operating expense),但是它對整個行業流動性的注入也是真實直接的。

鑄造和燃燒:鏈上穩定幣鑄造(mint)的過程就是從法幣流入鏈上的過程,反之燃燒(burn)就是鏈上穩定幣流出鏈上,流回法幣。

從數據角度的有趣發現

Frank:從這三個數據中,你今年發現了什麼有趣的現象?

Wilson:首先 GBTC 和 ETHE 在 2020 年迎來了最大的 inflow,加起來在 2020 年為市場注入了 50 多億美金的流動性, 2019 年這個數字只有 5 億美金。2019-2020 年 Grayscale 的兩個產品 inflow 翻了 10 倍,但到 2021 年,這個數字只有 20 多億美金,不到 2020 年的一半,2022 年數字是 0,這兩個產品沒有出現任何新的增購。所以這兩個產品在 2020 年就達到了高點,21 年減半, 22 年歸零。

GBTC: Grayscale 發行的比特幣信託,只用於被動地投資 BTC,使投資者能夠以證券的形式獲得 BTC 的敞口,同時規避了直接購買、儲存和保管 BTC 的風險。

ETHE:首批完全投資於 ETH 並從其價格中獲取價值的證券之一。使投資者能夠以證券的形式獲得 ETH 的敞口,同時避免了直接購買、儲存和保管 ETH 的挑戰。

第二,穩定幣在 2021 年形成了巨大的高點, 2020 年大概有 200 多億美金的穩定幣鑄造, 2021 年是 1100 億美金左右,非常高的數字,它是 2021 年牛市的核心支撐。22 年它是負增長,淨流出 60 多億美金,在 22 年 Q1 的時候還是有淨流入的,但 Q2、Q3、Q4 持續流出。所以穩定幣在 21 年有千億美金的大幅流入,比 20 年翻了 5 倍,但是 22 年開始就是淨流出。

VC 投資在 2020 年規模都還很小,大概是 30 多億美金, 21 年、22 年都是 300 億美金數量級,是 20 年的 10 倍。VC 投資是唯一一個在 22 年沒有減緩的 inflow,22 年 Q2 比 21 年任何一個季度的 VC 投資都要更多,22 年 Q1 和 Q2 VC 投資規模都還很大,但到 Q3、Q4 也開始萎縮。VC 投資在整個週期裡面是最滯後的,他們是最後一波還在買的人。

Frank: 2022 年上半年, a16z 發起了有史以來最大的一支加密基金 45 億美金。當時整個市場出現了幾個天價的 VC deal:110 億美金的 Alchemy、80 億美金的 Starkware、40 億美金的 Yuga Labs、10 億美金的 Dune Analytics,還有 Sui 和 Aptos。那時的 VC deal 是最貴的,但當時比特幣已經只有三四萬美金了,可以說 VC 給行業注入了最後一波信心。實際上,中國 VC 進入行業更晚,我們討論的 VC 投資主要是以美國 VC 驅動的,中國 VC 已經退出主流競爭舞台,中國 VC 2022 年上半年甚至是下半年才剛開始覺得可以接美國 VC 的盤,開始想募 Web3 主題的基金。

GBTC 溢價/折價分析

Frank: 2020 年 GBTC 增長的原因,不光是真實資金流入,還有一個原因是其相比比特幣的溢價(premium)。溢價指數能更能量化地表示大家對這個行業未來 6 個月的預期,你能跟大家簡單講一下為什麼 GBTC 會存在溢價或者折價嗎?

Wilson:首先給大家解釋一下 premium/discount,一個 GBTC 代表的是一定數量的比特幣持倉,比特幣持倉有一個價值,GBTC 作為一種證券在二級市場上有一個流通價格,但是這兩個價格是不匹配的。有可能花 1 塊錢會買到背後值 2 塊錢的比特幣,或者花 1 塊錢只買到背後值 0.5 塊的比特幣,這是 premium/discount 的一個簡單解釋。在 20 年牛市早期的時候,有一個巨大的 premium,但現在是一個非常深的、接近一半的 discount。

premium/discount:溢價/折價,假設灰度信託(Greyscale Trust)裡有 100 個 BTC,BTC 市場價格是 1 萬美元一個,而 GBTC 的交易價格對應 1.1 萬美元一個 BTC,這時候 GBTC 相比 BTC 有 10% 的溢價;如果 GBTC 的交易價格對應 9000 美元一個 BTC,那麼 GBTC 就有 10% 的折價。

如今,GBTC 長時間出現折價的原因很簡單,因為 GBTC 和 BTC 之間的折價是不可簡單套利的, GBTC 是一個只可以被申購創造而不能被銷毀的證券。所以如果買了 1 塊錢的 GBTC,這 1 塊錢資產對應的比特幣永遠放在 Greyscale 對應的託管錢包中,沒有任何辦法把它取出來賣掉。所以即使它價格非常非常低,也不能通過買 GBTC 換成 BTC 賣掉來套利。

出於一些監管上的考量,SEC 不願意批准一個 ETF 形態的產品,只批准了以信託為架構的產品,這個產品不能夠實現證券的創造和銷毀。這種就導致了 GBTC 的持續性折價。

所以 GBTC 的溢價/折價代表了大家對未來一段時間 BTC 資產價格變化的預期。比如當前溢價是 50%,如果你覺得 BTC 的價格會再漲 80%,那就還有 20% 的利益空間((1+80%)/(1+50%))。這不是一個嚴謹定義,因為還得預測 premium 的變化,但大概可以這樣理解。下跌的情況也是類似的。

Frank:這裡強調一下,GBTC 的 premium 是可以套利的。GBTC 的 premium 肯定不會一直存在,因為你可以去借一個 BTC,找 Grayscale 把它 mint 成 GBTC,六個月你會得到 GBTC,假如當時溢價依舊存在,你可以賣掉 GBTC,買 BTC 還回去。這個交易也是三箭資本、BlockFi 和 Celsius 2021 年做的最核心的交易,這也是為什麼 GBTC 會從 30-40% 的溢價跌回來。但大家買 GBTC,把溢價買上去的過程和心態更有意思,因為購買 GBTC 並不等同於擁有一個 BTC,持有 GBTC 相當於是持有一個信託的股份;其次,Grayscale 一年要收 2% 的費用。所以對於持有者來說,這理論上是一個非常糟糕的產品,但從 Grayscale 的角度而言,這真是全天下最賺錢的金融產品。

Wilson:對,客戶把錢交給 Grayscale,即便 50 年後一分錢都沒有了,客戶也無法索賠。所以 Greyscale 可以靠這個產品 “空手套白狼”。

Frank:但是它有幾個點讓大家必須要買:

· 首先很多機構們沒有 Coinbase 和幣安的賬戶,但它們有股票賬戶。

· 很多散戶也會買 GBTC,而不是買 BTC。因為很多散戶沒有加密錢包,但他們有 Robinhood 賬戶或者其他股票賬戶,很多散戶們也不會去研究 GBTC 背後的邏輯。

· ARK 這種 ETF 管理人,監管和規章制度導致他們不能買 BTC,但他們可以在股票市場買 GBTC。

這也是為什麼 20 年大家一看比特幣從 3000 美金漲到 1 萬美金或者更高的時候,就會非常 FOMO 地想買 BTC。但是要買 BTC,就必須有穩定幣,這就是為什麼會在牛市的時候有大量穩定幣的鑄造(USD-> 穩定幣),但是如果沒有幣安賬戶、沒有 Coinbase 賬戶,或者一些大機構的 Conbase 賬戶裡沒有 10 億美金,但股票賬戶裡有,他們又想配置更多的 BTC,就得去買 GBTC,Ark Invest 就是典型的例子。

這就解釋了為什麼 2020 年整個市場把 GBTC 買出這麼高的 premium,這也間接解釋了為什麼 2022 年會有這麼大的 discount,也是因為這批當時一擁而入買入的人,比如瀕臨破產的三箭資本,當它需要美元的時候,就只能把 GBTC 賣掉。

為什麼新公鏈代幣跌幅更大

加密市場中流動性和價格的內在關係

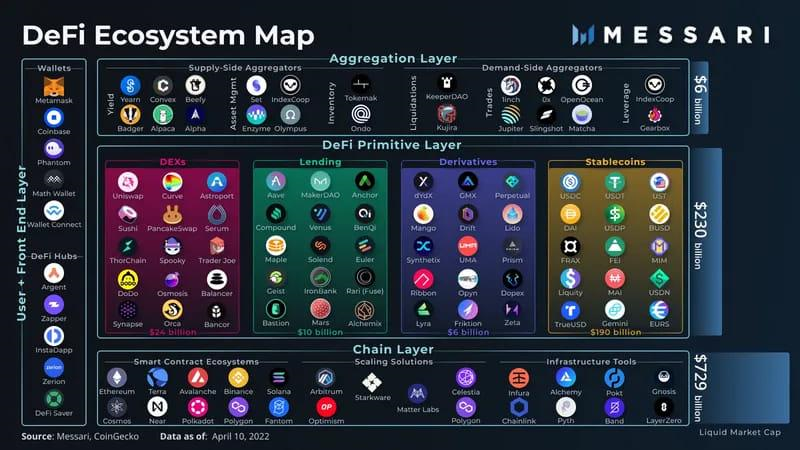

Frank:如果做一個排序,流動性最好的是美元,其次是主流加密貨幣 BTC、ETH,然後是其他的 Layer1 和主流 DeFi 應用代幣,這之後是比特幣礦機,它們的流動性是有一點流動性的,最後是 VC 投資。整個行業的資金流入順序是遵從這個流動性順序的。

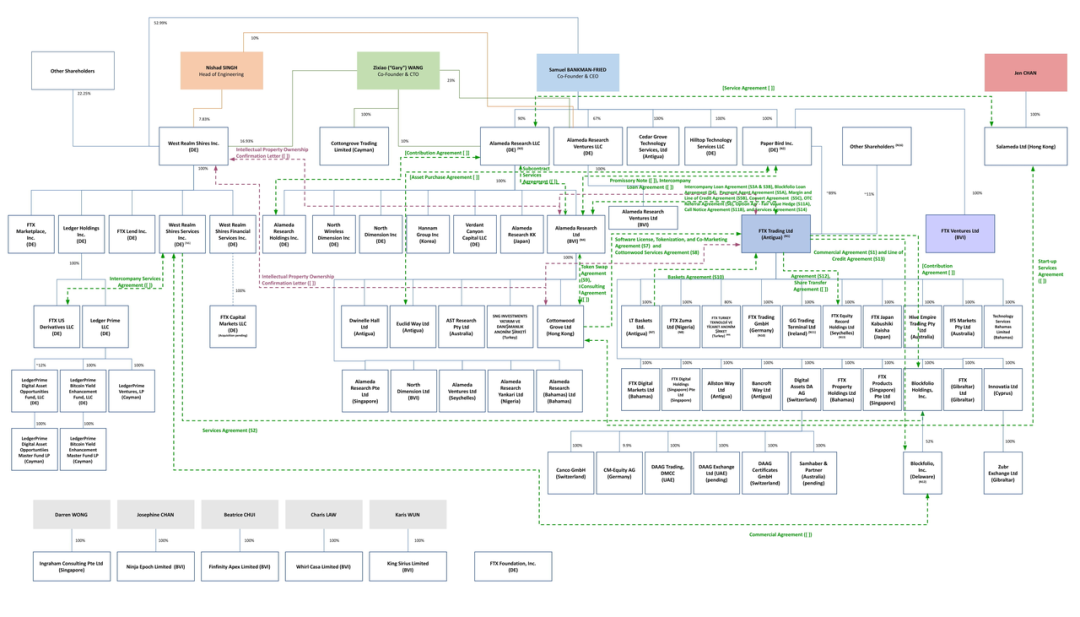

Wilson:在牛市中,資金逐步向流動性越來越不好的資產類別流動,這些流動性更差的資產賬面價值能持續上漲。反過來在熊市,這些流動性最差但賬面價值特別高的資產(以 FTT 為代表)最先崩潰,資金流回到比特幣、ETH,再流回到美元。

加密市場目前最重要的商業/交易模式是把流動性好的資產換成流動性差的資產,進而推高價格,因為區塊鍊和加密市場可以任意發行資產,進而許許多多流動性不好的資產也被創造出來,把錢從流動性好的資產吸收到流動性不好的資產中,能夠實現賬面價值的大幅提升,從而吸引更多人進來玩遊戲(這就是 FTX 生態玩的遊戲)。階梯計劃 E0 | FTX 爆雷的前因後果音頻:00:00 01:25:40

▲ 這裡是上期 FTX 隕落內容的音頻,更多精彩內容歡迎在小宇宙搜索 “ 階梯計劃”

機構沒有合理管理風險

Frank: FTX、三箭資本、Celsius 做的都是這樣的事。但這幫人明明知道要做風險配置,為什麼他們還會把錢慢慢從流動性好的資產換成流動性不太好的資產呢?傳統金融很講究分散投資,“不要把所有雞蛋放到一個籃子裡”。加密生態是個很廣闊的生態,不光有 BTC、ETH、Solana,還有各種新公鏈、 Layer2 、側鏈、礦機、交易所、DeFi、GameFi 和開發者工具,三箭資本的投資佈局從交易所到 DeFi 協議、各種 Layer1、Web3 基礎設施,整個生態全投了一遍。當時很流行畫一張投資生態圖,大家的共識是各個賽道都要投一點。

我有個理論,當時大家風險管理的思路是,假如下一個週期又出了一個 Solana,我不要錯過它,我要能和 Solana 生態的人說上話。這些人當然知道這些加密資產都和 BTC 的價格強相關,但沒想到 BTC 還和宏觀經濟有這麼大相關性。

Wilson:新一代 Layer1,特別是 2020 年之後出現的,以 Solana、Avalanche、Near 為代表,今年基本上都跌 90% 以上,而老一代的 Layer1 比如 BTC、ETH、Cardano 等卻沒有這麼大的跌幅。新一代 Layer1 之間下跌幅度從資產價格表現上來看差異並不大,都在無差別地下跌。這些人可能投了多個 Layer1 ,但沒有實現很好的對沖,因為它們的風險因子極度類似。它們同樣作為 Layer1 的資產類別,擁有同一個行業風險,這些風險因子也解釋了這個資產的價格為何會高比例波動。不同 Layer1 之間的差別對資產價格的影響,小到忽略不計。

從交易角度看,新一代 Layer1 玩的是同一個遊戲,都是資本作局吸引一撥人來玩,等到泡沫破裂的時候又跑到另一個鏈上玩同樣的遊戲。

持倉的去中心化程度不夠

Frank:新老 Layer1 跌幅的差異和區塊鏈的去中心化程度有很大關係, Solana 的莊家/控盤者是 FTX,Avalanche 的莊家/控盤者是三箭資本,所以當莊家賣掉 Layer1 的代幣時,只有他賣,沒有其他買方力量來抵消拋壓。

Wilson:行業裡面有買方力量的資產非常少,跌幅的差異主要看賣方力量的大小。現在市值排名前十的幣相當多還是上一代的產品,Polkadot、Litecoin、Cardano、Ripple 等等。很重要的原因是這些幣是上一個週期成長起來的,持有人也大多上一波就持有,即使價格跌到今天的位置,大部分還是有利潤,它們沒有被迫清算的壓力,所以在熊市的時候,沒有那麼多人賣這些幣。但新興 Layer1 的代幣是大家在相對高的價格進場的,很多人都有賬面虧損、有被迫清算的風險,所以 Solana、Avalanche 拋壓很重,Polkadot 比 Solana 跌得少,Litecoin 和 Ripple 跌得更少,並不是因為真的有很多人喜歡這些幣,只是因為沒有那麼多人賣。

Frank:我也有個理論,資產持有人的去中心化非常重要,之前大家講礦工/驗證節點的去中心化,但交易層面的去中心化也很重要。和傳統市場不一樣,蘋果、特斯拉沒必要全世界每個散戶都持有它們的股票,蘋果的和特斯拉還是由美國關鍵的幾個大對沖基金來做核心的價格發現,當然也有一些投行做輔助,不需要也沒必要有 100 萬個人持有他們的股票。但是加密資產持有人的去中心化非常重要,因為賣出的時候,每個個體對別人的想法的影響是有限的,比如朝鮮人想不想賣、委內瑞拉人想不想賣、阿根廷人想不想賣和中國的礦工想不想賣,當然有一定的相關性,但相關性比較小。所以如果社區越來越去中心化,賣壓就不會那麼關聯性那麼高。我猜 $SOL 的主要持倉人前 10 名和 SBF 都在 2 度關係以內,當大家覺得 SBF 崩了的時候,就會一起賣出。

Wilson:從借貸平台的爆雷也可以發現類似的現象,大家都是同時爆雷,同時違約,沒有任何的風險分散、多元化投資或者對沖。基本上大家都是要爆雷一起爆雷,大家要還錢一起還錢,要不還錢一起不還錢。在 CeFi 這樣不透明的行業裡,這些盤根錯節的資金和信用關係帶來了高度相關的風險屬性。

DeFi vs. CeFi:誰的鍋?兩個 bridge hack 與 UST 的關係

Frank:很多人認為今年連環爆雷的開始是 5 月份 UST 爆雷,但 2-3 月份的時候 DeFi 先爆了一波,主要是兩個黑客事件,最後全部由 CeFi 來買單:

1. Ronin bridge,去年很火的 Axie Infinity 的橋被盜,橋裡所有 ETH 丟失,價值 6 億美金。

2. Jump Trading 開發的 Wormhole bridge,用來做 Solana、以太坊和其他鏈的跨鏈橋,被盜 3 億美金。

Ronin 被盜的錢通過自己融了一輪資補上,Wormhole 的漏洞是 Jump 自己補上了。雖然這是 DeFi 爆的雷,但是最後補錢的人是 CeFi,或者從 money inflow 角度來說,大家一共就賺了這麼點錢,交出來的真金白銀也就這麼多。第一波交出來的錢確實是 DeFi 導致的。

為什麼這些 DeFi hack 影響深遠?一方面,這些 hack 打擊了散戶們的信心。另一方面,最近三箭資本的創始人 Kyle Davis 分析 UST 爆雷的時候提到,5 月份 UST 遇到做空風險的時候,當時 Jump、Binance、三箭在協商救不救它。剛開始 UST 從 1 美元跌到 0.97 ,如果 0.97 的價格沒有被買回去,又被賣到 0.9,到最後被賣到 0,大家信心是會連環、加速崩塌的。

當時 Kyle 說大家分析花 20 億美金能把 UST 買回到 1 美元的價格,假如當時真有人湊 20 億美金把 UST 買回 1 美元的價格,至少不會出這麼大的連鎖反應。但為什麼大家不湊這 20 億美金呢?因為 Jump 當時已經花了 3 億美金給 Wormhole 填窟窿,錢就這麼多,之前虧掉太多,後面救市就沒那麼充裕了。

現在 CeFi 連環爆雷,大家都認為錯都在 CeFi 或者 Terra/UST,但 Terra/UST 是半個 DeFi、半個 CeFi,Terra 是正兒八經的區塊鏈,UST 也是非常 DeFi 的產物。公平而論,最開始的坑還是 DeFi 在 22 年 2 月份導致的。

另一點是,除了 Uniswap,DeFi 行業被 fork 最多的的協議是 OlympusDAO。OlympusDAO 的商業模式是鏈上的收益聚合基金,通過從散戶那吸儲後持有各類加密貨幣,再通過參與 DeFi 市場賺取各類收益。巔峰時期,其通過高收益率和旁氏的代幣經濟模型吸引了 40 億美元的 TVL,國庫中積累了十幾億美元的資產,更是有數十萬個地址參與協議或是持有代幣。其他鏈上也有很多 Olympus Fork,其中最大的 fork 版本是在 Avalanche 上面的 Wonderland,Wonderland 兩個主要管理者 Daniele Sesta 和 0xSifu 出了一系列狗血事件,大家發現他們曾經是騙子/“忽悠” 之後,信心崩塌,市場開始踩踏。

fork:不同於區塊鏈共識的硬分叉和軟分叉。DeFi 的 fork 是代碼層面的,一般指利用現有開源 dApp 代碼建立的副本,比如 SushiSwap 就是 Uniswap 的 fork。

很多散戶在 DeFi 借貸協議裡面抵押了 OlympusDAO 的代幣 $OHM 或其他 fork 協議的代幣,借出美元再買更多的 $OHM 或其他 fork 協議代幣以博取更多收益。當 OlympusDAO 無法持續提供高收益以及用戶對其未來的信心下降的時候,整個生態也經歷了一個連環清算。參與這些 OlympusDAO 和 OHM fork 最多的還是散戶,散戶們虧錢、受傷、信心崩塌了,也就無法繼續積極參與其他加密市場了。

無序借貸市場醞釀的風險

Frank:三箭資本、Alameda Research 是這個行業最大的對沖基金,但他們都沒有多少外部投資者。Alameda 在股權結構上,SBF 佔 90%, FTX 聯合創始人 Gary Wang 佔 10%,Alameda CEO Caroline Ellison 一點股權都沒有。三箭資本也沒有多少股權投資者,很多交易背後的資金都是去從 Genesis、Celsius、Babel、BlockFi 這些人那裡借到的,反倒是一些市場中性資金有外部投資人。但按理說作為一個對沖基金,要管理風險,不應該去藉這麼多錢。但事實就是三箭資本、Alameda 借走了整個市場上所有人的錢。

Wilson:對,也因為他們這種自營基金架構,沒有太多外部監管,才能讓他們以極度無序的資產負債表擴張的方式去完成增長,盈虧同源,他們之前賺很多錢,也是因為他敢死命加槓桿,但是最後虧完也是因為之前死命加過槓桿。

Frank:反過來說,給三箭資本借錢的 Celsius、BlockFi、Voyager 爆雷也是非常正常的,他們也沒有做盡調,他們感覺三箭這倆人是天下最牛逼的交易員,不需要抵押物。當時 Genesis 借給三箭資本 20 多億美金, Voyager 借了 3-4 億美金。Voyager 幾乎把自己所有的貸款都給了三箭和 Alameda 。之前大家覺得這些加密銀行有市場上最好的 lending book,因為有市場上最好的交易員作為藉款人,結果到最後這些交易員在熊市的表現並不比散戶強,這些銀行借出去的錢也只能通過破產清算拿回來一小部分。

Wilson: Babel、Celsius、BlockFi 加密銀行這些被爆就是因為他們在拿散戶的錢借給對沖基金去炒幣或者自己炒幣/參與 DeFi,借給他們錢的這些散戶是最沒有風險把控能力的人。這些加密銀行明確知道他們的收益來源是來自人家炒幣的收益,炒幣要能掙錢才有可能兌現利率,本身這就是非常荒謬的借貸策略,同時他們對對手方的盡調也非常不充分,或者做過盡調發現他們問題很大,仍然選擇了借給他們,這些借貸平臺本質上是銀行,但是它們並不像傳統銀行有自己的本金要求,他們破產對於管理者而言完全沒有任何成本。

這些銀行把錢借給別人炒幣,賺的是利息差和手續費,用戶的錢被虧光了,對他們而言至多也只是生意做不下去了,不會承擔任何額外的責任和債務,所以這些人是行業裡最不負責任的行為群體。在沒有監管的情況下,CeFi 簡直能做出任何你所能想像到的最糟糕的事情。

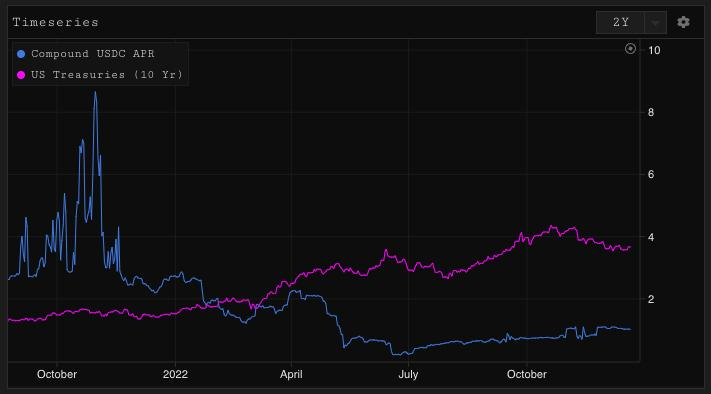

DeFi 收益率上限

Frank: 2020 下半年到 2021 年牛市時,三箭、FTX 敢這麼去借錢,同時這些加密銀行敢把錢貸給這些對沖基金的一個主要原因是,市場中性策略在 DeFi 應用上能相對輕鬆獲得 10% 左右的年化收益,同時,GBTC 還存在著顯著的溢價,做市商也能通過項目方給的上漲期權輕鬆盈利。像三箭這樣的對沖基金能做到年化 20% 的收益,畢竟當時存到 Anchor 裡就是 20% 收益;FTX 各種操縱市場,做到年化 30% 的收益也完全可能,但 DeFi 裡的收益實際上主要來自於 DeFi 協議發行的代幣,很快這些代幣的價格就會被參與者慢慢賣下來,收益也會下降到合理範圍;GBTC 的溢價也會逐漸消失;做市商手上的上漲期權在跌破行權價的時候也會一文不值。

當時 Celsius、BlockFi 這些加密銀行能給客戶 6-8% 美元本位的年化, BTC 能有 3%, ETH 能有 4-5%。散戶們受收益吸引,把錢存進這些加密銀行,這些銀行再把錢借給三箭,三箭能夠給到這些銀行 5-10% 的回報。對於 BTC,三箭會去做 GBTC 的溢價套利策略,但 GBTC 的溢價很快沒有了,它只能做一些更高風險的交易;對於 ETH,三箭和市場上主要的參與者做的都是 stETH 的槓桿 farming。但這些都有流動性風險,當大家出問題、需要美元的時候,stETH 也是會產生折價的,這些策略也就都不奏效了,甚至會虧很多錢。總之,加密行業要做管理 10 億美金以上規模的市場中性策略,獲得 10% 的年化收益非常困難。

CeFi 問題更大

Frank: 2022 年的一系列爆雷事件有很清晰的邏輯順序,Wilson 你來和大家分享一下?

Wilson:DeFi 先出問題,CeFi 後出問題,越不透明的越後出問題,越透明的越先出問題。但並不是因為不透明的人爆雷之前沒出問題,而是因為他們一定會硬撐到快死的時候,問題才會被大家發現。甚至在 FTX 破產前兩天許多人都不覺得它會真的有事,大家並不知道資產負債表的真實情況,所以一定會到一毛錢也取不出來、真正破產的時候,他們才會認錯。但是有一定透明性的機構會在過程中逐步地提前把風險落地。

Frank:最先出問題,被擠兌、清算的項目/機構一般是最透明的,大家都能看到他的問題;不透明的人總想瞞著問題,到現在也沒人知道 Genesis/SEC 對於 GBTC 是怎麼打算的。回頭來看,DeFi 上出問題的時候,大家就應該意識到,假如 DeFi 出問題,三箭和 FTX 這種對沖基金也不會好到哪裡去,他們也不是神仙,一共就這麼點收益空間, DeFi 這麼透明,年化 10% 都很困難,他們也很難給借給他們錢的人很高的收益。當時 FTX/三箭承諾借給他們錢的人 5-15% 的收益,借款人平台再給客戶承諾 5% 的收益。但最終收益也許只有 10%,或者是承擔了很高風險的 20%,不出問題這點收益都不夠大家分。沒出事不代表沒事,而是有可能他最不透明,大家最不了解他的情況。

Wilson:這兩個體係都有自己的風險,都有可能爆雷。但是我還是更喜歡 DeFi,很重要的原因也是它的透明性導致了風險釋放的過程更加合理、更加透明,更加能夠及時發現問題,同時我們對這些問題的反思也能來得更加快、更加透徹、更加清楚。比如 Terra/UST,大家可以在爆倉後一天很快理解,為什麼會發生這些,橋遭到黑客攻擊的事件也是一樣。

CeFi 的問題我們更難找解決方案,甚至監管進來之後,也是高度不透明的,我們也不知道監管設立的規則是否足夠有效合理,所以美國的銀行監管體系這麼多年還是會持續進步。銀行監管體系誕生 100 年之後,2008 年還是會出現金融危機,對於一般參與者而言,仍然非常難以理解行業的風險。直至今天,我們也不能完全肯定 FTX 到底發生了什麼,為什麼會虧掉這麼多錢。這種不透明的屬性也讓 CeFi 本身的糾錯、對未來的改正變得更加困難。

Frank: VC 投得最多的還是 CeFi,BlockFi 去年 50 億美金的估值,一堆人想投, Celsius 10 億美金估值, Voyager 上市了也是 10 億美金級別的公司, FTX 400 億美金, Genesis 也是百億美金級別,Amber 幾十億美金,當時都想衝百億美金。但回頭來看,DeFi 上最值錢的協議,有 10 億美金已經很不錯了。所以這個行業在資金分配上,至少對投資人而言更習慣 CeFi。

Wilson:這還是一個監管和投資人習慣的問題,肯定不是因為那些資產更好了,可能一方面是因為他們可能投這些更方便,另一方面可能是因為更能看懂 CeFi 的邏輯。

2022 年的重要一課

Frank: 2022 年過去了,你對加密市場有什麼深刻的體會嗎?

Wilson:最深刻的體會還是加密市場的主旋律是槓桿和流動性。這兩者驅動了這個市場的輝煌,3 萬億美元的加密市值,6.9 萬美元的比特幣,但其實這些和比特幣、ETH 的真實價值沒有什麼關係。這只是在一個特殊流動性的環境之下,大家不負責任地加槓桿加出來的一個金融現象,並不代表這個行業取得的真實成就。

下跌過程也是一樣,並不是今年以來以太坊和比特幣的價值萎縮了這麼多,我完全確定,比起 2022 年初,現在的以太坊是一個更好的技術,它的下跌過程主要也是因為流動性的溢出,導致連續的去槓桿所帶來的大跌。2022 年使我對市場的起起伏伏有了更清楚的認知,知道了它的金融本質,但同時也能讓我們拋開資產角度的波動,能夠更不受影響地關注價值本身。

Frank:比起這個行業中心化的部分,去中心化的設計蘊含著一些獨特的平衡機制。當 “去中心化” 和 “金融” 這兩個詞合在一起,會有一些神奇的東西被創造出來。之前我們認為 Alameda Research 或者三箭資本是交易領域的 “神”,他們可以用大量的資金,以較低的風險做到較高的收益,但現在來看,這些造神想法還是有悖於這個行業的去中心化哲學。SBF 和 FTX 團隊本質上是 Fintech 行業從業者,他們壓根不在乎區塊鏈的去中心化理念和與 Layer1 共識安全的設計哲學。SBF 力挺 Solana,很有可能只是覺得 Solana TPS(Transactions Per Second) 高,能夠做到很多以太坊做不出的高性能應用,從而吸引更多人/韭菜進入加密貨幣市場。

Wilson:他可能認為自己所做的事只是一種金融工具,背後是什麼不重要,它可以叫區塊鏈,或者叫別的什麼都可以。人類古老的騙局、古老的失敗又一次次地在這個行業上演,而那些最基礎的規則,最終總是被證明是有效的。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。文章內的信息僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。