明年充滿希望,因為我們將繼續看到以太坊路線圖的發展

原文:2022 Year End Review: Network Coverage, Layer 1s & 2s(Blockworks)

編譯:東尋,DeFi 之道

封面: Photo by Loegunn Lai on Unsplash

要點

- 2022 年的感染(Contagion)始於 Terra 的崩潰,並蔓延到主要的 CeFi 參與者,如 3AC、BlockFi、Celsius、FTX/Alameda,以及最近的 DCG。

- 以太坊成功過渡到權益證明(PoS)共識機制,“合併” 可能是加密貨幣新生生命週期中最大的事件之一

- 以太坊第 2 層在 2022 年下半年得到了廣泛採用;我們預計這一趨勢將持續到 2023 年。

- 由於 CeFi 破產、大量區塊空間加上需求下降以及以太坊 L2 社區的興起,“Alt-Layer-1” 交易在第三季度和第四季度面臨重大阻力。

- 隨著 ATOM 2.0 白皮書的發布、Circle 鏈的啟動以及 dYdX 即將從 StarkEX 遷移到 Cosmos,Cosmos“特定於應用程序的區塊鏈” 理論變得更加強大。

- 基礎設施是加密領域創新的一個成熟領域,預言機領域的競爭極小,跨鏈橋黑客攻擊仍然司空見慣。

2021 年 11 月,加密貨幣總市值達到 2.9 萬億美元的歷史新高。自那以後,市場大幅下行,年初至今(YTD)從 2.2 萬億美元下跌 65% 至目前的 7705 億美元水平。

DeFi TVL 也經歷了類似的下跌,年初至今暴跌 76%,從約 1700 億美元跌至 400 億美元。這種下降並不意外,因為 DeFi TVL 主要由不穩定的加密貨幣組成。以 ETH 計算,TVL 年初至今僅下跌 8.6%,這意味著 TVL 下跌是由負面價格行為所驅動的,而不是用戶從 DeFi 協議中提取資金。

然而,自 DeFi 夏季以來,DeFi 收益率已大幅收縮,目前普遍不如美國國債的無風險收益率有吸引力。

對於該行業的許多公司來說,今年是充滿挑戰性的一年,有幾家著名公司破產,包括 FTX、Alameda、BlockFi、Celsius、Voyager 和三箭資本(3AC)。此外,許多比特幣礦工、基金和其他加密貨幣公司一直在努力維持生計。許多 “Alt Layer-1”,如 Solana、Avalanche、Terra 和 Near 都出現了重大損失,其中大多數經歷了 90% 左右的 YTD 跌幅。

由於 UST 的死亡螺旋,Terra 的 LUNA 在同一時期的價值損失了 99.99%。“感染(Contagion)” 是整個 2022 年的主題,Terra 的崩潰成為第一張倒下的多米諾骨牌,引發了今年的大規模去槓桿化。我們希望最壞的情況已經過去,但由於 DCG/Genesis 的償付能力存在不確定性,最後一張多米諾骨牌是否已經倒下,仍有待觀察。

儘管存在負面情緒,但建設者們仍繼續向前邁進。以太坊成功合併到權益證明信標鏈,Layer-2s 獲得全面採用,Cosmos“特定於應用程序的區塊鏈” 理論繼續保持其勢頭。

以太坊

過去一年加密領域最重要的事件當然是 “合併(The Merge)”,其中以太坊於 9 月 15 日從工作量證明過渡到權益證明共識。許多人將這種轉變類比為 “在飛行途中改變飛機的引擎”,展示了這一壯舉有多麼困難以及為什麼需要幾年時間才能實現。

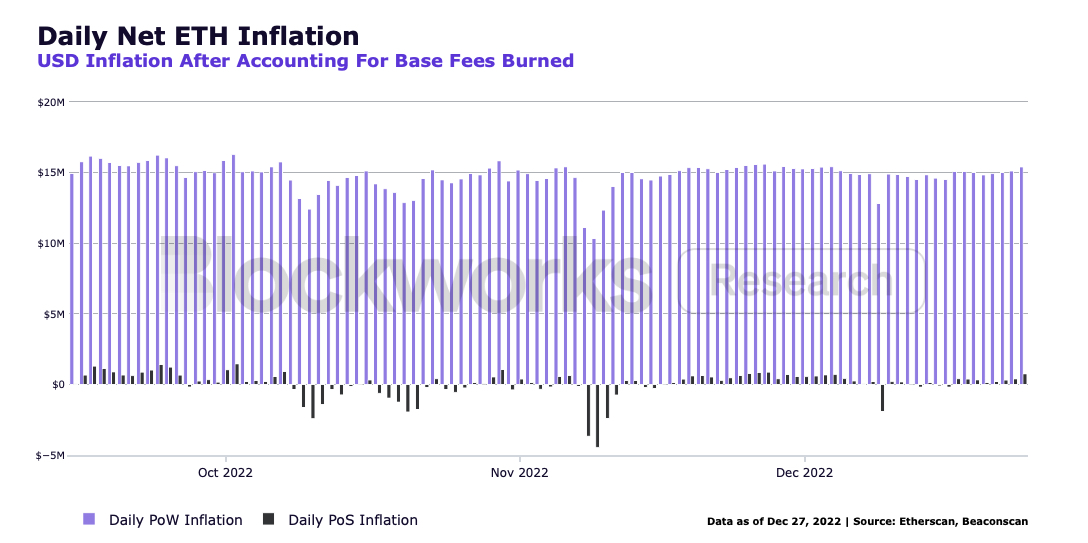

雖然圍繞 PoW 或 PoS 是否提供更強大的安全性存在一些爭議,但這一變化的最重要影響是 ETH 的新供應動態。合併後,ETH 供應量僅增加了 3800 ETH,而如果網絡仍在 PoW 共識下運行,則將增加 120 萬 ETH。下圖可視化了 PoW 和 PoS 下通貨膨脹(或通貨緊縮)的美元價值,並假設 PoW 區塊補貼發行率為每天 13,500 ETH,ETH 價值為 1250 美元。

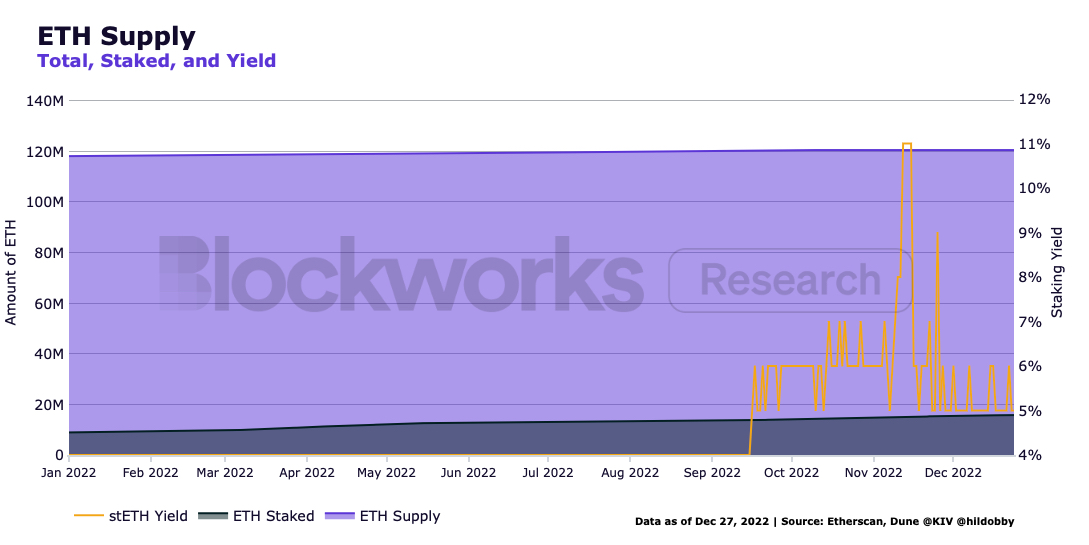

換句話說,在不到四個月的時間內,由於合併,市場上消除了超過 15 億美元的拋售壓力。此外,PoW 網絡下的礦工必須出售一些新開采的代幣來支付運營費用,並且他們不會鎖定鏈的原生資產,因為不需要削減機制來調整激勵。質押的 ETH 數量繼續以穩定的速度攀升,約 13% 的總供應量被鎖定在質押合約,收益率約為 5-6%。

除了激活質押提款之外,以太坊路線圖的下一個重大升級是包含 EIP-4844,也稱為 Proto-Danksharding,這是朝著完全 Danksharding 邁出的一步,其中 L2s 將 “blobs” 而不是 calldata 發送到以太坊以減少 gas 成本。

其他可能會獲得更多關注的 EIP,包括 EIP-4488,它是 Proto-Danksharding 的替代方案,可降低發布 calldata 的成本;EIP-4337,它允許在 L1 級別進行帳戶抽象,以及 EIP-1135,它應該可以減少 L1 的 gas 成本,並且受到 Uniswap 團隊的大力遊說,他們正在以這種升級為目的打造他們的 V4 產品。

以太坊 L2s

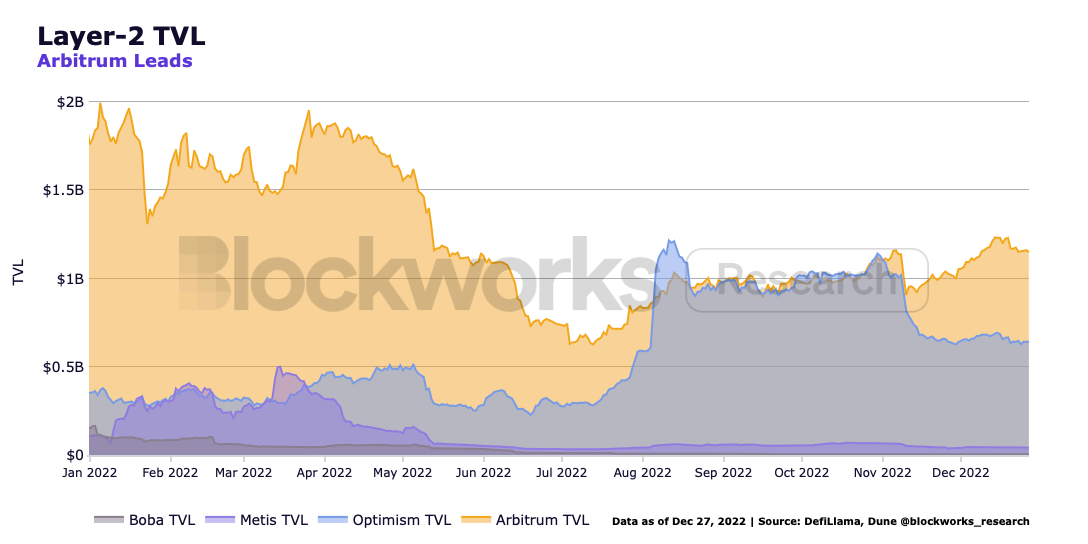

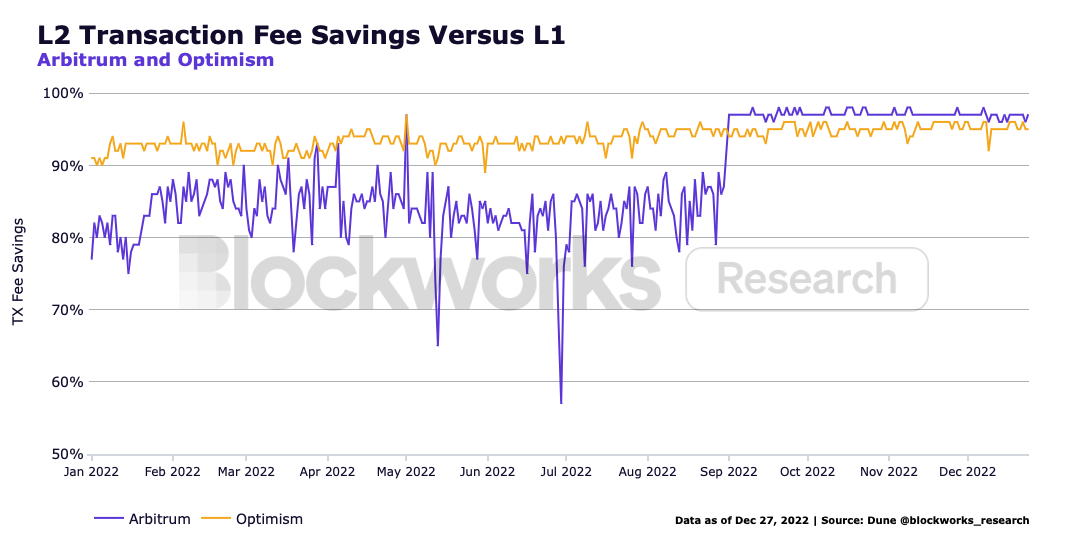

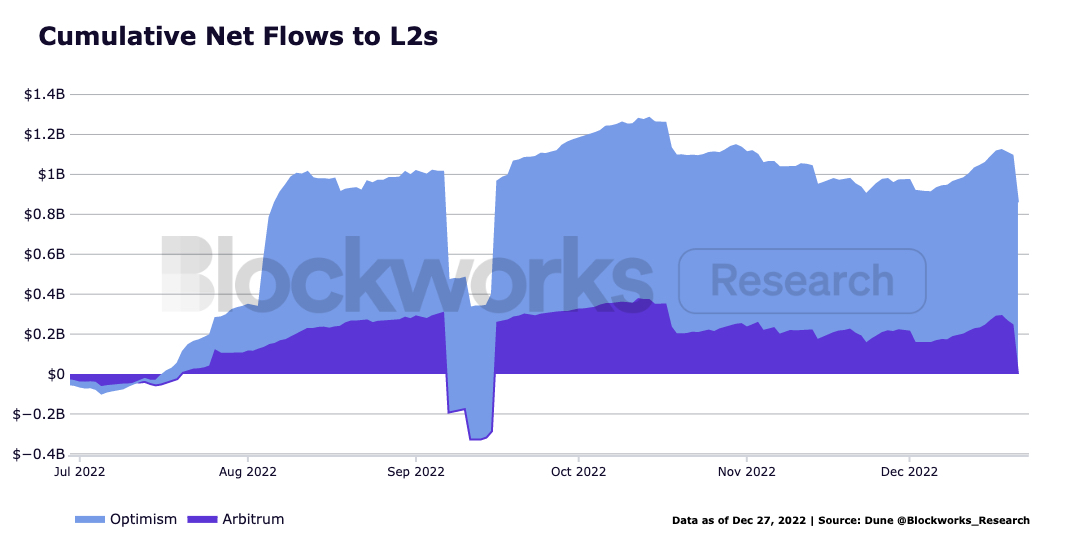

到 2022 年,隨著不同的生態系統和社區開始形成,以及與以太坊 L1 相比顯著降低的交易費用,以太坊上的第 2 層繼續得到更多采用。L2s 消耗的以太坊 gas 總量的百分比在過去一年中穩步增長,其中 Optimism 和 Arbitrum 分擔了大部分負載。

Arbitrum

Arbitrum One 仍然是最主要的 L2,儘管沒有代幣作為獎勵,但以 11 億美元的價值佔據了所有 rollups TVL 的 65% 以上。Arbitrum 作為網絡的最大亮點是升級到 Nitro,它改進了許多方面的性能和成本,例如壓縮 calldata 並提供更好的互操作性和 gas 兼容性,從而顯著降低交易費用。

Arbitrum 的 DeFi 生態系統經歷了快速增長,許多獨特的應用程序起源於 Arbitrum,其主要前哨基地是 Arbitrum。這包括大量的永續期貨交易所,例如 GMX、Mycelium 和 Rage Trade,以及 Dopex 和 Premia 等期權協議。Arbitrum 還託管了 TreasureDAO,這是一套融合了 DeFi 和 NFT 元素的區塊鏈 P2E 遊戲,在今年獲得了廣泛的關注。

Trader Joe 於今年 12 月宣布轉向 Arbitrum,這表明該 rollup 正在成為應用程序建立其熱門應用的一個目的地。Arbitrum 背後的團隊 Offchain Labs 也在 2022 年下半年推出了 Arbitrum Nova。Nova 通過將與交易相關的數據發佈到鏈下數據可用性委員會,為需要高交易吞吐量和低費用的應用程序量身定制。

隨著我們進入 2023 年,我們可以期待有關該項目的代幣空投和分配的更多細節,當你將其網絡使用情況與 Optimism 以及 OP 當前 FDV 市場上限(41 億美元)進行比較時,這可能很有價值。

Optimism

按採用率來看,第二大通用 L2 是 Optimism,這是以太坊上的另一個 optimistic rollup,它已經獲得了 6.5 億美元的 TVL,佔所有 rollup 的 32% 的市場份額。Optimism 也是不斷發展的 DeFi 協議生態系統的家園,包括 Synthetix 和相關應用程序,例如用於永續期貨的 Kwenta、用於期權的 Lyra 和用於體育博彩的 Overtime。Optimism 還託管了 Velodrome,這是一個深受 Curve 影響的自動做市商,作為其流動性和現貨交易的主要場所。

今年 Optimism 最大的發展是 OP Stack 的發布,允許任何人利用他們的模塊化設計和代碼庫來創建自己的 rollup。在這個保護傘下有許多 rollups,這創造了一個 “超級鏈” 的願景,其中使用相同的開發堆棧意味著跨所有 OP Stack 鏈的直接可組合性。

這些 OP Stack 鏈中的第一個是 OPCraft,一個 Minecraft 模仿者,其中游戲的所有元素都記錄在鏈上,以及 Game Boy 模擬器 Optimistic Game Boy,同樣將所有操作記錄在鏈上。在 2023 年,我們可以期待更多的項目,包括基於 Ribbon Finance 的 Aevo 期權交易所,利用量身定制的解決方案和與其他 OP Stack 鏈的直接可組合性。

4 月 26 日,Optimism 宣布了他們的 OP 代幣和首次空投分配。25% 的代幣分配將用於生態系統基金,該基金已經分配給應用程序,20% 將用於追溯公共產品資金,總共 19% 將用於空投。發布後不久,該團隊發現了一個代碼錯誤,他們實際上排放了 20% 的供應量,而不是 2%。雖然這很快就得到了解決,但 OP 供應量肯定比最初估計的要多。

第一次空投只提供了 19% 供應量中的 5%,因此我們可以預期還有 14% 的供應會留給進一步的空投,其中一些額外分配將在 2023 年分配給活躍用戶。

zkEVMs

第 2 層更有趣的開發領域之一是 zkEVM,這是一種零知識 rollups,試圖保持與 EVM 的等效或兼容性水平,將前者的巨大可擴展性與後者的網絡效應結合起來。

這個領域的三大玩家是 Polygon,Scroll 和 zkSync,其他的如 ConsenSys 和 Taiko 等公司也在嘗試該模型。這些解決方案都沒有在完全開放且無需許可的主網上線;zkSync 目前處於 “baby alpha” 階段,Polygon 處於測試網的最後階段,而 Scroll 處於 pre-alpha 測試網。

這可能是 2023 年的主要敘事之一,因為這些產品開始向用戶敞開大門,基於 EVM 的應用程序開始營業,以及這些解決方案是否開始從 Arbitrum 和 Optimism 手中搶走市場份額。除此之外,還有其他使用不同虛擬機執行的通用 zk rollups,例如 StarkNet。

Cosmos 生態系統

Cosmos 生態系統中目前有 53 個支持 IBC 的鏈,總市值為 97 億美元。在過去 30 天內,用戶通過 IBC 轉移了 7.45 億美元的價值,其中大部分交易量通過 Cosmos 中最大的 DEX Osmosis 進行。

在 Terra 崩潰後,基於 Cosmos SDK 的鏈的 TVL 暴跌-93%。然而,這次內爆是對 Cosmos 技術堆棧的一個意外的壓力測試。5 月 11 日,Terra 執行了創紀錄的 120 萬筆交易,是每日平均交易量的兩倍多,而 Osmosis 處理了創紀錄的 5 億美元交易量,是之前最高點的兩倍多。所有基於 Cosmos SDK 和 Tendermint 的區塊鏈都保持正常運行,IBC 也如期運行。

6 月,dYdX 宣布計劃在 Cosmos 生態系統中推出 dYdX Chain 作為特定應用程序的區塊鏈(應用鏈)。dYdX 團隊自 2017 年以來一直在構建他們的產品,因此離開以太坊生態系統的決定具有開創性。當前版本的 dYdX 存在於以太坊 L2(StarkEx ),但該團隊表示,轉向 Cosmos 生態系統為去中心化鋪平了一條更短的道路。

dYdX 的下一次迭代將具有完全去中心化的、由驗證器集運行的鏈下訂單簿。每個驗證者將在本地存儲和維護他們的訂單簿版本,創建一個可擴展和去中心化的 perps 交易所。雖然這個系統有一些取捨,但利用驗證器內存可以充分去中心化訂單簿——這是 dYdX 團隊的一個既定優先事項。這個概念推動了驗證者設計空間的當前界限,因此如果 dYdX 成功,構建應用鏈的價值主張就會變得更加堅定。

10 月下旬,Circle 宣布 USDC 通過 Circle Chain 支持 Cosmos。Circle Chain 是一種將 USDC 納入 Cosmos 生態系統的資產發行,允許用戶將原生 USDC 發送到任何 IBC 連接的鏈。它很可能成為 Cosmos Hub 的 Interchain Security 的消費者鏈。

穩定幣在 DeFi 中扮演著不可或缺的角色,目前 Cosmos 生態系統中還沒有占主導地位的穩定幣。在 Osmosis 上,IST 上只有 43 萬美元,這是一種由 ATOM 支持並基於 Agoric 協議(Cosmos 原生)構建的 CDP 穩定幣。Osmosis 上還有約 1700 萬美元的包裝穩定幣,包括 USDC、USDT、BUSD 和 DAI,但 2022 年向我們展示,包裝資產會帶來不必要的風險。雖然還有更多去中心化選擇的空間,但 USDC 有能力在 Cosmos 生態系統中啟動 DeFi,並成為佔據主導地位的 Cosmos 原生穩定幣。

Cosmos Hub

Cosmos Hub 負責 Cosmos 生態系統的誕生。該協議資助了當今 Cosmos 應用鏈所使用的核心技術的創建。然而,它現在發現自己的代幣經濟學已經過時,並且沒有有意義的收入來源。此外,Osmosis 威脅到了它在 Interchain 頂端的地位。當 Cosmos Hub 停滯不前時,Osmosis 繼續改善其 “類似樞紐” 的品質。

DEX 比 Cosmos Hub 具有更多的流動性、IBC 數量和活躍地址。ATOM 在大多數中心化交易所上市,因此其主要用例之一是讓用戶加入 Cosmos 生態系統。假設用戶想要購買 Cosmos 生態系統代幣,在那種情況下,這個過程看起來類似於在 CEX 上購買 ATOM,將其轉移到自託管錢包,IBC 將 ATOM 轉移到 Osmosis,然後使用 Osmosis 將其換成所需的資產。然而,Binance 最近上架了 OSMO,它通過減少購買 ATOM 和連接到/從 Cosmos Hub 的需要來縮短上述過程。

Cosmo Hub 需要重新評估其在生態系統中的地位,朝著可持續創收的方向發展,併升級其第一代代幣經濟模型。ATOM 2.0 提案旨在通過將 Cosmos Hub 轉變為一個新角色來做到這一點,將其置於生態系統擴展的中心並將價值帶回協議。ATOM 2.0 旨在利用 Interchain Security 將新的應用鏈加入生態系統,為 ATOM 驗證者和利益相關者創造收入。新的收入流將抵消 ATOM 發行量的減少,在考慮對驗證者收入的影響的同時增強協議的可持續性。強化貨幣政策也將使 ATOM 更好地定位為 Cosmos 生態系統事實上的儲備貨幣。

該提案還引入了一個新的經濟引擎,調度器(Scheduler)和分配器(Allocator),它們將為協議創建額外的協議收入流。該提案於 11 月上線,但因為 37.4% 的 “否決” 票失敗了,反對派認為該提案過於寬泛,認為應將其分成一系列較小的提案。

ATOM 2.0 願景取決於 Interchain Security 的成功實施和採用,預計將於 2023 年第一季度準備就緒。雖然治理需要批准 Interchain Security 的啟動,但已經有一系列潛在的消費者鏈。消費者鏈向 Cosmos Hub 支付費用以確保其鏈的安全,因此關注這些收入的流向非常重要。

理想情況下,它遵循 ATOM 2.0 願景並流向驗證者和質押者,減去流向社區池的稅收。最近的一項提案將社區池稅提高到 10%,以增加協議的資金。

替代 L1s(Alt L1s)

Solana

在 FTX 崩盤後,Solana 生態系統的 TVL 和活動大幅減少。TVL 從年初至今的 120 億美元跌至 5 億美元以下,暴跌 96%。Solana 基金會宣布其持有 FTX:100 萬美元的現金等價物、324 萬股 FTX 股票、343 萬個 FTT 代幣和 1.3454 億個 SRM 代幣。此外,Alameda 和 FTX 從基金會購買了 5050 萬個 SOL 代幣,其線性解鎖計劃一直持續到 2028 年。

在 FTX 提款被凍結後,惡意方利用 FTX 安全性並破壞了其交易錢包。Solana 的主要中央限價訂單簿(CLOB)Serum 已基本失效。事實證明,Serum 程序更新密鑰不是由 SRM DAO 控制的,而是由連接到 FTX 的私鑰控制的。因此,Serum 開發人員無法自行更新任何代碼,並且該協議容易受到惡意代碼的攻擊。Solana 社區選擇在一個名為 OpenBook 的新 CLOB 中分叉 Serum 。Raydium 和 Jupiter 等 DEX 已經實現了 OpenBook。

隨著整個 2022 年下半年生態系統的災難性衰退,該網絡本身遭受了幾次與性能相關的中斷。由於 Solana 最初的基礎費用設計,該網絡是機器人的遊樂園,它們可以利用優先費用的缺失使網絡超載交易,停止 DeFi 清算,甚至迫使網絡脫離共識。

然而,在 6 月 1 日,驗證者選擇硬分叉網絡。不久之後,引入了一種新的基本費用機制,該機制根據網絡的目標負載動態調整基本費用。這種新機制還計入了優先權費用,從而顯著降低了網絡 DoS 攻擊的風險。

隨著大多數 Solana DeFi 從 VC 推動的運動急劇轉向社區主導的項目,生態系統的未來看起來黯淡無光,但也有一些希望的燈塔。即將推出的 Saga 手機的計劃將繼續進行。Saga 將使用 xNFT Backpack 使用戶能夠直接從他們的移動操作系統運行大量 dApp。此外,Jump Crypto 一直在堅定不移地推出 Firedancer——一種開源驗證器,它將提高整個 Solana 網絡的可靠性、吞吐量和可擴展性。借助 Saga 和 Firedancer,Solana 的戰略仍然高度專注於吸引下一波用戶使用加密貨幣,而無論社區面臨什麼障礙。

Avalanche

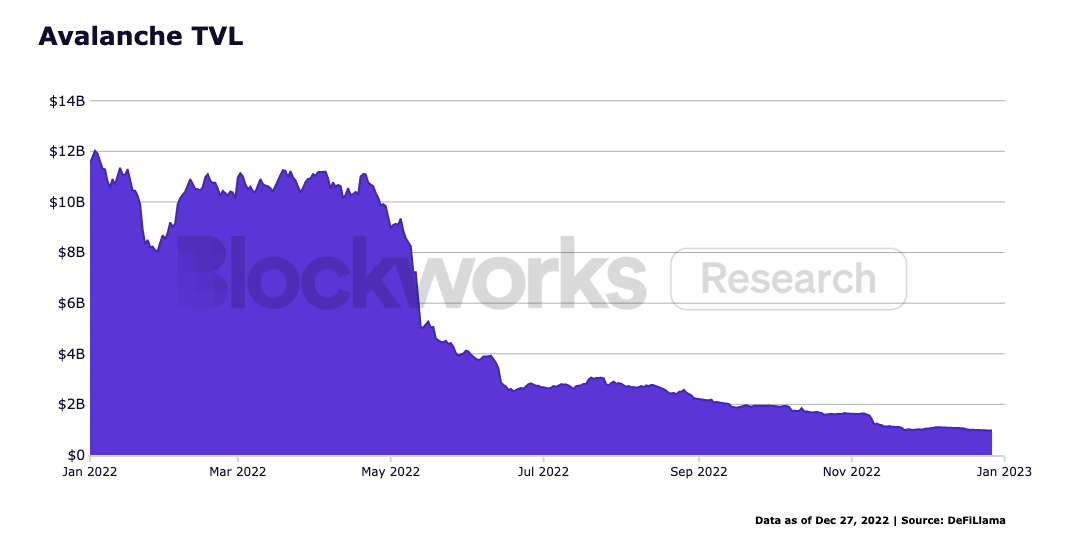

2022 年下半年,Avalanche 生態系統經歷了一段相對停滯的時期。今年 6 月,作為該網絡上構建項目的主要支持者的 3AC 的倒閉,導致 Avalanche 生態系統在風險規避環境下的投資減少。鎖定的總價值(TVL)從 120 億美元下降到 10 億美元。Avalanche 的 TVL 下跌 92%,與其同期 AVAX 價格下跌 89% 保持一致。

儘管 Avalanche 的冠軍 3AC 被曝光為過度槓桿化的欺詐者,但一些開發商仍在繼續發布更新。主要的進步來自於 Trader Joe 的 NFT 市場 Joepegs 及其集中的流動性 AMM:流動性賬簿的形式取得了重大進步。如前所述,Trader Joe 宣布將部署在 Arbitrum 的以太坊 L2 上,儘管該團隊似乎仍將 Avalanche 視為他們的主要關注點。

跨鏈交換網絡 THORChain 在第四季度完成了對 AVAX 的集成。加密遊戲開發商湧入該生態系統,隨著 Shrapnel 和 Ascenders 的顯著發展和發佈公告,兩者都朝著全面發布的方向發展。DeFi Kingdom 和 Crabada 推出了子網,幫助樹立了項目可以在 Avalanche C 鏈上發展的榜樣,一旦項目足夠成熟,就可以創建一個自定義子網。

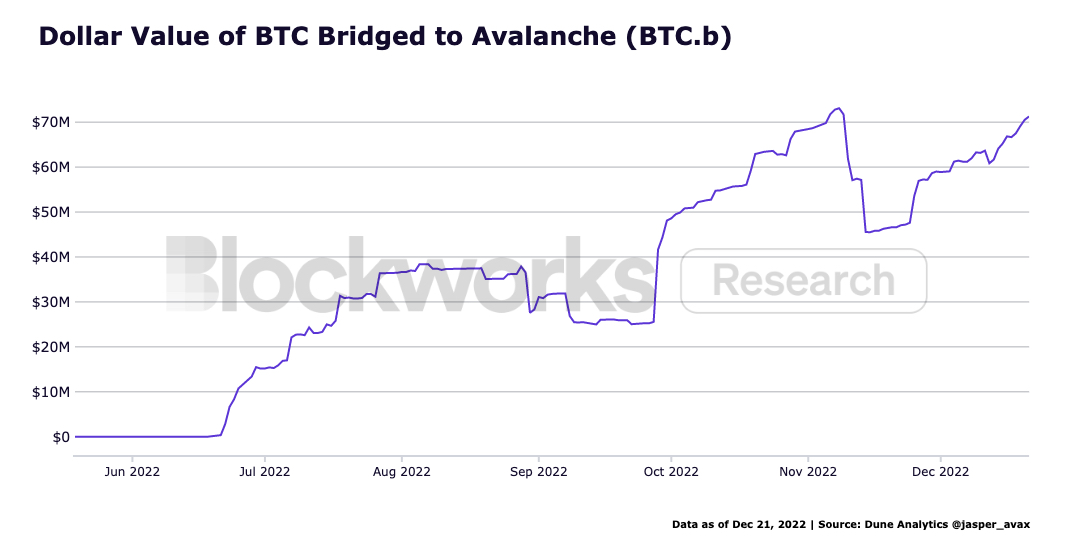

Avalanche 於 10 月 18 日成功實施了 Banff 升級,這是向稱為 Avalanche Warp Messaging 的子網到子網通信邁出的一大步。通過子網互操作性,該網絡可能成為 Cosmos 更重要的競爭對手。Avalanche 於 6 月推出了原生 BTC 橋 BTC.b,該橋在 2022 年的最後 6 個月中得到了廣泛採用。

Aptos

以 Diem 為中心的 Libra 是 Facebook(Meta)於 2019 年宣布的區塊鍊和加密貨幣。在內部爭議、監管審查、戰略轉向和失去合作夥伴關係之後,Diem 未能推出。很大一部分工程和研究團隊繼續創建 Aptos,這是一個第 1 層區塊鏈,希望實現 Libra 和 MOVE 智能合約語言的最初願景。

在整個 2022 年以超過 10 億美元的估值籌集了 4.75 億美元之後,該團隊終於在 10 月推出了代幣和網絡。令投資者和 Crypto Twitter 非常沮喪的是,該項目幾乎沒有用戶採用或開發人員感興趣。該代幣迅速從 13 美元跌至 4 美元,目前的交易市值約為 5 億美元,FDV 約為 40 億美元。早期投資者可以將他們的投資標記為綠色,而在公開市場上購買該代幣的任何人都將損失本金。Aptos 是 “VC 鏈” 的完美示例:散戶投資者可能希望在未來遠離的代幣籌款模型。

儘管有這些不利因素,鏈條仍按預期運行;憑藉團隊在矽谷的人脈和 MOVE 語言的能力,Aptos 有可能在未來看到更多的 dApp 和採用。

網絡基礎設施

Oracles

到年底,區塊鏈基礎設施最引人注目的發展之一是 Chainlink 質押機制 的推出。LINK 持有者現在可以質押他們的代幣以提高網絡安全並獲得 LINK 獎勵。這標誌著預言機提供商的本性轉變,並進一步去中心化了協議。但是,不要將 LINK 質押與與其他區塊鍊網絡相關的典型 PoS 共識機制混淆。相反,這種機制更類似於圍繞 Oracle 數據可靠性的服務保證。如果節點運營商未能履行其服務協議義務,則可以削減一部分抵押 LINK,並將其重新分配給更可靠的節點運營商。

Chainlink 為 DeFi 借貸市場提供了一個鏈上真實來源,因此增強預言機的安全性對於 DeFi 的持續成功至關重要。該協議實施了 25M LINK 的初始質押池上限。這種受保護的啟動將有助於協議以受保護的方式逐步升級。在其初期,質押將通過 LINK 排放來激勵,但隨著時間的推移,這些將被淘汰,用戶服務費將成為激勵的主要來源。

此外,Chainlink 將啟動一個合作夥伴成長計劃,各種協議和 DAO 可以為質押參與者提供激勵,以換取價格/數據饋送。雖然存在其他預言機,但 Chainlink 迄今為止的採用率和實戰測試最多。隨著質押的推出,Chainlink 的未來依然光明。

在整個 2022 年,即將推出的預言機解決方案 Pyth 繼續宣布新的合作夥伴關係和集成。Pyth 與 Chainlink 的不同之處在於其價格更新的 “pull” 模型。通常,預言機將價格更新 “推送” 到區塊鏈,但 Pyth 旨在通過拉動模型改善延遲和可擴展性,用戶僅在需要時才請求價格更新。

Pyth 目前存在於 13 個區塊鏈上,包括 Ethereum、Solana、Avalanche 和 Polygon。到目前為止,Synthetix、Ribbon、Lido 和其他幾個協議已承諾使用 Pyth 提要來實時更新適用數據。雖然 Pyth 的代幣尚未上線,但該協議可能會在 2023 年對 Chainlink 的預言機主導地位構成重大威脅。

Bridges

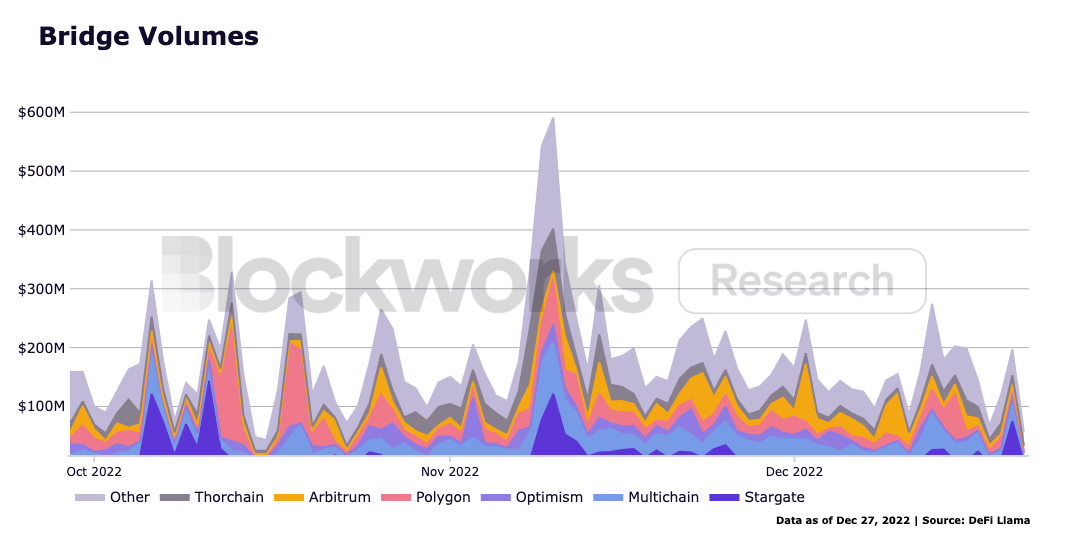

Bridges 在今年下半年的活動大幅減少,主要是因為鏈上活動全面下降。另一個促成因素可能是全年發生的大量黑客攻擊,總計至少 21 億美元。

不過,跨鏈橋仍然是多鏈未來的關鍵基礎設施,但需要大幅提高安全性以減輕流動性提供者和最終用戶損失的風險。如果有的話,2022 年證明我們還有很長的路要走才能無憂無慮地在鏈之間跳轉。我們仍在等待 Synapse 和 Stargate 部署他們自己的 “layer zero” 鏈,這可以大大改善萬物多鏈的用戶體驗。

隨著我們進入 2023 年,我們可以預期 Synapse 網絡或零層網絡的成功部署將有助於解決孤立的流動性問題,即 dApp 競相維持跨多個網絡的流動性,而不是讓所有部署都使用一個流動性層。下圖顯示了六個著名跨鏈橋在其本地網絡上的 TVL。

雖然整體跨鏈橋 TVL 顯著下降且橋接量停滯不前,但下半年 L2s 之間的橋接活動(例如 Optimism 和 Arbitrum)確實顯示出大幅增長。結合上面討論的有關 L2 利用率的指標,這些生態系統顯示出前景。具體來說,GMX 的資金流入增加要歸功於 Arbitrum。空投獵人和尋求使用 Velodrome、Lyra 和 Synthetix 的參與者可能會帶來樂觀情緒的激增。

最後的想法

雖然資產價格的大幅下跌導致 TVL 全面下跌,但今年有很多積極的發展。以太坊能夠成功地從 PoW 遷移到 PoS,並在不到四個月的時間內減少了 15 億美元的拋售壓力。Optimism 和 Arbitrum 的採用率繼續攀升,表明對 EVM 和以太坊 L2 的需求。

Cosmos 在增加 Cosmos Hub 的存在和價值積累方面取得了巨大進步,同時提供了足夠有吸引力的開發人員環境來吸引 dYdX 離開 StarkEx。儘管 Solana 和 Avalanche 等 “Alt Layer-1” 今年在 TVL、開發者份額和 VC 資本方面受到了巨大衝擊,但開發者仍然一如既往地雄心勃勃,堅定不移地創造最佳體驗,並始終致力於讓下一個十億用戶進入加密領域。

雖然跨鏈橋是今年許多黑客攻擊的主題,但這些網絡的安全性仍在不斷加強,尤其是隨著 Stargate 和 LayerZero、Circle 的跨鏈傳輸協議以及 zk rollups 的原子可組合性的發展。明年充滿希望,因為我們將繼續看到以太坊路線圖的發展,zk rollups、zkEVM 和 L3s 的推出,Solana 的 Saga 手機的發布, dYdX 等令人興奮的新 Cosmos 應用鍊等等。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。文章內的信息僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。