今天有很多運行良好的網絡和項目,它們的產品/市場契合,正在產生實際的現金流。

原文:Did we Bottom Yet?? ( The DeFi Report )

編譯:東尋,DeFi 之道

原用標題(譯後):報告:市場觸底了嗎?基於宏觀和加密數據分析市場現狀

封面: Photo by Adam Nir on Unsplash

本文將提供一份關於當前市場狀況的報告。涵蓋的主題如下:

- 驅動加密貨幣週期的關鍵因素

- 人類行為與情緒

- 宏觀前景和鏈上 KPI 指標

- 我們已經觸底了嗎?

鑑於此,我們希望這份報告可以作為加密週期的簡單教育框架,並根據數據對我們目前的市場狀況進行合理的評估。讓我們開始吧。

加密貨幣市場週期:一個高級框架

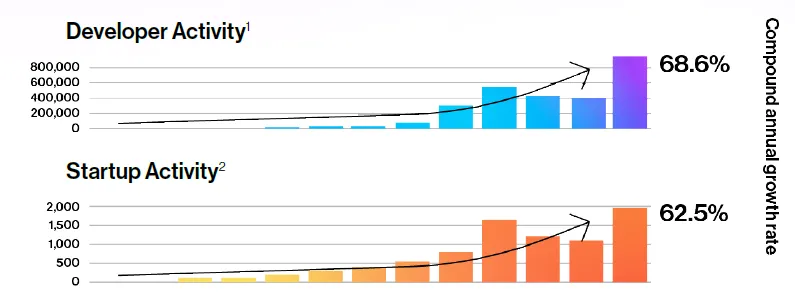

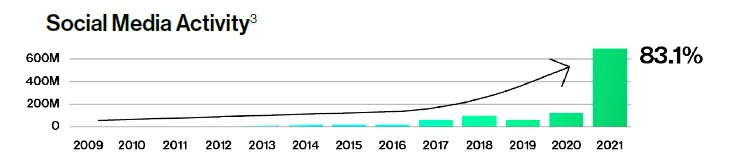

與大多數市場一樣,加密貨幣在不同的周期中移動。在惡性牛市和熊市的推動下,這些週期看起來相當混亂。然而在其背後,我們看到了重要指標的持續和長期增長,例如開發人員的數量以及構建、支持和集成加密生態系統的公司數量(呈上升趨勢):

驅動加密貨幣週期的 5 個主要因素

1. 宏觀經濟學:利率/流動性。當 M2 的同比變化率反彈時,比特幣就會呈拋物線式增長——在過度槓桿的健康推動下。當 M2 同比增長率(YoY)下降時,BTC 就會被壓垮(槓桿釋放)。正如我們在下圖中所看到的,當 M2 增加時,BTC 的曲線確實從圖表中 “飛越而出”。那麼現在呢?全球 M2 同比變化率處於 8 年來的最低點。與此同時,BTC 的價格似乎也正在觸底——我們稍後會討論這個問題。

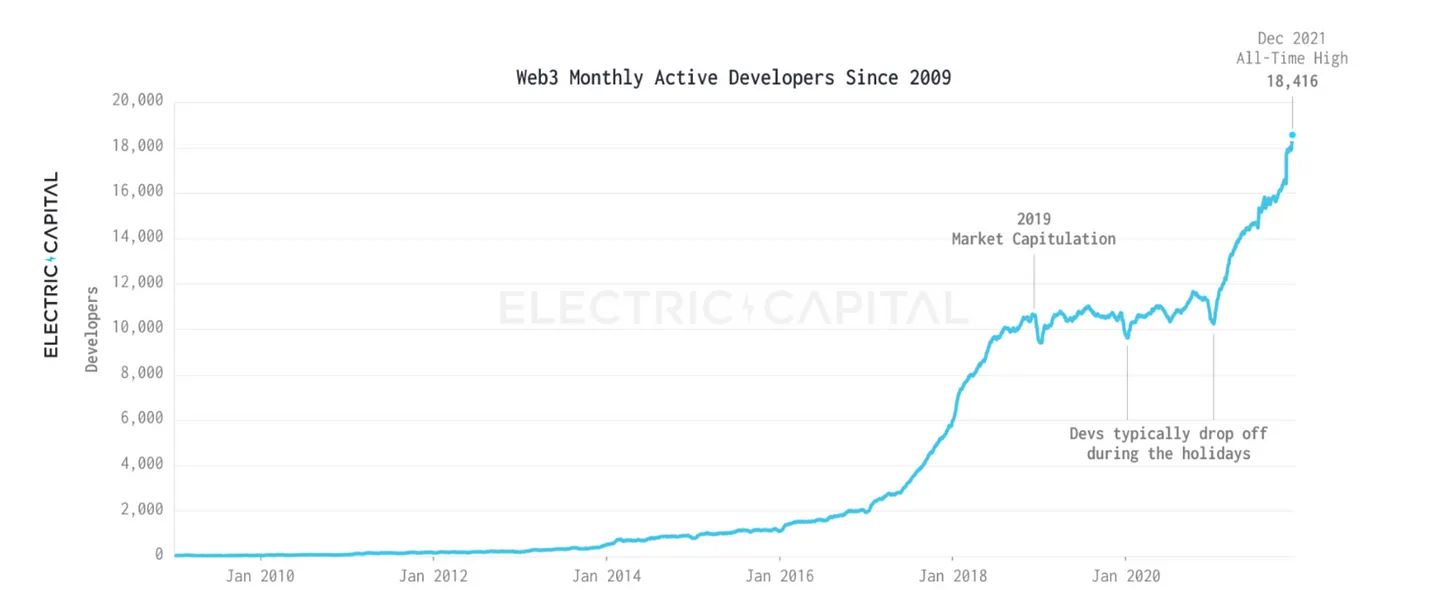

2. 軟件開發活動。以下數據來自 Github 代碼提交,由 Electric Capital 編譯。加密貨幣的開源性質為這個新興行業提供了前所未有的透明度。請注意,由於下圖僅表示原始代碼提交並且數據來自一個來源(GitHub),因此代碼的總數可能會被低估。

作為參考,全世界大約有 3000 萬人可以編寫代碼。這個新興行業在如此少的開發人員的情況下,價值達到了近 3 萬億美元,這一事實反映了開源代碼的強大功能和可組合性——每個問題只需解決一次。下圖的數據截至 2021 年。我們將在明年初分享 2022 年的最新數據。

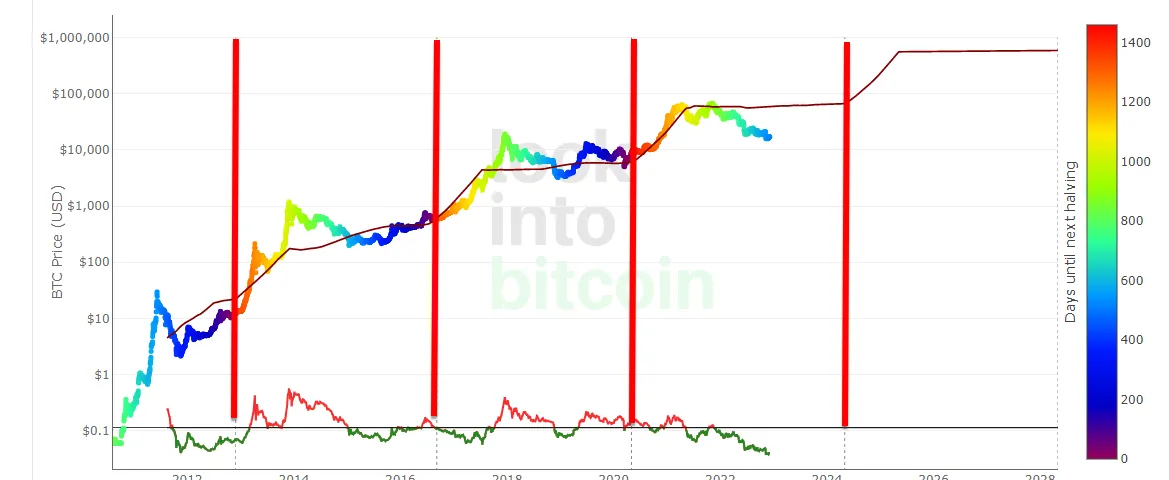

3. 比特幣的減半時間表:紅線標誌著減半的日期——即 BTC 的新發行量減半。下一次減半發生是在 2024 年春天——大約 15 個月後。從歷史上看,BTC 的價格在減半前約 15 個月觸底,在減半後約 15 個月見頂。整個過程耗時約 2.5 年。

4. 教育/採用/媒體報導

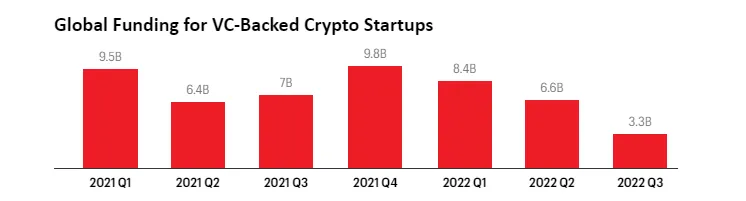

5. 風險投資。在過去的幾年裡,VC 已經部署了 510 億美元。這正在為開發者活動和基礎設施建設播下種子,以迎接下一輪牛市週期,屆時流動性將回歸市場。

人類行為與情緒

環顧四周。CNBC 正在談論比特幣的價格嗎?Tom Brady(知名美國橄欖球運動員)是否在他的 Twitter 個人資料上打激光眼?電視上的所有其他商業廣告是否都與加密貨幣有關?Crypto Twitter 上的人們是否會想出一些奇怪的團結用語,例如 “WAGMI、GM 和 HFSP”?每一個新想法都是 “下一件大事” 嗎?你有沒有聽到人們在星巴克排隊談論加密貨幣?

上述這些都是頂部的跡象。

那麼什麼是底部的跡象?Crypto Twitter 正在互相爭吵;你的胃裡有一種噁心的感覺;加密業務相關的公司正在裁員;欺詐和龐氏騙局正在被曝光;《紐約時報》和《華爾街日報》的文章呼籲比特幣歸零;歐洲央行正在博客上談論比特幣的最後一刻;而資產下降了 80-90%。

從人類行為/情感的角度來看,我們應該確切地知道自己目前的處境。讓我們來看看這些數據……

宏觀圖表

今天一切似乎都是一筆大買賣。股票、債券、黃金、科技/成長股和加密貨幣都在一起移動。似乎唯一重要的是流動性,換句話說,唯一重要的是美聯儲在做什麼。因此,我們首先應該問自己,我們在流動性週期方面處於什麼位置。我們認為,我們將在 2023 年看到更多的流動性,而不是更少。以下圖表告訴我們原因:

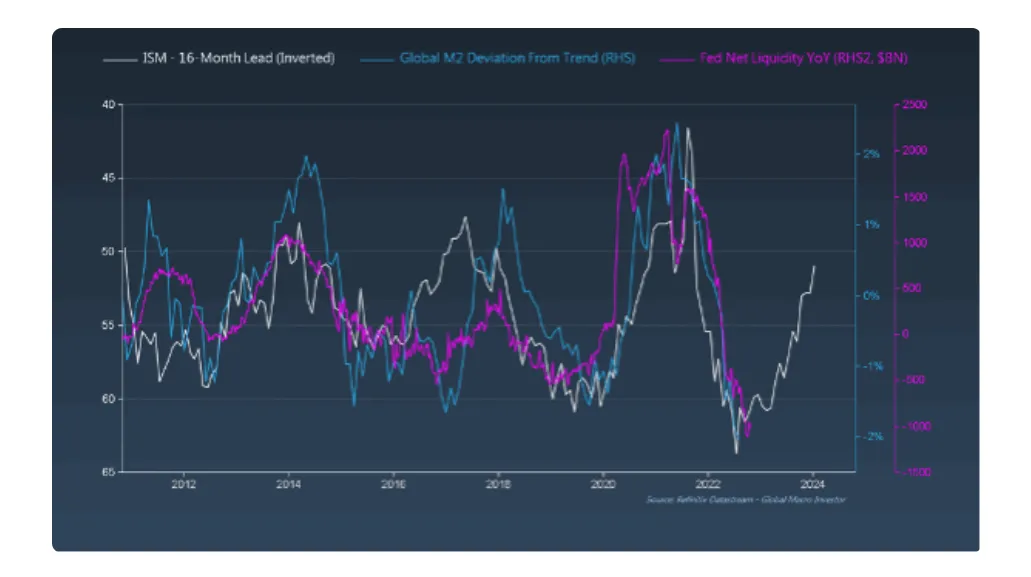

美國供應管理協會(ISM)的領先數據告訴我們,商業周期即將轉向,庫存正在增加,業務正在放緩,而流動性又回到了大流行前的水平。從歷史上看,當 ISM 領先指標達到 50 左右時,美聯儲通常會介入並用流動性緩衝市場(降低利率)。

下面我們可以看到 ISM 數據在叫囂,但流動性還沒有跟上。啟示是什麼?壞消息(經濟放緩)可能會為加密貨幣(以及所有金融資產)帶來好消息。

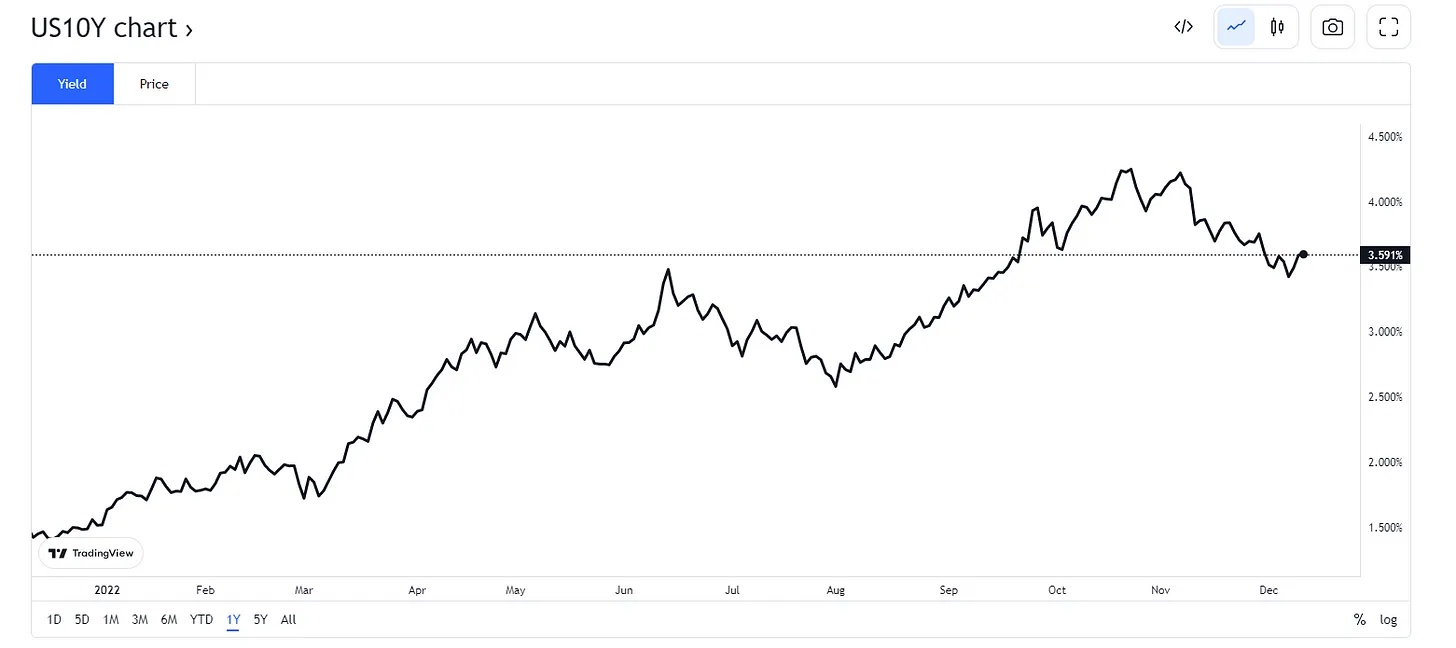

利率也有可能已經見頂。這是 10 年期國債,目前利率為 3.59%,在大約一個月前曾高達 4.25%。

我們在美元指數 DXY(注,美元指數 DXY 是綜合反映美元在國際外匯市場的匯率情況的指標,用來衡量美元對一攬子貨幣的匯率變化程度)上看到了類似的趨勢,美元在本季度早些時候達到了 114 左右的峰值。

與此同時,債券市場正在為明年的降息定價。

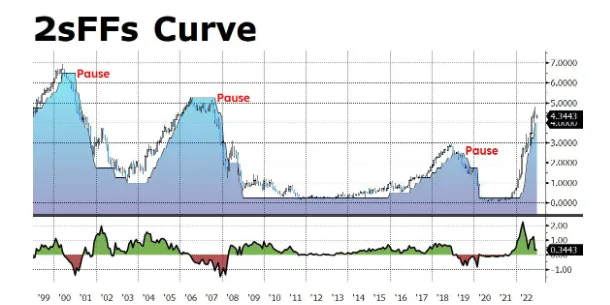

最後,2 年期國債利率與美聯儲基金利率之間的利差已降至 34 個基點。美聯儲預計將於本週三再加息 50 個基點。如果發生這種情況,美聯儲基金利率將逆轉 2 年期國債——幾十年來,這確實標誌著美聯儲加息週期的結束。

加密貨幣數據

BTC 仍然是王者,所以我們將使用比特幣 KPI 指標來了解我們目前在加密領域的總體狀況。我們將繼續提供一些替代 L1s 和以太坊 DeFi 項目的額外數據。

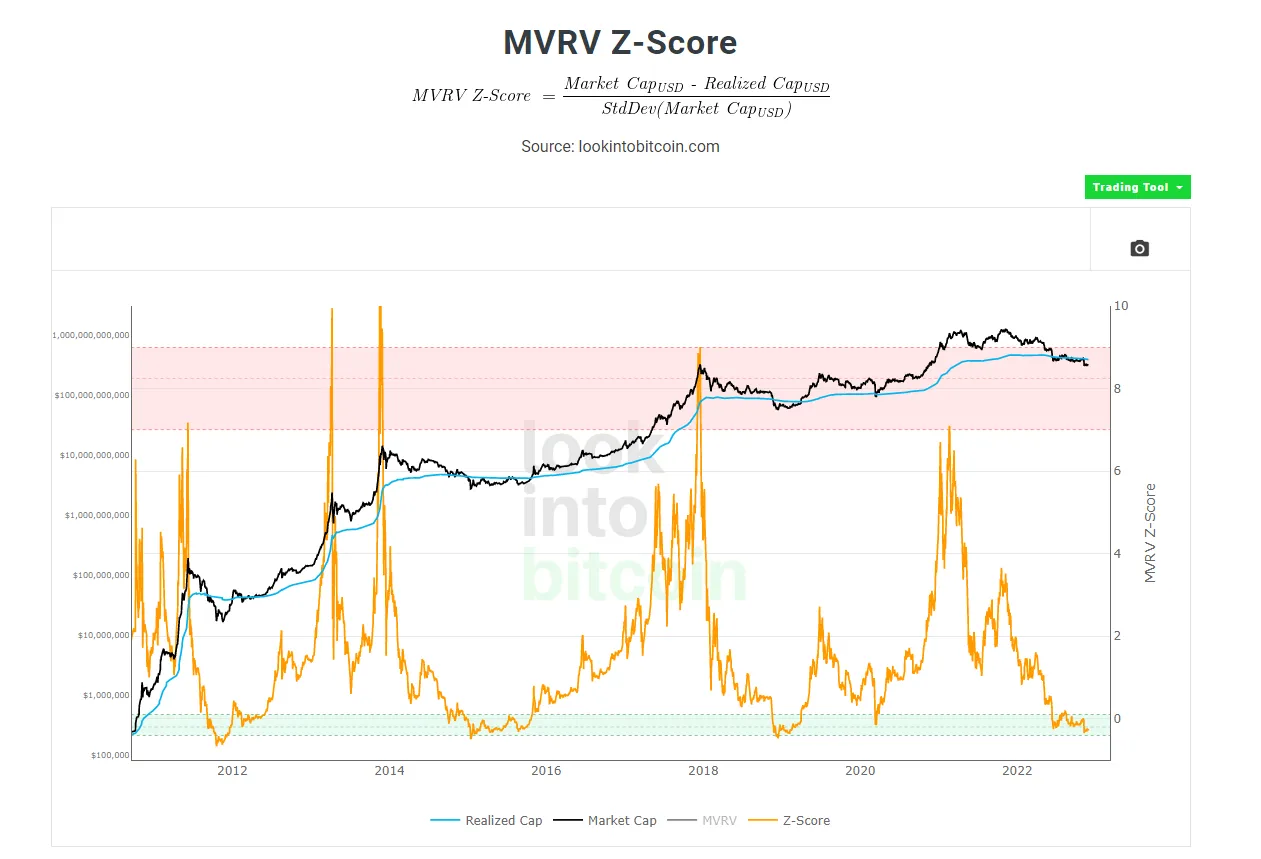

首先是比特幣的 MVRV Z-Score。該指標衡量的是市場價值與實現價值的關係(每個比特幣最後一次在鏈上移動的平均值——代表比特幣的成本基礎),並使用標準偏差測試可以剔除數據中的極端值。

正如我們所看到的,我們自 6 月以來一直處於綠色狀態,並且最近觸及一個週期低點。過去,BTC 的價格在 MVRV Z-Score 觸底的同時觸底。

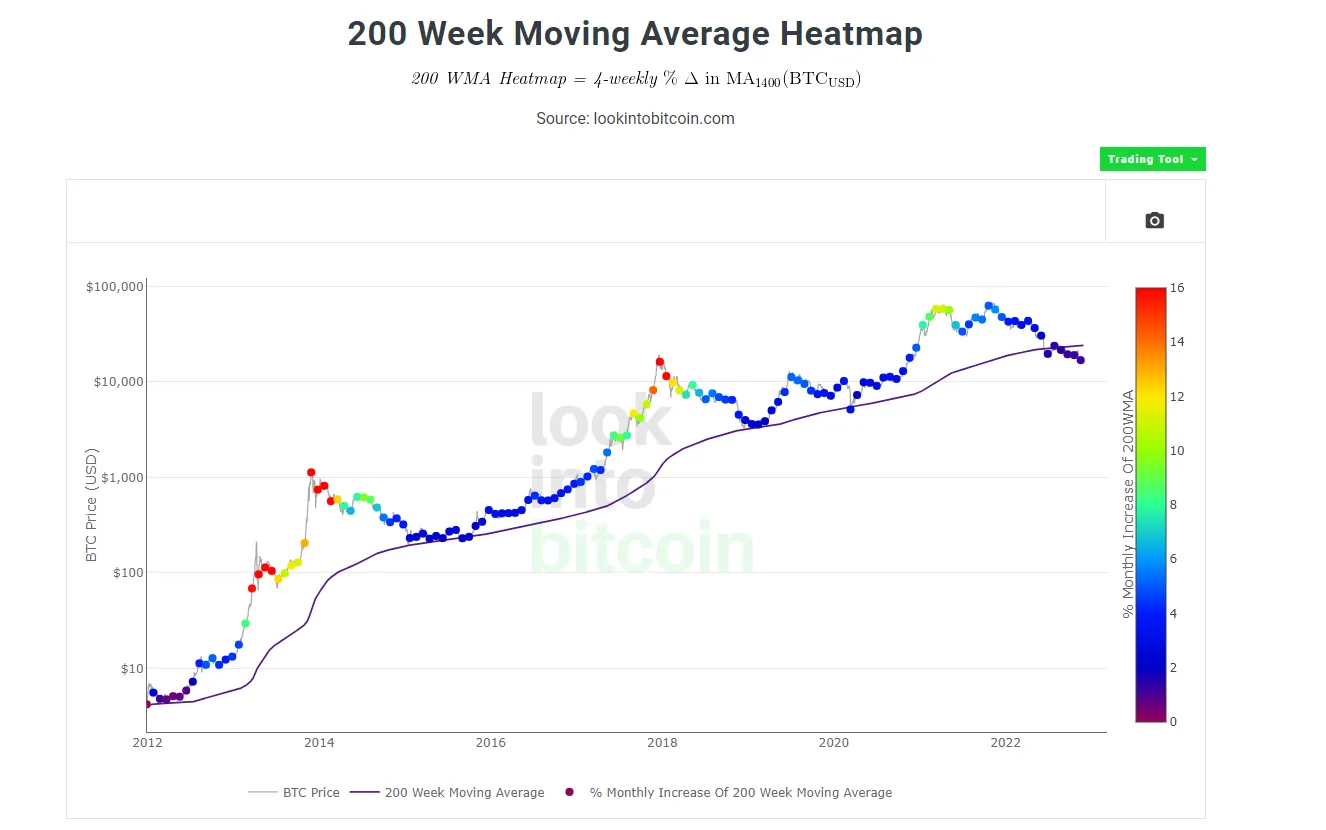

接下來是 200 週移動平均線。

在過去的幾個週期中,BTC 的價格與 200 WMA 擦肩而過。這通常預示著一個週期的底部。我們已經突破阻力位,市值遠低於 200 WMA(它位於 24000 美元的位置)。

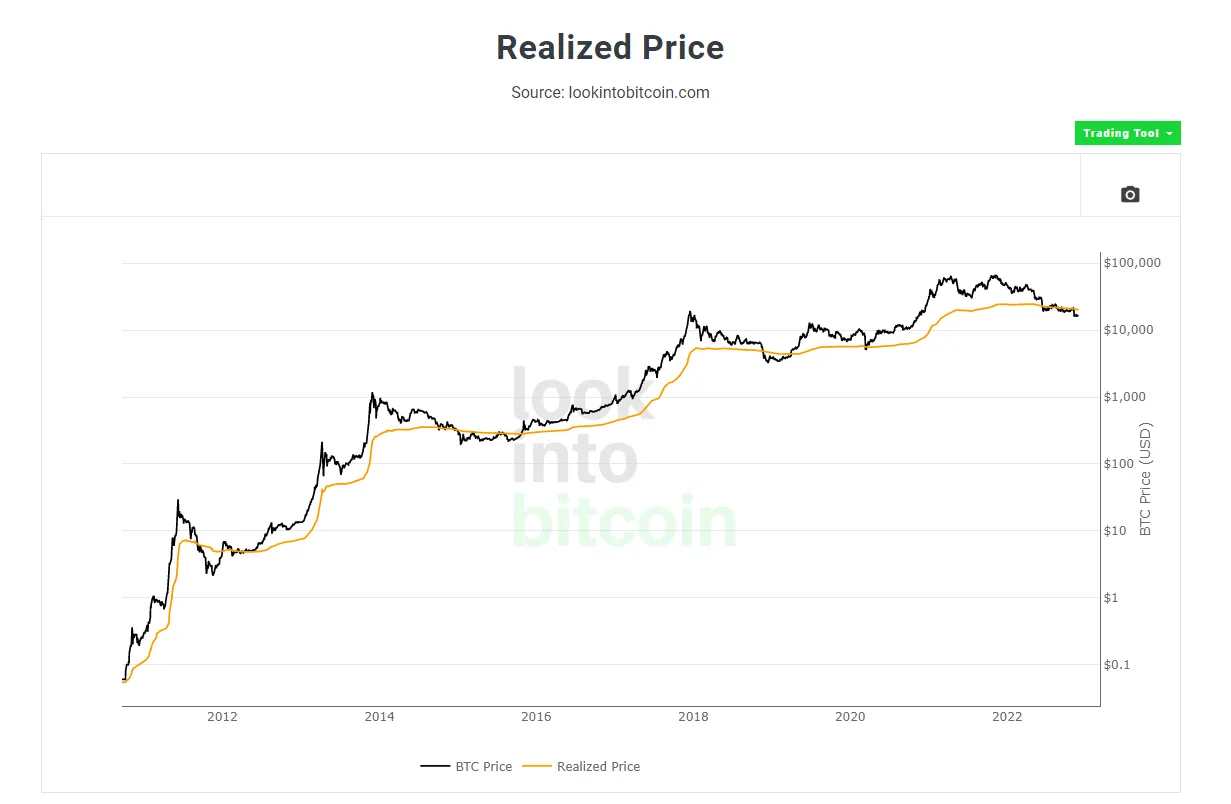

接下來是已實現價格(Realized Price)。

已實現價格是通過每個比特幣最後一次在鏈上移動的平均價格來計算的。它代表流通中的每個比特幣的平均成本。從歷史上看,當市場價值跌破已實現價格(目前為 20,037 美元)時,這表明一段時期具有深遠的價值。

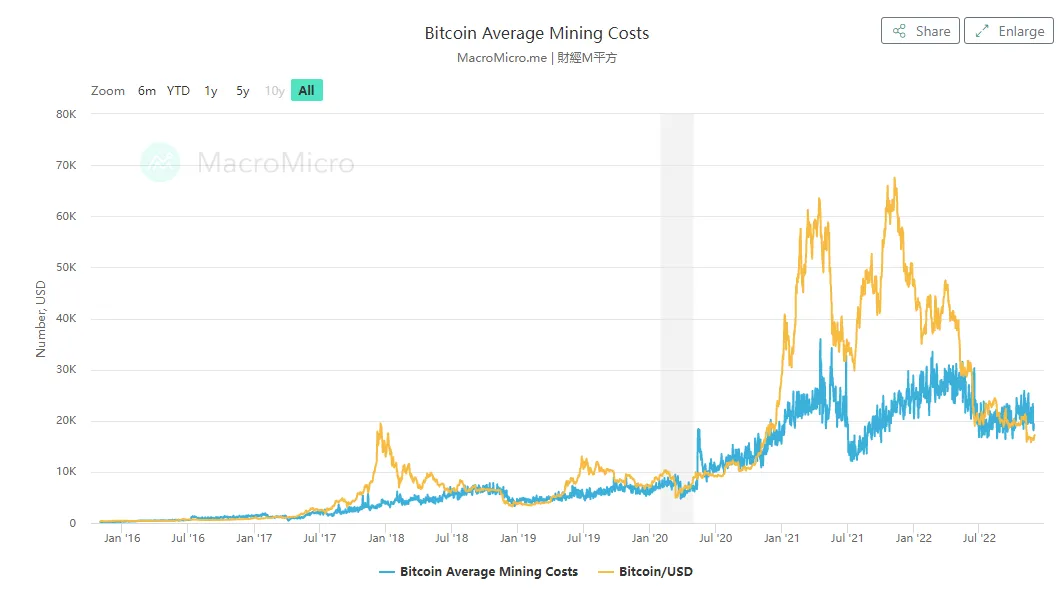

下圖反映的是平均生產成本與市場價值。

正如我們所見,比特幣的行為與傳統商品類似——價格在牛市期間大幅上漲至高於平均生產成本,然後再次暴跌並與熊市期間的平均生產成本相交——我們今天所處的位置。

槓桿作用

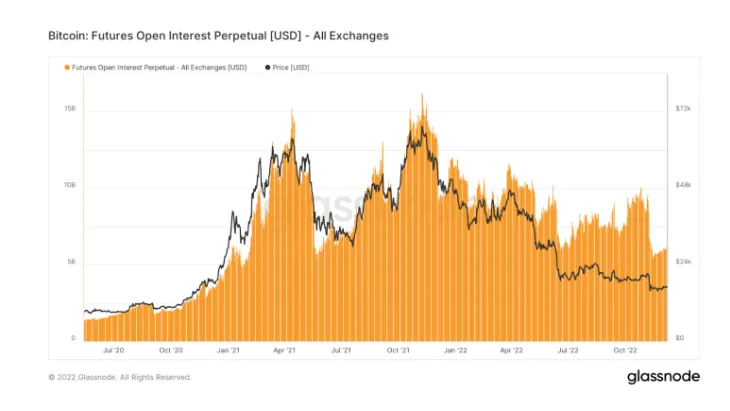

正如我們在下圖看到的那樣,隨著利率在過去一年穩步上升,所有交易所的槓桿都被擠出了系統。未平倉合約目前處於 2021 年初以來的最高水平。

綜上所述,比特幣數據正在全面閃爍著觸底信號。最後,這是一個關於長期持有者的積極信號——“持有者(Hodlers)” 仍在持有。目前,有 72% 的流通供應在過去 155 天或更長時間內沒有移動。

接下來讓我們快速查看一下生態系統其餘部分的一些數據。

頂級的 L1s ——營收倍數(Revenue Multiple)

在這項分析中,我們嚴格查看營收倍數,以了解每個區塊鏈與其競爭對手的對比情況。對加密貨幣網絡進行估值是很棘手的,因為收入支付給一組分佈式服務提供商,而網絡本身沒有直接費用。我們可以把這個概念類比為一個公共公園,由一群分佈式的人私人資助——他們從想要進入公園的人那裡獲得收入。有趣的是,比賽中跑得最快的 ETH 似乎也是最被低估的。

Avalanche:儘管目前的營收倍數 “相對” 低為 39,當我們查看情景分析時,我們看到的結果並不令人印象深刻。數據幾乎看起來不對——與今天的 39 倍數相比,預計的 50 倍數怎麼會導致更低的代幣價格?這是由於代幣的未來稀釋。由於許多項目處於早期階段,因此在相對基礎上比較這些區塊鏈的最佳方法是考慮稀釋度。Avalanche 的最大供應量為 7.2 億枚代幣,目前流通量僅為 3.1 億枚。與此同時,以太坊的供應可能已經達到頂峰,因此未來稀釋的可能性微乎其微。

Solana:儘管代幣下跌了 95%,但考慮到未來的稀釋(目前市場上有 68% 的供應量)和相對較低的收入(與今天的 50 億美元市值相比),數字看起來仍然不太好。因此,該領域有幾位備受尊敬的分析師認為 Solana 可能正在觸底反彈,並將在下一個週期再次出現史詩般的運行。這與 2018 年 12 月的 ETH(80 美元)有相似之處。我們將在下一份報告中深入介紹 Solana。

Cosmos:加密貨幣原住民喜歡 Cosmos。它擁有一個強大的開發者社區和有趣的技術設計。然而,缺乏強勁的收入以及未來的大幅稀釋,代表了該項目的潛在危險信號。因此,基於目前的收入,每個代幣的預計完全攤薄價值看起來令人沮喪。

以太坊 DeFi 藍籌股

與替代的 L1s 相比,以太坊 DeFi 看起來相對被低估了。這些協議已經建立了產品/市場契合度,並且現在已經經過多次實戰檢驗。尚不清楚的是監管環境以及回饋給代幣持有者的價值累積。這仍然是非常早期的,而且加密貨幣具有風險性也是一個不言而喻的事實。換句話說,DeFi 的潛在風險調整後回報可能高於當今行業的任何領域。

根據圖表信息,需要注意的是 Maple Finance 最近受到了重創。Maple 是一個使機構能夠獲得抵押不足貸款的平台,其本身並不承銷貸款,而是為其他人(委託人)提供平台來為貸方做承銷工作,即為鏈上企業實現去中心化借貸。

據悉,該平台在最初的 18 個月裡(主要是在牛市期間)獲得了 18 億美元的巨額貸款。而 Orthogonal Trading(與 FTX 事件相關)最近的違約影響了該協議 30% 的未償貸款,因此市場一直在拋售該項目代幣(MPL)。不過由於該平臺本身不是債權人,並且每個委託人都在獨立的借貸池中運作(目前有 4 個池正在運作中),因此一筆不良貸款不會使得整個平台倒閉。

我們已經觸底了嗎?

這是一個價值百萬美元的問題,沒有人可以肯定地回答。

根據數據,我們認為市場觸底的可能性很大(大於 50%)——BTC 的觸底價格為 1.57 萬美元。需要注意的是,加密貨幣最大的貸方 Genesis 仍未填補 FTX 在其資產負債表上留下的漏洞——因此,那裡可能仍有一些地雷。如果你感興趣,這次採訪是對 Genesis 目前情況的一個很好的概述。

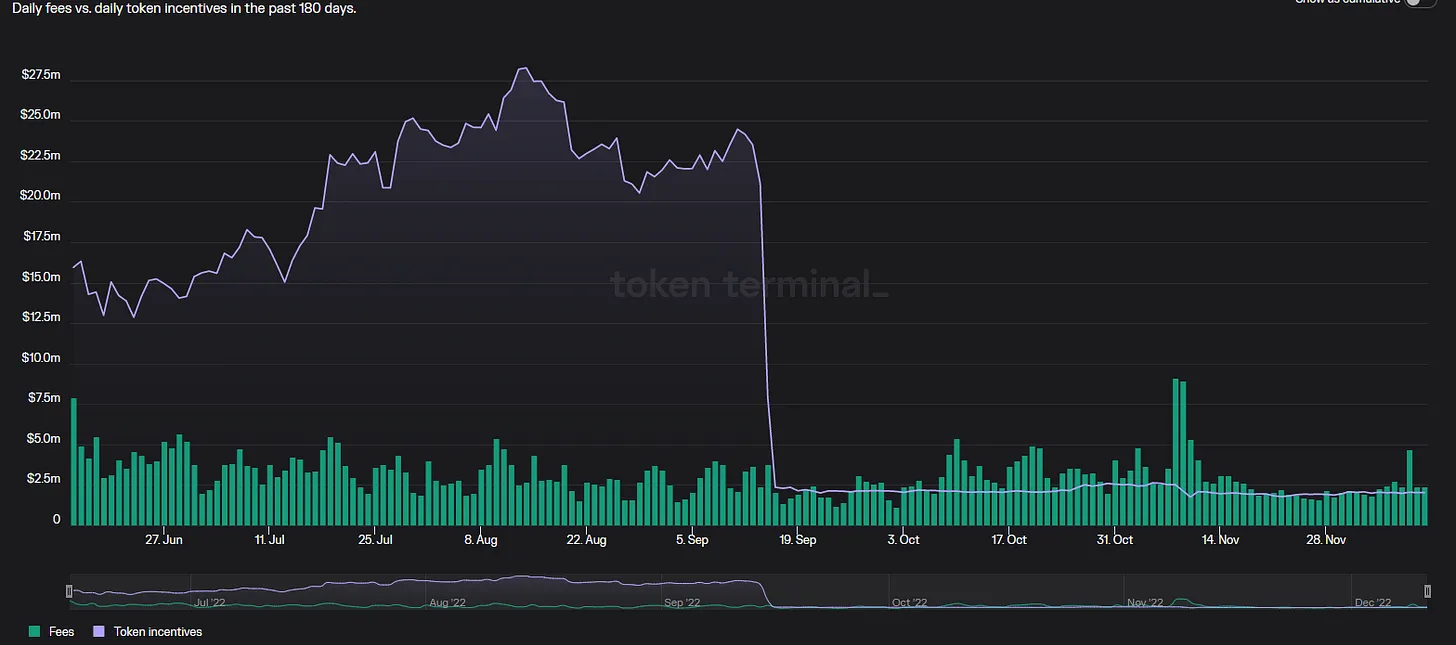

值得注意的是,雖然 BTC 創下近期新低,但 ETH 在 6 月觸底並且沒有重新回到這些低點(約 900 美元)。這張顯示合併對區塊獎勵影響的圖表解釋了原因。代幣激勵= 支付給驗證者的區塊獎勵。進入市場的 ETH 減少了,因此拋售壓力也變小了——這對於流動性回歸市場來說是一個非常好的預兆。

我們還沒有走出困境。我們預計在不久的將來會有一段崎嶇不平的道路。

請記住,即使我們已經觸底,在美聯儲發出流動性狀況將發生變化的明確信號之前,我們也不會預測下一輪牛市的開始。

展望未來

目前市場情緒不佳。然而,我們繼續看到整個生態系統取得了重大進展:比特幣如今與全球金融體系的融合比以往任何時候都更加緊密。以太坊今年成功完成了 The Merge。擴展解決方案正在顯著增長和採用。Blockrock 、Fidelity 、Google 、BNY Mellon 、Charles Schwab 、Citadel、Stripe 等公司都比以往任何時候都更傾向於加密貨幣。而流動性狀況的變化似乎指日可待。

今天有很多運行良好的網絡和項目,它們的產品/市場契合,正在產生實際的現金流。在我們努力度過熊市的過程中,我們將繼續把分析重點放在生態系統的這些領域。許多在 2021 年牛市期間進入加密貨幣領域的人現在正在離開。這是在整個加密週期中反復發生的事情,也是我們看到的最大錯誤。

加密貨幣熊市是艱難的,但強者會生存下來,未來看起來仍然非常光明。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。文章內的信息僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。