一文讀懂 ETH Staking Extractable Value 和其中的機會。

作者:Liam,AnT Capital

原用標題: A&T View:以太坊質押可提取價值中的投資機會

封面: Photo by Shubham's Web3 on Unsplash

摘要

TL; DR:

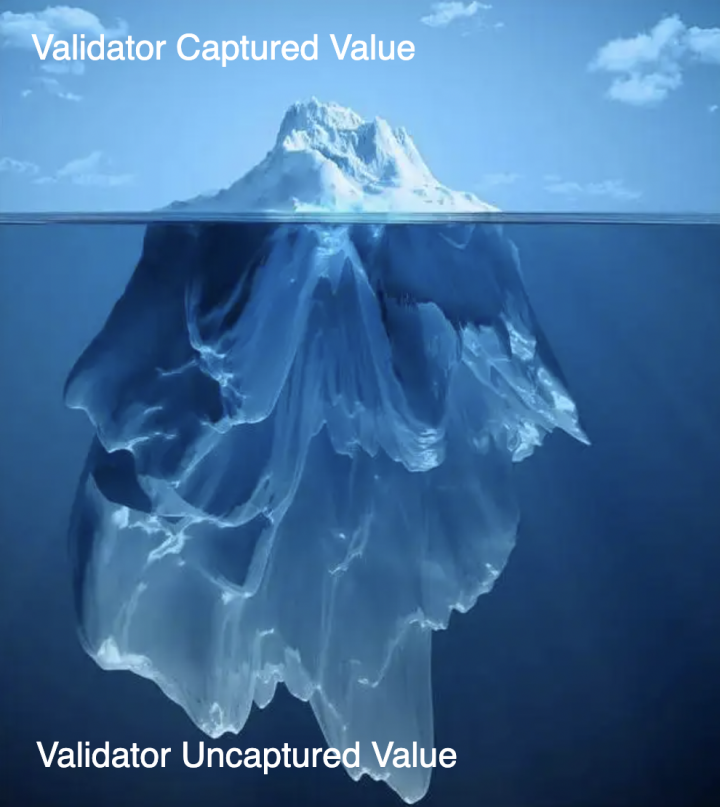

- 來源上,ETH Staking Extractable Value 可以分為 Consensus Income、Execution Income 和 MEV 三類;流向上,ETH Staking Extractable Value 可以分為 Validator Captured Value(Validator Staking Income)和 Validator Uncaptured Value 兩類。

- Validator Infra Provider、Pooled Staking Protocol、CEX 和 Staker 能夠從 Validator Staking Income 中分一杯羹;Searcher、Block Builder 能夠從 Validator Uncaptured Value 中分一杯羹。

- Validator Infra Provider、Stake Pool、Products based on DVT 和 External MEV Market 中有值得關注的投資機會。

正文

自 The Merge 發生以來,PoS 共識機制下的 Ethereum 已經穩健運行了近三個月,ETH 2.0 成功邁出了關鍵的第一步。

那麼共識機制的轉變帶了哪些機會?

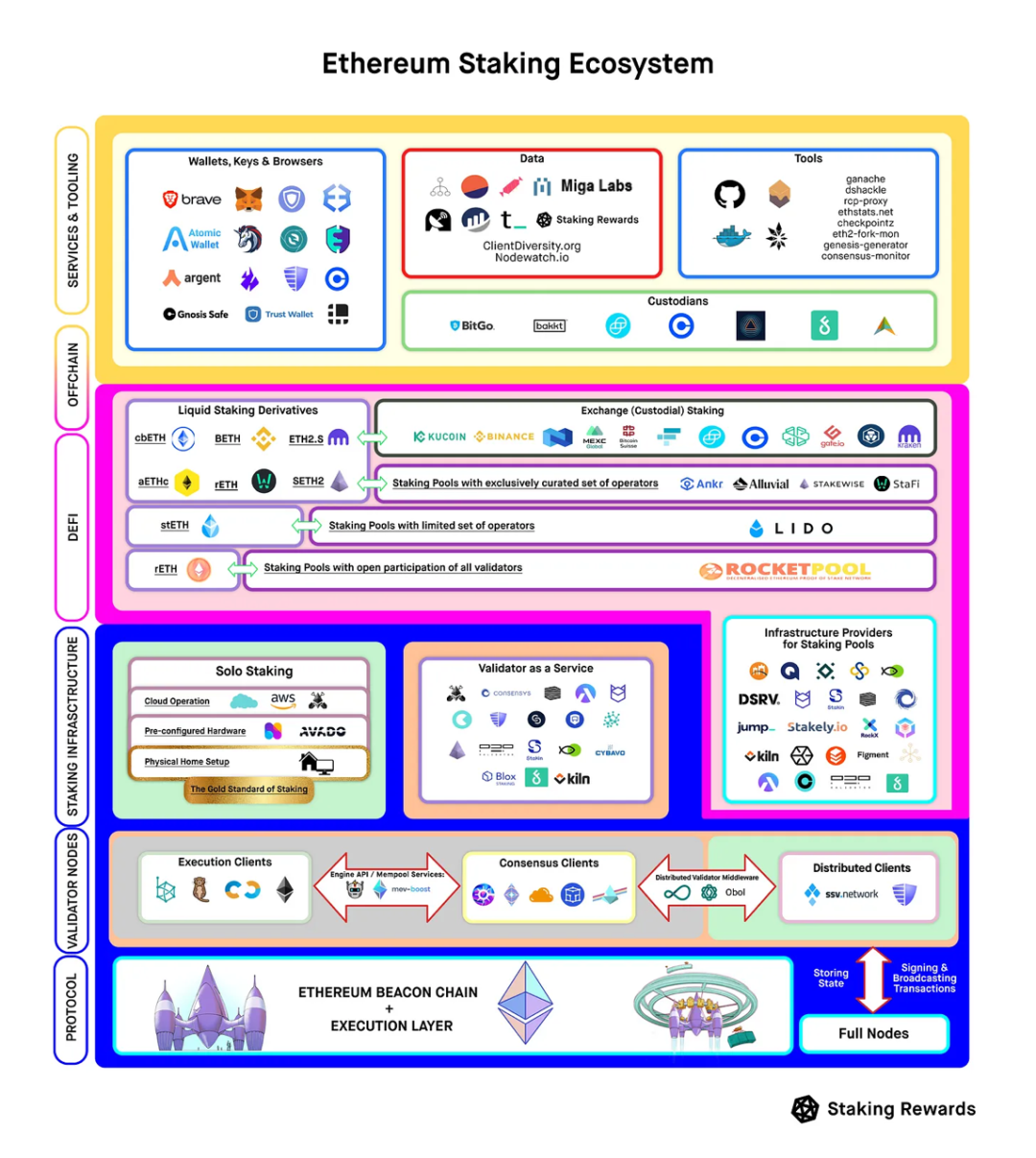

如果你想先了解 ETH Staking Ecosystem 的全貌,推薦閱讀 Staking Rewards (A&T Capital Portfolio) 的詳細報告。https://newsletter.stakingrewards.com/p/mapping-the-ethereum-staking-ecosystem,《Mapping the Ethereum Staking Ecosystem》

讓我們把目光聚焦在 ETH Staking Extractable Value 的直接利益相關者,將上圖簡化,得到 ETH Staking Extractable Value Chain。

Staking Extractable Value 是如何構成的?

兩個角度:

- Staking Extractable Value=Consensus Income + Execution Income + MEV

- Staking Extractable Value=Validator Captured Value + Validator Uncaptured Value

從來源上,分為三類:

- Consensus Income: 來自網絡新增發的 ETH Token,是共識機制對誠實 Validator 的獎勵

- Execution Income:來自 Gas Fee 中的 Tip 部分,是用戶支付給幫助打包其交易上鍊的 Proposer/Builder 的小費

- MEV: 來自執行某些特定交易產生的經濟利益,形式最為多樣,大多屬於套利利潤

從流向上,分為兩類:

- Validator Captured Value(Validator Staking Income):被分配給 Validator,作為維護 ETH 網絡安全、參與區塊建立與共識所獲得的經濟激勵

- Validator Uncaptured Value: 被 External MEV Market 其他參與者瓜分,表現為 MEV 加上 External Block's Execution Income 再減去分給 Validator 的 MEV Rewards

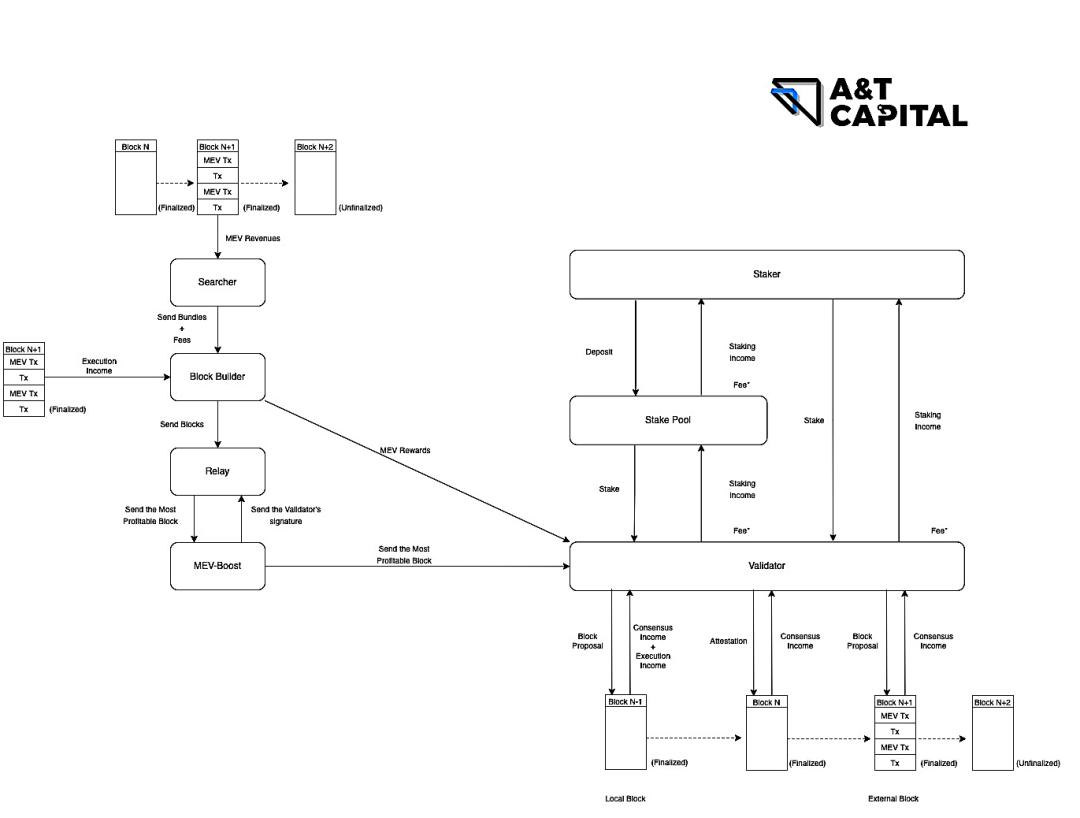

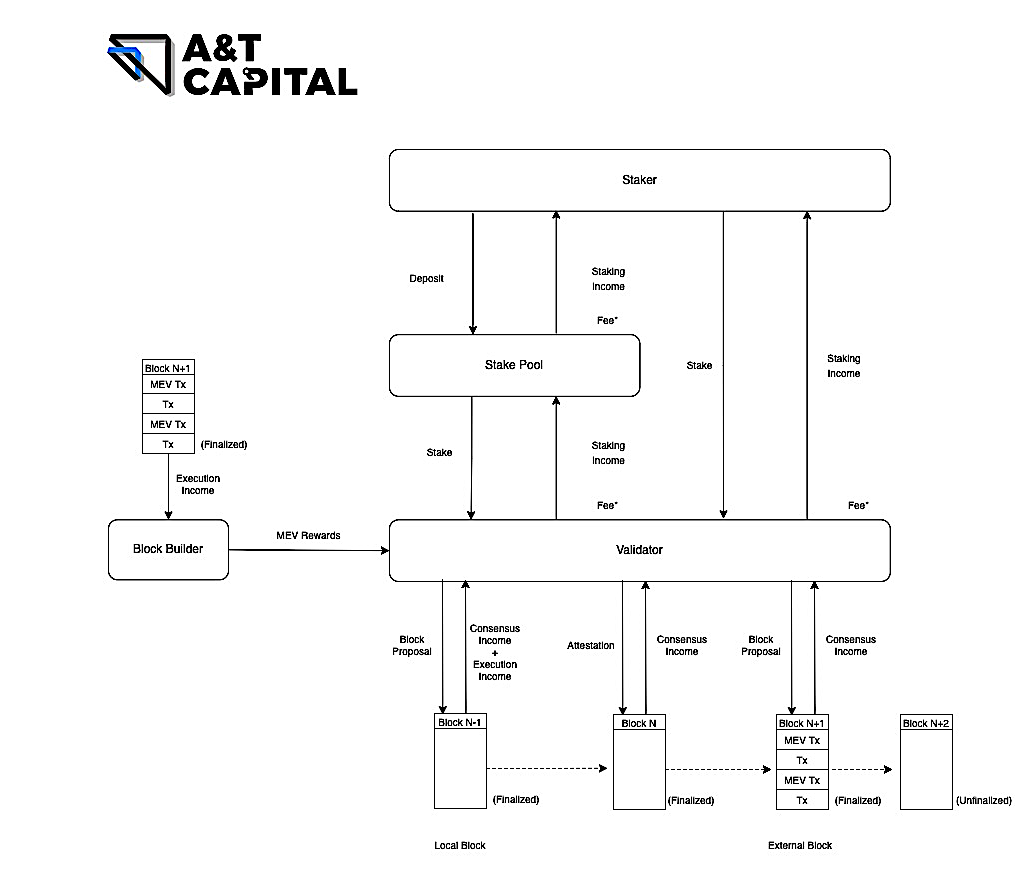

Validator Captured Value(Validator Staking Income)是如何構成的?

Validator Staking Income=Consensus Income + Local Block's Execution Income + MEV Rewards

Validator Staking Income 共有三種不同來源,分別是 Consensus Income、Local Block's Execution Income 和 MEV Rewards。

對於一個 Validator 來說,Consensus Income 是最基本、穩定的收入;Local Block's Execution Income 和 MEV Rewards 則相對偶然,只有當 Validator 被選為某個新區塊的 Proposer 時才能獲得。

Proposer 具體獲得何種收入,則取決於不同情況。在 Local Block Building 的情況下,Proposer 獲得 Execution Income;在 External Block Building 的情況下,Block Builder 獲得 Execution Income,Proposer 獲得 Block Builder 支付的 MEV Rewards。

- Consensus Income:來自網絡新增發的 ETH Token,是共識機制對誠實 Validator 的獎勵,可以細分為三類:

- Proposer rewards: 當一個 Validator 被選中成為 Proposer 時,如果它提議的新區塊被網絡共識,它將因為網絡貢獻正確的新區塊而獲得 Proposer rewards

- Attestor rewards: 未被選為 Proposer 的 Validator 可以驗證 Proposer 提議的新區塊是否有誤,參與驗證的 Validator 可以獲得 Attestor rewards

- Whistleblower rewards: 如果 Proposer 提議的區塊中包含能夠證明其他 Validator 違反共識規則的證據,它將獲得 Whistleblower rewards

- Local Block's Execution Income:來自 Gas Fee 中的 Tip 部分,是用戶支付給幫助打包其交易上鍊的 Proposer/Builder 的小費。在 Local Block Building 的情況下,Proposer (Validator) 自行建設區塊,並能夠獲得該區塊中全部的 Tip,這部分收入被稱為 Local Block's Execution Income。

- MEV Rewards: 來自 Block Builder 支付給 Proposer 的費用,本質上是 MEV 的一部分。在 External Block Building 的情況下,Proposer (Validator) 提議 Block Builder 建設的區塊,Block Builder 支付給 Proposer 的費用被稱為 MEV Rewards(Block Builder 獲得該區塊的 Execution Income)。這筆費用可能高於區塊中全部的 Tip(Block Builder 額外補貼 Proposer),也可能等於或低於區塊中全部的 Tip(Block Builder 留存零利潤或部分利潤)。

注:EIP-1559 後,ETH 上每筆交易的 Gas Fee 被分為 Base Fee 和 Tip。其中 Base Fee 會被燃燒,而 Tip 支付給該區塊內的 coinbase address(這一地址可以是 Proposer 的,也可以是 Block Builder 的)。

值得一提的是,目前 Consensus Income 仍無法提取,它被鎖定在 Validator 在 Beacon Chain 的 Balance 中;而 Execution Income 和 MEV Rewards 可以被提取,因為它被轉入了某個指定的賬戶中。

Validator Uncaptured Value是如何構成的?

Validator Uncaptured Value=MEV + External Block's Execution Income – MEV Rewards

- MEV:來自執行某些特定交易產生的經濟利益,形式最為多樣,大多屬於套利利

- External Block's Execution Income:來自中 Gas Fee 裡的 Tip 部分,是用戶支付給幫助打包其交易上鍊的 Builder 的小費。在 External Block Building 的情況下,Builder 將其建設的區塊內的 coinbase address(用來收取 tip 的地址)設置為 Builder 的地址,所以 Builder 能夠獲得該區塊中全部的 Tip,

- MEV Rewards: 來自 Block Builder 支付給 Proposer 的費用,是 MEV 中被 Proposer 捕獲的部分。

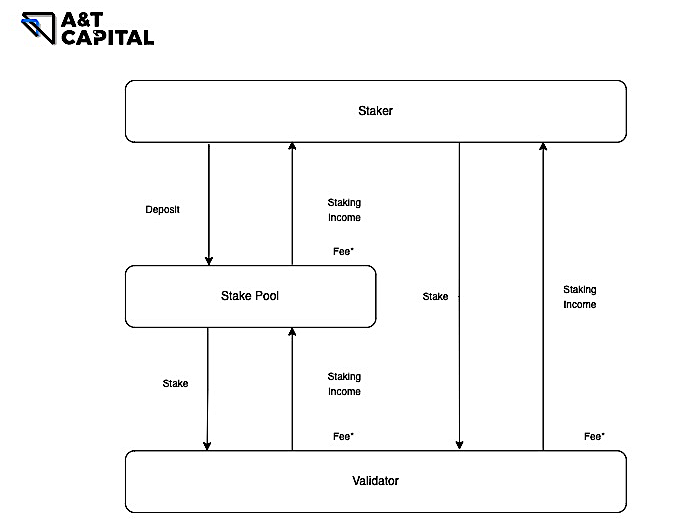

誰能從 Staking Extractable Value 中分一杯羹?

關於 Validator Captured Value:

按 Staker 選擇以何種方式質押討論。按 Ethereum 官方說法,可以分為以下四類:

1.Solo Staking:Staker-100%

2.Staking as a Service:Staker-90~95%,Validator Infra Provider-5~10%

3.Pooled Staking:Staker-90%,Pooled Staking Protocol-5%,Validator Infra Provider-5%

4.Centralized Exchanges:Staker-85~95%,CEX-0~10%,Validator Infra Provider-5%

(Stake Pool 包括 Pooled Staking Protocol 和 CEX)

關於 Validator Uncaptured Value:

目前,Validator Uncaptured Value 被 Searcher 和 Block Builder 瓜分,Relay 尚未從中提取價值。理論上,Relay 是一個被信任的中繼結構,作為撮合 Block Builder 和 Proposer 的市場,存在商業化的可能。

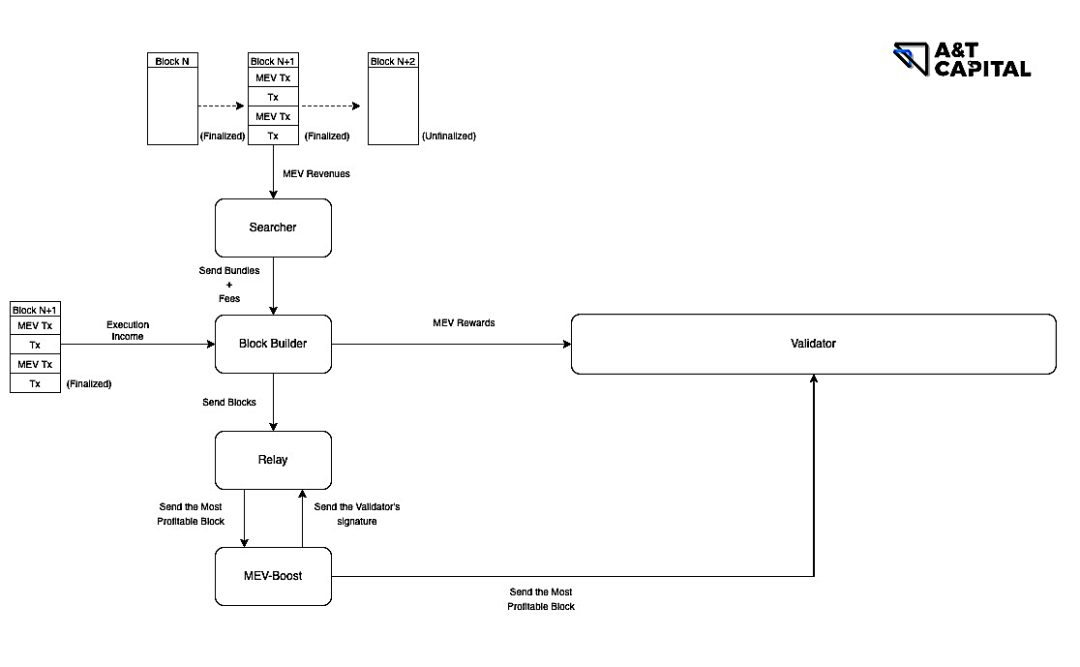

External MEV Market Architectures:

Searcher:

- 行為:將自己的 MEV TXs 插入一組 TXs,形成 Bundles 發送給 Builder

- 收入:MEV TXs 被執行帶來的收益(MEV)

- 成本:MEV TXs 的 Gas fee(Base fee+Tip)和付給 Builder 的費用

Block Builder:

- 行為:根據得到的 Bundles 和 Mem Pool 中的 TXs 組成 Full Block,並將其發送給 Proposer。其中,Full Block 中的 coinbase address(用來收取 tip 的地址)設置為 Builder 的地址,而 Full Block 中的最後一筆 TX 是 Builder 轉賬到 Proposer 的地址

- 收入:Full Block 中的 Tip 和 Searcher 支付的費用

- 成本:付給 Proposer 的費用

Relay:

- 行為:接受眾多 Builders 發送的 Full Blocks,並將對 Proposer 最有利的 Full Block 發送給 Proposer

- 收入:尚未收取任何費用

- 成本:服務器運維成本

哪些方向有值得關注的投資機會?

- Validator Infra Provider

- Stake Pool

- Products based on DVT

- External MEV Market

Validator Captured Value 是 “浮在水面上的價值”,這個市場相對成熟,各利益相關者提取價值的比例也相對固定。

最顯而易見的兩個投資方向是 Validator Infra Provider 和 Stake Pool。A&T Capital 均有佈局

投資邏輯可以參考我們之前的文章:

A&T Family: 獨角獸企業 InfStones 完成新一輪 6600 萬美元融資

A&T Family:流動性質押方案 Meta Pool 完成種子輪融資

不過,這絕非一個一成不變的市場,DVT(Distributed Validator Technology)的成熟和應用會成為新的 “鯰魚”。

DVT 通過運行在不同硬件上的 Node Operator 共同承擔一個 Validator 的職責,使得 Validator 更去中心化的同時避免硬件設備的單點故障。

基於 DVT,可以實現不同形式的產品,並通過不同的路徑實現商業化。SSV Network 和 Obol Network 正是一組很好的例子。

SSV Network 旨在建立一個撮合 Staker 與 Node Operator 的公開市場,Staker 可以遴選不同的 Node Operator 同時為他們運維一個 Validator,以防止單點故障;而 Node Operator 也有了一定冗餘,能夠更靈活地應對各類突發情況。

Obol Network 目前則更像一套 SaaS 解決方案,且兼顧 To C 和 To B。

Validator Uncaptured Value 是 “藏在水面下的價值”,由於涉及到 External MEV Market(Off-chain)並沒有那麼透明。

MEV 比想像中更重要。

MEV 源於執行某些特殊交易產生的利潤,形式複雜多樣。理論上,鏈上交易越活躍,MEV 的上限越高。有時,MEV 會比 Consensus Income + Execution Income 更高。

MEV 的總量是難以計量的(很難說 MEV TXs 的執行一共帶來了多少利潤)。但幾乎可以肯定的是,MEV 的總量要大於分配給 Validator 的 MEV Rewards。

Merge 以來,External MEV Market 已經向 Validator 分配了近六萬枚 ETH 的獎勵,而 MEV 的總量只會比這個數字更高。

值得肯定的是,Flashbots 提出的 MEV-Boost 體係對保持 Ethereum Validator 的去中心化起到了促進作用。每一個 Validator 都能夠通過 MEV-Boost 客戶端接收各個 Relay 發送的 Block,並遴選出最優的,而不需要再依附某個大型的質押池才能獲得更高收入。

然而,目前的市場仍有一系列亟需解決的問題:

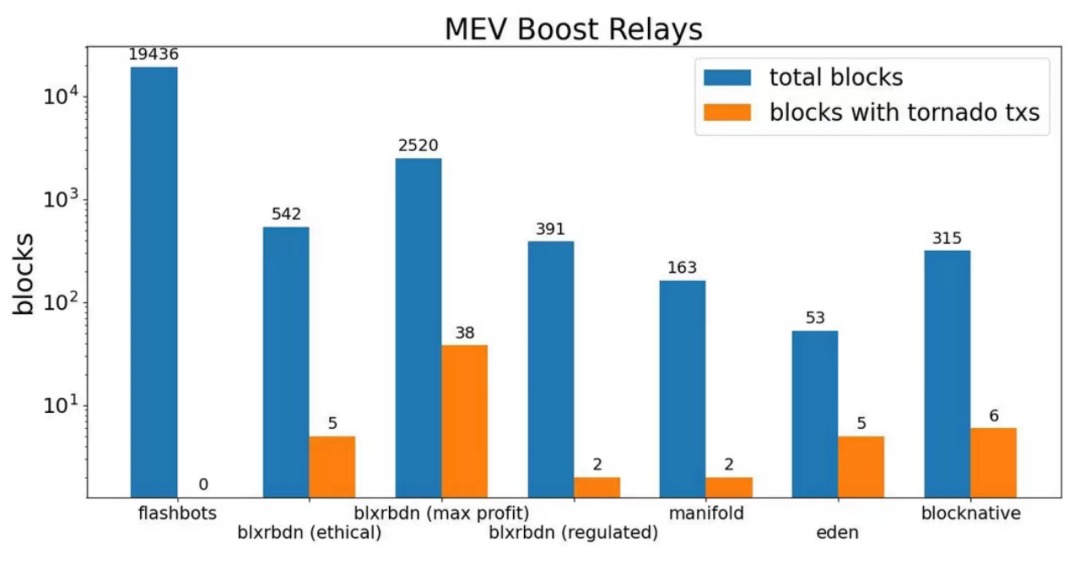

- 市場中有許多需要被信任的結構,存在審查風險

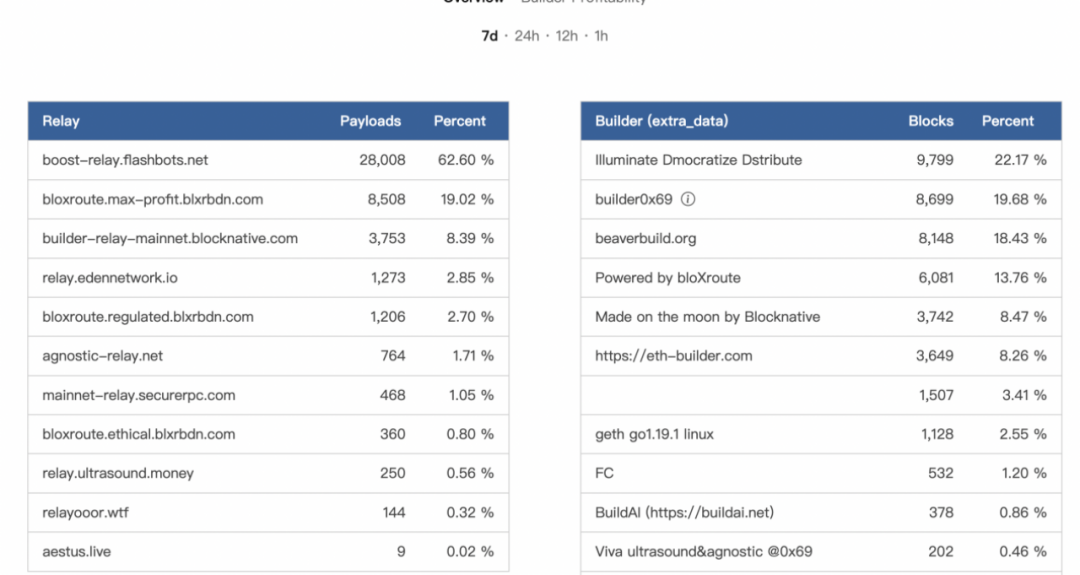

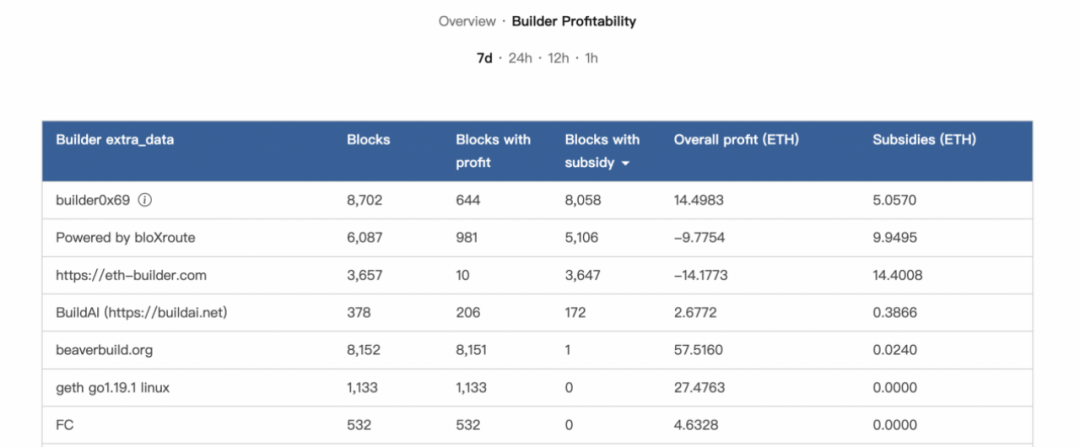

- Block Builder 和 Relay 有集中化的趨勢

在 External MEV Market 中,Searcher 需要信任 Builder,Builder 需要信任 Relay。而實際上 Builder 擁有審查 Searcher's Bundles 的能力,Relay 擁有審查 Builder's Block 的能力。

例如,Flashbots Relay 就不再提交包含 Tornadao Cash 交易的區塊。

需要信任某一主體已經足夠糟糕了,更糟糕的是被信任的主體越來越集中化。

Relayscan.io 的數據顯示,過去一周內,前五大的 Relay 佔據了超 95% 的份額,而前五大的 Builder 佔據了超 85% 份額。

值得一提的是,有些 Builder 為了讓自己建設的區塊勝出,甚至在補貼 Proposer(Builder 付給 Proposer 的費用大於 coinbase address 中收到的 Tip)。這一現象的可能原因是 Builder 本身也是 Searcher,能夠從特殊交易執行中獲利。

External MEV Market 中有投資機會

一個需要被信任、且集中化的市場不是我們希望看到的。能夠優化 External MEV Market 的商業化解決方案會是值得關注的投資機會。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。文章內的信息僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。