價值如何分配而言,互聯網堆棧是由 “ 瘦 “ 協議和 “ 胖 “ 應用組成的。

原文:Fat Protocols(USV)

作者:Joel Monegro

編譯: Evelyn,W3.Hitchhiker

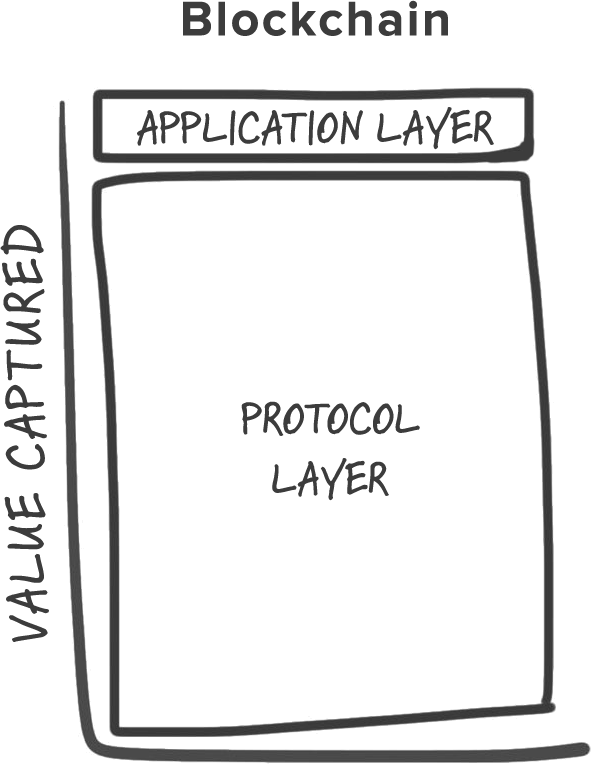

這裡有一種思考互聯網和區塊鏈之間差異的方式。上一代共享協議(TCP/IP、HTTP、SMTP 等)產生了不可估量的價值,但其中大部分主要是以數據的形式(想想谷歌、Facebook 等)被捕獲並在應用層上重新整合。就價值如何分配而言,互聯網堆棧是由 “ 瘦 “ 協議和 “ 胖 “ 應用組成的。隨著市場的發展,我們了解到,投資於應用產生高回報,而直接投資於協議技術通常產生低迴報。

在區塊鏈應用棧中,協議和應用之間的這種關係是相反的。你可以看到價值主要集中在共享協議層,而只有一小部分價值分配在應用層中。這是一個具有 “ 胖 “ 協議和 “ 瘦 “ 應用的棧。

我們在比特幣和以太坊這兩個主要的區塊鍊網絡中非常清楚地看到了這一點。比特幣網絡有 100 億美元的市值,但建立在上面的最大的公司最多只值幾億美元,而且大多數可能被 “ 商業基本” 標準高估了。同樣,以太坊甚至在它自己的生態中出現真正的突破性應用之前,在其公開發布一年之後,就已經有了 10 億美元的市值。

大多數基於區塊鏈的協議有兩點會導致這種情況發生:第一是共享數據層,第二是引入具有一定投機價值的加密 “ 訪問 “ 代幣。

大約一年前我寫過關於共享數據層的文章。雖然這篇文章後來蒙了塵,但主要觀點仍然是:通過在一個開放和去中心化的網絡中復制和存儲用戶數據,而不是由單個應用程序來控制對不同信息孤島的訪問,我們降低了新參與者的進入障礙,並在它的生態中創建了一個更有活力和競爭力的產品和服務。舉一個具體的例子,想像一下從 Poloniex 切換到 GDAX 或任何幾十個加密貨幣交易所是多麼容易,反之亦然,這在很大程度上是因為他們都可以平等和自由地訪問基礎數據以及區塊鏈交易。在這裡,你有幾個競爭性的、非合作性的服務,由於在相同的開放協議之上建立了他們的服務,所以彼此之間是可以互通的。這迫使市場去尋找降低成本的方法,從而建立更好的產品,並發明充滿刺激性的新產品來取得成功。

但僅僅一個開放的網絡和一個共享的數據層,還不足以成為促進應用採用的動力。第二個組成部分—— 協議代幣 [1],用於訪問網絡提供的服務(比特幣的交易,以太坊的計算能力,Sia 和 Storj 的文件存儲,等等),從而填補了這一空白。

上週,在我們在 USV 就投資基於區塊鏈的網絡進行了多次討論之後,Albert 和 Fred 寫下了這篇文章。Albert 從激勵開放協議創新的角度來看待協議代幣,作為資助研發(通過眾籌)、為股東創造價值(通過代幣升值)或兩種方式一起。

Albert 的文章將幫助你了解代幣如何激勵協議的發展。在這裡,我將重點討論代幣如何激勵協議的採用,以及它們如何通過我所說的代幣反饋循環(feedback loop)來影響價值分配。

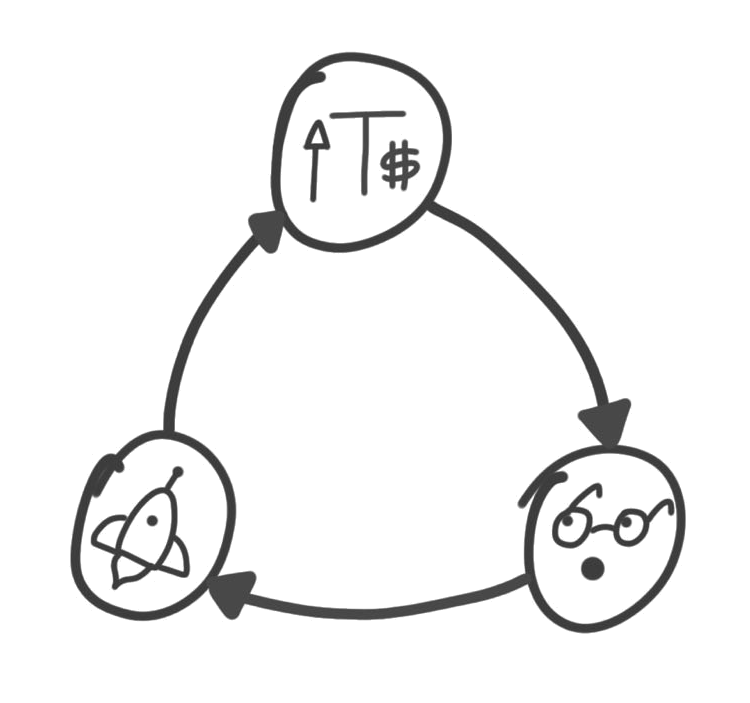

當一個代幣升值時,它吸引了早期投機者、開發商和企業家的注意。他們成為協議本身的利益相關者,並對它的成功進行了財務投資。然後,這些早期採用者中的一些人,也許部分是由開始時的利潤資助的,圍繞協議建立產品和服務,認識到協議的成功將進一步提高他們的代幣價值。然後,其中一些變得成功,為網絡帶來新的用戶,也許其中還有一些風險投資和其他類型的投資者。這些成功進一步增加了代幣的價值,吸引了更多企業家的關注,從而引來更多的應用出現,等等。

關於這個反饋循環,我想指出兩件事。首先是最初的增長有多少是由投機驅動的。由於大多數代幣被編程為稀有,隨著對協議的興趣增長,每個代幣的價格也在增長,從而形成了網絡的市值增長。有時,興趣的增長比代幣的供應快得多,而這也導致了泡沫式的升值。

除了刻意欺詐性計劃外,這也是一件好事。投機往往是技術應用的動力 [2]。非理性投機的兩個方面(繁榮和蕭條)都十分有利於技術創新。繁榮通過早期利潤吸引金融資本,其中一些被重新投資於創新(有多少以太坊的投資者在重新投資他們的比特幣利潤,或 DAO 投資者的以太坊利潤?),而蕭條實際上可以支持對新技術的長期採用,因為價格低迷,價格之外的利益相關者希望通過促進和創造周圍的價值來彌補缺憾(只要看看今天的比特幣公司有多少是由 2013 年崩潰後的早期採用者啟動的)。

第二個值得指出的方面是在循環結束時發生的事情。當應用程序開始出現並顯示出成功的早期跡象時(無論是通過增加的用量還是通過金融投資者的關注(或資本)來衡量),在協議的代幣市場上發生了兩件事:新用戶被該協議所吸引,增加了對代幣的需求(因為你需要它們來訪問服務—— 見 Albert 對展覽會上的門票進行的比喻),而現有投資者預期未來價格上漲,則繼續持有他們的代幣,從而進一步限制了供應。這種組合迫使價格上漲(假設新的代幣創造有足夠的稀缺性),該協議新增的市值將會吸引新的企業家和新的投資者,從而循環往復。

這種動態的重要意義在於它如何沿著堆棧進行價值分配:協議的市值增長總是比建立在上面的應用程序的綜合價值要快,這是因為應用層的成功會促使協議層的進一步投機。而且,協議層的價值增加也吸引和激勵了應用層的競爭。再加上共享的數據層大大降低了進入的門檻,最終的結果是一個充滿活力和競爭力的應用生態系統,並將大量的價值分配給廣泛的股東群體。這就是代幣化協議如何變得” 胖”,它的應用如何變” 瘦” 的原因。

這是一個巨大的轉變。共享開源數據與激勵機制的結合防止了 “ 贏家通吃 “ 市場,改變了應用層的遊戲規則,並在協議層創造了一個從根本上具有不同商業模式的全新類別的公司。許多關於建立企業和投資創新的既定規則並不適用於這種新模式,因此今天我們的問題可能多於答案。但我們正在通過我們的區塊鏈投資組合的研究來迅速了解這個市場的來龍去脈,並且以典型的 USV 方式進行,我們也將在研究過程中繼續分享這些知識。[1] 也被稱為應用硬幣(App Coins),由 Naval 在 2014 年創造的—— 一語雙關。[2] Edward Chancellor 寫了一本關於金融投機以及其在社會中的地位的詳盡而有趣的歷史典籍(你會為今天的加密貨幣投機與以前的金融繁榮爆發有多麼相似而感到敬畏!),Carlota Perez 描述了通過吸引金融資本進行研究和開發在新技術發展中泡沫的重要作用。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。文章內的信息僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。