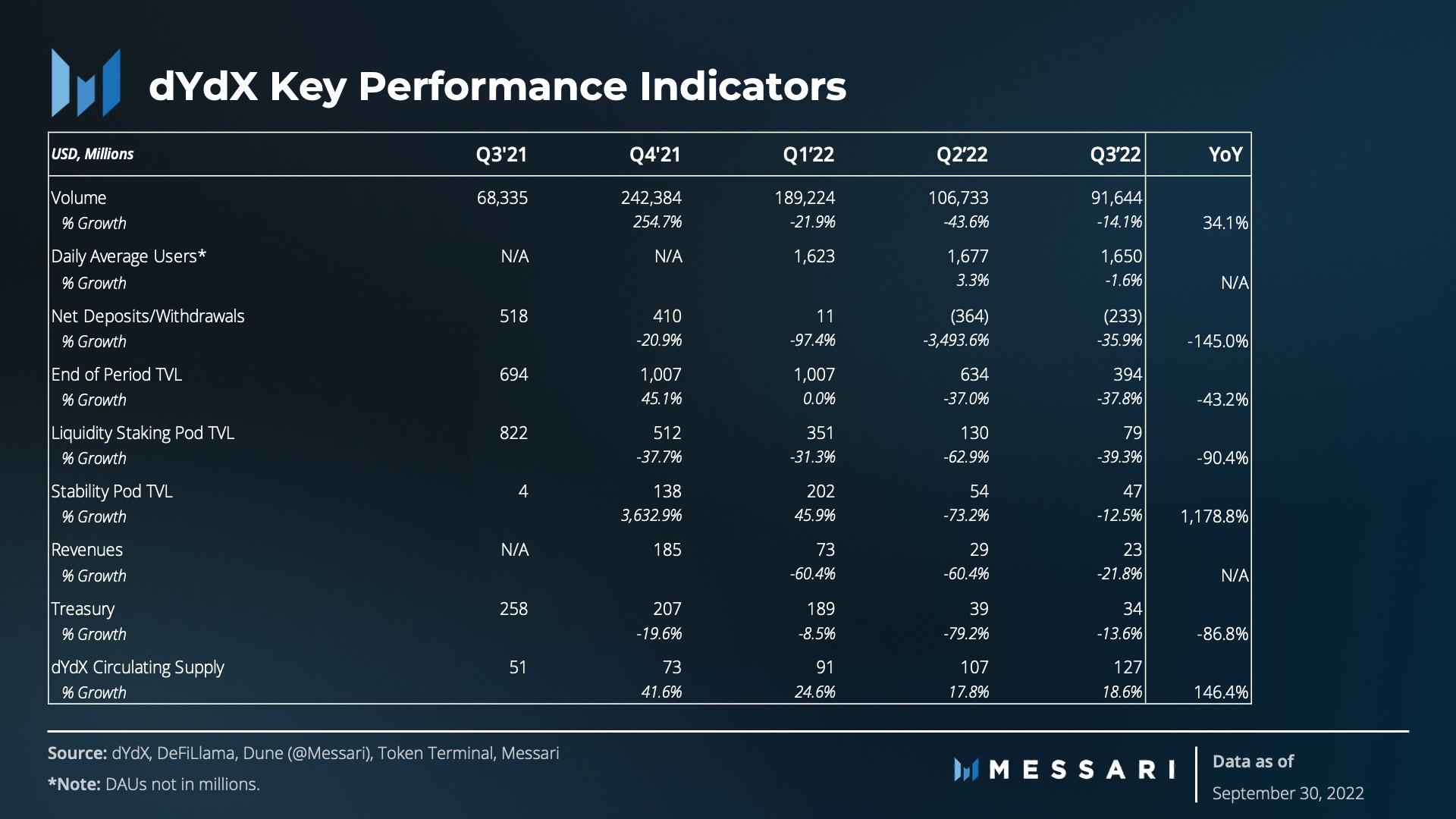

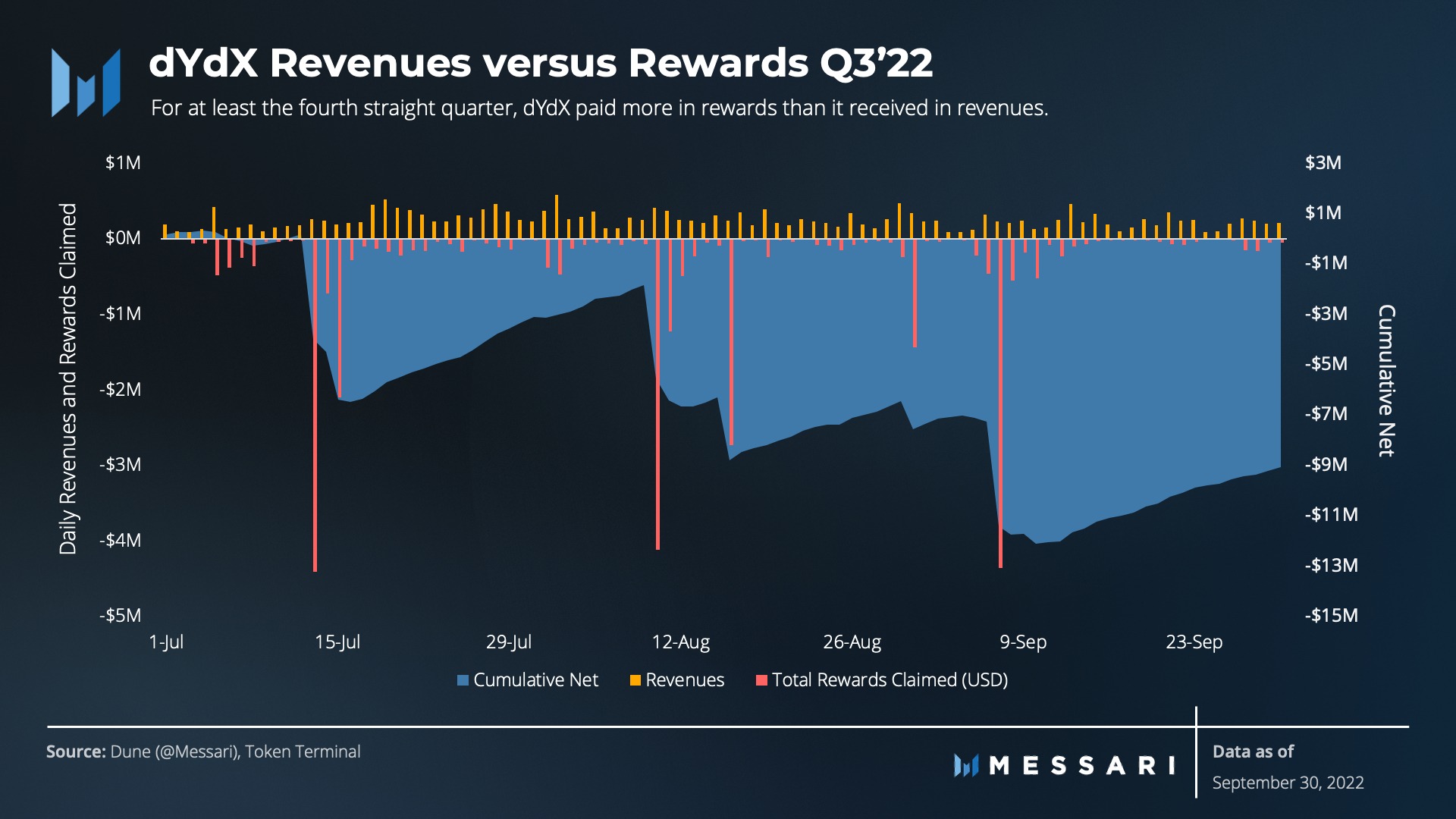

dYdX 交易收入下降了 22%,從第二季度的 2900 萬美元降至第三季度的 2260 萬美元。儘管代幣價格下跌,但支付的獎勵(在認領後以美元衡量)仍然超過收入。900 萬美元的淨成本是過去四個季度中最低的。

原文:State of dYdX Q3 2022(Messari)

編譯:東尋,DeFi 之道

封面: dydx

要點

- 與第二季度相比,dYdX 的使用量中位數(median)有所提高,而總量下降主要是由於第三季度的波動事件減少。

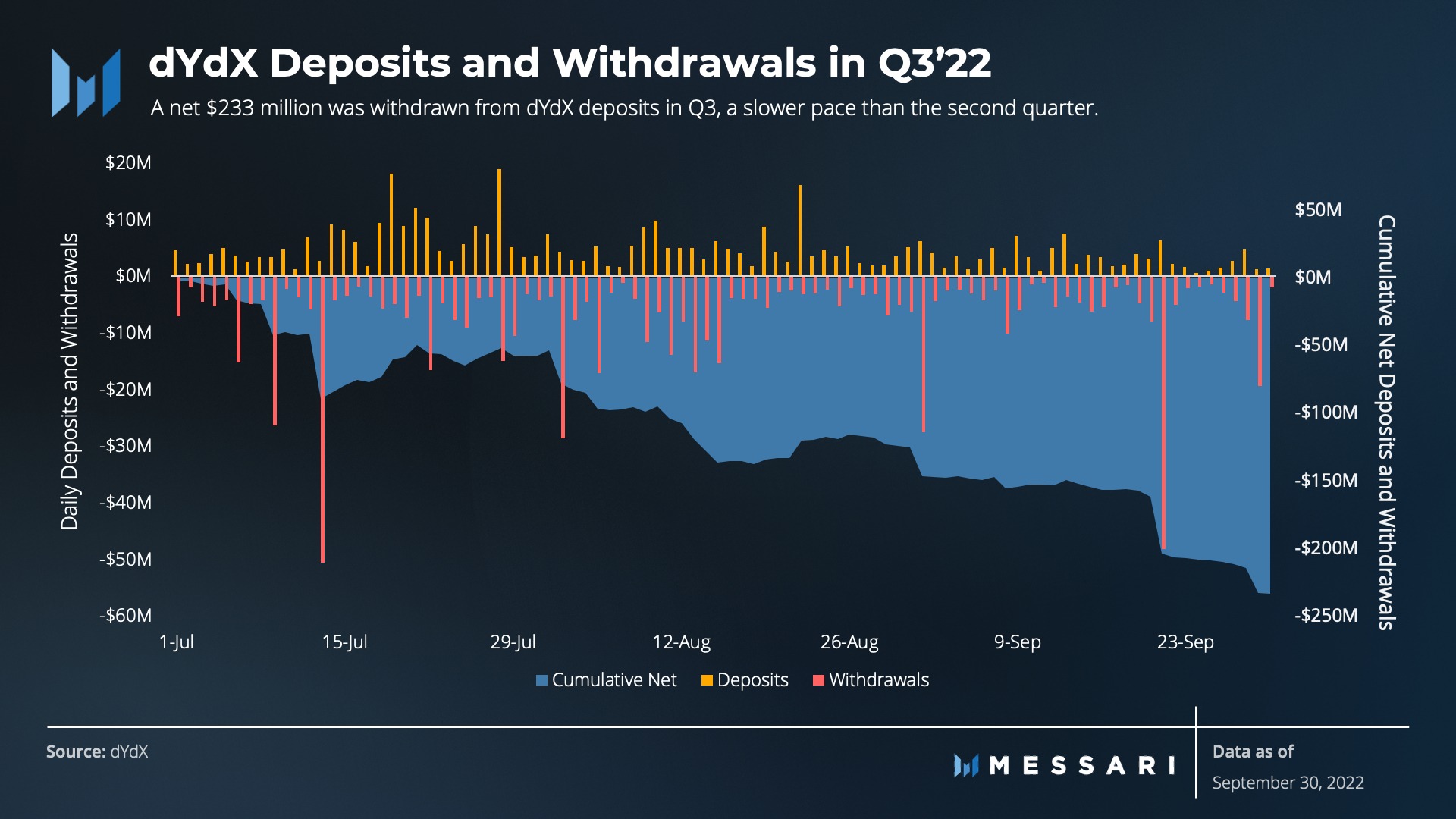

- 儘管用戶和交易量活動健康,但存款人繼續從 dYdX 提取資金。到目前為止,這似乎並未影響流動性和交易。

- 第三季度的治理重點是優化獎勵支出。投票通過提案包括關閉流動性質押模塊,增加 LP 獎勵公式中的交易量權重,將 BTC 和 ETH 市場的 LP 獎勵從 40 減少到 20%,以及減少交易獎勵。

- dYdX 鍊主網預計將於 2023 年第二季度啟動。當比較收益和獎勵時,該協議至少連續第四個季度完成淨支出,使用該代幣作為 L1 代幣的新模型帶來了重置協議代幣經濟學、價值增值和去中心化的機會。

關於 dYdX

dYdX 協議在第 2 層(L2)StarkEx 網絡上運行一個衍生品交易所。該混合去中心化交易所提供類似於 Binance、FTX 和其他中心化交易所的永久期貨合約。該協議的最終目標是建立一個完全去中心化的衍生品交易所,包括團隊本身在內的任何一方都不能聲稱有權管理該協議的基本操作。

2017 年夏天,前 Coinbase 工程師 Antonio Juliano 創立了 dYdX。該協議的前兩個產品 Expo 和 Solo 是為在以太坊上進行保證金交易而構建的。在看到 2019 年 Bitmex 上永續合約(perp)交易的爆炸式增長後,dYdX 決定成為第一個提供永續合約交易的 DeFi 協議。為 BTC 和 ETH 等主要代幣推出的 perps 在尋求使用保證金的交易者中迅速普及。2021 年 dYdX 增加了 StarkEx L2 rollups,進一步提高了易用性。

2022 年第二季度,dYdX 宣布從 StarkEx 過渡到其原生區塊鏈,稱為 dYdX Chain,作為其完全去中心化努力的一部分。

介紹

第三季度缺乏第二季度的火爆場面,但合併是一個重要事件,不可避免地對季度數據產生了影響。按中位數計算,第三季度 dYdX 的日交易量和用戶與第二季度一樣活躍。ETH 的交易比例比高於前幾個季度,因為交易者為以太坊合併做準備。儘管有健康的交易者活動,但 dYdX 繼續從網絡中看到大量提款。

本季度的治理工作側重於優化 DYDX(協議的原生代幣)的通貨膨脹獎勵。在另一個季度,該協議產生的收入超過了作為獎勵支付的代幣的美元價值。目前收入歸 dYdX Trading 而非社區資金庫,因此資金庫中只有 DYDX 代幣來資助各項活動。

現在預計 dYdX 鏈將於 2023 年第二季度推出,創建一個去中心化的訂單簿,並改善代幣持有者和協議之間的一致性。

表現分析

dYdX 交易收入下降了 22%,從第二季度的 2900 萬美元降至第三季度的 2260 萬美元。儘管代幣價格下跌,但支付的獎勵(在認領後以美元衡量)仍然超過收入。900 萬美元的淨成本是過去四個季度中最低的。

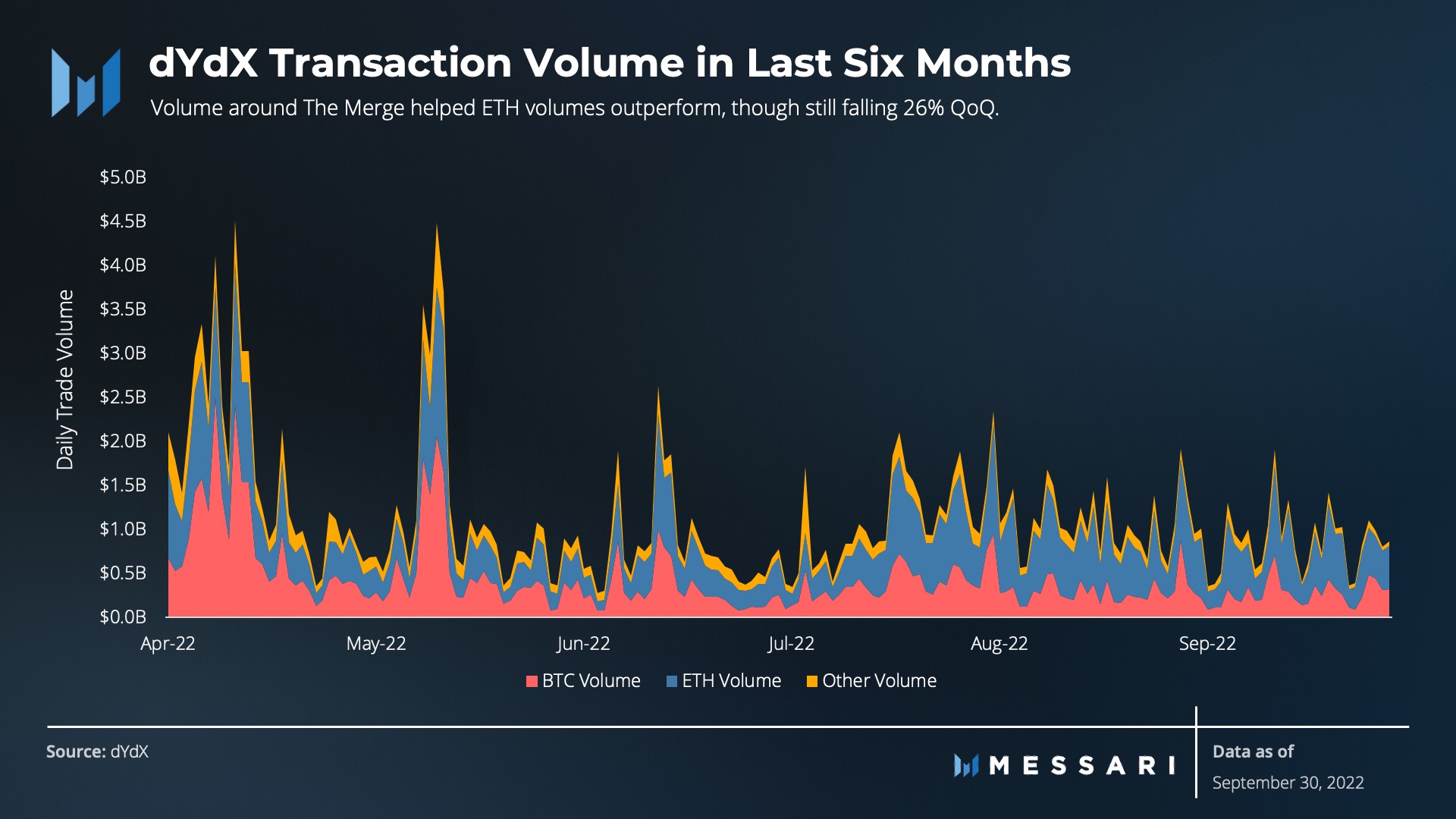

在第三季度,dYdX 交易量下降了 14% 至 916 億美元。第二季度的交易量因 4 月、5 月和 6 月的三個大型交易量事件而有所提升。以太坊在 9 月進行了合併,這推動了 ETH 交易量份額的提高。儘管總交易量減少,但第三季度 dYdX 的日交易量中位數(median)實際上比第二季度高出 1.15 億美元。

與交易量類似,第三季度的每日活躍用戶(DAUs)和交易總數均有所下降。這可能是事件減少的結果。網絡活動仍然保持健康,DAU 和每日交易數量的中位值從第二季度開始上升。第三季度,dYdX 成交量中位數為 16.7 萬筆和 1667 DAU。

儘管以交易量和 DAU 衡量的使用狀況良好,但 dYdX 在第三季度繼續出現撤資。繼第二季度流出 3.62 億美元後,第三季度流出 2.33 億美元。更大的提款事件發生的時間似乎與獎勵減少的時間不一致,但可能集中在周期的末期。

由於存款下降,dYdX 的未平倉合約(OI)在第三季度減少了一半。在合約方面,BTC OI 下跌 50%,ETH OI 下跌 38%,相對錶現較好。其他代幣的情況要差得多:SUSHI、SOL、LTC、EOS 和 AVAX 的 OI 均下跌 80% 以上,而 AAVE、DOGE、DOT、FIL、MATIC、MKR 和 UNI 下跌至少 70%。OI 的唯一增長是 ETC,在第三季度以代幣計算增長了 59%。

市場波動較小,意味著第三季度的清算量較少,清算量下降 58% 至 3.4 億美元。以太坊的清算量從第二季度的 52% 增加到第三季度的 65%。比特幣的波動性下降,導致清算量下降 77%,BTC 清算量只佔第三季度總清算量的 14%。

7 月 2 日,一項快照提案發起投票以結束流動性質押模塊。雖然論壇討論從 6 月開始,在快照投票後的一周內,該模塊中的 TVL 從 1.3 億美元下降到 4200 萬美元。9 月 27 日,鏈上投票通過。10 月 29 日,一項快照投票通過,支持關閉安全池並將分配的 DYDX 代幣發送到資金庫。這仍然需要鏈上投票來執行。

第一季度和第二季度的鏈上事件導致 dYdX 在 2022 年上半年的交易量份額增加。該協議的一個積極因素是在周期結束時看到交易量峰值正常化。這種典型的非生產性交易是通過獎勵來激勵的。修改獎勵計劃似乎已經取得了預期的效果。

這五家交易所的 ETH perp 交易從第二季度的 3500 億美元增長到第三季度的 4200 億美元,增長了 17%。在合併之前,有一種流行的交易來對沖 ETH 多頭頭寸和 perps 空頭頭寸,以對沖技術風險或博弈 ETH POW 分叉。dYdX 在整個季度保持 10-15% 的份額,與最大的 CEX 相比顯示出具有競爭力的融資利率。

定性分析

流動性質押模塊

dYdX 提供了一個流動性質押模塊(LSM),任何人都可以存入 USDC,由社區批准的做市商可以將其用作抵押品,在 dYdX 上提供流動資金。質押者獲得了 DYDX 代幣作為獎勵。做市商可以獲得只能在生態系統內使用的廉價(零利息)資本。9 月 27 日,dYdX 社區投票贊成關閉借款池,將與抵押 USDC 相關的 DYDX 獎勵設置為 0。

儘管設計很吸引人,但它似乎並不能有效地為協議分配資源。在 dYdX Grants 的資助下,Xenophon 實驗室發布了一個 LSM 研究報告發現 “81% 的獎勵代幣用於未借給任何做市商的 USDC。” 問題主要在於 USDC 的質押數量取決於 dYdX 的價格,而可用資金的可變性導致做市商的利用率非常低。

7 月 6 日,社區投票關閉與 LSM 相關的借款池,並重新利用剩餘的 DYDX 代幣獎勵。

7 月 31 日,TrueFi 的 Ryan Rodenbaugh 發布了一條論壇上的提案利用 TrueFi 的 “自動信用額度”(ALOC)產品來改造 LSM。理想情況下,TrueFi 的浮動利率 ALOC 將根據貸款池的利用率收取可變利息。這些利率主要基於 USDC,但也受到一些 dYdX 的激勵,應該會降低可用資本的波動性,從而提高利用率。然而,一個重要的問題是,做市商願意以什麼利率借款?

交易獎勵方程

dYdX 通過獎勵使用 DYDX 代幣的交易來激勵其交易所的使用,以幫助補償支付的費用。以前版本的交易獎勵公式包括支付的費用、未平倉合約(OI)和 stkDYDX(質押的 DYDX)。

3 月的一份新研究表明,大量 OI 獲得獎勵的機會為 Farmers 創造了一個非常大的遊戲空間,可以在不增加流動性或支付費用的情況下賺取 dYdX。4 月,該項目團隊對獎勵方程進行了初步改變,降低了給予 OI 的權重,社區投票決定取消任何歸因於較大未平倉合約的獎勵。該投票還將每個 epoch 的總交易獎勵減少了 25%。

自從這些變化以來,OI 已經明顯下降,但 OI 不一定影響流動性。事實上,OI 和交易所交易量似乎並不高度相關。

整體獎勵的減少有助於提振資金庫,為長期投資提供更多資金。

LP 獎勵方程

管理代幣獎勵是本季度的一個主要主題,流動性提供者的獎勵也得到了解決。第一個變化出現在 2 月,它降低了 LP 的門檻,並向更多的供應商開放了獎勵。然後在 5 月,在 Wintermute(dYdX 最大的做市商之一)的要求下,社區投票決定在 LP 的獎勵方程中增加一個數量因素。今年 8 月,社區將該計劃向前推進了一步。8 月的投票增加了所有市場的交易量因素的權重。

重要的是,它增加了 BTC 和 ETH 市場的權重,因為擔心過度降低深度因素會對流動性較差的市場產生負面影響。為了進一步平衡這種激勵,社區將 BTC 和 ETH 市場的獎勵份額從各 20% 降低到各 10%,現在允許更多的獎勵進入其他市場。這是交易所中最深的兩個市場,可能不需要花費太多來吸引流動性。

到目前為止,這些變化已經減少了吸引深度的支出,而總體上沒有損害流動性。由於 DAO 專注於優化在熊市中花費的資源,因此調整他們提供給用戶的獎勵是他們正在使用的一個關鍵槓桿。

資金資助 V1.5

7 月 15 日,社區投票資助由 Reverie 執行的第二個贈款計劃。最初的建議是增加 33%,從 600 萬美元增加到 800 萬美元,而構成資金庫的代幣價值已經下降了大約 85%。在論壇上進行了一些討論後,未來 6 個月的贈款計劃減少到 550 萬美元。

更新後的贈款計劃突出了 dYdX 的去中心化管理流程。dYdX 資助計劃(DGP)的受託人做出資助決定並執行,同時他們將管理和策劃外包給 Reverie。社區同意為中央計劃者 Reverie 提供資金,後者負責資助工具、研究和貢獻者。

最終的資助決定由 DGP 的受託人做出。儘管獲得 65.5% 的選票,但大使計劃(Ambassador program)沒有達到 67% 的投票差額要求,因此沒有約束力。該計劃為社區成員提供了加入 Burrows 並以兼職身份為 DAO 工作的機會。據悉,大使計劃是通過 Reverie 申請贈款資金的去中心化替代方案,它產生了許多積極的貢獻。

dYdX 鏈更新

8 月 23 日,dYdX Trading 發表了一篇博客,更新了 V4 的進展。主要的公告是 Milestone 1,即啟動一個開發者測試網,已經完成。此外,本次更新給出了主網啟動的時間表,預計將於 2023 年第二季度發布。其他計劃包括:

- Milestone 2:內部測試網——2022 年第三季度

- Milestone 3:私人測試網——2022 年第四季度

- Milestone 4:公共測試網——2023 年第一季度

開發者測試網的啟動包括完成訂單簿、匹配引擎和保證金系統。作為第一步,該團隊實現了每秒 50 次的交易。還有許多優化和改進工作要進行,但這是該協議一個重大變化的積極進展。

結論

交易者繼續在最大的鏈上永續合約交易所進行交易,儘管不斷有人從協議中提款。從第二季度到第三季度,日交易量和用戶的中位數都在增加,支付給交易者和質押者的獎勵再次高於協議的收入。而社區利用治理和投票來改變所有的關鍵獎勵項目,關閉流動性抵押模塊並減少交易獎勵。此外,dYdX Chain 的推出目前定於 2023 年第二季度,它提供了進一步去中心化協議和更好地使代幣持有者與用戶保持一致的機會。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。文章內的信息僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。