跨鏈橋是投資者在多鍊格局下一個 “中風險中回報” 的選擇。

作者: @ncl_eth(Wechat)

編輯: @Pennykoi(Wechat)

排版: Elena

本文是拾象內部對 Layerzero 投研 memo 的公開版。

Layer 2 的出現讓新公鏈賽道變得更為擁堵,但過高的估值和眾多參與方讓投資者難以抉擇。跨鏈橋將會是多鍊格局下的高確定性角色,可以隨著新鏈誕生不斷拓寬業務,在新鏈失敗時幾乎不用承擔什麼風險,因此我們認為跨鏈橋是多鍊格局中一個 “中風險中回報” 的選擇。

儘管跨鏈賽道仍在中早期,但頭部跨鏈橋已有不錯的收入。跨鏈橋龍頭 Multichain 的 2021 年收入為 1700 萬美元,已超過同期 Dex 龍頭一 Curve 的協議收入,意味著這個中早期賽道的需求和營收空間已在加密世界前列。但跨鏈賽道還遠未成熟,較安全並便宜的跨鏈橋當前並不存在,市面上繁多的跨鏈方案也始終無法解決資產兌現的不可能三角。

擁有豐富算法背景的 Layerzero Labs 團隊精準把握市場的痛點,開發了最高性價比的跨鏈通訊協議 Layerzero,以及打破了不可能三角的 Stargate 跨鏈橋。上線僅半年,營收就達到 Multichain 當時收入的一半,是賽道內不可忽視的選手。

這還只是開始,團隊將行業內頂尖的 Dex,穩定幣和 NFT 進行全鏈升級,尤其是和 Sushiswap, Pancakeswap 和 Circle 的合作。下一代跨鏈產品除了優化用戶的使用體驗外,更應加降低開發者的整合門檻,幫助它們減少資產跨鏈的費用、速度和風險,使得跨鏈橋能在用戶無感的情況下被調用。在成功將 USDC 這全網第四大市值資產進行全鏈化升級後,Layerzero Labs 有能力向其他協議普及全鏈化改造,成為多鏈生態的核心。

以下為本文目錄,建議結合要點進行針對性閱讀。

01 Thesis

02 背景

03 產品和商業模式

04 協議業績和估值

05 團隊

06 融資歷史

07 生態

08 市場競爭

09 風險

10 結論

Thesis

我們看好 Layerzero,但在目前熊市背景下,相較股權,其代幣 STG 的估值更合理。除了開頭提到的市場層面,我們還基於以下原因看好 Layerzero Labs:

競爭力層面

• Layerzero 提供了最高性價比的跨鏈通訊

通過結合第三方驗證網絡的低成本和輕節點的高安全性,Layerzero 所提出的超輕節點用較低成本提供了較高的安全性。這種高性價比的方案將能節省大量開發者的學習和運營成本,而這些將大幅降低用戶的使用費率,使建立在 Layerzero 上的跨鏈應用較強的成本優勢。

• Stargate 打破了跨鏈資產兌現不可能三角

Stargate 用 Delta Algorithm 和軟分區機制打破了不可能三角。流動性提供者享受到了更好的資本效率和可擴展性,從而同樣的資金能夠被更高效的調用,帶來更高的收益;而用戶能夠支付較少的成本就能享受較安全且零滑點的資產跨鏈。我們認為 Stargate 已是市面上設計最精妙且最有競爭力的代幣跨鏈橋。

• 跨鏈生態的積極建設者

Layerzero Labs 正在積極探索跨鏈生態的可行性方案,在跨鏈 Dex、 NFT 和穩定幣方向都有不小的成績。當前 Sushiswap 和 Pancakeswap 官方都採用 Stargate 進行跨鏈 Dex 開發;Gh0stly Gh0sts 和 Holograph 都在全鏈 NFT 方向積極嘗試;USDC 和 agEUR 都通過 Layerzero 技術升級成全鏈穩定幣資產。和這些頂尖團隊的合作下,全鏈概念或將能給 Layerzero Labs 帶來第二增長曲線。

• Stargate 上線半年內跨鏈收入已接近龍頭 Multichain

據統計,儘管 Stargate 於 2022 年 3 月 14 日上線,其在 2022 年 Q2 的跨鏈收入近 150 萬,為當前跨鏈橋龍頭 Multichain 的同期營收的 1/2。這足以證明 Stargate 擁有令人驚愕的增長速度和一定的市場地位。

相信在 SushiXSwap 等跨鏈生態項目逐漸成熟後,Stargate 將能在這個高增長的賽道佔據更多的份額。

團隊層面

• Layerzero Labs 的團隊有卓越的機器學習算法和區塊鏈開發的創新能力

Layerzero 的 CEO Bryan Pellegrino 是全世界最好的德州牌手之一,CTO Ryan Zarick 有著豐富的網絡優化和區塊鏈安全等經驗。他們曾創立了一家機器學習公司,幫助幾支美國職棒大聯盟的球隊提高成績。後來和 Facebook AI Lab 的研究員共同開發出了全世界最好的單挑機器人牌手,再一次證明了他們在機器學習算法領域非凡的造詣。

• Sushiswap 聯創 0xmaki 的加入將會加速跨鏈生態建設

Sushiswap 的聯創 0xmaki 的加入將會幫助 Layerzero 的跨鏈生態建設。SushiXSwap 就是由 0xmaki 牽頭的產品,將同時給兩個協議帶來更多的應用場景。0xmaki 的極強社區號召力將幫助協議社區的擴張和維護。

背景

什麼是跨鏈橋

跨鏈橋正式的定義是資產 ( Token 等) 從源頭鏈 (Source Chain) 轉移到目標鏈 (Destination Chain) 的工具。在實際應用中,也存在有 NFT 和多鏈活動軌跡信息的跨鏈,而 Layerzero 在這些方面都有涉獵,但是當前並沒有看到很好的商業模式,所以可以視為協議未來潛在的第二增長曲線。

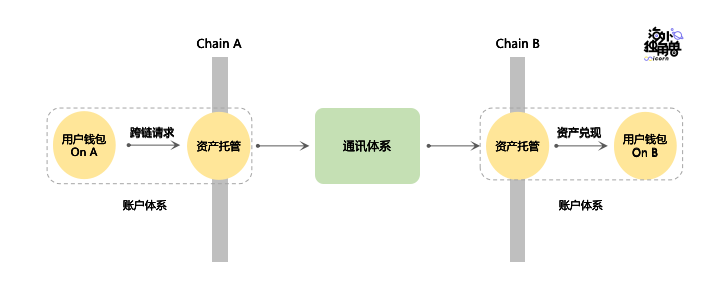

我們可以把跨鏈橋的結構拆分成跨鏈通訊體系和跨鏈賬戶體系,其中跨鏈賬戶體系包含資產託管和資產兌現:

1. 跨鏈通訊體系

通訊體系保證的是當用戶資產在不同鏈之間流動時,這些信息能夠被準確、真實地記錄。

這便是 Layerzero Labs 所開發的 Layerzero 協議所提供的服務- 讓開發者甚至用戶能夠在鏈與鏈之間發送信息。

2. 跨鏈賬戶體系

用戶在某一條鏈存入的資產如何映射到用戶在另一條鏈的賬戶上。因為區塊鏈的當前技術的限制,所有跨鏈橋並不能轉移資產本身,而是資產價值的轉移。

因為貨幣、股票和債券等金融資產,基本上只存在銀行或交易所掌管的賬本中。脫離了賬本,這些資產就難以確立持有者的所有權。而區塊鏈的底層是一張公開的賬本,比如比特幣網絡記錄著其原生資產 BTC 在各個地址的餘額和地址之間的轉賬記錄,所以理論上在以太坊上賬本里並不知道用戶有多少 BTC。而跨鏈橋本質上是將用戶資產信息在不同賬本進行價值轉移,需要通過兩部分來管理用戶資產:資產託管和資產兌現。

- 資產託管:跨鏈橋需要在各個公鏈上設立地址來存放用戶資產,而地址的託管模式決定了用戶資產的安全。

- 資產兌現:跨鏈橋如何實現資產的價值轉移。比如從美國向香港打 100 美元,並不需要真的將錢運往香港,只需要保證客戶能在香港使用對應數額的錢。

簡言之,Stargate 是在各條鏈上開設了賬戶,當用戶在源頭鏈存入資產後,其將會使用自己 Layerzero 通訊協議來負責安全地傳遞跨鏈請求到目標鏈,最後在目標鏈給用戶的賬戶進行兌現。

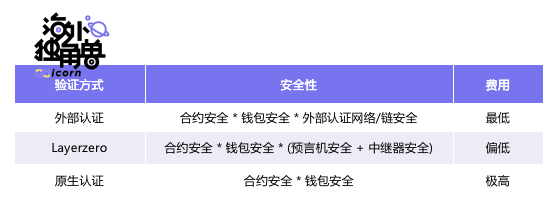

跨鏈通訊的現存方案

跨鏈信息驗證主要負責將跨鏈橋所需信息進行傳遞。比如一筆用 Multichain 跨鏈橋將 1000 USDC 從以太坊跨鏈至 Arbitrum 的交易,將需要傳遞用戶的錢包地址,USDC 的合約地址,金額,用戶存入 Multichain 以太坊錢包的交易哈希等信息。在未來第三方跨鏈橋可能會支持更多的功能,比如 DAO 所需的跨鏈治理等,將會需要更大量的信息等。而在 Layerzero 出現之前,跨鏈通訊主要通過外部驗證或鏈上輕節點來完成。

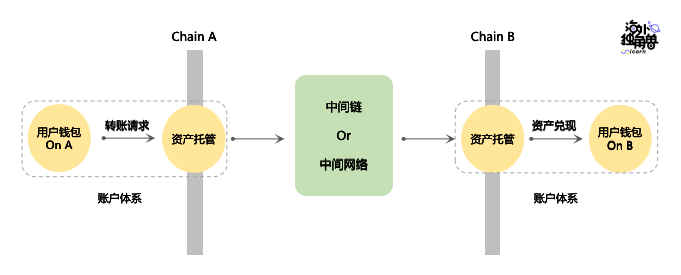

• 外部驗證:

外部驗證也稱為第三方驗證,是通過一條中間鏈 (Intermediate Chain) 或是中間網絡來驗證、並傳遞跨鏈信息。中間鍊或中間網絡的節點監控 Chain A 上的合約地址,當其接收到跨鏈請求時,驗證者之間對跨鏈信息進行投票以達成共識,再將結果發送到 Chain B 的合約地址,進而幫助用戶進行價值兌現。

如果某個跨鏈橋採用外部認證方式,要額外注重其安全性問題,尤其是去中心化程度。

Cosmos SDK 和 Polkadot 的 Substrate 都已經提供了快速開發一條應用鏈的工具,目前大部分中間鏈都採用 Cosmos SDK 開發,因為能在前景不明的時候可以做到成本可控。就像雲廠商或是社區在 Linux 內核的基礎上快速開發出 Red Hat Linux 或是 Ubuntu Linux 來滿足不同的場景。

除了開發中間鏈,有些資產跨鏈橋也會用多簽技術來讓多個節點形成驗證者網絡。常用的技術有 MPC (多方安全計算) 和門限簽名,基本上是讓幾十個節點分別持有鏈上錢包密鑰的一部分,然後只有當贊同節點數量超過門檻後,驗證者們才能達成了共識。這樣也可以用去中心化的方式保證了信息安全。

驗證者鍊和驗證者網絡最主要的區別是,鏈能夠建立生態。比如 Thorchain 就在鏈上開發出了 Dex 和借貸協議後,增加了其代幣 RUNE 的應用場景,提升了 RUNE 的價格並吸引到了近百個節點,從而使得鏈的安全性提升。而採用驗證者網絡方案的 Portal 和 Multichain,似乎並沒有設計讓外部礦工參與的方式,實際上的節點數量只有二三十個,且大部分為官方團隊運營。

此外,這些驗證者鍊或網絡也開發出了各種通訊格式,比如 Cosmos 的 IBC、Polkadot 的 XCMP 和 Portal 的 Wormhole。他們都支持豐富的網絡設置和消息格式來讓其他協議開發者定制化它們所需的信息格式,以希望能夠成為跨鏈生態中的基礎設施,而用戶按信息格式填入後,信息傳遞的安全還是由鏈的驗證者保證。當然也有一些跨鏈橋並不支持豐富的信息格式,比如 Multichain 和大部分的官方橋。我們認為長期來看這些豐富的通訊格式能給上述的這些橋帶來第二增長曲線,但是務實的看現在還要警惕這些敘事帶來的高泡沫估值。

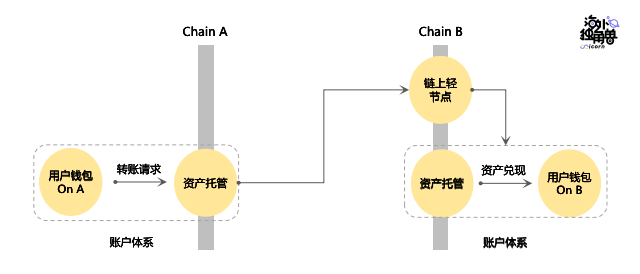

• 鏈上輕節點驗證:

通過在鏈上搭建輕節點來驗證另一條鏈的交易信息是否準確,這樣能夠繼承了鏈本身的安全性,從而不需要額外信任一個外部 (如中心化交易所或是中間鏈) 的驗證者,所以也被稱為是無需信任的驗證方式。但是這種方式將會需要較高的算力來驗證交易,尤其是在以太坊上搭設輕節點將會花費數百上千美元來驗證一筆交易。

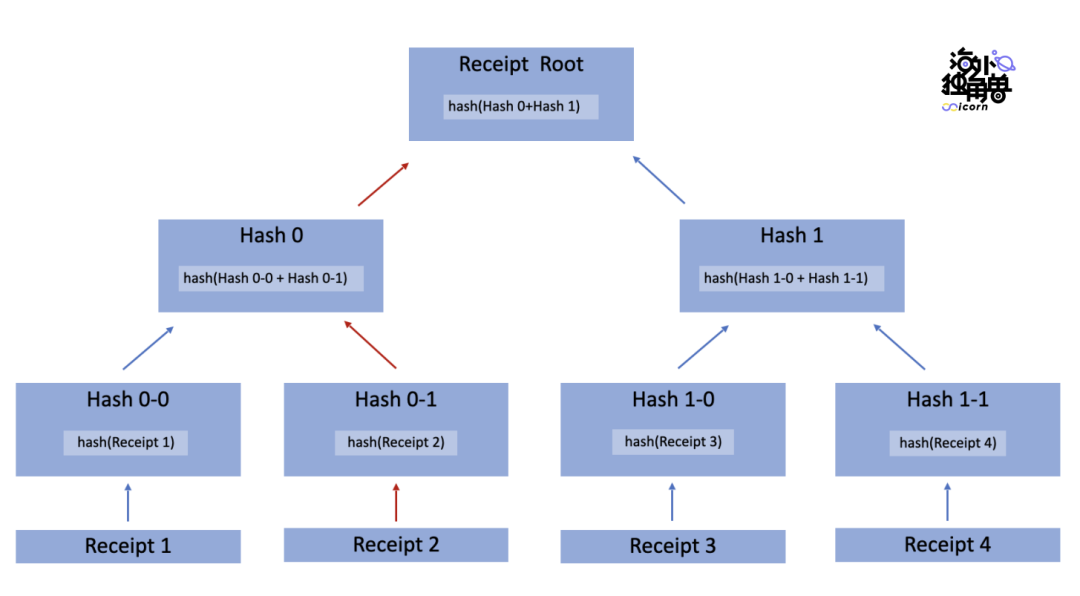

由於 Layerzero 參照了輕節點的驗證方式,我將詳細解釋輕節點如何驗證交易信息的:

輕節點只保存歷史所有區塊頭,並不存儲區塊內的具體交易信息,這使得輕節點只需要存儲 5GB 的數據,而全節點需要存儲 500GB 左右。

區塊頭中包含著 Merkle Root,是一串用區塊內所有交易內容加密成的縮寫。當輕節點需要驗證 Tx2 的交易內容時,需要向全節點請求 Hash 0-0 和 Hash 1 後,就可以快速算出最上方的 Merkle Root 是否對的上。簡言之,輕節點將在鏈上依序得到 Hash 0-0 和 Hash 1 後,就可以依序計算 hash(Tx2) -> Hash 0 -> Merkle Root,而這個過程叫 Merkle Proof。

但是值得指出的是,一個以太坊區塊通常有數百筆 (>200 筆) 交易,使得上圖會擴展成 7 層以上,這意味著需要更多的鏈上存儲和計算資源,導致在以太坊上的輕節點一天可能需要支付數十上百萬美元的 Gas。所以採用輕節點的跨鏈橋要額外注重費用的解決方案。

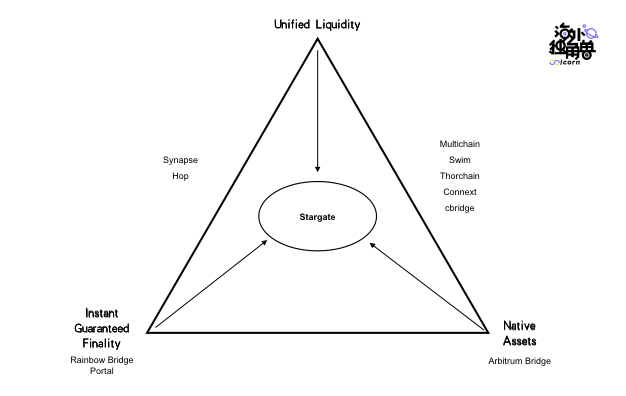

資產兌現的不可能三角

當跨鏈橋在進行資產兌現的時候,會因資產兌現方案不同而只能滿足以下三個特徵中的一到兩個

• 即時最終性保證

保證即刻結算 (最終性) 意味著當跨鏈請求被成功提交時,用戶就能夠在目標鏈上獲得和跨鏈請求等額的資產。

保證即刻結算對流動性的要求很高。如果沒有足夠流動性,系統可以在用戶發起轉賬請求時就拒絕該交易,從而避免爭議,但如果有多筆跨鏈交易同時發生,可能會有交易因前一筆交易乾涸了流動性池從而無法完成,或是造成交易爭議(例如滑點特別大)。

因此,如果跨鏈橋沒有辦法保證協議的深度,解決即時最終性保證的方法就是犧牲原生資產,在目標鏈上給用戶開存款證明後完成資產兌現,更多細節將會在下面解釋。

• 原生資產/ 合成資產- Native / Synthetic Assets

在跨鏈交易中只涉及來源鍊和目標鏈上的原生資產,也就是用戶真正想要的資產,比如在 ETH、Solana 和 BSC 上都有官方認證的 USDC。

和其對應的是合成資產,比如 Wormhole 的 USDCet。用戶通過 Wormhole 從以太坊轉移 USDC 到 Solana, 用戶得到的是 USDCet (一種合成資產) 並不是 Solana 原生的 USDC,用戶需要去 Dex 交易成原生的 USDC 後(流動性未知)才能參與其他 DeFi 協議,造成不好的用戶體驗和生態間的額外麻煩。所以本質上 Wormhole 的方案是在目標鏈上給用戶開存款證明,並設立 AMM 讓用戶換成原生資產。但是 AMM 方案意味著注定有一半的資產無法被有效利用,意味著極差的資本效率。

此外,合成資產不能提供良好的可組合性,因為項目方還需要考慮圍繞其協議鑄造出來的合成資產的生態,導致協議的可組合性來自於項目方和投資人資源的可組合性,而不是協議本身的易用性等優點吸引開發者在上面建立生態。

所以使用合成資產的跨鏈協議要額外注重合成資產的可組合性,以及資本效率問題。

• 統一的流動性- Unified Liquidity

統一的流動性意味著在同一條鏈上的同個 (/等價) 資產能夠在一個統一的池子中存入和取出,這樣資本利用效率更高。

與之對應的是分裂的流動性。也就是同一資產的跨鍊是通過配對的流動性池完成。比如對於同一個資產(如 USDC),形成以太坊-BSC 和以太坊-Solana 兩個一對一配對的流動性池。這樣配對的流動性池可以保證即刻結算,因為目標鏈的流動性池不需要考慮來自多條流動性池的請求。

如下圖舉例,將 BSC 和 Solana 上的 USDC 跨鏈到以太坊上時由自己對應的流動性池,相互獨立、深度各有不同。所以,即使以太坊上總共有 300 USD 可被取出,從整體的數量上恰好能夠滿足來自 BSC 的 150 刀和 Solana 的 150 刀跨鏈請求,但因為 BSC-以太坊和 Solana-以太坊的池子不共用流動性,所以 BSC 的請求被拒絕。

分裂的流動性還會遇到可擴展性差的問題, 因為一個支持跨 N 條鏈的協議將會有 個流動性池,而新增一條鏈將會需要額外 N-1 個流動性池。

這不僅會降低資金的使用效率和惡化池子深度,也會給流動性提供者造成額外的麻煩,因為他需要跟踪更多的流動性池的收益率,來優化他的策略。所以採用分裂流動性池的跨鏈協議要額外注重其資本效率和可擴展性問題的解決。

想要保證統一的流動性和原生資產,現在的主流方案是在各條鏈上設立錢包並吸引流動性,當用戶在源頭鏈存入後原生資產 (如 USDC ) 後,直接從目標鏈的錢包轉賬給用戶的錢包。但是如果多筆交易同時發生,可能會有交易因前一筆交易乾涸了流動性池從而無法完成,或是造成交易爭議(如滑點特別大)。

想要保證最終即刻結算和原生資產,現在的主流方案是成對的跨鏈池,比如 USDC(ETH)-USDC(BNB) 或 USDC(ETH)-USDC(SOL)。這樣子將不會因多條鏈同時大量向一條鏈請求取出資產後,造成流動性池快速乾涸。不過這樣將會造成分裂的流動性,因為支援的鏈越多,流動性惡化的更厲害,使得橋的可擴展性和資金效率降低。這也是為什麼現在的主流跨鏈橋都沒有採用成對的跨鏈池的方案,因為資金效率差,導致項目幾乎活不過早期。

如果想要保證最終即刻結算和統一的流動性,現在主流的方案是當用戶在某條鏈存入資產後獲得存款證明保證即刻結算,而存款證明將允許用戶去任意支持的鏈提款。但顯然這樣將需要使用合成資產。

也就是說,這三個特徵環環相扣,無法全都兼顧,也被稱為跨鏈的不可能三角。下圖中有當前主流資產跨鏈橋的資產兌現環節所側重的特點,而除了 Stargate 外沒有一個能同時滿足三個條件。

資產跨鏈橋市場規模

可以從兩部分來看資產跨鏈橋的市場規模:一部分是現在已經較為成熟的底層公鏈場景下的 L1-L1 跨鏈,另外一部分則是圍繞更富有想像空間的 L2 的 L1-L2 之間的跨鏈。

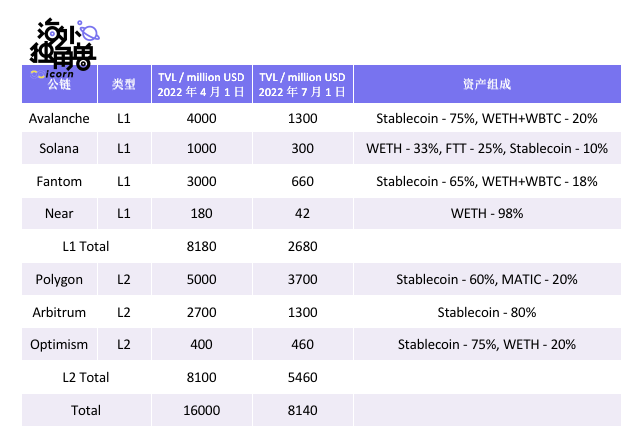

各個官方橋在以太坊地址的 TVL 是對以太坊流出資產體量最直觀的展示。我們總結了市場對於新公鏈還處於關注高點時的 4 月和市場完全進入熊市後的 7 月兩個時間點的數據情況。下方表格中,這些官方橋佔據了 80-90% 的以太坊溢出流動性:

從上表中的統計我們可以看出:

- L2 的 TVL 體量已經和 L1 相當;

- 在跨鏈資產中,進入到 L2 的資產中 60-80% 為穩定幣,進入到其他 L1 的資產中則只有 30-50% 是穩定幣,其餘則為主要是 WETH 和 WBTC。

- 由於上面的特點和當前市場熱點切換到 L2 等原因,L2 的 TVL 受熊市的影響更小。因為接收的是以太坊外溢的流動性,在熊市要回流去槓桿,所以 L1 橋 TVL 收縮厲害。

綜上所述,L1-L1 橋在牛市中享受以太坊的流動性外溢效應,但在熊市則要面臨資本回流以太坊後的清冷局面,但 L1-L2 橋則因 L2 仍在早期所以預計會有較高的天花板,尤其是當 ZK Rollup 的安全性受到驗證 (或是大戶信任) 後,有望獲取到大量的以太坊資產,所以 L2 橋將捕獲到比 L1 橋更大的市場空間。

值得指出的是,Stargate 在 4 月份時轉賬請求最多的鍊是 Avalanche 和 Fantom,而在 7 月份時轉賬請求最多的鏈 Arbitrum。這說明 Stargate 在 L1 和 L2 之間都有不錯的用戶基數和使用場景,未來將能吃到整個多鍊格局的 Beta。

跨鏈橋的商業模式和營收能力都較清晰。

第三方跨鏈橋最主要的商業模式是從跨鏈額中收取費用,市場平均 Take Rate 是 0.05%。但是官方橋不收取這部分費用,這樣能給鏈帶來更多的流動性。而第三方橋未來將能通過更低的費用,更好的用戶體驗和更完善的生態等優勢吸引到官方橋的這些資金。

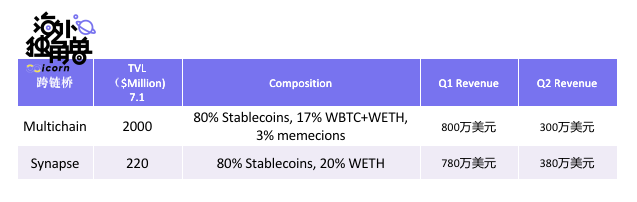

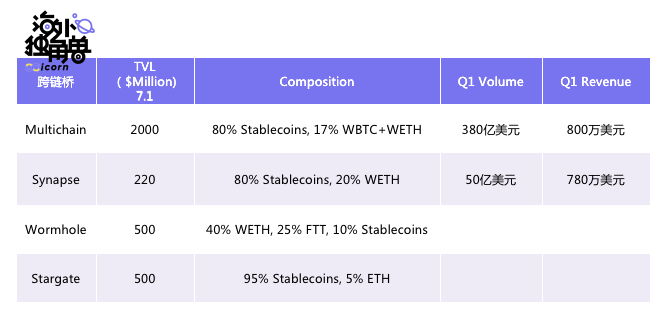

Multichain 和 Synapse 是當前最賺錢的兩個第三方橋:

Multichain 在今年 Q1 賺取了 800 萬美元的協議收入,並在當前熊市背景下的 Q2,仍然有著 300 萬美元。而跨鏈額和 TVL 較小的 Synapse 協議,因為設置了更多了收費環節使得協議收入和 Multichain 不分伯仲。

在多鏈生態繁榮時,跨鏈橋的營收上限更是極高的。Multichain 在 2021 年報中表示,其全年收入為 1700 萬美元。作為比較,Curve 協議 (一個盈利能力在頭部的鏈上 Dex 協議) 在 2021 年的協議收入為 1200 萬美元。可以看出,跨鏈橋的需求和盈利水平在加密世界不容小覷。

綜上所述,跨鍊是多鍊格局下的重要投資品種之一,在市場仍未成熟的階段已有高額營收。當前賽道內的產品不是運營成本高,就是中心化導致不安全,更是無法滿足資產兌現的不可能三角。Layerzero Labs 團隊憑藉著多年算法開發經驗來解決這個行業的痛點,也依靠頂尖的團隊和投資人資源來建立下一代多鏈生態,尋找第二增長曲線。

產品和商業模式

LayerZero 跨鏈通訊協議

Moving data between two chains is expensive, tedious and insecure.

——From Poker to Protocols

LayerZero 是一個提供無需信任的跨鏈通訊協議。它的本質是利用了輕節點的技術原理,將中間鏈的置信環節一分為二,從而以更低的費用換取更好的安全性。簡言之,它是市面上最高性價比的跨鏈通訊方案,既大幅減少開發者的學習成本和運營成本,又減少用戶端的使用費率,使得建立在 Layerzero 上的應用擁有安全成本優勢。

Layerzero 協議由兩部分組成

1. 超輕節點 (Ultra-Light Node) -- 負責發送、接收、驗證信息

超輕節點可以快速的部署在各條鏈上,從而實現標準化的多鏈部署。這將允許其他跨鏈協議的開發者在高自由度的基礎上大幅縮減開發時間。

2. 預言機和中繼器-- 負責信息傳遞

簡單來說,預言機的主要作用是讓目標鏈上的合約知道什麼時候驗證和驗證的答案是什麼。而中繼器則負責提供驗證交易所需的證明過程以及跨鏈信息的具體內容。

具體來說,預言機的作用主要是將源頭鏈上跨鏈請求所在的 Blockhash 和 Block Receiptsroot 傳遞到目標鏈上。

- Blockhash 主要是為了告知目標鏈上的合約哪一個區塊裡有用戶的跨鏈請求,方便目標鏈合約去查詢。

- Block Receiptsroot 是為了用來驗證交易,只有當中繼器傳遞的消息可以推算出相同的答案時,才相信中繼器傳送的跨鏈信息。

中繼器的作用是將跨鏈消息所在的 Receipt 和 Merkle Proof 所需的路徑信息傳遞到目標鏈上的合約用以驗證。

Receipt 是交易回執,其中主要包含著交易執行結果、交易哈希和交易事件日誌。

- 交易執行結果是保證交易確實已經完成了,這樣目標鏈的合約才會進行後續的跨鏈操作。

- 交易哈希是一段能充分代表交易內容的字符串,但是因為不包含具體交易內容所以更節省存儲和計算資源。

- 交易事件日誌是描述了交易的過程中的事件,如代幣轉移等。事件日誌記錄了源頭鏈合約處理過程中的一些結果,這樣在目標鏈合約就不需要重新跑合約內容,而直接可以用源頭鏈上的結果。所以交易事件日誌可以理解成跨鏈信息的具體內容。

Merkle Proof 所需的路徑信息是指從具體的一條 Receipt 到 ReceiptRoot 之間的計算路徑和所需路徑。

比如將依次將 Receipt 2 -> Hash 0-0 -> Hash 1 信息告訴鏈上節點後,就可以根據紅色路徑算出 Receipt Root。

最後將中繼器算出的 Receipt Root 和預言機給的 Receipt Root 用鏈上合約比較後就可以確認這筆交易確實發生了,再將 Receipt 中的事件日誌作為跨鏈信息內容,為跨鏈協議的剩下流程提供信息,比如用戶的錢包地址,代幣的 ERC20 合約地址,數量等。

這樣的設計以較小的成本換取了更大的安全性,具體來說有兩點

- 雙重安全:這將需要攻擊者同時控制中繼器和預言機後才能進行作惡,所以最差的情況就是跟只採用單驗證者鍊或網絡的橋一樣安全。未來中繼器如果能夠進行去中心化改造 (如類似 Multichain 的驗證者網絡),將大大提升攻擊難度;

- 安全隔離:每個應用的開發團隊可以改造 Layerzero 提供的中繼器代碼,在將其嫁接到應用自己的服務器或是驗證者網絡上。而他們可以自己選取信任的預言機 (如 Chainlink 或 Band ),這樣某一個應用的中繼器或預言機被攻擊了,也影響不到其他應用的安全,這樣的設計也被稱為安全隔離。

長期來看,這將大幅影響很多 Cosmos 和 Polkadot 這些 The Internet of Blockchain 的敘事。因為他們試圖用一條鍊和鏈上節點來完成各種跨鏈操作,主要商業模式就是對鏈的代幣進行販賣或參與生態。

但是 Layerzero 現在把代碼開源後,其實不需要中間有條鏈,用更便宜的預言機和驗證者網絡來降低成本。未來 Layerzero 可以通過給不同的協議開發並維護中繼器的服務來賺取費用,或是也可以學習 Polkadot 開發一個 Layerzero 牽頭的去中心化中繼器主網,從而完成商業化。

Stargate 跨鏈橋

Stargate 是 Layerzero Labs 在其出色的通訊協議的基礎上所做的代幣跨鏈橋。其最大的亮點是攻破了跨鏈資產兌現的不可能三角,從而能讓

- 用戶以更低的費率(無滑點)完成更高可組合性的跨鏈請求。比如後文會提到跟 Sushiswap 合作的跨鏈 Swap 功能。

- 流動性提供者(儲戶)的資金能夠被更高效的利用,從而獲得更高的獎勵(利息),最終將會帶來更好的深度和應用場景。

首先,Stargate 現在各條鏈上吸引流動性提供者(儲戶)的代幣,這些代幣被託管在橋在各條鏈上的錢包。而用戶在源頭鏈存入橋的錢包後,橋將會從目標鏈的錢包轉賬給用戶,完成跨鏈請求。比如用戶在源頭鏈向 Stargate 的錢包存入 1000 USDT 後,經過其信息跨鏈至目標鏈後,Stargate 在目標鏈上的合約就會用流動性提供者的錢給用戶的錢包轉賬 994 USDT。而協議本身能夠賺取其中的 5 USDT,給流動性提供者 1 USDT。可以看出,Stargate 選取了原生資產和統一流動性的資產兌現路徑。因為在過程中沒有合成資產的鑄造,且同個資產能夠在統一的池子裡取出。

此外,它把 USDT 和 USDC 視為 1:1 的資產,也就是說,用戶在以太坊上存入 1000 USDC 可以在 Arbitrum 上取出 994 的 USDT。這樣如果 Arbritrum 上 USDC 的存量不夠,用戶可以將剩下的需求換成基本等價的 USDT,從而用戶可以體驗更好的深度而協議獲得了更高的跨鏈額。

然而,採用原生資產和統一的流動性將會在保證即刻結算方面帶來巨大的麻煩。因為就像在背景介紹解釋的那樣,當多筆交易並發時,熱門目標鏈上的流動性池會乾涸從而導致剩下的交易無法進行,造成交易爭議。比如最大的跨鏈橋 Multichain 也採用原生資產和統一的流動性,但是假如 Arbitrum 上的 USDT 池乾涸後,Multichain 將只會給用戶在目標鏈開一張 anyUSDC 作為存款證明,等他人存入更多的 USDC 才能給用戶進行原生資產兌現。

不過,用戶也可以提前手動焚毀 anyUSDC 後到源頭鏈取回自己的存款,不過這將需要支付焚毀和贖回過程中的額外 Gas Fee。換言之, Multichain 只能在高流動性 (高 TVL) 的情況下保證即刻結算,而低流動性資產時經常會失敗。但更好的跨鏈橋應該在流動性不足時,應該儘早拒絕跨鏈請求,這樣可以保證避免贖回的 Gas Fee 浪費並儘早拒絕組合性的跨鏈交易(如跨鏈 Swap)。

在 Stargate 的白皮書所提出的 Delta Algorithm 解決了這個難題。具體來說,算法中包含著軟分區 (Soft-partitions ) 和再分配 ( Redistribution ) 機制。

- 軟分區

軟分區的意思是給鏈與鏈之間設立信用分區,而信用是鏈與鏈之間根據歷史交易量大小而設定的信用流動性。比如,拿以太坊,BSC 和 Solana 舉例,Stargate 在 BSC 上的流動性池總共有了 100 USDT,因為從以太坊到 BSC 的交易量比較大,所以其最多允許 60 USDT 能被來自以太坊的請求所取出。

- 假如出現同鏈高並發,有兩筆交易同時想取出 50 USDT 時,Stargate 就會拒絕稍微慢一點的第二筆交易;

- 假如出現異鏈高並發,比如一筆來自以太坊的 50 USDT 和一筆來自 Solana 的 50 USDT, Stargate 會因為 50 > 40 而拒絕 Solana 的請求。

這便是軟分區機制保證了即刻結算,從而不會出現交易衝突或是失敗。

但是軟分區本質上是自動分配了流動性,使得鏈與鏈之間形成分裂的流動性,這樣才能保證原生資產和即刻結算。而自動意味著上面提到過的分裂的流動性帶來的低資本效率和流動性提供者的麻煩能被解決。此外,這個軟分區的比率是通過團隊進行調參進行分配,而團隊成員此前都有大量數據分析的經歷將能保證這個比率的最優化。

具體來說,低資本效率是因為支持更多的鏈將會需要建立更多的一對一的流動性池,導致流動性的分散,甚至是極端情況下的錯配。而流動性提供者還需要不停的追踪各個池子信息,再將資產切換到最高收益率的或是需求最大的,而這種錯配需要互不相識的 LP 高頻地協調完成,這幾乎是不可能的。這便是為什麼現在沒有採用分裂的流動性池方案的橋,因為對於流動性提供者過於麻煩,而用戶經常會遇到錯配的流動性池。

軟分區自動將所有流動性根據團隊設定的比重拆開來,比如上面提到的 BSC 上的 100 USDT,會根據團隊設置的 4:6 的比重來分成 40:60,當 BSC 上有 200 USDT 時分成 80:120,從而避免了流動性提供者自己去調節。當池子總量變化時,需要算法來動態平衡這些變化,從而解決錯配的流動性並最大化資本效率,這便是下面要說的再分配環節。

- 再分配

再分配是當有新的流動性注入時,Delta Algorithm 將會再分配新流動性到軟分區中,其策略可以概括為先填谷後平峰

- 填谷

填谷的意思是當用戶在源頭鏈存入資產後, Stargate 會優先把這部分流動性去填信用度快要耗盡的鏈。比如上面提到的 BSC 被提出 50 USDT 後只會剩下 10 USDT,而如果有用戶想從 BSC 去別的鏈時也會存入資產。當存入的資產不足夠填谷時,這部分資產將會根據差額計算權重後分散到各個軟分區中。比如 BSC 對以太坊和 Solana 的信用池差額分別為 20 USDT 和 40 USDT 時,用戶新存入的 30 USDT 會給兩個信用池分別存入 10 USDT 和 20 USDT。

- 平峰

而如果新存入的資產足夠填谷後,剩下的錢將會按照系統設置的 4:6 的權重分給兩個軟分區,從而加深流動性。這樣不會讓某一個鏈的信用池特別深,而其他鏈卻不能從整體更好的深度中獲益。

這便是 Layerzero Labs 所提出的 Delta Algorithm 的基本作用。通過借鑒分裂的流動性提出了軟分區,攻破了跨鏈的不可能三角。而軟分區帶來的資本效率和流動性錯配問題,用再分配中的填谷平峰來緩解。其本質是一套算法來自動最優化流動性的分配,通過高效調配儲戶的資金,來為用戶提供最好的費率和深度。

商業模式

Stargate 是目前公司主要收入來源,用戶每使用一次將需要支付 0.06% 的手續費。其中

- 0.01% 支付給流動性提供者作為獎勵,可以理解為銀行給儲戶的利息,同時也算是成本。

- 0.01% 給質押代幣 veSTG 持有者,可以理解為銀行給股東的分紅。

- 0.04% 屬於國庫和生態建設費用。

除此之外 STG 的代幣經濟模型中還有比較特殊的設計,可以簡稱為流動性溢價。具體來說,STG 本身是一個多鏈代幣,而使用 Stargate 跨鏈 STG 是不收取費用的,這個創新參考了 Throchain 的 RUNE 的設計(在附錄中有介紹)。假設有用戶想用以太坊上的 ETH 換成 Avalanche 上的 AVAX,他可以選擇將 ETH 換成 USDC 後用 Stargate 跨鏈到 Avalanche 換成 AVAX,中間會被收取 0.06% 作為跨鏈費。但是也可以換成 STG (假設價格穩定並且深度足夠),從而節省下這 0.06%。這將會吸引流動性提供者在各條鏈上生成 STG 相關的交易池 (如 ETH-STG),更多的交易池意味著 STG 有更好的深度支撐,帶來更多人使用第二條路徑,從而為 ETH-STG 池的流動性提供者帶來更高的收益,鼓勵他們繼續持有或加倉。簡言之,這將給 STG 帶來流動性溢價,而且這個流動性是能加強協議的用戶體驗和協議支持者的收益。當一個代幣擁有更好的深度和良好的應用場景,價值自然就水漲船高了。

當然現在流動性溢價優勢還沒有體現出來,但是等 STG 的市值和生態完善後,將能夠給代幣持有者帶來更好深度的退出機會。

協議業績和估值

協議業績

從官網當前可以查詢到累計的跨鏈額,可以看到 Stargate 自 3 月 14 日上線以來截至 9 月 1 日,累計跨鏈額為 24 億美元左右。考慮到熊市背景,這裡估計接下來半年將會有 15 億,20 億,25 億美元的跨鏈額,分別對應著 Bear、Base、Bull Case。

Stargate 當前累計的跨鏈額

Stargate 從每筆跨鏈交易中抽取 0.06% 作為費用,其中 0.01% 相當於資金使用成本交還給流動性提供者(儲戶),剩下的進入協議國庫或獎勵給代幣持有者。簡單來說,Stargate 現在是一家有著下表業績的公司。

值得指出的是,分紅(Dividend)並不是和所有代幣持有者共享收益,而是要將代幣質押後,根據 veSTG 的份額,每週才能獲取對應的分紅。stgscan 並不包含具體的 vestg 數量,我們使用 Dune 爬取了歷史質押數據後,製作了此鏈接。由於 Dune 不支持 Fantom 和一些特殊交易等問題,數據可能存在 10% 左右的誤差,但是整體來說還是值得參考的。截至 8 月 20 日,

協議估值

接下來的討論在 Base Case 的假設下推演,讀者可以根據自己對市場的判斷進行更改。

- 市銷率 PS

Layerzero Labs 當前是一家年 300 萬營收的公司。但是按照其最新一輪的 10 億美金估值來看,這是一家近三百倍 PS 的超高估值公司。儘管其未來可能開拓出更多的業務,但是目前沒有看到別的商業化方案。而如果用當前 STG 的全流通市值的 3 億來看 (0.3 美元時),一家快速增長的 100 倍 PS 估值的協議也難以接收,但考慮到其利潤率在 60% 以上(扣除無法估算的 Equilibrium Fee 後),市場通常會給予更高的估值倍數。

當然 Layerzero Labs 也是一家高增長的公司,在出現不到半年的時間裡,其 2022 年 Q2 收入已達到行業龍頭 Multichain 同期跨鏈收入的 1/3。相信在多鏈生態逐漸成熟且維持高增長的情況下,將能消化當前的高估值。

- 市盈率 PE

和 PS 類似,用一級市場的估值來看,Layerzero Labs 當前的 PE 也是近三百倍的。但是 STG 的全流通市值市值在 3 億美元時,100 倍 PE 是可以被市場的高增速所快速消化的。整體上來說,投資 STG 將會比 Layerzero Labs 本身的一級股權有著更好的安全墊。

- 股息率

按照現在 STG 的價格 0.35 美元 (8 月 15 日) 計算,一個 veSTG 的股息率是 45/370/0.35 = 35%。也就是說,用戶可以去購買 10000 美元的 STG 後質押三年,同時開等額 10000 美元的永續空單,就可以以較低風險在一年後獲得 30%/2=15% 以上的回報率 (扣除永續合約成本、交易成本和資金成本)。

儘管這是一個相當誘人的數字,但其他用戶隨時也會質押 STG 後來稀釋股息率,而用戶鎖定 3 年的 STG 在後續的時間裡將要忍受極低的收益率,所以不建議做這操作。當前這個虛高的股息率是因為市場上大部分用戶都無法清楚的知道 Stargate 的業績和 veSTG 數量,而這信息差的存在使得 veSTG 的收益率被嚴重低估了。

整體上來看,STG 比 Layerzero Labs 的一級股權的估值更合理,且也提供了持續獲得現金流的方式。由於極高的股息率和營收增速,使得 PS 和 PE 倍數有些瘋狂。但可以等熊市讓價格冷靜下來後,在 0.1-0.25 美元左右的 STG 估值會較合理。

團隊

整體來看,CEO 和 CTO 都有著多年機器學習算法和區塊鏈開發的資深經驗,也可以從 Layerzero 和 Stargate 上可以看出其卓越的創新能力。而公司的 BD Director 則是 DeFi 元老之一 0xmaki,將能帶來最 crypto native 的資源和活躍的社區氛圍。

CEO - Bryan Pellegrino

曾是世界頂尖牌手,在 2009-2014 年期間多次獲得世界 Poker 大賽前幾名。後來退圈是因為登上巔峰之後想去創造一些提供價值的工具。

“I was just trying to be the best. Once I got there, I realized, hey—there's no leverage. There's no anything. I hadn't realized until then, you need to focus on the utility payoff of what you're doing.”

然後去幫 MLB (美國職棒大聯盟) 的幾支球隊 (如 Oakland Athletics) 進行數據分析,幫助他們提升成績。也創辦過一兩家區塊鏈安全公司,積累一些區塊鏈工程經驗。2020 年左右更是和 Facebook AI Lab 研究員 Noam Brown 合作開發了全世界最強的單挑撲克機器人。

總結而言,Bryan Pellegrino 是一位涉獵廣泛、精通算法且有高度自驅力的工程師,多次成功的創業經驗證明了其出色的算法功底和創新能力,而他將在 Poker 的統治力帶到區塊鏈的 Protocol。

CTO - Ryan Zarick

是一名有豐富機器學習算法和智能合約開發經驗的資深工程師,也是 CEO 的大學時期好友。

曾聯合發明了一個網絡優化算法,用來改進網絡包的傳送過程中公平性,從而促進了了思科高頻交易相關的網關技術發展。

後來也創辦智能合約服務公司 80Trill (負責智能合約的撰寫,審計,諮詢) 和機器學習諮詢開發公司 Minimal AI,並在期間幫助 CEO 優化其 Poker 機器人。

BD Director - 0xmaki

0xmaki 是前 Sushiswap 的核心開發者,在 2021 年 9 月因為 Sushi 內部的宮鬥而被迫退出。

然後去了 Aura Finance ,一個 Convex 類似的收益放大器,目前專攻 Balancer 上的機會。

在 2022 年 3 月,也加入了 Layerzero Labs,主要負責生態發展。Layerzero 的 AMA 現在多次和 Sushiswap 一起舉行,這將同時為兩個協議帶來更好的曝光度和社區氛圍。此外,Sushi 的跨鏈 Swap 項目 SushiXSwap 就是在 0xmaki 的牽頭下完成,為兩個協議增添了應用場景。

融資歷史

STG 公開售賣記錄。

注:STG 總量為 10 億

生態

公鏈

當前 Stargate 和 Layerzero 已經支持 7 條最大的公鏈,並積極支持新公鏈。比如, Layerzero 將在 Aptos 主網上線第一天就深度支持鏈上的 Econia, Martain 等 7 個協議。

Dex

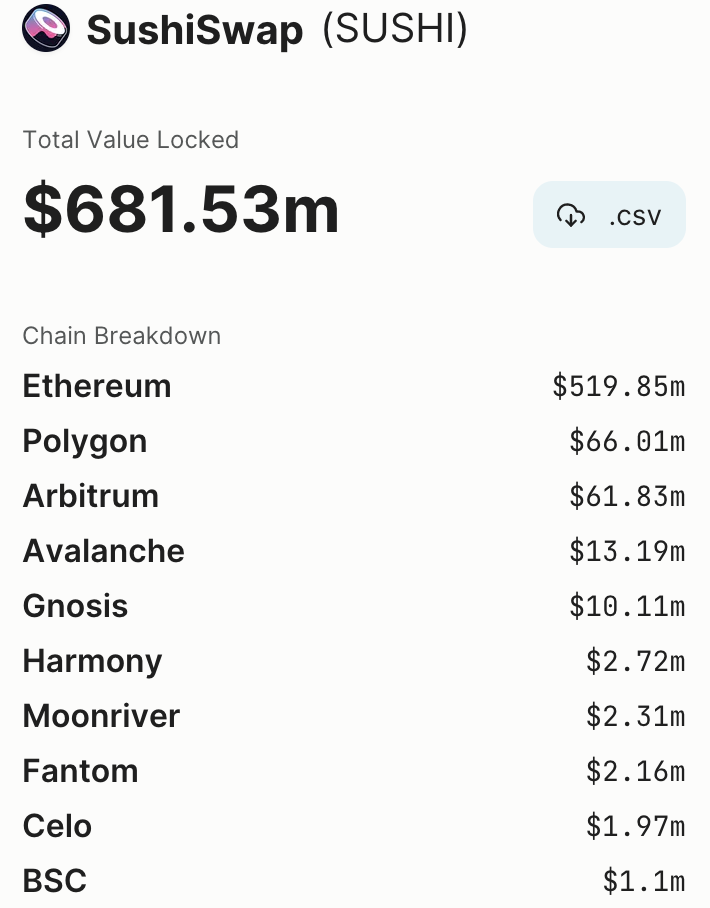

當前 Stargate 宣布和 Sushiswap、 Pancakeswap 等 Dex 聯合開發多鏈 Dex。

以 SushiXswap 為例:Sushi 作為第一個多鏈 AMM Dex,目前已經在 16 條鏈上部署著協議。但是這些流動性池分散在各條鏈上,在以太坊的 5 億美元 TVL 並不能讓在 Fantom 上的 Sushiswap 獲得更多的應用場景。也就是說,以前的 Sushi 只是多鏈,並不是跨鏈。

但如果 Sushi 變成一個跨鏈 Dex 後,當用戶們想去參與新鏈上的生態時,將會優先使用 Sushiswap 將它們以太坊上的 ETH 去換成 Avalanche 上的 AVAX。這樣將增加了兩條鏈上的 Sushiswap 的應用場景,從而帶來更多的手續費和更好的深度。這也讓用戶節省掉數十分鐘的官方跨鏈橋的等待時間和七八個操作界面。

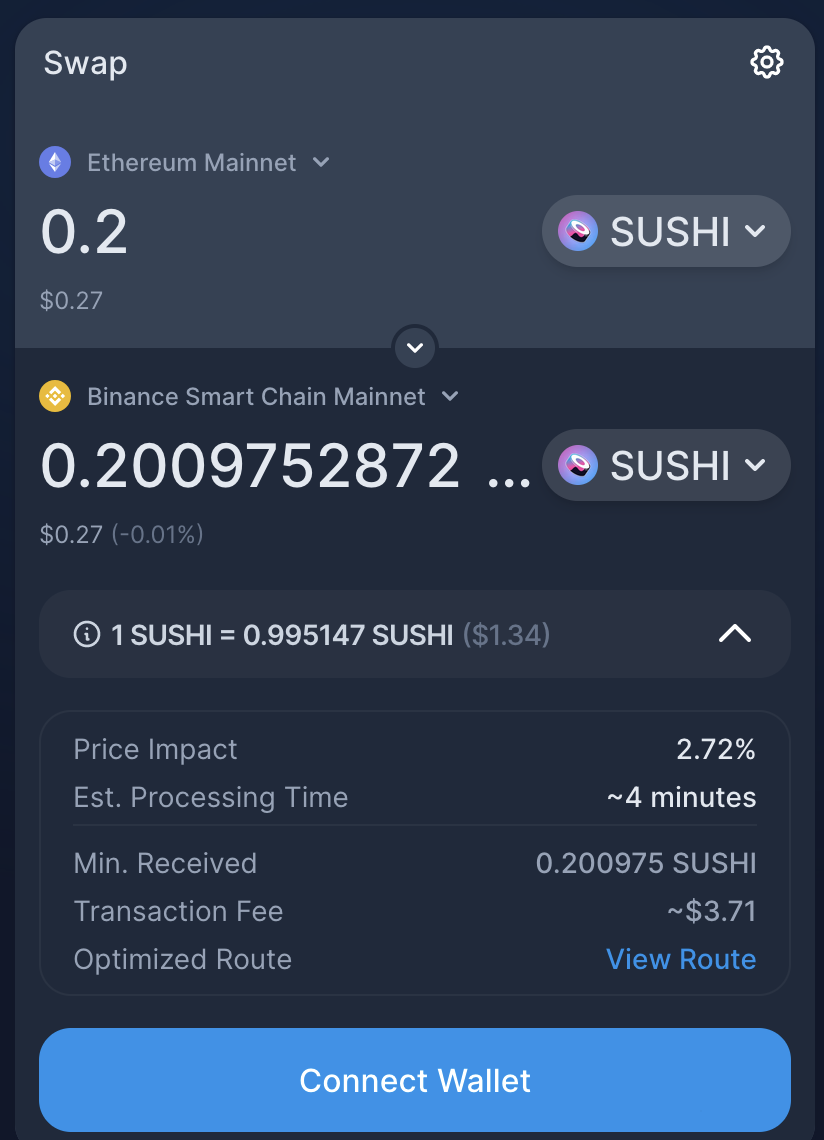

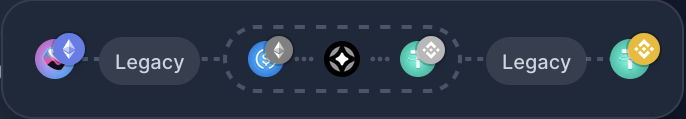

SushiXSwap 將能讓用戶在同一個界面,僅用 4 分鐘就能讓用戶完成跨鏈交易。目前這個功能已經在 7 月 24 日上線。目前的方案是用 Sushi 在源頭鏈上的 AMM 池換成 USDC 後,經過 Stargate 傳遞到目標鏈後,再用目標鏈上的 AMM 池換成所需資產。

穩定幣

- Circle

2022 年 9 月 28 日,Layerzero 宣布幫助 Circle 開發了 USDC 的原生跨鏈設施,原本需要通過鏈下或是交易所才能完成的大額 USDC 跨鏈,現在可以方便地用官方橋完成。比如之前 Whale Alert 通常會報告 1 億 USDC 在 BSC 上被焚毀,幾分鐘後在 Ethereum 上鑄造了 1 億 USDC,這種情況可能就是有大戶想進行巨額跨鏈,但是當前的跨鏈橋沒有足夠的深度或是良好的費率能承載這種體量後,大戶去找 Circle 進行的跨鏈方式。

但在 Layerzero 的幫助下, USDC 能夠更快捷更便宜的在鏈上進行原生跨鏈,意味著 USDC 變成了全鏈資產。全鏈資產指的是將資產跨鏈的費用、速度和風險都大幅下降,資產將能在多條鏈上自由流動。

相信和 Circle 的良好合作將能有效地推廣全鏈資產概念,更多的協議願意和 Layerzero 合作後共同開發全鏈資產。

- Angle

Layerzero 和 Angle 協議的合作將 agEUR 升級成了多鏈歐元穩定幣。作為回報,Angle 宣布 Layerzero 的跨鏈池子深度將成為市面上深度最好的池子。

NFT

- Gh0stly Gh0sts

Gh0stly Gh0sts 是第一個全鏈 NFT(omnichain NFT),採用 Layerzero 跨鏈通訊協議打造,可以實現在 7 條鏈之間的跨鏈操作。

這套 NFT 總量有 7710 個,歷史總交易量為 5500 ETH。這對一個免費鑄造的探索項目來說,已經是一個不錯的成績了。

紅色背景意味著這個 NFT 是在 Avalanche 上鑄造,灰色邊框意味著這個 NFT 被跨到了以太坊上。

市場競爭

跨鏈通訊協議

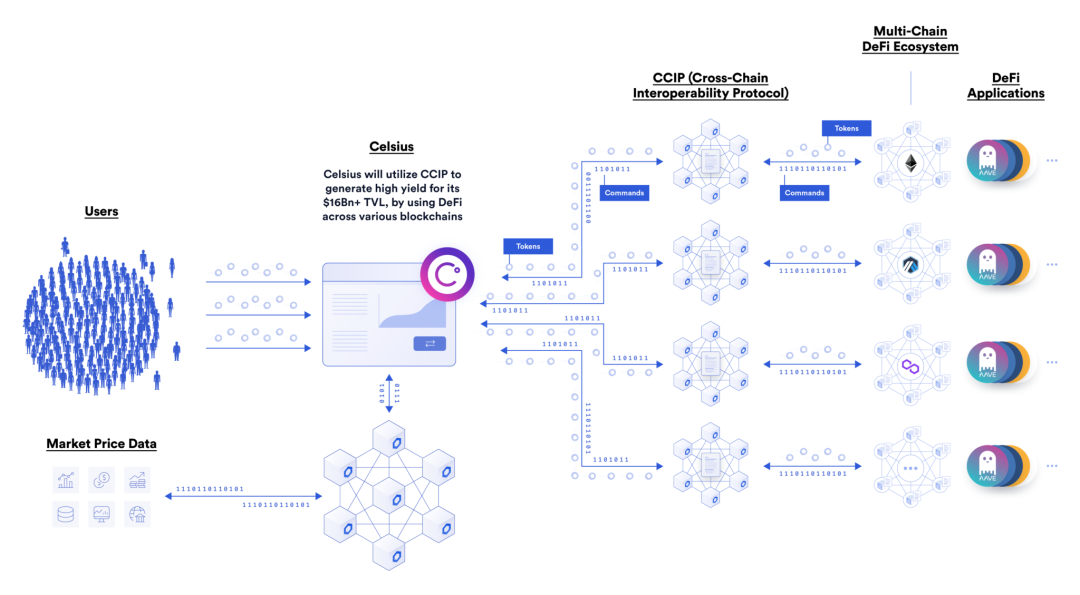

Chainlink 的 CCIP

Layerzero 的出現讓 Chainlink 發現了自己更多的應用場景,於是立刻開發了自己的鏈上節點,從而可以搶占跨鏈通訊協議的市場。

CCIP 的商業模式是幫助協議開發跨鏈 dAPP,並不完全開源。然後這些 dAPP 帶來更高的使用量,並給 Link 賦能。

CCIP 的安全性應該不如 Layerzero,因為它相當於用 Chainlink 做驗證鏈,並沒有雙重安全機制。

目前唯一一個應用是幫助 Celsius 來獲得 DeFi 利率信息,但 Celsius 已破產。

Cosmos

Cosmos 最大的敘事是給眾多開發者寫好了一套 PoS 鍊和鏈上節點的開源代碼 (Cosmos SDK),然後開發者就可以開發應用鏈,當然也包括跨鏈通訊驗證鏈。比如 Thorchain,一個 Multicoin 投資的跨鏈 Swap,當前日均交易量在 150 萬美元,但是 Cosmos 的代幣並不能從中獲益。

但是 Cosmos 最大的問題是其代幣 ATOM 難以捕獲這些應用鏈的價值,所以它也開啟了自己的主網 Cosmos Hub。然後希望未來有更多的應用鏈能向 Cosmos Hub 的節點租用安全性,這樣對於一條新鏈來說比從頭吸引驗證者更安全。

Polkadot

Polkadot 的敘事跟 Cosmos 基本類似,也有自己開發新鏈的開源代碼 (Substrate)。新的應用鏈需要參加 Polkadot 的卡槽拍賣 (一年數十上百萬美元),就可以使用 Polkadot 主網的節點來驗證交易。

整體上來看,Cosmos 有點像安卓,可以選擇自建分發渠道,或是讓官方商店分發後抽成。Polkadot 有點像 IOS,通常只能通過官方商店分發並被抽成,但是弄點改動後也可以繞過官方商店。

Layerzero 也提供了這樣一套跨鏈通訊體系,整體上將會影響 Cosmos 和 Polkadot 在跨鏈敘事方面的市場,因為目前大部分跨鏈應用 (交易,借貸和 NFT 等) 完全可以使用 Layerzero 來開發,以可接受的費用保證安全性。

資產跨鏈橋

Multichain

Multichain 是當前第三方資產跨鏈橋的霸主,其在 2022 年 Q1 的跨鏈總額為 380 億美元,並從中賺取了 800 萬美元。但和 Stargate 相比

- Multichain 使用官方團隊運營的外部驗證網絡,安全性較差。

- 此外,Multichain 並不支持較多樣的通訊內容,所以並不能像 Layerzero 一樣支持 NFT。

- Multichain 只能在 TVL 很高時才能保證即刻結算。

所以還是給 Layerzero 留有較多的競爭機會。

Synapse

Synapse 是商業化最好的橋,在跨鏈額和 TVL 僅有 Multichain 1/10 的情況下獲取到了差不多的營收。但和 Stargate 相比,

- Synapse 使用官方團隊運營的外部驗證網絡,安全性較差。

- 雖然已經採用多資產 AMM 池來改善 AMM 帶來的低資本效率,但是整體上還是低於 Stargate。

Wormhole

Wormhole 是 Solana 的官方橋,有著最安全的外部認證網絡,因為其節點都是 Solana 的大礦工,所以有著更專業的管理經驗。Wormhole 支持豐富的信息格式,所以也可以滿足 NFT 等跨鏈需求。但和 Stargate 相比

- Wormhole 使用了大量的合成資產,資本效率極差。

- Wormhole 由於屬於官方橋,並不算 Stargate 的直接競爭對手。但是它會作為其他一些跨鏈橋的底層,如 Swim Protocol,將成為資產跨鏈賽道的有力選手之一。

風險

• 合約權限漏洞導致用戶資產流失

跨鏈橋是黑客攻擊的高發地帶,歷史上最大的幾次資產流失都來自跨鏈橋

而跨鏈橋隨著支持的功能越來越豐富,在升級過程中可能將會出現各種漏洞,將有可能造成用戶資產流失。

• 多鍊格局無法持續

對於當下多鍊格局,有一種比較流行的批評是:同一些協議(AMM、借貸、GameFi 等)被不斷地複製到新公鏈上重新開設賭局。當圈內逐漸厭倦這樣的玩法後,將會使得用戶對跨鏈的需求降低。

但是當前以太坊的費用性能問題還是無法解決,加上這輪新公鏈的火爆已經大量培養了新用戶去多鏈參與的習慣後,我們認為多鍊格局的熄火在可預見的未來發生的可能性還是比較小的。

結論

我們認為, Layerzero Labs 團隊在跨鏈通訊方案上以較低的成本換取了可觀的安全性,並在資產兌現環節解決了資產兌現的不可能三角。這都離不開團隊對區塊鏈安全和數學層面的理解和創新能力,為用戶提供了更高性價比的安全方案和更高資本效率的跨鏈資產兌現。這兩項優勢已幫助 Stargate 在跨鏈橋市場獲得了可觀的份額和收入,相信 Stargate 將能成為多鍊格局中的重要選手。

Stargate 作為當前 Layerzero Labs 的主要商業化產品,其估值在當前熊市環境下已逐漸進入了較合理的估值區間了。所以相較於高昂的一級市場估值,投資者應更密切關注 Stargate 的業績表現和功能更新,在能接受的估值倍數下直接投資其代幣。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。文章內的信息僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。