一文讀懂 DeFi 保險的運作機制、保險種類、當前市場中保險協議發展的現狀及未來。

銀行、證券、保險是支撐傳統金融行業運作的三駕馬車。銀行業目前估值 8.4 萬億美金,證券業目前估值 100 萬億美金,保險業估值 5.5 萬億美金(數據來自 Statista 與世界交易所聯合會)。

在保險業中,各類機構不僅是最大的投保人(美國銀行平均每年花費 400 至 700 美元購買 100 萬美元的一般責任保險),保險公司本身作為資產管理機構也將大量的流動性注入到了市場。根據美國高盛的 2022 保險調查顯示,全球保險行業賬上管理的資金高達 26 萬億,可見保險在傳統金融中的重要地位。

在區塊鏈金融市場中,各類協議要完成核心功能都需要通過質押挖礦獲取流動性,這也是 DeFi 金融與傳統金融最大的區別之一。因此,多數用戶會基於 TVL 數據認定重要角色,DEX、借貸、跨鏈橋在 DeFi 市場中排名前三。

而 DeFi 保險發展至今,只有 2017 年成立的 Nexus Mutual 還在穩定運行,也是目前的保險賽道龍頭。整個賽道呈現發展弱、關注度低的態勢。

那麼,為何要強調 TVL 只有 1% 的保險的重要性?

加密行業作為全新的領域,項目跑路風險、協議漏洞風險、Token 風險、監管風險…風險是看不到的無底洞。根據 The Block 的數據顯示,2021 年共有 14.4 億美金從各類協議漏洞中被盜。

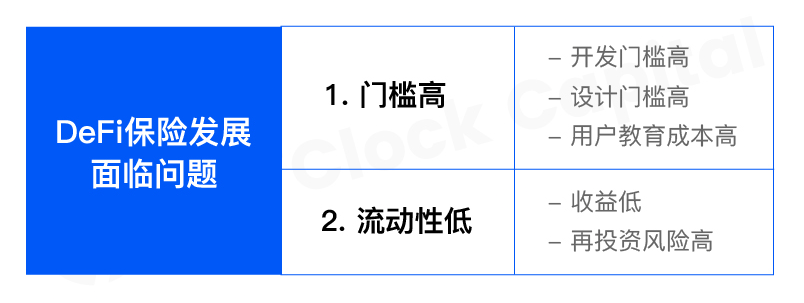

因此,DeFi 保險發展緩慢並不是因為沒有市場,通過研究發現原因如下:

- 保險在傳統金融中的發展本身就有滯後性,對於 DeFi 金融也是如此;

- 門檻高;

- 流動性低;

DeFi 保險在如今的加密市場中整體發展狀況如何,保險項目發展如何,是否有創新?7 O'Clock Capital 基於市場研究,梳理如下。

目錄

- 保險的機制與 DeFi 保險的發展概況

- 目前市場中的保險協議及其運行

- 新興保險項目的一些嘗試

一、保險的機制與 DeFi 保險的發展概況

(一)保險運作機制

保險是一種匯集資本和使巨額損失社會化的工具,讓參與者不會在一次災難性事件中破產。

投保人根據合同約定,向保險公司或者第三承擔方支付保險費,當合同約定上的損失發生時,或者合同到期時,受益人將獲得理賠。

保險制度的健康運作基於兩個主要假設:

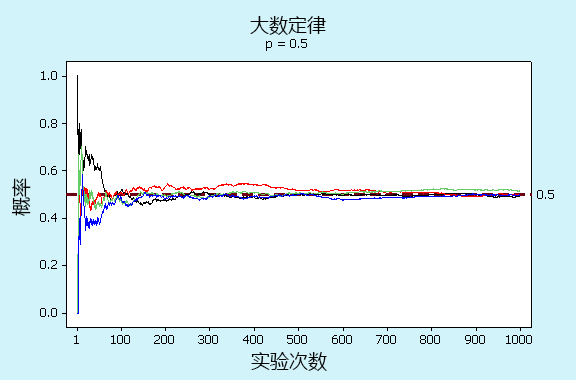

1、大數定律

雖然保險損失概率是很難捕捉和計算的,但只要單位數量夠多,隨機事件就會大量重複出現,最終會出現必然規律。

2 、風險分攤機制

保險損失事件發生頻率低但衝擊大,因此參與人數要足夠多,將一個實體潛在損失的風險向一個實體集合的平均轉嫁。

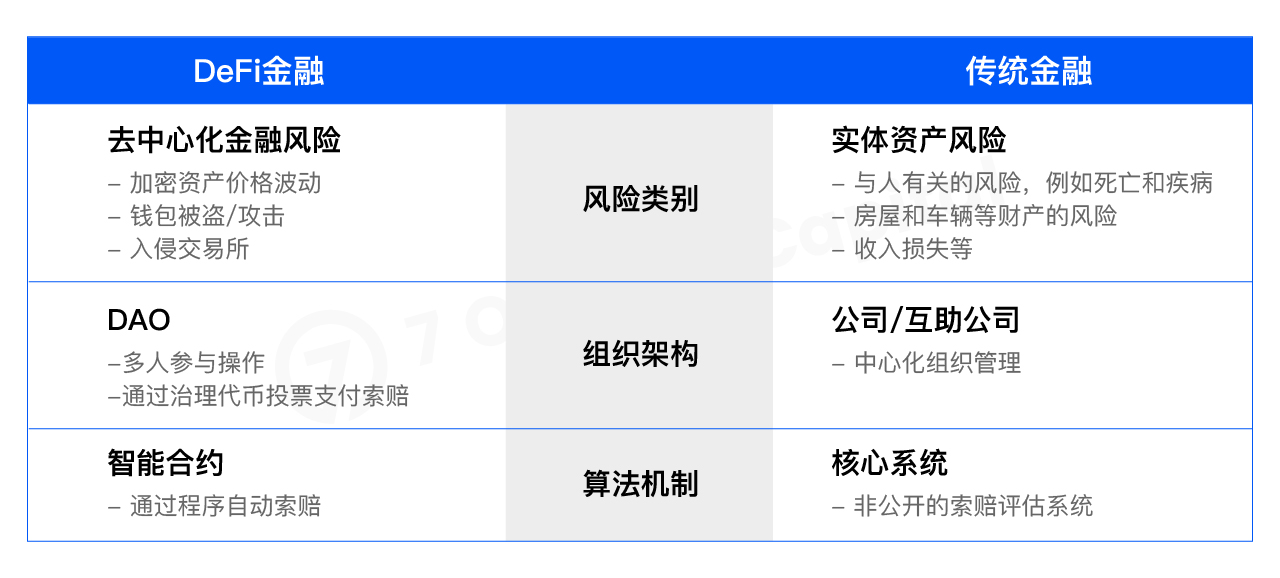

(二)De F i 保險與傳統保險對比

傳統保險由中心化保險公司管理,保的是人、物、傳統金融等資產,其算法和核心索賠機制是非公開的。保單由機構承載,風險與收益都由機構所承。

而 DeFi 保險則是由 DAO 組織管理,所有保險購買和索賠都由智能合約執行,保護各類鏈上資產,算法公開、透明。保單則由社區承擔,任何人都可以成為承保人,承擔風險、獲得收益。

有了 DeFi 保險,去中心化金融的風控才完整。

(三)De F i 保險的實現手法

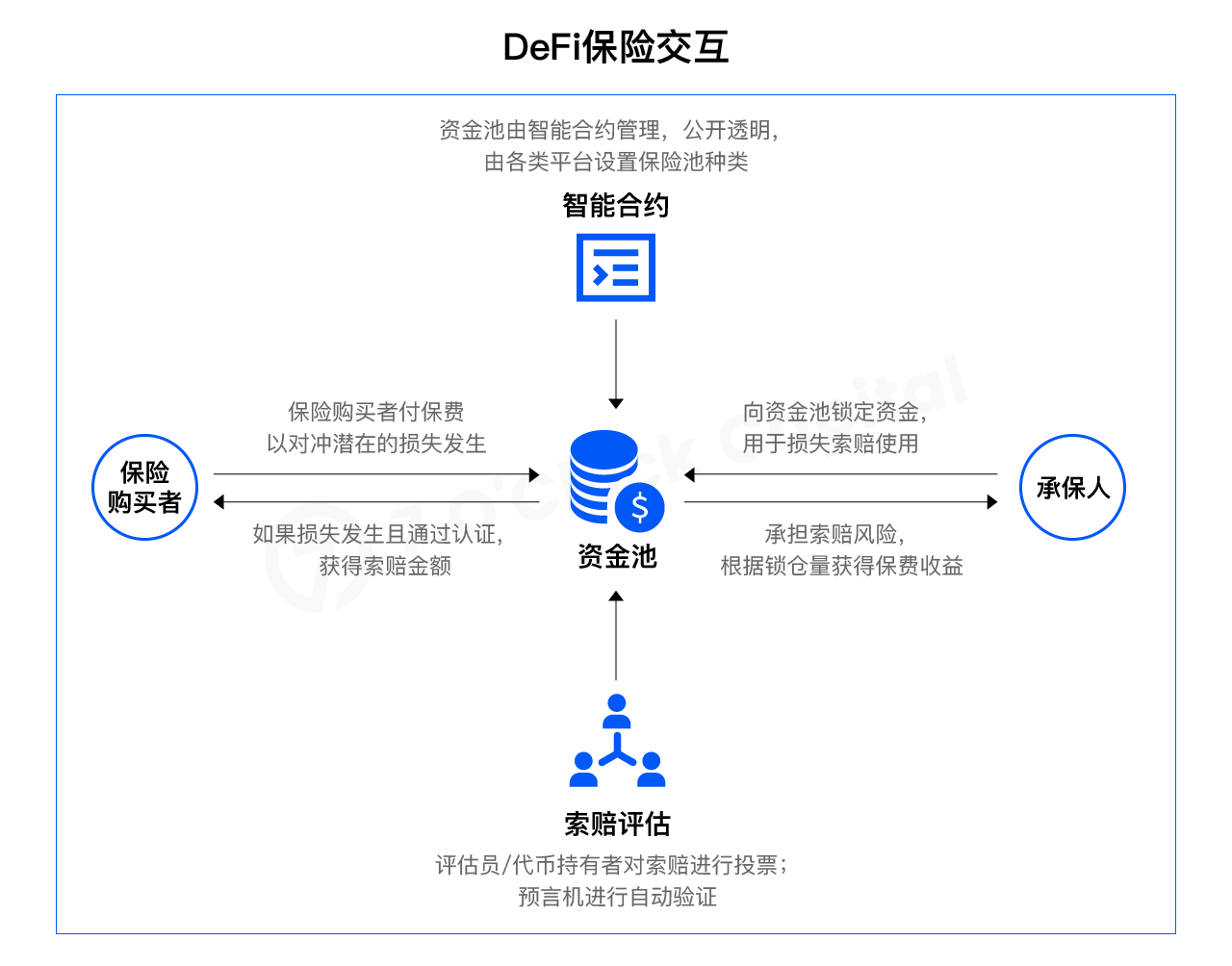

在 DeFi 保險中,有五個主要構成部分和角色:資金池、DeFi 保險平台、保險購買者、承保人、索賠評估員。

1、資金池

傳統保險的錢全部來自於中心化機構,其商業模式是銷售保險並用購買人的錢進行投資,通過縝密的精算手法將索賠概率降到最低。

而 DeFi 保險則不同,每個保單的錢都來自於一個流動的資金池。與 DeFi 借貸挖礦一樣,每個用戶都可以擔任起機構的角色,向不同的保險項目注入流動性資金,形成資金池,保險購買者向資金池裡購買保險,也從資金池獲得索賠,提供流動性的人則是看中該項保險的安全性,從而獲得投資收益。

2、De F i 保險平台

基本運作與 DeFi 借貸相似。作為一個平台,開設各類保險池,向群眾開放保險購買和承保功能,組成各類保險對,供雙邊用戶自由購買保險和注入流動性。

當索賠事件發生後,作為中立的第三方,通過智能合約調配索賠等功能,盈利模式為收取一定手續費等。

3、保險購買者

為各類資產購買保險,如中心化機構被黑、DeFi 協議被黑等。選擇相應供應商,根據保險種類和時間長短,購買保險。風險越大,要支付的費用就更多。

4、承保人

任何人都可以成為保險池的承保供應商。就像質押成為 LP 一樣,用戶可以在不同 DeFi 保險平台選擇為哪些保險類型注入資金,承擔被索賠的風險(保單安全係數越高收益越低、安全係數越低收益越高),並因此獲得部分保險費作為收益。

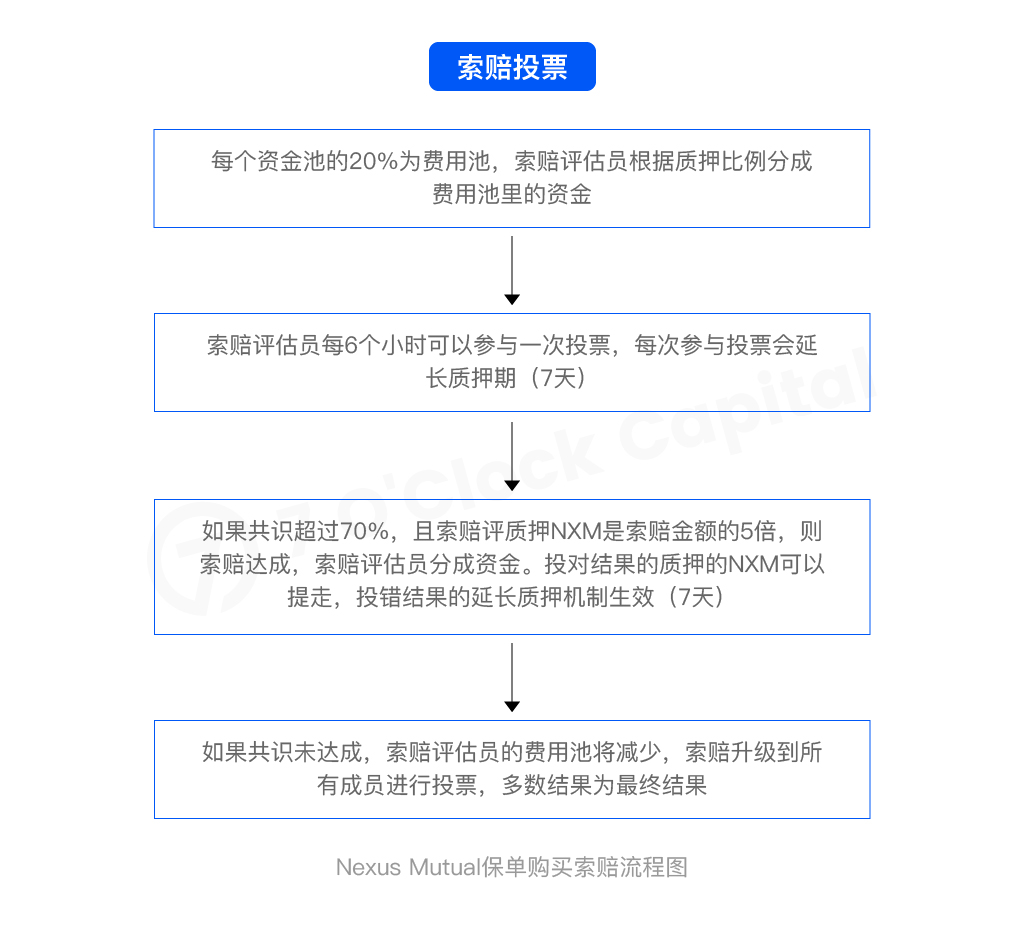

5、索賠評估員

當購買者提出索賠時,傳統保險由保險公司來定損和決定是否進行索賠,而 DeFi 保險平台則會通過兩種方式進行驗證:

(1)Token 持有者投票:根據保險協議的製度,會設定索賠評估員(需要購買 Token),這些成員根據索賠提案進行投票,通過則進行索賠。

(2)自動驗證:通過預言機自動化驗證索賠。

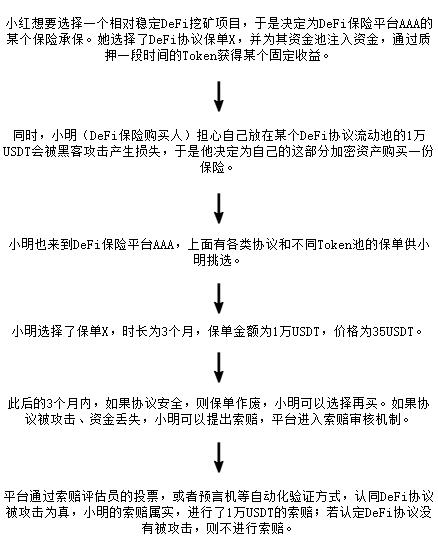

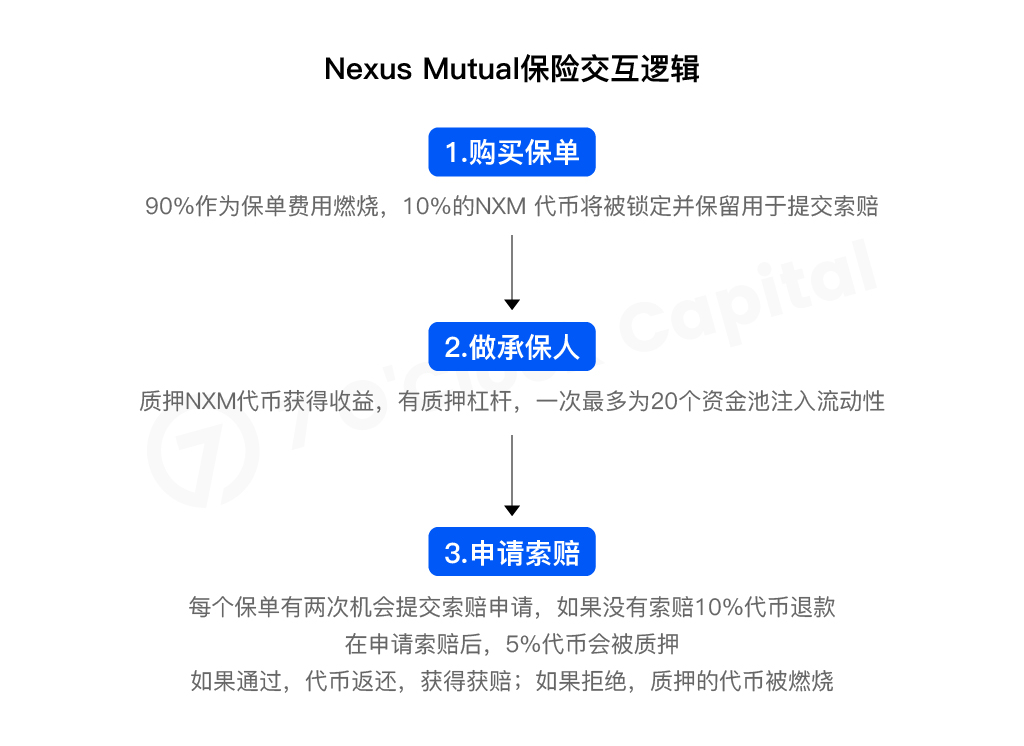

基本保險交互邏輯

了解了五個重要角色後,我們模擬一個完整的保險購買和承保場景,就能夠清晰掌握 DeFi 保險的交互邏輯。

以下為 DeFi 保險交互一覽圖:

(四)De F i 保險提供的保險種類

各類協議所提供的保險種類均不相同,但基本為以下幾個大類:

- 中心化託管保險:為用戶託管在中心化機構的資產提供保險;

- 智能合約保險:為各類智能合約遭受攻擊或失效提供保險;

- 加密錢包保險:為加密錢包被盜提供保險;

- 穩定幣脫鉤保險:與美金掛鉤的系列穩定幣、DAI 等。

(五)DeFi 保險為何發展緩慢

前面我們提到,DeFi 保險發展緩慢並不是因為加密資產沒有風險,根本原因在於門檻高、流動性低。

1、門檻高

(1 )開發門檻高: DEX、借貸、機槍池等 DeFi 項目,其經濟模型和相對簡單,代碼也在一定程度開源。然而,保險的經濟模型和項目設計非常依賴精算定價,極具複雜性。

(2 )設計門檻高:風險到底應該如何定價?在傳統保險行業中,精算是每家機構最核心的部門,門檻極高。而幣價評估、智能合約都是非常新的領域,在不同緯度考驗著 DeFi 保險項目從業人員的行業分析、安全審計,合理定價能力等,極具挑戰。

(3 )教育成本高:比起其他質押挖礦,保險玩法相對複雜,因此用戶教育成本高、熱情也不高。

2 、流動性低

(1)與 De F i 的收益競爭:大部分參與 DeFi 項目的用戶風格是激進的,尋求短期收益的用戶群佔比高,充當保險承保人所賺取的利潤相比之下較低,因此吸引力也低。

(2)再投資風險高:傳統保險市場的大部分收入來自將抵押品再投資於安全的投資品。而在 DeFi 中,對資金池來說什麼才是安全投資?如果將資金放回 DeFi 協議中,會產生它本應覆蓋的相同風險。

(3)流動性缺失: DeFi 保險的賠付能力主要依靠用戶為資金池注入資產,而基於以上因素,目前的 DeFi 容量和體量都不大,單個項目的承保能力以及承保服務都非常有限,因此流動性很低。

同時,DeFi 保險早期的發展十分坎坷。2020 年底 P2P 保險項目 Cover Protocol 因代碼漏洞被黑客增發 Token、無限套利導致市場對保險賽道充滿質疑,2021 年 9 月開發團隊集體出走導致協議關閉,這無疑對後期賽道的發展產生了影響。

但是金融市場充滿韌性和機會,保險賽道的價值不容忽視。

二、目前市場中的保險協議及其運行

目前活躍的 DeFi 保險項目非常有限,在研究的過程中我們發現,早期的龍頭項目 Nexus Mutual 自 17 年創立以來一直身居賽道第一,其他項目均為在它的邏輯基礎上進行細微的改動和框架調整,但本質依然離不開 Nexus Mutual 的模式,這種現像也在一定程度上體現了開發和創新的難度之大。

下面我們將展示目前一些重要的保險協議,了解他們的創新以及目前數據如何。

(一)Nexus Mutual:De F i

官網:https://nexusmutual.io/

Nexus Mutual 作為以太坊保險的龍頭和先驅者,其他保險項目基本上都是在其運作基礎上進行的創新和修改。了解 Nexus Mutal 對明確整個賽道的玩法非常有幫助。

Nexus Mutual 是一家在英國註冊的互助公司,創立於 2017 年,其創始人 Hugh Karp 在保險業擁有超過 15 年的經驗,10 年開始接觸比特幣。與股東制的公司不同,這家互助公司是由其成員管理的,只有成員才允許與該公司進行交易,用戶需要繳納 0.002ETH 並完成 KYC 成為會員後,才能購買它的保單。

目前,Nexus Mutual 提供三種類型的保險,價格由市場決定:

- Token 脫鉤保險(跨越多個協議,只保 Yearn V2 和 Curve 池,賠率 90%)

- 協議保險(單個協議,賠率 100%)

- 中心化資產託管保險

Nexus Mutual 有超過 100 個保單類型,用戶可對這些合約進行 30 天以上的保期投保,每份保險都用原生 Token NXM 計價,並允許以 ETH 或 DAI 進行支付。用戶也可以購買 NXM 享有治理權,或者質押 NXM 成為索賠評估者,NXM 均流入到資金池中。

值得留意的是,NXM 只能在成員內部交易,只有換成 wNXM 才能在二級市場上流通,但 wNXM 無法參與任何治理活動。

在購買保單時,50% 的費用會注入到資本池,50% 的費用會分配給質押者作為紅利,如果索賠事件產生,質押者的 Token 會按比例燃燒,如果金額超過質押數量則全數燃燒,且協議整體為該保單進行賠付。為避免某一類智能合約的集體索賠事件影響到整個資金池的賠付能力,每個資金池都設有容量限制。

為了產生收益,Nexus Mutual 目前參與了兩個協議:

- 在 Lido 質押 ETH

- 在 Maple Finance 質押 MPL

Nexus mutual 數據分析:

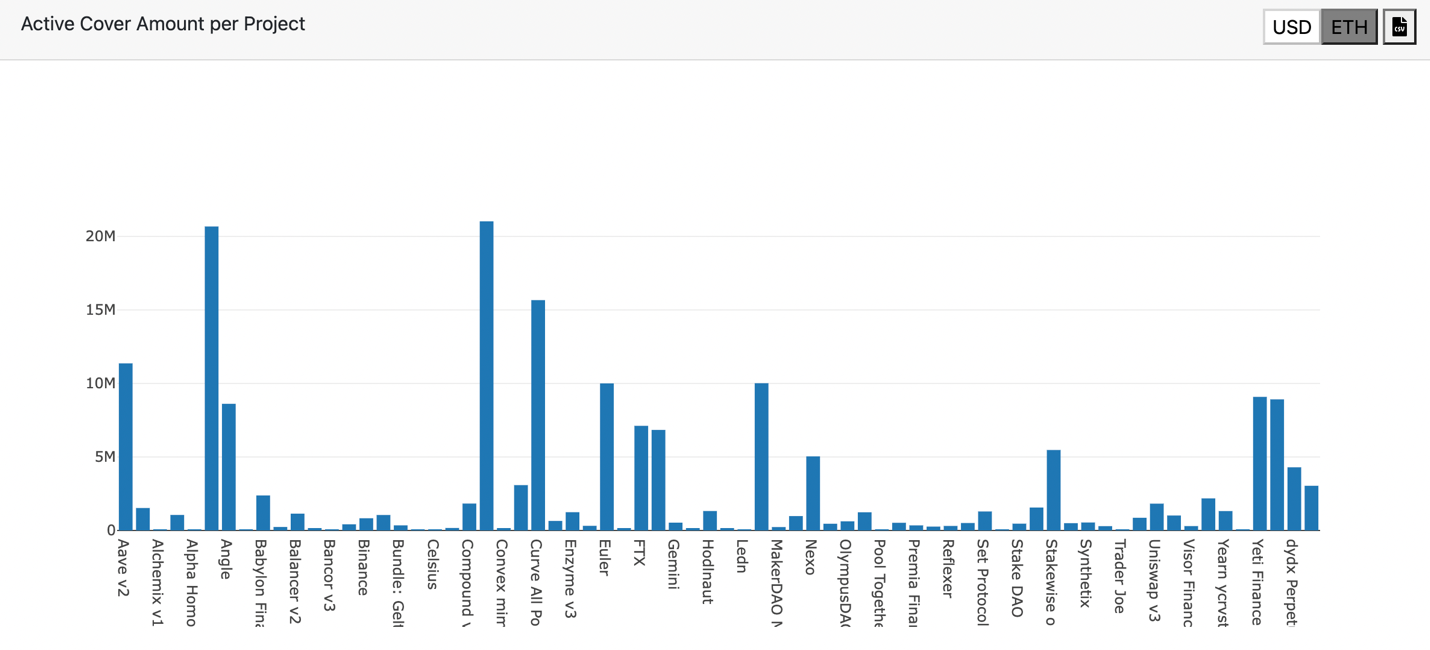

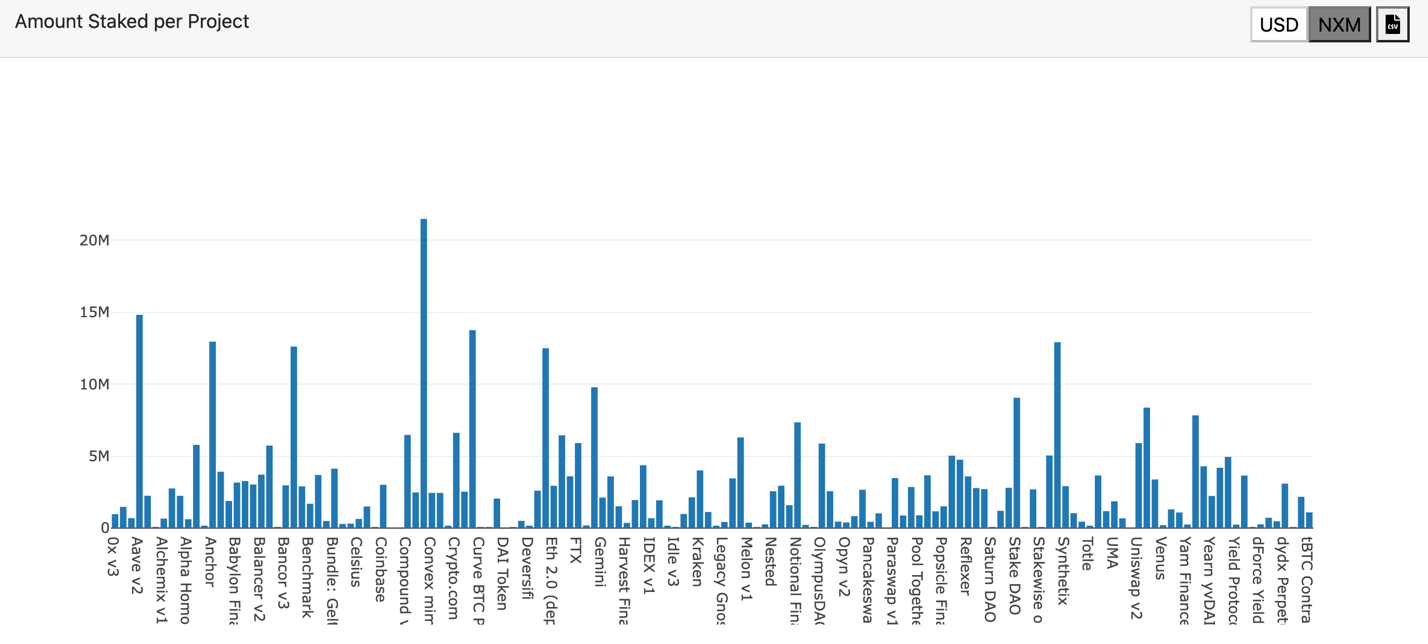

Nexus Mutual 的鎖倉量為 1.8 億,NXM 市值 2.9 億,wNXM 流通市值 2400 萬,根據其公開的數據,我們通過分析得到兩個問題:

1、保險如何安全的增加收益,吸引資金

截至 9 月 19 日,平台活躍保額 1.83 億美元,最受歡迎的是 Convex Finance(2100 萬),其次為 Anchor(2066 萬),Curve 全池(1566 萬),總質押金額為 3.28 億。根據模型換算後總資金池為 2.4 億,但覆蓋當前保險的最低資本要求(MCR)資金池為 2.54 億,因此質押數量是不夠的。

在質押端,全平台質押金額為 3.28 億,質押收益為 930 萬,平均收益率為 2.8%,最受歡迎的協議是 Convex Finance, 質押數量高達 2148 萬,其次是 Aave V2(1482 萬)和 Curve BTC 池(1375 萬)。

排前三的地址質押佔總池的 67.1%:

第一名是其流動性提供協議 Armor.fi 的金庫,佔總池的 34.4%,提供了 1.15 億的質押

第二名是創始人 Hugh Carp,佔總池的 16.7%

第三名是協議的 Genosis Safe 智能合約地址,佔總池的 16%

目前看來,Nexus Mutual 的質押量是不夠的,雖然其總質押金額為 3.28 億,但由於質押的槓桿效應,目前並不足以保障全平台索賠的發生。當前絕大部分協議的質押收益為 0%,如何合理投資,增加質押收益,是 Nexus Mutual 吸引更多資金的首要任務,也是所有同類協議都要面對的問題。

2、保險如何避免黑客騙保發生

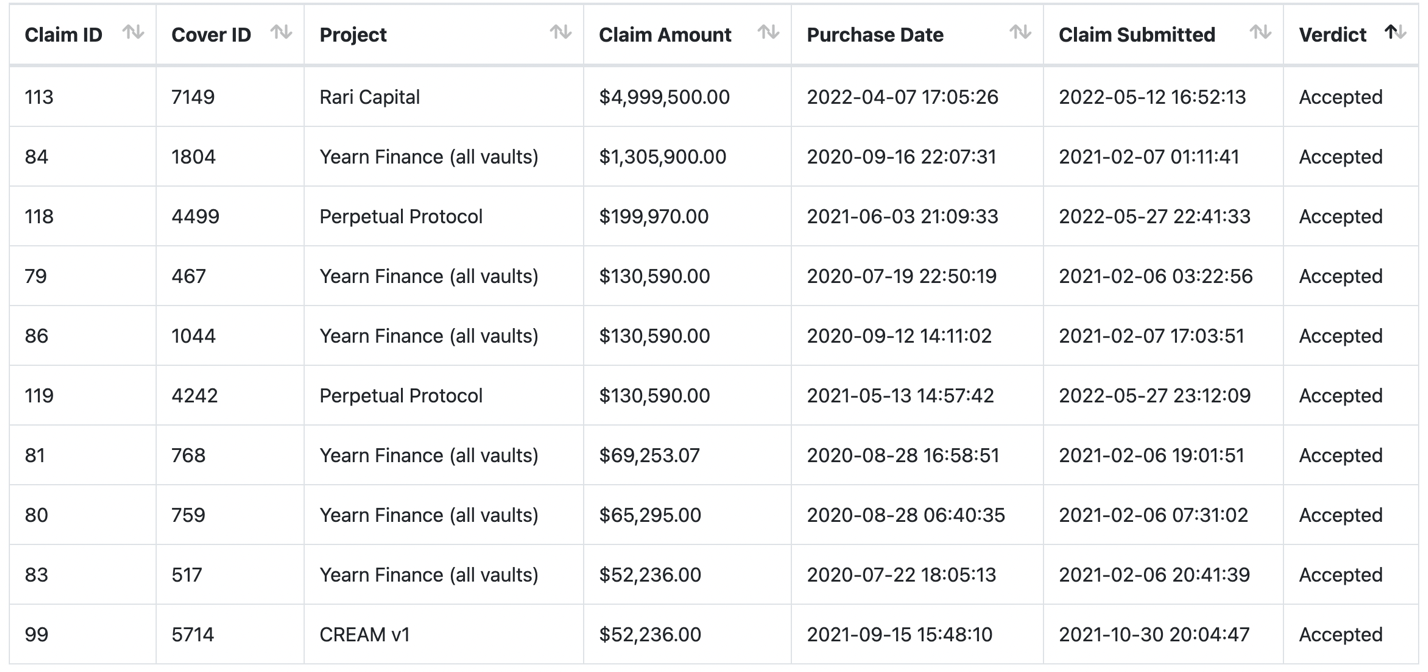

在索賠端,至今平台收到索賠申請 121 單,通過率為 24%,賠付金額共 749 萬,概率 3.8%。其中最大的賠付為 499 萬,為 Rari Capital 的保單(目前平台已經下架 Rari Capital 的保單)。

Rari Capital 的保單直接導致了佔據平台 66% 的索賠,這是一個非常有趣的 case。

該保單在 22 年 4 月 7 日購買,金額近 500 萬美金,緊接著在 4 月 30 日,Rari Capital 就被黑客攻擊,偷走 8000 萬,5 月 12 日,購買人申請全數索賠,通過。

事件如此之緊湊,我們不禁懷疑保險購買者是否就是黑客本人:首先創建錢包小號,為資產購買保險;其次攻擊協議拿走包括自己資金所在的錢包;最後進行保險索賠,騙走資金。

雖然 Nexus Mutual 實施 KYC 功能,但其並不能直接證明保險購買人與黑客之間的關係,因此黑客騙保得以實現。

DeFi 保險如何解決以下兩個問題是保險賽道能否壯大的關鍵:

只開設頭部 DeFi 協議的保單,收益率不足以吸引大批用戶。

開設非頭部 DeFi 協議的保單,如何做好審計和風控是重點。

(二)Armor.fi:Nexus Mutual流動性釋放

官網:https://armor.fi/

Armor 是 Cover 團隊核心開發者離開 Cover 後發起的一個項目。Armor 定位為 Nexus Mutual 的分銷代理,為其提供流動性,將 DeFi 保險從靜態保險變為可交易的存在。

Armor 協議有兩個主要產品:arNXM 和 arNFT(arCORE 和 arSHIELD 已經在今年下架)。

1、arNXM:釋放 NXM 流動性

2、arNFT:釋放保單流動性

Armor 允許用戶將 Nexus Mutual 的保單換成 arNFT 在二級進行交易。

目前,Armor 的鎖倉量要高於 Nexus Mutual,為 1.89 億,是所有保險協議中最高的。

(三)Unslashed Finance :聚合資金池,為承保人提供風控

官網:https://unslashed.finance/

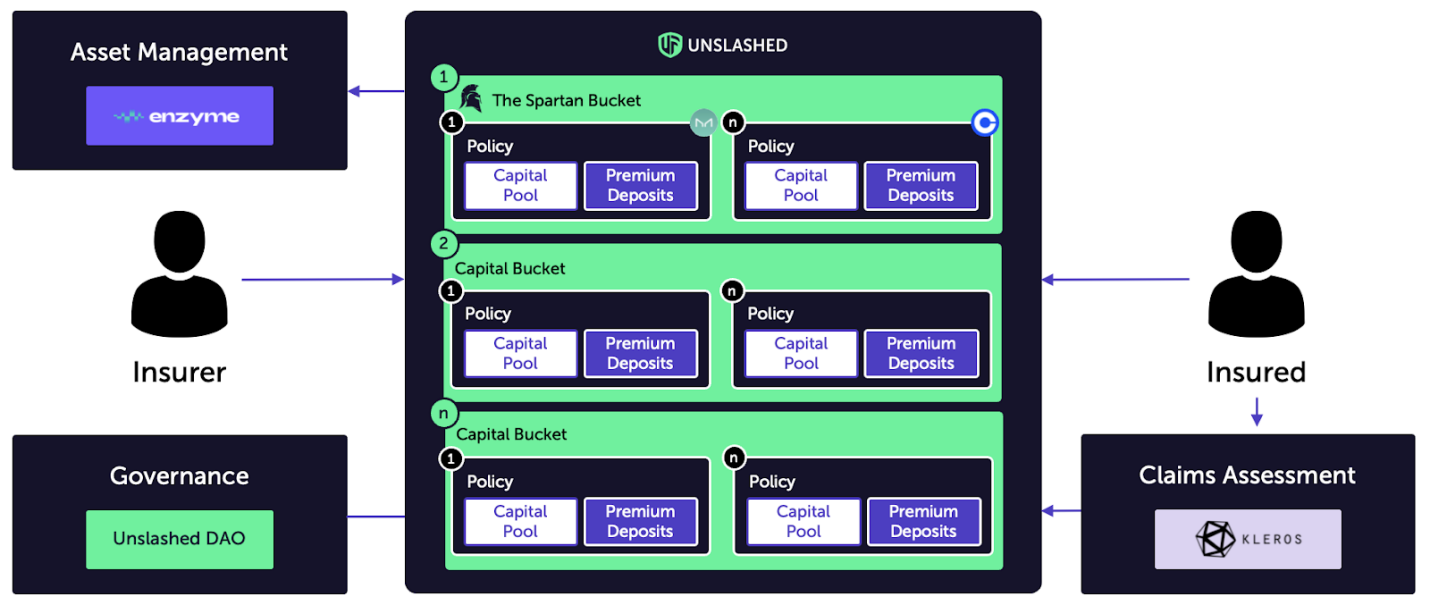

Unslashed Finance 為一系列 DeFi 產品、協議和市場提供保險。該協議的運作依賴於 Unslashed DAO,資產管理基於 Enzyme(提供額外收益),獨立索賠評估依賴 Kleros(確保結果公正)。

Unslashed Finance 最大的特色是將投保人的一系列保單匯聚到一個 “資本桶” 中,供承保人注入資金,幫助他們分散風險。

其中,Spartan Bucket 是 Unslashed 上列出的第一個結構性保險產品,包含 26 個保單:

Spartan Bucket 的默認最大風險敞口為每份保單保險容量的 5%,這個參數可以通過 DAO 組織投票修改。

圖:Unslash Finance 交互邏輯

Unslash Finance 的保單單位是 ETH,目前鎖倉量 2230 萬,保單金額和質押金額未公佈,索賠事件 102 起,金額約 980 萬美金,其中絕大多數為 LUNA 事件中的 UST 脫鉤賠款。

(四)InsurAce :一籃子保險投保平台

官網:https://www.insurace.io/

InsurAce 成立於 2021,是第一個提供跨鏈投資組合的保險。用戶可以購買智能合約、中心化託管、以及穩定幣脫鉤類保險,涵蓋 137 個協議,兼容 20 個鏈。

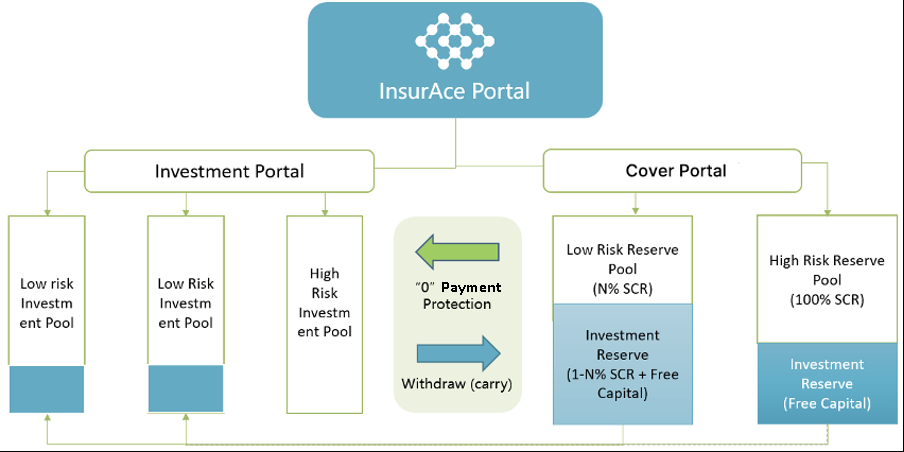

用戶購買保險過程和網購類似,挑選完所有保單後在購物車一起結賬。在質押端,用戶直接質押代幣種類,資金池對應所有擁有該代幣的保單,降低風險,增加質押收入。

InsurAce 最大的特色是其資本償還能力要求(SCR),確保平台能夠以 99.5% 的概率履行在未來 12 個月內為投保人提供賠償,這將陷入財務破產的可能性限制在 1/200 中。

SCR 值由以下 6 個元素構成:

- 所有活躍保單

- 所有未索賠的單

- 可能發生但未報告的索賠

- 市場 Token 衝擊風險

- 非壽險支付和準備金、失效和巨災風險

- 潛在的操作風險

為了達到此目標,InsurAce 有兩個資產管理部門:投資和保險。

保險部門的資金池用來確保保單償還能力,投資部門負責獲得收益、吸引投資。保險部門的溢出資金會轉到投資部產生收益,而投資部則作為保險部的保護傘。

InsurAce 由 DeFiance Capital 領頭,跟投方包括 Hashkey Capital, ParaFi Capital, Hahsed 等。

目前 InsurAce 鎖倉量為 1644 萬,歷史總保險金額 3.45 億,當下活躍保險金額 1567 萬,資金池 1584 萬,SCR 為 651 萬,資金狀態良好。

在索賠端,共有 215 個獨立索賠事件(通過率 74.8%),4 個集體索賠事件(通過率 50%),共賠償金額 2391 萬。其中索賠事件為 UST 脫鉤(佔比>90%)和 Elephant Money 協議被黑。可以說 LUNA 的黑天鵝事件讓協議備受打擊,但其良好的資金比撐過了難關。

(五)Risk Harbor :自動化保險市場,索賠速度更快

官網:https://www.riskharbor.com/

Risk Harbor 是一個透明、公正的算法保險協議,通過完全自動化的不變量檢測機制驅動,自動評判和發放索賠,無需中介。

Risk Harbor 通過 AMM 生成保險價格,影響價格的因素包括協議風險和已售出保險額度。由於協議的風險規避設計,自然希望擁有多樣化的保單,如果特定保單需求過高,價格則會抬高。

為了給資金池提供更多流動性,每個鏈上的協議保單匯聚在一個金庫裡,共同為所有改鏈上的資產提供擔保,目前有 27 個合約保險,支持 Ethereum, Avalanche, Fantom, Aurora, Arbitrium,和 Terra2。

如果用戶申請索賠,通過檢查鏈上的關鍵不變量,Risk Harbor 可以自動識別協議是否遭受了索賠事件,並索賠 USDC。基於此,索賠的速度更快,消除了索賠評審員和治理成員同時為保單持有者的可能出現的不正當激勵,容量更大。

Risk Harbor 是目前背後資本最優質的,Pantera Capital, Coinbase, Digital Currency Group 等均有參與。

目前 Risk Harbor 的鎖倉量為 1649 萬,提供 29 個種類的貨幣保單,無公開數據。

章節總結

自 DeFi 的興起,有很多保險項目已經消失或者下架,以上 5 個項目是創立時期較早、存活至今,以及有一定體量的項目。通過研究發現,他們所提供的產品差異化很小,只是從購買機制、承保機制、索賠機制、價格的定位上略有不同。

高於任何 DeFi 協議的開發和設計門檻導致了至今依然是 Nexus Mutual 一家獨大的局面。

保險協議如何評估風險、進行定價是項目能否成立的核心要素,因此對團隊的背景和經驗有著巨大的考驗,如果只是複制龍頭的算法再稍加修改代碼,價值並不大。

那麼目前的一些新興保險項目又做了哪些嘗試,我們在第三章節做了闡釋。

三、新興保險項目的一些嘗試

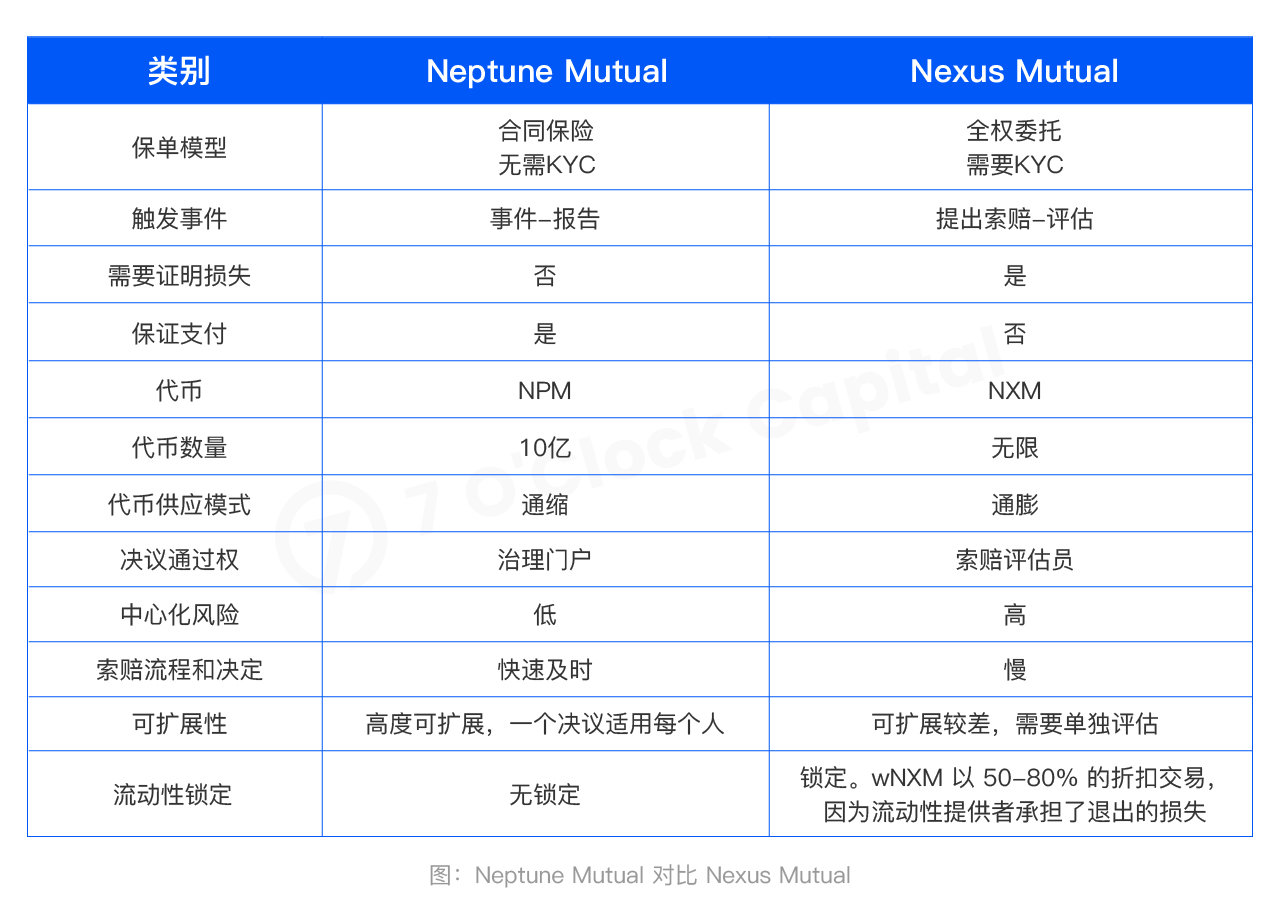

(一)Neptune Mutual:對標 Nexus Mutual,資本的埋伏?

官網:https://neptunemutual.com/

Neptune Mutual 自稱 Nexus Mutual2.0,比起需要 KYC,且只有成員能參與的協議,是一個無需 KYC、對所有人開放的去中心化參數保險。

Neptune Mutual 的保險交互有三個角色:

- 保險創建者:項目團隊或者社區領導者可以為自己的項目設計保險,目前只有被邀請的人可以創立保險種類。創立保險需要銷毀 1000NPM,並質押 4000NPM。

- 保險購買者:任何持有大於 1NPM 的人都可以在購買長達 3 個月的保險合約,無需 kyc。購買保險獲得 cxToken,索賠事件發生後,所有擁有 xcToken 的人都可以獲得穩定幣賠償。

- 流動性提供者:為資金池提供流動性需要至少同時注入 250NPM。提供流動性獲得 POD 存款證明,用來贖回資金和收益。提供流動性會獲得幾方面的收入:保單分成,閃電貸,借貸收入(aave,compound),和 POD 質押收入。

索賠事件:

索賠事件無需由用戶自己提交,而是由 “記者” 打報告。任何擁有一定 NPM 的人都可以成為記者,通過質押一定 NPM 並對其認為符合條件的保單進行報告。

在投票期間,第一個投否定票的會成為候選記者,並且需要質押 NPM,其他用戶需至少質押 1NPM 進行投票。多數者獲勝(該方的記者成為最終記者), 失敗方質押的 60%Token 歸勝利方所有,10% 給到最終記者,30% 燃燒。

同時,一旦索賠事件被認定,所有涉及該事件的人都能獲得賠償,無需每個人都提交。

該項目在今年年初完成了 ETH 測試網測試,目前正在 Avalanche 的測試網進行測試和二輪代碼審計。

對比 Nexus Mutual,Neptune Mutual 並不能稱為創新,只能說複製了 Nexus Mutual 的玩法,並取消了 KYC 和索賠機制。但即便如此,Neptune Mutual 至今拿到了 Animoca Brands, Coinbase Ventures, Huobi Ventures, OKX, Fenbushi Capital, GSR, Gate, Fundamental Labs 等 VC 的投資。

機構也許是希望它的出現能夠撼動 Nexus Mutal 龍頭的位置並取而代之,但它是否真的能夠叫板 Nexus Mutal 還需觀察,感興趣的朋友可以關注。

(二)UnoRe:去中心化再保險服務商,一個思路

官網:https://unore.io/

UnoRe 來自於 Polkastarter,標榜為首家去中心化再保險交易平台,成立於 2021 年,目前支持 Ethetrum, BNB Chain,和 Kava。

再保險是保險公司將自己的保險協議賣給第三方,為風險轉移的手段,因此再保險公司也被稱為保險公司的保險公司。

UnoRe 的願景是為不僅加密資產提供再保險服務,同時也希望通過去中心化的方式打破傳統再保險的壁壘,將旅遊和健康類保險再保險服務上鍊,讓每個用戶都可以參與其中並獲得收益。

為了達到此目的,UnoRe 將度過三個階段:

- 投資者階段:向大眾開啟再投資池,打破傳統再投資壁壘;

- 風險交易階段:搭建 DEX,用戶可以將手裡的風險投資 Token 化並進行交易,提供風險流動性;

- 創新階段:任何人都可以創建自己的保險產品,並由 DAO 組織投票和管理。

目前 UnoRe 還處在第一階段。其再保險池現今只有一個資產組合,包含 Umbrella Network 和 Nord Finance 這兩家協議,供用戶為其註入資金,質押獲得收益,它所承擔的角色更像是中間商,為協議和用戶搭橋。

也許是因目前保險市場太小、需求不足、再保險賽道太細分,發展力不足,今年 4 月,UnoRe 也開始直接向用戶售賣保險,發布了自己的智能合約和穩定幣脫鉤保險。這些保單均由 USDC 結算,方便將資金池打包,和再保險池並行向用戶售賣。

目前 UnoRe 的合作協議超過 30 個,自售的保單 90 個,鎖倉量為 137 萬,已售出 4.8 億美金保單。當下它在積極地與其他協議、NFT、元宇宙和 Gamefi 公司合作,但所謂的再保險池上線時間未知。

UnoRe 沒有任何融資,就目前的產品形態來看,和其願景距離還很遠,未來是否能夠完成傳統行業的再保險上鍊、實現保險的去中心化交易,也存在疑慮。但其模式的思維確實能給更多從業者一些啟發:傳統保險上鍊是否可能?

(三)Bumper Finance:加密資產地板價保險,一些小嘗試

官網:https://www.bumper.fi/

比起其他平台類保險,Bumper Finance 應該算是加密資產保險的一個新嘗試:為用戶提供 Token 地板價保險。

用戶通過選擇 Token 種類、保單時間和地板價,在平台內鎖定該 Token,如果價格跌破地板價,則會收到索賠。承保人則是通過質押穩定幣 USDC 獲得收益,項目目前支持 Ethereum, Avalanche, BNB Chain, 和 Near。

購買保險時,用戶可以選擇當前幣價的百分比作為地板價,如 80%、90%,百分比越高保單費用越貴。如果價格跌破了地板價,用戶可以提出索賠,以購買保單時的價格收到該百分比的幣,以 USDC 結算。

無論是購買保險還是成為承保人,都需要兌換和質押代幣 BUMP,質押會根據時間獲得收益,未來代幣會開發治理權益。

Bumper 於今年 7 月剛完成了 alpha 測試,8 月開始了社區 beta 測試,預計 Q3 面向大眾開放。目前市場上還沒有基於幣價波動而提供保險的項目,作為該類別的第一個項目,較為新穎,可以關注後續的數據。

四、DeFi 保險的未來與期待

目前我們所見到的項目都是鏈內保險,為鏈上資本的保險協議,現狀是 “一家獨大吃老本,後來者赶超屬不易”。

保險作為一個資產安全賽道,核心就是安全,模式創新、挖礦方法不同等只能作為附加項。

這也是為什麼 Nexus Mutual 的地位難以被撼動:實體公司(跑路風險低),成立時間早(權威)、品類全(方便),穿越牛熊至今(實力),都是其強大的護城河。

因此如果單純做鏈內保險,想要被市場認可就需要滿足一些條件:

- 行業背景過硬:如頭部 DeFi 協議出身,自帶技術和資源,熟悉業務邏輯;

- 保險算法堅實:數學/精算精英加入,掌握保險內核;

- 強機構背書:一線 VC 和 Fund 篩選;

- 優化的 UX:操作相對友好,用戶學習門檻低;

除了做鏈內保險,傳統保險上鍊也是一個值得探索的領域。

保險上鍊有兩種方式:

1、區塊鏈原生項目開發協議,為鏈下資產做保單

2、傳統保險公司提供 Token 化保單,用戶可以線上購買

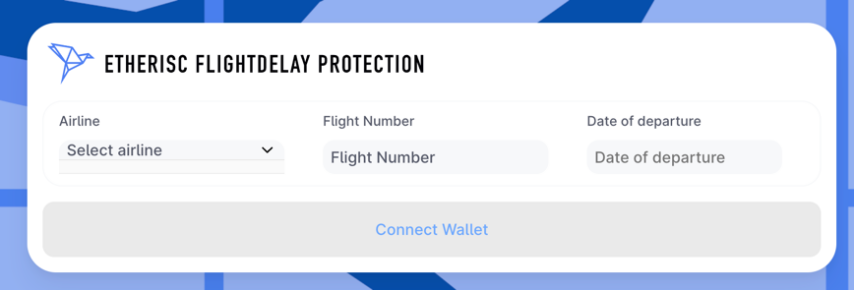

保險開發 Etherisc 工具平台是類似於 DAO 領域 Aragon 的工具,為開發人員提供合規且受監管的可拓展工具平台。

目前,其社區已經開發出了鏈下資產保險,用戶可以為農作物、航班延誤,以及颶風事件購買鏈上保險,並獲得鏈上索賠。

這樣的保險形式直接跳過與傳統保險公司繁瑣的交互過程和索賠的拉扯,通過錢包直接交互。

另一種上鍊方式則需要傳統保險公司的大膽嘗試,將其產品上鍊。

前不久,美國最大的私人股權投資上市公司之一,KKR & Co(管理資產達 4910 億美金),宣布與數字資產證券公司 Securitize 合作,將一支 PE 基金 Token 化,在 Avalanche 發布。

“我們堅信區塊鏈技術及其在塑造未來自由市場中將發揮的作用”,KKR 董事總經理兼美國私人財富聯席主管 Dan Parant 表示。

這不僅是一次大膽的嘗試,也是傳統資產尋求進入 Web3 的意向和決心。

DeFi 保險目前還處於發展初期,但未來值得期待:

從資產管理來看,無論是機構還是用戶,保險都是分散加密資產投資風險的剛需;

從市場拓展度來看,傳統 DeFi 玩法基本窮盡,資金需要找到新的藍海和去處;

從業內發展來看,基於上一輪牛市的經驗,下一個 DeFi 輪迴會更加穩健,也會有更多開發人員投入到其中。

7'O Clock Capital 時刻在關注著不同賽道中所隱藏的潛力和爆發力,對於保險的下一階段形態也十分期待,也希望能與行業夥伴共同發掘大海中的寶石。

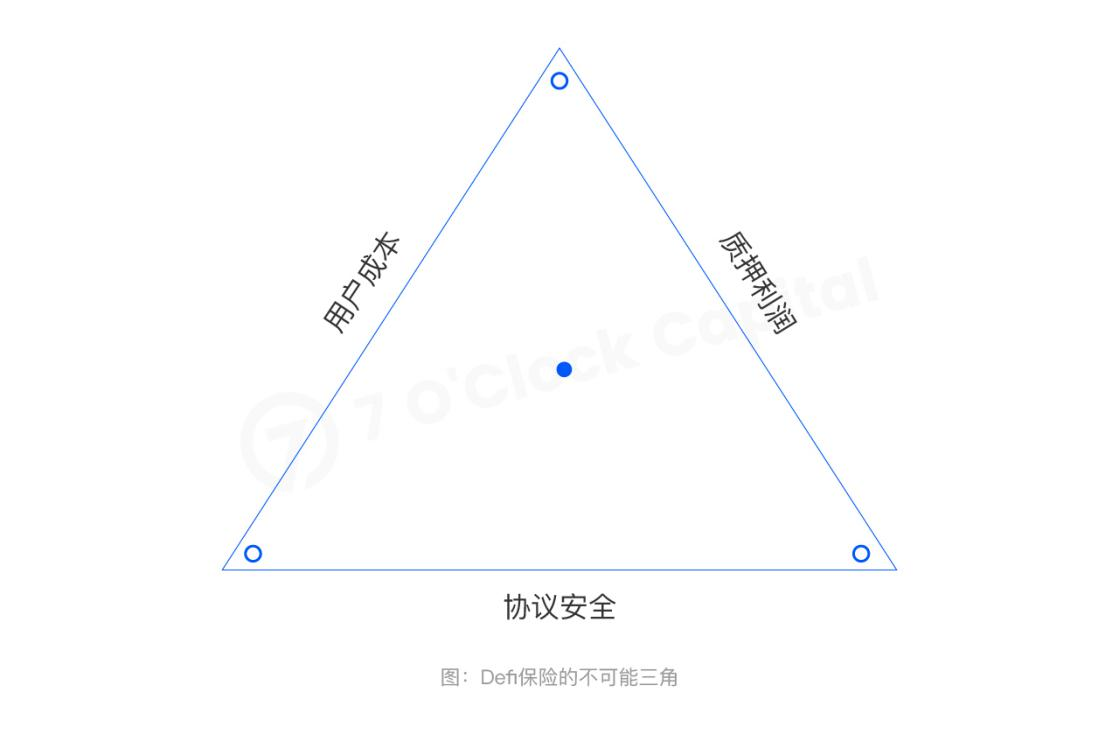

文末思考與互動:保險的不可能三角

保險協議的不可能三角為:用戶成本、質押利潤、和協議安全。

如果用戶成本低,保持協議安全,那麼質押利潤就不會高;如果用戶成本低,且質押利潤高,那麼協議一定不安全;如果要質押利潤高且協議安全、那麼成本就會高。

傳統的 DeFi 協議必須要在中間找到一個平衡,但隨著各類保險項目的發展,以及與其他 DeFi 收益抗衡,很多 DeFi 保險有可能會捨棄協議安全。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。本文內容僅用於信息分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。