不同的代幣模型及其設計,以及誰是贏家?

原文:What's the Best Token Model?(Bankless)

編譯: LlamaC

原用標題(譯後):最好的代幣模型是什麼?

封面: Photo by Clark Van Der Beken on Unsplash

代幣經濟學是一個新興的領域。

該行業正在共同探索最佳設計、分佈、實用性、治理框架和其他一切。它實際上是一塊空白的畫布。

隨著代幣團隊多年來的試驗,我們已經看到幾種不同的代幣模型成為標準。

在 DeFi 夏季,我們已經看到了 UNI 和 COMP 等無價值治理代幣的興起。

還有一些現金流代幣,如 MKR 和 SNX,多年來一直是主流。

最近,我們看到投票託管模型 (veToken) 在行業領先項目中獲得了越來越多的關注。

那麼什麼是最好的呢?

這就是我們要深入研究的內容。

首先,概述不同的代幣模型及其設計。

其次,我們將評估這些代幣的價格表現指數,看看是否有一致的贏家。

不同類型的代幣模型

如前所述,我們主要看到了三種類型的代幣模型:

- 治理

- 質押/現金流

- 投票託管(veTokens)

治理代幣

示例: UNI、COMP、ENS

有

一段時間,治理代幣是 DeFi 的標準。由 Compound 和 Uniswap 在 2020 年推廣,治理代幣具有顧名思義——對協議的治理權。

模因是這些毫無價值。他們沒有經濟權利。一個代幣等於一票。

通常,治理代幣會受到社區的大量抨擊。

沒有現金流!為什麼這會很有價值?

這是一個公正的批評。UNI 和 COMP 等著名的治理代幣不會從協議的業務活動中獲得任何紅利(即交易 Uniswap 和借貸 Compound)。這主要是出於法律原因。

在大多數情況下,由於缺乏現金流權,治理代幣有助於最大限度地降低監管風險。

但正如 Joel Monegro 播客中所概述的那樣,對協議產生影響顯然具有一定的價值。它更難估價,但它就在那裡。

還有一個普遍的假設是,這些代幣最終將在未來對該協議的經濟權利進行投票——這對 Uniswap 來說是目前正在發生的事情。該協議目前正在討論打開費用開關,從流動性提供者那裡獲取利潤。

雖然費用轉換的利潤不會直接計入 UNI 代幣(它將進入 DAO 國庫),但這是一個早期跡象,表明該論點將在長期內發揮作用。只需要一份提案。

雖然仇恨者會說治理代幣在投資組合中沒有一席之地,但 Uniswap 的 9B 美元估值卻有所不同。

它是否是表現最好的代幣模型是另一個問題(我們將在下面回答)。

質押/現金流

示例: MKR、SNX、SUSHI

雖然一些協議選擇了無價值的治理代幣路線,但 MKR、SNX、SUSHI 等其他協議決定將經濟權利授予其代幣持有者。

在每種情況下,這些代幣都從協議的商業活動中獲得收入。MakerDAO 是最早開展這項工作的人之一。Dai 貸款的協議收入(應計利息)用於回購和銷毀 MKR。這已經生效多年了。通過持有 MKR,您可以通過市場上不斷減少的 MKR 供應量間接獲得現金流權。

雖然 MKR 提供被動持有,但 SNX 和 SUSHI 要求用戶質押代幣才能開始獲得分紅權。兩種協議都從交易活動中產生費用,並將其重新分配給協議上的質押者。對於 SNX,除了已歸屬的 SNX,用戶還可以每週賺取 sUSD(Synthetix 的原生穩定幣)進行質押。另一方面,SUSHI 質押者通過自動在市場上購買的協議賺取更多的 SUSHI。

請注意,對於質押/現金流代幣,我們不應將本地通貨膨脹視為收入的一部分。最典型的例子是 Aave。它就像一個偽生產代幣。雖然該協議為用戶提供了質押 AAVE (stkAAVE),但質押不會從協議活動中獲得任何外生現金流——它只是來自 DAO 國庫的 AAVE。

投票託管(veToken 模型)

示例: CRV、BAL、YFI

投票託管代幣是代幣經濟設計中的當前元數據,由 Curve Finance 推廣。通過這種模式,持有者可以選擇將他們的代幣鎖定一段預定義的時間(通常從 1 周到 4 年不等)。

通過鎖定他們的代幣,用戶會根據所投入的時間量收到一個 veToken(用於 CRV 的 veCRV)。例如,用戶質押 1,000 CRV 1 年將獲得 250 veCRV,而如果他們質押相同數量 4 年,他們將獲得 1,000 ( 250 x 4 ) veCRV。

這裡的關鍵是 veTokens 通常對協議具有特殊範圍的權利。對於 Curve,veCRV 持有者有權投票決定哪些流動性礦池獲得 CRV 流動性挖礦獎勵,並在其 LP 時獲得更高的獎勵。此外,veCRV 持有者從交易費和通過協議的任何賄賂中獲得股息權。

總體而言- veToken 模型採用了上述兩種代幣模型,並在其周圍添加了一些額外的實用程序,為皇冠創造了一個非常引人注目的案例。

但讓我們深入了解這些代幣的表現。

歷史表現

為了做到這一點,讓我們採用一個非常簡單的方法。

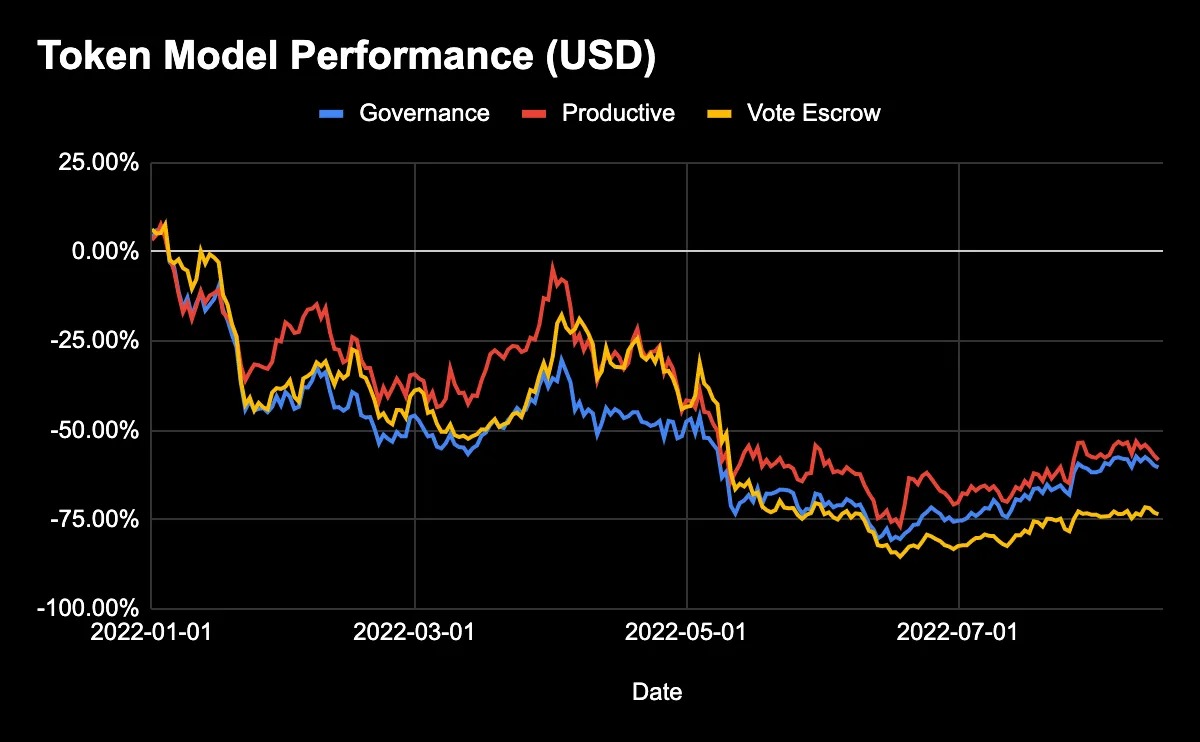

我們將採用屬於每個類別的三個代幣的平均加權指數,然後衡量它們年初至今的價格表現——接近加密市場的相對最高點。

由此,我們將能夠判斷隨著市場進入長期熊市,哪種代幣模型對價格的彈性最大。

顯然,這其中有很多細微差別——基本面、催化劑、空間內的敘述等等。

無論如何,這將為我們提供對當今不同突出類型的代幣模型的簡單評估。

不同的模型是如何疊加的

指數:

- 治理:UNI、COMP、ENS

- 高效:MKR、SNX、SUSHI

- 投票託管:CRV、BAL、FXS

2022 年並不是加密貨幣最好的一年。BTC 和 ETH 均較年初下跌了約-50%。

因此,如果大多數其他代幣的跌幅相同或更糟,因為它們的風險較高,而且整個金融市場處於避險環境中,這也就不足為奇了。

看到這些資產按其代幣模型分類時的表現真的很有趣。

當採用每個類別中三個代幣的平均加權指數時,這就是我們從年初至今的價格表現中得到的結果。

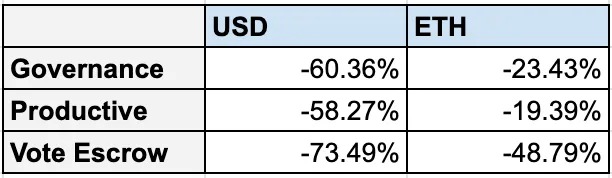

雖然直覺上許多人認為治理代幣應該表現最差,因為它們被廣泛認為是無價值的,但投票託管代幣實際上在三種代幣模型中平均表現最差。也就是說,重要的是要注意這種表現並不考慮持有人從協議費用、賄賂和任何其他現金流積極活動中獲得的任何股息。

無論哪種方式,鑑於加密投資者對代幣模型的積極情緒,這仍然相當令人驚訝。投票託管模型是代幣經濟設計領域的當前元數據。它具有引人注目的鎖定動態、賺取現金流並擁有強大的治理權(如指導流動性激勵措施)。

讓其他人失望的還有所有 3 個代幣相對美元和 ETH 的表現都相當差。該模型的先驅 Curve 下跌了-71%。與此同時,Frax 的 FXS 下跌了-84%,而 BAL 下跌了-61%,即使在 3 月份實施了投票託管模型之後。

原因?

一個角度是投票託管代幣通常具有大量代幣排放。例如,Curve 目前每天向協議的流動性提供者分發超過 100 萬個 CRV。根據 CoinGecko 報告的流通供應量,這相當於明年通脹率超過 100% 。同樣,Balancer 目前每週分發 145K,年化通脹率超過 21%。

另一方面,Frax 僅發放了大約 7% 的代幣供應作為對 LP 的激勵。雖然這個數字並不瘋狂,但 Frax 的糟糕表現可能很大程度上歸因於 Terra 之後算法穩定幣的下跌以及由此導致的 4pool 啟動失敗。

退後一步,平均而言生產性代幣表現最好。這主要是由 SNX 推動的,自今年年初以來,它僅經歷了-35% 的回撤。這可能是由於最近成功整合了不同聚合器(即 1 英寸)的協議原子交換,因為該代幣已從 6 月份的底部躍升 135%。

https://platform.twitter.com/embed/Tweet.html?dnt=true&embedId=twitter-widget-0&features=eyJ0ZndfdGltZWxpbmVfbGlzdCI6eyJidWNrZXQiOlsibGlua3RyLmVlIiwidHIuZWUiXSwidmVyc2lvbiI6bnVsbH0sInRmd19ob3Jpem9uX3RpbWVsaW5lXzEyMDM0Ijp7ImJ1Y2tldCI6InRyZWF0bWVudCIsInZlcnNpb24iOm51bGx9LCJ0ZndfdHdlZXRfZWRpdF9iYWNrZW5kIjp7ImJ1Y2tldCI6Im9uIiwidmVyc2lvbiI6bnVsbH0sInRmd19yZWZzcmNfc2Vzc2lvbiI6eyJidWNrZXQiOiJvbiIsInZlcnNpb24iOm51bGx9LCJ0ZndfY2hpbl9waWxsc18xNDc0MSI6eyJidWNrZXQiOiJjb2xvcl9pY29ucyIsInZlcnNpb24iOm51bGx9LCJ0ZndfdHdlZXRfcmVzdWx0X21pZ3JhdGlvbl8xMzk3OSI6eyJidWNrZXQiOiJ0d2VldF9yZXN1bHQiLCJ2ZXJzaW9uIjpudWxsfSwidGZ3X3NlbnNpdGl2ZV9tZWRpYV9pbnRlcnN0aXRpYWxfMTM5NjMiOnsiYnVja2V0IjoiaW50ZXJzdGl0aWFsIiwidmVyc2lvbiI6bnVsbH0sInRmd19leHBlcmltZW50c19jb29raWVfZXhwaXJhdGlvbiI6eyJidWNrZXQiOjEyMDk2MDAsInZlcnNpb24iOm51bGx9LCJ0ZndfbG93X3JlcGxpZXNfMTUwNTkiOnsiYnVja2V0Ijoiam9pbl9zdWJfNSIsInZlcnNpb24iOjJ9LCJ0ZndfZHVwbGljYXRlX3NjcmliZXNfdG9fc2V0dGluZ3MiOnsiYnVja2V0Ijoib24iLCJ2ZXJzaW9uIjpudWxsfSwidGZ3X3R3ZWV0X2VkaXRfZnJvbnRlbmQiOnsiYnVja2V0Ijoib2ZmIiwidmVyc2lvbiI6bnVsbH19&frame=false&hideCard=false&hideThread=false&id=1559293194017198080&lang=zh-cn&origin=https%3A%2F%2Fweb3caff.com%2Fzh%2Farchives%2F28290&sessionId=6dcf7bda78e7a2d0e0b4be41a8f39c6f0c990487&siteScreenName=web3caff_zh&theme=light&widgetsVersion=31f0cdc1eaa0f%3A1660602114609&width=550px

在 SNX 之外,MKR 的表現與籃子相當,為-57%,在治理和運營動蕩的情況下,SUSHI 的最大跌幅為-87% 。

儘管在動蕩的宏觀環境中美元價格表現平平,但以 ETH 的形式看待這些資產時——因為我們一直在尋求跑贏 ETH——它並沒有那麼糟糕。

有一段時間,在最近的市場底部附近,以 ETH 計價的生產性代幣實際上正在上漲。

基本面> 現金流

這裡顯然有很多細微差別。價值增值代幣模型並不是萬能的。

每個協議都有自己獨立的驅動程序。歸根結底,推動宏觀價格走勢的主要是這些催化劑,而不是潛在的代幣模型。雖然建立有利於代幣持有者的浮動或股息鎖定機制會有所幫助,但它並不是靈丹妙藥。

毫無疑問,對於代幣持有者來說,現金流權具有積極的優勢,並增加了持有資產的吸引力,尤其是在協議賺取可觀費用的情況下。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。本文內容僅用於信息分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。