羅賓漢是券商經紀行業的後來者,但通過降低門檻、遊戲化交易以及事件營銷等方式迅速成為這個百年行業的新貴。拋開爭議,羅賓漢的發展為後來的行業破局者提供了一個清晰的戰略超車范本。

作者: David

修訂: Evelyn

原用標題:激情散戶奇蹟—— 羅賓漢

封面: Robinhood

要點:

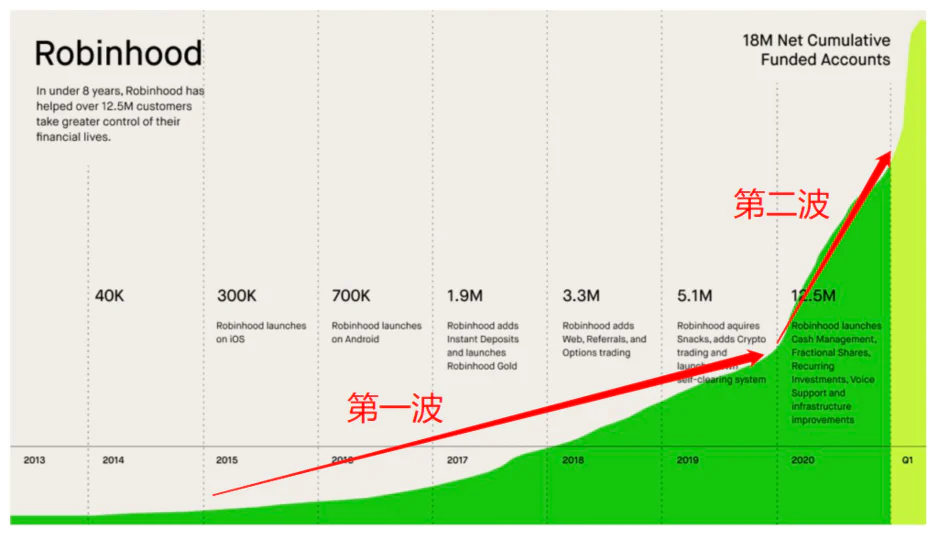

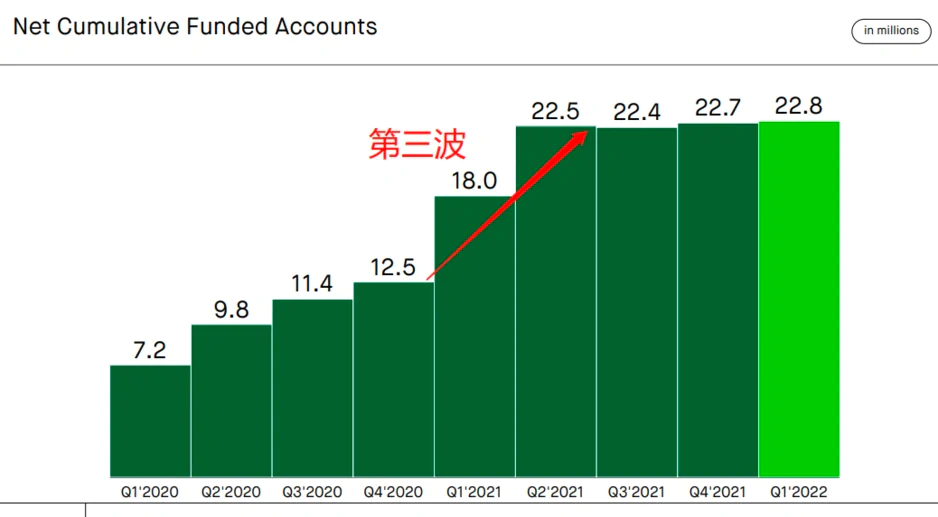

用戶激增:自 2013 年推出以來,羅賓漢已成為全球最受歡迎和最具影響力的金融科技應用之一。如今,它擁有超過 2280 萬持金賬戶,而這個數字在 2015 年只有 30 萬。

輿論焦點:羅賓漢一直是備受關注的話題,其中包括散戶交易狂熱、創紀錄的 7000 萬美元 FINRA 罰款、持續的國會審查、交易中斷和日益嚴重的客戶服務問題。

散戶平台:羅賓漢用戶年齡在 30 歲上下,喜歡游戲,平均賬戶中位數 240 美金,平均 5000 美金(同業在 7 萬美元以上),獲客成本 12 美金(同業在 170 美元以上)。

交易數據不透明:大多數經紀商都會發布他們的交易統計數據,以幫助投資者比較訂單流的支付情況。由於使用 PFOF(payment for order flow)執行交易,羅賓漢無法向公眾披露這些信息。也同樣因為 PFOF,美國監管已經針對羅賓漢給出多筆罰款,同時在醞釀新的監管規定全面禁止 PFOF。

一、三波用戶激增:如何用自下而上的方式抓住長尾用戶

用戶激增第一波(30 萬到 500 萬):交易門檻的顯著降低

羅賓漢剛開始便退出免佣金服務(一般證券平台在 8-10 美元每手),並且沒有最低賬戶資金要求,使低收入的首次投資者更容易開始交易。用戶還可以交易零碎股份——公司單一股份的零碎(可以小到 1/1000000),而不是整股。這使得投資蘋果等股票或者 ETF 變得更加容易。

這種可訪問性大大擴展了平台的總潛在市場,交易用戶從通常年齡較大、較富有的個人(至少有一些投資知識)轉向更年輕、經驗較少、更窮的人。例如,羅賓漢的平均客戶是 31 歲,而 Charles Schwab 的平均客戶是 50 歲左右。絕大多數 20 多歲的年輕人有了第一次上車交易證券的機會。

零碎股票只能在羅賓漢賬戶之間轉移,無法轉出,若強制轉出,則會導致零碎股票被出售。

附:客戶如何在羅賓漢上交易

在用戶開始在羅賓漢上交易之前,他們必須申請一個證券經紀賬戶。這是因為美國證券交易委員會 (SEC) 要求在美國運營的所有經紀商收集和驗證在其平台上進行交易的個人的個人信息,包括他的淨資產和社會安全號碼;同時客戶還需要提供其銀行賬號,用於入金及出金。

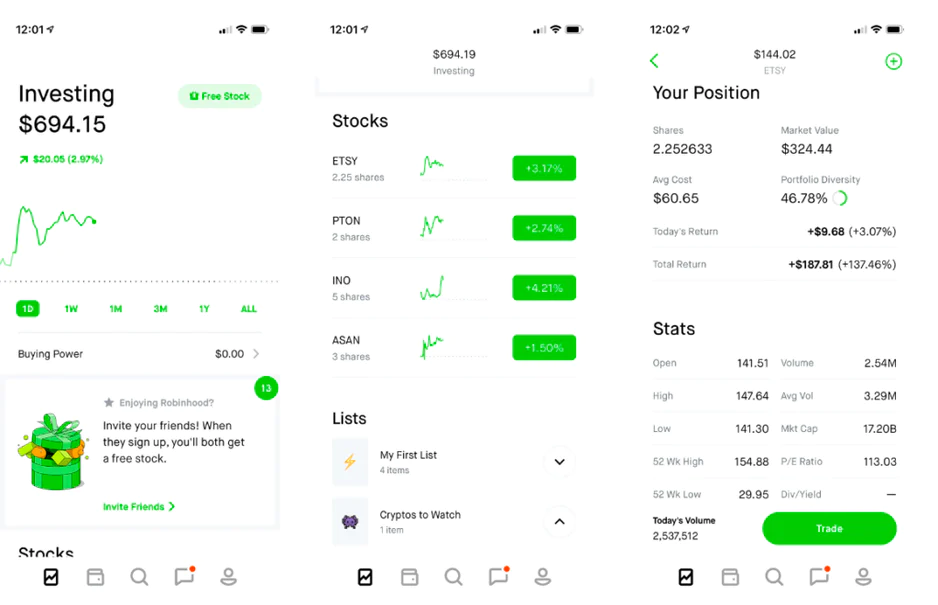

用戶激增第二波(500 萬到 1250 萬):簡潔、遊戲化體驗

證券賬戶開立後,用戶進入如下頁面。羅賓漢交易頁面設計比一般經紀賬戶更加簡潔。賬戶持有人的頭寸以綠色(漲)或紅色(跌)進行匯總,提供對其整個投資組合的概覽。只需雙擊股票代碼,即可買賣股票或加密貨幣。交易在用戶賬戶歷史中顯示為簡單交易,與銀行應用程序顯示存款和取款的方式大致相同。

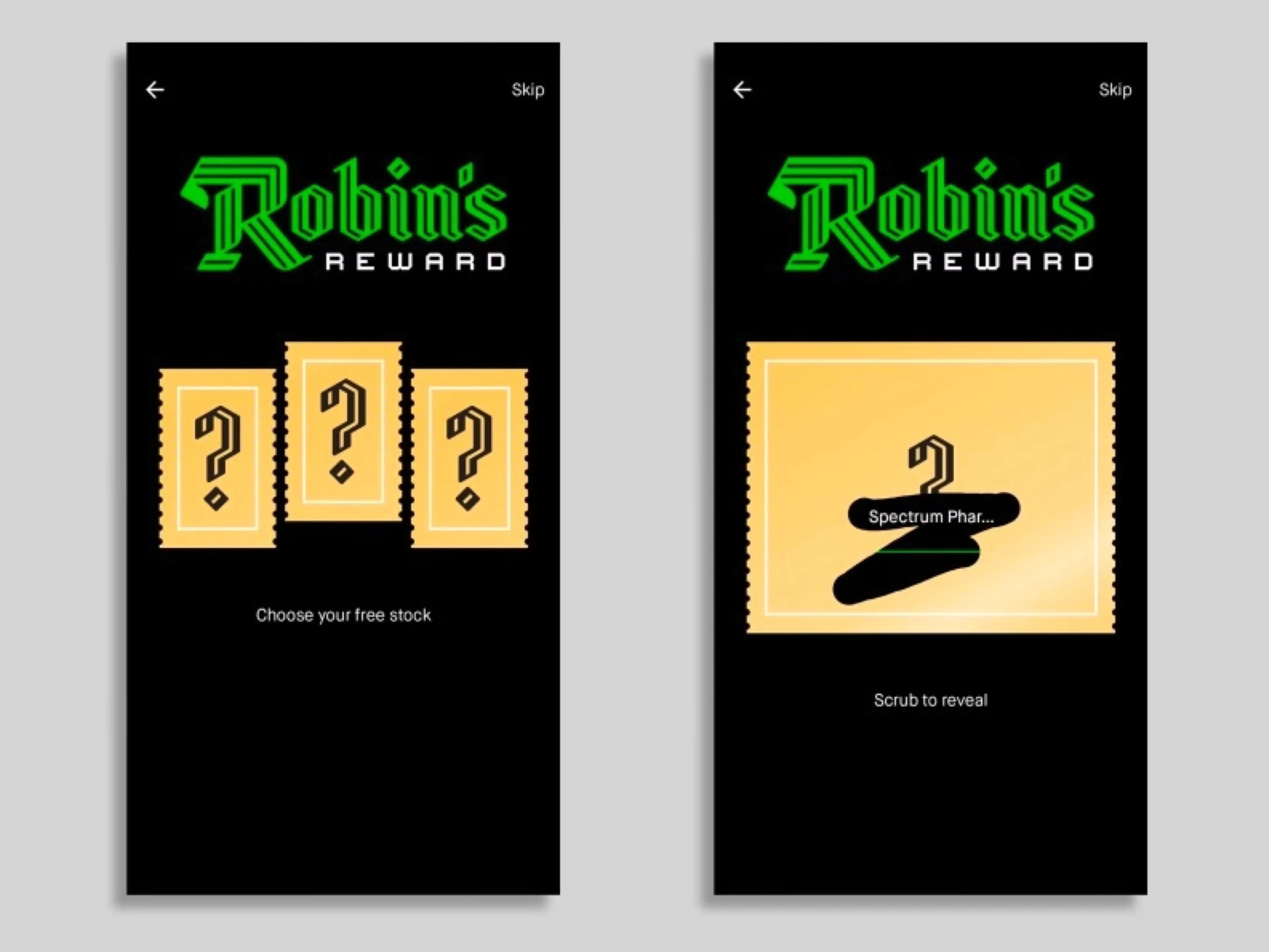

一旦客戶開始與應用程序交互,遊戲化元素就開始了。羅賓漢的承諾之一是新賬戶將獲得免費股票——隨機確定的公司的單一股票。雖然新用戶理論上可以獲得蘋果或特斯拉等公司的股份,但實操中這不太可能。新用戶有 98% 的機會獲得價值在 2.50 美元到 10 美元之間的股票,以此來進行用戶增長。

羅賓漢利用驅動遊戲行為的相同心理動機,構建 UI 來取悅那些不熟悉主動投資的人。其界面充滿了表情符號、推送通知、數字五彩紙屑和支持確認電子郵件。它的 “遊戲循環” 使股票交易變得容易,同時提供感官反饋。

通過取悅用戶,羅賓漢創造了玩家而不是投資者。這有助於他們忽略這樣一個事實,即投機性投資非常困難,並可能導致他們損失大量資金—— 即使他們是花費數小時和數天審查公司和交易的專業人士。

這種遊戲體驗的加入,加上新冠流行帶來的居家隔離,美國政府向公民發現金,等等,都被認為是羅賓漢在 2020 年前 4 個月猛增大約 300 萬新用戶的原因。在 2020 年第一季度,這些所謂的 “新冠股票交易者” 交易的股票數量是 E-Trade 用戶的 9 倍,是嘉信理財用戶的 40 倍。同時期羅賓漢交易的期權合約數量是嘉信理財用戶的 88 倍。

討論:交易遊戲化的利弊

最終有證據表明,羅賓漢上面的交易員的表現不如機構投資人。俄克拉荷馬州立大學和埃默里大學的獨立研究發現,就平均而言,羅賓漢交易員購買的股票在接下來的 3 到 20 天內表現不會很好。

“我們發現羅賓漢所有權的變化與未來回報無關,所以將羅賓漢的用戶標記為市場上的 “噪音交易者”。然而,羅賓漢可能仍然具有真正的價值。該應用程序為一般的散戶投資者提供了一個嘗試交易的機會—— 只需 1 美元。”

“羅賓漢 APP 讓華爾街感覺像是一場只贏不輸的遊戲—— 而不是一個讓你在一分鐘內就失去畢生積蓄的地方。”

用戶激增第三波(1250 萬到 2250 萬):爆款事件營銷

WSB 喊單 Meme 股,馬斯克喊單狗狗幣

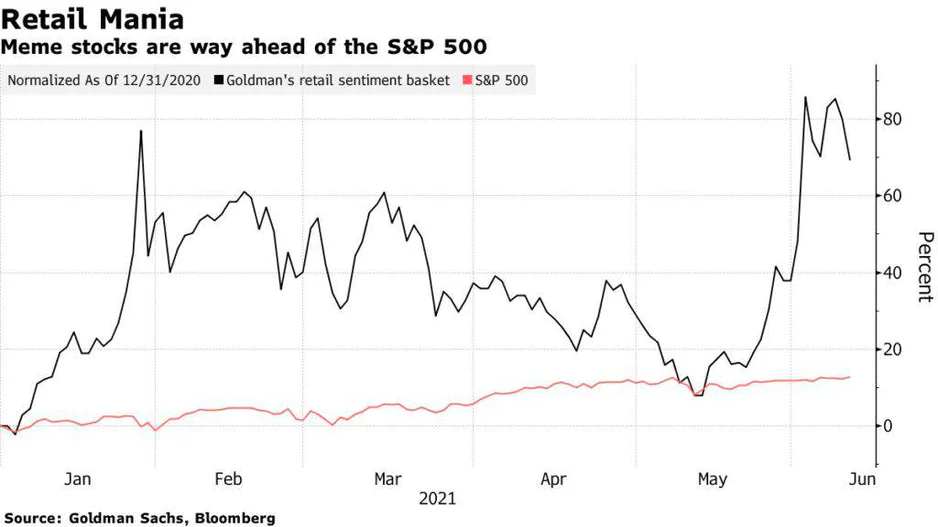

在 WallStreetBets subreddit 成員的煽動下,Meme 股票交易在 2021 年初出現爆炸式增長。業餘日內交易者推高了 GameStop、AMC 和百思買等陷入困境的公司的股價,其中,部分是為了拉爆對沖基金的空倉,部分是為了好玩,部分是為了賺錢。

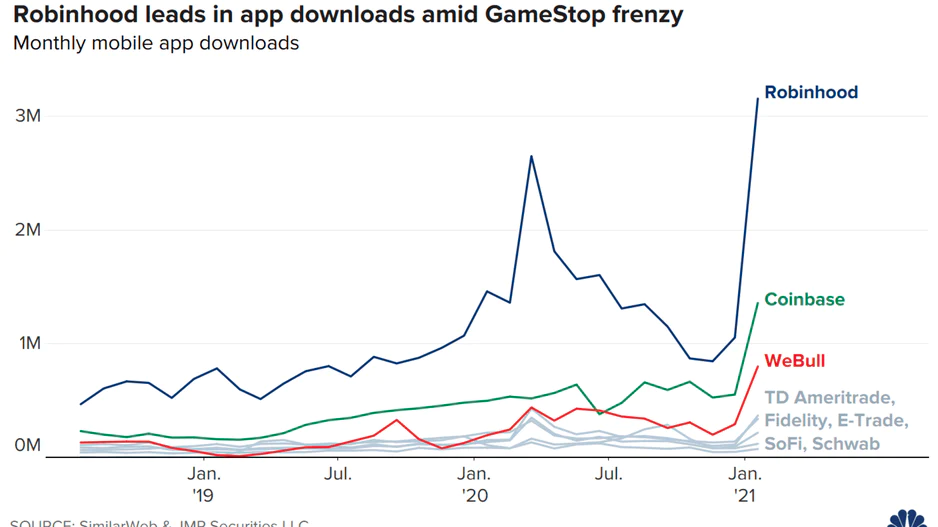

這些交易員中有很大一部分轉向羅賓漢來執行這些交易(可能是由於開戶成本低),導致羅賓漢應用程序短時間收到大量訂單,以至於它被迫停止交易——這後來引起了監管部門的審查。

21 年 1 月當月,羅賓漢新開戶數超過了其他所有機構的總和。

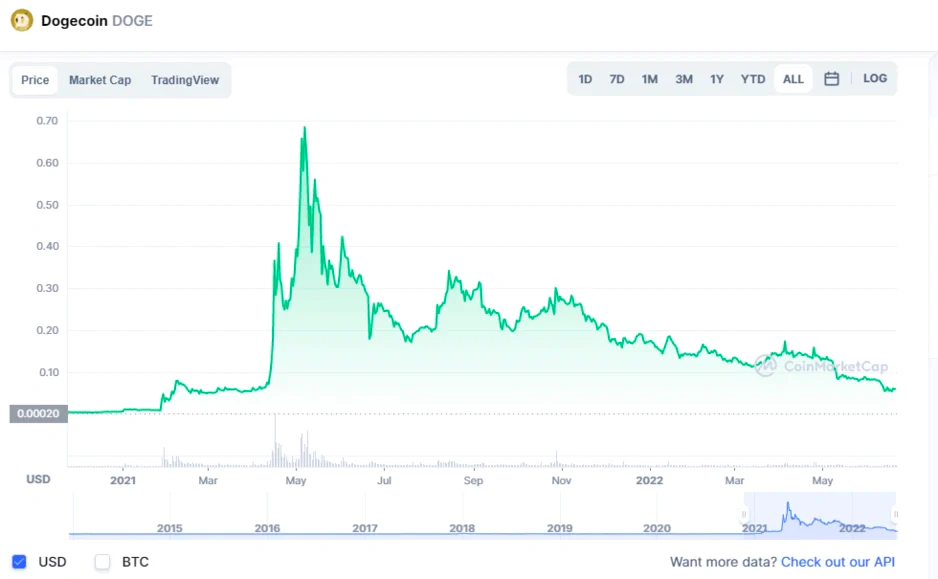

該公司也是加密貨幣市場激增的一大受益者。該應用程序允許投資者買賣七種數字貨幣,包括比特幣、比特幣現金、狗狗幣、以太坊和萊特幣。其中狗狗幣是最大交易幣,去年高點二季度貢獻了加密收入的 60% 以上,全年收入的 25%。不得不說,狗狗幣去年二季度暴增 20 倍,也是馬斯克喊單、羅賓漢散戶湧入追高的功勞。

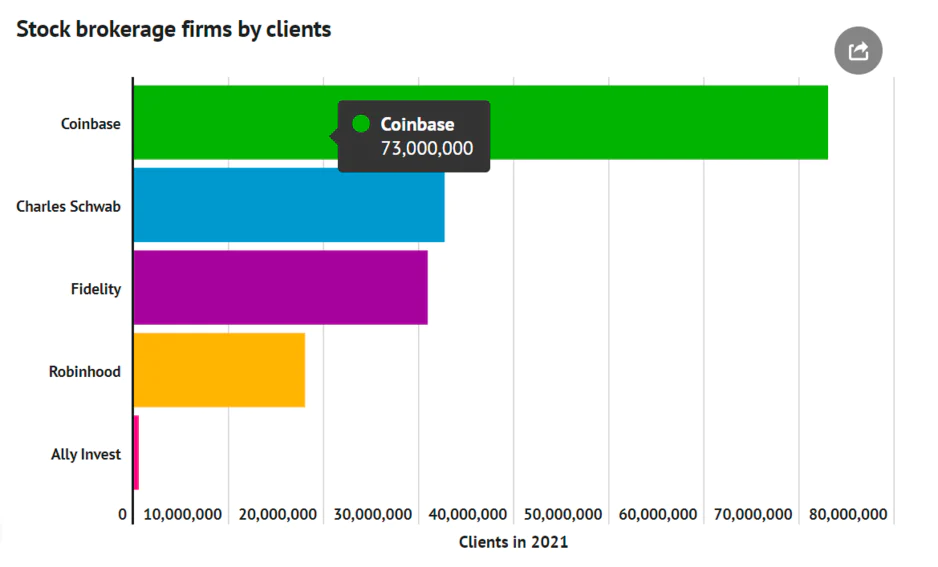

羅賓漢三波增長的結果,首先,是在幾十年排名穩定的經紀機構市場,異軍突起成為新的一極。

其次,散戶崛起開始成為金融機構及上市公司必須重視的重要力量。2020 年,嘉信理財預計散戶交易者的總資產為 50 萬億美元,佔所有美股交易量的 20%,比 2010 年翻了一番。羅賓漢的出現促成並加速了投資者的散戶化,敏感的公司已經開始重視 IR 及 PR 的融合;

最後,投資品及消費品的界限開始變得更加模糊。在 2015 年至 2021 年期間,一半以上的資金賬戶來自新手。年輕一代的加入不僅影響了市場的複雜性,也影響了投資文化。過去一年的 NFT 狂熱可以追溯到這批非常年輕的投資人身上,因為投資和股權成為自我表達的手段。

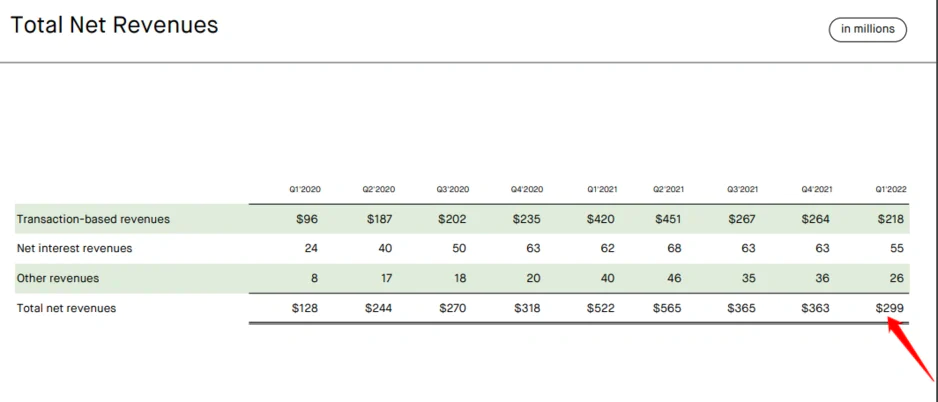

現狀:瘋牛已走,情況不妙

從今年一季報來看,月活用戶同比下滑 25%,平台收入同比減少 47%。股價已經從去年 IPO 高點跌掉 80%。

二、羅賓漢典型用戶畫像

羅賓漢擁有超過 1300 萬平均年齡為 31 歲的用戶,因此,羅賓漢將自己定位為希望參與遊戲的年輕投資者的理想選擇——即使這意味著通過零碎股份進行少量投資。

根據羅賓漢首席執行官 Vladimir Tenev 的說法,客戶賬戶規模的中位數為 240 美元,而平均賬戶規模約為 5,000 美元。相比之下,在 E-Trade 於 2020 年被摩根士丹利收購之前,該公司的平均經紀賬戶價值估計約為 6.9 萬美元。摩根士丹利的平均賬戶價值甚至更高,約為 17.5 萬美元。

在獲客成本方面,羅賓漢獲得新資金賬戶的平均成本從 2019 財年的 53 美元下降到 2020 財年的 20 美元,下降了 60%。在 2020 年和 2021 年的第一季度,平均獲客成本從 32 美元減半至 15 美元。

2018 年,E-Trade 花費 1.7 億美元從 Capital One Financial 購買了超過 100 萬個經紀賬戶(代表資產 18B 美元),這些賬戶的價值約為每個 170 美元。在電話會議上談到這筆交易時,E-Trade 的一位高管表示,這 “遠低於我們為滿足我們目標概況的廣大客戶的典型客戶獲取成本”,這表明 E-Trade 的獲客成本通常高於它為每個經紀賬戶支付的 170 美元。

三、羅賓漢交易加密服務

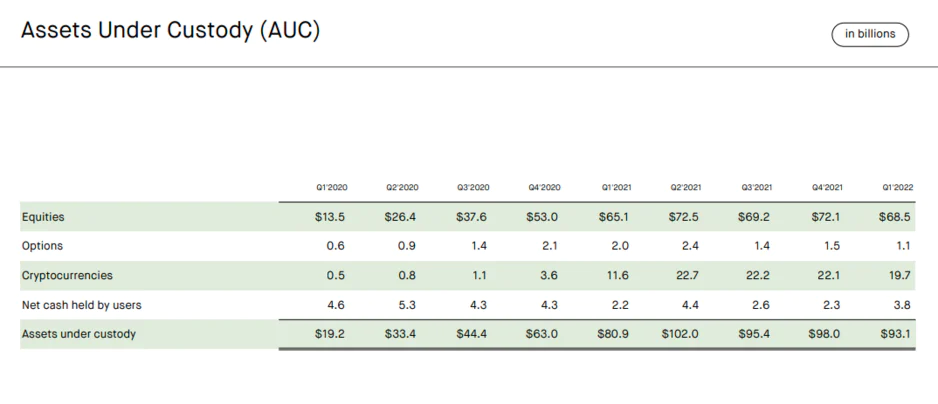

Robinhood Crypto 於 2018 年推出,直接與 Coinbase 等加密貨幣經紀公司競爭,羅賓漢優勢在於其提供免佣金交易服務。在 21 年第一季度,950 萬客戶在平台上交易比特幣、以太坊和狗狗幣等加密貨幣——比上一季度增長 458%。22 年一季度末公司平台沉澱的加密資產規模來到接近 200 億美元,而同期 Coinbase 平台沉澱加密資產規模為 2560 億美元。Robinhood Crypto 相對較弱的地方在於它缺乏轉賬或取款功能:客戶目前無法將他們的加密資產轉入或轉出他們的賬戶。

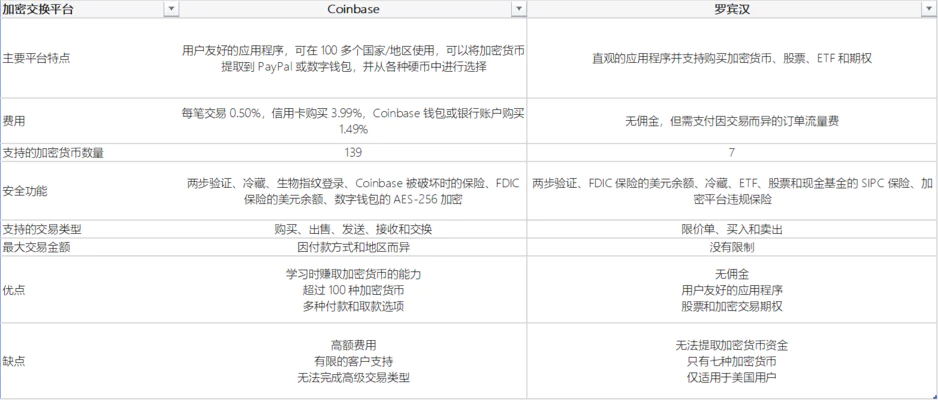

羅賓漢與 Coinbase 交易加密貨幣主要的優缺點對比如下:

兩個平台的運作方式相似,允許用戶使用簡單的註冊過程和類似的驗證措施來創建帳戶。羅賓漢將交易交給做市商執行,並向投資者收取訂單流費用。連接銀行帳戶後,客戶可以購買加密貨幣,但在將它們出售為現金之前,客戶無法將它們轉移到數字錢包中。

相比之下,Coinbase 是一個在線加密貨幣交易所,客戶可以完全控制其代幣,並可以隨時將它們提取到數字錢包或冷錢包中。

四、訂單流(PFOF)交易模式

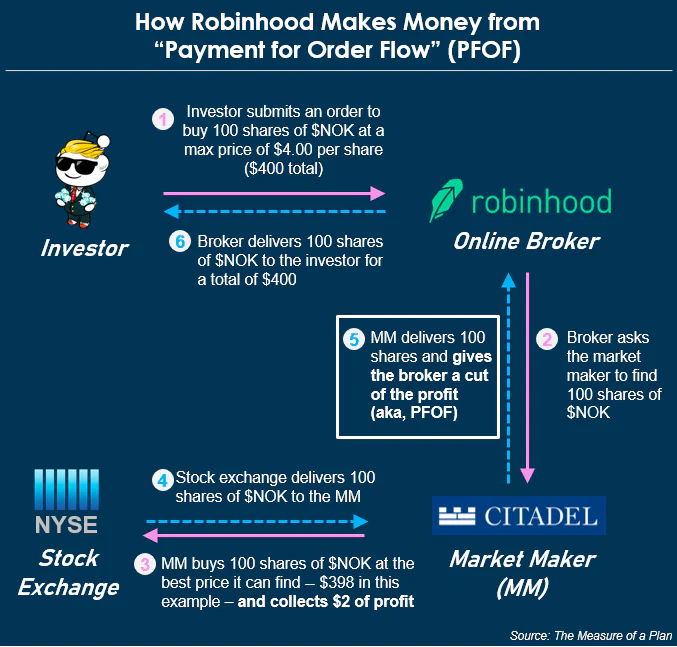

羅賓漢採取 PFOF(payment for order flow)來執行交易。PFOF 是一種有爭議的做法,經紀商指示被稱為 “做市商” 的第三方代表他們執行交易。對於羅賓漢,該過程如下所示:

首先,投資者通過羅賓漢應用程序下單買賣股票或者加密貨幣。

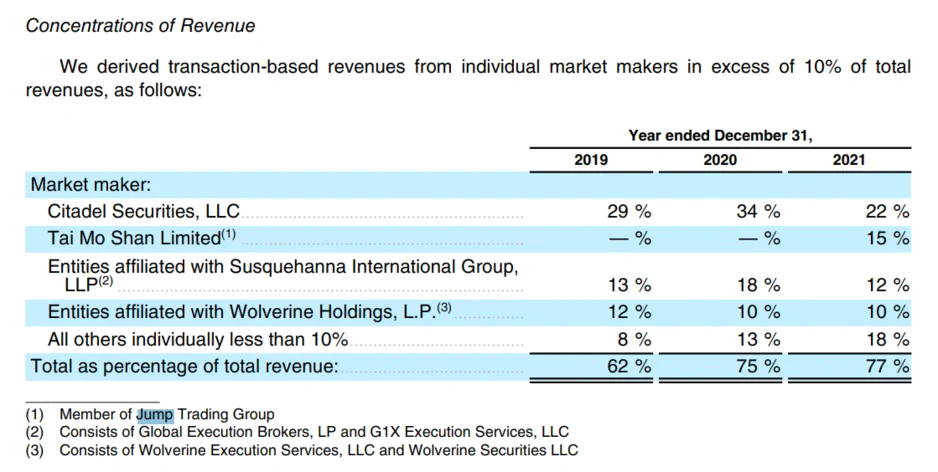

接下來,羅賓漢將該訂單傳遞給 Citadel Securities 或 Coinbase 等做市商,後者實際執行交易。做市商為這些訂單向羅賓漢支付回扣費用——通常是幾分之一美分。

最後,交易由做市商執行,做市商通過以略低於賣出股票的價格購買股票來獲利。

美國證券交易委員會稱,做市商 “通常比零售交易商和經紀人擁有更多的信息和處理能力”。從理論上講,這使他們成為大宗交易的理想中間人。但由聲名狼藉的前投資銀行家伯尼麥道夫開創的 PFOF 由於缺乏透明度而備受爭議。

根據 SEC 規則 605,做市商在法律上有義務為每筆交易提供盡可能最佳的執行質量。“執行質量” 是指執行價格(一種證券的實際成本,而不是其理論價格)與該證券的買價或賣價的接近程度。但是,雖然做市商在法律上被迫為其客戶尋求盡可能最佳的交易執行,但他們並沒有被迫提供盡可能最好的價格。這可能導致做市商以對他們有利的價格執行交易,但可能不符合交易者的最佳利益。

羅賓漢並不是唯一一家利用 PFOF 的經紀商。Charles Schwab 和 E-Trade 等其他經紀公司也從 PFOF 中賺錢,儘管比 Robinhood 少得多——PFOF 僅佔 Schwab 收入的 3% 和 E-Trade 收入的 17%。在 2019 年被 Schwab 收購之前,TD Ameritrade 報告稱其訂單流支付約為每股 0.1 美分,而 E-Trade 也報告了類似的數字。

羅賓漢對 PFOF 的嚴重依賴給它帶來了嚴重的法律問題。2019 年 12 月,金融業監管局 (FINRA) 因 “違反最佳執行” 而對羅賓漢處以 125 萬美元的罰款,2020 年 12 月,美國證券交易委員會指控該公司誤導其客戶,並處以 6500 萬美元的罰款。

附錄 1:針對加密資產的會計安排

摘自羅賓漢 2021 年年報:

我們在用戶的加密貨幣交易中充當代理。我們已經確定我們是代理,因為我們在交付給用戶之前不控制加密貨幣,我們主要不是負責向我們的用戶提供加密貨幣,我們不會面臨由以下因素引起的風險加密貨幣交付給客戶之前的市場價格波動,我們不設置向用戶收取的價格。在平台上購買加密貨幣後,用戶是其合法擁有者,我們和用戶託管的加密貨幣擁有所有權的所有權利和利益,包括加密貨幣的升值和貶值權。因此,我們代表用戶保管的加密貨幣未反映在我們的資產負債表中。

附錄 2:羅賓漢加密錢包及羅賓漢 3

通過羅賓漢 3,用戶可以 SELF CUSTODY 所持的加密貨幣,但用戶可以通過羅賓漢來使用助記詞;同時擁有 CEX 的絲滑體驗;並且可以通過界面的觸覺體驗來感受加密貨幣的交易,P2P 轉賬以及 DEFI 的多種功能。

附錄 3:投資人

在羅賓漢的多輪融資籌集的約 57.4 億美元期間,他們吸引了許多具有傳奇色彩的風險投資公司,包括 Andreesen Horowitz、Sequoia、Kleiner Perkins 和 Google Ventures。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。本文內容僅用於信息分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。