等待加密世界的是什麼?

作者:Yikiiiii.eth

封面: Photo by Oscar Ivan Esquivel Arteaga on Unsplash

最近中外媒體都愛把 3ac(三箭資本)清算的事情比作 “幣圈的雷曼危機”,但對二者究竟在什麼意義上是相似的,在哪些地方有所不同,並沒有作深入討論。

我回顧了一下 2008 年金融危機的來龍去脈,並且拆解出來與三箭危機分別作比較,希望學習傳統金融的歷史教訓,從而為 crypto 的風險管理和監管預判帶來些許借鑒意義。

可以看出,兩次金融危機的觸發點、擴散邏輯十分相似。但由於所處金融生態位置不同(銀行&房地產 VS hedge fund&數字貨幣),因此影響級別不可同日而語,政府在救助和監管的積極性上也態度截然不同。

下面是對 2008 年雷曼危機的簡單回顧和與 3ac 的對比梳理:

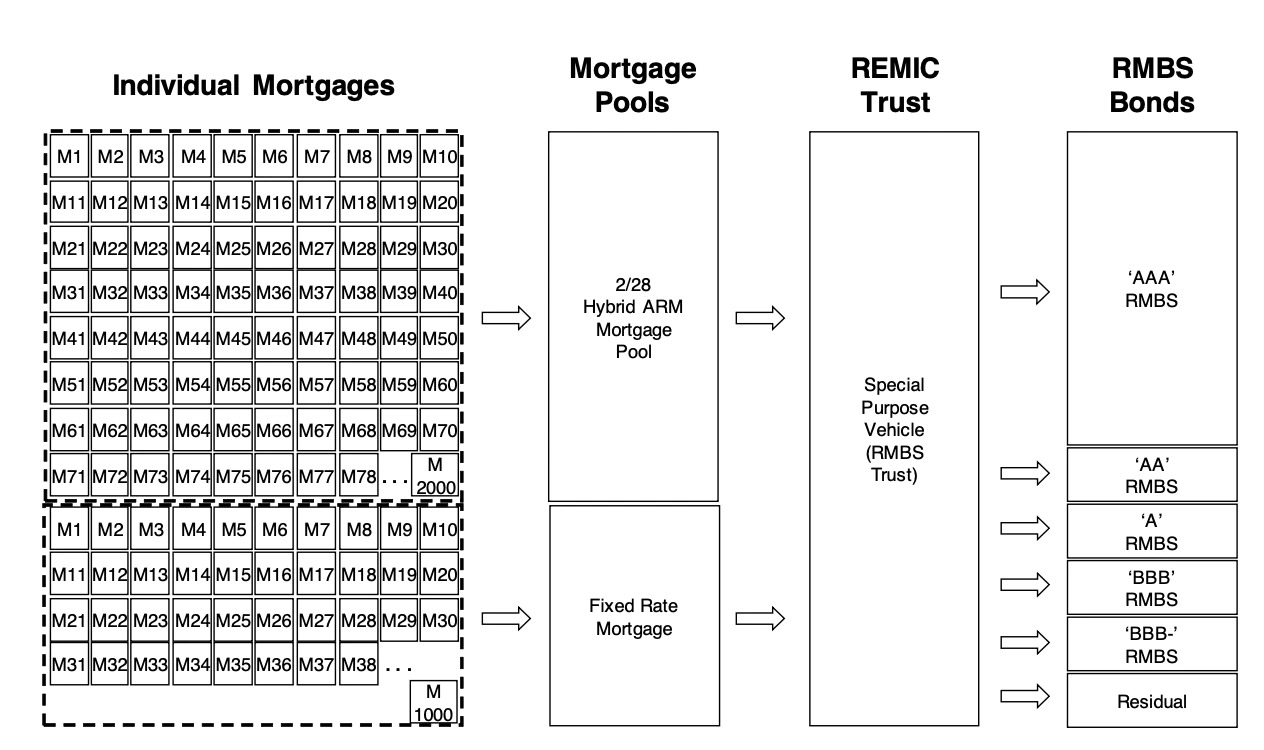

2008 年的次貸危機產生於證券化銀行把房地產抵押貸款打包成為債券進行售賣。這些住房抵押貸款風險評級各有不同,後面暴雷的故事我們都知道了,因為這些貸款居民有很多甚至沒有工作和收入,毫無償付能力。

但是由於打包售賣,作為整體的次級貸款實現了理論意義上的風險分散,也就擁有了更高的評級和順利的出售。這樣,流動性低的抵押貸款債券就變成了能夠為銀行產生現金流的房地產抵押貸款證券(MBS,Mortgage-backed securities)。

這裡證券化銀行出售債券的行為和傳統銀行簡單存款、貸款的行為有所不同,高槓桿風險也由此產生。傳統銀行的準備金率由央行調控,抵押和貸款數額受到嚴格監管,央行也會作為最後出借人進行兜底。但證券戶銀行出售證券,證券的價格由市場決定,也就意味著銀行的抵押率實際是由市場決定的,沒有央行作為最後出借人和政府的兜底。

但是回到 MBS,為什麼會有人愚蠢到買這些貸給無業遊民的 “垃圾債券”?

原因就是房地產上漲的預期。只要一兩年內房價上漲,沒有還債能力的人也可以用房子的升值部分抵消債務。

在經濟一片向好的狂歡中,人們往往看不見危機四伏。

MBS 的脆弱性就在於,一旦房價趨緩甚至下跌,共識破裂,那麼就會引發多米諾骨牌一般的擠兌和死亡螺旋。當房地產抵押違約開始出現,那麼 MBS 抵押品質量下降,基於市場定價的 MBS 售價就會降低,那麼房地產信貸減少,市場就會進一步擔心償還能力。這種預期的自我實現和自我加強進而導致擠兌的出現,銀行被迫出售 MBS 的抵押資產,由於短期流動性不足,引發房價暴跌,MBS 價格又會下降,從而再次進入下跌的循環。

無獨有偶,2022 年三箭資本的爆倉也印證了相似的邏輯。

三箭資本是投資一級二級加密市場的 hedge fund,巔峰時期擁有超過 100 億美元的資產,是加密貨幣領域最為活躍的投資機構之一。與此同時,它也被認為是最大借款人之一,Celsius、BlockFi、Genesis 等都與三箭資本有關。和證券化銀行相似,這為它的債務風險埋下了伏筆。

基於公開信息,三箭的流動性危機起始於加密市場下跌,與 LUNA 歸零、Celsius 清算、和 BTC 的投資失敗有關。

- 對市場判斷失誤。其通過加槓桿的方式購買 BTC,而 BTC 持續下跌,進而引發 Margin call(追加保證金通知)

- 其此前參與投資 Luna(已蒸發數百億美元)。在 Luna(現 Lunc) 項目的投資上,3AC 數億美元的投資虧損達到 99.9%。

- Celsius 暴雷引發清算,迫使三箭作為藉款人還債,不斷拋售 stETH(換取 ETH)以償還債務,StETH 脫錨,市場恐慌進一步下跌。

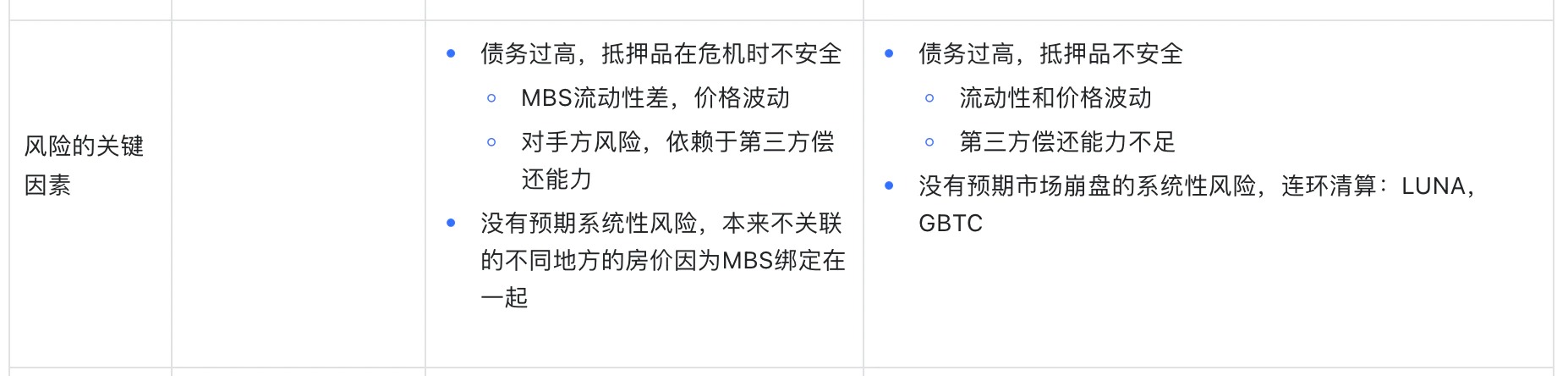

雷曼和三箭風險的關鍵因素十分相似:過高的債務、抵押品的不安全和對系統性風險的誤判,是他們面對下跌行情如此脆弱的原因。

首先,債務過高且抵押品不安全。

在清算和極端情況下,雷曼的 MBS 和三箭的 stETH 等抵押品都顯示出短期內的流動性不足的特點,導致巨大的價格波動。此外,與政府債券不同,這些抵押品還同時依賴於第三方的償還能力,有第三方違約的風險敞口。

其次,對系統性風險的預期不足。

例如 MBS 的風險評估把不同地區房產的相關性評定較低,比如紐約和伊利諾伊的房價不是同步的,於是打包在一起就認為風險是分散的。但實際上打包的行為本身就讓他們相關了,實際上帶來了系統性風險。三箭也同樣,從 LUNA 到 Celsius 再到 BTC,加密貨幣之間的相關性和暴跌時的系統性風險更加明顯。

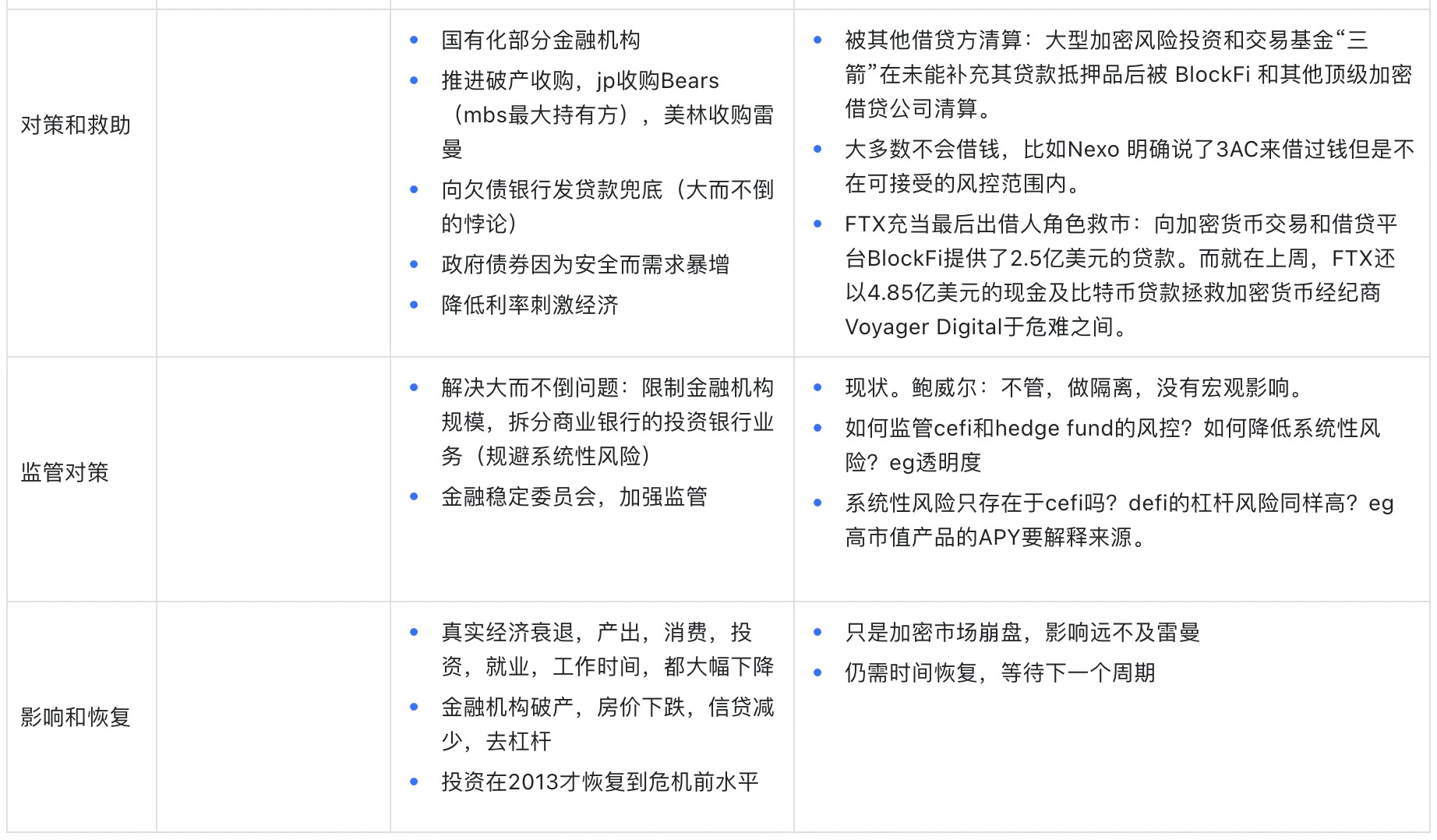

不過,由於次貸危機引發的金融系統性風險過高,美國政府最終出面成為了最後的調解和兜底方。包括:推進破產重組和收購,部分破產金融機構國有化,向破產銀行發貸款借錢,降低利率刺激經濟等。

然而幣圈沒有政府兜底。

傳統金融世界中有政府推進收購,而三箭暴雷後引發的卻是大機構之間的相互清算。當三箭向其他機構借錢時,由於向破產機構借錢遠遠超出機構的風控範圍,也大概率會被拒絕。只有 FTX 等更有實力的交易所在嘗試扮演央行救市的角色,不過和 08 年美國政府的大力干預一比,也可以感受到它的一己之力實在單薄。

歷史總是不斷重複,08 年後美國政府的監管新規或許對加密市場的未來有所借鑒。

2008 年後,美國政府大力加強金融監管。為了降低系統性金融風險,出台法規限制金融機構規模,拆分商業銀行和投資銀行,這也是 JP Morgan 和 Morgan Stanley 的來源。

與此相對地,幣圈的震盪遠不及 08 年金融危機的風險,雖然會引起監管的一定重視,但政府並不會下場救市。6 月 22 日,美聯儲主席鮑威爾發言表示,加密貨幣需要更好的監管,但到目前為止,加密貨幣的大幅下跌還沒有產生明顯的宏觀影響。

如果未來加密市場的監管趨嚴,管制借貸和槓桿率,那麼要求 cefi 提高透明度和報告資金使用、要求高市值 defi 解釋發債和 apy 的來源,可能都是目前可以想像的措施。

最後,2008 年後美國甚至世界經濟陷入真實的衰退,信貸減少,消費、就業、產出都大幅減少,其中投資直至 2013 年才恢復到危機前水平。

等待加密世界的是什麼?

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。本文內容僅用於信息分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。