程序正義 VS 結果正義。

作者: Azuma

編輯:郝方舟

出品: Odaily 星球日報(ID:o-daily)

封面: Photo by Milad Fakurian on Unsplash

索拉納之上最大的借貸協議 Solend 這兩天上演了一出鬧劇。

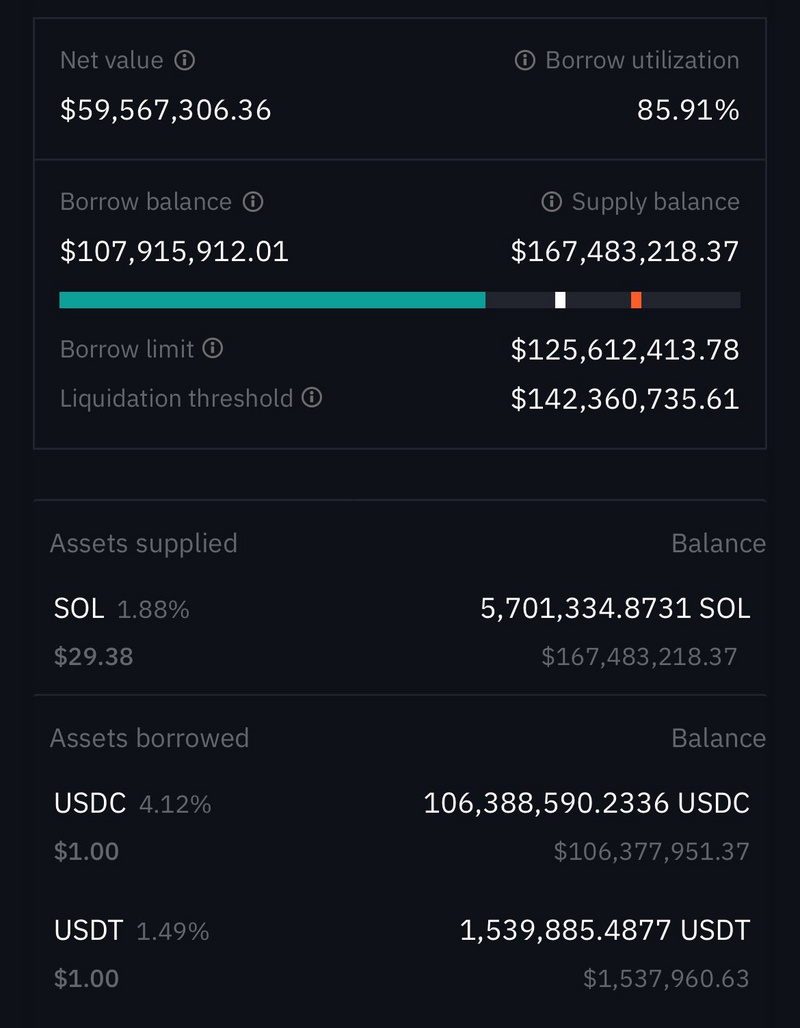

事件的開端是,Solend 創始人 Rooter 近期發推稱,某個巨鯨(3oSE 開頭地址)在 Solend 上有著價值 1.7 億美元的 SOL 存款(池子佔比近 95%)和價值 1.08 億美元的 美元兌美元+USDT 債務頭寸(USDC 池子佔比近 86%),考慮到市場整體的下行趨勢,SOL 當時的價格距離該地址的清算線(約為 22.27 美元)越來越近,Rooter 希望該地址能夠盡快補充抵押資產或償還部分債務,以避免潛在的清算麻煩。

關於該巨鯨為何遲遲沒有就其借貸倉位進行任何去風險操作,其實存在多種可能,你可以說是巨鯨還沒來得及操作,也可以說是巨鯨不覺得 SOL 會跌到其清算線,但最可怕卻又最合理的一種可能性卻是——考慮到該地址幾乎在協議允許範圍內借滿了穩定幣,巨鯨或許一開始就沒想過保住其倉位,而是想通過借貸協議實現 “變相的出貨”。因為在市場情緒極度恐慌的今天,直接於二級市場拋售如此體量的代幣很有可能會造成連環性的踩踏,最終的 market impact 損失或許要比借貸折扣及清算懲罰加起來更高,所以不如交出(抵押)流動性存疑的 SOL,換得(借出)實實在在的價格籌碼(USDC+USDT)。

在接連數日嘗試聯繫該巨鯨無果後,Solend 也越來越傾向最後的這一種可能性。結合該倉位規模佔協議規模比例過大的現實情況,以及 Solana 在處理如此規模清算時曾過載宕機的歷史教訓,Solend 認為一旦該地址遭到被動清算,在無法保證鏈上清算順利執行的情況下極有可能會產生大量壞賬 (Odaily 星球日報注:這裡可參考 地球 事件對 MIM 的影響),進而給協議帶來系統性的風險(資不抵債,虧損需有其他用戶承擔),甚至還會影響整個 Solana 生態的平穩運行。

緊急之下,Solend 最終採取了一個超出所有人預料的避險措施——提議賦予 Solend Labs 緊急權力以臨時接管巨鯨賬戶。具體來說:

- 一是 Solend 將對占借款總額 20% 以上的巨鯨制定特殊的抵押要求,如果用戶的借款超過主池所有借款的 20%,則需要 35% 的特殊清算門檻;

- 二是提議授予 Solend Labs 緊急權力以暫時接管鯨魚的賬戶,以便清算可以在場外交易中執行,避免短時間內大量交易請求的提交造成 Solana 的宕機,一旦鯨魚的賬戶達到安全水平,緊急權力將被撤銷。

單從提案內容來說,不得不承認 Solend 的措施極具針對性,一是可以有效降低該倉位規模佔協議規模的比例,二是可以通過調整清算門檻來攤平 22.27 美元價位的集中清算壓力,三是引入場外交易來進一步減少大規模清算對 Solana 性能的影響。整個提案的思路非常清晰,核心邏輯就是想盡辦法保證清算的順利執行,避免出現壞賬以及系統性風險,保住協議以及除該巨鯨之外其他用戶的最大利益。

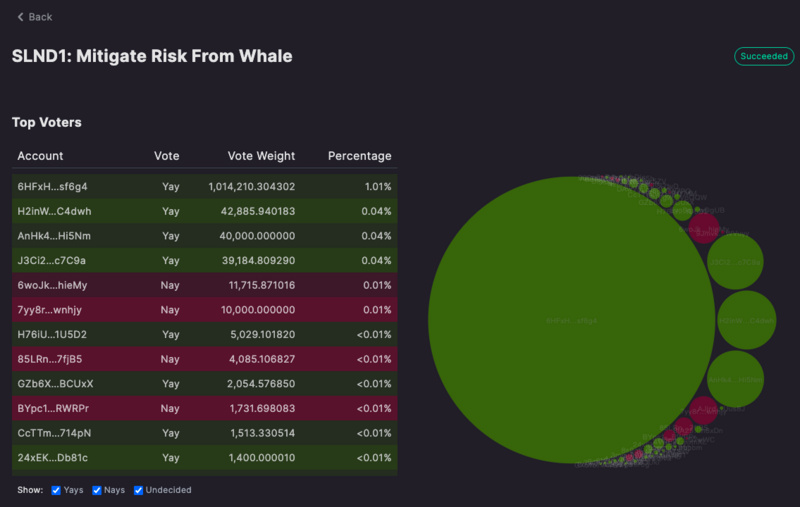

最終,只經過了六個小時的社區治理投票,該提案在幾家大戶的推動下迅速通過。(Odaily 星球日報注:現已被提案二提議否決,後邊會提到。)

Odaily 星球日報注:從上圖該提案的投票權重圖表中可以看出 6HFx 開頭的大戶幾乎以一己之力推動了提案的通過。這裡需要補充說一點的是,有人認為該提案的最大失敗之處在於大戶裹挾了社區的意識,但我個人並不完全認同,因為在這件事上大戶與其他社區成員在經濟利益上是存在一致性的,如果該巨鯨遭遇清算,潛在的壞賬需要所有用戶一起承擔。

然而,這個看起來多少有些 “結果正確” 色彩的提案卻在整個 DeFi 圈子內造成了軒然大波,甚至引出了 “DeFi 已死” 的悲鳴,究其原因,是因為該提案最核心的舉措在道義上立不住腳,也就是說 Solend 在達成期望結果的路徑上存在著 “程序錯誤”。

這其中最凸顯的問題是:如果某個人的 “死亡” 對大家都有利,社區是否有權決定他的生死?以社區群體意志來支配某一個體的資產,這怎麼想都與以 “掌握自己金融主權” 為核心理念之一的所謂 DeFi 相矛盾。

這不禁我想起了一個很荒誕的故事,在一條漏水的船上,其他人為了爭取更大的存活機率,就一起把一個胖子給推了下去,在 Solend 這條船上,巨鯨就是那個胖子。

可能有人會說,上邊的描述並不完全貼切,在 Solend 的故事裡巨鯨可能本就 “有意赴死”(蓄意清算),社區只是更改了個中細節,讓他的 “死” 對大家更有利而已。這同樣也說不通,該巨鯨所執行的 “金融主權” 是以 22.27 美元為清算價格抵押部分資產並藉出部分資產,社區後期所做的任何針對性更改都在破壞其 “金融主權” 的執行。

集體投票干預個體資產,這在加密貨幣歷史上其實並非首例。此前,Juno Network 也曾通過治理提案剝奪了某巨鯨地址的持倉代幣,不同之初在於,Juno Network 在 “處刑” 時多少還可指責該巨鯨惡意利用了規則漏洞,而這次 Solend 巨鯨在行為上卻很難挑出毛病。所謂的蓄意清算暫時僅是猜測(即便是事實也沒啥毛病),從既成的事實上看他只是存了些幣,又藉了些幣而已,也正是出於這個原因,大家才會同情巨鯨之無辜,繼而紛紛對 Solend 口誅筆伐。

可站在 Solend 的角度,作為那艘已然漏了水的船,他們也不得不去做一些自救操作。彼時的 Solend 所處的是一個似乎無解的兩難境地,出手干預則會導致協議陷入極大的輿論危機,放任不管的後果則可能是系統性的崩盤。

幸而,由於市場短線復甦,事態暫時開始向好的方向發展。隨著 SOL 的價格距離該巨鯨的清算線越來越遠,懸在 Solend 脖子上的劍也漸漸放下,這就給了協議以喘息之機。今日上午,Solend 再次發起治理提案(現已通過),擬撤銷此前通過的 “接管控制權” 提案,希望找到一個不涉及接管賬戶控制權的全新解決方案。

可如果事態沒有好轉呢?如果這一輪小反彈沒有出現,SOL 的價格繼續逼近 22.27 億美元,等到了不得不立即決策的當口,已經得到了社區意識結果的 Solend 在 “結果正確” 和 “程序錯誤” 究竟會如何決策?我不知道答案。

對於其他更多的 DeFi 項目來說,與其去思索自己在面臨如此情況時該如何抉擇,不如去想一想如何才能有效規避此類事件的發生。

縱覽這次的 Solend 事件,今天這個局面可以說既是偶然,也是必然。如果 Solana 的性能完全不懼如此規模的鏈上清算,如果 Solend 能夠提前對類似場景作出預設性的風險應對措施,如果治理模塊能夠更加清晰(比如明確限制不可涉及用戶資產主權)……這個故事或許會像不同的方向發展,但在底層性能有限,風險預設準備不足,治理模型尚不完善的普遍大環境下,沒有人能夠確定未來不會出現下一艘漏水的船。

這不是關於 Solend 的局部問題,而是整個 DeFi 行業繼續發展所面臨的共同考驗,需要所有從業者群策群力,各司其職,協作攻關。

過去兩年,DeFi 在敘事、加槓桿、組合、模式複制的支撐下實現了數字層面上的狂飆突進,回過頭看,基礎設施、安全機制、治理模型等多個方位的工作卻沒能完全跟上。

這種發展錯配使得 DeFi 枝繁葉茂卻根莖中空。Solend 事件一定程度上損害了去中心化治理的信任度,也同時可以成為其他 DeFi DAO 的一面鏡。或許,趁著本次全行業 “降槓桿運動” 深化之機,DeFi 從業者要放緩腳步,沉下心來,直面一些更深層、更麻煩的考驗了。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。文章內的信息僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。