本文通過列舉現實世界中貨幣掛鉤歷史的失敗案例,科普了加密貨幣穩定幣的類型,進一步分析探討穩定幣尤其算法穩定幣的風險所在。文章內容僅代表作者觀點,譯文不構成投資建議。

— 譯者註

作者: Cory Klippsten and Sam Callahan

封面:朱莉·邦吉的照片©Investopedia 2019

Luna/UST 從總體市值大約 500 億美元,到現在暴跌了 99%。這場 Luna/UST 龐氏騙局的崩潰來得比任何人預料得都要快,但它的崩潰完全是可預測的。

自從三月底,我就已經公開告誡過我們的客戶以及廣泛的 Bitcoin 社區,加密貨幣 Luna 和它的穩定幣即將崩潰。

Cory Klippsten : 我是最早批判 S2F “模型” 验证的 Bitcoiner。

Cory Klippsten : 我是最早批判 S2F “模型” 驗證的 Bitcoiner。這個觀點從一開始就是正確的,雖然當時無人問津:就算 Luna 買入了 BTC,也照樣會下跌

僅僅在我發出警報的一個多月後,Luna/UST 從總市值大約 500 億美元,到現在暴跌了 99%。這場 Luna/UST 龐氏騙局的崩潰來得比任何人預料得都要快,但它的內爆完全是可預測的。這並不是一起黑天鵝事件,而是白天鵝事件。

多個市場參與者,包括我、Lyn Alden、Kevin Zhou 和 Adam Back 在內,都指出了 Luna/UST 機制設計的主要缺陷所在:致使它容易受到 “死亡螺旋” 這種惡性通貨膨脹的影響。所有了解貨幣掛鉤歷史的人都清楚這趟失事列車將駛向何方。此外,所有見證過以前算法穩定幣崩盤(如 Iron Finance 或者 Luna 的創始人 Do Kwon 早前 Basis Cash 的失敗嘗試)的人都知道,鑑於 Luna/UST 設計本身的天然缺陷,所以它的崩盤在所難免。

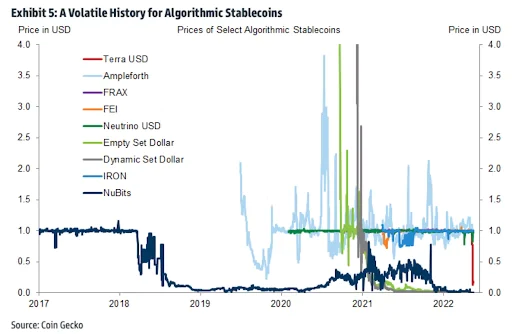

去中心化的算法穩定幣其實是一種自相矛盾的說法,本身不可能實現。如下所示,算法穩定幣在歷史上絕不是穩定的,因為它們會受到攻擊。

因為我們陸續收到了許多這方面相關的疑問,所以我決定寫下這篇文章,解釋貨幣掛鉤、穩定幣,以及它們在更廣泛的加密貨幣市場上所面臨的相關風險。我希望這篇文章可以釐清 Luna/UST 龐氏騙局崩盤的過程和原因,以及它對 Bitcoin 發展的意義。

在深入 Luna/Terra 暴跌事件之前,我們先從了解傳統的貨幣掛鉤機制開始,為什麼國家紛紛轉向貨幣掛鉤,以及它會帶來的風險。通過對過去貨幣掛鉤的失敗案例進行研究,我們可以更好地了解為何 Luna/UST 的崩潰在所難免。

什麼是貨幣掛鉤

貨幣掛鉤是指一個國家按照一個固定的匯率,將自己的貨幣與一種或一籃子外國貨幣,又或者與黃金等資產進行掛鉤的政策,以此穩定本國貨幣並促進貿易的自由流動。

貨幣掛鉤在新興市場十分常見,因為新興市場上的本國貨幣可能更不穩定,導致本國的商業規劃、投資和貿易也愈加困難。貨幣主要與一種更為穩定的貨幣進行掛鉤,比如美元和歐元,以此在貿易夥伴之間創造穩定性,也讓發達國家的投資者在降低風險的情況下,進入規模較小的資本市場。此外,已掛鉤的貨幣可以減少波動和匯率風險,使個人和企業得以專注於自身的追求,而不至於擔憂本國貨幣的穩定性。

如今,大約有 20 個國家將自己本國的貨幣與美元進行掛鉤,其中最有名的案例有 HKD。之所以這麼做,是因為美元是世界儲備貨幣,在跨國交易中廣泛使用,比起其他的法幣,它也是最穩定的貨幣。貨幣掛鉤使得國家可以引進美元的穩定性,還可以促進交易,但最難的環節不是掛鉤本國貨幣,而是要隨著市場的動態變化保持固定的掛鉤匯率。

固定貨幣掛鉤的問題

當央行承諾將貨幣與另一種外國貨幣進行掛鉤時,他們會使用外匯儲備(FX reserve)以支持這種掛鉤關係。外匯儲備包括以外國貨幣計價的資產,如存款、債券、國庫券和其他政府證券。

如果本國貨幣的需求下降且掛鉤匯率降低,那麼央行將通過賣出外匯儲備來買入自己本國的貨幣,以此支持貨幣之間的掛鉤。而假如掛鉤匯率隨著本國貨幣的需求上升而上升,那麼在這種情況下,央行則會釋放更多的本國貨幣到市場上,增加供應量的同時降低匯率。這就是央行保持一個固定匯率的方式,以應對本國貨幣在供需上的波動。

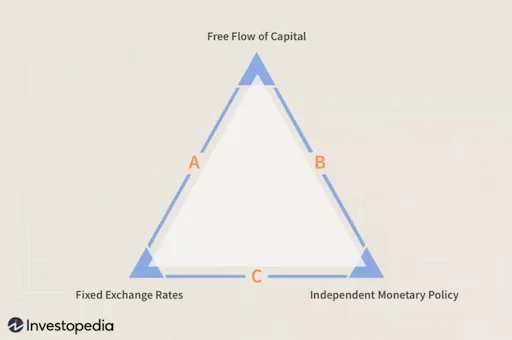

進行固定的貨幣掛鉤的注意事項是,已掛鉤的國家為了穩定自己的本國貨幣以及促進貿易,必須放棄自己在貨幣政策上的自主權。通常這指的是蒙代爾-弗萊明三角悖論,或稱 “不可能三角”。這個三角悖論解釋了央行在考量自身的貨幣政策時有哪些可選項,它可以 1) 設置一個固定的匯率,2)允許資本自由流動而沒有固定的匯率,3)出台一個獨立的貨幣政策。

任何時候都只能擁有這個三角悖論的三個選項中的兩個。

三角悖論

當新興市場受到通貨膨脹和不穩定因素的影響時,許多國家決定將自己的貨幣同一種更為穩定的貨幣進行掛鉤,比如美元和歐元,允許資本的自由流動的同時,還要在這個過程中犧牲制定貨幣政策的自主權。

當處於貨幣掛鉤計劃中的兩個國家在經濟狀況上不同步時,這種掛鉤關係就會產生問題。例如,如果美國和其掛鉤國家之間的經濟狀況偏離了,那麼對美國貨幣政策的採用將加重已掛鉤國家的經濟問題,導致它面臨貨幣掛鉤率過高或過低的風險。換句話說,在一個有固定匯率的環境中,已掛鉤的國家無法在不威脅本國貨幣掛鉤的情況下,獨立地支配自己的貨幣政策來應對國內經濟問題。如果一個國家已經將本國貨幣與美元掛鉤,它的利率政策就不得不遵循美聯儲的政策,即使可能會損害本國的經濟。

當一個國家與外國貨幣之間的匯率固定,而後遭遇國內經濟形勢的惡化,那麼三角悖論將導致固有風險的發生。他們在保護貨幣掛鉤和應對國內經濟衝擊方面的工具是有限的。更糟糕的是,當掛鉤受到壓力,貨幣就開始貶值,這為投機者做空貨幣大開方便之門,給已經疲軟的貨幣增加了通貨膨脹的壓力。這種態勢可能會演變為這種景象:貨幣脫鉤,央行耗盡外匯儲備以支持掛鉤,然而本國貨幣急速貶值,一場全面的貨幣危機接踵而來。

當貨幣掛鉤失敗了……

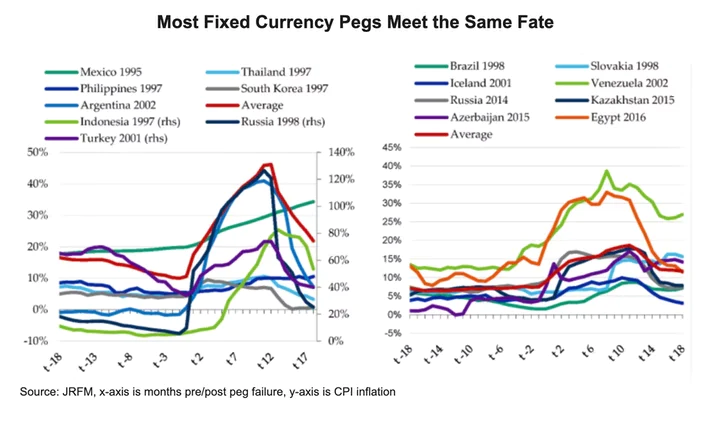

這正是我們所見證的發生在整個貨幣掛鉤歷史上的事實。當掛鉤貨幣的經濟之間發生了非對稱的衝擊和差距時,我們目睹了這些掛鉤慘敗的光景。

最為著名的貨幣掛鉤失敗的案例是在上世紀 90 年代初的 George Soros “擊垮英國央行” 事件。那時候的英國央行剛改變政策機制不久,它將英鎊匯率固定在一個新的高位上。George Soros 認為英鎊價格被高估了,而且英國央行沒有足夠的銀行儲備來捍衛這個新的掛鉤,因此,他在英鎊上建立了龐大的 100 億美元的空頭頭寸。

Soros 是對的,英國央行試圖支持貨幣掛鉤,耗盡了自己的外匯儲備,然而它的外匯儲備並不充足。熬到最後,英鎊兌美元貶值了 25%,而 Soros 的做空交易大賺了 10 億美元。

另一個著名的貨幣掛鉤失敗的案例是在 1997 年引起亞洲債務危機的泰銖事件。當時,在經濟發展了四十年之後,泰國經濟開始大幅放緩。由於經濟情況持續惡化,泰銖面臨著貶值的壓力。泰國央行試著捍衛自己保持了近十年的掛鉤,但還是以放棄掛鉤而告終。泰銖兌美元的價格將持續降低 60%,致使整個東南亞的貨幣投機浪潮猖獗了起來。

這兩個是比較出名的例子,但在過去幾十年間發生過更多的貨幣脫鉤的案例,隨著而來的是貨幣急速貶值。下列圖表展示了從 1995 年到 2016 年之間,發生過 16 次貨幣脫鉤,並在不久後經歷了嚴重的貨幣貶值情況。

大多數固定的貨幣掛鉤都遭遇相同的下場

這裡的重點是,想在兩個關聯貨幣經濟遭遇了不同的挑戰和非對稱衝擊時,保持兩者固定的貨幣掛鉤,雖然不是不可能,卻也難如登天。眾多央行已經為維持固定貨幣掛鉤而奮鬥了數十年,然而大部分還是失敗了。試圖在一個本就不穩定的世界中,通過固定掛鉤的方式以創造人為穩定性的舉動是荒唐的。這不是關於固定貨幣掛鉤是否會失敗的問題,而是什麼時候失敗的問題。儘管有著長期的失敗記錄,許多加密貨幣的創始人依舊認為他們可以在央行失敗的地方取得成功——穩定幣。

穩定幣:什麼是穩定幣?

穩定幣最好被理解為是在公共區塊鏈上運行的數字無記名資產,旨在將其價格與主權法定貨幣進行掛鉤,以繼承其價格穩定性。

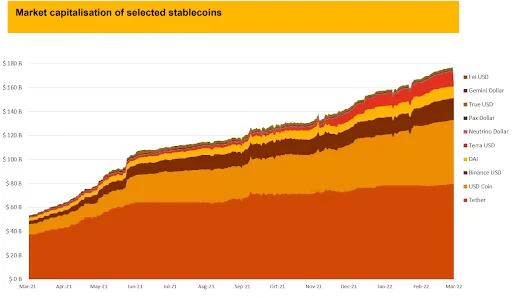

隨著時間流逝,穩定幣在用途和多樣性上有所增長。據 Messari 和 Coingecko 分析,在 2022 年 3 月,即 UST 崩潰之前,全球穩定幣市場達到近 1750 億美元。

一開始,這些穩定幣主要由交易員在交易不穩定的原生數字資產時使用,利用穩定幣缺乏波動性的優勢。現在穩定幣被人們應用在新興市場以獲取美元,並在不同的加密貨幣協議中用於促進偽裝成金融創新的槓桿計劃。

穩定幣在過去的幾年裡經歷了爆發式的增長,並從中形成了三種不同形式的穩定幣:

- 法幣抵押型穩定幣——這類穩定幣通常由銀行賬戶裡的美元或美元等價資產進行 1:1 支持。你可以用這類穩定幣贖回存放在銀行賬戶中的美元,反之亦然。(例子:USDC、USDT)

- 加密貨幣超額抵押型穩定幣——另一種數字資產以超過穩定幣價值 (以美元計價) 的數額作為抵押支持,並且作為抵押的回報,交易員會獲得新鑄的穩定幣。(例子:Maker 的 DAI 還有 BitUSD)

- 算法無抵押型穩定幣——沒有抵押品支持;相反,有一種穩定機制,它會在掛鉤匯率過高時擴大供給,在掛鉤匯率過低時收縮供給。(例子:UST、FRAX)

理論上,像 USDT 以及 USDC 這類穩定幣完全由銀行賬戶的資產 1:1 支持著,因此,它們的掛鉤更穩定。其他形式的穩定幣不由法幣支撐,因此,它的穩定性比較差,而且也更難保持它們之間的掛鉤。

算法穩定幣在穩定幣中最有實驗性和風險性的幣種,因為它的掛鉤沒有任何資產的支持,而是由應對市場力量(在供需中調整)的算法進行積極管理。這也是 Luna/UST 所屬的穩定幣類型。

Luna/UST 的機制設計

Terra 的算法穩定幣系統設計如下:Luna 是 Terra 系統的治理代幣,作為 TerraUSD(UST)穩定幣的抵押品。Terraform Labs 是中心化的基金會,負責啟動系統以及按需提供流動性。UST 被設計為可以贖回價值 1 美元的 Luna,反之亦然。這種鑄幣/燃燒機制能夠管理 Luna/UST 的供應以維持 1 美元的掛鉤。

例如,假設 UST 比其掛鉤價格上漲 0.1 美元,這會激勵市場參與者燃燒價值 1 美元的 Luna,繼而鑄造出 1 個 UST 並獲得 0.1 美元的利潤。這樣增加了 UST 的供給,並在這個過程中將掛鉤降至 1 美元。這種機制也能減少 Luna 的供應,提高它的價格。假設 UST 比其掛鉤價格下降 0.1 美元,這將激勵市場參與者燃燒 UST 並鑄造出價值 1 美元的 Luna。接下來,他們可以選擇持有或以 1 美元的價格賣掉兌來的 Luna,以獲得 0.1 美元的利潤。這會減少 UST 的供應並將掛鉤提升到 1 美元的價格。這些套利投機者的存在,激勵了市場參與者暫時維持著 Luna/UST 的掛鉤。

Luna/UST 所存在的問題

當 Luna 的市值沒有跟上 UST 的市值,就會開始出現問題。如果用戶對 UST 的需求超過了 Luna 且 Luna 的價格下跌,那麼 Luna 對 UST 的 “支持” 將減少,掛鉤也會面臨危險。為了解決這個設計缺陷, Terraform Labs 不得不激勵 UST 持有者別將自己的 UST 兌換成美元,因為在這種情況下,掛鉤會跌至 1 美元以下,而這將刺激套利者通過燃燒更多 UST 以及鑄造更多 Luna 以維護掛鉤,這將使 Luna 的價格在其供應膨脹的情況下更加崩潰。這種態勢會使 Luna/UST 掛鉤愈加岌岌可危。它會形成一種反饋迴路,即 UST 和 Luna 投資者開始一齊拋售,造成了死亡螺旋。

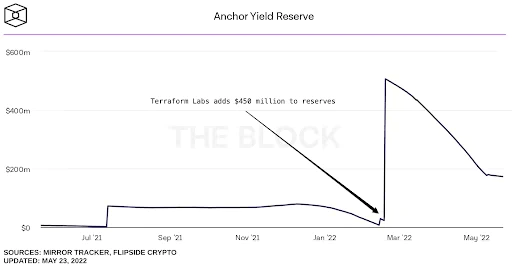

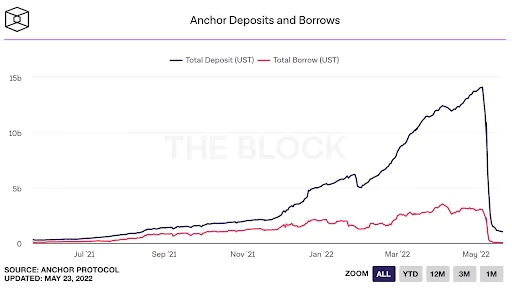

為了克服這個問題, Terraform Labs 通過在 Anchor Protocol 中提供 20% 的 UST 收益,人為地創造了市場參與者對 UST 的需求。這種收益由 Terraform 售賣其 Luna 代幣庫來資助。為了防止價格下跌,Terraform Labs 將需要不斷地為收益儲備提供資金,以支付 20% 的收益給 UST 持有者,這樣他們就不會燃燒自己的 UST 去兌換 Luna 或美元。上述情況就發生在 2 月中旬,當時新一輪的收益儲備增加了 4.5 億美元,只為繼續這場遊戲。

在遭受攻擊之前,Anchor Protocol 中總鎖倉價值最高超過了 140 億美元。很顯然,這種操作不可持續。為了資助錨定 UST 的 20% 收益,以創造對 UST 的需求,收益儲備被不斷地消耗。

而為了彌補快速膨脹的 UST 供應以及掛鉤機制的天然缺陷,Terraform Labs 成立了 Luna 基金會 (LFG) 的時候,捐贈了價值 40 億的 Luna,並在 Jump Crypto 和 Three Arrows Capital 主導私人代幣售賣時籌集了 10 億美元 。LFG 旨在購買大額 BTC 作為應對緊急情況的防禦機制。如果市場出現了不穩定因素且掛鉤面臨危險,他們將在掛鉤下跌時賣掉這些 BTC 儲備來支持 UST 價格,就好比在新興市場中,央行會在貨幣掛鉤跌至固定匯率以下時,賣掉自己的外匯儲備來支持它。

根據 Luna 基金會,這些是在這場危機發生前放在其儲備中的資產。

這種龐氏騙局般的機制,正是為投機主義做空者所提供的完美設置,他們會找出掛鉤機制的缺陷,並打賭如果掛鉤大幅度下跌,Terraform Labs 將無法捍衛這種掛鉤。

Luna 的崩潰

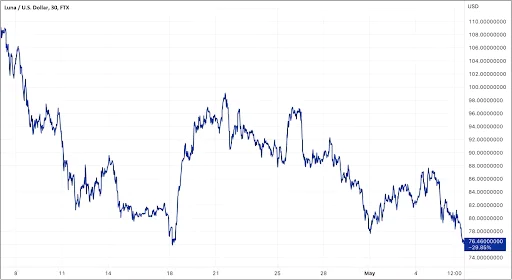

從 4 月 7 日至 5 月 7 日,在整體市場低迷時,Luna/UST 開始崩盤。

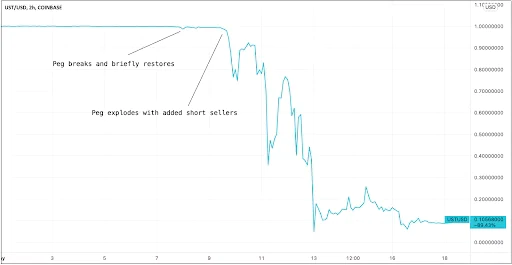

由於 Anchor Protocol 的 20% 收益率吸引了投資者的參與,UST 的供給快速膨脹,因此,考慮到 Luna 行情下跌的情況,有人擔心其作為抵押品的有效性。這種疑慮致使了投資者拋售 UST,因為他們害怕 Luna 的下跌會導致他們無法完全贖回資產。脫鉤狀況首先在 5 月 8 日出現,而後有過短暫的恢復。

這為一個史詩級的空頭機會做好了準備。George Soros 在上世紀 90 年代末對英國央行所下的押注,就好比賣空者押注於 Luna/UST 龐氏騙局的不可持續性,並攻擊它的掛鉤。他們先是從大型交易所借了 100,000 BTC 而後做空頭。接著,他們在場外建立一個 10 億美元的 UST 交易,並開始有計劃地賣出 UST,進一步加重了 Luna/UST 掛鉤的壓力。

這種壓力導致了 Anchor Protocol 中典型的銀行擠兌現象,因為所有的投資者都試圖第一時間從 Anchor Protocol 中提取自己的 UST。投資者慌了,上億的 UST 存款僅在幾個小時內被提走。

這些驚慌失措的用戶從 Anchor 中提款了他們的 UST 並賣出,然後兌成 Luna。每一位賣掉 UST 的用戶需要作出選擇:1)持有 Luna,但隨著價格的暴跌,它的供應快速膨脹,或者 2)賣掉 Luna 以換取美元。而大多數選擇了後者。

在這種情況下,同一位做空者著手於賣出所持有的餘下 UST,大概價值 6500 萬美元。做空行為致使 Luna/UST 大幅脫鉤,引發更多恐慌。結果就是,Luna 的價格迅速下跌,以至於現在的 UST 不再完全以它進行抵押。隨著投資者出逃以及 Luna 和 UST 價格同時下跌,典型的死亡螺旋由此觸發。

在這種情形下,LFG 通過聲稱賣出自己的 Luna 和 BTC 儲備進行介入,試圖以買入 UST 來止損。然而,隨著 Luna 和 UST 價格的暴跌,BTC 的價格也在跌,因為 LFG 聲稱自己賣掉了好幾萬 BTC。(注:他們是否真的賣掉 BTC 仍是未知數。)

最終,LFG 的努力只是徒勞。就如新興市場耗儘自己的儲備,奮力支持固定貨幣掛鉤時一樣,LFG 也傾盡了所有的基金,但由於不夠,掛鉤還是崩潰了。

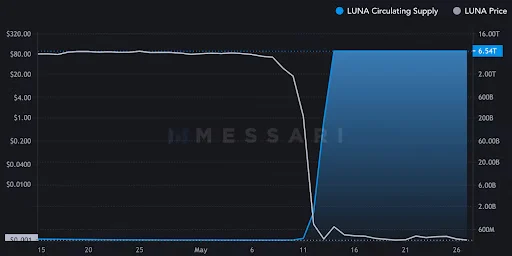

由於投資者們陸續地賣出 UST,所以鑄出的 Luna 越來越多。這造成了 Luna 的供應在一天內快速膨脹的惡性通貨膨脹事件。Jimmy Song 發推文實時報導 Luna 的惡性通貨膨脹情況。結果,Luna 的供應在一天內從 7.25 億左右膨脹至 6.9 萬億,或者說幾乎增長了 1,000,000% 。

這時候,這場表演結束了。Luna 遭受了一場空前的惡性通貨膨脹,它的掛鉤完全崩潰了,並且其價值 400 億左右的市值僅在幾天內就損失殆盡。

每天都有 Luna/UST 崩潰事件的相關新細節披露出來。有關於散戶痛失終生積蓄的報導、公司損失巨額的報導以及其創始人 Do Kwon 因涉嫌逃稅而被罰款 7800 萬美元的報導,還有更多的正在進行的調查暗示著巨鯨對散戶拋售頭寸的證據。不僅如此,許多事情仍是未知數, LFG 是否賣掉了其儲備中的 BTC,或者管理層是否依舊保留著對 BTC 的佔有。

這個推特賬號最近正在對 Luna/UST 崩潰事件展開深入調查。我建議讀者跟進最新的情況。我認為大家還沒聽到故事的結局,並且我相信會有更多針對這場龐氏騙局經營者和主要投資人的指控出現。與此同時,Terra 和 Luna 的創始人又開始活躍了。他們正在嘗試通過開啟 Terra 2.0 來恢復已失敗的項目。我無法理解為什麼還有人將自己的錢投給這些人。

不幸地,在這些事情中,通常都是普通投資者被留下來替人背鍋。而多數投資和營銷這個幣的大公司往往能夠在暴跌之前退出,帶著巨額利潤出逃。奇怪的是,一些巨鯨覺得自己需要在暴跌之後分享出他們的評論。Pantera Capital CIO Joey Krug 承認他們在暴跌之前賣掉了自己 80% 的 Luna 頭寸。而且,Pantera Capital 的合夥人 Paul Veradittakit 似乎在吹噓他們已經將價值 170 萬美元的 Luna 投資轉為 1.7 億美元。Galaxy Digital 的 CEO Mike Novogratz, 在 Luna 崩盤之前在一封信中寫道,Galaxy “一路兌現盈利”。他們製造了這場龐氏騙局,並在崩盤之前就全身而退。無論他們明知這是場龐氏騙局,並從中套取上億的非法利潤,還是過於無知以至於他們沒有看見明顯的龐氏態勢,這樣的話就不該管理任何人的錢了。這裡沒有第三種選項。從他們的評論可見,他們肯定知道這裡玩的是什麼詭計,然而,他們只是不關心在此過程中會受到傷害的散戶。

我們將目睹到,在接下來的調查中所揭露出來的牽涉在 Luna/UST 崩潰事件內的投資主體和內部人員。最後,有傳言稱這些在 Luna/UST 崩潰事件中扮演了重要角色的做空者,從交易中捲走了逾 8 億美元的利潤。

總結

這次白天鵝事件正是我們積極告誡公眾的原因,要小心其他加密貨幣有關風險,如 Luna/UST 這種被其發起人營銷成前景光明的項目。絕大多數這些其他 “加密貨幣” 都有更多的操作、安全以及監管風險,同時還有中心化的團隊對這些幣加以控制。當他們的 “加密貨幣” 最終只是一個去中心化的戲劇,這些風險在災難事件中會變得更顯而易見。參與到私人代幣出售的資深投資者會以極低的價格買入代幣,再將代幣包裝成去中心化且安全的,繼而把它們拋售給散戶以獲取巨額利潤。

Luna/UST 崩潰後的影響可能會波及更廣泛的加密貨幣和穩定幣市場,產生長遠的影響。美國證券交易委員會(SEC)在上個月已經增加了一倍的加密貨幣執法團隊,還特別提到了增員的部分原因—— 穩定幣和 DeFi 的風險。

在穩定幣身上,我們看到了可以威脅金融穩定的風險,包括有關支付系統及其完整性的風險,以及如果穩定幣由一些已有著強大市場支配力的公司發行,會導致集權化的風險……那我們必定會面臨重大危機。

——— 珍妮特·耶倫(美國國庫部長)

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。文章內的信息僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。